Обратите внимание! В разработке уникальная экосистема для алготрейдинга и часть функционала уже готова для тестирования!

Брокерский счет: что это и как работает?

В условиях снижения тарифов по вкладам банковских организаций завидную востребованность обретают источники пассивного заработка. В последнее время граждане охотно спрашивают о специфике инвестирования в фондовые биржи и особенностях действий с ценными бумагами.

Важно помнить о том, что участие в торгах напрямую для граждан и юридических лиц невозможно.

Чтобы осуществлять инвестиционные вложения и проводить транзакции на фондовом рынке, потребуется заручиться помощью компетентного посредника – брокера (организация, имеющая лицензию на доступ к мировым биржевым рынкам).

В статье представлена информация о том, как зарабатывать на брокерском счете, не становясь жертвой мошенников и приобретая выгодные активы.

- Что такое брокерский счет — простыми словами о сложном

- Какие виды брокерских счетов бывают

- По количеству вкладчиков

- По методу сотрудничества с компанией-брокером

- По способам оплаты

- Отличие от ИИС

- Как это работает?

- Зачем открывать брокерский счет

- Как и где лучше открыть брокерский счет в РФ на 2022 год,-по каким критериям выбирают брокера, конкретные примеры

- Как открыть брокерский счет

- Страхование брокерского счета

- Вопросы и ответы

- Какие могут быть риски?

Что такое брокерский счет — простыми словами о сложном

Личный клиентский счет, открываемый организацией-брокером и предназначающийся для безопасного хранения деловых бумаг и валютных единиц называется брокерским счетом.

Применяется для осуществления операций купли-продажи различных ценных бумаг (акции, облигации, фьючерсы, опционы, форварды и пр.) на отечественной бирже и на иностранных рынках.

У инвестора нет возможности приобрести ценные бумаги на бирже. Необходим брокер – посредническое лицо, имеющее подтвержденную лицензию от Центрального банка. Брокерская компания создает счет, на который инвестор перечисляет накопления.

Брокер получает возможность приобретать и продавать ценные бумаги по поручениям вкладчика.

Количество счетов владельца не ограничено, возможно зачисление финансовых средств и ценных бумаг любой валюты. Сумма вложений в течение 12 календарных месяцев не лимитирована. Вывод сбережений со счета может быть осуществлен в любом размере и в любой временной промежуток. Предусматривается льгота долгосрочного владения.

Разобравшись, что такое брокерский счет, нельзя забывать о том, что счет в банке и «кошелек брокера» – неидентичные понятия, и сопоставлять их ошибочно. Используя лицевой счет, гражданин не может участвовать в торгах и зарабатывать на биржевом рынке.

С другой стороны, учетные единицы схожи тем, что на них хранятся доверенные банковскому учреждению средства. Но присутствуют существенные различия.

Обратите внимание! Главнейшее преимущество брокерского счета заключается в том, что владелец получает доступ к финансовым инструментам лидирующих международных и российских компаний. Прибыль вкладчика формируется из акционных дивидендов, процентных платежей по облигациям и дохода от сбыта ценных бумаг, если их стоимость повысилась.

Какие виды брокерских счетов бывают

Виды брокерских счетов принято классифицировать по следующим признакам.

По количеству вкладчиков

Могут быть индивидуальными либо коллективными (это зависит от численности владельцев).

Коллективные наиболее популярны в Соединенных Штатах. Супружеская чета, приятели или деловые партнеры могут иметь неограниченный доступ к финансовым накоплениям и ценным бумагам. В

Российской Федерации, напротив, распространены индивидуальные кошельки. Если лицо-резидент запланирует ведение брокерского счета за границей, могут возникнуть проблемы с выводом денежных средств.

По методу сотрудничества с компанией-брокером

Управление счетом может быть доверительным (вкладчик доверяет управление сбережениями менеджеру портфеля проектов) и самостоятельным (осуществление торговых сделок инвестор берет на себя).

По способам оплаты

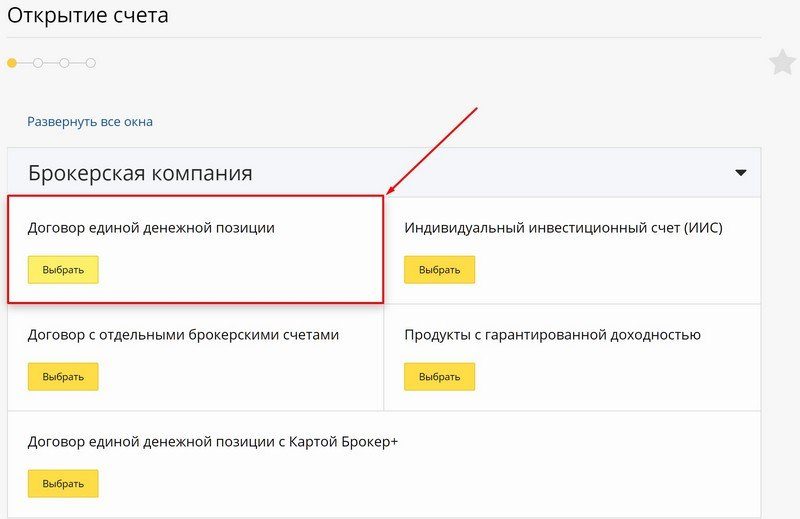

В зависимости от способа внесения платежа, брокерский счет подразделяется на наличный, маржинальный, клиринговый, индивидуальный инвестиционный. Если вкладчика интересует, где открыть брокерский счет новичку, желательно отдать предпочтение наличному виду. Это самый надежный и безопасный метод.

Есть возможность внести любую денежную сумму и сразу осуществлять биржевые транзакции. Чтобы применить выручку от проданных акций, необходимо подождать, когда они поступят на кошелек.

Маржинальный счет позволяет воспользоваться дополнительными услугами и торговыми инструментами. Ключевая особенность кроется в том, что выгодные предложения упущены не будут, даже если на счете не хватает средств. Ценные бумаги приобретаются под залог активов.

Используя опционный счет, можно заниматься сбытом опционов (соглашение, дающее покупателю полномочие приобрести либо продать актив в конкретный момент времени по стоимости, оговоренной накануне). Продавцу акции переводят денежные средства, и он обязуется в грядущей перспективе заключить с покупателем сделку.

Индивидуальный инвестиционный счет (ИИС) – брокерский кошелек с налоговыми льготными платежами от государства.

Брокерский счет: что это такое и как открыть счет у брокера, сколько это стоит и где лучше открыть на 2022 год:

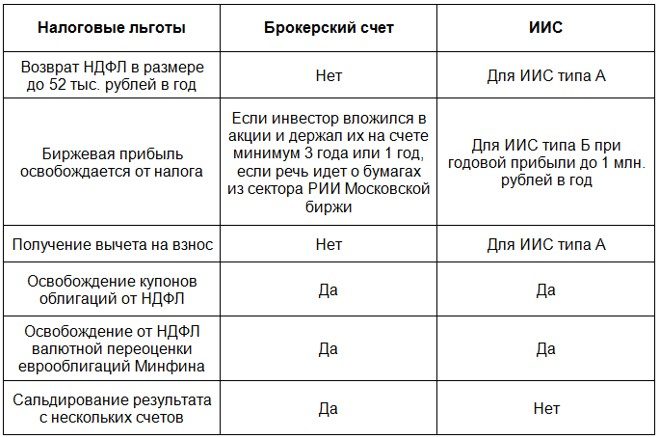

Отличие от ИИС

Индивидуальный инвестиционный счет (в Российской Федерации открытие является возможным с 2015 года), как одна из разновидностей брокерского, позволяет получить доступ к торгам на бирже, но с определенным лимитом. Еще одно существенное отличие – выплата налоговых льгот от государственных органов.

Выручка владельца однозначно становится больше, если брать в расчет депозитные и брокерские кошельки. Он может покупать активы коммерческих и государственных организаций. ИИС могут создавать банковские учреждения, брокерские и менеджерские компании.

Инвестор вправе открыть только один счет и лишь у одного брокера. Сумма, перечисляемая в течение 12 календарных месяцев, не должна превышать 1 млн российских рублей (другие валютные единицы использовать нельзя). Получение налоговых льгот возможно в том случае, если кошелек действует, как минимум 3 года. Вывод финансовых накоплений невозможен до завершения срока применения.

Необходимо знать! Доступ имеется только к отечественным фондовым биржам (Московская, Санкт-Петербургская). Льготные выплаты составляют вычеты на доходы и взносы.

Разница ИИС и брокерского счета — объяснение для новичков:

Как это работает?

Ниже перечисленные этапы описывают, как работает брокерский счет:

- Инвестор связывается с брокером (лицензированная организация) и заключает соглашение о создании счета.

- Вкладчик перечисляет материальные накопления на депозит.

- Используя программное обеспечение, потребитель управляет своим капиталом. Когда возникает необходимость в приобретении ценных бумаг, он формирует запрос на осуществление сделки (по телефонному номеру, через утилиту либо мобильное приложение).

- Брокерская компания формально подтверждает проведение операции. С депозита списываются инвестиционные и комиссионные денежные суммы, после чего клиент получает уведомление о том, что финансовые активы теперь в его распоряжении.

Зачем открывать брокерский счет

Объяснение, для чего нужен брокерский счет, подразумевает множество нюансов.

Брокерская организация дает вкладчику возможность выйти на биржевый рынок и начать осуществлять сделки купли-продажи ценных бумаг. За такую услугу предусматриваются комиссионные платежи.

Немаловажен и тот факт, что право на участие в торгах имеют лишь посреднические брокерские компании, у которых есть подтвержденная лицензия. Это делает сотрудничество плодотворным и незаменимым. Инвестору подробно разъясняют, как пользоваться брокерским счетом.

Важно! Брокеры не применяют собственные сбережения, а лишь распределяют доходы вкладчиков. В большинстве случаев инвесторов интересует вопрос о том, как создать брокерский счет доверительного типа управления. Причина этому проста: вдаваться в подробности торговли на бирже у них попросту нет желания. Тогда посредническая фирма вольна самостоятельно принимать решения о покупке либо сбыте финансовых инструментов.

Как и где лучше открыть брокерский счет в РФ на 2022 год,-по каким критериям выбирают брокера, конкретные примеры

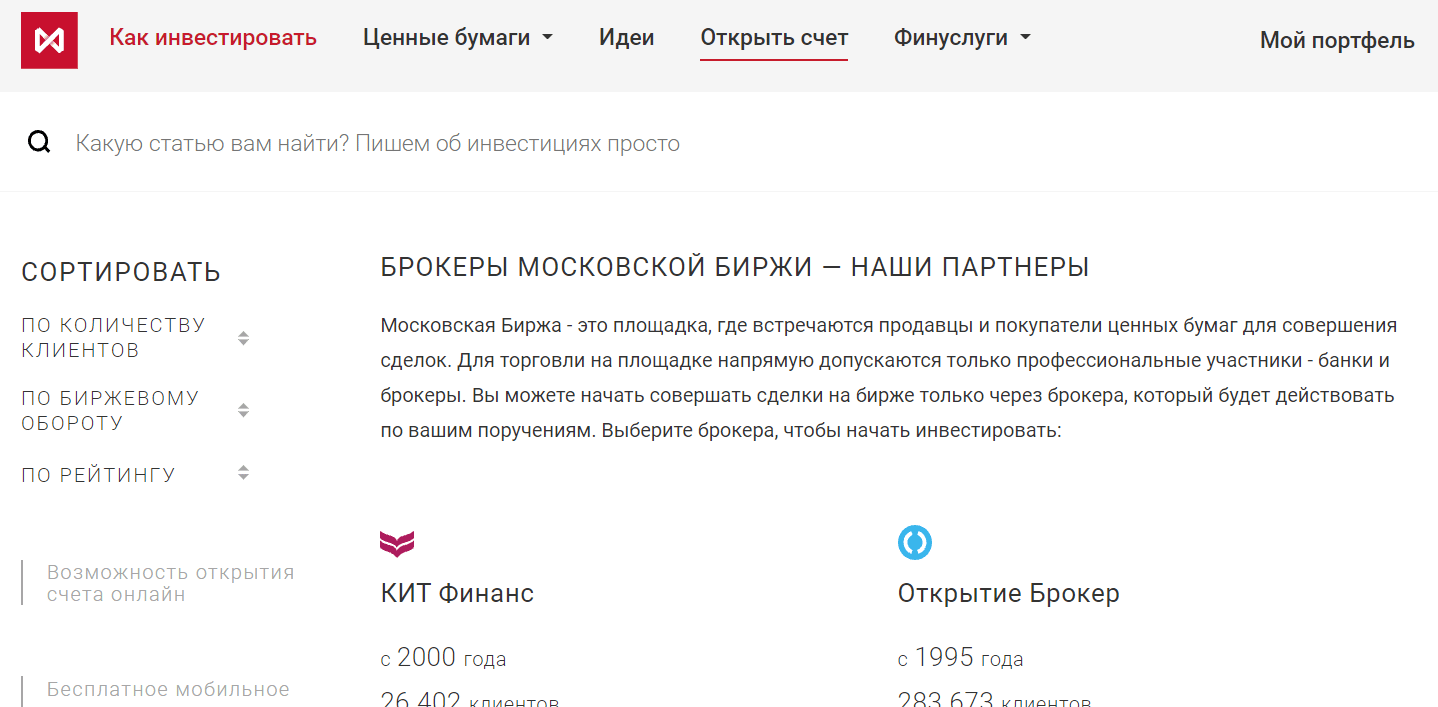

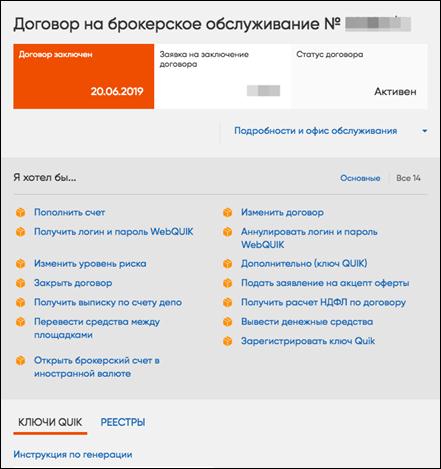

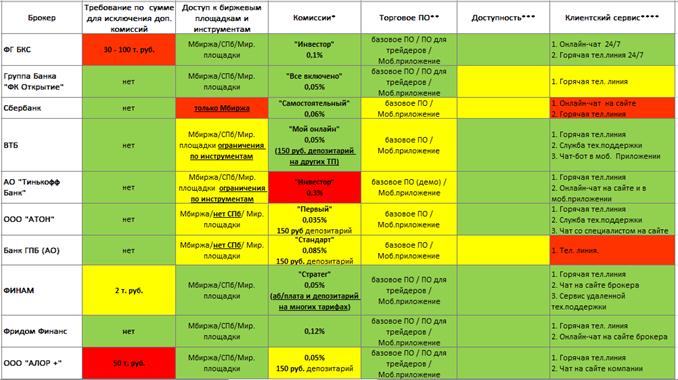

В настоящий момент граждане и организации могут открыть брокерский счет в российском банковском учреждении, либо у посредника. Надежный брокер должен иметь лицензионный документ от Центрального Банка, стаж работы более 15 лет (чтобы была устойчивость к экономическим изменениям) и место в рейтинге Московского биржевого рынка. Это критерии, позволяющие выбрать надежную посредническую компанию.

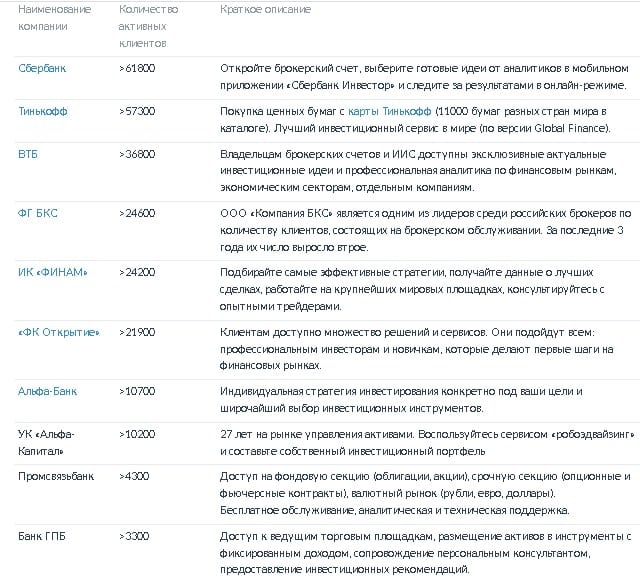

Согласно статистике Московской биржи, по численности пользователей и объему осуществленных операций лидируют следующие брокеры.

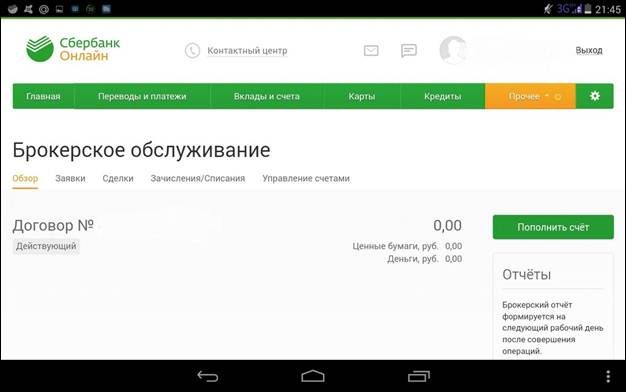

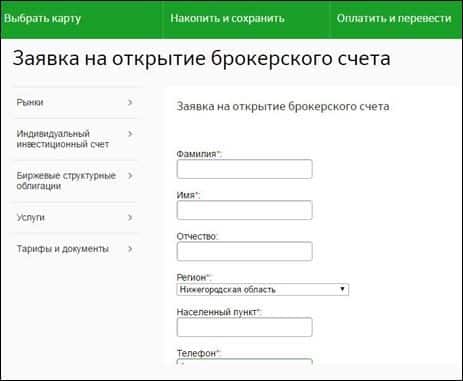

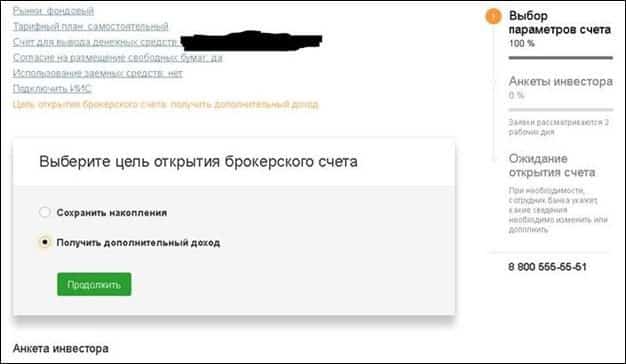

- Сбербанк. Установив мобильную утилиту «Сбербанк Инвестор», пользователи получают возможность создать брокерский кошелек, выбрать одну из методик, предложенных опытными аналитиками, и осуществлять мониторинг результатов в режиме реального времени.

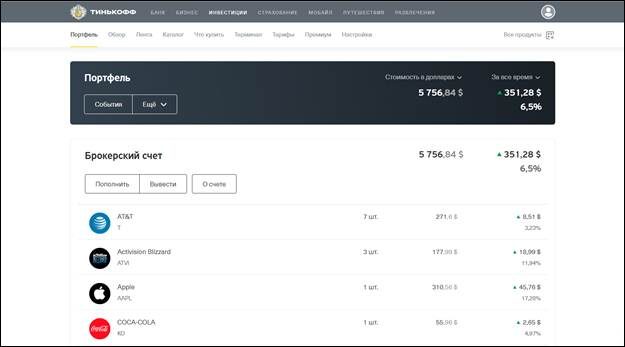

- Тинькофф. Считается лучшим сервисом для вкладчиков в мире (если верить англоязычному финансовому журналу Global Finance). Приобретение ценных бумаг возможно при использовании карты Тинькофф. Каталог насчитывает не менее 11 000 активов.

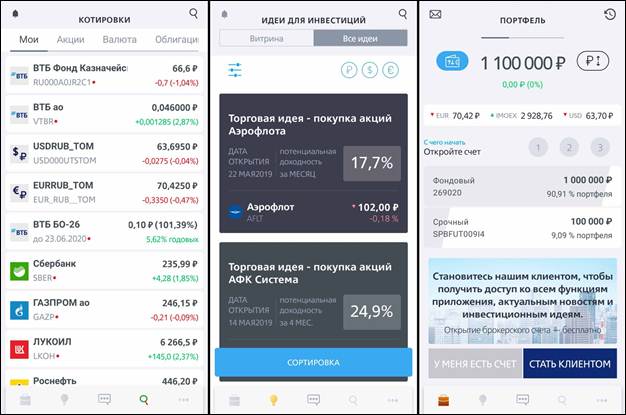

- ВТБ. Обладатели брокерских и индивидуальных инвестиционных счетов получают доступ к актуальным идеям вкладчиков и профессиональному аналитическому анализу биржевых рынков, частных секторов экономики, фирм, предприятий.

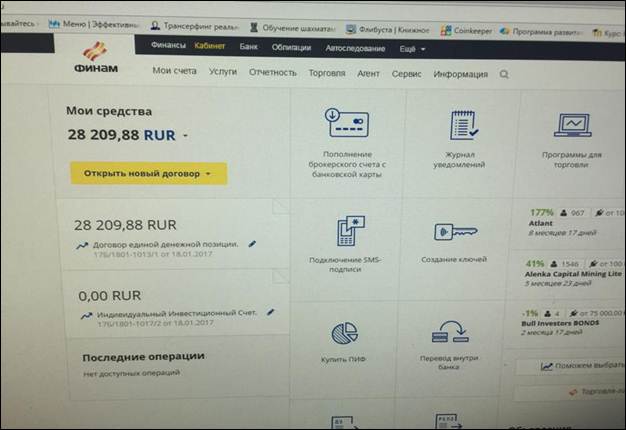

- АО «Инвестиционный холдинг Финам». Можно подбирать самые точные стратегические решения, получать сведения о выгодных сделках, работать на обширных биржах, консультироваться с именитыми трейдерами.

- Промсвязьбанк. Гражданам обеспечивается доступ на фондовую (облигации, акции) и срочную (фьючерсы) зоны биржи, а также на рынок валюты.

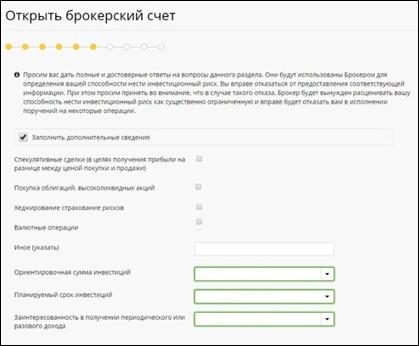

Как открыть брокерский счет

Взаимодействие брокера с клиентом происходит по следующей схеме.

- Брокер создает для потребителя торговый счет, с которого можно осуществлять деятельность на биржевой площадке.

- Учитывая интересы и предпочтения вкладчика, брокерская компания за его счет может покупать и заниматься сбытом разнообразных финансовых активов.

- Инвестор подает заявку на приобретение либо продажу ценных бумаг/валютных единиц, а посредник заключает сделку.

- Средства, вырученные от сделки (после перечисления комиссионных выплат, указанных в соглашении), направляются на инвесторский счет.

- Брокер может выполнять и иные обязательства: проводить аналитический анализ, давать инвестору рекомендации касаемо торговых стратегий, проверять документы на соответствие критериям законодательства.

Страхование брокерского счета

Страхование брокерского счета необходимо для сохранения активов вкладчика в том случае, если посредник станет банкротом, либо лишится подтвержденной лицензии. Финансовые инструменты инвестора должны сохраниться в виде депозитов, после чего поступают на счет другой брокерской компании.

Но нередки случаи, когда фирма разоблачается в мошенничестве, а доверитель теряет сбережения и ценные бумаги. Что можно предпринять для минимизации рисков? И застрахованы ли деньги на брокерском счете?

Рекомендуем:

- Сотрудничать только с крупными компаниями. Им банкротство и потеря лицензии не угрожают. На официальном сайте Московского биржевого рынка перечень обширных организаций обновляется ежемесячно.

- Не доверять все накопления одной фирме. Если капитал существенный, логично будет распределить его по нескольким брокерским кошелькам. Например, между несколькими государственными банковскими организациями и одной международной.

- Иметь документационное подтверждение сделок. Брокер должен предоставлять вкладчику отчетные документы о финансовых транзакциях, а также депозитную выписку с перечислением всех активов. Полезное решение, если есть беспокойства о банкротстве.

- Не хранить свободные средства на кошельке. Без вложений в выгодные акции нет смысла сохранять огромные денежные суммы на брокерском и индивидуальном инвестиционном счетах.

- Создайте обособленный счет. Это не панацея безопасности, но такой кошелек защищен от банкротства брокерской фирмы. Но есть нюанс: его обслуживание может обойтись дороже. Кроме того, не все компании предлагают подобные услуги.

Что такое брокерское обслуживание: тарифы, условия в РФ на 2021 год

Вопросы и ответы

Что еще следует знать про брокерский счет.

| Вопрос | Ответ |

| Можно ли иметь два брокерских счета в разных банках? | Это не запрещено действующим законодательством. Тем не менее, на индивидуальные инвестиционные кошельки такое правило не распространяется. |

| С какого возраста можно завести брокерский счет? | С 18 лет. Могут быть исключительные случаи, когда гражданин наследует активы. Тогда допускается создать общий брокерский счет. Однако сделки можно совершать лишь с согласия законных представителей. |

| Сколько стоит брокерский счет? | Минимальная ставка, оговариваемая брокерами, – 30 000 российских рублей. |

| Срочный брокерский счет: что это? | Это составляющая биржевого рынка, на которой соглашения заключаются с определенным интервалом. Речь идет об опционных договорах и фьючерсах. |

| На ваших счетах финансовый инструмент недоступен для торговли. Что это означает? | У различных финансовых инструментов на Московской и Санкт-Петербургской фондовых биржах особое расписание (время начала и завершения торгов). Возможно, торговая сессия по активу закончилась. Тогда заявку подать не удастся. |

| Как удалить брокерский счет? | На приватной странице потребуется кликнуть на вкладку «Счет», затем выбрать опцию «Закрытие счета». Появится онлайн-форма заявки, которую нужно будет заполнить. |

| Как выводятся деньги с брокерского счета? | Снятие сбережений с банкомата невозможно. Их следует сначала вывести на банковский кошелек. |

| Если не пользоваться брокерским счетом, что будет? | Прекращение использования счета (без опции закрытия) не освобождает вкладчика от комиссионных выплат. В итоге баланс может стать дефицитным, и придется погашать долговое обязательство перед брокерской компанией. |

| Как перевести деньги с одного брокерского счета на другой? | Лучше продать ценные бумаги на старом брокерском счете, вывести сбережения на дебетовую карту и пополнить счет у нового посредника. |

| Можно ли открыть брокерский счет на другого человека? | В такой ситуации нужно рассказать о проблеме посреднику и попросить помощи. Можно открыть брокерский либо индивидуальный инвестиционный счет на имя другого человека, затем составить доверенность на совершение первым лицом финансовых транзакций. |

| Что такое номер брокерского счета? | Номер учетной записи каждого владельца счета. Используется с целью избежания путаницы и упрощения идентификации пользователей. |

| Расчет брокерской комиссии. Как осуществляется? | Брокерская комиссия – процентная доля от общей суммы заключенной сделки. Ее размер указывается в соглашении. |

Какие могут быть риски?

Риски — один из важных вопросов, возникающих накануне решения заключить с посредником сделку. Подразумеваются следующие «подводные камни»:

- Долгосрочное ведение бизнеса не является возможным без наличия диверсифицированного портфеля российских и международных активов. Это, в свою очередь, предполагает оплату экспертных консультаций.

- Главный источник дохода брокерских фирм – комиссионные выплаты за заключенные финансовые сделки. По этой причине посредники мотивируют вкладчиков на регулярное приобретение либо продажу финансовых инструментов.

- За профессиональный аналитический анализ придется хорошо заплатить. Брокеры не разглашают такие сведения безвозмездно.

- Нельзя забывать об осторожности. Под видом опытных и доброжелательных брокеров нередко скрываются мошенники.

Таким образом, открытие и ведение брокерского счета является непростой задачей (и не всегда гарантированно прибыльной). Чтобы не потерять сбережения, не стоит пренебрегать мерами предосторожности.

Если вам понравилась статья, то подписывайтесь на мой телеграм канал.