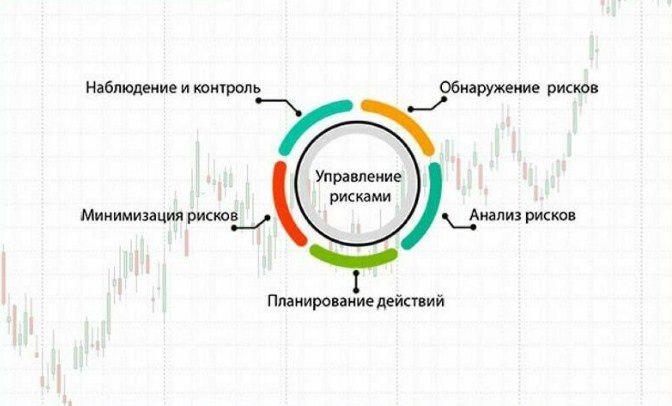

مدیریت ریسک در تجارت – چیست، قوانین و نکات اساسی برای مبتدیان در مورد مدیریت پول و ریسک. مدیریت ریسک مجموعه ای از قوانین مدیریت پول است که به شما امکان می دهد سود را بهینه کنید و سپرده خود را در یک سری معاملات ناموفق نگه دارید. قوانین مدیریت ریسک به اندازه موقعیت، بسته شدن موقعیت های زیانده و گرفتن سود مربوط می شود. مفاهیم کلاسیک مدیریت ریسک عبارتند از تجارت با نسبت 1 به 3، خروج از موقعیت قبل از اخبار و نصب اجباری دستور توقف. بسیاری از مبتدیانی که کورکورانه از این قوانین پیروی می کنند منتظر ضرر و از دست دادن کل سپرده یا بیشتر آن هستند. در واقع، توانایی مدیریت ریسک مهم است، این چیزی است که یک معامله گر را از یک بازیکن کازینو متمایز می کند.

یک کارگزارکل سرمایه تجاری واقع شده است، تکمیل مجدد انجام نمی شود یا ناچیز است. سرمایه معمولاً مبلغ قابل توجهی است، بیش از 2-5 درآمد سالانه سرمایه گذار. هدف حفظ و افزایش سپرده بدون خطر از دست دادن بیش از 30 درصد سپرده است. برای معاملات تهاجمی، کارگزار بخش کوچکی از سپرده را در حساب دارد که از درآمد روزانه فراتر نمی رود. هدف کسب حداقل 500-1000 درصد است. بیایید ریسک از دست دادن سپرده را فرض کنیم.

تجارت محافظه کارانه

مطلقاً تمام قوانین مدیریت ریسک کلاسیک در مورد تجارت محافظه کارانه اعمال می شود – تجارت با سپرده بزرگ که از دست دادن آن اگرچه فاجعه بار نیست اما به طور قابل توجهی بر وضعیت سرمایه گذار تأثیر می گذارد. هدف از قوانین مدیریت ریسک عدم از دست دادن سرمایه حتی در شرایط نامطلوب بازار است. یک ریاضی ساده نشان می دهد که با 2٪ ریسک در هر معامله، 119 معامله متوالی لازم است تا 100٪ ضرر داشته باشید. اگر یک معامله گر استراتژی اثبات شده ای داشته باشد، به طور تصادفی وارد معاملات نشود، شروع چنین سری معاملات بعید است. و 2٪ سطح نسبتاً بالایی از خطر است. اگر سرمایه زیادی دارید و 2٪ مقدار زیادی به روبل است، برای کاهش بار روانی، می توانید ریسک را به 0.2-0.5٪ کاهش دهید. سپس به یک سری معاملات بازنده حتی طولانی تر نیاز دارید.

نسبت ریسک به پاداش

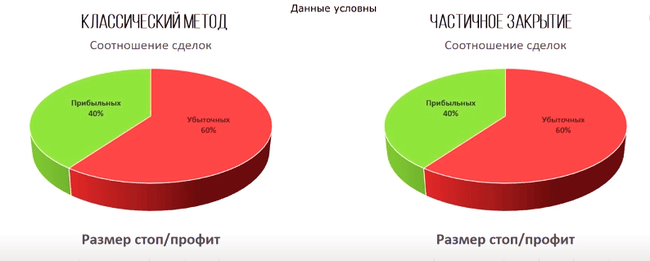

پیش بینی درست رفتار بازار دشوار است که به عوامل زیادی بستگی دارد. بسیاری از معامله گران حرفه ای نسبت برد به باخت کمتر از 50% دارند. در همان زمان، آنها به طور مداوم درآمد کسب می کنند. راز موفقیت در نسبت بین تجارت زیانده و سودآور است. تعبیر معروف “اجازه دهید سود جریان یابد و ضرر را کاهش دهید” در این مورد است. مثال زیر نشان میدهد که با نسبت ریسک به پاداش 1 به 3، یک معاملهگر میتواند 50 درصد معاملات زیانده را در یک دوره انجام دهد و همچنان در سود باشد. هر چه این نسبت بیشتر باشد، یک معامله گر بیشتر می تواند اشتباه کند. اگر طبق آمار، کمتر از 60 درصد معاملات سودآور را انجام دهید و نسبت ریسک به پاداش کمتر از 1 به 1 باشد، از دست دادن سرمایه موضوع زمان است.

خروج از معامله زیانده

دستور توقف

مدیریت ریسک قوانینی را برای خروج از معامله زیانده تعیین می کند. امن ترین گزینه تنظیم یک دستور توقف پس از رسیدن به یک سطح از پیش تعیین شده است. به عنوان مثال، یک معامله گر در مورد پایان اصلاح و از سرگیری روند صعودی پیش بینی می کند. معامله خرید را در نقطه 3 باز می کند و حداقل انتظار بازگشت به حداکثر تاریخی را دارد. نسبت ریسک به سود 1 به 5 است. در صورت بروز خطا، معامله گر دستور توقف را در سطح نقطه 1 تعیین می کند. راه اندازی آن به این معنی است که پیش بینی اشتباه است و به احتمال زیاد اصلاح قیمت هنوز کامل نشده است. تنظیم دستور توقف به معامله گر کمک می کند تا از ضررهای بزرگ جلوگیری کند. معامله بدون مشارکت معامله گر بسته می شود، او نیازی به عصبی بودن و بررسی نمودار را هر ساعت ندارد.

بستن یک معامله “با دست”

یکی از این اشتباهات می تواند برای یک حساب معاملاتی فاجعه بار باشد. مهم نیست که چند معامله سودآور زودتر بسته شده است. بنابراین، این روش بیشتر برای معامله گران با تجربه ای مناسب است که می دانند چگونه با احساسات کنار بیایند و هزینه نقض قوانین مدیریت پول را درک کنند. خطر چنین خروجی از موقعیت باخت ممکن است بیشتر از میزان محاسبه شده باشد، بنابراین بهتر است حجم را 2-3 بار کاهش دهید.

تجارت تهاجمی – توقف کل حساب است

جمع آوری چنین مبلغی برای فردی با حقوق متوسط آسان نیست، 1-3 سال طول می کشد. و همه اینها را می توان با یک اشتباه ناشی از روانشناسی خط زد.

- مقدار ریسک را در روز تنظیم کنید، از درآمد روزانه تجاوز نکنید.

- در هر روز (یا دوره دیگر، بسته به دفعات معاملات)، انجام یک معامله برای تمام ریسک یا چندین معامله مجاز است، در حالی که ریسک تقسیم می شود. به عنوان مثال، ریسک در روز 10 دلار است. می توانید 1 معامله با توقف 10 دلاری یا 5 معامله با توقف 2 دلاری انجام دهید. به نظر می رسد احتمال انجام 5 معامله بازنده کمتر از 1 باشد و گزینه دوم ارجحیت دارد. اما همه چیز به وضعیت بازار و اندازه موقعیت بستگی دارد. هرچه اندازه توقف در نقاط کوچکتر باشد، احتمال از دست دادن بیشتر است. اگر در روز توقف معامله میکنید – سفارش نباید از نوسان قیمت در 7 ساعت گذشته کمتر باشد. برای تعیین نوسان، نمودار ساعتی را باز کنید و نشانگر ATR (میانگین محدوده واقعی) را با دوره 7 تنظیم کنید. بهتر است توقف 2-3 برابر بیشتر از ATR باشد.

- صرف نظر از نتیجه معامله، در معامله بعدی به همان میزان ریسک می کنیم. فرض کنید قوانین را تعیین کرده ایم. ریسک روز 10 دلار است، می توانیم 5 معامله با ریسک 2 دلار انجام دهیم. وضعیت بازار مساعد بود و اولین معامله 10 دلار برای ما به ارمغان آورد. اکنون صورتحساب 20 دلار است. اما معامله بعدی همچنان باید با ریسک 2 دلار (یا نه بیشتر از 8 دلار) باشد.

- برداشت منظم سود، حداقل 30٪. اگر سرمایه کم است و برای نیازهای روزمره به پول نیاز ندارید، نمی توانید از کارت برداشت کنید. و تبدیل به یک استراتژی کم خطرتر شود. به عنوان مثال، اگر در بازار سهام معامله می کنید، اوراق قرضه بخرید. یا انتقال به حساب جداگانه، مهم این است که انتقال پول زمان می برد. اما بهتر است حداقل هر چند ماه یک بار آن را از حساب کارگزاری برداشت کنید و چیزی بخرید یا به تعطیلات بروید. این باعث افزایش انگیزه می شود.

- هر ماه میزان ریسک را دوباره محاسبه کنید. شاید شما شروع به درآمد بیشتر کرده اید، یا سپرده شما آنقدر رشد کرده است که میزان سود مسخره به نظر می رسد. اگر بازار بر علیه شماست، یا مقداری از درآمد خود را از دست داده اید و مبلغ قبلی زیاد به نظر می رسد، ریسک روزانه خود را تا حد راحت کاهش دهید. بسیار مهم است که ضررهای روزانه قابل توجه نباشد، تمایلی به جبران نداشته باشد.

مدیریت ریسک در معاملات، مکان و زمان تعیین توقف ضرر و کسب سود، مدرسه تجارت: https://youtu.be/7Bfrxgu5BGI طرح های مدیریت ریسک بیشتری در معاملات وجود دارد، اما موارد اساسی در بالا بیان شده است.