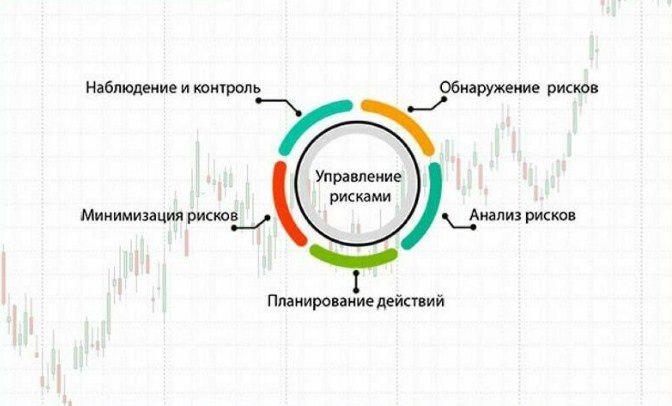

Ticarette risk yönetimi – nedir, para ve risk yönetimine yeni başlayanlar için temel kurallar ve ipuçları. Risk yönetimi, kârınızı optimize etmenize ve mevduatınızı bir dizi başarısız işlemde tutmanıza izin veren bir dizi para yönetimi kuralıdır. Risk yönetimi kuralları pozisyon büyüklüğü, kaybedilen pozisyonların kapatılması ve kar alınması ile ilgilidir. Klasik risk yönetimi kavramları, 1’e 3 oranında işlem yapmak, haberlerden önce bir pozisyondan çıkmak ve bir stop emrinin zorunlu olarak kurulmasıdır. Bu kuralları körü körüne takip eden birçok yeni başlayan, kayıpları ve tüm depozitonun veya çoğunun kaybını bekliyor. Aslında, riskleri yönetebilmek önemlidir, bir tüccarı bir kumarhane oyuncusundan ayıran şey budur.

tüm ticaret sermayesi bulunur, ikmal yapılmaz veya önemsizdir. Sermaye genellikle, yatırımcının yıllık gelirinin 2-5’inden fazlası olan önemli bir tutardır. Amaç, mevduatın %30’undan fazlasını kaybetme riski olmadan mevduatı korumak ve artırmaktır. Agresif ticaret için, komisyoncu, hesaptaki mevduatın günlük kazancı aşmayan küçük bir kısmına sahiptir. Hedef en az %500-1000 kazanmaktır. Depozitoyu kaybetme riskini üstlenelim.

muhafazakar ticaret

Kesinlikle klasik risk yönetiminin tüm kuralları muhafazakar ticaret için geçerlidir – kaybı felaket olmasa da yatırımcının durumunu önemli ölçüde etkileyen büyük bir mevduatla ticaret. Risk yönetimi kuralları, olumsuz piyasa koşullarında dahi sermaye kaybetmemeyi amaçlar. Basit bir matematik, işlem başına %2 risk ile %100 kayıp için 119 ardışık işlem gerektiğini gösterir. Bir tüccarın kanıtlanmış bir stratejisi varsa, rastgele işlemlere girmiyorsa, bu tür bir dizi işlemin başlaması olası değildir. Ve %2 oldukça yüksek bir risk seviyesidir. Büyük bir sermayeniz varsa ve% 2’si büyük bir ruble ise, psikolojik yükü azaltmak için riski% 0,2-0,5’e düşürebilirsiniz. O zaman daha da uzun bir dizi kaybetmeye ihtiyacınız var.

Risk-ödül oranı

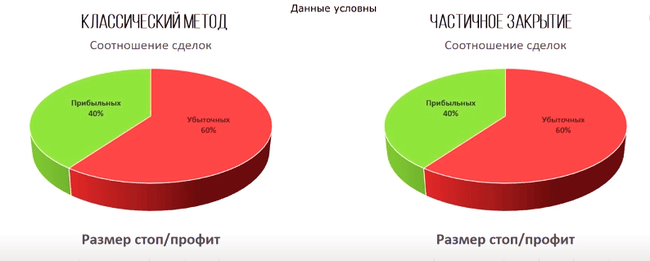

Birçok faktöre bağlı olan piyasanın davranışını doğru bir şekilde tahmin etmek zordur. Birçok profesyonel tüccar %50’den daha az bir kazanç/kayıp oranına sahiptir. Aynı zamanda, sürekli olarak kazanırlar. Başarının sırrı, kaybedilen bir ticaret ile karlı olan arasındaki orandadır. Bilinen “kar aksın, zararı azalt” tabiri bununla ilgilidir. Aşağıdaki örnek, 1’e 3 risk-ödül oranıyla, bir tüccarın bir dönemde alım satımlarının %50’sini kaybedebileceğini ve yine de kâr edebileceğini göstermektedir. Oran ne kadar yüksek olursa, bir tüccar o kadar çok yanılmayı göze alabilir. İstatistiklere göre, karlı işlemlerin %60’ından azını yapıyorsanız ve risk-ödül oranı 1’e 1’den azsa, sermaye kaybı an meselesidir.

Kaybeden bir ticaretten çıkmak

durdurma emri

Risk yönetimi, kaybedilen bir ticaretten çıkmak için kuralları belirler. En güvenli seçenek, önceden belirlenmiş bir seviyeye ulaşıldığında bir durdurma emri ayarlamaktır. Örneğin, bir tüccar, düzeltmenin sonu ve yükseliş trendinin yeniden başlaması hakkında bir tahminde bulunur. 3. noktada bir satın alma işlemi açar ve en azından tarihsel maksimuma bir dönüş bekler. Riskin kâra oranı 1’e 5’tir. Bir hata durumunda, tüccar 1. nokta seviyesinde bir durdurma emri belirler. Bunun tetiklenmesi, tahminin hatalı olduğu ve büyük olasılıkla fiyat düzeltmesinin henüz tamamlanmadığı anlamına gelir. Durdurma emri ayarlamak, tüccarın büyük kayıplardan kaçınmasına yardımcı olur. İşlem, tüccarın katılımı olmadan kapatılacak, gergin olmasına ve her saat grafiği kontrol etmesine gerek yok.

Bir anlaşmayı “elle” kapatmak

Yukarıdaki örnekte, durdurma emri gerekçelendirildi ve yerleştirilmesi tüccarı daha büyük bir kayıptan kurtardı. Bu, özellikle sıkma ve manipülasyonların yaygın olduğu kripto para ticareti yaparken her zaman böyle değildir. Tüccar zararı durdur, zararı alır ve bir saat sonra fiyat geri döner ve kâr almanın ayarlandığı seviyeye dokunur. Bu nedenle, birçok tüccar bir durdurma emri vermeyi değil, bir push bildirimi vermeyi tercih eder. Fiyat, durması gereken fiyat seviyesine ulaştığında cep telefonuna bir mesaj gönderilecektir. Ardından, tüccar, kaybedilen ticareti veya mevcut hareketi – manipülasyonu kapatmaya karar vermelidir. Kapanmak için bir saat veya 4 saat beklenmesi tavsiye edilir, eğer fiyat yön değiştirmezse, pozisyonu kapatıp zarar almak daha iyidir. Bu durumda ana tehlike, açıkça kaybetme durumunda bir kaybı kabul etmemek.

Agresif ticaret – tüm hesap durdurmak

Klasik risk yönetimi kuralları, bir tüccarın tüm ticaret sermayesinin aracının hesabında olduğu ve kaybının finansal refahı zedeleyeceği anlamına gelir. Böyle bir durumda, risk yönetimi kurallarını ihlal etmek ve bir işlemde hesabın %10’undan fazlasını riske atmak mevduatı kaybetmekle eşdeğerdir. Bugün değilse, yarın hesabı öldürecek bir dizi kaybeden ticaret gelecek. Ayrıca, klasik risk ödülü, tüccarın psikolojisini dikkate almaz. Teoride, kurallar iyi işliyor, ancak pratikte, bir dizi eğimde esnaf kaybettikten sonra, bir tüccar kendi kurallarını çiğniyor. Piyasaya sinyalsiz girer, çok büyük lotlar alır, stop emirlerini kaldırır ve zararı kapatmak yerine hacim ekler. Klasik risk yönetimine tabi olarak, sürekli olarak ayda 1.000 ABD Doları kazanmak için en az 10.000 ABD Doları tutarında bir depozitoya ihtiyacınız vardır.

- Günlük geliri aşmayacak şekilde günlük risk miktarını ayarlayın.

- Gün başına (veya işlem sıklığına bağlı olarak başka bir süre), risk bölünürken tüm riskler için bir veya birkaç işlem yapılmasına izin verilir. Örneğin, günlük risk 10 ABD dolarıdır. 10$ stop ile 1 işlem veya $2 stop ile 5 işlem yapabilirsiniz. 5 kayıp işlem yapma olasılığının 1’den düşük olduğu ve ikinci seçeneğin tercih edildiği görülüyor. Ancak bunların hepsi piyasa durumuna ve pozisyon büyüklüğüne bağlıdır. Noktadaki durma boyutu ne kadar küçükse, kayıp olasılığı o kadar yüksek olur. Durma günü içinde işlem yapıyorsanız – emir, son 7 saatteki fiyat oynaklığından az olmamalıdır. Volatiliteyi belirlemek için saatlik grafiği açın ve ATR (Ortalama Gerçek Aralık) göstergesini 7 periyotla ayarlayın. Durmanın ATR’den 2-3 kat daha büyük olması daha iyidir.

- İşlemin sonucundan bağımsız olarak, bir sonraki işlemde aynı tutarı riske atıyoruz. Diyelim ki kuralları biz koyduk. Günün riski 10$, 2$ riskle 5 işlem yapabiliriz. Piyasa durumu olumluydu ve ilk işlem bize 10$ getirdi. Şimdi fatura 20 dolar. Ancak bir sonraki ticaret hala 2 $ riskle (veya 8 $ ‘dan fazla değil) olmalıdır.

- Karların düzenli olarak çekilmesi, en az %30. Sermaye küçükse ve günlük ihtiyaçlarınız için paraya ihtiyacınız yoksa karta para çekemezsiniz. Ve daha az riskli bir stratejiye dönüştürün. Örneğin, borsada işlem yapıyorsanız tahvil satın alın. Veya ayrı bir hesaba havale, para transferinin zaman alması önemlidir. Ancak en az birkaç ayda bir aracı kurum hesabından çekip bir şeyler satın almak veya tatile çıkmak daha iyidir. Bu motivasyonu artıracaktır.

- Her ay risk miktarını yeniden hesaplayın. Belki daha fazla kazanmaya başladınız veya mevduatınız o kadar büyüdü ki, kâr miktarı saçma görünüyor. Piyasa size karşıysa veya gelirinizin bir kısmını kaybettiyseniz ve önceki miktar büyük görünüyorsa, günlük riskinizi rahat bir seviyeye indirin. Günlük kayıpların önemli olmaması, telafi etme arzusuna neden olmaması son derece önemlidir.

Ticarette risk yönetimi, nerede ve ne zaman zararı durdur ve kar al, ticaret okulu: https://youtu.be/7Bfrxgu5BGI Ticarette daha fazla risk yönetimi planı vardır, ancak temel olanlar yukarıda dile getirilmiştir.