Risikomanagement im Trading – was ist das, Grundregeln und Tipps für Einsteiger zum Geld- und Risikomanagement. Risikomanagement ist eine Reihe von Geldverwaltungsregeln, die es Ihnen ermöglichen, Ihre Gewinne zu optimieren und Ihre Einzahlung für eine Reihe erfolgloser Transaktionen zu behalten. Risikomanagementregeln beziehen sich auf Positionsgröße, das Schließen von Verlustpositionen und Gewinnmitnahmen. Die klassischen Konzepte des Risikomanagements sind der Handel mit einem Verhältnis von 1 zu 3, das Verlassen einer Position vor den Nachrichten und die obligatorische Installation einer Stop-Order. Viele Anfänger, die diese Regeln blind befolgen, warten auf Verluste und den Verlust der gesamten Einzahlung oder eines Großteils davon. In der Tat ist es wichtig, Risiken managen zu können, das unterscheidet einen Trader von einem Casino-Spieler.

einem Brokerdas gesamte Handelskapital liegt, Nachschub erfolgt nicht oder ist unbedeutend. Das Kapital beläuft sich in der Regel auf einen erheblichen Betrag, mehr als 2-5 des Jahreseinkommens des Anlegers. Ziel ist es, die Einzahlung zu halten und zu erhöhen, ohne das Risiko einzugehen, mehr als 30 % der Einzahlung zu verlieren. Für den aggressiven Handel hat der Broker einen kleinen Teil der Einlage auf dem Konto, der die täglichen Einnahmen nicht übersteigt. Das Ziel ist es, mindestens 500-1000% zu verdienen. Nehmen wir das Risiko des Verlustes der Anzahlung an.

konservativer Handel

Absolut alle Regeln des klassischen Risikomanagements gelten für den konservativen Handel – den Handel mit einer großen Einlage, deren Verlust zwar nicht katastrophal ist, aber den Zustand des Anlegers erheblich beeinträchtigt. Die Regeln des Risikomanagements zielen darauf ab, auch unter ungünstigen Marktbedingungen kein Kapital zu verlieren. Eine einfache Mathematik zeigt, dass es bei 2 % Risiko pro Trade 119 aufeinanderfolgende Trades braucht, um einen 100 %igen Verlust zu machen. Wenn ein Händler eine bewährte Strategie hat und keine zufälligen Transaktionen eingeht, ist der Beginn einer solchen Reihe von Transaktionen unwahrscheinlich. Und 2 % sind ein ziemlich hohes Risikoniveau. Wenn Sie über ein großes Kapital verfügen und 2 % eine große Summe in Rubel sind, können Sie das Risiko auf 0,2-0,5 % reduzieren, um die psychische Belastung zu verringern. Dann brauchen Sie eine noch längere Serie von Verlusttrades.

Chance-Risiko-Verhältnis

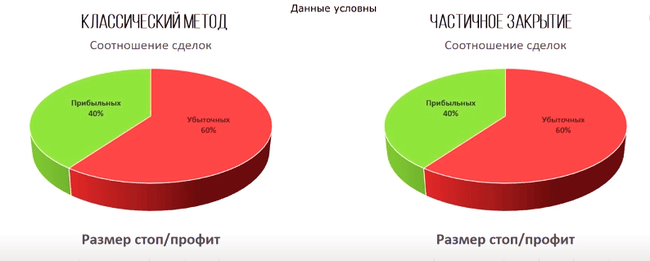

Es ist schwierig, das Verhalten des Marktes richtig vorherzusagen, das von vielen Faktoren abhängt. Viele professionelle Trader haben ein Gewinn-Verlust-Verhältnis von weniger als 50 %. Gleichzeitig verdienen sie konstant. Das Erfolgsgeheimnis liegt im Verhältnis zwischen einem verlustreichen und einem profitablen Trade. Der bekannte Spruch „Gewinne fließen lassen und Verluste begrenzen“ handelt davon. Das folgende Beispiel zeigt, dass ein Trader bei einem Risiko-Rendite-Verhältnis von 1 zu 3 50 % der Verlusttrades in einem Zeitraum machen und trotzdem Gewinne erzielen kann. Je höher das Verhältnis, desto mehr kann es sich ein Trader leisten, falsch zu liegen. Wenn Sie laut Statistik weniger als 60 % der profitablen Trades machen und das Chance-Risiko-Verhältnis weniger als 1 zu 1 beträgt, dann ist der Kapitalverlust eine Frage der Zeit.

Verlassen eines Verlusttrades

Befehl stoppen

Das Risikomanagement legt die Regeln für den Ausstieg aus einem Verlustgeschäft fest. Die sicherste Option besteht darin, eine Stop-Order beim Erreichen eines vorgegebenen Levels festzulegen. Beispielsweise gibt ein Trader eine Prognose über das Ende der Korrektur und die Wiederaufnahme des Aufwärtstrends ab. Eröffnet einen Kauf-Trade bei Punkt 3 und erwartet mindestens eine Rückkehr zum historischen Maximum. Das Risiko-Gewinn-Verhältnis beträgt 1 zu 5. Im Fehlerfall setzt der Händler eine Stop-Order auf dem Niveau von Punkt 1. Ihre Auslösung bedeutet, dass die Prognose fehlerhaft ist und die Preiskorrektur höchstwahrscheinlich noch nicht abgeschlossen ist. Das Setzen einer Stop-Order hilft dem Trader, große Verluste zu vermeiden. Die Transaktion wird ohne die Beteiligung des Händlers geschlossen, er muss nicht nervös sein und den Chart jede Stunde überprüfen.

Ein Geschäft „von Hand“ abschließen

Im obigen Beispiel war die Stop-Order gerechtfertigt, ihre Platzierung bewahrte den Trader vor einem größeren Verlust. Dies ist nicht immer der Fall, insbesondere beim Handel mit Kryptowährungen, wo Squeezes und Manipulationen an der Tagesordnung sind. Der Händler setzt einen Stop-Loss, nimmt einen Verlust und eine Stunde später kehrt der Preis zurück und berührt das Niveau, auf dem der Take-Profit festgelegt wurde. Daher ziehen es viele Händler vor, keine Stop-Order zu setzen, sondern eine Push-Benachrichtigung zu platzieren. Eine Nachricht wird an das Mobiltelefon gesendet, wenn der Preis das Preisniveau berührt, auf dem der Stopp sein sollte. Als nächstes muss der Händler entscheiden, den Verlusthandel oder die aktuelle Bewegung zu schließen – Manipulation. Es wird empfohlen, eine Stunde oder 4 Stunden mit dem Schließen zu warten. Wenn sich der Preis nicht ändert, ist es besser, die Position zu schließen und einen Verlust zu erleiden. Die Hauptgefahr besteht in diesem Fall darin, einen Verlust in einer klaren Verlustsituation nicht hinzunehmen. Ein solcher Fehler kann für ein Handelskonto katastrophal sein. Dabei spielt es keine Rolle, wie viele profitable Trades zuvor geschlossen wurden. Daher ist diese Methode eher für erfahrene Trader geeignet, die wissen, wie man mit Emotionen umgeht und die Kosten eines Verstoßes gegen die Money-Management-Regeln verstehen. Das Risiko eines solchen Ausstiegs aus einer Verlustposition kann höher sein als das berechnete, daher ist es besser, das Volumen um das 2-3-fache zu reduzieren.

Aggressives Trading – Stop ist das ganze Konto

Die klassischen Regeln des Risikomanagements implizieren, dass das gesamte Handelskapital eines Händlers auf dem Konto des Maklers liegt und sein Verlust das finanzielle Wohlergehen beeinträchtigt. In einer solchen Situation ist ein Verstoß gegen die Regeln des Risikomanagements und das Risiko von mehr als 10 % des Kontos in einer Transaktion gleichbedeutend mit dem Verlust der Einlage. Wenn nicht heute, dann kommt morgen eine Verlustserie von Trades, die das Konto ruinieren wird. Auch die klassische Risikoprämie berücksichtigt nicht die Psychologie des Traders. Theoretisch funktionieren die Regeln gut, aber in der Praxis bricht ein Trader nach einer Reihe von Verlusttrades auf Tilt seine eigenen Regeln. Es tritt ohne Signal in den Markt ein, nimmt zu große Lots, entfernt Stop-Orders und fügt Volumen hinzu, anstatt den Verlust zu schließen. Vorbehaltlich des klassischen Risikomanagements benötigen Sie eine Einzahlung von mindestens 10.000 US-Dollar, um dauerhaft 1.000 US-Dollar im Monat zu verdienen.Für eine Person mit einem durchschnittlichen Gehalt ist es nicht einfach, einen solchen Betrag anzusammeln, es dauert 1-3 Jahre. Und all dies kann durch einen psychologischen Fehler durchgestrichen werden.

- Legen Sie den Risikobetrag pro Tag fest, der das tägliche Einkommen nicht übersteigt.

- Pro Tag (oder in einem anderen Zeitraum, abhängig von der Häufigkeit der Transaktionen) ist es erlaubt, eine Transaktion für alle Risiken oder mehrere Transaktionen mit geteiltem Risiko durchzuführen. Zum Beispiel beträgt das Risiko pro Tag 10 $. Sie können 1 Trade mit einem Stop von 10 $ oder 5 Trades mit einem Stop von 2 $ machen. Es scheint, dass die Wahrscheinlichkeit, 5 Trades zu verlieren, geringer als 1 ist, und die zweite Option ist vorzuziehen. Aber alles hängt von der Marktsituation und der Positionsgröße ab. Je kleiner die Stoppgröße in Punkten, desto höher die Verlustwahrscheinlichkeit. Wenn Sie innerhalb des Stop-Tages handeln, sollte die Order nicht geringer sein als die Preisvolatilität der letzten 7 Stunden. Um die Volatilität zu bestimmen, öffnen Sie den Stundenchart und setzen Sie den ATR (Average True Range) Indikator mit einer Periode von 7. Besser ist es, wenn der Stop 2-3 Mal größer ist als der ATR.

- Unabhängig vom Ergebnis des Trades riskieren wir beim nächsten Trade den gleichen Betrag. Nehmen wir an, wir legen die Regeln fest. Das Risiko für den Tag beträgt 10 $, wir können 5 Trades mit einem Risiko von 2 $ machen. Die Marktsituation war günstig und die erste Transaktion brachte uns 10 $ ein. Jetzt beträgt die Rechnung 20 Dollar. Aber der nächste Trade sollte immer noch mit einem Risiko von 2 $ (oder nicht mehr als 8 $) erfolgen.

- Regelmäßige Gewinnentnahme, mindestens 30 %. Wenn das Kapital klein ist und Sie kein Geld für den täglichen Bedarf benötigen, können Sie die Karte nicht abheben. Und in eine weniger riskante Strategie übersetzen. Kaufen Sie zum Beispiel Anleihen, wenn Sie an der Börse handeln. Oder auf ein separates Konto überweisen, wichtig ist, dass die Überweisung Zeit braucht. Aber es ist besser, es mindestens alle paar Monate einmal vom Maklerkonto abzuheben und etwas zu kaufen oder in den Urlaub zu fahren. Dadurch wird die Motivation gesteigert.

- Berechnen Sie die Höhe des Risikos jeden Monat neu. Vielleicht haben Sie angefangen, mehr zu verdienen, oder Ihre Einzahlung ist so stark gewachsen, dass die Höhe des Gewinns lächerlich erscheint. Wenn der Markt gegen Sie ist oder Sie einen Teil Ihres Einkommens verloren haben und der vorherige Betrag hoch erscheint, reduzieren Sie Ihr tägliches Risiko auf ein angenehmes Niveau. Es ist äußerst wichtig, dass die täglichen Verluste nicht erheblich sind und keinen Wunsch nach Wiedergutmachung hervorrufen.

Risikomanagement im Handel, wo und wann Stop-Loss und Take-Profit gesetzt werden, Handelsschule: https://youtu.be/7Bfrxgu5BGI Es gibt mehr Risikomanagementsysteme im Handel, aber die grundlegenden wurden oben erwähnt.