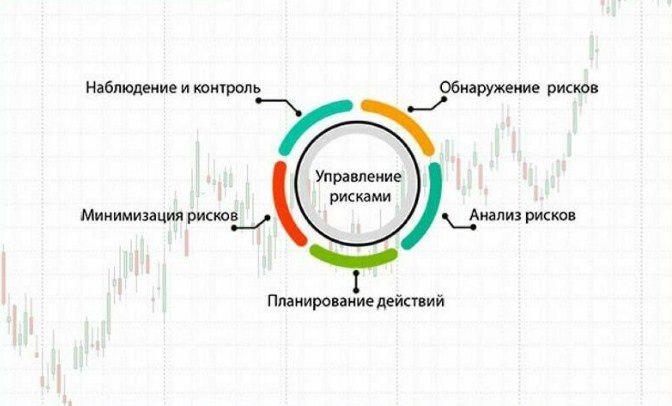

إدارة المخاطر في التداول – ما هي ، القواعد الأساسية والنصائح للمبتدئين حول المال وإدارة المخاطر. إدارة المخاطر عبارة عن مجموعة من قواعد إدارة الأموال التي تسمح لك بتحسين الأرباح والحفاظ على وديعتك في سلسلة من المعاملات غير الناجحة. تتعلق قواعد إدارة المخاطر بحجم المركز وإغلاق المراكز الخاسرة وجني الأرباح. يتم تداول المفاهيم الكلاسيكية لإدارة المخاطر بنسبة 1 إلى 3 ، والخروج من المركز قبل الأخبار ، والتثبيت الإلزامي لأمر الإيقاف. العديد من المبتدئين الذين يتبعون هذه القواعد بشكل أعمى ينتظرون الخسائر وخسارة الوديعة بأكملها أو معظمها. في الواقع ، من المهم أن تكون قادرًا على إدارة المخاطر ، وهذا ما يميز المتداول عن لاعب الكازينو. [عنوان معرف = “attachment_12919” محاذاة = “aligncenter” العرض = “672”]

وسيطيقع رأس المال التجاري بالكامل ، ولا يتم تجديد الموارد أو أنها غير ذات أهمية. يبلغ رأس المال عادة مبلغًا كبيرًا ، أكثر من 2-5 من الدخل السنوي للمستثمر. الهدف هو الحفاظ على الوديعة وزيادتها دون المخاطرة بخسارة أكثر من 30٪ من الوديعة. للتداول القوي ، يمتلك الوسيط جزءًا صغيرًا من الإيداع في الحساب ، لا يتجاوز الأرباح اليومية. الهدف هو كسب ما لا يقل عن 500-1000٪. لنفترض مخاطر فقدان الوديعة.

تداول متحفظ

تنطبق جميع قواعد إدارة المخاطر الكلاسيكية تمامًا على التداول المتحفظ – المتاجرة بإيداع كبير ، وخسارته ، على الرغم من أنها ليست كارثية ، ولكنها تؤثر بشكل كبير على حالة المستثمر. تهدف قواعد إدارة المخاطر إلى عدم خسارة رأس المال حتى في ظل ظروف السوق المعاكسة. تظهر عملية حسابية بسيطة أنه مع وجود نسبة 2٪ من المخاطرة لكل تداول ، فإن الأمر يتطلب 119 صفقة متتالية لتحقيق خسارة بنسبة 100٪. إذا كان لدى المتداول إستراتيجية مثبتة ، ولم يدخل في معاملات بشكل عشوائي ، فمن غير المرجح بدء مثل هذه السلسلة من المعاملات. و 2٪ هي نسبة عالية من المخاطرة. إذا كان لديك رأس مال كبير و 2٪ كمية كبيرة بالروبل ، لتقليل العبء النفسي ، يمكنك تقليل الخطر إلى 0.2-0.5٪. إذن فأنت بحاجة إلى سلسلة أطول من التداولات الخاسرة.

نسبة المخاطرة والمكافأة

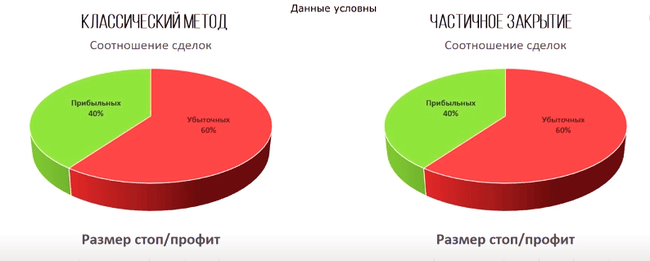

من الصعب التنبؤ بشكل صحيح بسلوك السوق الذي يعتمد على العديد من العوامل. لدى العديد من المتداولين المحترفين نسبة ربح إلى خسارة أقل من 50٪. في الوقت نفسه ، يكسبون باستمرار. سر النجاح يكمن في النسبة بين التجارة الخاسرة والربحية. التعبير المعروف “دع الأرباح تتدفق وقلل الخسائر” يتعلق بهذا الأمر. يوضح المثال أدناه أنه مع نسبة المخاطرة والمكافأة من 1 إلى 3 ، يمكن للمتداول أن يحقق 50٪ من التداولات الخاسرة في فترة ما ويحقق ربحًا. كلما ارتفعت النسبة ، زاد احتمال خطأ المتداول. إذا أجريت ، وفقًا للإحصاءات ، أقل من 60٪ من التداولات المربحة ، وكانت نسبة المخاطرة إلى المكافأة أقل من 1 إلى 1 ، فإن خسارة رأس المال هي مسألة وقت.

الخروج من صفقة خاسرة

وقف النظام

تحدد إدارة المخاطر القواعد للخروج من صفقة خاسرة. الخيار الأكثر أمانًا هو تعيين أمر إيقاف عند الوصول إلى مستوى محدد مسبقًا. على سبيل المثال ، يقوم المتداول بعمل توقع حول نهاية التصحيح واستئناف الاتجاه الصعودي. يفتح صفقة شراء عند النقطة 3 ويتوقع على الأقل عودة إلى الحد الأقصى التاريخي. تتراوح نسبة المخاطرة إلى الربح من 1 إلى 5. في حالة حدوث خطأ ، يقوم المتداول بتعيين أمر إيقاف عند مستوى النقطة 1. يعني إطلاقه أن التنبؤ خاطئ وعلى الأرجح لم يكتمل تصحيح السعر بعد. يساعد تحديد أمر الإيقاف المتداول على تجنب الخسائر الكبيرة. سيتم إغلاق الصفقة بدون مشاركة المتداول ، فلا داعي للتوتر والتحقق من الرسم البياني كل ساعة.

إغلاق الصفقة “باليد”

يمكن أن يكون أحد هذه الأخطاء كارثيًا لحساب التداول. لا يهم عدد الصفقات المربحة التي تم إغلاقها في وقت سابق. لذلك ، تعد هذه الطريقة أكثر ملاءمة للمتداولين ذوي الخبرة الذين يعرفون كيفية التعامل مع المشاعر وفهم تكلفة انتهاك قواعد إدارة الأموال. قد تكون مخاطر مثل هذا الخروج من مركز خاسر أعلى من تلك المحسوبة ، لذلك من الأفضل تقليل الحجم بمقدار 2-3 مرات.

تداول عدواني – التوقف هو الحساب بالكامل

تشير القواعد الكلاسيكية لإدارة المخاطر إلى أن رأس مال التداول الكامل للمتداول موجود في حساب الوسيط وأن خسارته ستضر بالرفاهية المالية. في مثل هذه الحالة ، فإن انتهاك قواعد إدارة المخاطر والمخاطرة بأكثر من 10٪ من الحساب في معاملة واحدة يعادل خسارة الوديعة. إن لم يكن اليوم ، فستأتي غدًا سلسلة من التداولات الخاسرة ، والتي ستقتل الحساب. أيضًا ، لا تأخذ عوائد المخاطرة الكلاسيكية في الاعتبار نفسية التاجر. من الناحية النظرية ، تعمل القواعد بشكل جيد ، ولكن من الناحية العملية ، بعد سلسلة من التداولات الخاسرة عند الميل ، يخالف المتداول قواعده الخاصة. يدخل السوق بدون إشارة ، ويأخذ الكثير من اللوتات ، ويزيل أوامر الوقف ويضيف الحجم بدلاً من إغلاق الخسارة. مع مراعاة إدارة المخاطر الكلاسيكية ، من أجل كسب 1000 دولار شهريًا باستمرار ، فأنت بحاجة إلى إيداع لا يقل عن 10000 دولار.ليس من السهل على الشخص الذي يتقاضى راتبًا متوسطًا أن يجمع مثل هذا المبلغ ، فسوف يستغرق الأمر من 1-3 سنوات. وكل هذا يمكن تجاوزه بخطأ واحد سببه علم النفس.

- حدد مقدار المخاطرة في اليوم بما لا يتجاوز الدخل اليومي.

- في اليوم (أو فترة أخرى ، اعتمادًا على تواتر المعاملات) ، يُسمح بإجراء معاملة واحدة لجميع المخاطر أو عدة معاملات ، بينما يتم تقسيم المخاطر. على سبيل المثال ، تبلغ المخاطرة اليومية 10 دولارات. يمكنك إجراء صفقة واحدة بإيقاف 10 دولارات أو 5 صفقات بإيقاف 2 دولار. يبدو أن احتمال إجراء 5 صفقات خاسرة أقل من 1 ، والخيار الثاني هو الأفضل. لكن كل هذا يتوقف على حالة السوق وحجم المركز. كلما كان حجم التوقف أصغر بالنقاط ، زاد احتمال الخسارة. إذا كنت تتداول داخل يوم الإيقاف – يجب ألا يقل الطلب عن تقلب الأسعار خلال آخر 7 ساعات. لتحديد التقلب ، افتح الرسم البياني لكل ساعة وقم بتعيين مؤشر ATR (متوسط المدى الحقيقي) مع فترة 7. من الأفضل أن يكون التوقف أكبر بمقدار 2-3 مرات من ATR.

- بغض النظر عن نتيجة التداول ، فإننا نخاطر بنفس المبلغ في الصفقة التالية. لنفترض أننا وضعنا القواعد. الخطر لليوم هو 10 دولارات ، يمكننا إجراء 5 صفقات مع مخاطرة 2 دولار. كان وضع السوق مواتياً وجلبت لنا الصفقة الأولى 10 دولارات أمريكية. الآن الفاتورة 20 دولارًا. ولكن يجب أن تظل التجارة التالية ذات مخاطرة قدرها 2 دولار (أو لا تزيد عن 8 دولارات).

- سحب منتظم للأرباح بنسبة 30٪ على الأقل. إذا كان رأس المال صغيراً ولست بحاجة للمال للاحتياجات اليومية فلا يمكنك السحب على البطاقة. وترجم إلى استراتيجية أقل خطورة. على سبيل المثال ، قم بشراء السندات إذا كنت تتداول في سوق الأسهم. أو التحويل إلى حساب منفصل ، من المهم أن يستغرق تحويل الأموال وقتًا. لكن من الأفضل سحبها من حساب الوساطة مرة واحدة على الأقل كل بضعة أشهر وشراء شيء ما أو الذهاب في إجازة. سيؤدي هذا إلى زيادة الدافع.

- أعد حساب مقدار المخاطرة كل شهر. ربما بدأت في جني المزيد ، أو أن إيداعك قد نما كثيرًا لدرجة أن مبلغ الربح يبدو سخيفًا. إذا كان السوق ضدك ، أو فقدت جزءًا من دخلك ويبدو المبلغ السابق كبيرًا ، قلل من مخاطرك اليومية إلى مستوى مريح. من المهم للغاية ألا تكون الخسائر اليومية كبيرة ، ولا تسبب الرغبة في التعويض.

إدارة المخاطر في التداول ، أين ومتى يتم تحديد وقف الخسارة وجني الأرباح ، مدرسة التداول: https://youtu.be/7Bfrxgu5BGI هناك المزيد من خطط إدارة المخاطر في التداول ، ولكن تم التعبير عن الخطط الأساسية أعلاه.