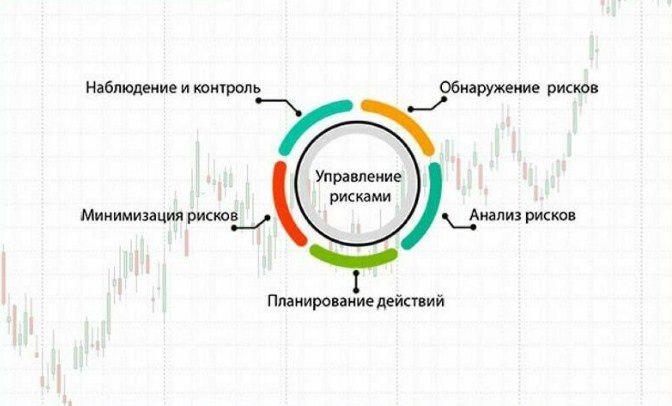

Risicobeheer in de handel – wat is het, basisregels en tips voor beginners over geld en risicobeheer. Risicobeheer is een reeks regels voor geldbeheer waarmee u de winst kunt optimaliseren en uw storting kunt behouden in een reeks mislukte transacties. Regels voor risicobeheer hebben betrekking op de grootte van posities, het sluiten van verliezende posities en het nemen van winst. De klassieke concepten van risicobeheer zijn handelen met een verhouding van 1 tot 3, een positie verlaten voor het nieuws en de verplichte installatie van een stoporder. Veel beginners die deze regels blindelings volgen, wachten op verliezen en het verlies van de volledige storting of het grootste deel ervan. Het is namelijk belangrijk om risico’s te kunnen beheersen, dit is wat een handelaar onderscheidt van een casinospeler. [bijschrift id=”attachment_12919″ align=”aligncenter” width=”672″]

een makelaarhet volledige handelskapitaal is gevestigd, aanvullingen worden niet gedaan of zijn onbeduidend. Het kapitaal bedraagt doorgaans een aanzienlijk bedrag, meer dan 2-5 van het jaarinkomen van de belegger. Het doel is om de aanbetaling te behouden en te verhogen zonder het risico te lopen meer dan 30% van de aanbetaling te verliezen. Voor agressieve handel heeft de makelaar een klein deel van de aanbetaling op de rekening, die de dagelijkse inkomsten niet overschrijdt. Het doel is om minimaal 500-1000% te verdienen. Laten we het risico nemen om de aanbetaling te verliezen.

conservatieve handel

Absoluut alle regels van klassiek risicobeheer zijn van toepassing op conservatieve handel – handelen met een grote aanbetaling, waarvan het verlies, hoewel niet catastrofaal, de toestand van de belegger aanzienlijk beïnvloedt. Regels voor risicobeheer zijn erop gericht om zelfs onder ongunstige marktomstandigheden geen kapitaal te verliezen. Een simpele rekensom laat zien dat met een risico van 2% per transactie, er 119 opeenvolgende transacties nodig zijn om 100% verlies te maken. Als een handelaar een bewezen strategie heeft, niet willekeurig transacties aangaat, is het onwaarschijnlijk dat een dergelijke reeks transacties begint. En 2% is een vrij hoog risiconiveau. Als u een groot kapitaal heeft en 2% is een groot bedrag in roebels, om de psychologische last te verminderen, kunt u het risico verminderen tot 0,2-0,5%. Dan heb je een nog langere reeks verliezende transacties nodig.

Risico-opbrengstverhouding

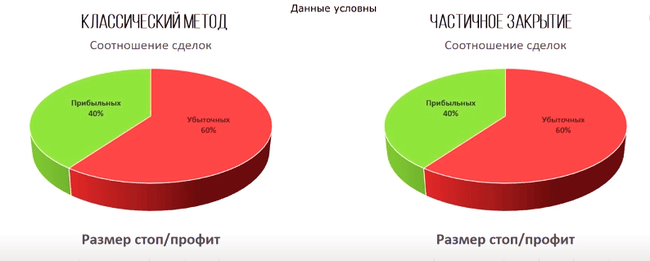

Het is moeilijk om het gedrag van de markt correct te voorspellen, dat van veel factoren afhangt. Veel professionele handelaren hebben een win-to-loss ratio van minder dan 50%. Tegelijkertijd verdienen ze constant. Het geheim van succes zit in de verhouding tussen een verliezende transactie en een winstgevende. De bekende uitdrukking “laat de winst stromen en de verliezen beperken” gaat hierover. Het onderstaande voorbeeld laat zien dat met een risico-opbrengstverhouding van 1 tot 3 een handelaar 50% van de verliezende transacties in een periode kan maken en toch winst kan maken. Hoe hoger de ratio, hoe meer een handelaar zich kan veroorloven om ongelijk te hebben. Als u volgens de statistieken minder dan 60% van de winstgevende transacties uitvoert en de risico-opbrengstverhouding minder is dan 1 op 1, dan is het verlies van kapitaal een kwestie van tijd.

Een verliezende transactie afsluiten

stop bestelling

Risicobeheer bepaalt de regels voor het verlaten van een verliezende transactie. De veiligste optie is om een stoporder in te stellen bij het bereiken van een vooraf bepaald niveau. Een handelaar maakt bijvoorbeeld een voorspelling over het einde van de correctie en het hervatten van de uptrend. Opent een kooptransactie op punt 3 en verwacht op zijn minst een terugkeer naar het historische maximum. De verhouding tussen risico en winst is 1 op 5. In geval van een fout stelt de handelaar een stoporder in op het niveau van punt 1. Het triggeren ervan betekent dat de prognose onjuist is en hoogstwaarschijnlijk de prijscorrectie nog niet is voltooid. Door een stoporder in te stellen, kan de handelaar grote verliezen voorkomen. De transactie wordt gesloten zonder de deelname van de handelaar, hij hoeft niet nerveus te zijn en elk uur de grafiek te bekijken.

Een deal sluiten “met de hand”

In het bovenstaande voorbeeld was de stoporder gerechtvaardigd, waardoor de handelaar een groter verlies bespaarde. Dit is niet altijd het geval, vooral niet bij het handelen in cryptocurrencies, waar squeezes en manipulaties gebruikelijk zijn. De handelaar stelt een stop-loss in, neemt een verlies en een uur later keert de prijs terug en raakt het niveau waarop de take-profit was ingesteld. Daarom geven veel handelaren er de voorkeur aan geen stoporder in te stellen, maar een pushmelding te plaatsen. Er wordt een bericht naar de mobiele telefoon gestuurd wanneer de prijs het prijsniveau bereikt waar de stop zou moeten zijn. Vervolgens moet de handelaar beslissen om de verliezende transactie of de huidige bewegingsmanipulatie te sluiten. Het wordt aanbevolen om een uur of 4 uur te wachten om te sluiten, als de prijs niet van richting verandert, is het beter om de positie te sluiten en verlies te nemen. Het grootste gevaar in dit geval is het niet accepteren van een verlies in een duidelijk verliezende situatie. Een dergelijke fout kan rampzalig zijn voor een handelsaccount. Het maakt niet uit hoeveel winstgevende transacties eerder zijn gesloten. Daarom is deze methode meer geschikt voor ervaren handelaren die weten hoe ze met emoties moeten omgaan en de kosten begrijpen van het overtreden van regels voor geldbeheer. Het risico van een dergelijke exit uit een verliezende positie kan hoger zijn dan de berekende, dus het is beter om het volume 2-3 keer te verminderen.

Agressief handelen – stop is het hele account

De klassieke regels van risicobeheer impliceren dat het volledige handelskapitaal van een handelaar op de rekening van de makelaar staat en dat het verlies het financiële welzijn schaadt. In een dergelijke situatie komt het overtreden van de regels voor risicobeheer en het riskeren van meer dan 10% van de rekening in één transactie neer op het verliezen van de aanbetaling. Als het niet vandaag is, zal er morgen een verliezende reeks transacties komen, die het account zal doden. Ook houdt de klassieke risicobeloning geen rekening met de psychologie van de handelaar. In theorie werken de regels goed, maar in de praktijk breekt een handelaar, na een reeks verliezende transacties op tilt, zijn eigen regels. Het betreedt de markt zonder signaal, neemt te grote partijen, verwijdert stoporders en voegt volume toe in plaats van het verlies te sluiten. Onder voorbehoud van klassiek risicobeheer, moet u een aanbetaling van minimaal $ 10.000 hebben om consistent $ 1.000 per maand te verdienen.

- Stel de hoeveelheid risico per dag in, waarbij het dagelijkse inkomen niet wordt overschreden.

- Per dag (of andere periode, afhankelijk van de frequentie van transacties) is het toegestaan om één transactie te doen voor alle risico’s of meerdere transacties, terwijl het risico wordt verdeeld. Het risico per dag is bijvoorbeeld $ 10. U kunt 1 transactie doen met een stop van $ 10 of 5 transacties met een stop van $ 2. Het lijkt erop dat de kans om 5 verliezende transacties te maken lager is dan 1, en de tweede optie heeft de voorkeur. Maar het hangt allemaal af van de marktsituatie en de grootte van de positie. Hoe kleiner de stopgrootte in punten, hoe groter de kans op verlies. Als u binnen de stopdag handelt, mag de order niet minder zijn dan de prijsvolatiliteit van de afgelopen 7 uur. Om de volatiliteit te bepalen, opent u de uurgrafiek en stelt u de ATR (Average True Range) indicator in op een periode van 7. Het is beter als de stop 2-3 keer groter is dan de ATR.

- Ongeacht de uitkomst van de transactie, riskeren we hetzelfde bedrag bij de volgende transactie. Laten we zeggen dat we de regels bepalen. Het risico voor de dag is €10, we kunnen 5 transacties doen met het risico van €2. De marktsituatie was gunstig en de eerste transactie bracht ons $10 op. Nu is de rekening $ 20. Maar de volgende transactie zou nog steeds een risico van $ 2 moeten hebben (of niet meer dan $ 8).

- Regelmatige opname van winst, minimaal 30%. Als het kapitaal klein is en u geen geld nodig heeft voor dagelijkse behoeften, kunt u zich niet terugtrekken op de kaart. En vertalen naar een minder risicovolle strategie. Koop bijvoorbeeld obligaties als u op de beurs handelt. Ofwel overmaken naar een aparte rekening, het is belangrijk dat het overmaken van geld tijd kost. Maar het is beter om het minstens eens in de paar maanden van de effectenrekening op te nemen en iets te kopen of op vakantie te gaan. Dit zal de motivatie vergroten.

- Bereken het risicobedrag elke maand opnieuw. Misschien ben je meer gaan verdienen, of is je storting zo gegroeid dat de hoeveelheid winst belachelijk lijkt. Als de markt tegen je is, of als je een deel van je inkomen hebt verloren en het vorige bedrag groot lijkt, verlaag dan je dagelijkse risico tot een comfortabel niveau. Het is uiterst belangrijk dat dagelijkse verliezen niet significant zijn, geen verlangen veroorzaken om terug te verdienen.

Risicobeheer in de handel, waar en wanneer stop loss en winst nemen, handelsschool: https://youtu.be/7Bfrxgu5BGI Er zijn meer risicobeheerschema’s in de handel, maar de basisschema’s zijn hierboven vermeld.