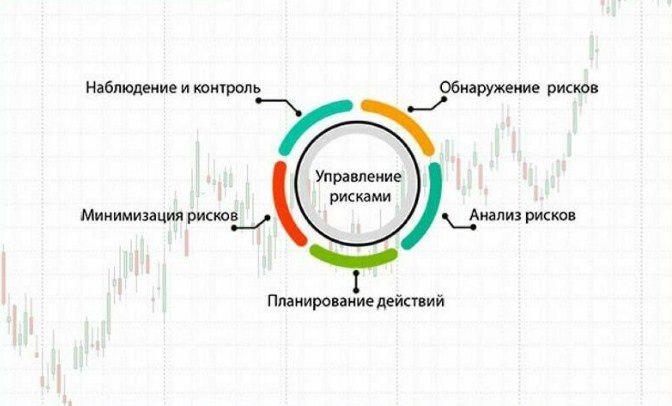

ניהול סיכונים במסחר – מה זה, כללים וטיפים בסיסיים למתחילים בנושאי כסף וניהול סיכונים. ניהול סיכונים הוא קבוצה של כללי ניהול כסף המאפשרים לך לייעל את הרווחים ולשמור על ההפקדה שלך בסדרה של עסקאות לא מוצלחות. כללי ניהול סיכונים מתייחסים לגודל הפוזיציה, סגירת פוזיציות מפסידות ולקיחת רווחים. המושגים הקלאסיים של ניהול סיכונים הם מסחר ביחס של 1 ל-3, יציאה מפוזיציה לפני החדשות והתקנה חובה של הוראת עצור. מתחילים רבים העוקבים אחר הכללים הללו באופן עיוור מחכים להפסדים ולאובדן של כל הפיקדון או רובו. אכן, חשוב להיות מסוגל לנהל סיכונים, זה מה שמבדיל בין סוחר לשחקן קזינו.

ברוקרכל הון המסחר נמצא, חידושים לא מבוצעים או שהם חסרי משמעות. ההון בדרך כלל מסתכם בסכום משמעותי, יותר מ-2-5 מההכנסה השנתית של המשקיע. המטרה היא לשמור ולהגדיל את הפיקדון ללא סיכון לאבד יותר מ-30% מהפיקדון. עבור מסחר אגרסיבי, לברוקר יש חלק קטן מההפקדה בחשבון, שלא יעלה על הרווח היומי. המטרה היא להרוויח לפחות 500-1000%. בואו ניקח את הסיכון של אובדן הפיקדון.

מסחר שמרני

לחלוטין כל כללי ניהול הסיכונים הקלאסי חלים על מסחר שמרני – מסחר בפיקדון גדול, שאובדו אמנם לא קטסטרופלי, אך משפיע באופן משמעותי על מצבו של המשקיע. כללי ניהול סיכונים מכוונים לא להפסיד הון אפילו בתנאי שוק שליליים. מתמטיקה פשוטה מראה שעם סיכון של 2% לכל עסקה, נדרשות 119 עסקאות רצופות כדי להפסיד 100%. אם לסוחר יש אסטרטגיה מוכחת, אינו מבצע עסקאות באקראי, תחילתה של סדרה כזו של עסקאות אינה סבירה. ו-2% זו רמת סיכון גבוהה למדי. אם יש לך הון גדול ו-2% הם כמות גדולה ברובלים, כדי להפחית את הנטל הפסיכולוגי, אתה יכול להפחית את הסיכון ל-0.2-0.5%. אז אתה צריך סדרה ארוכה עוד יותר של עסקאות מפסידות.

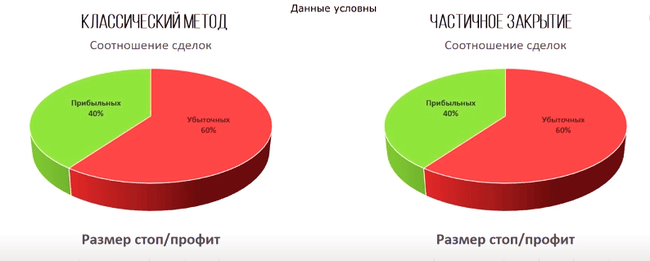

יחס סיכון-תגמול

קשה לחזות נכון את התנהגות השוק, התלויה בגורמים רבים. לסוחרים מקצועיים רבים יש יחס ניצחון להפסד של פחות מ-50%. במקביל, הם מרוויחים בעקביות. סוד ההצלחה הוא ביחס בין מסחר מפסיד לרווחי. הביטוי הידוע “תנו לרווחים לזרום ולחתוך הפסדים” הוא על כך. הדוגמה שלהלן מראה שעם יחס סיכון-תגמול של 1 ל-3, סוחר יכול לבצע 50% מהעסקאות המפסידות בתקופה ועדיין להיות ברווח. ככל שהיחס גבוה יותר, כך סוחר יכול להרשות לעצמו לטעות. אם, לפי הסטטיסטיקה, אתה עושה פחות מ-60% מהעסקאות הרווחיות, ויחס הסיכון-תגמול נמוך מ-1 ל-1, אז אובדן ההון הוא עניין של זמן.

יציאה ממסחר מפסיד

צו עצור

ניהול סיכונים קובע את הכללים ליציאה ממסחר מפסיד. האפשרות הבטוחה ביותר היא לקבוע פקודת עצירה בהגעה לרמה שנקבעה מראש. לדוגמה, סוחר עושה תחזית לגבי סיום התיקון וחידוש מגמת העלייה. פותח עסקת קנייה בנקודה 3 ומצפה לפחות חזרה למקסימום ההיסטורי. היחס בין סיכון לרווח הוא 1 ל-5. במקרה של טעות, הסוחר קובע הוראת סטופ ברמה של נקודה 1. הפעלתו פירושה שהתחזית שגויה וככל הנראה תיקון המחיר טרם הושלם. קביעת הוראת עצור עוזרת לסוחר להימנע מהפסדים גדולים. העסקה תיסגר ללא השתתפות הסוחר, הוא לא צריך להיות עצבני ולבדוק את הגרף כל שעה.

סגירת עסקה “ביד”

בדוגמה שלמעלה, הוראת העצירה הייתה מוצדקת, והצבתה חסכה מהסוחר הפסד גדול יותר. זה לא תמיד המקרה, במיוחד כאשר סוחרים במטבעות קריפטוגרפיים, שבהם סחיטה ומניפולציות נפוצות. הסוחר קובע סטופ לוס, לוקח הפסד, וכעבור שעה המחיר חוזר ונוגע ברמה שבה נקבע ה-Take profit. לכן, סוחרים רבים מעדיפים לא לקבוע הוראת עצור, אלא לשים הודעת דחיפה. הודעה תישלח לטלפון הנייד כאשר המחיר יגע ברמת המחיר שבה צריכה להיות העצירה. בשלב הבא, על הסוחר להחליט לסגור את המסחר המפסיד או את התנועה הנוכחית – מניפולציה. מומלץ להמתין שעה או 4 שעות לסגירה, אם המחיר לא ישנה כיוון אז עדיף לסגור את הפוזיציה ולקחת הפסד. הסכנה העיקרית במקרה זה היא אי קבלת הפסד במצב הפסד ברור. טעות אחת כזו יכולה להיות הרת אסון עבור חשבון מסחר. זה לא משנה כמה עסקאות רווחיות נסגרו קודם לכן. לכן, שיטה זו מתאימה יותר לסוחרים מנוסים שיודעים להתמודד עם רגשות ולהבין את העלות של הפרת כללי ניהול כספים. הסיכון של יציאה כזו מעמדה מפסידה עשוי להיות גבוה יותר מהמחושב, ולכן עדיף להפחית את הנפח פי 2-3.

מסחר אגרסיבי – עצור זה כל החשבון

הכללים הקלאסיים של ניהול סיכונים מרמזים שכל הון המסחר של הסוחר נמצא על חשבון הברוקר ואובדנו יפגע ברווחה הפיננסית. במצב כזה, הפרת כללי ניהול סיכונים וסיכון של יותר מ-10% מהחשבון בעסקה אחת כמוה לאובדן הפיקדון. אם לא היום, אז מחר תגיע סדרה מפסידה של עסקאות, שתהרוג את החשבון. כמו כן, תגמול הסיכון הקלאסי אינו לוקח בחשבון את הפסיכולוגיה של הסוחר. בתיאוריה, הכללים עובדים היטב, אבל בפועל, לאחר סדרה של עסקאות מפסידות על הטיה, סוחר שובר את הכללים שלו. הוא נכנס לשוק ללא אות, לוקח חלקים גדולים מדי, מסיר פקודות עצירה ומוסיף נפח במקום לסגור את ההפסד. בכפוף לניהול סיכונים קלאסי, על מנת להרוויח באופן עקבי 1,000 $ בחודש, אתה צריך הפקדה של לפחות 10,000 $. לא קל לאדם עם משכורת ממוצעת לצבור סכום כזה, זה ייקח 1-3 שנים. ואת כל זה אפשר למחוק על ידי טעות אחת שנגרמה על ידי הפסיכולוגיה.

- הגדר את כמות הסיכון ליום, שלא תעלה על ההכנסה היומית.

- ליום (או תקופה אחרת, בהתאם לתדירות העסקאות), מותר לבצע עסקה אחת עבור כל הסיכון או מספר עסקאות, תוך חלוקת הסיכון. לדוגמה, הסיכון ליום הוא 10$. אתה יכול לבצע עסקה אחת עם עצירה של $10 או 5 עסקות עם עצירה של $2. נראה כי ההסתברות לבצע 5 עסקאות מפסידות נמוכה מ-1, והאופציה השנייה עדיפה. אבל הכל תלוי במצב השוק ובגודל הפוזיציה. ככל שגודל העצירה קטן יותר בנקודות, כך ההסתברות לאובדן גבוהה יותר. אם אתה סוחר בתוך יום העצירה – ההזמנה לא צריכה להיות פחותה מתנודתיות המחיר ב-7 השעות האחרונות. כדי לקבוע את התנודתיות, פתח את הגרף השעתי והגדר את מחוון ה-ATR (Average True Range) עם תקופה של 7. עדיף שהעצירה תהיה גדולה פי 2-3 מה-ATR.

- ללא קשר לתוצאות העסקה, אנו מסתכנים באותו סכום במסחר הבא. נניח שאנחנו קובעים את הכללים. הסיכון ליום הוא $10, אנחנו יכולים לבצע 5 עסקאות בסיכון של $2. מצב השוק היה נוח והעסקה הראשונה הביאה לנו 10 דולר. כעת החשבון הוא 20 דולר. אבל המסחר הבא עדיין צריך להיות עם סיכון של 2$ (או לא יותר מ-8$).

- משיכה שוטפת של רווחים, לפחות 30%. אם ההון קטן ואתה לא צריך כסף לצרכים יומיומיים, אתה לא יכול למשוך לכרטיס. ותתרגם לאסטרטגיה פחות מסוכנת. לדוגמה, קנה אג”ח אם אתה סוחר בבורסה. או העברה לחשבון נפרד, חשוב שהעברת הכסף תיקח זמן. אבל עדיף למשוך אותו מחשבון התיווך לפחות פעם בכמה חודשים ולקנות משהו או לצאת לחופשה. זה יגביר את המוטיבציה.

- חשב מחדש את גובה הסיכון מדי חודש. אולי התחלת להרוויח יותר, או שההפקדה שלך גדלה כל כך עד שכמות הרווח נראית מגוחכת. אם השוק נגדך, או שאיבדת חלק מההכנסה שלך והסכום הקודם נראה גדול, הפחית את הסיכון היומי שלך לרמה נוחה. חשוב ביותר שההפסדים היומיומיים לא יהיו משמעותיים, לא יגרמו לרצון להחזיר.

ניהול סיכונים במסחר, היכן ומתי להגדיר סטופ הפסד ולקחת רווח, בית ספר למסחר: https://youtu.be/7Bfrxgu5BGI יש עוד תוכניות ניהול סיכונים במסחר, אבל הבסיסיות שבהן מושמעות למעלה.