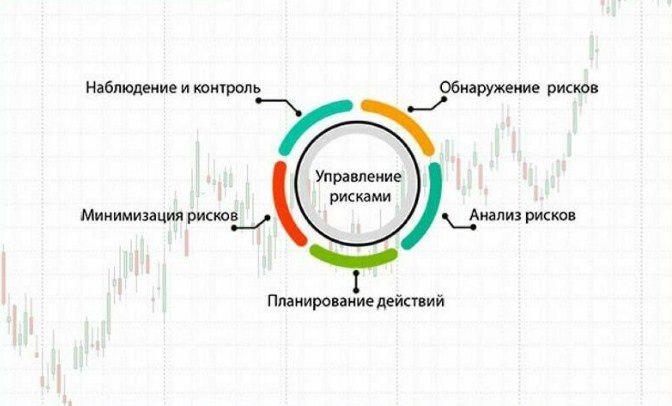

ટ્રેડિંગમાં રિસ્ક મેનેજમેન્ટ – તે શું છે, પૈસા અને રિસ્ક મેનેજમેન્ટ પર નવા નિશાળીયા માટે મૂળભૂત નિયમો અને ટીપ્સ. રિસ્ક મેનેજમેન્ટ એ મની મેનેજમેન્ટ નિયમોનો સમૂહ છે જે તમને નફો ઑપ્ટિમાઇઝ કરવા અને તમારી ડિપોઝિટને અસફળ વ્યવહારોની શ્રેણીમાં રાખવા દે છે. રિસ્ક મેનેજમેન્ટના નિયમો પોઝિશનના કદ, પોઝિશન ગુમાવવા અને નફો લેવાથી સંબંધિત છે. રિસ્ક મેનેજમેન્ટની ક્લાસિક વિભાવનાઓ 1 થી 3 ના રેશિયો સાથે ટ્રેડિંગ, સમાચાર પહેલા પોઝિશનમાંથી બહાર નીકળવું અને સ્ટોપ ઓર્ડરનું ફરજિયાત ઇન્સ્ટોલેશન છે. ઘણા નવા નિશાળીયા કે જેઓ આ નિયમોનું આંધળું પાલન કરે છે તેઓ ખોટ અને સંપૂર્ણ ડિપોઝિટ અથવા તેમાંથી મોટા ભાગના નુકસાનની રાહ જોઈ રહ્યા છે. ખરેખર, જોખમોનું સંચાલન કરવામાં સક્ષમ બનવું મહત્વપૂર્ણ છે, આ તે છે જે વેપારીને કેસિનો પ્લેયરથી અલગ પાડે છે. [કેપ્શન id=”attachment_12919″ align=”aligncenter” width=”672″]

સમગ્ર ટ્રેડિંગ મૂડી સ્થિત છે, ફરી ભરપાઈ કરવામાં આવતી નથી અથવા તે નજીવી છે. મૂડી સામાન્ય રીતે નોંધપાત્ર રકમ જેટલી હોય છે, જે રોકાણકારની વાર્ષિક આવકના 2-5 કરતાં વધુ હોય છે. ધ્યેય ડિપોઝિટના 30% થી વધુ ગુમાવવાના જોખમ વિના ડિપોઝિટ જાળવી રાખવા અને વધારવાનો છે. આક્રમક ટ્રેડિંગ માટે, બ્રોકર પાસે ખાતામાં જમા રકમનો એક નાનો હિસ્સો હોય છે, જે દૈનિક કમાણી કરતા વધારે નથી. ઓછામાં ઓછું 500-1000% કમાવવાનું લક્ષ્ય છે. ચાલો થાપણ ગુમાવવાનું જોખમ માની લઈએ.

રૂઢિચુસ્ત વેપાર

ક્લાસિકલ રિસ્ક મેનેજમેન્ટના સંપૂર્ણપણે તમામ નિયમો રૂઢિચુસ્ત ટ્રેડિંગ પર લાગુ થાય છે – મોટી ડિપોઝિટ સાથે ટ્રેડિંગ, જેનું નુકસાન, જો કે આપત્તિજનક નથી, પરંતુ રોકાણકારની સ્થિતિને નોંધપાત્ર રીતે અસર કરે છે. રિસ્ક મેનેજમેન્ટના નિયમો બજારની પ્રતિકૂળ પરિસ્થિતિઓમાં પણ મૂડી ન ગુમાવવાનો હેતુ ધરાવે છે. એક સાદું ગણિત બતાવે છે કે વેપાર દીઠ 2% જોખમ સાથે, તે 100% નુકસાન કરવા માટે સતત 119 સોદા લે છે. જો કોઈ વેપારી પાસે સાબિત વ્યૂહરચના હોય, તે રેન્ડમ વ્યવહારોમાં પ્રવેશ ન કરે, તો આવા વ્યવહારોની શ્રેણીની શરૂઆત અસંભવિત છે. અને 2% જોખમનું એકદમ ઉચ્ચ સ્તર છે. જો તમારી પાસે મોટી મૂડી છે અને 2% રુબેલ્સમાં મોટી રકમ છે, તો મનોવૈજ્ઞાનિક બોજ ઘટાડવા માટે, તમે જોખમને 0.2-0.5% સુધી ઘટાડી શકો છો. પછી તમારે હારી ગયેલા સોદાઓની વધુ લાંબી શ્રેણીની જરૂર છે.

જોખમ-પુરસ્કાર ગુણોત્તર

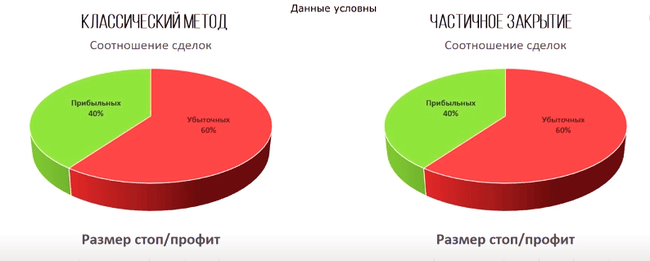

બજારના વર્તનની સાચી આગાહી કરવી મુશ્કેલ છે, જે ઘણા પરિબળો પર આધારિત છે. ઘણા વ્યાવસાયિક વેપારીઓ પાસે 50% કરતા ઓછાનો જીત-થી-હારનો ગુણોત્તર હોય છે. તે જ સમયે, તેઓ સતત કમાણી કરે છે. સફળતાનું રહસ્ય હારી ગયેલા વેપાર અને નફાકારક વચ્ચેના ગુણોત્તરમાં છે. જાણીતી અભિવ્યક્તિ “નફાને વહેવા દો અને નુકસાન કાપવા દો” આ વિશે છે. નીચે આપેલ ઉદાહરણ બતાવે છે કે 1 થી 3 ના જોખમ-પુરસ્કારના ગુણોત્તર સાથે, વેપારી સમયગાળામાં 50% ગુમાવનારા સોદા કરી શકે છે અને હજુ પણ નફામાં છે. ગુણોત્તર જેટલો ઊંચો, તેટલો વેપારી ખોટો હોવાનું પરવડી શકે છે. જો, આંકડાઓ અનુસાર, તમે નફાકારક વેપારના 60% કરતા ઓછા કરો છો, અને જોખમ-પુરસ્કારનો ગુણોત્તર 1 થી 1 કરતા ઓછો છે, તો મૂડીની ખોટ એ સમયની બાબત છે.

ખોવાયેલા વેપારમાંથી બહાર નીકળવું

સ્ટોપ ઓર્ડર

જોખમ વ્યવસ્થાપન ખોવાયેલા વેપારમાંથી બહાર નીકળવાના નિયમો નક્કી કરે છે. સૌથી સલામત વિકલ્પ એ છે કે પૂર્વનિર્ધારિત સ્તર પર પહોંચ્યા પછી સ્ટોપ ઓર્ડર સેટ કરવો. ઉદાહરણ તરીકે, વેપારી કરેક્શનના અંત અને અપટ્રેન્ડના પુનઃપ્રારંભ વિશે આગાહી કરે છે. પોઈન્ટ 3 પર ખરીદ વેપાર ખોલે છે અને ઓછામાં ઓછા ઐતિહાસિક મહત્તમ પર વળતરની અપેક્ષા રાખે છે. જોખમ અને નફાનો ગુણોત્તર 1 થી 5 છે. ભૂલના કિસ્સામાં, વેપારી પોઈન્ટ 1 ના સ્તર પર સ્ટોપ ઓર્ડર સેટ કરે છે. તેના ટ્રિગરિંગનો અર્થ એ છે કે આગાહી ભૂલભરેલી છે અને સંભવતઃ કિંમત કરેક્શન હજી પૂર્ણ થયું નથી. સ્ટોપ ઓર્ડર સેટ કરવાથી વેપારીને મોટી ખોટ ટાળવામાં મદદ મળે છે. વેપારીની ભાગીદારી વિના વ્યવહાર બંધ કરવામાં આવશે, તેણે નર્વસ થવાની જરૂર નથી અને દર કલાકે ચાર્ટ તપાસો.

“હાથથી” સોદો બંધ કરવો

ઉપરના ઉદાહરણમાં, સ્ટોપ ઓર્ડર વાજબી હતો, તેને મૂકીને વેપારીને મોટા નુકસાનમાંથી બચાવ્યો. આ હંમેશા કેસ નથી, ખાસ કરીને જ્યારે ક્રિપ્ટોકરન્સી ટ્રેડિંગ કરતી વખતે, જ્યાં સ્ક્વિઝ અને મેનિપ્યુલેશન્સ સામાન્ય છે. વેપારી સ્ટોપ લોસ સેટ કરે છે, ખોટ લે છે અને એક કલાક પછી કિંમત પરત આવે છે અને જ્યાં નફો સેટ કરવામાં આવ્યો હતો તે સ્તરને સ્પર્શે છે. તેથી, ઘણા વેપારીઓ સ્ટોપ ઓર્ડર સેટ કરવાનું પસંદ કરતા નથી, પરંતુ પુશ સૂચના આપવાનું પસંદ કરે છે. જ્યારે સ્ટોપ હોવો જોઈએ ત્યાં કિંમત ભાવ સ્તરને સ્પર્શે ત્યારે મોબાઈલ ફોન પર એક સંદેશ મોકલવામાં આવશે. આગળ, વેપારીએ હારતો વેપાર અથવા વર્તમાન ચળવળ – મેનીપ્યુલેશનને બંધ કરવાનું નક્કી કરવું આવશ્યક છે. બંધ થવા માટે એક કલાક અથવા 4 કલાક રાહ જોવાની ભલામણ કરવામાં આવે છે, જો કિંમત દિશા બદલતી નથી, તો પછી સ્થિતિ બંધ કરવી અને નુકસાન લેવું વધુ સારું છે. આ કિસ્સામાં મુખ્ય ખતરો એ સ્પષ્ટ રીતે ગુમાવેલી પરિસ્થિતિમાં નુકસાન સ્વીકારવાનું નથી. આવી એક ભૂલ ટ્રેડિંગ એકાઉન્ટ માટે વિનાશક બની શકે છે. અગાઉ કેટલા નફાકારક વેપારો બંધ થયા હતા તેનાથી કોઈ ફરક પડતો નથી. તેથી, આ પદ્ધતિ અનુભવી વેપારીઓ માટે વધુ યોગ્ય છે જે જાણે છે કે કેવી રીતે લાગણીઓનો સામનો કરવો અને નાણાં વ્યવસ્થાપન નિયમોના ઉલ્લંઘનની કિંમતને કેવી રીતે સમજવી. હારી ગયેલી સ્થિતિમાંથી આવા બહાર નીકળવાનું જોખમ ગણતરી કરેલ કરતા વધારે હોઈ શકે છે, તેથી વોલ્યુમ 2-3 વખત ઘટાડવું વધુ સારું છે.

આક્રમક ટ્રેડિંગ – સ્ટોપ એ આખું એકાઉન્ટ છે

રિસ્ક મેનેજમેન્ટના ક્લાસિક નિયમો સૂચવે છે કે વેપારીની સમગ્ર ટ્રેડિંગ મૂડી બ્રોકરના ખાતામાં છે અને તેનું નુકસાન નાણાકીય સુખાકારીને નુકસાન પહોંચાડશે. આવી સ્થિતિમાં, જોખમ સંચાલન નિયમોનું ઉલ્લંઘન કરવું અને એક ટ્રાન્ઝેક્શનમાં ખાતાના 10% કરતાં વધુ જોખમમાં મૂકવું એ ડિપોઝિટ ગુમાવવા સમાન છે. જો આજે નહીં, તો આવતીકાલે સોદાની હારી ગયેલી શ્રેણી આવશે, જે એકાઉન્ટને મારી નાખશે. ઉપરાંત, ક્લાસિક જોખમ પુરસ્કાર વેપારીના મનોવિજ્ઞાનને ધ્યાનમાં લેતા નથી. સૈદ્ધાંતિક રીતે, નિયમો સારી રીતે કામ કરે છે, પરંતુ વ્યવહારમાં, ઝુકાવ પર વેપાર ગુમાવવાની શ્રેણી પછી, વેપારી પોતાના નિયમો તોડે છે. તે સિગ્નલ વિના બજારમાં પ્રવેશ કરે છે, ખૂબ મોટી લોટ લે છે, સ્ટોપ ઓર્ડર દૂર કરે છે અને નુકસાનને બંધ કરવાને બદલે વોલ્યુમ ઉમેરે છે. ક્લાસિકલ રિસ્ક મેનેજમેન્ટને આધીન, દર મહિને સતત $1,000 કમાવવા માટે, તમારે ઓછામાં ઓછા $10,000ની ડિપોઝિટની જરૂર છે. સરેરાશ પગાર ધરાવતી વ્યક્તિ માટે આટલી રકમ એકઠી કરવી સરળ નથી, તેમાં 1-3 વર્ષનો સમય લાગશે. અને આ બધું મનોવિજ્ઞાનને કારણે થયેલી એક ભૂલ દ્વારા પાર કરી શકાય છે.

- દૈનિક આવક કરતાં વધુ નહીં, દરરોજ જોખમની રકમ સેટ કરો.

- દિવસ દીઠ (અથવા અન્ય સમયગાળો, વ્યવહારોની આવર્તનના આધારે), તેને બધા જોખમો અથવા અનેક વ્યવહારો માટે એક વ્યવહાર કરવાની મંજૂરી છે, જ્યારે જોખમ વિભાજિત કરવામાં આવે છે. ઉદાહરણ તરીકે, દરરોજનું જોખમ $10 છે. તમે $10 સ્ટોપ સાથે 1 વેપાર અથવા $2 સ્ટોપ સાથે 5 વેપાર કરી શકો છો. એવું લાગે છે કે 5 હારી ગયેલા સોદા કરવાની સંભાવના 1 કરતા ઓછી છે અને બીજો વિકલ્પ પ્રાધાન્યક્ષમ છે. પરંતુ તે બધું બજારની સ્થિતિ અને સ્થિતિના કદ પર આધારિત છે. પોઈન્ટ્સમાં સ્ટોપનું કદ જેટલું નાનું છે, નુકસાનની સંભાવના વધારે છે. જો તમે સ્ટોપ ડેની અંદર વેપાર કરો છો – તો ઓર્ડર છેલ્લા 7 કલાકની કિંમતની અસ્થિરતા કરતા ઓછો ન હોવો જોઈએ. વોલેટિલિટી નક્કી કરવા માટે, કલાકદીઠ ચાર્ટ ખોલો અને ATR (એવરેજ ટ્રુ રેન્જ) સૂચક 7 ના સમયગાળા સાથે સેટ કરો. જો સ્ટોપ ATR કરતા 2-3 ગણો વધારે હોય તો તે વધુ સારું છે.

- વેપારના પરિણામને ધ્યાનમાં લીધા વિના, અમે આગામી વેપાર પર સમાન રકમનું જોખમ લઈએ છીએ. ચાલો કહીએ કે અમે નિયમો સેટ કરીએ છીએ. દિવસ માટેનું જોખમ $10 છે, અમે $2 ના જોખમ સાથે 5 સોદા કરી શકીએ છીએ. બજારની સ્થિતિ અનુકૂળ હતી અને પ્રથમ વ્યવહાર અમને $10 લાવ્યો. હવે બિલ $20 છે. પરંતુ આગળનો વેપાર હજુ પણ $2 જોખમ સાથે હોવો જોઈએ (અથવા $8 કરતાં વધુ નહીં).

- નફાનો નિયમિત ઉપાડ, ઓછામાં ઓછો 30%. જો મૂડી નાની છે અને તમને રોજિંદા જરૂરિયાતો માટે પૈસાની જરૂર નથી, તો તમે કાર્ડમાંથી ઉપાડી શકતા નથી. અને ઓછા જોખમી વ્યૂહરચનામાં અનુવાદ કરો. ઉદાહરણ તરીકે, જો તમે શેરબજારમાં વેપાર કરો છો તો બોન્ડ ખરીદો. અથવા અલગ ખાતામાં ટ્રાન્સફર કરો, તે મહત્વનું છે કે પૈસા ટ્રાન્સફર કરવામાં સમય લાગે છે. પરંતુ દર થોડા મહિનામાં ઓછામાં ઓછા એક વખત તેને બ્રોકરેજ એકાઉન્ટમાંથી ઉપાડવું અને કંઈક ખરીદવું અથવા વેકેશન પર જવું વધુ સારું છે. તેનાથી પ્રેરણા વધશે.

- દર મહિને જોખમની રકમની ફરીથી ગણતરી કરો. કદાચ તમે વધુ કમાણી કરવાનું શરૂ કર્યું, અથવા તમારી થાપણ એટલી વધી ગઈ છે કે નફાની રકમ હાસ્યાસ્પદ લાગે છે. જો બજાર તમારી વિરુદ્ધ છે, અથવા તમે તમારી કેટલીક આવક ગુમાવી છે અને અગાઉની રકમ મોટી લાગે છે, તો તમારા દૈનિક જોખમને આરામદાયક સ્તરે ઘટાડી દો. તે અત્યંત મહત્વપૂર્ણ છે કે દૈનિક નુકસાન નોંધપાત્ર નથી, પુનઃપ્રાપ્ત કરવાની ઇચ્છાનું કારણ નથી.

ટ્રેડિંગમાં રિસ્ક મેનેજમેન્ટ, ક્યાં અને ક્યારે સ્ટોપ લોસ સેટ કરવું અને નફો લેવો, ટ્રેડિંગ સ્કૂલ: https://youtu.be/7Bfrxgu5BGI ટ્રેડિંગમાં વધુ જોખમ વ્યવસ્થાપન યોજનાઓ છે, પરંતુ મૂળભૂત બાબતો ઉપર આપવામાં આવી છે.