Skrivnosti cenovno akcijskega trgovanja – kaj je to in kako uporabljati sistem Price Action pri trgovanju, primeri in nasveti. Price action je metoda trgovanja, ki trgovcu omogoča, da bere, kaj se dogaja na trgu, in sprejema subjektivne trgovalne odločitve na podlagi nedavnih gibanj cen, namesto da se zanaša zgolj na tehnične kazalnike. https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm Kot pri vsaki strategiji trgovanja je donosnost odvisna od tega, kako se uporablja cenovna akcija. Trgovci, ki izvajajo to metodo, se osredotočajo na zgodovinske in trenutne vzorce, da bi izkoristili, kje se lahko cena giblje naprej.

- Sistem cenovnih akcij – kaj je to, osnova za trgovce začetnike

- Razumevanje trga s cenovno akcijo

- Analiza svečnikov je osnova Price Action

- Vzorci cenovnih akcij

- Zakaj cenovna akcija deluje?

- Kako trgovati Price Action – razumevanje in strategije

- Skalpiranje in cenovna akcija

- Dejavniki strukturnih združitev in cenovna akcija

- Delovna strategija cenovne akcije

- Kako uporabiti cenovno akcijo v praksi

- Trgovanje na podlagi preboja vzorca grafikona

- Horizontalni preboj/ponovno testiranje trgovanja

- Trgovanje ob preboju trendne črte

- Trgovanje z umikom

- Vstop v posel s trendom

- Trgovanje z akcijsko ceno: Dejavniki, ki jih je treba upoštevati

Sistem cenovnih akcij – kaj je to, osnova za trgovce začetnike

Kot že ime pove, je pri tej strategiji najpomembnejši element cena določenega finančnega instrumenta. Cenovna akcija temelji na opazovanju in razlagi gibanja cen. Pogosto analizirano glede na spremembe cen, ki so se zgodile v preteklosti. Glavna stvar, po kateri se trgovanje s cenovnimi akcijami razlikuje od drugih strategij, je, da tehnika uporablja “čiste” ali “gole” grafikone brez indikatorjev, z razlago, da so indikatorji sami interpretacije zgodovinskih gibanj cen (ki ne vsebujejo nobene napovedne moči in ne bi bilo na voljo iz samih grafov). Vendar to ne pomeni, da trgovci s cenovnimi akcijami ne uporabljajo tehničnih orodij. Glede na to, da se trgovanje s cenovno akcijo nanaša na nedavna in pretekla gibanja cen, so vsa orodja za tehnično analizo (trendne črte, Fibonaccijeve retracements,

črte podpore in odpora itd.) so uporabne za analizo obnašanja cen v skladu s strategijo, ki najbolj ustreza trgovcu. https://articles.opexflow.com/analysis-methods-and-tools/fibonacci-channel.htm Podatki o spremembah cen so običajno predstavljeni v obliki

japonskih svečnikov ali lahko berljivih histogramov. Iz grafikonov dobite vse, kar je trg naredil v določenem časovnem obdobju. Vsi gospodarski podatki in svetovne novice, ki kakor koli vplivajo na ceno, se bodo odražali v grafikonu cen.

Razumevanje trga s cenovno akcijo

Glavna stvar, ki jo mora trgovec s cenovno akcijsko strategijo razumeti, da lahko sprejema premišljene odločitve o trgovanju, je trenutna struktura trga. Prvi korak pri tej definiciji je najti in označiti ključne tehnične nivoje na grafikonu cen. To sta ključni ravni podpore in odpora, ki običajno vsebujeta veliko število nakupnih in prodajnih naročil, zato jih lahko opišemo kot področja povečanega povpraševanja ali ponudbe. Določanje ključnih ravni podpore in odpornosti je najbolje narediti v daljših časovnih okvirih (dnevno ali tedensko). Poiščite očitne vzpone in padce nihanja, ki so bili večkrat opaženi v preteklosti, in jih označite z vodoravnimi črtami. Te ravni so ključne ravni podpore in odpora, kjer se bo cena verjetno umaknila.

- Raven psihološke podpore in odpornosti se običajno oblikuje okoli okroglih menjalnih tečajev (1,00, 1,10, 1,20 itd.). Številni udeleženci na trgu oddajajo nakupna in prodajna naročila okoli okroglih številk, tako da se lahko cena bodisi ujema s temi ravnmi bodisi jih preseže z nenavadno visokim trgovalnim zagonom.

- Stopnje Fibonaccijevega odmika se uporabljajo za iskanje potencialnih ravni, kjer si lahko cena opomore in nadaljuje glavni trend. Ko se uporabljajo na višjih časovnih okvirih, lahko pomembne Fibonaccijeve ravni, kot je 61,8-odstotna stopnja popravljanja, postanejo ključne tehnične ravni, na katerih je oddanih veliko čakajočih naročil.

- Pivot točke so lahko tudi pomembne tehnične ravni, kjer lahko cena naleti na podporo ali odpor. Številni trgovci pri svojem trgovanju sledijo dnevnim vrtilnim točkam ter njihovim ravnem podpore in odpora.

- Dinamične ravni podpore in odpornosti . Ni nujno, da so ključne tehnične ravni statične. Drseča povprečja se običajno uporabljajo za prepoznavanje dinamičnih ključnih tehničnih ravni, ki se pojavljajo okoli 50-dnevne EMA, 100-dnevne EMA, 200-dnevne EMA ali okoli ravni Fibonaccijeve EMA, kot je 144-dnevna EMA.

- Dejavniki sotočja so področja, kjer se križajo tehnične ravni, kar dodatno poudarja njihov pomen.

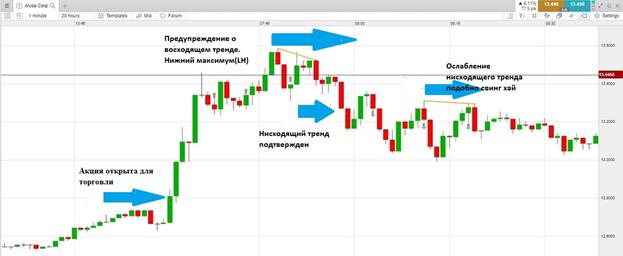

Ko smo na grafikonu določili ključne tehnične ravni, je čas za analizo trenutne smeri trga – trenutnega trenda. Mnogi trgovci s cenovno akcijo trgujejo samo v smeri splošnega trenda, saj imajo te trgovalne nastavitve največjo verjetnost uspeha. Trgi se lahko gibljejo na tri načine – navzgor, navzdol in vstran. Trg, ki se premika navzgor, je v naraščajočem trendu. Zanj so značilni višji vzponi in višji padci na grafikonu. Višje najnižje vrednosti se oblikujejo med odmiki cen, ki so kratkoročna gibanja cen v nasprotni smeri od uveljavljenega trenda. Običajno nastanejo kot posledica pridobivanja dobička trgovcev, ki so že v naraščajočem trendu. Takoj, ko cena pade, pridejo na trg novi kupci, ker menijo, da je trenutna tržna cena relativno nizka. To tvori višjo nizko vrednost. Trgi, ki dosegajo nižje padce in nižje vrhove, so v padajočem trendu. Končno se trgi, ki ne kažejo značilnih naraščajočih trendov HH in HL ter padajočih trendov LL in LH, ampak se premikajo vstran brez očitne smeri, imenujejo razponski trgi. Na razponskih trgih trgovci s cenovno akcijo običajno kupujejo, ko cena doseže spodnjo mejo razpona, in prodajo, ko cena doseže zgornjo mejo razpona. ki ne kažejo značilnih naraščajočih trendov HH in HL ter padajočih trendov LL in LH, ampak se gibljejo vstran brez očitne smeri, se imenujejo razponski trgi. Na razponskih trgih trgovci s cenovno akcijo običajno kupujejo, ko cena doseže spodnjo mejo razpona, in prodajo, ko cena doseže zgornjo mejo razpona. ki ne kažejo značilnih naraščajočih trendov HH in HL ter padajočih trendov LL in LH, ampak se gibljejo vstran brez očitne smeri, se imenujejo razponski trgi. Na razponskih trgih trgovci s cenovno akcijo običajno kupujejo, ko cena doseže spodnjo mejo razpona, in prodajo, ko cena doseže zgornjo mejo razpona.

Po označevanju ključnih tehničnih ravni na grafikonu in po določitvi splošne smeri trga manjka ena ključna komponenta, da bi dobili popolnejšo sliko trga in razumeli trenutno strukturo trga. Ta sestavina je psihologija udeležencev na trgu, kar dokazujejo vzorci grafikonov in svečnikov.

Vzorci cenovnih akcij v realnem času prikazujejo ravnotežje med ponudbo za prodajo in povpraševanjem po določenem finančnem instrumentu. Vsaka sprememba cene pomeni spremembo ravnotežja med kupci in prodajalci – večja ponudba bo znižala ceno, medtem ko bo večje povpraševanje dvignilo ceno. Trgovec s cenovno akcijo temelji svoje posle na predpostavki, da če povpraševanje kupcev preseže ponudbo prodajalcev, bo cena nujno narasla višje ali obratno.

Analiza svečnikov je osnova Price Action

Ne glede na časovnico vsako obdobje ustreza svečniku ali palici. Sveče povzemajo gibanje cen v določenem časovnem obdobju, tako da na 5-minutnem grafikonu vsaka sveča predstavlja 5 minut gibanja cen, medtem ko se na dnevnem grafikonu ustvari samo ena sveča na dan.

Svečniki so glavna vizualna identifikacija grafikona cenovnih akcij. Njihovo razumevanje je ključnega pomena za trgovca, da odpre ali zapre pozicije ob pravem času.

Sveča vsebuje štiri ravni cen – odpiranje (Open), zapiranje (Close), najmanj (Low), največ (High). Telo sveče označuje razpon med začetno ceno obdobja in končno ceno. Na bikovskem svečniku (ki kaže na rast cene v obravnavanem času) je odprtje označeno s spodnjim delom telesa, zapiranje pa z zgornjim delom. In obratno, za medvedjo svečo (kar kaže na padec cene). Stenji (sence ali repi) prikazujejo obseg gibanja cen v obdobju. Kadarkoli cene dosežejo nivoje izven razpona, ki ga omejujejo nivoji odpiranja in zapiranja, so vidne sence z njihovim obsegom (visoki ali nizki). Barvne sheme se uporabljajo za določanje gibanja cene, ki ga predstavlja svečnik. Bikovske sveče so običajno bele, modre ali zelene, medtem ko so medvedje sveče črne ali rdeče.

- Dolga telesa svečnikov kažejo močan zagon in odločno tržno vedenje v gibanju od odpiranja do zapiranja, vendar kažejo povečano nestanovitnost , saj so nekatere cene dosežene v določenem časovnem obdobju, vendar so na koncu izključene iz razpona odpiranja do zapiranja.

- Majhna telesa lahko kažejo na neodločnost trga ali ravnovesje med bikovskimi in medvedjimi silami.

Pogost način za opis gibanja cen skozi čas je trend. To je glavna smer gibanja cene v ustreznem časovnem oknu.

- Vmesna linija trenda je diagonalna črta, od katere trg dvakrat odskoči. Ta linija trenda označuje potencialni, vendar še nepotrjen trend.

- Potrjena linija trenda – Trg se je trikrat odbil od te črte trenda. Tradicionalna analiza to razume kot znak, da je linija trenda resnična in da se bo trg odzval okoli nje.

Črte podpore in odpora so običajno vodoravne, če pa so diagonalne vzdolž trenda, se imenujejo linije trenda.

Teorija uporabe teh linij pravi, da ima trg nekakšen spomin – cena se obnaša na določen način glede na določene ravni, ki so bile včasih pomembne prelomnice. Ko so ravni pod trenutno ceno, predstavljajo “podporo”, potencialno zaščito pred medvedjim premikom. Ko so ravni nad trenutno ceno, se zdijo kot “odpor”, potencialna ovira za bikovski premik. Ko se cena približa tem ravnem, trgovci pogosto pričakujejo, da bodo te ravni preizkušene, prelomljene ali zaščitene, preden pridobijo zaupanje v smer cen za vstop v posel. Ko cena preide eno od teh ravni, igrajo nasprotno vlogo. Ko je naraščajoči trend prekinjen, “odpor” postane “podpora”, kar kaže na pomembno raven,

Najbolj konzervativni ali zanesljivi posli so tisti, do katerih pride, ko trg niha med prepoznavnimi ravnmi podpore in odpora. To vam omogoča, da kupujete v naraščajočem trendu, ko je umik medvedje noge znižal cene na raven podpore, in nato prodajate, ko se cena vrne na raven upora, ali, v padajočem trendu, prodajate, ko cena preseže zanesljivo stopnjo odpornosti.

Vzorci cenovnih akcij

Vzorec svečnikov je cenovno dejanje z eno ali včasih več vrsticami, grafično prikazano na grafikonu svečnikov, ki ga trgovci s cenovnimi akcijami uporabljajo za napovedovanje gibanja trga. Vzorci so pogosto najbolj pravočasen indikator ravnovesja med nakupnim in prodajnim povpraševanjem. Vendar je prepoznavanje vzorcev nekoliko subjektivno in zahteva usposabljanje ter osebne izkušnje za razvoj veščin za prepoznavanje vzorcev sveč in trgovanje z njimi. Obstajajo številni vzorci, od katerih so mnogi le majhne različice istega osnovnega principa. Zato se je smiselno osredotočiti na majhno »skupino« vzorcev, ki dajejo trgovcu zanesljiv nabor signalov za delo.

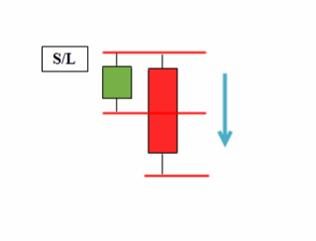

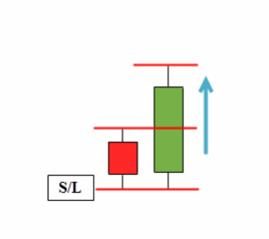

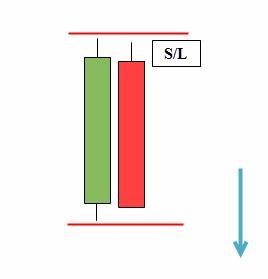

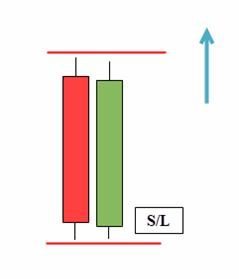

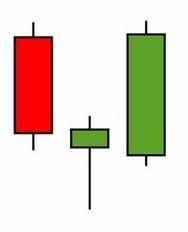

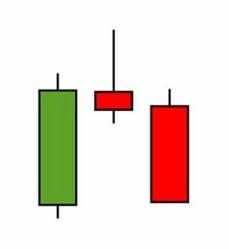

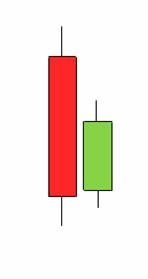

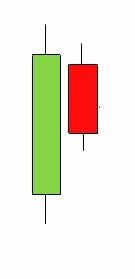

Same High Lower Close Bars (DBHLC) in Same Low Higher Close Bars (DBLHC) – ime se morda sliši zapleteno, vendar je vzorec dovolj enostaven za razumevanje. Model temelji na konceptu podpore in odpora.

DBLHC je inverzna predloga DBHLC. Obe sveči imata enake najnižje vrednosti, zaključek druge sveče pa je višji od najvišje vrednosti prve sveče.

Primer medvedje postavitve

Primer bikovske nastavitve

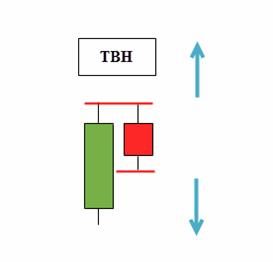

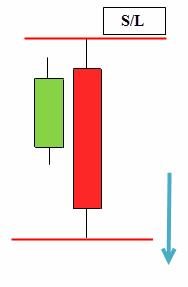

Dva stolpca z enako visoko vrednostjo (TBH) in dve vrstici z enako nizko vrednostjo (TBL) sta dvosmerna cenovna vzorca, ki delujeta v obe smeri ne glede na smer trenda. Vsako trgovanje s takimi vzorci je enako trgovanju z notranjim barom. Razlog je v tem, da je zadnja vrstica notranja vrstica za prejšnjo vrstico. Skoraj vsi vzorci strategije Price Action so dvostranski, kar vam omogoča tako nakup kot prodajo. TBH – najvišje ravni na isti ravni. Če cena preseže najvišjo vrednost druge sveče, je to znak nadaljevanja trenda, najnižja pa je preobrat trenda. Primer transakcije z uporabo TBH:

tirniceje preprost vzorec preobrata, ki se običajno oblikuje na koncu trendov ali velikih nihanj.

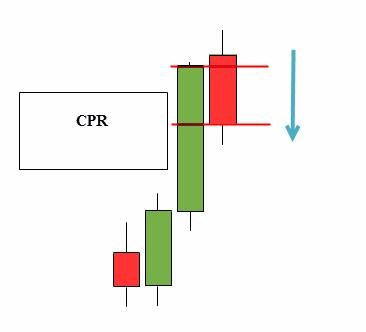

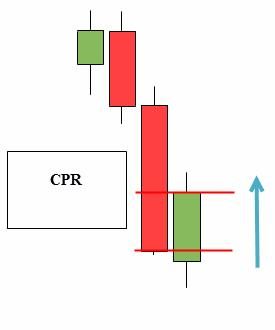

Preobrat do zaprte cene

(CPR) je dobro znan vzorec svečnikov, s katerim se pogosto trguje.

Pin bar , znan tudi kot Pinocchio bar, je najpogostejši cenovni akcijski model. Predstavlja svečo z majhnim telesom in dolgo senco na eni strani.

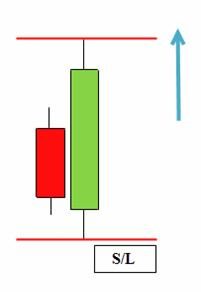

pin bar z dolgo spodnjo senco . Trgovanje je treba odpreti s čakajočim nakupnim stop naročilom nad vrhom pin bara in z zaustavitvijo izgube na spodnji točki.

Notranja palica (

notranja

palica

)je priljubljena formacija svečnikov za preobrat/nadaljevanje, ki zahteva vsaj dva svečnika. Ta vzorec je neposredna igra na kratkoročno tržno razpoloženje, ki poskuša vstopiti pred “velike premike”, ki se lahko zgodijo na trgu. Notranji stolpec prikazuje nepripravljenost cen, da bi se dvignile nad/pod prejšnjo najvišjo in najnižjo vrednost svečnika, kar kaže na neodločnost trga.

Za bikovski notranji vzorec palice

Medvedja možnost

Sence notranjega stolpca lahko presegajo prvo svečo, vendar je v idealnem primeru, ko sta telo in senca sveče znotraj prvega stolpca, takšni signali bolj zanesljivi. Tudi znotraj prvega stolpca je lahko ne ena, ampak več sveč, glavna stvar je, da so v skladu z vsemi pravili sistema trgovanja s cenami. V tem primeru je vzorcu dodeljena številka glede na število notranjih palic, na primer IB2, IB3 itd.

Zunanji stolpec je vzorec dveh svečnikov, v katerem ima druga sveča višji vrh in nižji minimum. Razpon druge sveče mora presegati obseg prve. To pomeni, da se razpon cen in volatilnost širita, kar kaže moč v obe smeri. V večini primerov ni jasno, ali so zmagali biki ali medvedi, edina gotovost je povečana volatilnost.

BUOVB (bikovski zunanji navpični stolpec)

BEOVB (bikovski zunanji navpični stolpec)

Zakaj cenovna akcija deluje?

Številni današnji grafikoni so polni indikatorjev, ki jih je težko razumeti. Vendar pa je vse, kar lahko ponudijo, branje cen, golo in surovo, ki ga predstavljajo sveče. Potrebujete samo sveče, kot tudi preproste podporne in odporne linije. S trgovanjem s cenovno akcijo na čistih grafikonih odpravite motnje in se osredotočite na najpomembnejši element, ceno. To je pravzaprav edini element, potreben za uspeh na trgih. Mnogi trgovci verjamejo, da trg sledi naključnim vzorcem in ni sistematično jasno, kako prepoznati strategijo, ki vedno deluje. Ker cenovno ukrepanje združuje orodja za tehnično analizo z nedavno zgodovino cen za prepoznavanje trgovalnih priložnosti na podlagi subjektivne interpretacije posameznega trgovca, je trgovanje s cenovnim ukrepanjem zelo podprto pri trgovanju.

Kako trgovati Price Action – razumevanje in strategije

Najprej morate poznati različne vrste grafikonov in signale, ki jih je mogoče prebrati z njih. Nato morate razviti veščino prepoznavanja cenovnih modelov. Pomeni tudi učenje, kako risati črte podpore in odpora. Sčasoma bo prišlo do intuitivnega razumevanja, kako se cene obnašajo, ko dosežejo določene točke trenda. Edini delovni prostor, ki ga trgovec s cenovno akcijo potrebuje, je čist grafikon brez kakršnih koli tehničnih indikatorjev (z izjemo drsečih povprečij v nekaterih primerih). Čist cenovni grafikon pomaga trgovcu, da se osredotoči na gibanje cene in ne na zaostajajoče tehnične kazalnike.

Glavni cilj je ujeti trend v zgodnji fazi in mu slediti, dokler ne postane neveljaven. Pomembno je omeniti, da trgovci s cenovno akcijo poskušajo v svoji analizi združiti številna orodja, kar poveča verjetnost uspešnih poslov.

Pravzaprav se v sistemu trgovanja s cenovnimi akcijami vse zmanjša na učenje trgovanja z nastavitvami ali vzorci cenovnih akcij iz stopenj združevanja. Zaradi narave tržnih akterjev, njihovih odzivov na globalne gospodarske spremenljivke, se cenovno delovanje ponavadi ponavlja v različnih vzorcih. Grafi cenovnih akcij odražajo spremembe ali nadaljevanje razpoloženja na trgu. Tako lahko, ko se naučite prepoznati cenovne vzorce, dobite »namige« o tem, kam bo cena šla naprej. Na splošno jih lahko razdelimo v dve kategoriji:

vzorci nadaljevanjain vzorci obrata trenda. https://articles.opexflow.com/analysis-methods-and-tools/figury-texnicheskogo-analiza-v-trajdinge.htm Medtem ko vzorci nadaljevanja signalizirajo, da se bo glavni trend nadaljeval, vzorci obrata signalizirajo ravno nasprotno, da glavni trend se bo obrnil. Glavni vzorci nadaljevanja so

pravokotniki ,

zastavice , padajoči

klini (med naraščajočim trendom) in naraščajoči klini (med padajočim trendom). Osnovni vzorci obračanja –

glava in ramena, obrnjena glava in ramena, dvojni vrh in dvojno dno, padajoči klini (med padajočim trendom) in naraščajoči klini (med naraščajočim trendom). Price action na kriptovaluti – razumevanje trga, strategije trgovanja, kako uporabiti cenovno akcijo na tem trgu – video navodila: https://youtu.be/BzaS4dgQvxE

Skalpiranje in cenovna akcija

Skalpiranje vključuje hitro vstopanje in izstop iz pozicije, da se izkoristijo majhna gibanja cene, ne glede na to, kaj se šteje za majhno gibanje cene za to sredstvo. Mnogi skalperji običajno uporabljajo 1-minutne grafikone. Cilj strategije skalpiranja je trgovanje v smeri trenda in vstop med umikom, ko se cena začne premikati nazaj v smeri trenda. Da bi to naredili, trgovci iščejo vsebovalne vzorce, ki signalizirajo vstop, na primer ko sveča v smeri trenda prekrije svečo v smeri umika. To se zgodi med vrnitvijo nazaj.

Dejavniki strukturnih združitev in cenovna akcija

V kontekstu trgovanja s cenovno akcijo je sotočje točka/raven, kjer se dva ali več dejavnikov združi (ali seka) skupaj in tvori vročo točko (točko sotočja), ki potrjuje isti trgovalni signal. Na primer, cena se premakne na raven upora, če preverite Fibonaccijevo retracement, skoraj kot sotočje, da je raven upora tudi na 61,8 Fibonaccijeve ravni. A to še ni vse, splošni trend je tudi padajoč. Torej obstajajo trije dejavniki, ki se vrstijo:

- splošni padajoči trend;

- raven upora, ki se ji cena približuje;

- cena se prav tako vzpenja do Fibonaccijeve ravni 61,8, ki sovpada s stopnjo upora.

Delovna strategija cenovne akcije

Bolj izkušeni trgovci ohranijo različne možnosti za prepoznavanje vzorcev, vstopnih in izstopnih ravni, ustavitev izgub in pridobivanje ustreznih informacij. Uporaba samo ene strategije morda ne bo zagotovila dovolj priložnosti za trgovanje. Trgovalne strategije cenovnih akcij, ki lahko zagotovijo dobre rezultate, če se pravilno uporabljajo:

- Breakout (breakout) – tehnika združuje prisotnost sveče širokega razpona (najvišje od zadnjih 9 sej) in novega vrha 2 mesecev. Zaradi tega je namestitev bolj “zanesljiva” in zabavna za delo.

- Pin bar se lahko uporablja v katerem koli tržnem kontekstu, ne glede na to, ali želite iskati nadaljevanje trenda po umiku ali prepoznati preobrate s pomembnih vzponov ali padcev. Dobro se ujema z lažnimi preboji ključnih ravni.

- Notranji bari so idealni za sledenje trenutnim trendom, še posebej, ko so v vrsti dva, tri ali več (njihov eksplozivni potencial je ogromen).

Kako uporabiti cenovno akcijo v praksi

Trgovanje na podlagi preboja vzorca grafikona

Vstop v trgovanje s cenovno akcijo običajno temelji na nekakšni potrditvi, ki sproži nastavitve. V bistvu so to preboji tehničnih ravni, ki jih potrjujejo vzorci svečnikov.

- 1 – levo ramo.

- 2 – glava vzorca.

- 3 – desno ramo.

- 4 – linija vratu, ki povezuje spodnje dele obeh ramen.

Vzorec glava in ramena je pomemben vzorec obračanja, ki se oblikuje na vrhuncu naraščajočega trenda. Trgovec čaka na odprtje kratke pozicije, dokler cena ne preseže vratnega izreza. Ko pride do preboja, je ciljni dobiček za trgovino višina vzorca (5), projicirana od točke preboja (6). Stop izgube so običajno postavljene nad linijo vratu (agresiven pristop) ali nad desno ramo (tradicionalen pristop).

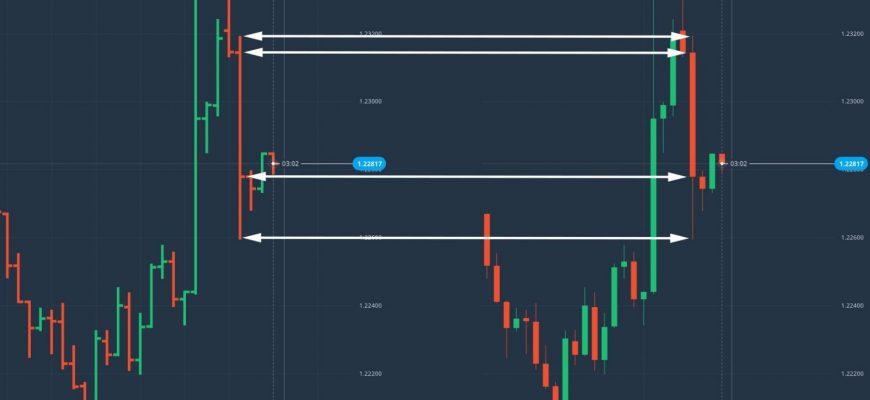

Horizontalni preboj/ponovno testiranje trgovanja

Nekateri trgovci raje sklepajo posle na podlagi prebojev iz vodoravnih razponov. Ta pristop bi zahteval razvrstitev trga z jasnimi zgornjimi in spodnjimi mejami.

Trgovanje ob preboju trendne črte

Trgi ponavadi prekinejo trendne črte navzgor ali navzdol v trendnih tržnih razmerah. Trgovci uporabljajo trendne črte za povezovanje višjih vzponov med naraščajočimi trendi in nižjih padcev med padajočimi trendi, katerih preboj ustvari priložnost za trgovanje v smeri preboja. Prekinjena črta naraščajočega trenda v bistvu pomeni, da bo cena verjetno dosegla novo nižjo najnižjo vrednost, kar je značilnost padajočega trenda in signalizira potencialni obrat trenda. Podobno prekinjena linija padajočega trenda pomeni, da bo cena verjetno dosegla nov višji vrh, kar je značilnost naraščajočega trenda.

Trgovanje z umikom

Trgovci z umikom poskušajo kupiti delnico ali blago, ko je cena zaradi širšega naraščajočega trenda začasno padla. Za trgovanje se mora trg premikati v določeni smeri, navzgor ali navzdol. Brez trenda v trgovini je nemogoče zaslužiti na povratku.

Vstop v posel s trendom

Prvi korak je določitev osnovne smeri trga – ali se par giblje navzgor ali navzdol? Navzgor so oblikovani z višjimi vzponi in višjimi padci cen, medtem ko se padajoči trendi oblikujejo z nižjimi padci in nižjimi vrhovi. Pomembno je razumeti, da se bo cena na poti navzgor včasih gibala v nasprotni smeri trenda. Ta gibanja cen proti trendu se imenujejo korekcije cen in tvorijo značilen cikcak vzorec med naraščajočim trendom. Za vstop v trend, ki sledi trgovanju, trgovci uporabljajo Fibonaccijeve stopnje popravka, da izmerijo razdaljo popravka od prejšnjega impulznega vala.

Trgovanje z akcijsko ceno: Dejavniki, ki jih je treba upoštevati

Upravljanje tveganja pri trgovanju s cenovnimi akcijami je podobno upravljanju tveganja pri katerem koli drugem slogu trgovanja – veljajo enaka pravila. Kar zadeva resnične dejavnike, ki bi jih trgovci morali upoštevati:

- Trenutna struktura trga . V naraščajočem trendu nakupujte priložnosti; v razponu kupujte blizu najnižjih vrednosti razpona pri podpori ali prodajajte blizu najvišjih vrednosti pri uporu v padajočem trendu (priložnosti za prodajo).

- Območja vrednosti na grafikonu . Vnesite ravni podpore/odpora ali ravni, ki nakazujejo vrtilne točke na trgu. Na primer, če je trg v naraščajočem trendu, je to lahko območje podpore, nizko nihanje, drseče povprečje z obdobjem 50 trendnih linij, od katerega je trg večkrat odskočil.

- Postavite stop izgubo med temi ravnmi ali tam, kjer ni resničnih znakov takšne moči, ki bo povzročila to spremembo smeri na trgu.

V bistvu trgovci poskušajo vstopiti na prelomnih točkah. Ravni med prelomnicami so “prazne cone”, kjer se lahko postavljajo postanka. Na primer, če vstopite v posel na ravni podpore in pričakujete, da bo cena narasla, lahko postavite stop precej pod raven podpore, ki ste jo vnesli, pod pogojem, da ni bila tudi raven podpore. V tem primeru, če je stop dosežen, to pomeni, da prvotna teza, ki je bila osnova posla, ni bila upravičena. Ključ do uspeha pri trgovanju je konceptualno zanesljiva, natančna, dobro strukturirana in preprosta metoda. Izkušnje, tako pri vodenju poslov kot v neizogibnih fazah dolgih črpanj, lahko naredijo vse, da vedno ostanete na pravi poti, ne da bi od nje odstopali, vendar to ne zmanjša dejstva, da tudi trgovci začetniki oz.