BPIF-er – hva er de i enkle termer og hvordan investere i børshandlede verdipapirfond, hvordan kjøpe på Moskva-børsen. Fra og med 2020 er folk i økende grad interessert i å investere for å sikre en bekymringsløs alderdom eller bare øke investeringene, men investeringer krever viss kunnskap. I denne artikkelen snakker vi om BPIF-er, vi vil analysere fordelene og ulempene ved instrumentet, og også svare på vanlige spørsmål.

- Hva er BPIF med enkle ord

- Egendommer

- Hvordan BPIF fungerer

- Hvordan kjøpe en BPIF

- Trinn-for-steg instruksjon

- Hva er kostnadene og provisjonene

- Velge en ETF

- Slags

- Fordeler og ulemper med BPIF-er

- Må jeg betale skatt med BPIF

- Er det mulig for militæret, politiet og tjenestemenn å investere i BPIF

- BPIF-er og betingelser ved begynnelsen av 2022

- Børshandlede verdipapirfond på Moskva-børsen

- Tinkoff

- Sberbank

- VTB

- Spørsmål og svar

Hva er BPIF med enkle ord

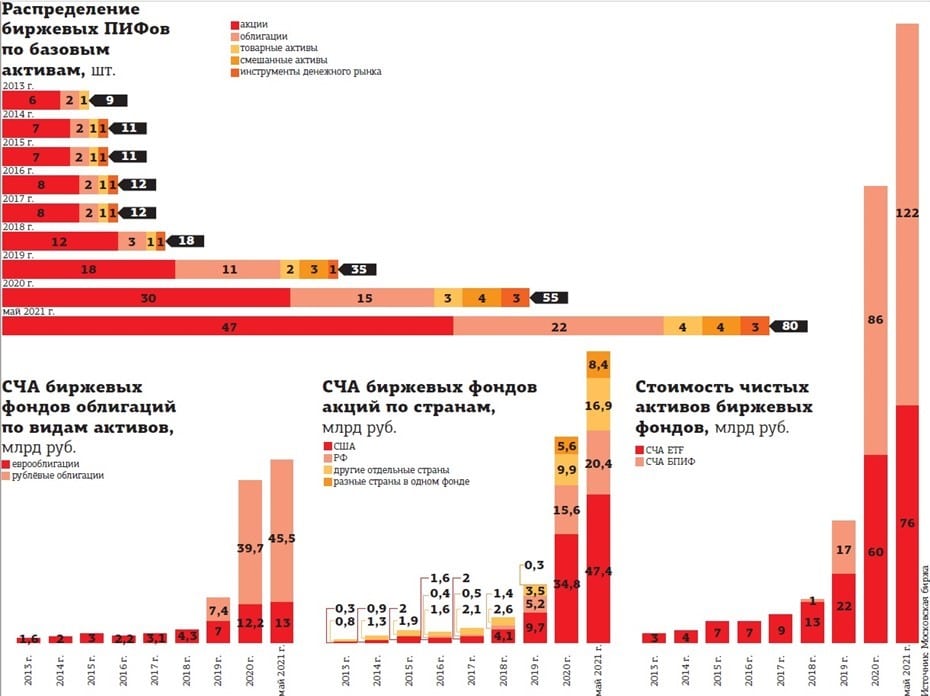

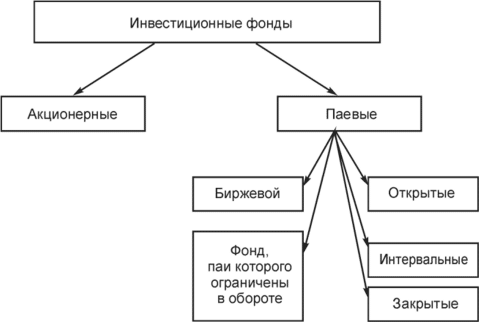

Forkortelsen av BPIF er et børshandlet investeringsfond. Dette er et instrument hvis hovedformål er å gi høyere avkastning sammenlignet med innskudd i konvensjonelle bankprodukter. Den passer for både erfarne investorer og nybegynnere. På børsen kan du finne BPIF- og ETF-fond, de har en vesentlig forskjell:

- ETF -er er fond som er registrert utenfor den russiske føderasjonen, men de er tilgjengelige for kjøp i Russland;

- BPIF er ikke forskjellig fra forgjengeren, bortsett fra at slike fond kun er registrert i den russiske føderasjonen, kan porteføljen inkludere verdipapirer fra selskaper fra andre land.

Det er også verdt å merke seg at det finnes et aksjefond – et investeringsfond som ikke omsettes på børser. Kjøp av denne typen eiendeler kan gjøres direkte fra forvaltningsselskapet. Du trenger ikke engang

en meglerkonto for dette. https://articles.opexflow.com/investments/pif.htm Men BPIF-papirer kan kjøpes direkte på børsen. Det er nok for en investor å gå inn på børsen direkte eller gjennom mellommenn, for eksempel gjennom

Tinkoff Investments , velge et fond og kjøpe det nødvendige antallet aksjer. BPIF-er kan omfatte: aksjer i lønnsomme selskaper, valuta, edle metaller, som gull, samt annen eiendom. Vanlig aksjefond eller utvekslingsfond – hva du skal velge og hvordan det ene skiller seg fra det andre: https://youtu.be/fpoDFrnvQDo

Egendommer

BPIF-er er ikke underlagt aktiv forvaltning, siden forvaltningsselskaper har aksjer i lang tid, så spekulasjon er uaktuelt. Vanligvis endres ikke strukturen i fondets portefølje på ti år. Kjøp av fondsandeler gjør det mulig å investere i eiendeler som ikke er tilgjengelig på børsmarkedene separat. Stifterne av fondene lager jevnlige rapporter, så det er ingen tvil om åpenhet. I de fleste børsmarkeder kan du også spore strukturen til porteføljen i sanntid.

Hvordan BPIF fungerer

Grunnleggerne av BPIFs anskaffer eiendeler med midlene som investorer har investert i fondet ved å kjøpe aksjer. Sistnevnte blir på sin side medeier i alle verdipapirene i porteføljen. En aksje er det samme verdipapiret som en ordinær aksje. Enhetspriser dannes automatisk, dette skjer hver dag, med unntak av helger. De avhenger av verdien av eiendelene som er i fondets portefølje. Hvis for eksempel verdipapirene til et av selskapene har steget kraftig, så vil aksjen stige i kurs, dette skjer også i motsatt retning. BPIF og ETF – hva er forskjellene, likheter og forskjeller, fordeler og ulemper: https://youtu.be/4wPpZM_JmCs

Hvordan kjøpe en BPIF

Før du begynner å kjøpe eiendeler, må du åpne en meglerkonto. Den enkleste måten å gjøre dette på er gjennom store nettbanker, som gir mulighet for å investere i verdipapirer, for eksempel:

- Tinkoff;

- Alfa Bank;

- Sberbank.

https://articles.opexflow.com/brokers/brokerskij-schet.htm Selvfølgelig er det andre banker, men disse er de mest populære i Russland. Du kan også åpne en meglerkonto direkte, for eksempel på Moskva-børsen. Sberbank børshandlede verdipapirfond: er det verdt å investere i SBMX, SBSP, SBRB, SBCB og SBGB verdipapirfond: https://youtu.be/DBRrF-z-1do

Trinn-for-steg instruksjon

Ved å bruke eksemplet med

Tinkoff Investments -applikasjonen https://www.tinkoff.ru/invest/, vil vi analysere hvordan du kan kjøpe fondsandeler. For å kjøpe, registrer deg i applikasjonen, og gå deretter til delen «Hva du skal kjøpe», den ligger helt nederst i programmet.

Hva er kostnadene og provisjonene

Ikke glem provisjoner, da meglere tilbyr tjenester på betalt basis. Avhengig av den valgte eiendelen, kan provisjonen variere litt, men når du kjøper et stort antall aksjer, vil investoren føle forskjellen, så du må være oppmerksom på den. Det kan skilles ut tre hovedkostnader, i tillegg til kostnaden for andelen.

- meglerprovisjon . Vanligvis er den minimal og overstiger ikke 0,1-0,3%, siden meglere er interessert i samarbeid med enkeltpersoner.

- Dekker kostnadene til et børshandlet fond . Overstiger ikke 0,1 % av gjennomsnittlig avling per år.

- Kommisjon opprettet av gründerne . Det er nødvendig slik at forvaltningsselskapet kan forvalte eiendeler.

Rentene som går til fondets utgifter og forvaltning er vanligvis inkludert i prisen på aksjen. De beregnes daglig, avhengig av verdien av den totale porteføljen.

Om BPIF-er på MOEX https://www.moex.com/s190

Velge en ETF

enn euro eller amerikanske dollar. Det er to hovedregler:

- fondets eiendeler bør ikke avhenge av hverandre;

- provisjonen for kjøp og salg bør være minimal.

Etter å ha kjøpt en eiendel, er det bedre å glemme det, siden det ikke er noen vits i å se veksten eller fallet av aksjer. En gang i måneden eller enda sjeldnere kan du

diversifisere porteføljen din .

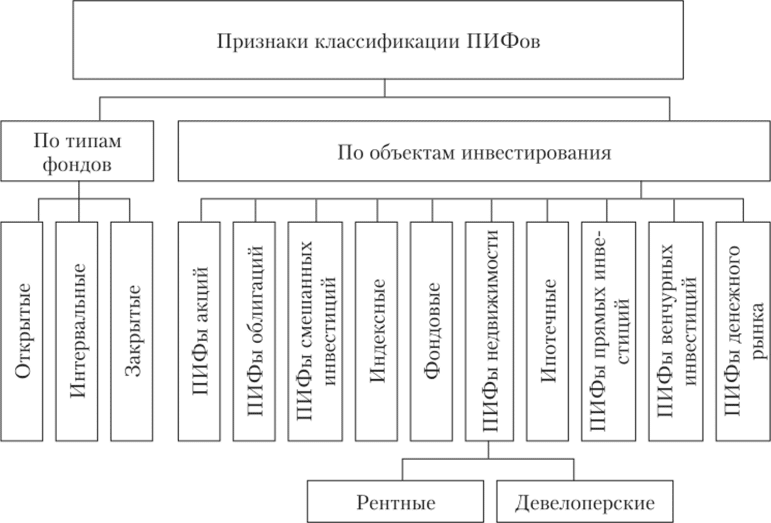

Slags

Det er tre hovedtyper av BPIF-er.

- Åpne . Denne typen er egnet for nybegynnere, du kan kjøpe og selge en eiendel i arbeidstiden uten begrensninger. Det anses som det minst risikabelt, siden investoren har maksimal kontroll over investeringene sine.

- Intervall . Kjøp og salg er kun tillatt med visse intervaller, vanligvis flere perioder i løpet av året, og perioden overstiger ikke to uker. Risikoen og fordelene er større enn den åpne utsikten, fordi gründerne kan forvalte midlene og ikke bekymre seg for at analfabeter vil begynne å få panikk under en korreksjon eller et kortsiktig fall.

- Stengt . Denne typen innebærer en langsiktig investering – i hvert fall i flere år. Eiendeler kan ikke forvaltes på noen måte før fondet utløper.

Fordeler og ulemper med BPIF-er

På grunn av antallet BPIF-er, kan en investor umiddelbart investere i et bredt spekter av eiendeler. Men hvert verktøy har sine fordeler og ulemper. Det positive inkluderer:

- muligheten til å kjøpe verdipapirer som ikke er på det russiske markedet eller børser;

- praktisk å diversifisere porteføljen din;

- aksjefond er ikke underlagt skatt på utbytte fra russiske selskaper;

- kostnaden for en andel av innenlandske BPIF-er kan være flere rubler, noe som lar deg gå inn med minimal investering;

- du kan kjøpe utenlandske eiendeler gjennom BPIF-er, dette vil spare deg for unødvendige problemer med selvangivelse;

- muligheten til å motta skattefradrag, med forbehold om tilgjengeligheten av en individuell investeringskonto.

Avkastningen til russiske BPIF-er kan være høyere enn utenlandske ETF-er, hvis portefølje er lik. Ulempene inkluderer:

- noen fond er ikke transparente nok;

- store oppdrag initiert av grunnleggerne;

- kostnader forbundet med utbytteskatt;

- noen ganger henger aktivaprisene i fond etter de reelle.

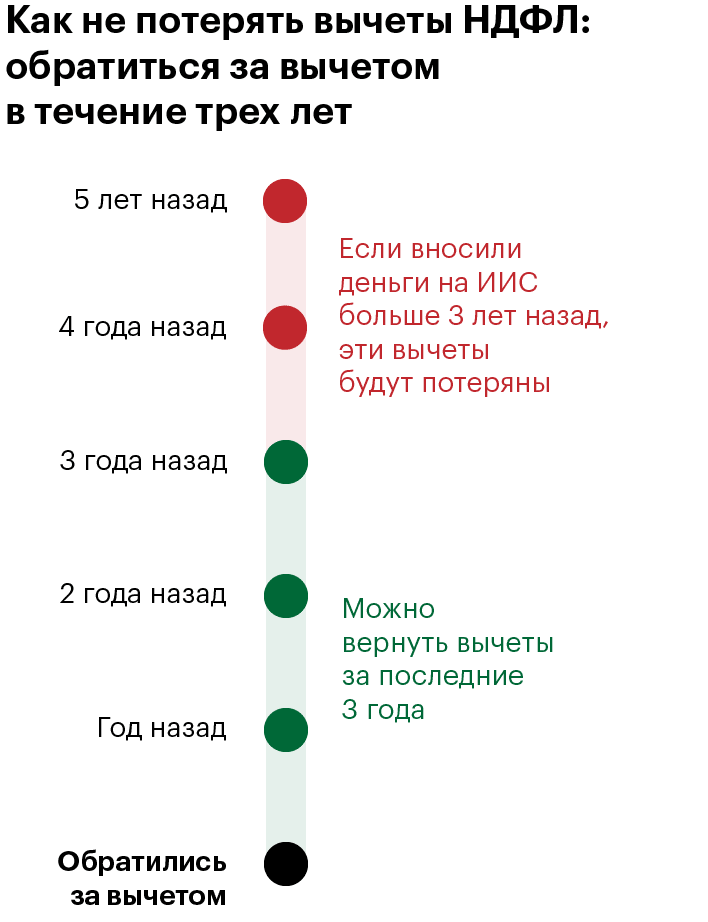

Må jeg betale skatt med BPIF

Skatter på utbytte, aksjer og kupongutbetalinger betales av fondsforvaltningsselskapet. Investoren er bare forpliktet til å betale skatt på inntekten han mottar under salg av verdipapirer, det vil si forskjellen mellom salgs- og kjøpesum. Hvis du beholder midler i BPIF i mer enn tre år, er investoren fritatt for å betale skatt på skattefordeler. For å få skattelettelser må du holde aksjer i minst tre år, forutsatt at inntekten var lavere enn tre millioner rubler årlig. Det vil si at hvis en investor har tjent mindre enn ni millioner rubler på tre år, er han fritatt for å betale skatt på et skattefradrag.

Er det mulig for militæret, politiet og tjenestemenn å investere i BPIF

Ansatte ved rettshåndhevelsesbyråer i den russiske føderasjonen kan investere i BPIF-er, som bare inkluderer innenlandske eiendeler. Men det er et forbud mot utenlandske midler, som er nedfelt i loven «On Combating Corruption». Det er verdt å merke seg at ikke alle stillinger faller inn under dette forbudet, så det er bedre å gjøre deg kjent med listen.

BPIF-er og betingelser ved begynnelsen av 2022

I dag er det flere og flere

meglere som ønsker å finne faste investorer. Hvis du tidligere måtte stå i store køer for å kjøpe et verdipapir, skjer nå alt på nett ved å trykke på «Kjøp»-knappen. Hver megler tilbyr sine egne betingelser og har unike funksjoner.

Børshandlede verdipapirfond på Moskva-børsen

Moscow Exchange på tidspunktet for 2022 tilbyr følgende BPIF-er https://www.moex.com/msn/etf. Dette hjelper nybegynnere å forstå hvordan det fungerer. Du kan begynne å investere i fond på Moskva-børsen fra 100 rubler.

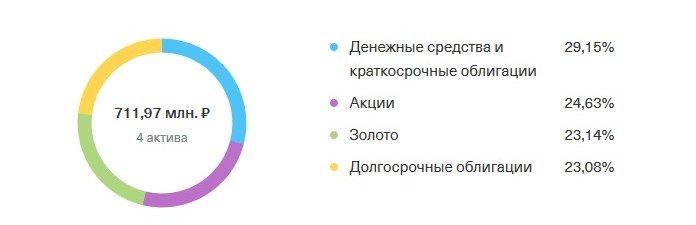

Tinkoff

Tinkoff har flere populære BPIF-er, lenke https://www.tinkoff.ru/invest/tinkoff-capital/, de garanterer bærekraftig porteføljevekst over tid. Du kan for eksempel kjøpe aksjer i RUB Eternal Portfolio-fondet, som er helt fritatt for meglerprovisjon.

Sberbank

Sberbank tilbyr mange BPIF-er https://www.sberbank.ru/ru/person/investments/pifs med alle risikonivåer. Ideell for nybegynnere. Inngangsterskelen er 1 aksje, og kostnaden starter fra noen få rubler. Du kan kjøpe eller selge eiendeler umiddelbart i arbeidstiden, og provisjoner og kostnader overstiger ikke 1 prosent.

VTB

Banken administrerer mer enn 20 BPIF-er https://broker.vtb.ru/services/pif/, oppdaterer prisen på eiendelen hver dag uten kostnad, og beskytter også sparing mot inflasjon. Minste inngangsterskel er 1000 rubler. Det risikomoderte fondet har hatt en avkastning på over 12 prosent det siste året. BPIF-er på Moskva-børsen er i skjermbildet nedenfor, og hele listen for 2022 er tilgjengelig på https://www.moex.com/msn/etf: MOEX

Bare aksjer, obligasjoner, valuta, eiendom og visse andre eiendeler kan inkluderes i et børshandlet aksjefond. Et utenlandsk fond kan ikke inkludere en BPIF, eller være et fond som er registrert utenfor den russiske føderasjonen.

Spørsmål og svar

Hva skjer hvis grunnleggerne av fondet går konkurs? Et investeringsfond er ikke et forvaltningsselskaps eiendom. Hvis selskapet går konkurs, vil det ikke være mulig å få tilbake midler fra BPIF, alle midler vil bli refundert til eierne, fondet vil opphøre å eksistere, og gründerne vil miste lisensen.

Bør jeg selge aksjer hvis prisen på fondet faller? Dette spørsmålet står overfor alle nykommere som begynner å investere i aksjefond. Faktum er at poenget med de fleste fond er langsiktig avkastning, så hvis risikoen er liten, så er dette bare en kortsiktig korreksjon. I alle fall, om å selge eller ikke er en individuell beslutning fra hver investor, det skader ikke å forstå hva som faller i pris, utføre analyser, og først etter at disse manipulasjonene tar en endelig beslutning.

Er det mulig å bygge en portefølje på egen hånd for ikke å betale ekstra gebyrer til fondet? Hvis det er tid og mulighet, er det ingen som forbyr deg å lage en portefølje på egen hånd. Dette er imidlertid ikke alltid lønnsomt, siden forvaltningsselskapene har kvalifiserte spesialister som jobber med porteføljen hele tiden.

Kan BPIF garantere lønnsomhet? For det første er det rett og slett umulig, for ingen vet hva som vil skje med eiendelene i morgen. Og for det andre er det forbudt ved lov.