BPIF ಗಳು – ಸರಳ ಪದಗಳಲ್ಲಿ ಅವು ಯಾವುವು ಮತ್ತು ವಿನಿಮಯ-ವಹಿವಾಟು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಹೇಗೆ, ಮಾಸ್ಕೋ ಎಕ್ಸ್ಚೇಂಜ್ನಲ್ಲಿ ಹೇಗೆ ಖರೀದಿಸುವುದು. 2020 ರಿಂದ, ಜನರು ನಿರಾತಂಕದ ವೃದ್ಧಾಪ್ಯವನ್ನು ಖಚಿತಪಡಿಸಿಕೊಳ್ಳಲು ಅಥವಾ ತಮ್ಮ ಹೂಡಿಕೆಗಳನ್ನು ಹೆಚ್ಚಿಸಲು ಹೂಡಿಕೆ ಮಾಡಲು ಹೆಚ್ಚು ಆಸಕ್ತಿ ವಹಿಸುತ್ತಾರೆ, ಆದರೆ ಹೂಡಿಕೆಗಳಿಗೆ ನಿರ್ದಿಷ್ಟ ಜ್ಞಾನದ ಅಗತ್ಯವಿರುತ್ತದೆ. ಈ ಲೇಖನದಲ್ಲಿ ನಾವು BPIF ಗಳ ಬಗ್ಗೆ ಮಾತನಾಡುತ್ತಿದ್ದೇವೆ, ನಾವು ಉಪಕರಣದ ಅನುಕೂಲಗಳು ಮತ್ತು ಅನಾನುಕೂಲಗಳನ್ನು ವಿಶ್ಲೇಷಿಸುತ್ತೇವೆ ಮತ್ತು ಪದೇ ಪದೇ ಕೇಳಲಾಗುವ ಪ್ರಶ್ನೆಗಳಿಗೆ ಉತ್ತರಿಸುತ್ತೇವೆ. [ಶೀರ್ಷಿಕೆ id=”attachment_12858″ align=”aligncenter” width=”771″]

- ಸರಳ ಪದಗಳಲ್ಲಿ BPIF ಎಂದರೇನು

- ವಿಶೇಷತೆಗಳು

- BPIF ಹೇಗೆ ಕೆಲಸ ಮಾಡುತ್ತದೆ

- BPIF ಅನ್ನು ಹೇಗೆ ಖರೀದಿಸುವುದು

- ಹಂತ ಹಂತದ ಸೂಚನೆ

- ವೆಚ್ಚಗಳು ಮತ್ತು ಆಯೋಗಗಳು ಯಾವುವು

- ಇಟಿಎಫ್ ಆಯ್ಕೆ

- ವಿಧಗಳು

- BPIF ಗಳ ಒಳಿತು ಮತ್ತು ಕೆಡುಕುಗಳು

- ನಾನು BPIF ನೊಂದಿಗೆ ತೆರಿಗೆಗಳನ್ನು ಪಾವತಿಸಬೇಕೇ?

- ಮಿಲಿಟರಿ, ಪೊಲೀಸ್ ಮತ್ತು ನಾಗರಿಕ ಸೇವಕರು BPIF ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಸಾಧ್ಯವೇ?

- 2022 ರ ಆರಂಭದಲ್ಲಿ BPIF ಗಳು ಮತ್ತು ಷರತ್ತುಗಳು

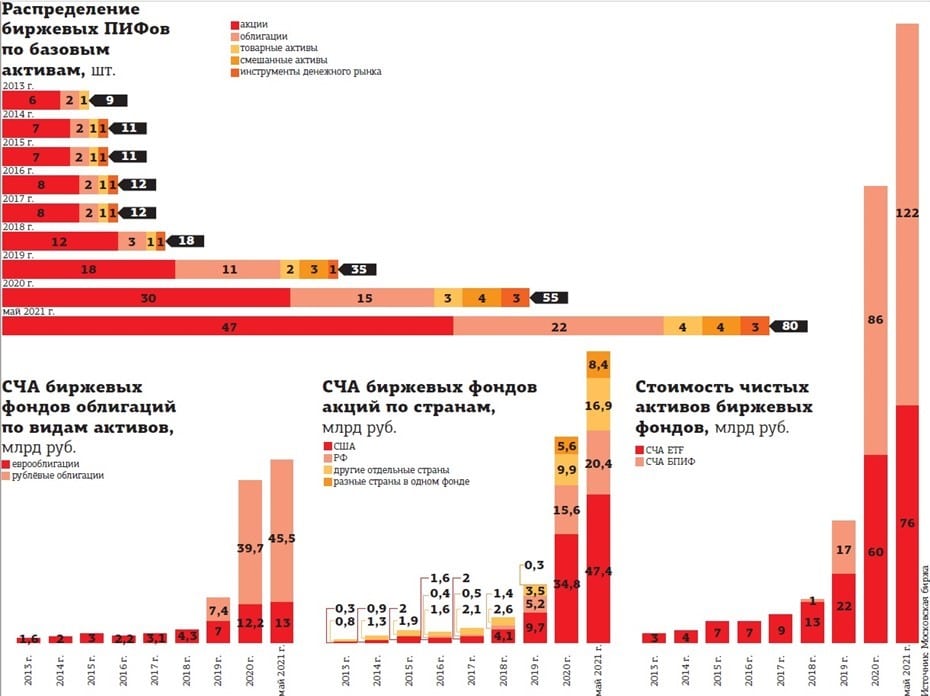

- ಮಾಸ್ಕೋ ಎಕ್ಸ್ಚೇಂಜ್ನಲ್ಲಿ ವಿನಿಮಯ-ವಹಿವಾಟು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

- ಟಿಂಕಾಫ್

- ಸ್ಬೆರ್ಬ್ಯಾಂಕ್

- ವಿಟಿಬಿ

- ಪ್ರಶ್ನೆಗಳು ಮತ್ತು ಉತ್ತರಗಳು

ಸರಳ ಪದಗಳಲ್ಲಿ BPIF ಎಂದರೇನು

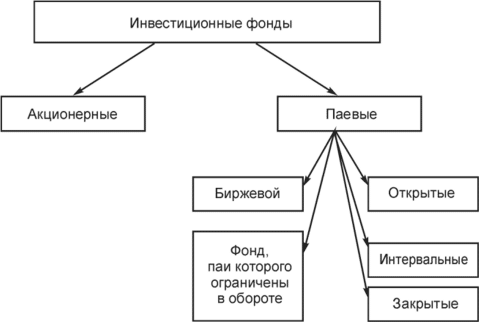

BPIF ನ ಸಂಕ್ಷೇಪಣವು ವಿನಿಮಯ-ವಹಿವಾಟು ಹೂಡಿಕೆ ನಿಧಿಯಾಗಿದೆ. ಇದು ಒಂದು ಸಾಧನವಾಗಿದ್ದು, ಸಾಂಪ್ರದಾಯಿಕ ಬ್ಯಾಂಕಿಂಗ್ ಉತ್ಪನ್ನಗಳಲ್ಲಿನ ಠೇವಣಿಗಳಿಗೆ ಹೋಲಿಸಿದರೆ ಹೆಚ್ಚಿನ ಆದಾಯವನ್ನು ಒದಗಿಸುವುದು ಇದರ ಮುಖ್ಯ ಉದ್ದೇಶವಾಗಿದೆ. ಅನುಭವಿ ಹೂಡಿಕೆದಾರರು ಮತ್ತು ಆರಂಭಿಕರಿಬ್ಬರಿಗೂ ಇದು ಸೂಕ್ತವಾಗಿದೆ. ವಿನಿಮಯದಲ್ಲಿ ನೀವು BPIF ಮತ್ತು ETF ನಿಧಿಗಳನ್ನು ಕಾಣಬಹುದು, ಅವುಗಳು ಒಂದು ಗಮನಾರ್ಹ ವ್ಯತ್ಯಾಸವನ್ನು ಹೊಂದಿವೆ:

- ಇಟಿಎಫ್ಗಳು ರಷ್ಯಾದ ಒಕ್ಕೂಟದ ಹೊರಗೆ ನೋಂದಾಯಿಸಲಾದ ನಿಧಿಗಳಾಗಿವೆ, ಆದರೆ ಅವು ರಷ್ಯಾದಲ್ಲಿ ಖರೀದಿಸಲು ಲಭ್ಯವಿದೆ;

- BPIF ಅದರ ಪೂರ್ವವರ್ತಿಯಿಂದ ಭಿನ್ನವಾಗಿಲ್ಲ, ಅಂತಹ ಹಣವನ್ನು ರಷ್ಯಾದ ಒಕ್ಕೂಟದಲ್ಲಿ ಮಾತ್ರ ನೋಂದಾಯಿಸಲಾಗಿದೆ ಎಂಬುದನ್ನು ಹೊರತುಪಡಿಸಿ, ಪೋರ್ಟ್ಫೋಲಿಯೊ ಇತರ ದೇಶಗಳ ಕಂಪನಿಗಳ ಭದ್ರತೆಗಳನ್ನು ಒಳಗೊಂಡಿರಬಹುದು.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಇದೆ ಎಂದು ಸಹ ಗಮನಿಸಬೇಕಾದ ಅಂಶವಾಗಿದೆ – ಸ್ಟಾಕ್ ಎಕ್ಸ್ಚೇಂಜ್ಗಳಲ್ಲಿ ವ್ಯಾಪಾರ ಮಾಡದ ಮ್ಯೂಚುಯಲ್ ಹೂಡಿಕೆ ನಿಧಿ. ಈ ರೀತಿಯ ಆಸ್ತಿಯ ಖರೀದಿಯನ್ನು ನಿರ್ವಹಣಾ ಕಂಪನಿಯಿಂದ ನೇರವಾಗಿ ಮಾಡಬಹುದು. ಇದಕ್ಕಾಗಿ ನಿಮಗೆ ಬ್ರೋಕರೇಜ್ ಖಾತೆಯ ಅಗತ್ಯವಿಲ್ಲ

. https://articles.opexflow.com/investments/pif.htm ಆದರೆ BPIF ಸೆಕ್ಯೂರಿಟಿಗಳನ್ನು ನೇರವಾಗಿ ಷೇರು ವಿನಿಮಯ ಕೇಂದ್ರದಲ್ಲಿ ಖರೀದಿಸಬಹುದು. ಹೂಡಿಕೆದಾರರು ನೇರವಾಗಿ ಅಥವಾ ಮಧ್ಯವರ್ತಿಗಳ ಮೂಲಕ ಸ್ಟಾಕ್ ಎಕ್ಸ್ಚೇಂಜ್ಗೆ ಪ್ರವೇಶಿಸಲು ಸಾಕು, ಉದಾಹರಣೆಗೆ,

ಟಿಂಕಾಫ್ ಇನ್ವೆಸ್ಟ್ಮೆಂಟ್ಸ್ ಮೂಲಕ , ನಿಧಿಯನ್ನು ಆಯ್ಕೆ ಮಾಡಿ ಮತ್ತು ಅಗತ್ಯವಿರುವ ಸಂಖ್ಯೆಯ ಷೇರುಗಳನ್ನು ಖರೀದಿಸಿ. BPIF ಗಳು ಒಳಗೊಂಡಿರಬಹುದು: ಲಾಭದಾಯಕ ಕಂಪನಿಗಳ ಷೇರುಗಳು, ಕರೆನ್ಸಿ, ಚಿನ್ನದಂತಹ ಅಮೂಲ್ಯ ಲೋಹಗಳು, ಹಾಗೆಯೇ ಇತರ ಆಸ್ತಿ. ಸಾಮಾನ್ಯ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅಥವಾ ಎಕ್ಸ್ಚೇಂಜ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ – ಯಾವುದನ್ನು ಆರಿಸಬೇಕು ಮತ್ತು ಒಂದು ಇನ್ನೊಂದರಿಂದ ಹೇಗೆ ಭಿನ್ನವಾಗಿರುತ್ತದೆ: https://youtu.be/fpoDFrnvQDo

ವಿಶೇಷತೆಗಳು

BPIF ಗಳು ಸಕ್ರಿಯ ನಿರ್ವಹಣೆಗೆ ಒಳಪಟ್ಟಿಲ್ಲ, ಏಕೆಂದರೆ ನಿರ್ವಹಣಾ ಕಂಪನಿಗಳು ದೀರ್ಘಕಾಲದವರೆಗೆ ಷೇರುಗಳನ್ನು ಹೊಂದಿವೆ, ಆದ್ದರಿಂದ ಊಹಾಪೋಹಗಳು ಪ್ರಶ್ನೆಯಿಲ್ಲ. ಸಾಮಾನ್ಯವಾಗಿ ನಿಧಿಯ ಬಂಡವಾಳದ ರಚನೆಯು ಹತ್ತು ವರ್ಷಗಳವರೆಗೆ ಬದಲಾಗುವುದಿಲ್ಲ. ನಿಧಿ ಘಟಕಗಳ ಖರೀದಿಯು ವಿನಿಮಯ ಮಾರುಕಟ್ಟೆಗಳಲ್ಲಿ ಪ್ರತ್ಯೇಕವಾಗಿ ಲಭ್ಯವಿಲ್ಲದ ಸ್ವತ್ತುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಸಾಧ್ಯವಾಗಿಸುತ್ತದೆ. ನಿಧಿಯ ಸಂಸ್ಥಾಪಕರು ನಿಯಮಿತ ವರದಿಗಳನ್ನು ಮಾಡುತ್ತಾರೆ, ಆದ್ದರಿಂದ ಪಾರದರ್ಶಕತೆಯ ಬಗ್ಗೆ ಯಾವುದೇ ಸಂದೇಹವಿಲ್ಲ. ಅಲ್ಲದೆ, ಹೆಚ್ಚಿನ ವಿನಿಮಯ ಮಾರುಕಟ್ಟೆಗಳಲ್ಲಿ, ನೀವು ನೈಜ ಸಮಯದಲ್ಲಿ ಪೋರ್ಟ್ಫೋಲಿಯೊದ ರಚನೆಯನ್ನು ಟ್ರ್ಯಾಕ್ ಮಾಡಬಹುದು. [ಶೀರ್ಷಿಕೆ id=”attachment_12856″ align=”aligncenter” width=”696″]

BPIF ಹೇಗೆ ಕೆಲಸ ಮಾಡುತ್ತದೆ

BPIF ಗಳ ಸಂಸ್ಥಾಪಕರು ಷೇರುಗಳನ್ನು ಖರೀದಿಸುವ ಮೂಲಕ ಹೂಡಿಕೆದಾರರು ನಿಧಿಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಿದ ನಿಧಿಗಳೊಂದಿಗೆ ಸ್ವತ್ತುಗಳನ್ನು ಪಡೆದುಕೊಳ್ಳುತ್ತಾರೆ. ಎರಡನೆಯದು, ಪ್ರತಿಯಾಗಿ, ಪೋರ್ಟ್ಫೋಲಿಯೊದಲ್ಲಿನ ಎಲ್ಲಾ ಸೆಕ್ಯುರಿಟಿಗಳ ಸಹ-ಮಾಲೀಕನಾಗುತ್ತಾನೆ. ಒಂದು ಪಾಲು ಸಾಮಾನ್ಯ ಷೇರಿಗೆ ಸಮಾನವಾದ ಭದ್ರತೆಯಾಗಿದೆ. ಯುನಿಟ್ ಬೆಲೆಗಳು ಸ್ವಯಂಚಾಲಿತವಾಗಿ ರೂಪುಗೊಳ್ಳುತ್ತವೆ, ಇದು ವಾರಾಂತ್ಯಗಳನ್ನು ಹೊರತುಪಡಿಸಿ ಪ್ರತಿದಿನ ಸಂಭವಿಸುತ್ತದೆ. ನಿಧಿಯ ಪೋರ್ಟ್ಫೋಲಿಯೊದಲ್ಲಿರುವ ಸ್ವತ್ತುಗಳ ಮೌಲ್ಯವನ್ನು ಅವು ಅವಲಂಬಿಸಿವೆ. ಉದಾಹರಣೆಗೆ, ಒಂದು ಕಂಪನಿಯ ಸೆಕ್ಯುರಿಟಿಗಳು ತೀವ್ರವಾಗಿ ಏರಿದ್ದರೆ, ಷೇರು ಬೆಲೆಯಲ್ಲಿ ಹೆಚ್ಚಾಗುತ್ತದೆ, ಇದು ವಿರುದ್ಧ ದಿಕ್ಕಿನಲ್ಲಿಯೂ ನಡೆಯುತ್ತದೆ. BPIF ಮತ್ತು ETF – ವ್ಯತ್ಯಾಸಗಳು, ಹೋಲಿಕೆಗಳು ಮತ್ತು ವ್ಯತ್ಯಾಸಗಳು, ಸಾಧಕ-ಬಾಧಕಗಳು ಯಾವುವು: https://youtu.be/4wPpZM_JmCs

BPIF ಅನ್ನು ಹೇಗೆ ಖರೀದಿಸುವುದು

ನೀವು ಯಾವುದೇ ಸ್ವತ್ತುಗಳನ್ನು ಖರೀದಿಸಲು ಪ್ರಾರಂಭಿಸುವ ಮೊದಲು, ನೀವು ಬ್ರೋಕರೇಜ್ ಖಾತೆಯನ್ನು ತೆರೆಯಬೇಕು. ಇದನ್ನು ಮಾಡಲು ಸುಲಭವಾದ ಮಾರ್ಗವೆಂದರೆ ದೊಡ್ಡ ಆನ್ಲೈನ್ ಬ್ಯಾಂಕುಗಳ ಮೂಲಕ, ಇದು ಸೆಕ್ಯುರಿಟಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಸಾಧ್ಯತೆಯನ್ನು ಒದಗಿಸುತ್ತದೆ, ಉದಾಹರಣೆಗೆ:

- ಟಿಂಕಾಫ್;

- ಆಲ್ಫಾ ಬ್ಯಾಂಕ್;

- ಸ್ಬೆರ್ಬ್ಯಾಂಕ್.

https://articles.opexflow.com/brokers/brokerskij-schet.htm ಸಹಜವಾಗಿ, ಇತರ ಬ್ಯಾಂಕುಗಳು ಇವೆ, ಆದರೆ ಇವುಗಳು ರಷ್ಯಾದ ಒಕ್ಕೂಟದಲ್ಲಿ ಹೆಚ್ಚು ಜನಪ್ರಿಯವಾಗಿವೆ. ನೀವು ನೇರವಾಗಿ ಬ್ರೋಕರೇಜ್ ಖಾತೆಯನ್ನು ತೆರೆಯಬಹುದು, ಉದಾಹರಣೆಗೆ, ಮಾಸ್ಕೋ ಎಕ್ಸ್ಚೇಂಜ್ನಲ್ಲಿ. Sberbank ವಿನಿಮಯ-ವಹಿವಾಟು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು: SBMX, SBSP, SBRB, SBCB ಮತ್ತು SBGB ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಯೋಗ್ಯವಾಗಿದೆಯೇ: https://youtu.be/DBRrF-z-1do

ಹಂತ ಹಂತದ ಸೂಚನೆ

ಟಿಂಕಾಫ್ ಇನ್ವೆಸ್ಟ್ಮೆಂಟ್ಸ್ ಅಪ್ಲಿಕೇಶನ್ನ ಉದಾಹರಣೆಯನ್ನು ಬಳಸಿಕೊಂಡು

https://www.tinkoff.ru/invest/, ನೀವು ನಿಧಿ ಘಟಕಗಳನ್ನು ಹೇಗೆ ಖರೀದಿಸಬಹುದು ಎಂಬುದನ್ನು ನಾವು ವಿಶ್ಲೇಷಿಸುತ್ತೇವೆ. ಖರೀದಿಸಲು, ಅಪ್ಲಿಕೇಶನ್ನಲ್ಲಿ ನೋಂದಾಯಿಸಿ, ತದನಂತರ “ಏನು ಖರೀದಿಸಬೇಕು” ವಿಭಾಗಕ್ಕೆ ಹೋಗಿ, ಅದು ಕಾರ್ಯಕ್ರಮದ ಅತ್ಯಂತ ಕೆಳಭಾಗದಲ್ಲಿದೆ.

ವೆಚ್ಚಗಳು ಮತ್ತು ಆಯೋಗಗಳು ಯಾವುವು

ದಲ್ಲಾಳಿಗಳು ಪಾವತಿಸಿದ ಆಧಾರದ ಮೇಲೆ ಸೇವೆಗಳನ್ನು ಒದಗಿಸುವುದರಿಂದ ಆಯೋಗಗಳ ಬಗ್ಗೆ ಮರೆಯಬೇಡಿ. ಆಯ್ದ ಆಸ್ತಿಯನ್ನು ಅವಲಂಬಿಸಿ, ಆಯೋಗವು ಸ್ವಲ್ಪಮಟ್ಟಿಗೆ ಬದಲಾಗಬಹುದು, ಆದರೆ ಹೆಚ್ಚಿನ ಸಂಖ್ಯೆಯ ಷೇರುಗಳನ್ನು ಖರೀದಿಸುವಾಗ, ಹೂಡಿಕೆದಾರರು ವ್ಯತ್ಯಾಸವನ್ನು ಅನುಭವಿಸುತ್ತಾರೆ, ಆದ್ದರಿಂದ ನೀವು ಅದಕ್ಕೆ ಗಮನ ಕೊಡಬೇಕು. ಷೇರು ವೆಚ್ಚದ ಜೊತೆಗೆ ಮೂರು ಮುಖ್ಯ ವೆಚ್ಚಗಳನ್ನು ಪ್ರತ್ಯೇಕಿಸಬಹುದು.

- ಬ್ರೋಕರ್ ಆಯೋಗ . ಸಾಮಾನ್ಯವಾಗಿ ಇದು ಕಡಿಮೆ ಮತ್ತು 0.1-0.3% ಮೀರುವುದಿಲ್ಲ, ಏಕೆಂದರೆ ದಲ್ಲಾಳಿಗಳು ವ್ಯಕ್ತಿಗಳೊಂದಿಗೆ ಸಹಕಾರದಲ್ಲಿ ಆಸಕ್ತಿ ಹೊಂದಿದ್ದಾರೆ.

- ವಿನಿಮಯ-ವಹಿವಾಟು ನಿಧಿಯ ವೆಚ್ಚವನ್ನು ಒಳಗೊಳ್ಳುತ್ತದೆ . ವರ್ಷಕ್ಕೆ ಸರಾಸರಿ ಇಳುವರಿಯಲ್ಲಿ 0.1% ಮೀರುವುದಿಲ್ಲ.

- ಸಂಸ್ಥಾಪಕರು ಸ್ಥಾಪಿಸಿದ ಆಯೋಗ . ನಿರ್ವಹಣಾ ಕಂಪನಿಯು ಸ್ವತ್ತುಗಳನ್ನು ನಿರ್ವಹಿಸಲು ಇದು ಅಗತ್ಯವಿದೆ.

ನಿಧಿಯ ವೆಚ್ಚಗಳು ಮತ್ತು ನಿರ್ವಹಣೆಗೆ ಹೋಗುವ ಬಡ್ಡಿಯನ್ನು ಸಾಮಾನ್ಯವಾಗಿ ಷೇರಿನ ಬೆಲೆಯಲ್ಲಿ ಸೇರಿಸಲಾಗುತ್ತದೆ. ಒಟ್ಟು ಪೋರ್ಟ್ಫೋಲಿಯೊದ ಮೌಲ್ಯವನ್ನು ಅವಲಂಬಿಸಿ ಅವುಗಳನ್ನು ಪ್ರತಿದಿನ ಲೆಕ್ಕಹಾಕಲಾಗುತ್ತದೆ.

MOEX https://www.moex.com/s190 ನಲ್ಲಿ BPIF ಗಳ ಕುರಿತು

ಇಟಿಎಫ್ ಆಯ್ಕೆ

ನಿಧಿಯನ್ನು ಆಯ್ಕೆಮಾಡಲು ಹಲವು ವಿಧಾನಗಳಿವೆ, ಬಹುತೇಕ ಎಲ್ಲವು ಹೂಡಿಕೆಯ ಗುರಿಗಳಿಗೆ ನಿಕಟ ಸಂಬಂಧ ಹೊಂದಿವೆ, ಏಕೆಂದರೆ ಅವುಗಳು ವಿಭಿನ್ನ ಮಟ್ಟದ ಅಪಾಯವನ್ನು ಹೊಂದಿವೆ. ಸರಿಯಾದ ಇಟಿಎಫ್ ಅನ್ನು ಆಯ್ಕೆ ಮಾಡಲು ನಿರ್ದಿಷ್ಟ ಗುರಿಗಳು ನಿಮಗೆ ಸಹಾಯ ಮಾಡುತ್ತವೆ. ಉದಾಹರಣೆಗೆ, ಸಮತೋಲಿತ ನಿಧಿಗಳು ಬೀಳುವ ಸ್ಟಾಕ್ಗಳಿಗೆ ಸ್ಥಿತಿಸ್ಥಾಪಕತ್ವವನ್ನು ಹೊಂದಿವೆ ಏಕೆಂದರೆ ಅವುಗಳು ತಮ್ಮ ಪೋರ್ಟ್ಫೋಲಿಯೊದಲ್ಲಿ ಆಸ್ತಿಗಳನ್ನು ಹೊಂದಿದ್ದು ಅದು ಬೀಳುವಿಕೆಗೆ ಸರಿದೂಗಿಸಬಹುದು. ಅಂತಹ ನಿಧಿಯನ್ನು ಸಂಪ್ರದಾಯವಾದಿ ಎಂದು ಕರೆಯಬಹುದು, ಏಕೆಂದರೆ ಅಪಾಯಗಳು ಮತ್ತು ಆದಾಯಗಳು ಕಡಿಮೆ. ಹಣದುಬ್ಬರವನ್ನು ಸರಿದೂಗಿಸಲು ಮತ್ತು ಸ್ವಲ್ಪ ಬಂಡವಾಳವನ್ನು ಪಡೆಯಲು ಸೂಕ್ತವಾಗಿದೆ. ಷೇರುಗಳನ್ನು ಒಳಗೊಂಡಿರುವ ರಿಸ್ಕ್ ಫಂಡ್ಗಳು ದೀರ್ಘಾವಧಿಯ ಗುರಿಗಳಿಗೆ ಸೂಕ್ತವಾಗಿದೆ. ಹೆಚ್ಚಿನ ಸ್ಟಾಕ್ಗಳು ದೂರದಿಂದ ಏರುತ್ತವೆ, ಆದರೆ ಅಲ್ಪಾವಧಿಗೆ ಅನಿಯಮಿತವಾಗಬಹುದು. ಫಂಡ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಕರೆನ್ಸಿಯನ್ನು ಆಯ್ಕೆ ಮಾಡುವುದು ಅಷ್ಟೇ ಮುಖ್ಯ. ರಷ್ಯಾದಲ್ಲಿ, ಅವರು ಸಾಮಾನ್ಯವಾಗಿ ರೂಬಲ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತಾರೆ, ಆದರೆ ದೀರ್ಘಕಾಲೀನ ದೃಷ್ಟಿಕೋನವು ರಾಷ್ಟ್ರೀಯ ಕರೆನ್ಸಿಯನ್ನು ವೇಗವಾಗಿ ಸವಕಳಿ ಮಾಡುತ್ತದೆ ಯುರೋ ಅಥವಾ US ಡಾಲರ್ಗಿಂತ. ಎರಡು ಮುಖ್ಯ ನಿಯಮಗಳಿವೆ:

- ನಿಧಿಯ ಸ್ವತ್ತುಗಳು ಪರಸ್ಪರ ಅವಲಂಬಿಸಿರಬಾರದು;

- ಖರೀದಿ ಮತ್ತು ಮಾರಾಟದ ಕಮಿಷನ್ ಕನಿಷ್ಠವಾಗಿರಬೇಕು.

ಆಸ್ತಿಯನ್ನು ಖರೀದಿಸಿದ ನಂತರ, ಅದರ ಬಗ್ಗೆ ಮರೆತುಬಿಡುವುದು ಉತ್ತಮ, ಏಕೆಂದರೆ ಷೇರುಗಳ ಬೆಳವಣಿಗೆ ಅಥವಾ ಕುಸಿತವನ್ನು ವೀಕ್ಷಿಸಲು ಯಾವುದೇ ಅರ್ಥವಿಲ್ಲ. ತಿಂಗಳಿಗೊಮ್ಮೆ ಅಥವಾ ಕಡಿಮೆ ಬಾರಿ,

ನಿಮ್ಮ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ನೀವು ವೈವಿಧ್ಯಗೊಳಿಸಬಹುದು . [ಶೀರ್ಷಿಕೆ id=”attachment_12865″ align=”aligncenter” width=”930″]

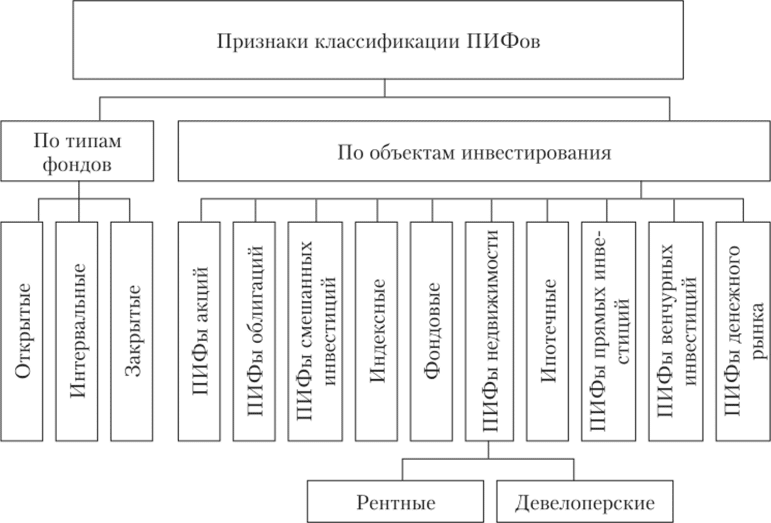

ವಿಧಗಳು

BPIF ಗಳಲ್ಲಿ ಮೂರು ಮುಖ್ಯ ವಿಧಗಳಿವೆ.

- ತೆರೆಯಿರಿ . ಈ ಪ್ರಕಾರವು ಆರಂಭಿಕರಿಗಾಗಿ ಸೂಕ್ತವಾಗಿದೆ, ನೀವು ನಿರ್ಬಂಧಗಳಿಲ್ಲದೆ ವ್ಯವಹಾರದ ಸಮಯದಲ್ಲಿ ಆಸ್ತಿಯನ್ನು ಖರೀದಿಸಬಹುದು ಮತ್ತು ಮಾರಾಟ ಮಾಡಬಹುದು. ಹೂಡಿಕೆದಾರನು ತನ್ನ ಹೂಡಿಕೆಯ ಮೇಲೆ ಗರಿಷ್ಠ ನಿಯಂತ್ರಣವನ್ನು ಹೊಂದಿರುವುದರಿಂದ ಇದನ್ನು ಕಡಿಮೆ ಅಪಾಯಕಾರಿ ಎಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ.

- ಮಧ್ಯಂತರ . ಖರೀದಿ ಮತ್ತು ಮಾರಾಟವನ್ನು ಕೆಲವು ಮಧ್ಯಂತರಗಳಲ್ಲಿ ಮಾತ್ರ ಅನುಮತಿಸಲಾಗುತ್ತದೆ, ಸಾಮಾನ್ಯವಾಗಿ ವರ್ಷವಿಡೀ ಹಲವಾರು ಅವಧಿಗಳು, ಮತ್ತು ಅವಧಿಯು ಎರಡು ವಾರಗಳನ್ನು ಮೀರುವುದಿಲ್ಲ. ಅಪಾಯಗಳು ಮತ್ತು ಪ್ರತಿಫಲಗಳು ತೆರೆದ ನೋಟಕ್ಕಿಂತ ಹೆಚ್ಚಾಗಿರುತ್ತದೆ, ಏಕೆಂದರೆ ಸಂಸ್ಥಾಪಕರು ಹಣವನ್ನು ನಿರ್ವಹಿಸಬಹುದು ಮತ್ತು ಅನಕ್ಷರಸ್ಥ ಹೂಡಿಕೆದಾರರು ತಿದ್ದುಪಡಿ ಅಥವಾ ಅಲ್ಪಾವಧಿಯ ಕುಸಿತದ ಸಮಯದಲ್ಲಿ ಭಯಭೀತರಾಗಲು ಪ್ರಾರಂಭಿಸುತ್ತಾರೆ ಎಂದು ಚಿಂತಿಸಬೇಡಿ.

- ಮುಚ್ಚಲಾಗಿದೆ . ಈ ಪ್ರಕಾರವು ದೀರ್ಘಾವಧಿಯ ಹೂಡಿಕೆಯನ್ನು ಸೂಚಿಸುತ್ತದೆ – ಕನಿಷ್ಠ ಹಲವಾರು ವರ್ಷಗಳವರೆಗೆ. ನಿಧಿಯ ಅವಧಿ ಮುಗಿಯುವವರೆಗೆ ಸ್ವತ್ತುಗಳನ್ನು ಯಾವುದೇ ರೀತಿಯಲ್ಲಿ ನಿರ್ವಹಿಸಲಾಗುವುದಿಲ್ಲ.

BPIF ಗಳ ಒಳಿತು ಮತ್ತು ಕೆಡುಕುಗಳು

BPIF ಗಳ ಸಂಖ್ಯೆಯಿಂದಾಗಿ, ಹೂಡಿಕೆದಾರರು ತಕ್ಷಣವೇ ವ್ಯಾಪಕ ಶ್ರೇಣಿಯ ಸ್ವತ್ತುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು. ಆದರೆ ಪ್ರತಿಯೊಂದು ಸಾಧನವು ಅದರ ಅನುಕೂಲಗಳು ಮತ್ತು ಅನಾನುಕೂಲಗಳನ್ನು ಹೊಂದಿದೆ. ಧನಾತ್ಮಕ ಅಂಶಗಳು ಸೇರಿವೆ:

- ರಷ್ಯಾದ ಮಾರುಕಟ್ಟೆ ಅಥವಾ ಸ್ಟಾಕ್ ಎಕ್ಸ್ಚೇಂಜ್ಗಳಲ್ಲಿಲ್ಲದ ಭದ್ರತೆಗಳನ್ನು ಖರೀದಿಸುವ ಸಾಮರ್ಥ್ಯ;

- ನಿಮ್ಮ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ವೈವಿಧ್ಯಗೊಳಿಸಲು ಅನುಕೂಲಕರವಾಗಿದೆ;

- ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ರಷ್ಯಾದ ಕಂಪನಿಗಳ ಲಾಭಾಂಶದ ಮೇಲೆ ತೆರಿಗೆಗೆ ಒಳಪಟ್ಟಿಲ್ಲ;

- ದೇಶೀಯ BPIF ಗಳ ಒಂದು ಷೇರಿನ ವೆಚ್ಚವು ಹಲವಾರು ರೂಬಲ್ಸ್ಗಳಾಗಿರಬಹುದು, ಇದು ನಿಮಗೆ ಕನಿಷ್ಟ ಹೂಡಿಕೆಯೊಂದಿಗೆ ಪ್ರವೇಶಿಸಲು ಅನುವು ಮಾಡಿಕೊಡುತ್ತದೆ;

- ನೀವು BPIF ಗಳ ಮೂಲಕ ವಿದೇಶಿ ಸ್ವತ್ತುಗಳನ್ನು ಖರೀದಿಸಬಹುದು, ಇದು ತೆರಿಗೆ ರಿಟರ್ನ್ಸ್ನೊಂದಿಗೆ ಅನಗತ್ಯ ಸಮಸ್ಯೆಗಳಿಂದ ನಿಮ್ಮನ್ನು ಉಳಿಸುತ್ತದೆ;

- ವೈಯಕ್ತಿಕ ಹೂಡಿಕೆ ಖಾತೆಯ ಲಭ್ಯತೆಗೆ ಒಳಪಟ್ಟು ತೆರಿಗೆ ಕಡಿತವನ್ನು ಪಡೆಯುವ ಅವಕಾಶ.

ರಷ್ಯಾದ BPIF ಗಳ ಇಳುವರಿಯು ವಿದೇಶಿ ಇಟಿಎಫ್ಗಳಿಗಿಂತ ಹೆಚ್ಚಿರಬಹುದು, ಅದರ ಪೋರ್ಟ್ಫೋಲಿಯೊ ಹೋಲುತ್ತದೆ. ಅನಾನುಕೂಲಗಳು ಸೇರಿವೆ:

- ಕೆಲವು ನಿಧಿಗಳು ಸಾಕಷ್ಟು ಪಾರದರ್ಶಕವಾಗಿಲ್ಲ;

- ಸಂಸ್ಥಾಪಕರು ಪ್ರಾರಂಭಿಸಿದ ದೊಡ್ಡ ಆಯೋಗಗಳು;

- ಡಿವಿಡೆಂಡ್ ತೆರಿಗೆಗೆ ಸಂಬಂಧಿಸಿದ ವೆಚ್ಚಗಳು;

- ಕೆಲವೊಮ್ಮೆ ನಿಧಿಗಳಲ್ಲಿನ ಆಸ್ತಿ ಬೆಲೆಗಳು ನೈಜ ಬೆಲೆಗಳಿಗಿಂತ ಹಿಂದುಳಿದಿರುತ್ತವೆ.

[ಶೀರ್ಷಿಕೆ id=”attachment_12857″ align=”aligncenter” width=”1024″]

ನಾನು BPIF ನೊಂದಿಗೆ ತೆರಿಗೆಗಳನ್ನು ಪಾವತಿಸಬೇಕೇ?

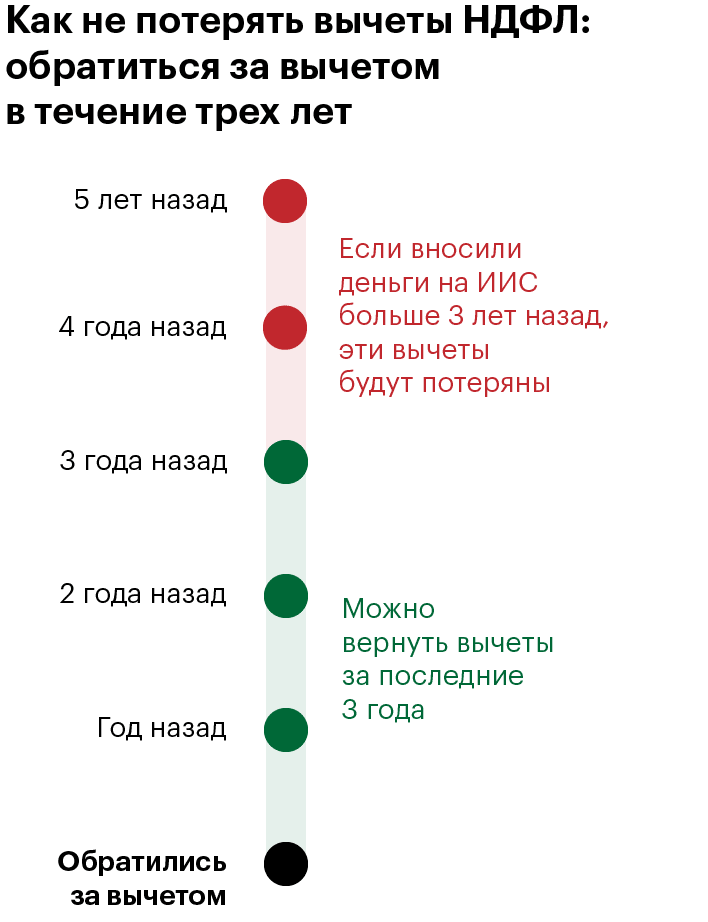

ಲಾಭಾಂಶಗಳು, ಷೇರುಗಳು ಮತ್ತು ಕೂಪನ್ ಪಾವತಿಗಳ ಮೇಲಿನ ತೆರಿಗೆಗಳನ್ನು ಫಂಡ್ ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿಯು ಪಾವತಿಸುತ್ತದೆ. ಹೂಡಿಕೆದಾರರು ಸೆಕ್ಯುರಿಟಿಗಳ ಮಾರಾಟದ ಸಮಯದಲ್ಲಿ ಅವರು ಪಡೆಯುವ ಆದಾಯದ ಮೇಲೆ ಮಾತ್ರ ತೆರಿಗೆ ಪಾವತಿಸಲು ನಿರ್ಬಂಧವನ್ನು ಹೊಂದಿರುತ್ತಾರೆ, ಅಂದರೆ, ಮಾರಾಟ ಮತ್ತು ಖರೀದಿ ಬೆಲೆಗಳ ನಡುವಿನ ವ್ಯತ್ಯಾಸದ ಮೇಲೆ. ನೀವು ಮೂರು ವರ್ಷಗಳಿಗಿಂತ ಹೆಚ್ಚು ಕಾಲ BPIF ನಲ್ಲಿ ಹಣವನ್ನು ಇರಿಸಿದರೆ, ನಂತರ ಹೂಡಿಕೆದಾರರು ತೆರಿಗೆ ಪ್ರಯೋಜನಗಳ ಮೇಲೆ ತೆರಿಗೆಯನ್ನು ಪಾವತಿಸುವುದರಿಂದ ವಿನಾಯಿತಿ ಹೊಂದಿರುತ್ತಾರೆ. ತೆರಿಗೆ ವಿರಾಮವನ್ನು ಪಡೆಯಲು, ನೀವು ಕನಿಷ್ಟ ಮೂರು ವರ್ಷಗಳವರೆಗೆ ಷೇರುಗಳನ್ನು ಹೊಂದಿರಬೇಕು, ಆದಾಯವು ವಾರ್ಷಿಕವಾಗಿ ಮೂರು ಮಿಲಿಯನ್ ರೂಬಲ್ಸ್ಗಳಿಗಿಂತ ಕಡಿಮೆಯಿರುತ್ತದೆ. ಅಂದರೆ, ಹೂಡಿಕೆದಾರರು ಮೂರು ವರ್ಷಗಳಲ್ಲಿ ಒಂಬತ್ತು ಮಿಲಿಯನ್ ರೂಬಲ್ಸ್ಗಳಿಗಿಂತ ಕಡಿಮೆ ಹಣವನ್ನು ಗಳಿಸಿದ್ದರೆ, ನಂತರ ತೆರಿಗೆ ಕಡಿತದ ಮೇಲೆ ತೆರಿಗೆಯನ್ನು ಪಾವತಿಸುವುದರಿಂದ ವಿನಾಯಿತಿ ನೀಡಲಾಗುತ್ತದೆ. [ಶೀರ್ಷಿಕೆ id=”attachment_12225″ align=”aligncenter” width=”708″]

ಮಿಲಿಟರಿ, ಪೊಲೀಸ್ ಮತ್ತು ನಾಗರಿಕ ಸೇವಕರು BPIF ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಸಾಧ್ಯವೇ?

ರಷ್ಯಾದ ಒಕ್ಕೂಟದ ಕಾನೂನು ಜಾರಿ ಸಂಸ್ಥೆಗಳ ಉದ್ಯೋಗಿಗಳು BPIF ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬಹುದು, ಇದು ಕೇವಲ ದೇಶೀಯ ಸ್ವತ್ತುಗಳನ್ನು ಒಳಗೊಂಡಿರುತ್ತದೆ. ಆದರೆ ವಿದೇಶಿ ನಿಧಿಯ ಮೇಲೆ ನಿಷೇಧವಿದೆ, ಇದನ್ನು “ಭ್ರಷ್ಟಾಚಾರದ ವಿರುದ್ಧ ಹೋರಾಡುವ” ಕಾನೂನಿನಲ್ಲಿ ವಿವರಿಸಲಾಗಿದೆ. ಎಲ್ಲಾ ಸ್ಥಾನಗಳು ಈ ನಿಷೇಧದ ಅಡಿಯಲ್ಲಿ ಬರುವುದಿಲ್ಲ ಎಂದು ಗಮನಿಸಬೇಕಾದ ಅಂಶವಾಗಿದೆ, ಆದ್ದರಿಂದ ಪಟ್ಟಿಯೊಂದಿಗೆ ನೀವೇ ಪರಿಚಿತರಾಗಿರುವುದು ಉತ್ತಮ.

2022 ರ ಆರಂಭದಲ್ಲಿ BPIF ಗಳು ಮತ್ತು ಷರತ್ತುಗಳು

ಇಂದು ಶಾಶ್ವತ ಹೂಡಿಕೆದಾರರನ್ನು ಹುಡುಕಲು ಬಯಸುವ ಹೆಚ್ಚು ಹೆಚ್ಚು

ದಲ್ಲಾಳಿಗಳು ಇದ್ದಾರೆ. ಮೊದಲು ನೀವು ಭದ್ರತೆಯನ್ನು ಖರೀದಿಸಲು ದೊಡ್ಡ ಸರತಿ ಸಾಲಿನಲ್ಲಿ ನಿಲ್ಲಬೇಕಾಗಿದ್ದರೆ, ಈಗ “ಖರೀದಿ” ಬಟನ್ ಅನ್ನು ಒತ್ತುವ ಮೂಲಕ ಎಲ್ಲವೂ ಆನ್ಲೈನ್ನಲ್ಲಿ ನಡೆಯುತ್ತದೆ. ಪ್ರತಿ ಬ್ರೋಕರ್ ತನ್ನದೇ ಆದ ಷರತ್ತುಗಳನ್ನು ನೀಡುತ್ತದೆ ಮತ್ತು ವಿಶಿಷ್ಟ ವೈಶಿಷ್ಟ್ಯಗಳನ್ನು ಹೊಂದಿದೆ.

ಮಾಸ್ಕೋ ಎಕ್ಸ್ಚೇಂಜ್ನಲ್ಲಿ ವಿನಿಮಯ-ವಹಿವಾಟು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

2022 ರ ಸಮಯದಲ್ಲಿ ಮಾಸ್ಕೋ ಎಕ್ಸ್ಚೇಂಜ್ ಈ ಕೆಳಗಿನ BPIF ಗಳನ್ನು ನೀಡುತ್ತದೆ https://www.moex.com/msn/etf. ಇದು ಹೇಗೆ ಕಾರ್ಯನಿರ್ವಹಿಸುತ್ತದೆ ಎಂಬುದನ್ನು ಆರಂಭಿಕರಿಗಾಗಿ ಅರ್ಥಮಾಡಿಕೊಳ್ಳಲು ಇದು ಸಹಾಯ ಮಾಡುತ್ತದೆ. ನೀವು 100 ರೂಬಲ್ಸ್ಗಳಿಂದ ಮಾಸ್ಕೋ ಎಕ್ಸ್ಚೇಂಜ್ನಲ್ಲಿ ನಿಧಿಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಪ್ರಾರಂಭಿಸಬಹುದು.

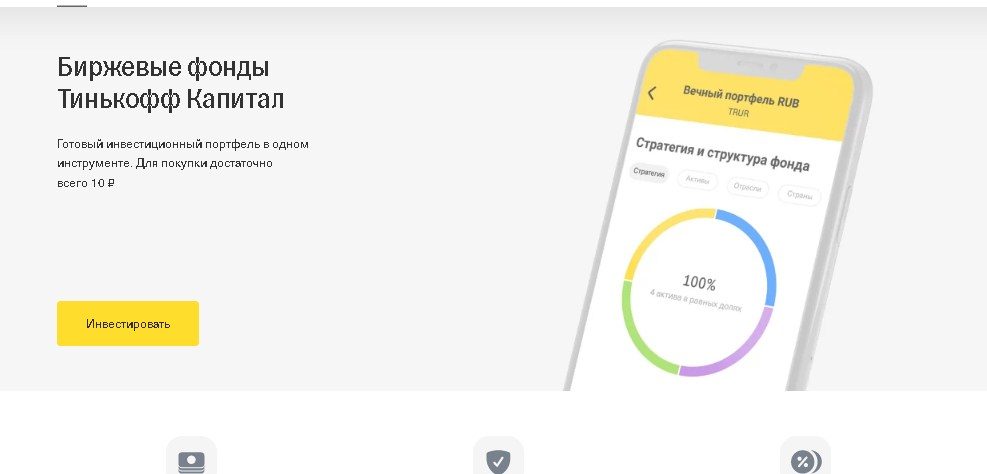

ಟಿಂಕಾಫ್

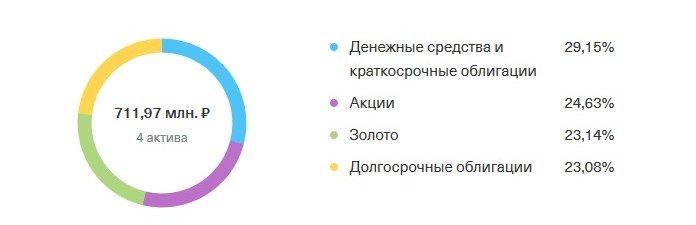

Tinkoff ಹಲವಾರು ಜನಪ್ರಿಯ BPIF ಗಳನ್ನು ಹೊಂದಿದೆ, ಲಿಂಕ್ https://www.tinkoff.ru/invest/tinkoff-capital/, ಅವರು ಕಾಲಾನಂತರದಲ್ಲಿ ಸಮರ್ಥನೀಯ ಪೋರ್ಟ್ಫೋಲಿಯೊ ಬೆಳವಣಿಗೆಯನ್ನು ಖಾತರಿಪಡಿಸುತ್ತಾರೆ. ಉದಾಹರಣೆಗೆ, ನೀವು RUB ಎಟರ್ನಲ್ ಪೋರ್ಟ್ಫೋಲಿಯೊ ನಿಧಿಯ ಷೇರುಗಳನ್ನು ಖರೀದಿಸಬಹುದು, ಇದು ಬ್ರೋಕರ್ ಆಯೋಗದಿಂದ ಸಂಪೂರ್ಣವಾಗಿ ವಿನಾಯಿತಿ ಪಡೆದಿದೆ.

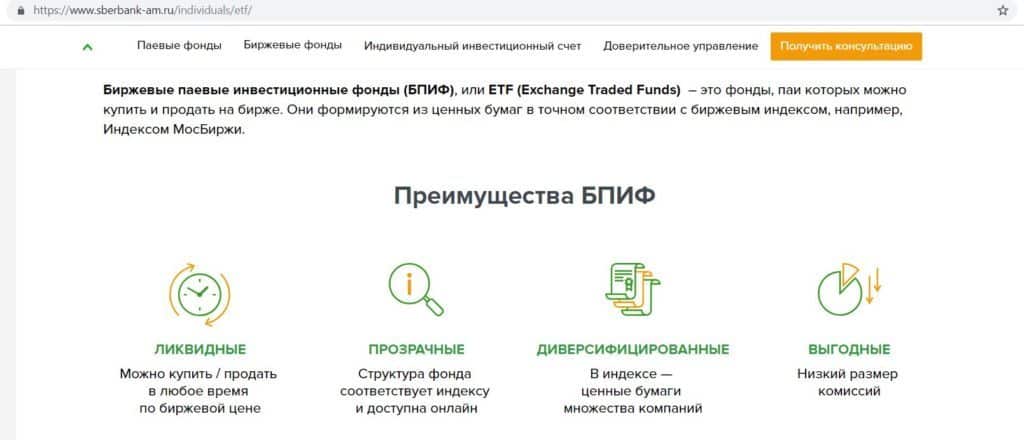

ಸ್ಬೆರ್ಬ್ಯಾಂಕ್

Sberbank ಅನೇಕ BPIF ಗಳನ್ನು https://www.sberbank.ru/ru/person/investments/pifs ಯಾವುದೇ ಮಟ್ಟದ ಅಪಾಯದೊಂದಿಗೆ ನೀಡುತ್ತದೆ. ಅನನುಭವಿ ಹೂಡಿಕೆದಾರರಿಗೆ ಸೂಕ್ತವಾಗಿದೆ. ಪ್ರವೇಶ ಮಿತಿ 1 ಪಾಲು, ಮತ್ತು ವೆಚ್ಚವು ಕೆಲವು ರೂಬಲ್ಸ್ಗಳಿಂದ ಪ್ರಾರಂಭವಾಗುತ್ತದೆ. ವ್ಯವಹಾರದ ಸಮಯದಲ್ಲಿ ನೀವು ತಕ್ಷಣ ಸ್ವತ್ತುಗಳನ್ನು ಖರೀದಿಸಬಹುದು ಅಥವಾ ಮಾರಾಟ ಮಾಡಬಹುದು ಮತ್ತು ಆಯೋಗಗಳು ಮತ್ತು ವೆಚ್ಚಗಳು 1 ಪ್ರತಿಶತವನ್ನು ಮೀರುವುದಿಲ್ಲ.

ವಿಟಿಬಿ

ಬ್ಯಾಂಕ್ 20 ಕ್ಕಿಂತ ಹೆಚ್ಚು BPIF ಗಳನ್ನು ನಿರ್ವಹಿಸುತ್ತದೆ https://broker.vtb.ru/services/pif/, ಯಾವುದೇ ವೆಚ್ಚವಿಲ್ಲದೆ ಆಸ್ತಿಯ ಬೆಲೆಯನ್ನು ಪ್ರತಿದಿನ ನವೀಕರಿಸುತ್ತದೆ ಮತ್ತು ಹಣದುಬ್ಬರದಿಂದ ಉಳಿತಾಯವನ್ನು ರಕ್ಷಿಸುತ್ತದೆ. ಕನಿಷ್ಠ ಪ್ರವೇಶ ಮಿತಿ 1000 ರೂಬಲ್ಸ್ಗಳು. ಕಳೆದ ವರ್ಷದಲ್ಲಿ ಅಪಾಯ-ಮಧ್ಯಮ ನಿಧಿಯು ಶೇಕಡಾ 12 ಕ್ಕಿಂತ ಹೆಚ್ಚು ಮರಳಿದೆ. ಮಾಸ್ಕೋ ಎಕ್ಸ್ಚೇಂಜ್ನಲ್ಲಿರುವ BPIF ಗಳು ಕೆಳಗಿನ ಸ್ಕ್ರೀನ್ಶಾಟ್ನಲ್ಲಿವೆ ಮತ್ತು 2022 ರ ಸಂಪೂರ್ಣ ಪಟ್ಟಿ https://www.moex.com/msn/etf ನಲ್ಲಿ ಲಭ್ಯವಿದೆ: MOEX[/ಶೀರ್ಷಿಕೆ]

ಷೇರುಗಳು, ಬಾಂಡ್ಗಳು, ಕರೆನ್ಸಿ, ಆಸ್ತಿ ಮತ್ತು ಕೆಲವು ಇತರ ಸ್ವತ್ತುಗಳನ್ನು ಮಾತ್ರ ವಿನಿಮಯ-ವಹಿವಾಟು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನಲ್ಲಿ ಸೇರಿಸಿಕೊಳ್ಳಬಹುದು. ವಿದೇಶಿ ನಿಧಿಯು BPIF ಅನ್ನು ಒಳಗೊಂಡಿರಬಾರದು ಅಥವಾ ರಷ್ಯಾದ ಒಕ್ಕೂಟದ ಹೊರಗೆ ನೋಂದಾಯಿಸಲಾದ ನಿಧಿಯಾಗಿರಬಾರದು.

ಪ್ರಶ್ನೆಗಳು ಮತ್ತು ಉತ್ತರಗಳು

ನಿಧಿಯ ಸಂಸ್ಥಾಪಕರು ದಿವಾಳಿಯಾದರೆ ಏನಾಗುತ್ತದೆ? ಹೂಡಿಕೆ ನಿಧಿಯು ನಿರ್ವಹಣಾ ಕಂಪನಿಯ ಆಸ್ತಿಯಲ್ಲ. ಕಂಪನಿಯು ದಿವಾಳಿಯಾದರೆ, BPIF ನಿಂದ ಹಣವನ್ನು ಮರುಪಡೆಯಲು ಸಾಧ್ಯವಾಗುವುದಿಲ್ಲ, ಎಲ್ಲಾ ಹಣವನ್ನು ಮಾಲೀಕರಿಗೆ ಮರುಪಾವತಿಸಲಾಗುತ್ತದೆ, ನಿಧಿಯು ಅಸ್ತಿತ್ವದಲ್ಲಿಲ್ಲ, ಮತ್ತು ಸಂಸ್ಥಾಪಕರು ತಮ್ಮ ಪರವಾನಗಿಯನ್ನು ಕಳೆದುಕೊಳ್ಳುತ್ತಾರೆ.

ನಿಧಿಯ ಬೆಲೆ ಕುಸಿದರೆ ನಾನು ಷೇರುಗಳನ್ನು ಮಾರಾಟ ಮಾಡಬೇಕೇ? ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಪ್ರಾರಂಭಿಸುವ ಪ್ರತಿಯೊಬ್ಬ ಹೊಸಬರು ಈ ಪ್ರಶ್ನೆಯನ್ನು ಎದುರಿಸುತ್ತಾರೆ. ಸತ್ಯವೆಂದರೆ ಹೆಚ್ಚಿನ ನಿಧಿಗಳ ಅಂಶವು ದೀರ್ಘಾವಧಿಯ ಆದಾಯವಾಗಿದೆ, ಆದ್ದರಿಂದ ಅಪಾಯಗಳು ಚಿಕ್ಕದಾಗಿದ್ದರೆ, ಇದು ಕೇವಲ ಅಲ್ಪಾವಧಿಯ ತಿದ್ದುಪಡಿಯಾಗಿದೆ. ಯಾವುದೇ ಸಂದರ್ಭದಲ್ಲಿ, ಮಾರಾಟ ಮಾಡಬೇಕೆ ಅಥವಾ ಬೇಡವೇ ಎಂಬುದು ಪ್ರತಿಯೊಬ್ಬ ಹೂಡಿಕೆದಾರರ ವೈಯಕ್ತಿಕ ನಿರ್ಧಾರವಾಗಿದೆ, ಬೆಲೆಯಲ್ಲಿ ನಿಖರವಾಗಿ ಏನು ಬೀಳುತ್ತಿದೆ ಎಂಬುದನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಲು ಅದು ನೋಯಿಸುವುದಿಲ್ಲ, ವಿಶ್ಲೇಷಣೆಗಳನ್ನು ನಡೆಸುವುದು ಮತ್ತು ಈ ಕುಶಲತೆಯ ನಂತರ ಮಾತ್ರ ಅಂತಿಮ ನಿರ್ಧಾರವನ್ನು ತೆಗೆದುಕೊಳ್ಳುತ್ತದೆ.

ನಿಧಿಗೆ ಹೆಚ್ಚುವರಿ ಶುಲ್ಕವನ್ನು ಪಾವತಿಸದಿರಲು ನನ್ನದೇ ಆದ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ನಿರ್ಮಿಸಲು ಸಾಧ್ಯವೇ? ಸಮಯ ಮತ್ತು ಅವಕಾಶವಿದ್ದರೆ, ನಿಮ್ಮದೇ ಆದ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ರಚಿಸಲು ಯಾರೂ ನಿಮ್ಮನ್ನು ನಿಷೇಧಿಸುವುದಿಲ್ಲ. ಆದಾಗ್ಯೂ, ಇದು ಯಾವಾಗಲೂ ಲಾಭದಾಯಕವಲ್ಲ, ಏಕೆಂದರೆ ನಿರ್ವಹಣಾ ಕಂಪನಿಗಳು ಸಾರ್ವಕಾಲಿಕ ಪೋರ್ಟ್ಫೋಲಿಯೊದಲ್ಲಿ ಕೆಲಸ ಮಾಡುವ ಅರ್ಹ ತಜ್ಞರನ್ನು ಹೊಂದಿವೆ.

BPIF ಲಾಭದಾಯಕತೆಯನ್ನು ಖಾತರಿಪಡಿಸಬಹುದೇ? ಮೊದಲನೆಯದಾಗಿ, ಇದು ಸರಳವಾಗಿ ಅಸಾಧ್ಯ, ಏಕೆಂದರೆ ನಾಳೆ ಆಸ್ತಿಗಳಿಗೆ ಏನಾಗುತ್ತದೆ ಎಂದು ಯಾರಿಗೂ ತಿಳಿದಿಲ್ಲ. ಮತ್ತು ಎರಡನೆಯದಾಗಿ, ಇದನ್ನು ಕಾನೂನಿನಿಂದ ನಿಷೇಧಿಸಲಾಗಿದೆ.