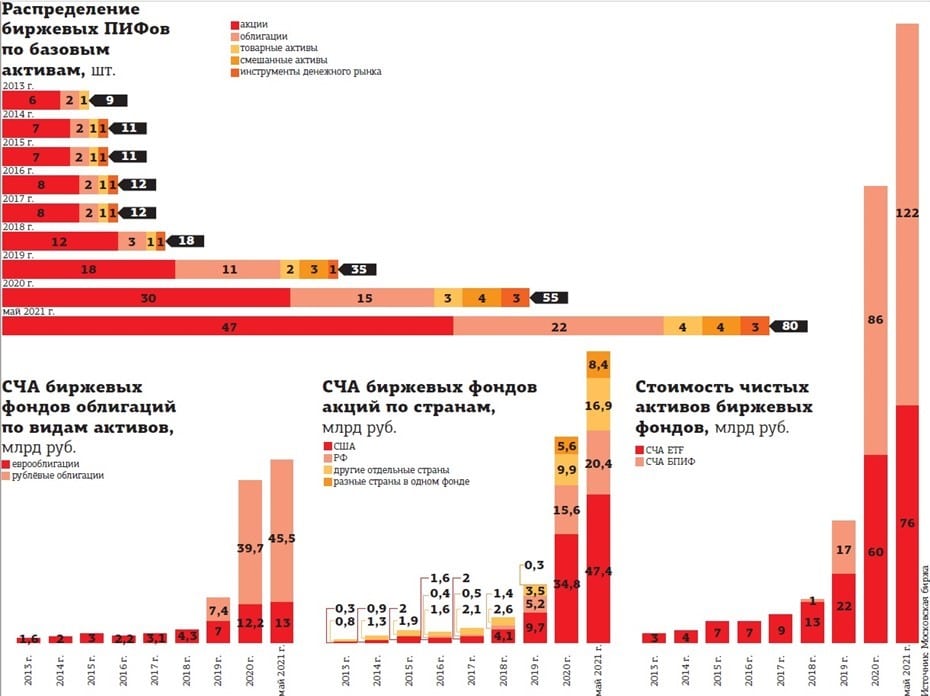

BPIFs – සරල වචන වලින් ඒවා මොනවාද සහ විනිමය වෙළඳාම් කරන ලද අන්යෝන්ය අරමුදල්වල ආයෝජනය කරන්නේ කෙසේද, මොස්කව් හුවමාරුවෙන් මිලදී ගන්නේ කෙසේද. 2020 සිට, මිනිසුන් නොසැලකිලිමත් මහලු විය සහතික කිරීමට හෝ ඔවුන්ගේ ආයෝජන වැඩි කිරීමට ආයෝජනය කිරීමට වැඩි වැඩියෙන් උනන්දු වෙති, නමුත් ආයෝජන සඳහා නිශ්චිත දැනුමක් අවශ්ය වේ. මෙම ලිපියෙන් අපි BPIFs ගැන කතා කරමු, අපි උපකරණයේ වාසි සහ අවාසි විශ්ලේෂණය කරන්නෙමු, එසේම නිතර අසනු ලබන ප්රශ්නවලට පිළිතුරු දෙමු. [Caption id=”attachment_12858″ align=”aligncenter” width=”771″]

- සරල වචන වලින් BPIF යනු කුමක්ද?

- විශේෂතා

- BPIF ක්රියා කරන ආකාරය

- BPIF මිලදී ගන්නේ කෙසේද?

- පියවරෙන් පියවර උපදෙස්

- වියදම් සහ කොමිස් මොනවාද

- ETF තෝරා ගැනීම

- වර්ග

- BPIF වල වාසි සහ අවාසි

- මම BPIF සමඟ බදු ගෙවිය යුතුද?

- හමුදාවට, පොලිසියට සහ සිවිල් සේවකයන්ට BPIF හි ආයෝජනය කළ හැකිද?

- 2022 ආරම්භයේදී BPIF සහ කොන්දේසි

- මොස්කව් හුවමාරුවේ හුවමාරු-වෙළඳාම කරන ලද අන්යොන්ය අරමුදල්

- ටින්කොෆ්

- Sberbank

- VTB

- ප්රශ්න සහ පිළිතුරු

සරල වචන වලින් BPIF යනු කුමක්ද?

BPIF හි කෙටි යෙදුම විනිමය වෙළඳාම් කරන ලද ආයෝජන අරමුදලකි. මෙය උපකරණයක් වන අතර, එහි ප්රධාන අරමුණ වන්නේ සාම්ප්රදායික බැංකු නිෂ්පාදනවල තැන්පතුවලට සාපේක්ෂව ඉහළ ප්රතිලාභ ලබා දීමයි. එය පළපුරුදු ආයෝජකයින් සහ ආරම්භකයින් සඳහා සුදුසු වේ. හුවමාරුවේදී ඔබට BPIF සහ ETF අරමුදල් සොයාගත හැකිය, ඔවුන්ට එක් සැලකිය යුතු වෙනසක් ඇත:

- ETF යනු රුසියානු සමූහාණ්ඩුවෙන් පිටත ලියාපදිංචි වී ඇති අරමුදල්, නමුත් ඒවා රුසියාවේ මිලදී ගැනීමට තිබේ;

- BPIF එහි පූර්වගාමියාට වඩා වෙනස් නොවේ, එවැනි අරමුදල් ලියාපදිංචි කර ඇත්තේ රුසියානු සමූහාණ්ඩුවේ පමණක් නම්, කළඹට වෙනත් රටවල සමාගම්වල සුරැකුම්පත් ඇතුළත් විය හැකිය.

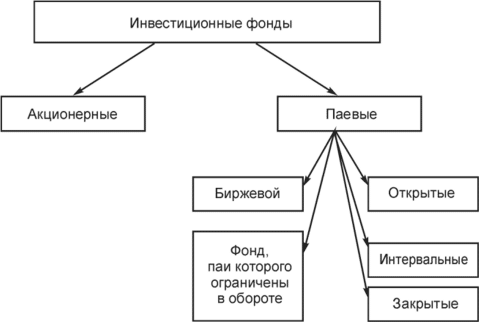

අන්යොන්ය අරමුදලක් ඇති බව ද සඳහන් කිරීම වටී – කොටස් හුවමාරුවෙහි වෙළඳාම් නොකරන අන්යොන්ය ආයෝජන අරමුදලකි. මෙම වර්ගයේ වත්කම් මිලදී ගැනීම කළමනාකරණ සමාගමෙන් සෘජුවම සිදු කළ හැකිය. මේ සඳහා ඔබට

තැරැව්කාර ගිණුමක් අවශ්ය නොවේ. https://articles.opexflow.com/investments/pif.htm නමුත් BPIF සුරැකුම්පත් සෘජුවම කොටස් හුවමාරුවෙන් මිලදී ගත හැක. ආයෝජකයෙකුට සෘජුව හෝ අතරමැදියන් හරහා කොටස් හුවමාරුවට ඇතුළු වීමට ප්රමාණවත් වේ, උදාහරණයක් ලෙස,

Tinkoff ආයෝජන හරහා , අරමුදලක් තෝරාගෙන අවශ්ය කොටස් සංඛ්යාව මිලදී ගන්න. BPIF වලට ඇතුළත් විය හැකිය: ලාභ ලබන සමාගම්වල කොටස්, මුදල්, රත්රන් වැනි වටිනා ලෝහ, මෙන්ම වෙනත් දේපල. සාමාන්ය අන්යෝන්ය අරමුදල හෝ හුවමාරු අන්යෝන්ය අරමුදල – තෝරා ගත යුතු දේ සහ එකක් අනෙකට වඩා වෙනස් වන්නේ කෙසේද: https://youtu.be/fpoDFrnvQDo

විශේෂතා

BPIFs සක්රීය කළමනාකරණයට යටත් නොවේ, මන්ද කළමනාකරණ සමාගම් දිගු කාලයක් කොටස් තබාගෙන සිටින බැවින් සමපේක්ෂනය ප්රශ්නයක් නොවේ. සාමාන්යයෙන් අරමුදලේ කළඹේ ව්යුහය වසර දහයකට වෙනස් නොවේ. අරමුදල් ඒකක මිලදී ගැනීම හුවමාරු වෙලඳපොලවල වෙන් වෙන් වශයෙන් නොමැති වත්කම්වල ආයෝජනය කිරීමට හැකි වේ. අරමුදල්වල ආරම්භකයින් නිතිපතා වාර්තා කරයි, එබැවින් විනිවිදභාවය පිළිබඳ සැකයක් නැත. එසේම, බොහෝ විනිමය වෙළෙඳපොළ තුළ, ඔබට තථ්ය කාලය තුළ කළඹේ ව්යුහය නිරීක්ෂණය කළ හැකිය.

BPIF ක්රියා කරන ආකාරය

BPIF හි ආරම්භකයින් කොටස් මිලදී ගැනීමෙන් ආයෝජකයින් අරමුදලේ ආයෝජනය කර ඇති අරමුදල් සමඟ වත්කම් ලබා ගනී. දෙවැන්න, අනෙක් අතට, කළඹේ සියලුම සුරැකුම්පත්වල සම හිමිකරුවෙකු බවට පත්වේ. කොටසක් යනු සාමාන්ය කොටසකට සමාන ආරක්ෂාවකි. ඒකක මිල ස්වයංක්රීයව සාදනු ලැබේ, මෙය සති අන්ත හැර සෑම දිනකම සිදු වේ. ඒවා අරමුදල් කළඹේ ඇති වත්කම්වල වටිනාකම මත රඳා පවතී. උදාහරණයක් ලෙස, එක් සමාගමක සුරැකුම්පත් තියුනු ලෙස ඉහළ ගොස් තිබේ නම්, එවිට කොටස මිල ඉහළ යනු ඇත, මෙය ද ප්රතිවිරුද්ධ දිශාවට සිදු වේ. BPIF සහ ETF – වෙනස්කම්, සමානකම් සහ වෙනස්කම්, වාසි සහ අවාසි මොනවාද: https://youtu.be/4wPpZM_JmCs

BPIF මිලදී ගන්නේ කෙසේද?

ඔබ යම් වත්කම් මිලදී ගැනීම ආරම්භ කිරීමට පෙර, ඔබ තැරැව්කාර ගිණුමක් විවෘත කළ යුතුය. මෙය කිරීමට පහසුම ක්රමය වන්නේ සුරැකුම්පත්වල ආයෝජනය කිරීමේ හැකියාව ලබා දෙන විශාල අන්තර්ජාල බැංකු හරහා ය, උදාහරණයක් ලෙස:

- ටින්කොෆ්;

- ඇල්ෆා බැංකුව;

- ස්බර්බෑන්ක්.

https://articles.opexflow.com/brokers/brokerskij-schet.htm ඇත්ත වශයෙන්ම, වෙනත් බැංකු තිබේ, නමුත් මේවා රුසියානු සමූහාණ්ඩුවේ වඩාත් ජනප්රියයි. ඔබට සෘජුවම තැරැව්කාර ගිණුමක් විවෘත කළ හැකිය, උදාහරණයක් ලෙස, මොස්කව් හුවමාරුවේ. Sberbank හුවමාරු-වෙළඳාම් කරන ලද අන්යෝන්ය අරමුදල්: SBMX, SBSP, SBRB, SBCB සහ SBGB අන්යෝන්ය අරමුදල්වල ආයෝජනය කිරීම වටී ද: https://youtu.be/DBRrF-z-1do

පියවරෙන් පියවර උපදෙස්

Tinkoff Investments යෙදුමේ උදාහරණය භාවිතා කරමින්

https://www.tinkoff.ru/invest/, අපි ඔබට අරමුදල් ඒකක මිලදී ගත හැකි ආකාරය විශ්ලේෂණය කරන්නෙමු. මිලදී ගැනීම සඳහා, යෙදුමේ ලියාපදිංචි වන්න, ඉන්පසු “මිලදී ගත යුතු දේ” කොටස වෙත යන්න, එය වැඩසටහනේ පතුලේම පිහිටා ඇත.

වියදම් සහ කොමිස් මොනවාද

තැරැව්කරුවන් ගෙවුම් පදනම මත සේවා සපයන බැවින්, කොමිස් ගැන අමතක නොකරන්න. තෝරාගත් වත්කම අනුව, කොමිස් මුදල තරමක් වෙනස් විය හැක, නමුත් කොටස් විශාල සංඛ්යාවක් මිලදී ගැනීමේදී, ආයෝජකයාට වෙනස දැනෙනු ඇත, එබැවින් ඔබ ඒ ගැන අවධානය යොමු කළ යුතුය. කොටසෙහි පිරිවැයට අමතරව ප්රධාන වියදම් තුනක් වෙන්කර හඳුනාගත හැකිය.

- තැරැව්කාර කොමිසම . සාමාන්යයෙන් එය අවම වන අතර 0.1-0.3% නොඉක්මවන අතර, තැරැව්කරුවන් පුද්ගලයන් සමඟ සහයෝගයෙන් කටයුතු කිරීමට උනන්දු වෙති.

- හුවමාරු-වෙළඳාම අරමුදලක පිරිවැය ආවරණය කිරීම . වසරකට සාමාන්ය අස්වැන්නෙන් 0.1% නොඉක්මවිය යුතුය.

- ආරම්භකයින් විසින් පිහිටුවන ලද කොමිසම . කළමනාකරණ සමාගමට වත්කම් කළමනාකරණය කළ හැකි වන පරිදි එය අවශ්ය වේ.

අරමුදලේ වියදම් සහ කළමනාකාරිත්වය සඳහා වන පොලිය සාමාන්යයෙන් කොටසේ මිලට ඇතුළත් වේ. මුළු කළඹේ වටිනාකම අනුව ඒවා දිනපතා ගණනය කෙරේ.

MOEX https://www.moex.com/s190 හි BPIF ගැන

ETF තෝරා ගැනීම

අරමුදලක් තෝරා ගැනීම සඳහා බොහෝ ප්රවේශයන් ඇත, ඒවා සියල්ලම පාහේ ආයෝජනවල අරමුණු සමඟ සමීපව සම්බන්ධ වේ, මන්ද ඒවාට වෙනස් මට්ටමේ අවදානමක් ඇත. නිශ්චිත ඉලක්ක ඔබට නිවැරදි ETF තෝරා ගැනීමට උපකාරී වනු ඇත. නිදසුනක් වශයෙන්, සමතුලිත අරමුදල් පහත වැටීමට වන්දි ගෙවිය හැකි වත්කම් ඔවුන්ගේ කළඹ තුළ ඇති බැවින් පහත වැටෙන කොටස් වලට ඔරොත්තු දෙයි. අවදානම් සහ ප්රතිලාභ අඩු බැවින් එවැනි අරමුදලක් කොන්සර්වේටිව් ලෙස හැඳින්විය හැක. උද්ධමනය ආවරණය කිරීමට සහ ටිකක් ප්රාග්ධනය කිරීමට වඩාත් සුදුසුය. කොටස් වලින් සමන්විත අවදානම් අරමුදල් දිගුකාලීන ඉලක්ක සඳහා සුදුසු වේ. බොහෝ කොටස් දුරින් ඉහළ යන නමුත් කෙටි කාලයක් සඳහා අක්රමවත් විය හැක. අරමුදලේ ආයෝජනය කළ යුතු මුදල් වර්ගය තෝරාගැනීම ද ඒ හා සමානව වැදගත් වේ. රුසියාවේ, ඔවුන් සාමාන්යයෙන් රූබල් හි ආයෝජනය කරයි, නමුත් දිගුකාලීන ඉදිරිදර්ශනය ජාතික මුදල් වේගයෙන් අවප්රමාණය කරයි. යුරෝ හෝ එක්සත් ජනපද ඩොලරයට වඩා. ප්රධාන නීති දෙකක් තිබේ:

- අරමුදලේ වත්කම් එකිනෙකා මත රඳා නොසිටිය යුතුය;

- මිලදී ගැනීම සහ විකිණීම සඳහා කොමිස් මුදල අවම විය යුතුය.

වත්කමක් මිලදී ගැනීමෙන් පසු, කොටස්වල වර්ධනය හෝ වැටීම නැරඹීමේ තේරුමක් නොමැති බැවින්, එය අමතක කිරීම වඩා හොඳය. මසකට වරක් හෝ ඊටත් වඩා අඩු වාර ගණනක්, ඔබට

ඔබේ කළඹ විවිධාංගීකරණය කළ හැකිය . [ශීර්ෂ පාඨය id=”attachment_12865″ align=”aligncenter” width=”930″]

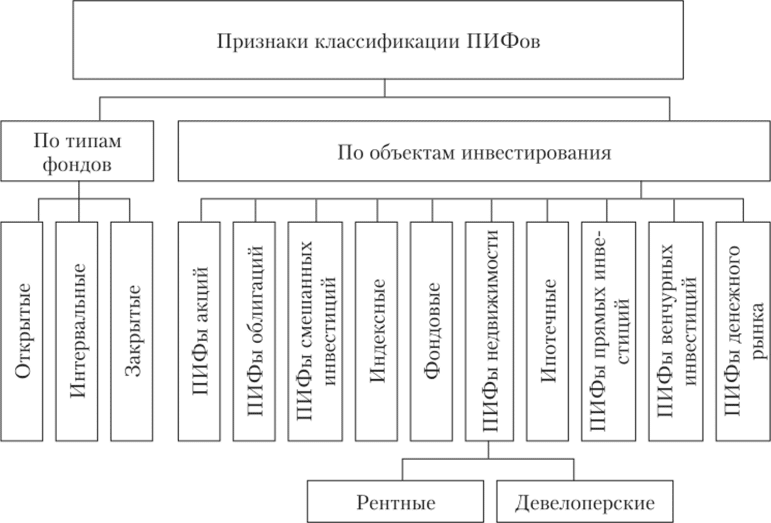

වර්ග

BPIF වල ප්රධාන වර්ග තුනක් ඇත.

- විවෘත කරන්න . මෙම වර්ගය ආරම්භකයින් සඳහා සුදුසු වේ, ඔබට සීමාවකින් තොරව ව්යාපාරික වේලාවන් තුළ වත්කමක් මිලදී ගැනීමට සහ විකිණීමට හැකිය. ආයෝජකයාට තම ආයෝජන කෙරෙහි උපරිම පාලනයක් ඇති බැවින් එය අවම අවදානම් එකක් ලෙස සැලකේ.

- අන්තරය . මිලදී ගැනීම සහ විකිණීම සඳහා අවසර දෙනු ලබන්නේ නිශ්චිත කාල පරාසයන් තුළ පමණි, සාමාන්යයෙන් වසර පුරා කාල පරිච්ඡේද කිහිපයක්, සහ කාල සීමාව සති දෙකක් නොඉක්මවයි. විවෘත දර්ශනයට වඩා අවදානම් සහ ත්යාග වැඩි ය, මන්ද ආරම්භකයින්ට අරමුදල් කළමනාකරණය කළ හැකි අතර නිවැරදි කිරීමක් හෝ කෙටි කාලීන පහත වැටීමක් අතරතුර නූගත් ආයෝජකයින් කලබල වීමට පටන් ගනී යැයි කරදර නොවන්න.

- වසා ඇත . මෙම වර්ගය දිගුකාලීන ආයෝජනයක් අදහස් කරයි – අවම වශයෙන් වසර කිහිපයක් සඳහා. අරමුදල කල් ඉකුත් වන තුරු වත්කම් කිසිම ආකාරයකින් කළමනාකරණය කළ නොහැක.

BPIF වල වාසි සහ අවාසි

BPIF ගණන නිසා ආයෝජකයෙකුට වහාම පුළුල් පරාසයක වත්කම්වල ආයෝජනය කළ හැකිය. නමුත් සෑම මෙවලමකටම එහි වාසි සහ අවාසි ඇත. ධනාත්මක ඒවාට ඇතුළත් වන්නේ:

- රුසියානු වෙළෙඳපොළේ හෝ කොටස් හුවමාරුවල නොමැති සුරැකුම්පත් මිලදී ගැනීමේ හැකියාව;

- ඔබගේ කළඹ විවිධාංගීකරණය කිරීමට පහසු;

- අන්යොන්ය අරමුදල් රුසියානු සමාගම්වල ලාභාංශ මත බදු වලට යටත් නොවේ;

- ගෘහස්ථ BPIF වල එක් කොටසක පිරිවැය රූබල් කිහිපයක් විය හැකි අතර එමඟින් ඔබට අවම ආයෝජනයකින් ඇතුළු වීමට ඉඩ සලසයි;

- ඔබට BPIF හරහා විදේශීය වත්කම් මිලදී ගත හැකිය, මෙය බදු ප්රතිලාභ සමඟ අනවශ්ය ගැටළු වලින් ඔබව ගලවා ගනු ඇත;

- තනි ආයෝජන ගිණුමක් තිබීමට යටත්ව, බදු අඩු කිරීමක් ලබා ගැනීමේ අවස්ථාව.

රුසියානු BPIF වල අස්වැන්න විදේශීය ETF වලට වඩා වැඩි විය හැක, ඒවායේ කළඹ සමාන වේ. අවාසි වලට ඇතුළත් වන්නේ:

- සමහර අරමුදල් ප්රමාණවත් තරම් විනිවිද පෙනෙන නොවේ;

- ආරම්භකයින් විසින් ආරම්භ කරන ලද විශාල කොමිෂන් සභා;

- ලාභාංශ බද්ද හා සම්බන්ධ වියදම්;

- සමහර විට අරමුදල්වල වත්කම් මිල සැබෑ ඒවාට වඩා පසුගාමී වේ.

මම BPIF සමඟ බදු ගෙවිය යුතුද?

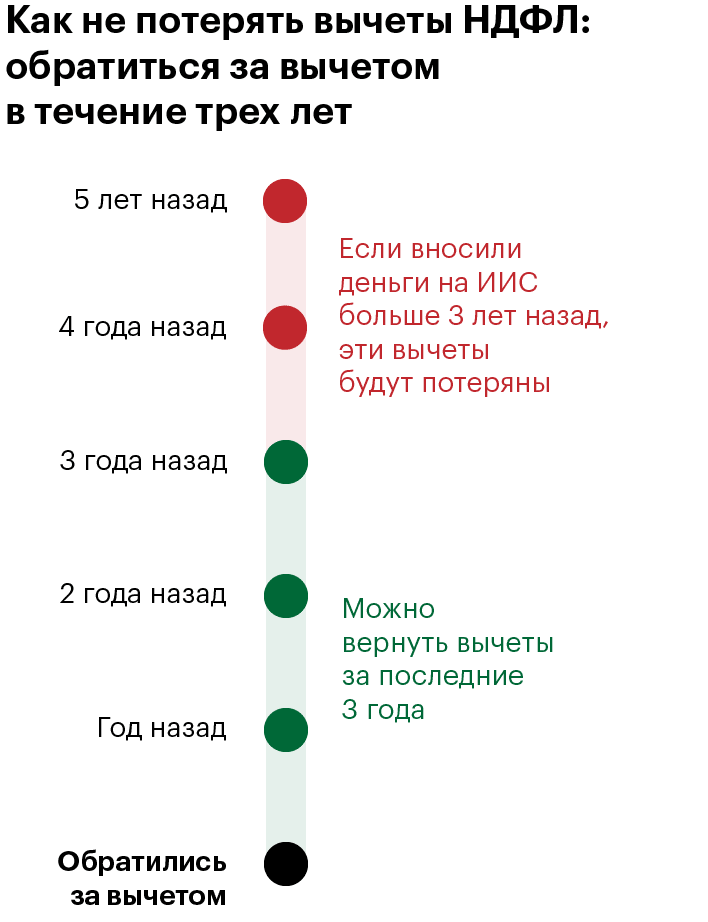

ලාභාංශ, කොටස් සහ කූපන් ගෙවීම් සඳහා බදු ගෙවනු ලබන්නේ අරමුදල් කළමනාකරණ සමාගම විසිනි. ආයෝජකයා බදු ගෙවීමට බැඳී සිටින්නේ සුරැකුම්පත් විකිණීමේදී ඔහුට ලැබෙන ආදායම මත පමණි, එනම් විකුණුම් සහ මිලදී ගැනීමේ මිල අතර වෙනස මත. ඔබ වසර තුනකට වැඩි කාලයක් BPIF හි අරමුදල් තබා ගන්නේ නම්, ආයෝජකයා බදු ප්රතිලාභ මත බදු ගෙවීමෙන් නිදහස් වේ. බදු විරාමයක් ලබා ගැනීම සඳහා, ඔබ අවම වශයෙන් වසර තුනක් සඳහා කොටස් තබා ගත යුතුය, ආදායම වාර්ෂිකව රුපියල් මිලියන තුනකට වඩා අඩු නම්. එනම්, ආයෝජකයෙකු වසර තුනක් තුළ රුබල් මිලියන නවයකට වඩා අඩුවෙන් උපයා ඇත්නම්, ඔහු බදු අඩු කිරීමක් මත බදු ගෙවීමෙන් නිදහස් වේ.

හමුදාවට, පොලිසියට සහ සිවිල් සේවකයන්ට BPIF හි ආයෝජනය කළ හැකිද?

රුසියානු සමූහාණ්ඩුවේ නීතිය ක්රියාත්මක කිරීමේ ආයතනවල සේවකයින්ට ගෘහස්ථ වත්කම් පමණක් ඇතුළත් වන BPIF හි ආයෝජනය කළ හැකිය. නමුත් “දූෂණයට එරෙහිව සටන් කිරීම” යන නීතියේ සඳහන් කර ඇති විදේශීය අරමුදල් සඳහා තහනමක් තිබේ. සියලුම තනතුරු මෙම තහනමට යටත් නොවන බව සඳහන් කිරීම වටී, එබැවින් ලැයිස්තුව සමඟ ඔබ හුරුපුරුදු වීම වඩා හොඳය.

2022 ආරම්භයේදී BPIF සහ කොන්දේසි

අද ස්ථිර ආයෝජකයින් සොයා ගැනීමට අවශ්ය තැරැව්කරුවන් වැඩි වැඩියෙන් සිටිති

. මීට පෙර ඔබට ආරක්ෂාවක් මිලදී ගැනීමට විශාල පෝලිම්වල සිටීමට සිදු වූවා නම්, දැන් “Buy” බොත්තම එබීමෙන් සියල්ල අන්තර්ජාලය හරහා සිදු වේ. සෑම තැරැව්කරුවෙක්ම තමන්ගේම කොන්දේසි ඉදිරිපත් කරන අතර සුවිශේෂී ලක්ෂණ ඇත.

මොස්කව් හුවමාරුවේ හුවමාරු-වෙළඳාම කරන ලද අන්යොන්ය අරමුදල්

2022 වන විට මොස්කව් හුවමාරුව පහත BPIFs https://www.moex.com/msn/etf පිරිනමයි. මෙය ආරම්භකයින්ට එය ක්රියා කරන ආකාරය තේරුම් ගැනීමට උපකාරී වේ. ඔබට රූබල් 100 සිට මොස්කව් හුවමාරුවේ අරමුදල් ආයෝජනය කිරීම ආරම්භ කළ හැකිය.

ටින්කොෆ්

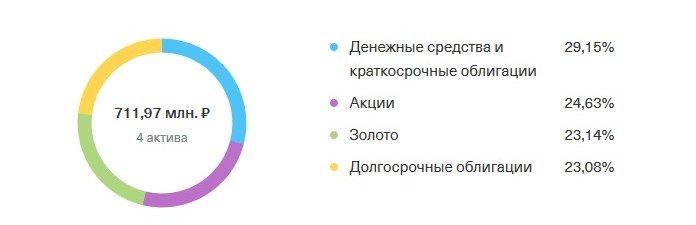

Tinkoff සතුව ජනප්රිය BPIF කිහිපයක් ඇත, සබැඳිය https://www.tinkoff.ru/invest/tinkoff-capital/, ඔවුන් කාලයත් සමඟ තිරසාර කළඹ වර්ධනයක් සහතික කරයි. ඔබට RUB Eternal Portfolio අරමුදලේ කොටස් මිලදී ගත හැකිය, එය තැරැව්කරුගේ කොමිෂන් සභාවෙන් සම්පූර්ණයෙන්ම නිදහස් කර ඇත.

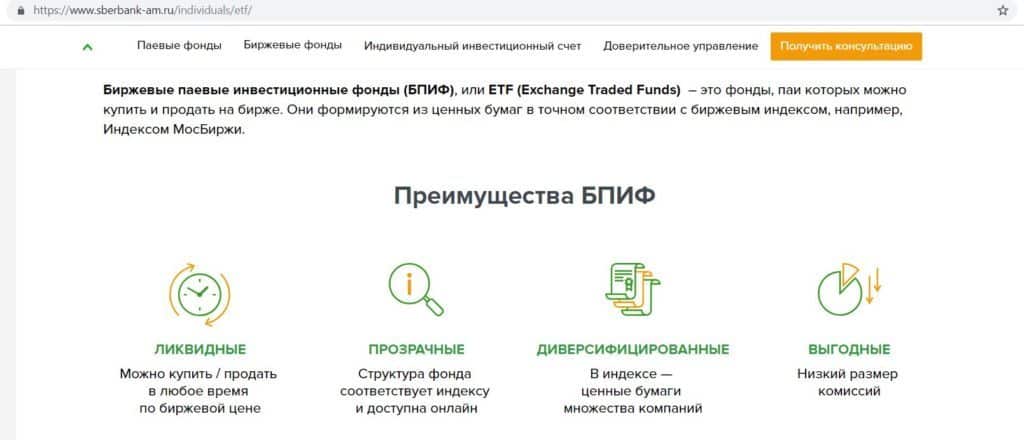

Sberbank

Sberbank ඕනෑම මට්ටමක අවදානමක් සහිත බොහෝ BPIFs https://www.sberbank.ru/ru/person/investments/pifs ලබා දෙයි. නවක ආයෝජකයින් සඳහා වඩාත් සුදුසුය. ඇතුල්වීමේ සීමාව කොටස් 1 ක් වන අතර පිරිවැය රුබල් කිහිපයකින් ආරම්භ වේ. ඔබට ව්යාපාරික වේලාවන් තුළ ක්ෂණිකව වත්කම් මිලදී ගැනීමට හෝ විකිණීමට හැකි අතර, කොමිස් සහ පිරිවැය සියයට 1 නොඉක්මවිය හැක.

VTB

බැංකුව BPIFs 20කට වඩා කළමනාකරණය කරයි https://broker.vtb.ru/services/pif/, කිසිදු වියදමකින් තොරව වත්කම්වල මිල සෑම දිනකම යාවත්කාලීන කරයි, තවද උද්ධමනය වෙතින් ඉතුරුම් ආරක්ෂා කරයි. අවම ඇතුල්වීමේ සීමාව රූබල් 1000 කි. අවදානම් මධ්යස්ථ අරමුදල පසුගිය වසර තුළ සියයට 12 කට වඩා ප්රතිලාභ ලබා ඇත. මොස්කව් හුවමාරුවේ BPIFs පහත තිර රුවෙහි ඇති අතර 2022 සඳහා සම්පූර්ණ ලැයිස්තුව https://www.moex.com/msn/etf: MOEX[/ශිර්ෂය]

හුවමාරු-වෙළඳාම කරන ලද අන්යෝන්ය අරමුදලකට ඇතුළත් කළ හැක්කේ කොටස්, බැඳුම්කර, මුදල්, දේපළ සහ වෙනත් ඇතැම් වත්කම් පමණි. විදේශීය අරමුදලකට BPIF ඇතුළත් කළ නොහැක, නැතහොත් රුසියානු සමූහාණ්ඩුවෙන් පිටත ලියාපදිංචි වී ඇති අරමුදලක් විය නොහැක.

ප්රශ්න සහ පිළිතුරු

අරමුදලේ ආරම්භකයින් බංකොලොත් වුවහොත් කුමක් සිදුවේද? ආයෝජන අරමුදලක් කළමනාකරණ සමාගමක දේපලක් නොවේ. සමාගම බංකොලොත් වුවහොත්, BPIF වෙතින් අරමුදල් අයකර ගැනීමට නොහැකි වනු ඇත, සියලුම අරමුදල් අයිතිකරුවන්ට ආපසු ගෙවනු ලැබේ, අරමුදල නොපවතිනු ඇත, සහ ආරම්භකයින්ට ඔවුන්ගේ බලපත්රය අහිමි වනු ඇත.

අරමුදලේ මිල පහත වැටුනහොත් මම කොටස් විකුණා දැමිය යුතුද? අන්යෝන්ය අරමුදල්වල ආයෝජනය කිරීමට පටන් ගන්නා සෑම නවකයෙක්ම මෙම ප්රශ්නයට මුහුණ දෙයි. කාරණය නම් බොහෝ අරමුදල්වල ලක්ෂ්යය දිගු කාලීන ප්රතිලාභ වේ, එබැවින් අවදානම් කුඩා නම්, මෙය කෙටි කාලීන නිවැරදි කිරීමක් පමණි. ඕනෑම අවස්ථාවක, විකිණීම හෝ නොකිරීම එක් එක් ආයෝජකයාගේ තනි තීරණයක් වන අතර, හරියටම මිල පහත වැටෙන දේ තේරුම් ගැනීමට හානියක් නොවේ, විශ්ලේෂණ පැවැත්වීම, සහ මෙම උපාමාරු වලින් පසුව පමණක් අවසාන තීරණයක් ගන්න.

අරමුදලට අමතර ගාස්තු නොගෙවීම සඳහා මා විසින්ම කළඹක් ගොඩනගා ගත හැකිද? කාලය සහ අවස්ථාව තිබේ නම්, ඔබ විසින්ම කළඹක් සෑදීමට කිසිවෙකු ඔබට තහනම් නොකරයි. කෙසේ වෙතත්, මෙය සැමවිටම ලාභදායී නොවේ, මන්ද කළමනාකරණ සමාගම් සතුව සෑම විටම කළඹේ වැඩ කරන සුදුසුකම් ලත් විශේෂඥයින් සිටින බැවිනි.

BPIF ලාභදායිත්වය සහතික කළ හැකිද? පළමුව, එය සරලවම කළ නොහැක්කකි, මන්ද හෙට වත්කම්වලට කුමක් සිදුවේද යන්න කිසිවෙකු නොදන්නා බැවිනි. දෙවනුව, එය නීතියෙන් තහනම් කර ඇත.