BPIFs – מה הם במילים פשוטות וכיצד להשקיע בקרנות נאמנות הנסחרות בבורסה, כיצד לקנות בבורסה של מוסקבה. החל משנת 2020, אנשים מתעניינים יותר ויותר בהשקעה כדי להבטיח זקנה חסרת דאגות או פשוט להגדיל את ההשקעות שלהם, אבל השקעות דורשות ידע מסוים. במאמר זה אנו מדברים על BPIFs, ננתח את היתרונות והחסרונות של המכשיר, וגם נענה על שאלות נפוצות.

- מה זה BPIF במילים פשוטות

- מוזרויות

- איך BPIF עובד

- איך לקנות BPIF

- הדרכה שלב אחר שלב

- מה העלויות והעמלות

- בחירת תעודת סל

- סוגים

- יתרונות וחסרונות של BPIFs

- האם אני צריך לשלם מיסים עם BPIF

- האם זה אפשרי לצבא, למשטרה ולעובדי מדינה להשקיע ב-BPIF

- BPIFs ותנאים בתחילת 2022

- קרנות נאמנות נסחרות בבורסה בבורסה של מוסקבה

- טינקוף

- סברבנק

- VTB

- שאלות ותשובות

מה זה BPIF במילים פשוטות

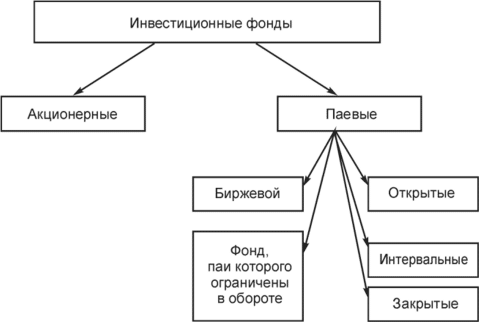

הקיצור של BPIF הוא קרן השקעות הנסחרת בבורסה. מדובר במכשיר, שמטרתו העיקרית היא לספק תשואות גבוהות יותר בהשוואה לפיקדונות במוצרים בנקאיים קונבנציונליים. זה מתאים גם למשקיעים מנוסים וגם למתחילים. בבורסה תוכלו למצוא קרנות BPIF ותעודות סל, יש להן הבדל אחד משמעותי:

- תעודות סל הן קרנות הרשומות מחוץ לפדרציה הרוסית, אך הן זמינות לרכישה ברוסיה;

- BPIF אינו שונה מקודמו, פרט לכך שקרנות כאלה רשומות רק בפדרציה הרוסית, התיק עשוי לכלול ניירות ערך של חברות ממדינות אחרות.

עוד כדאי לשים לב שקיימת קרן נאמנות – קרן השקעות נאמנות שאינה נסחרת בבורסות. רכישת נכס מסוג זה יכולה להתבצע ישירות מחברת הניהול. אתה אפילו לא

צריך חשבון תיווך בשביל זה. https://articles.opexflow.com/investments/pif.htm אבל ניירות ערך BPIF ניתן לרכוש ישירות בבורסה. מספיק למשקיע להיכנס לבורסה ישירות או באמצעות מתווכים, למשל, דרך

Tinkoff Investments , לבחור קרן ולרכוש את מספר המניות הנדרש. BPIFs עשויים לכלול: מניות של חברות רווחיות, מטבע, מתכות יקרות, כגון זהב, כמו גם רכוש אחר. קרן נאמנות רגילה או קרן נאמנות בורסה – במה לבחור ובמה אחת שונה מהשנייה: https://youtu.be/fpoDFrnvQDo

מוזרויות

BPIFs אינם כפופים לניהול אקטיבי, מכיוון שחברות ניהול מחזיקות במניות במשך זמן רב, ולכן ספקולציות אינן באות בחשבון. בדרך כלל מבנה תיק הקרן אינו משתנה במשך עשר שנים. רכישת יחידות הקרן מאפשרת להשקיע בנכסים שאינם זמינים בשוקי החליפין בנפרד. מייסדי הקרנות מעבירים דוחות שוטפים, כך שאין ספק בשקיפות. כמו כן, ברוב שוקי החליפין, ניתן לעקוב אחר מבנה התיק בזמן אמת.

איך BPIF עובד

מייסדי BPIF רוכשים נכסים עם הכספים שהמשקיעים השקיעו בקרן על ידי רכישת מניות. האחרון, בתורו, הופך לבעלים משותף של כל ניירות הערך בתיק. מניה היא אותו נייר ערך כמו מניה רגילה. מחירי היחידות נוצרים באופן אוטומטי, זה קורה כל יום, למעט סופי שבוע. הם תלויים בערך הנכסים שנמצאים בתיק הקרן. למשל, אם ניירות הערך של אחת החברות עלו בחדות, אז המניה תעלה, זה קורה גם בכיוון ההפוך. BPIF ו-ETF – מהם ההבדלים, הדמיון וההבדלים, יתרונות וחסרונות: https://youtu.be/4wPpZM_JmCs

איך לקנות BPIF

לפני שתתחיל לקנות נכסים כלשהם, עליך לפתוח חשבון תיווך. הדרך הקלה ביותר לעשות זאת היא באמצעות בנקים מקוונים גדולים, המאפשרים השקעה בניירות ערך, למשל:

- טינקוף;

- בנק אלפא;

- סברבנק.

https://articles.opexflow.com/brokers/brokerskij-schet.htm כמובן, ישנם בנקים אחרים, אבל אלה הם הפופולריים ביותר בפדרציה הרוסית. אתה יכול גם לפתוח חשבון תיווך ישירות, למשל, בבורסה של מוסקבה. קרנות נאמנות נסחרות בבורסה Sberbank: האם כדאי להשקיע בקרנות נאמנות SBMX, SBSP, SBRB, SBCB ו-SBGB: https://youtu.be/DBRrF-z-1do

הדרכה שלב אחר שלב

באמצעות הדוגמה של

אפליקציית Tinkoff Investments https://www.tinkoff.ru/invest/, ננתח כיצד תוכל לרכוש יחידות קרן. לרכישה, הירשם באפליקציה ולאחר מכן עבור לסעיף “מה לקנות”, הוא ממוקם ממש בתחתית התוכנית.

מה העלויות והעמלות

אל תשכח את העמלות, שכן מתווכים מספקים שירותים על בסיס בתשלום. בהתאם לנכס הנבחר, העמלה עשויה להשתנות מעט, אך בקניית מספר רב של מניות, המשקיע ירגיש בהבדל, ולכן עליכם לשים לב אליו. ניתן להבחין בשלוש עלויות עיקריות, בנוסף לעלות המניה.

- עמלת מתווך . בדרך כלל הוא מינימלי ואינו עולה על 0.1-0.3%, שכן מתווכים מעוניינים בשיתוף פעולה עם אנשים פרטיים.

- כיסוי העלויות של קרן הנסחרת בבורסה . אינו עולה על 0.1% מהתשואה הממוצעת לשנה.

- ועדה שהוקמה על ידי המייסדים . זה נחוץ כדי שחברת הניהול תוכל לנהל נכסים.

הריבית שמגיעה להוצאות הקרן ולניהולה נכללת לרוב במחיר המניה. הם מחושבים מדי יום, בהתאם לשווי התיק הכולל.

אודות BPIFs ב-MOEX https://www.moex.com/s190

בחירת תעודת סל

ישנן גישות רבות לבחירת קרן, כמעט כולן קשורות קשר הדוק למטרות ההשקעות, שכן יש להן רמת סיכון שונה. יעדים ספציפיים יעזרו לך לבחור את תעודת הסל הנכונה. לדוגמה, קרנות מאוזנות עמידות בפני ירידת מניות מכיוון שיש להן נכסים בתיק שיכולים לפצות על נפילות. קרן כזו יכולה להיקרא שמרנית, שכן הסיכונים והתשואות נמוכים. אידיאלי כדי לכסות את האינפלציה ולהוון קצת. קרנות סיכון המורכבות ממניות מתאימות למטרות ארוכות טווח. רוב המניות עולות על פני מרחק, אך יכולות להיות לא קבועות לפרקי זמן קצרים. לא פחות חשוב לבחור את המטבע שבו להשקיע בקרן. ברוסיה הם בדרך כלל משקיעים ברובל, אבל הפרספקטיבה ארוכת הטווח מפחתת את המטבע הלאומי מהר יותר מאשר האירו או הדולר האמריקאי. ישנם שני כללים עיקריים:

- נכסי הקרן אינם צריכים להיות תלויים זה בזה;

- העמלה עבור קנייה ומכירה צריכה להיות מינימלית.

לאחר רכישת נכס, עדיף לשכוח ממנו, שכן אין טעם לצפות בצמיחת או נפילת המניות. פעם בחודש או אפילו פחות, אתה יכול

לגוון את תיק ההשקעות שלך .

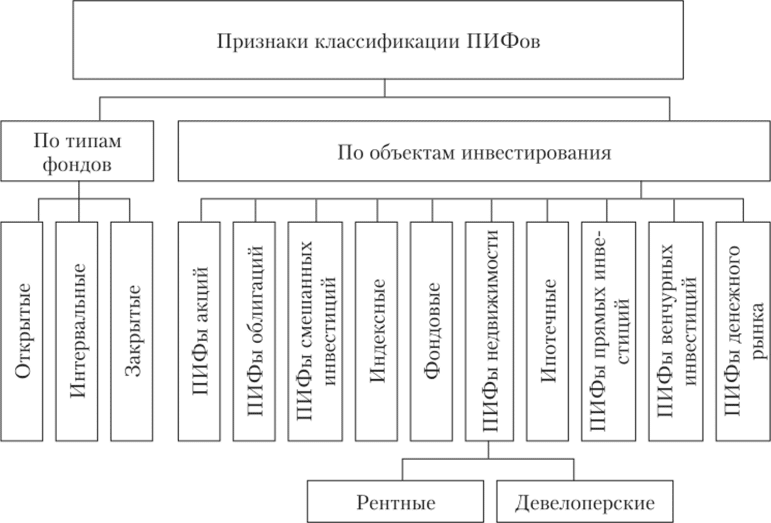

סוגים

ישנם שלושה סוגים עיקריים של BPIFs.

- פתח . סוג זה מתאים למתחילים, ניתן לקנות ולמכור נכס בשעות הפעילות ללא הגבלות. זה נחשב לפחות מסוכן, שכן למשקיע יש שליטה מרבית על השקעותיו.

- מרווח . קנייה ומכירה מותרת רק בפרקי זמן מסוימים, לרוב מספר תקופות במהלך השנה, והתקופה אינה עולה על שבועיים. הסיכונים והרווחים גדולים מהנוף הפתוח, כי המייסדים יכולים לנהל את הכספים ולא לדאוג שמשקיעים אנאלפביתים יתחילו להיכנס לפאניקה במהלך תיקון או ירידה לטווח קצר.

- סגור . סוג זה מרמז על השקעה לטווח ארוך – לפחות למספר שנים. לא ניתן לנהל נכסים בשום אופן עד לפקיעת תוקף הקרן.

יתרונות וחסרונות של BPIFs

בשל מספר ה-BPIFs, משקיע יכול להשקיע מיד במגוון רחב של נכסים. אבל לכל כלי יש את היתרונות והחסרונות שלו. היתרונות החיוביים כוללים:

- היכולת לקנות ניירות ערך שאינם בשוק הרוסי או בבורסות;

- נוח לגוון את תיק ההשקעות שלך;

- קרנות נאמנות אינן חייבות במסים על דיבידנדים של חברות רוסיות;

- העלות של מניה אחת של BPIFs מקומיים יכולה להיות כמה רובלים, מה שמאפשר לך להיכנס בהשקעה מינימלית;

- אתה יכול לקנות נכסים זרים דרך BPIFs, זה יחסוך ממך בעיות מיותרות עם החזרי מס;

- ההזדמנות לקבל ניכוי מס, בכפוף לזמינות של חשבון השקעה בודד.

התשואה של BPIF רוסית עשויה להיות גבוהה יותר מתעודות סל זרות, שתיק ההשקעות שלהן דומה. החסרונות כוללים:

- חלק מהקרנות אינן שקופות מספיק;

- עמלות גדולות ביוזמת המייסדים;

- עלויות הקשורות במס דיבידנד;

- לפעמים מחירי הנכסים בקרנות מפגרים אחרי הריאליים.

האם אני צריך לשלם מיסים עם BPIF

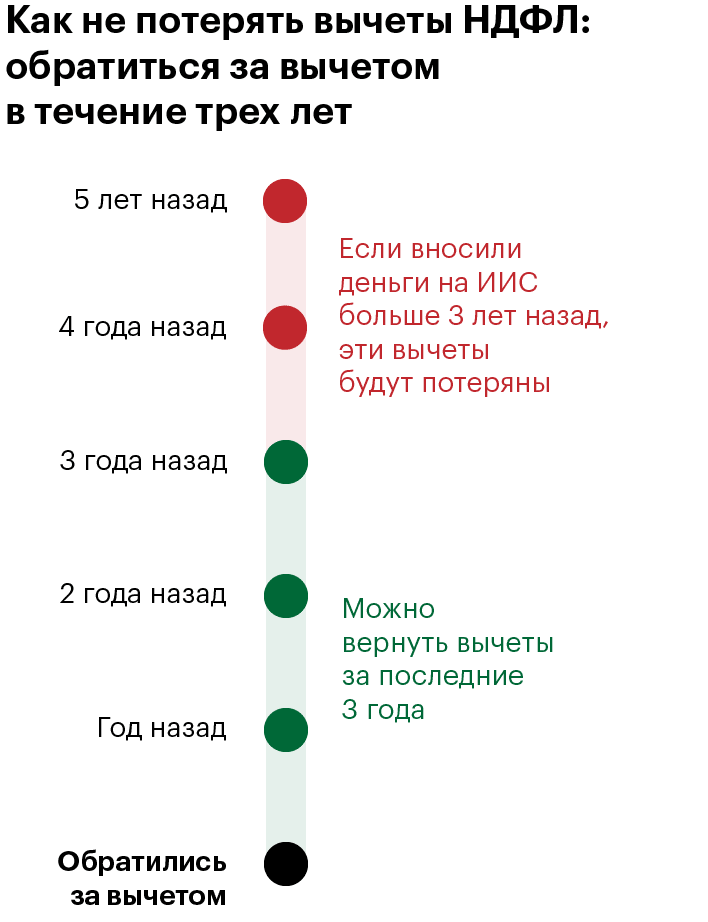

מסים על דיבידנדים, מניות ותשלומי קופונים משולמים על ידי חברת ניהול הקרן. המשקיע מחויב לשלם מס רק על ההכנסה שהוא מקבל במהלך מכירת ניירות ערך, כלומר על ההפרש בין מחיר המכירה לרכישה. אם אתה שומר כספים ב-BPIF יותר משלוש שנים, אז המשקיע פטור מתשלום מס על הטבות מס. כדי לקבל הטבת מס, עליך להחזיק במניות לפחות שלוש שנים, בתנאי שההכנסה נמוכה משלושה מיליון רובל בשנה. כלומר, אם משקיע הרוויח פחות מתשעה מיליון רובל בשלוש שנים, אז הוא פטור מתשלום מס על ניכוי מס.

האם זה אפשרי לצבא, למשטרה ולעובדי מדינה להשקיע ב-BPIF

עובדים של רשויות אכיפת החוק של הפדרציה הרוסית יכולים להשקיע ב-BPIFs, הכוללים רק נכסים מקומיים. אבל יש איסור על קרנות זרות, המפורט בחוק “על מאבק בשחיתות”. ראוי לציין שלא כל התפקידים נופלים באיסור זה, ולכן עדיף להכיר את הרשימה.

BPIFs ותנאים בתחילת 2022

כיום יש יותר ויותר

ברוקרים שרוצים למצוא משקיעים קבועים. אם קודם לכן הייתם צריכים לעמוד בתורים עצומים כדי לקנות נייר ערך, עכשיו הכל קורה באינטרנט על ידי לחיצה על כפתור “קנה”. כל מתווך מציע תנאים משלו ויש לו תכונות ייחודיות.

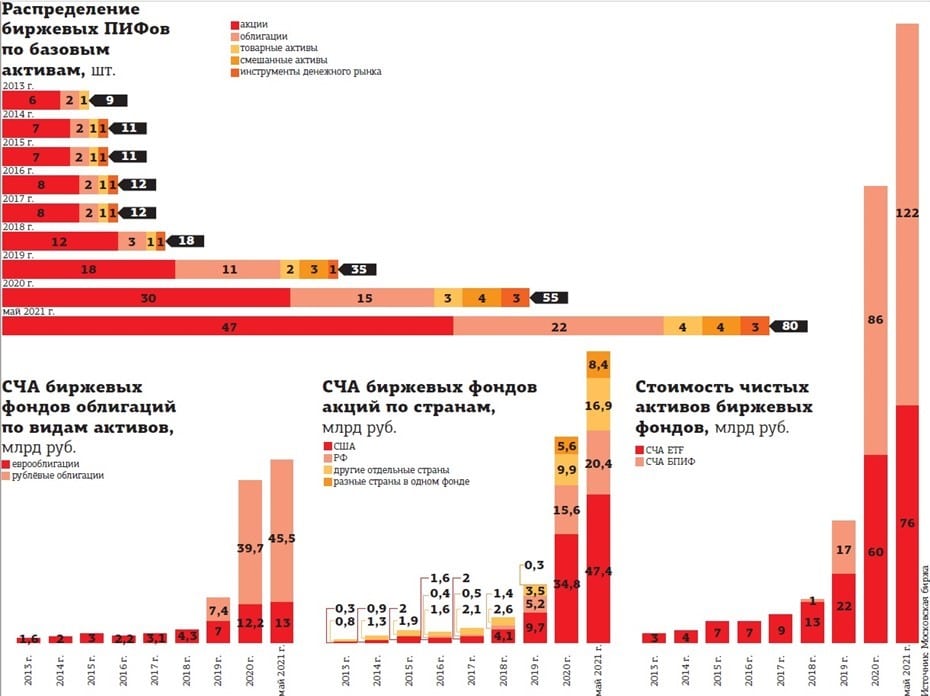

קרנות נאמנות נסחרות בבורסה בבורסה של מוסקבה

Moscow Exchange בזמן 2022 מציע את ה-BPIFs הבאים https://www.moex.com/msn/etf. זה עוזר למתחילים להבין איך זה עובד. אתה יכול להתחיל להשקיע בקרנות בבורסת מוסקבה מ-100 רובל.

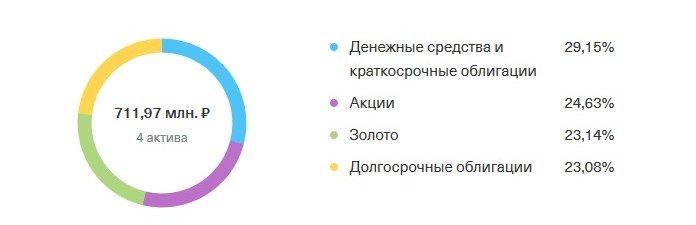

טינקוף

ל-Tinkoff יש מספר BPIFs פופולרי, קישור https://www.tinkoff.ru/invest/tinkoff-capital/, הם מבטיחים צמיחה בת קיימא לאורך זמן. ניתן לרכוש למשל מניות של קרן RUB Eternal Portfolio הפטורה לחלוטין מעמלת הברוקר.

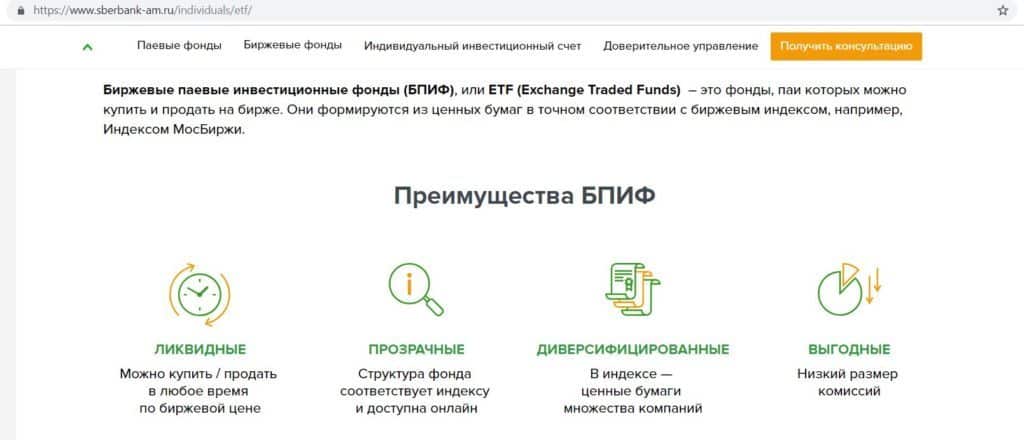

סברבנק

Sberbank מציע BPIFs רבים https://www.sberbank.ru/ru/person/investments/pifs עם כל רמת סיכון. אידיאלי למשקיעים מתחילים. סף הכניסה הוא מניה 1, והעלות מתחילה מכמה רובלים. אתה יכול לקנות או למכור נכסים באופן מיידי במהלך שעות העבודה, והעמלות והעלויות אינן עולות על אחוז אחד.

VTB

הבנק מנהל יותר מ-20 BPIFs https://broker.vtb.ru/services/pif/, מעדכן את מחיר הנכס מדי יום ללא עלות, וגם מגן על חיסכון מפני אינפלציה. סף הכניסה המינימלי הוא 1000 רובל. הקרן המתונה בסיכון החזירה יותר מ-12 אחוזים בשנה האחרונה. BPIFs בבורסה של מוסקבה נמצאים בצילום המסך למטה, והרשימה המלאה לשנת 2022 זמינה בכתובת https://www.moex.com/msn/etf: MOEX

רק מניות, אג”ח, מטבעות, נכסים ונכסים מסוימים אחרים יכולים להיכלל בקרן נאמנות הנסחרת בבורסה. קרן זרה אינה יכולה לכלול BPIF, או להיות קרן הרשומה מחוץ לפדרציה הרוסית.

שאלות ותשובות

מה יקרה אם מייסדי הקרן יפשטו רגל? קרן השקעות אינה רכושה של חברת ניהול. אם החברה תפשוט רגל, אזי לא ניתן יהיה להחזיר כספים מה-BPIF, כל הכספים יוחזרו לבעלים, הקרן תחדל להתקיים והמייסדים יאבדו את הרישיון.

האם עלי למכור מניות אם מחיר הקרן יורד? שאלה זו מתמודדת עם כל עולה חדש שמתחיל להשקיע בקרנות נאמנות. העובדה היא שהפואנטה של רוב הקרנות היא תשואות לטווח ארוך, כך שאם הסיכונים קטנים, אז זה רק תיקון לטווח קצר. בכל מקרה, האם למכור או לא היא החלטה אינדיבידואלית של כל משקיע, לא מזיק להבין מה בדיוק יורד במחיר, לערוך אנליטיקה, ורק לאחר המניפולציות הללו לקבל החלטה סופית.

האם ניתן לבנות תיק בעצמי כדי לא לשלם עמלות נוספות לקרן? אם יש זמן והזדמנות, אז אף אחד לא אוסר עליך ליצור תיק עבודות בעצמך. עם זאת, זה לא תמיד רווחי, שכן לחברות הניהול יש מומחים מוסמכים שעובדים על הפורטפוליו כל הזמן.

האם BPIF יכול להבטיח רווחיות? ראשית, זה פשוט בלתי אפשרי, כי אף אחד לא יודע מה יעלה בגורל הנכסים מחר. ושנית, זה אסור על פי חוק.