BPIF’s – wat is dit in eenvoudige terme en hoe om te belê in beursverhandelde onderlinge fondse, hoe om op die Moskou-beurs te koop. Vanaf 2020 stel mense toenemend belang om te belê om ’n sorgvrye ouderdom te verseker of bloot hul beleggings te verhoog, maar beleggings vereis sekere kennis. In hierdie artikel praat ons oor BPIF’s, ons sal die voordele en nadele van die instrument ontleed, en ook gereelde vrae beantwoord.

- Wat is BPIF in eenvoudige woorde

- Eienskappe

- Hoe BPIF werk

- Hoe om ‘n BPIF te koop

- Stap-vir-stap instruksie

- Wat is die koste en kommissies

- Die keuse van ‘n ETF

- Soorte

- Voor- en nadele van BPIF’s

- Moet ek belasting met BPIF betaal

- Is dit moontlik vir die weermag, polisie en staatsamptenare om in BPIF te belê

- BPIF’s en voorwaardes aan die begin van 2022

- Beursverhandelde onderlinge fondse Op die Moskou-beurs

- Tinkoff

- Sberbank

- VTB

- Vrae en antwoorde

Wat is BPIF in eenvoudige woorde

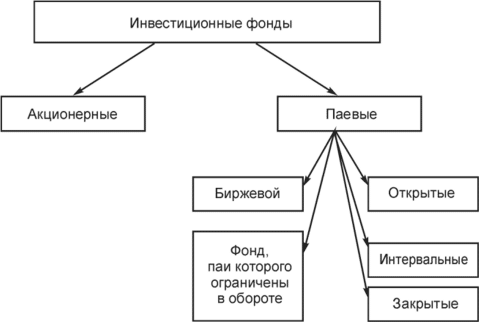

Die afkorting van BPIF is ‘n beursverhandelde beleggingsfonds. Dit is ‘n instrument waarvan die hoofdoel is om hoër opbrengste te lewer in vergelyking met deposito’s in konvensionele bankprodukte. Dit is geskik vir beide ervare beleggers en beginners. Op die beurs kan jy BPIF- en ETF-fondse vind, hulle het een beduidende verskil:

- ETF’s is fondse wat buite die Russiese Federasie geregistreer is, maar hulle is beskikbaar vir aankoop in Rusland;

- BPIF verskil nie van sy voorganger nie, behalwe dat sulke fondse slegs in die Russiese Federasie geregistreer is, kan die portefeulje sekuriteite van maatskappye uit ander lande insluit.

Dit is ook opmerklik dat daar ‘n onderlinge fonds is – ‘n onderlinge beleggingsfonds wat nie op aandelebeurse verhandel word nie. Die aankoop van hierdie tipe bate kan direk van die bestuursmaatskappy gedoen word. Jy het nie eens

‘n makelaarrekening hiervoor nodig nie. https://articles.opexflow.com/investments/pif.htm Maar BPIF-sekuriteite kan direk op die aandelebeurs gekoop word. Dit is genoeg vir ‘n belegger om die aandelebeurs direk of deur tussengangers te betree, byvoorbeeld deur

Tinkoff Investments , ‘n fonds te kies en die vereiste aantal aandele te koop. BPIF’s kan die volgende insluit: aandele van winsgewende maatskappye, valuta, edelmetale, soos goud, sowel as ander eiendom. Gewone onderlinge fonds of uitruilfonds – wat om te kies en hoe die een van die ander verskil: https://youtu.be/fpoDFrnvQDo

Eienskappe

BPIF’s is nie onderhewig aan aktiewe bestuur nie, aangesien bestuursmaatskappye vir ‘n lang tyd aandele hou, so spekulasie is nie ter sprake nie. Gewoonlik verander die struktuur van die fonds se portefeulje vir tien jaar nie. Die aankoop van fondseenhede maak dit moontlik om te belê in bates wat nie afsonderlik op valutamarkte beskikbaar is nie. Die stigters van die fondse maak gereeld verslae, so daar is geen twyfel oor deursigtigheid nie. Ook, in die meeste ruilmarkte, kan jy die struktuur van die portefeulje in reële tyd dop.

Hoe BPIF werk

Die stigters van BPIF’s verkry bates met die fondse wat beleggers in die fonds belê het deur aandele te koop. Laasgenoemde word op sy beurt ‘n mede-eienaar van alle sekuriteite in die portefeulje. ‘n Aandeel is dieselfde sekuriteit as ‘n gewone aandeel. Eenheidspryse word outomaties gevorm, dit gebeur elke dag, met die uitsondering van naweke. Hulle is afhanklik van die waarde van die bates wat in die fonds se portefeulje is. Byvoorbeeld, as die sekuriteite van een van die maatskappye skerp gestyg het, dan sal die aandeel in prys styg, dit gebeur ook in die teenoorgestelde rigting. BPIF en ETF – wat is die verskille, ooreenkomste en verskille, voor- en nadele: https://youtu.be/4wPpZM_JmCs

Hoe om ‘n BPIF te koop

Voordat jy enige bates begin koop, moet jy ‘n makelaarrekening oopmaak. Die maklikste manier om dit te doen is deur groot aanlynbanke, wat voorsiening maak vir die moontlikheid om in sekuriteite te belê, byvoorbeeld:

- Tinkoff;

- Alfa Bank;

- Sberbank.

https://articles.opexflow.com/brokers/brokerskij-schet.htm Natuurlik is daar ander banke, maar dit is die gewildste in die Russiese Federasie. U kan ook ‘n makelaarrekening direk oopmaak, byvoorbeeld op die Moskou-beurs. Sberbank-beursverhandelde onderlinge fondse: is dit die moeite werd om in SBMX, SBSP, SBRB, SBCB en SBGB onderlinge fondse te belê: https://youtu.be/DBRrF-z-1do

Stap-vir-stap instruksie

Deur die voorbeeld van die

Tinkoff Investments -toepassing https://www.tinkoff.ru/invest/ te gebruik, sal ons ontleed hoe jy fondseenhede kan koop. Om te koop, registreer in die aansoek en gaan dan na die afdeling “Wat om te koop”, dit is heel onder aan die program.

Wat is die koste en kommissies

Moenie vergeet van kommissies nie, aangesien makelaars dienste op ‘n betaalde basis lewer. Afhangende van die geselekteerde bate, kan die kommissie effens verskil, maar wanneer ‘n groot aantal aandele gekoop word, sal die belegger die verskil voel, so jy moet aandag daaraan gee. Drie hoofkoste kan onderskei word, benewens die koste van die aandeel.

- makelaars kommissie . Gewoonlik is dit minimaal en oorskry nie 0,1-0,3% nie, aangesien makelaars belangstel in samewerking met individue.

- Dek die koste van ‘n beursverhandelde fonds . Oorskry nie 0,1% van die gemiddelde opbrengs per jaar nie.

- Kommissie ingestel deur die stigters . Dit is nodig sodat die bestuursmaatskappy bates kan bestuur.

Die rente wat vir die fonds se uitgawes en bestuur gaan, word gewoonlik by die prys van die aandeel ingesluit. Hulle word daagliks bereken, afhangende van die waarde van die totale portefeulje.

Oor BPIF’s op MOEX https://www.moex.com/s190

Die keuse van ‘n ETF

Daar is baie benaderings om ‘n fonds te kies, byna almal is nou verwant aan die doelwitte van beleggings, aangesien hulle ‘n ander vlak van risiko het. Spesifieke doelwitte sal jou help om die regte ETF te kies. Gebalanseerde fondse is byvoorbeeld bestand teen dalende aandele omdat hulle bates in hul portefeulje het wat vir dalings kan vergoed. So ‘n fonds kan konserwatief genoem word, aangesien die risiko’s en opbrengste laag is. Ideaal om inflasie te dek en ‘n bietjie te kapitaliseer. Risikofondse wat uit aandele bestaan, is geskik vir langtermyndoelwitte. Die meeste aandele styg oor ‘n afstand, maar kan vir kort tydperke wisselvallig wees. Dit is ewe belangrik om die geldeenheid te kies waarin om in die fonds te belê. In Rusland belê hulle gewoonlik in die roebel, maar die langtermynperspektief depresieer die nasionale geldeenheid vinniger as die euro of Amerikaanse dollar. Daar is twee hoofreëls:

- die bates van die fonds behoort nie van mekaar afhanklik te wees nie;

- die kommissie vir koop en verkoop moet minimaal wees.

Nadat u ‘n bate gekoop het, is dit beter om daarvan te vergeet, aangesien dit geen sin het om die groei of val van aandele dop te hou nie. Een keer per maand of selfs minder gereeld, kan jy

jou portefeulje diversifiseer .

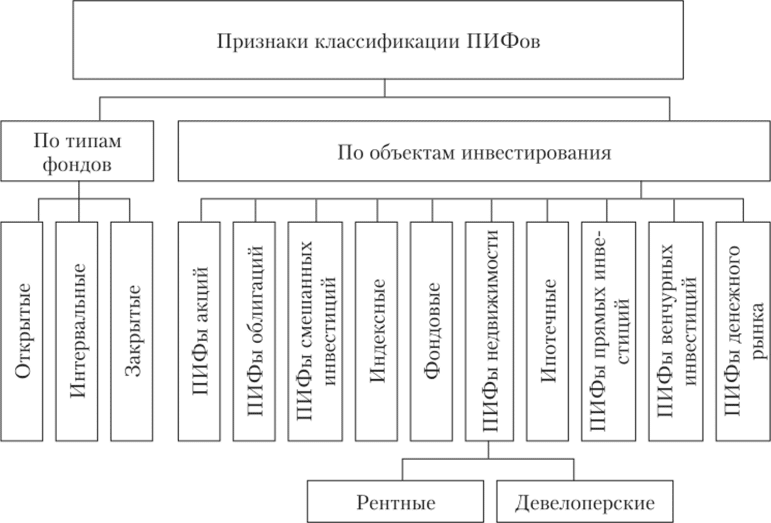

Soorte

Daar is drie hooftipes BPIF’s.

- Maak oop . Hierdie tipe is geskik vir beginners, jy kan ‘n bate koop en verkoop gedurende besigheidsure sonder beperkings. Dit word as die minste riskant beskou, aangesien die belegger maksimum beheer oor sy beleggings het.

- Interval . Koop en verkoop word slegs met sekere tussenposes toegelaat, gewoonlik verskeie tydperke deur die jaar, en die tydperk oorskry nie twee weke nie. Die risiko’s en belonings is groter as die oop uitsig, want die stigters kan die fondse bestuur en nie bekommerd wees dat ongeletterde beleggers paniekerig sal raak tydens ‘n regstelling of ‘n korttermyndaling nie.

- Gesluit . Hierdie tipe impliseer ‘n langtermynbelegging – ten minste vir ‘n paar jaar. Bates kan op geen manier bestuur word totdat die fonds verval nie.

Voor- en nadele van BPIF’s

As gevolg van die aantal BPIF’s, kan ‘n belegger onmiddellik in ‘n wye reeks bates belê. Maar elke instrument het sy voordele en nadele. Die positiewe sluit in:

- die vermoë om sekuriteite te koop wat nie op die Russiese mark of aandelebeurse is nie;

- gerieflik om jou portefeulje te diversifiseer;

- onderlinge fondse is nie onderhewig aan belasting op dividende van Russiese maatskappye nie;

- die koste van een aandeel van binnelandse BPIF’s kan verskeie roebels wees, wat u toelaat om met ‘n minimale belegging in te gaan;

- jy kan buitelandse bates deur BPIF’s koop, dit sal jou red van onnodige probleme met belastingopgawes;

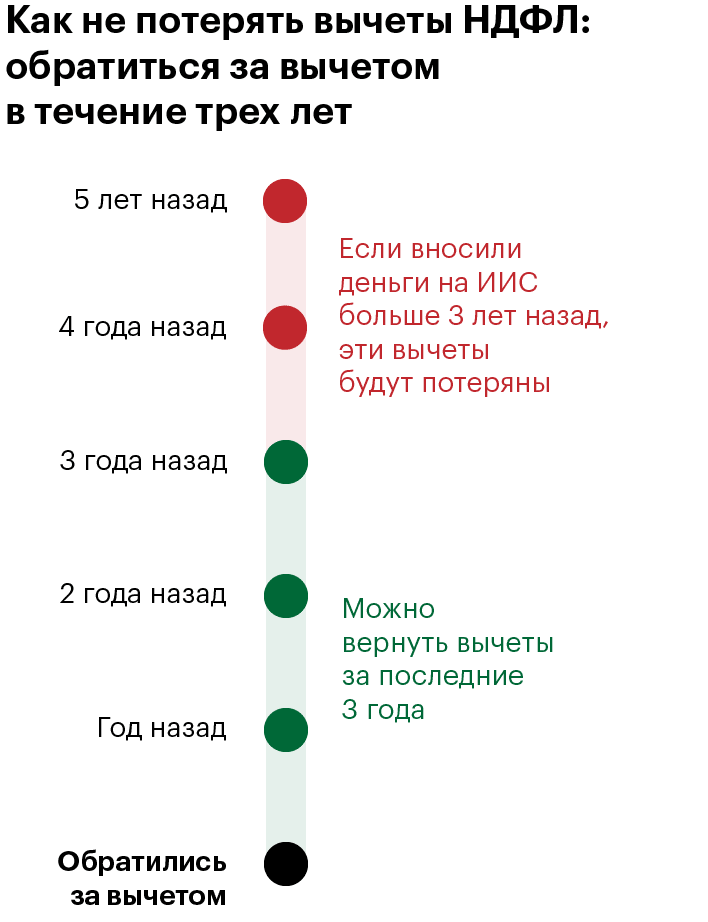

- die geleentheid om ‘n belastingaftrekking te ontvang, onderhewig aan die beskikbaarheid van ‘n individuele beleggingsrekening.

Die opbrengs van Russiese BPIF’s kan hoër wees as buitelandse ETF’s, wie se portefeulje soortgelyk is. Die nadele sluit in:

- sommige fondse is nie deursigtig genoeg nie;

- groot kommissies wat deur die stigters geïnisieer is;

- koste verbonde aan dividendbelasting;

- soms bly batepryse in fondse agter by regte.

Moet ek belasting met BPIF betaal

Belasting op dividende, aandele en koeponbetalings word deur die fondsbestuursmaatskappy betaal. Die belegger is verplig om slegs belasting te betaal op die inkomste wat hy ontvang tydens die verkoop van sekuriteite, dit wil sê op die verskil tussen die verkoop- en kooppryse. As jy fondse vir meer as drie jaar in die BPIF hou, is die belegger vrygestel van belasting op belastingvoordele. Om ‘n belastingonderbreking te ontvang, moet u aandele vir ten minste drie jaar hou, mits die inkomste jaarliks laer as drie miljoen roebels was. Dit wil sê, as ‘n belegger minder as nege miljoen roebels in drie jaar verdien het, dan is hy vrygestel van die betaling van belasting op ‘n belastingaftrekking.

Is dit moontlik vir die weermag, polisie en staatsamptenare om in BPIF te belê

Werknemers van wetstoepassingsagentskappe van die Russiese Federasie kan in BPIF’s belê, wat slegs huishoudelike bates insluit. Maar daar is ‘n verbod op buitelandse fondse, wat uitgespel word in die wet “On Combating Corruption”. Dit is opmerklik dat nie alle posisies onder hierdie verbod val nie, daarom is dit beter om vertroud te raak met die lys.

BPIF’s en voorwaardes aan die begin van 2022

Vandag is daar meer en meer

makelaars wat permanente beleggers wil vind. As jy vroeër in groot toue moes staan om ‘n sekuriteit te koop, gebeur alles nou aanlyn deur die “Koop”-knoppie te druk. Elke makelaar bied sy eie voorwaardes en het unieke kenmerke.

Beursverhandelde onderlinge fondse Op die Moskou-beurs

Moscow Exchange teen die tyd van 2022 bied die volgende BPIF’s https://www.moex.com/msn/etf. Dit help beginners om te verstaan hoe dit werk. U kan vanaf 100 roebels in fondse op die Moskou-beurs begin belê.

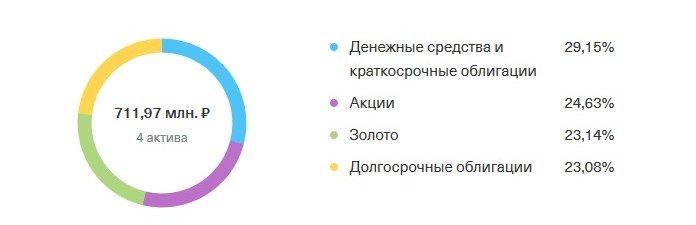

Tinkoff

Tinkoff het verskeie gewilde BPIF’s, skakel https://www.tinkoff.ru/invest/tinkoff-capital/, hulle waarborg volhoubare portefeuljegroei oor tyd. Jy kan byvoorbeeld aandele van die RUB Eternal Portfolio-fonds koop, wat heeltemal vrygestel is van die makelaar se kommissie.

Sberbank

Sberbank bied baie BPIF’s aan https://www.sberbank.ru/ru/person/investments/pifs met enige vlak van risiko. Ideaal vir beginner beleggers. Die toegangsdrempel is 1 aandeel, en die koste begin vanaf ‘n paar roebels. U kan bates onmiddellik gedurende besigheidsure koop of verkoop, en kommissies en koste oorskry nie 1 persent nie.

VTB

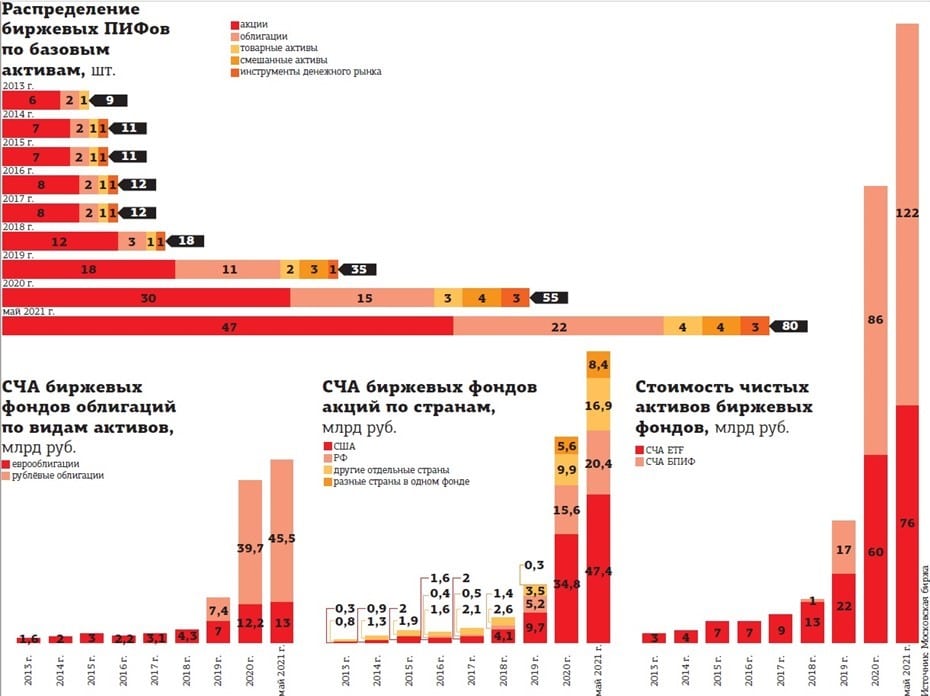

Die bank bestuur meer as 20 BPIF’s https://broker.vtb.ru/services/pif/, dateer die prys van die bate elke dag gratis op, en beskerm ook spaargeld teen inflasie. Die minimum toegangsdrempel is 1000 roebels. Die risiko-matige fonds het die afgelope jaar meer as 12 persent gelewer. BPIF’s op die Moskou-beurs is in die skermkiekie hieronder, en die volledige lys vir 2022 is beskikbaar by https://www.moex.com/msn/etf: MOEX

Slegs aandele, effekte, valuta, eiendom en sekere ander bates kan by ‘n beursverhandelde onderlinge fonds ingesluit word. ‘n Buitelandse fonds kan nie ‘n BPIF insluit, of ‘n fonds wees wat buite die Russiese Federasie geregistreer is nie.

Vrae en antwoorde

Wat gebeur as die stigters van die fonds bankrot speel? ‘n Beleggingsfonds is nie die eiendom van ‘n bestuursmaatskappy nie. As die maatskappy bankrot gaan, sal dit nie moontlik wees om fondse van die BPIF te verhaal nie, alle fondse sal aan die eienaars terugbetaal word, die fonds sal ophou bestaan en die stigters sal hul lisensie verloor.

Moet ek aandele verkoop as die prys van die fonds daal? Hierdie vraag word gekonfronteer deur elke nuweling wat in onderlinge fondse begin belê. Die feit is dat die punt van die meeste fondse langtermyn opbrengste is, so as die risiko’s klein is, dan is dit net ‘n korttermyn regstelling. In elk geval, of om te verkoop of nie, is ‘n individuele besluit van elke belegger, dit maak nie seer om te verstaan wat presies in prys val, analise uit te voer, en eers nadat hierdie manipulasies ‘n finale besluit neem.

Is dit moontlik om ‘n portefeulje op my eie te bou om nie ekstra fooie aan die fonds te betaal nie? As daar tyd en geleentheid is, dan verbied niemand jou om ‘n portefeulje op jou eie te vorm nie. Dit is egter nie altyd winsgewend nie, aangesien bestuursmaatskappye gekwalifiseerde spesialiste het wat heeltyd aan die portefeulje werk.

Kan BPIF winsgewendheid waarborg? Eerstens is dit eenvoudig onmoontlik, want niemand weet wat môre met die bates gaan gebeur nie. En tweedens word dit deur die wet verbied.