BPIF – ew bi şertên hêsan çi ne û meriv çawa di fonên hevbeş ên danûstendinê de veberhênan dike, meriv çawa li Borsaya Moskowê bikire. Ji sala 2020-an pê ve, mirov her ku diçe eleqedar dibin ku veberhênanê bikin da ku kalbûnek bêxêr peyda bikin an jî bi tenê veberhênanên xwe zêde bikin, lê veberhênan hewceyê hin zanînê ne. Di vê gotarê de em li ser BPIF-ê diaxivin, em ê avantaj û dezawantajên amûrê analîz bikin, û her weha bersiva pirsên pir caran têne pirsîn.

- BPIF bi peyvên hêsan çi ye

- Taybetmendiyên

- BPIF çawa dixebite

- Meriv çawa BPIF-ê bikire

- Telîmata gav-bi-gav

- Mesref û komîsyonên çi ne

- Hilbijartina ETF

- Kinds

- Pros û neyînîyên BPIFs

- Ma ez hewce dikim ku bi BPIF re bacê bidim

- Ma gengaz e ku leşker, polîs û karmendan li BPIF veberhênanê bikin

- BPIF û şertên di destpêka 2022 de

- fonên hevbeş ên danûstandinê li ser Borsaya Moskowê

- Tinkoff

- Sberbank

- VTB

- Pirs û bersiv

BPIF bi peyvên hêsan çi ye

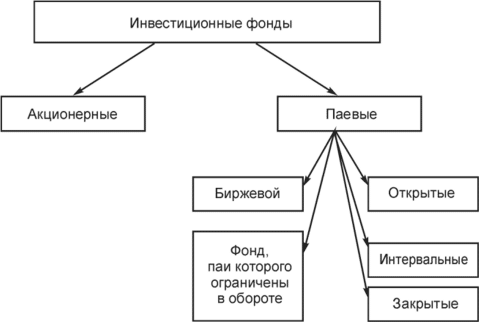

Kurtenivîsa BPIF fona veberhênanê ya danûstendinê ye. Ev amûrek e, mebesta wê ya sereke ew e ku li gorî depoyên di hilberên bankingê yên kevneşopî de vegerek bilindtir peyda bike. Ew hem ji bo veberhênerên xwedî ezmûn û hem jî ji bo destpêkek maqûl e. Li ser danûstendinê hûn dikarin fonên BPIF û ETF bibînin, ew cûdahiyek girîng heye:

- ETF fonên ku li derveyî Federasyona Rûsyayê hatine tomar kirin in, lê ew ji bo kirînê li Rûsyayê hene;

- BPIF ji berê xwe ne cûda ye, ji bilî ku fonên weha tenê li Federasyona Rûsyayê têne tomar kirin, portfolio dibe ku ewlehiya pargîdaniyên ji welatên din jî bigire.

Di heman demê de hêjayî gotinê ye ku fonek hevbeş heye – fona veberhênanê ya hevbeş ku li borsayê nayê kirin. Kirîna vî rengî ya sermaye dikare rasterast ji pargîdaniya rêveberiyê were kirin. Ji bo vê yekê hûn ne

hewce ne ku hesabek brokerkeriyê jî bikin. https://articles.opexflow.com/investments/pif.htm Lê ewlekariya BPIF dikare rasterast li ser borsayê were kirîn. Ji bo veberhênerek bes e ku rasterast an bi navbeynkaran têkeve borsayê, mînakî, bi riya

Veberhênanên Tinkoff , fonek hilbijêrin û hejmara pêdivî ya pişkan bikire. BPIF dibe ku ev bin: pişkên pargîdaniyên bikêr, dirav, metalên hêja, wek zêr, û her weha milkên din. Fona hevpar a asayî an fona hevbeş a danûstendinê – çi hilbijêrin û yek ji ya din çawa cûda dibe: https://youtu.be/fpoDFrnvQDo

Taybetmendiyên

BPIF ne di bin rêveberiya çalak de ne, ji ber ku pargîdaniyên rêveberiyê ji bo demek dirêj ve parve dikin, ji ber vê yekê spekulasyon ji pirsê dernakeve. Bi gelemperî avahiya portfolio ya fonê ji deh salan ve nayê guhertin. Kirîna yekeyên fonê dihêle ku meriv di sermayeyên ku ji hev cuda li ser bazarên danûstendinê tune ne veberhênan bike. Damezrênerên fonan raporên birêkûpêk çêdikin, ji ber vê yekê di zelaliyê de guman tune. Di heman demê de, di piraniya bazarên danûstendinê de, hûn dikarin di wextê rast de strukturên portfoliyoyê bişopînin.

BPIF çawa dixebite

Damezrînerên BPIF-ê bi fonên ku veberhêneran bi kirîna hîseyan ve di fonê de razandine, hebûnên xwe digirin. Ya paşîn, di dorê de, dibe hevparê hemî ewlehiyên di portofolê de. Parçeyek wekî pişkek asayî heman ewlehiyê ye. Buhayên yekîneyê bixweber têne çêkirin, ev her roj diqewime, ji bilî dawiya hefteyê. Ew bi nirxa hebûnên ku di portofola fonê de ne ve girêdayî ne. Weke mînak ger bihaya yek ji şîrketan pir zêde bûbe, hingî wê par biha bibe, ev jî berovajiyê wê dibe. BPIF û ETF – cudahî, wekhevî û cudahî, pro û nebaş çi ne: https://youtu.be/4wPpZM_JmCs

Meriv çawa BPIF-ê bikire

Berî ku hûn dest bi kirîna malûmanan bikin, hûn hewce ne ku hesabek brokerkeriyê vekin. Rêya herî hêsan a kirina vê yekê bi bankayên serhêl ên mezin e, ku îmkana veberhênana di ewlehiyê de peyda dikin, mînakî:

- Tinkoff;

- Alfa Bank;

- Sberbank.

https://articles.opexflow.com/brokers/brokerskij-schet.htm Bê guman, bankên din jî hene, lê ew li Federasyona Rûsyayê herî populer in. Her weha hûn dikarin rasterast hesabek brokerage vekin, mînakî, li ser Borsaya Moskowê. Fona hevpar a danûstendinê ya Sberbank: gelo hêja ye ku di fonên hevgirtî yên SBMX, SBSP, SBRB, SBCB û SBGB de veberhênan bikin: https://youtu.be/DBRrF-z-1do

Telîmata gav-bi-gav

Bi karanîna mînaka

serîlêdana Tinkoff Investments https://www.tinkoff.ru/invest/, em ê analîz bikin ka hûn çawa dikarin yekîneyên fonê bikirin. Ji bo kirînê, di serîlêdanê de qeyd bikin, û dûv re biçin beşa “Çi bikirin”, ew li binê bernameyê ye.

Mesref û komîsyonên çi ne

Komîsyonên ji bîr nekin, ji ber ku broker karûbaran li ser bingehek drav peyda dikin. Bi sermaya hilbijartî ve girêdayî, dibe ku komîsyon hinekî cûda bibe, lê dema ku hejmareke mezin parve bikirin, veberhêner dê cûdahiyê hîs bike, ji ber vê yekê hûn hewce ne ku bala xwe bidin wê. Ji bilî lêçûna parvekirinê, sê lêçûnên sereke dikarin bêne cûda kirin.

- komîsyona broker . Bi gelemperî ew hindik e û ji% 0,1-0,3 derbas nabe, ji ber ku broker bi hevkariya kesan re eleqedar in.

- Vegirtina lêçûnên fonek danûstendinê ya danûstendinê . Ji sedî 0,1ê hilberîna navînî salê derbas nake.

- Komîsyona ku ji hêla damezrîneran ve hatî damezrandin . Pêdivî ye ku pargîdaniya rêveberiyê bikaribe malûmanan birêve bibe.

Berjewendiya ku diçe ser lêçûn û rêveberiya fonê bi gelemperî di bihayê parvekirinê de ye. Ew rojane têne hesibandin, li gorî nirxa tevahî portfolio.

Li ser BPIF-ên li ser MOEX https://www.moex.com/s190

Hilbijartina ETF

Ji bo hilbijartina fonek gelek nêzîkatî hene, hema hema hemî ji nêz ve bi armancên veberhênanê ve girêdayî ne, ji ber ku ew xwedan astek xeternak in. Armancên taybetî dê ji we re bibin alîkar ku hûn ETF-ya rast hilbijêrin. Mînakî, fonên hevseng li hember daketina stokan berxwedêr in ji ber ku di portofola wan de hebûnên wan hene ku dikarin daketinê telafî bikin. Fonayek wusa dikare muhafezekar were gotin, ji ber ku xetere û veger kêm in. Îdeal e ku enflasyonê bigire û piçek sermaye bike. Fona rîskê ya ku ji hîseyan pêk tê ji bo armancên demdirêj guncan in. Piraniya stokan ji dûr ve zêde dibin, lê dibe ku ji bo demên kurt de nebaş bin. Bi heman rengî girîng e ku meriv pereyê ku tê de veberhênanê li fonê bike hilbijêrin. Li Rûsyayê, ew bi gelemperî di rûble de veberhênan dikin, lê perspektîfa demdirêj pereyê neteweyî zûtir kêm dike ji euro an dolarê Amerîkî. Du qaîdeyên sereke hene:

- samanên fonê bi hevdu ve girêdayî nebin;

- komîsyona kirîn û firotinê divê herî kêm be.

Piştî kirîna sermayeyek, çêtir e ku meriv wê ji bîr bike, ji ber ku tu wateya temaşekirina mezinbûn an daketina hîseyan tune. Mehê carekê an jî kêm caran, hûn dikarin

portfolioya xwe cihêreng bikin .

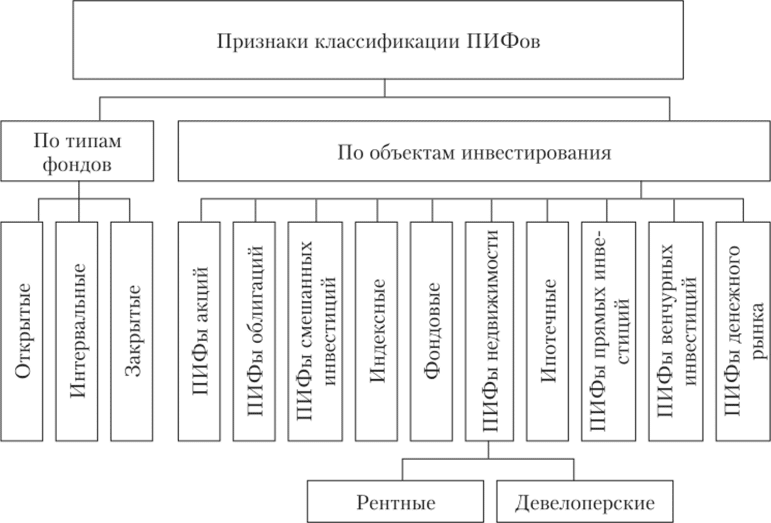

Kinds

Sê celebên sereke yên BPIF hene.

- Vekirin . Ev celeb ji bo destpêkan re maqûl e, hûn dikarin di demjimêrên karsaziyê de bêyî sînorkirin sermayek bikirin û bifroşin. Ew herî kêm xeternak tê hesibandin, ji ber ku veberhêner li ser veberhênanên xwe kontrola herî zêde heye.

- Navber . Kirîn û firotin tenê di hin navberan de destûr tê dayîn, bi gelemperî di seranserê salê de çend serdem, û heyam ji du hefteyan derbas nabe. Rîsk û xelat ji dîtina vekirî mezintir in, ji ber ku damezrîner dikarin fonan bi rê ve bibin û xeman nebin ku veberhênerên nexwende dê di dema rastkirinek an daketinek kurt de dest bi panîkê bikin.

- Girtî . Ev celeb tê wateya veberhênanek demdirêj – bi kêmanî çend salan. Heya ku fon bi dawî nebe, malî bi tu awayî nayê rêvebirin.

Pros û neyînîyên BPIFs

Ji ber hejmara BPIF-an, veberhênerek yekser dikare li cûrbecûr malûman veberhênan bike. Lê her amûrek xwedî avantaj û dezawantajên xwe ye. The erênî ev in:

- şiyana kirîna ewlehiyên ku ne li bazara rûsî an borsayên rûsî ne;

- hêsan e ku hûn portfoliyoya xwe cihêreng bikin;

- fonên hevgirtî ne mijara bacên li ser dabeşên pargîdaniyên rûsî ne;

- lêçûna yek pişkek BPIF-ên navxweyî dikare çend rûbil be, ku dihêle hûn bi veberhênana hindiktirîn têkevin;

- hûn dikarin bi navgîniya BPIF-ên biyanî bikirin, ev ê we ji pirsgirêkên nehewce yên bi vegerandina bacê rizgar bike;

- derfeta wergirtina kêmkirina bacê, li gorî hebûna hesabê veberhênana kesane.

Berhema BPIF-ên rûsî dibe ku ji ETF-ên biyanî, yên ku portfoliyona wan wekhev e, bilindtir be. Di nav dezawantajan de:

- hin fon bi têra xwe zelal nînin;

- komîsyonên mezin ên ku ji hêla damezrîner ve hatine destpêkirin;

- lêçûnên ku bi baca dabeşkirinê ve girêdayî ne;

- carinan di fonan de bihayên sermayeyê li paş yên rastîn dimînin.

Ma ez hewce dikim ku bi BPIF re bacê bidim

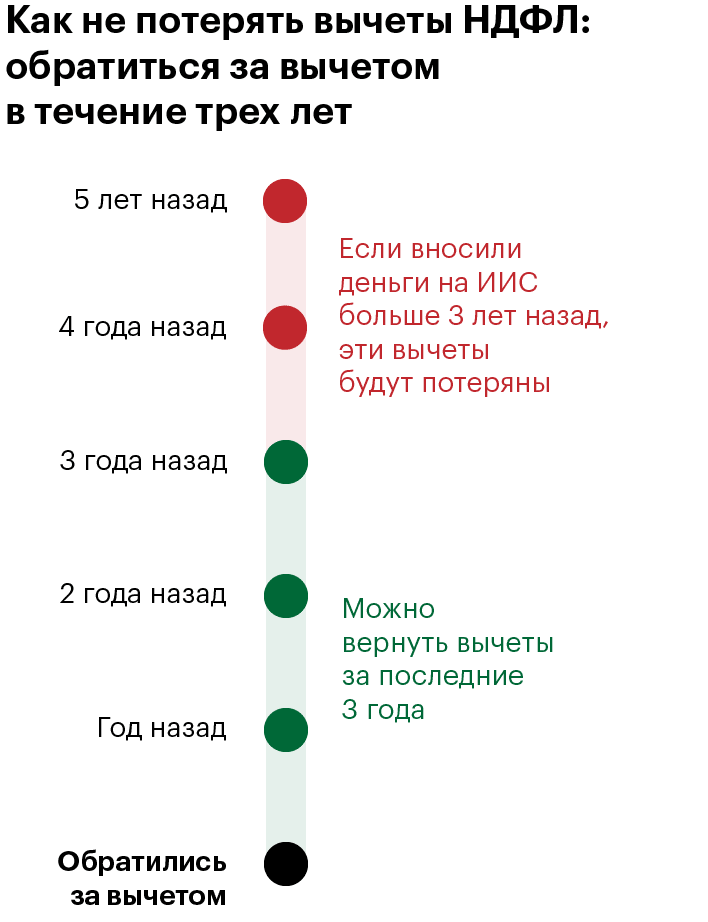

Bacên li ser dividend, parve û dravdana kuponê ji hêla pargîdaniya rêveberiya fonê ve têne dayîn. Veberhêner neçar e ku bacê tenê li ser dahata ku di dema firotina ewlehiyê de distîne, ango li ser ferqa di navbera bihayên kirîn û firotanê de bide. Ger hûn ji sê salan zêdetir fonan di BPIF-ê de bihêlin, wê hingê veberhêner ji dayîna bacê li ser berjewendîyên bacê azad e. Ji bo wergirtina veqetandina bacê, divê hûn bi kêmî ve sê salan parve bikin, bi şertê ku dahata salane ji sê mîlyon rûbil kêmtir be. Ango, heke veberhênerek di sê salan de ji neh mîlyon ruble kêmtir qezenc kiribe, wê hingê ew ji dayîna bacê li ser kêmkirina bacê bêpar e.

Ma gengaz e ku leşker, polîs û karmendan li BPIF veberhênanê bikin

Karkerên ajansên dadrêsî yên Federasyona Rûsyayê dikarin li BPIF-an veberhênan bikin, ku tenê malên navxweyî vedihewîne. Lê qedexeya fonên biyanî heye, ku di qanûna “Têkoşîna li dijî gendeliyê” de hatiye nivîsandin. Hêjayî gotinê ye ku ne hemî pozîsyon di bin vê qedexeyê de ne, ji ber vê yekê çêtir e ku hûn xwe bi navnîşê nas bikin.

BPIF û şertên di destpêka 2022 de

Îro bêtir û bêtir

broker hene ku dixwazin veberhênerên daîmî bibînin. Ger berê we neçar ma ku ji bo kirîna ewlehiyê di rêzên mezin de bisekine, naha her tişt bi tikandina bişkoka “Buy” li serhêl diqewime. Her broker şert û mercên xwe pêşkêşî dike û taybetmendiyên bêhempa hene.

fonên hevbeş ên danûstandinê li ser Borsaya Moskowê

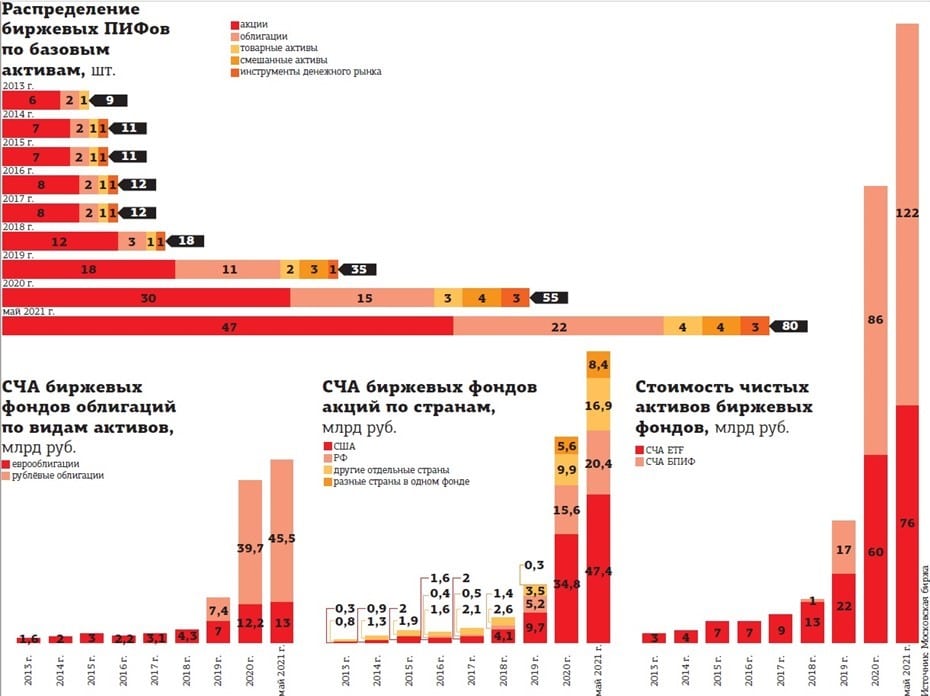

Exchange Moskow di dema 2022-an de BPIF-ên jêrîn pêşkêşî dike https://www.moex.com/msn/etf. Ev ji destpêkeran re dibe alîkar ku fêm bikin ka ew çawa dixebite. Hûn dikarin li ser Borsaya Moskowê ji 100 rubleyan dest bi veberhênana fonan bikin.

Tinkoff

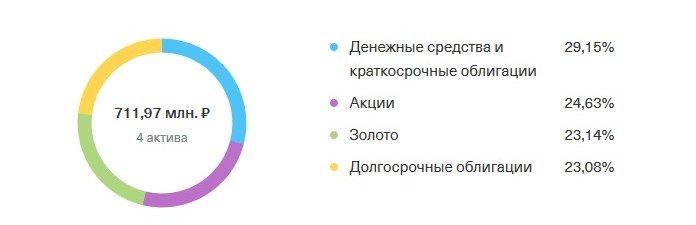

Tinkoff gelek BPIF-yên populer hene, girêdan https://www.tinkoff.ru/invest/tinkoff-capital/, ew bi demê re mezinbûna portfoliyoya domdar garantî dikin. Hûn dikarin, wek nimûne, pişkên fona Portfolio-ya Herheyî ya RUB, ku bi tevahî ji komîsyona brokerê veqetandî ye, bikirin.

Sberbank

Sberbank gelek BPIF-an pêşkêşî dike https://www.sberbank.ru/ru/person/investments/pifs bi her asta xetereyê. Îdeal ji bo veberhênerên novice. Rêjeya têketinê 1 parve ye, û lêçûn ji çend rubleyan dest pê dike. Hûn dikarin di demjimêrên karsaziyê de tavilê bikirin an bifroşin, û komîsyon û lêçûn ji sedî 1 derbas nakin.

VTB

Bank zêdetirî 20 BPIF-an îdare dike https://broker.vtb.ru/services/pif/, her roj nirxê hebûnê bê mesref nûve dike, û di heman demê de teserûfê ji enflasyonê diparêze. Rêjeya herî kêm 1000 rubles e. Fona rîska nerm di sala borî de ji sedî 12 zêdetir vegeriya. BPIF-yên li ser Borsaya Moskowê di dîmena jêrîn de ne, û navnîşa tevahî ya 2022-an li ser https://www.moex.com/msn/etf heye: MOEX

Tenê stoq, bond, drav, milk û hin sermayeyên din dikarin di nav fonek hevbeş a danûstendinê de cih bigirin. Fona biyanî nikare BPIF-ê bigire, an jî fona ku li derveyî Federasyona Rûsyayê hatî tomarkirin be.

Pirs û bersiv

Ger damezrînerên fonê îflas bikin dê çi bibe? Fona veberhênanê ne milkê pargîdaniyek rêveberiyê ye. Ger pargîdanî îflas bike, wê hingê ew ê nekare drav ji BPIF vegere, hemî drav dê ji xwedan re were vegerandin, fona dê raweste û damezrîner dê destûrnameya xwe winda bikin.

Ger bihayê fonê dakeve divê ez hîseyan bifroşim? Ev pirs ji hêla her nûhatî yê ku dest bi veberhênana fonên hevbeş dike re rû bi rû ye. Rastî ev e ku xala piraniya fonan vegerên demdirêj e, ji ber vê yekê heke xetere piçûk in, wê hingê ev tenê rastkirinek kurt-kurt e. Di her rewşê de, firotin an nekirin biryarek kesane ya her veberhênerek e, zirarê nade ku hûn fêm bikin ka bi rastî çi dikeve bihayê, analîtîkan dikin, û tenê piştî van manîpulasyonan biryara dawîn didin.

Ma gengaz e ku ez bi tena serê xwe portfoliyoyek ava bikim da ku xercên zêde bidin fonê? Ger dem û derfet hebe, wê hingê kes ji we re qedexe nake ku hûn bi tena serê xwe portfolio ava bikin. Lêbelê, ev her gav ne bikêr e, ji ber ku pargîdaniyên rêveberiyê pisporên jêhatî ne ku her dem li ser portfêlê dixebitin.

Ma BPIF dikare qezencê garantî bike? Ya yekem, ew bi hêsanî ne mumkun e, ji ber ku kes nizane sibê dê çi were serê malên. Û ya duyemîn, ew bi qanûnê qedexe ye.