BPIF-കൾ – ലളിതമായി പറഞ്ഞാൽ അവ എന്തൊക്കെയാണ്, എക്സ്ചേഞ്ച്-ട്രേഡഡ് മ്യൂച്വൽ ഫണ്ടുകളിൽ എങ്ങനെ നിക്ഷേപിക്കാം, മോസ്കോ എക്സ്ചേഞ്ചിൽ എങ്ങനെ വാങ്ങാം. 2020 മുതൽ, ആളുകൾക്ക് അശ്രദ്ധമായ വാർദ്ധക്യം ഉറപ്പാക്കുന്നതിനോ അല്ലെങ്കിൽ അവരുടെ നിക്ഷേപം വർദ്ധിപ്പിക്കുന്നതിനോ വേണ്ടി നിക്ഷേപം നടത്താൻ കൂടുതൽ താൽപ്പര്യമുണ്ട്, എന്നാൽ നിക്ഷേപങ്ങൾക്ക് ചില അറിവ് ആവശ്യമാണ്. ഈ ലേഖനത്തിൽ നമ്മൾ BPIF-കളെക്കുറിച്ചാണ് സംസാരിക്കുന്നത്, ഉപകരണത്തിന്റെ ഗുണങ്ങളും ദോഷങ്ങളും ഞങ്ങൾ വിശകലനം ചെയ്യും, കൂടാതെ പതിവായി ചോദിക്കുന്ന ചോദ്യങ്ങൾക്ക് ഉത്തരം നൽകും. [അടിക്കുറിപ്പ് id=”attachment_12858″ align=”aligncenter” width=”771″]

- ലളിതമായ വാക്കുകളിൽ BPIF എന്താണ്

- പ്രത്യേകതകൾ

- BPIF എങ്ങനെയാണ് പ്രവർത്തിക്കുന്നത്

- ഒരു BPIF എങ്ങനെ വാങ്ങാം

- ഘട്ടം ഘട്ടമായുള്ള നിർദ്ദേശം

- ചെലവുകളും കമ്മീഷനുകളും എന്തൊക്കെയാണ്

- ഒരു ഇടിഎഫ് തിരഞ്ഞെടുക്കുന്നു

- തരങ്ങൾ

- BPIF-കളുടെ ഗുണവും ദോഷവും

- ഞാൻ BPIF ഉപയോഗിച്ച് നികുതി അടയ്ക്കേണ്ടതുണ്ടോ?

- പട്ടാളത്തിനും പോലീസിനും സിവിൽ സർവീസുകാർക്കും ബിപിഐഎഫിൽ നിക്ഷേപം നടത്താൻ സാധിക്കുമോ?

- 2022-ന്റെ തുടക്കത്തിലെ BPIF-കളും വ്യവസ്ഥകളും

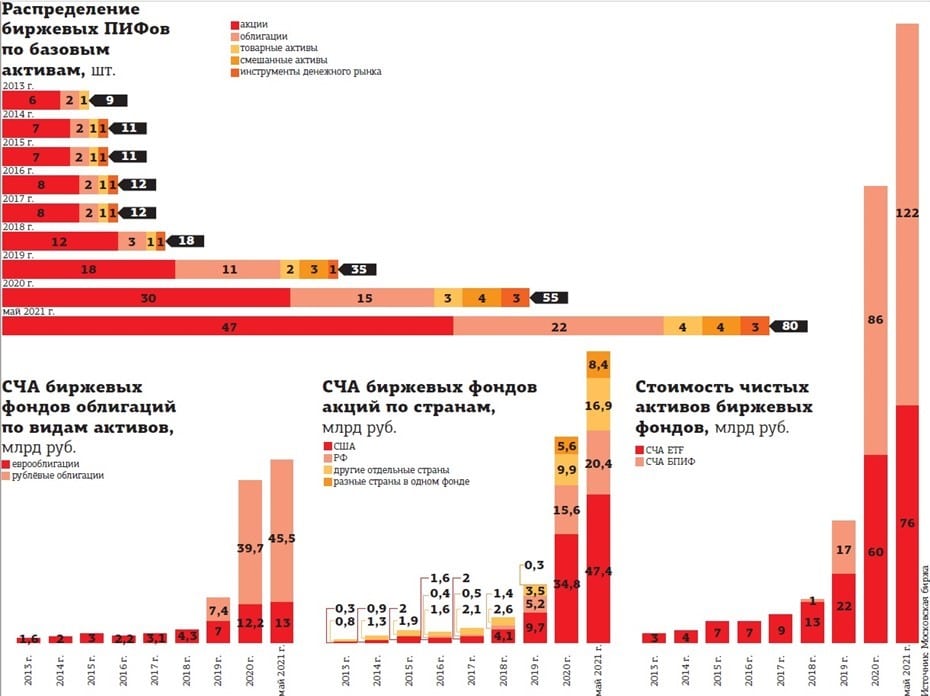

- മോസ്കോ എക്സ്ചേഞ്ചിൽ എക്സ്ചേഞ്ച്-ട്രേഡഡ് മ്യൂച്വൽ ഫണ്ടുകൾ

- ടിങ്കോഫ്

- സ്ബെർബാങ്ക്

- വി.ടി.ബി

- ചോദ്യങ്ങളും ഉത്തരങ്ങളും

ലളിതമായ വാക്കുകളിൽ BPIF എന്താണ്

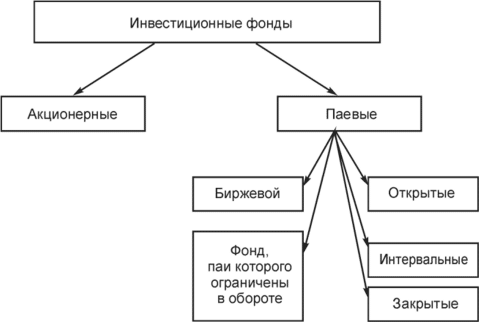

BPIF എന്നതിന്റെ ചുരുക്കെഴുത്ത് ഒരു എക്സ്ചേഞ്ച്-ട്രേഡഡ് നിക്ഷേപ ഫണ്ടാണ്. ഇത് ഒരു ഉപകരണമാണ്, പരമ്പരാഗത ബാങ്കിംഗ് ഉൽപ്പന്നങ്ങളിലെ നിക്ഷേപങ്ങളെ അപേക്ഷിച്ച് ഉയർന്ന വരുമാനം നൽകുക എന്നതാണ് ഇതിന്റെ പ്രധാന ലക്ഷ്യം. പരിചയസമ്പന്നരായ നിക്ഷേപകർക്കും തുടക്കക്കാർക്കും ഇത് അനുയോജ്യമാണ്. എക്സ്ചേഞ്ചിൽ നിങ്ങൾക്ക് BPIF, ETF ഫണ്ടുകൾ കണ്ടെത്താനാകും, അവയ്ക്ക് ഒരു പ്രധാന വ്യത്യാസമുണ്ട്:

- റഷ്യൻ ഫെഡറേഷന് പുറത്ത് രജിസ്റ്റർ ചെയ്തിട്ടുള്ള ഫണ്ടുകളാണ് ഇടിഎഫുകൾ , എന്നാൽ അവ റഷ്യയിൽ വാങ്ങാൻ ലഭ്യമാണ്;

- BPIF അതിന്റെ മുൻഗാമികളിൽ നിന്ന് വ്യത്യസ്തമല്ല, അത്തരം ഫണ്ടുകൾ റഷ്യൻ ഫെഡറേഷനിൽ മാത്രമേ രജിസ്റ്റർ ചെയ്തിട്ടുള്ളൂ എന്നതൊഴിച്ചാൽ, പോർട്ട്ഫോളിയോയിൽ മറ്റ് രാജ്യങ്ങളിൽ നിന്നുള്ള കമ്പനികളുടെ സെക്യൂരിറ്റികൾ ഉൾപ്പെട്ടേക്കാം.

ഒരു മ്യൂച്വൽ ഫണ്ട് ഉണ്ടെന്നതും ശ്രദ്ധിക്കേണ്ടതാണ് – സ്റ്റോക്ക് എക്സ്ചേഞ്ചുകളിൽ ട്രേഡ് ചെയ്യാത്ത ഒരു മ്യൂച്വൽ നിക്ഷേപ ഫണ്ട്. ഇത്തരത്തിലുള്ള അസറ്റ് വാങ്ങുന്നത് മാനേജ്മെന്റ് കമ്പനിയിൽ നിന്ന് നേരിട്ട് നടത്താം. ഇതിനായി നിങ്ങൾക്ക് ഒരു ബ്രോക്കറേജ് അക്കൗണ്ട് പോലും

ആവശ്യമില്ല. https://articles.opexflow.com/investments/pif.htm എന്നാൽ BPIF സെക്യൂരിറ്റികൾ സ്റ്റോക്ക് എക്സ്ചേഞ്ചിൽ നേരിട്ട് വാങ്ങാം. ഒരു നിക്ഷേപകന് നേരിട്ട് അല്ലെങ്കിൽ ഇടനിലക്കാർ വഴി സ്റ്റോക്ക് എക്സ്ചേഞ്ചിൽ പ്രവേശിച്ചാൽ മതിയാകും, ഉദാഹരണത്തിന്,

ടിങ്കോഫ് ഇൻവെസ്റ്റ്മെന്റ്സ് വഴി , ഒരു ഫണ്ട് തിരഞ്ഞെടുത്ത് ആവശ്യമായ എണ്ണം ഷെയറുകൾ വാങ്ങുക. BPIF-കളിൽ ഉൾപ്പെടാം: ലാഭകരമായ കമ്പനികളുടെ ഓഹരികൾ, കറൻസി, സ്വർണം പോലുള്ള വിലയേറിയ ലോഹങ്ങൾ, അതുപോലെ മറ്റ് സ്വത്തുക്കൾ. സാധാരണ മ്യൂച്വൽ ഫണ്ട് അല്ലെങ്കിൽ എക്സ്ചേഞ്ച് മ്യൂച്വൽ ഫണ്ട് – എന്താണ് തിരഞ്ഞെടുക്കേണ്ടത്, ഒന്ന് മറ്റൊന്നിൽ നിന്ന് എങ്ങനെ വ്യത്യാസപ്പെട്ടിരിക്കുന്നു: https://youtu.be/fpoDFrnvQDo

പ്രത്യേകതകൾ

BPIF-കൾ സജീവമായ മാനേജ്മെന്റിന് വിധേയമല്ല, കാരണം മാനേജ്മെന്റ് കമ്പനികൾ ദീർഘകാലത്തേക്ക് ഓഹരികൾ കൈവശം വയ്ക്കുന്നു, അതിനാൽ ഊഹക്കച്ചവടത്തിന് ചോദ്യമില്ല. സാധാരണയായി ഫണ്ടിന്റെ പോർട്ട്ഫോളിയോയുടെ ഘടന പത്ത് വർഷത്തേക്ക് മാറില്ല. ഫണ്ട് യൂണിറ്റുകൾ വാങ്ങുന്നത് എക്സ്ചേഞ്ച് മാർക്കറ്റുകളിൽ പ്രത്യേകം ലഭ്യമല്ലാത്ത ആസ്തികളിൽ നിക്ഷേപിക്കുന്നത് സാധ്യമാക്കുന്നു. ഫണ്ടുകളുടെ സ്ഥാപകർ പതിവായി റിപ്പോർട്ടുകൾ ഉണ്ടാക്കുന്നു, അതിനാൽ സുതാര്യതയെക്കുറിച്ച് യാതൊരു സംശയവുമില്ല. കൂടാതെ, മിക്ക എക്സ്ചേഞ്ച് മാർക്കറ്റുകളിലും, നിങ്ങൾക്ക് തത്സമയം പോർട്ട്ഫോളിയോയുടെ ഘടന ട്രാക്ക് ചെയ്യാൻ കഴിയും.

BPIF എങ്ങനെയാണ് പ്രവർത്തിക്കുന്നത്

ഓഹരികൾ വാങ്ങുന്നതിലൂടെ നിക്ഷേപകർ ഫണ്ടിൽ നിക്ഷേപിച്ച ഫണ്ടുകൾ ഉപയോഗിച്ച് ബിപിഐഎഫുകളുടെ സ്ഥാപകർ ആസ്തികൾ സ്വന്തമാക്കുന്നു. രണ്ടാമത്തേത്, പോർട്ട്ഫോളിയോയിലെ എല്ലാ സെക്യൂരിറ്റികളുടെയും സഹ-ഉടമയായി മാറുന്നു. ഒരു ഷെയർ ഒരു സാധാരണ ഷെയറിന്റെ അതേ സുരക്ഷയാണ്. യൂണിറ്റ് വിലകൾ സ്വയമേവ രൂപപ്പെടുന്നു, ഇത് എല്ലാ ദിവസവും സംഭവിക്കുന്നു, വാരാന്ത്യങ്ങൾ ഒഴികെ. അവ ഫണ്ടിന്റെ പോർട്ട്ഫോളിയോയിലുള്ള ആസ്തികളുടെ മൂല്യത്തെ ആശ്രയിച്ചിരിക്കുന്നു. ഉദാഹരണത്തിന്, ഒരു കമ്പനിയുടെ സെക്യൂരിറ്റികൾ കുത്തനെ ഉയർന്നിട്ടുണ്ടെങ്കിൽ, ഓഹരി വില ഉയരും, ഇതും വിപരീത ദിശയിലാണ് സംഭവിക്കുന്നത്. BPIF, ETF – എന്താണ് വ്യത്യാസങ്ങൾ, സമാനതകൾ, വ്യത്യാസങ്ങൾ, ഗുണങ്ങളും ദോഷങ്ങളും: https://youtu.be/4wPpZM_JmCs

ഒരു BPIF എങ്ങനെ വാങ്ങാം

നിങ്ങൾ ഏതെങ്കിലും ആസ്തികൾ വാങ്ങാൻ തുടങ്ങുന്നതിനുമുമ്പ്, നിങ്ങൾ ഒരു ബ്രോക്കറേജ് അക്കൗണ്ട് തുറക്കേണ്ടതുണ്ട്. സെക്യൂരിറ്റികളിൽ നിക്ഷേപിക്കാനുള്ള സാധ്യത നൽകുന്ന വലിയ ഓൺലൈൻ ബാങ്കുകളിലൂടെയാണ് ഇത് ചെയ്യാനുള്ള എളുപ്പവഴി, ഉദാഹരണത്തിന്:

- ടിങ്കോഫ്;

- ആൽഫ ബാങ്ക്;

- സ്ബെർബാങ്ക്.

https://articles.opexflow.com/brokers/brokerskij-schet.htm തീർച്ചയായും, മറ്റ് ബാങ്കുകളുണ്ട്, എന്നാൽ ഇവ റഷ്യൻ ഫെഡറേഷനിൽ ഏറ്റവും ജനപ്രിയമാണ്. നിങ്ങൾക്ക് നേരിട്ട് ഒരു ബ്രോക്കറേജ് അക്കൗണ്ട് തുറക്കാനും കഴിയും, ഉദാഹരണത്തിന്, മോസ്കോ എക്സ്ചേഞ്ചിൽ. Sberbank എക്സ്ചേഞ്ച്-ട്രേഡഡ് മ്യൂച്വൽ ഫണ്ടുകൾ: SBMX, SBSP, SBRB, SBCB, SBGB മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപിക്കുന്നത് മൂല്യവത്താണോ: https://youtu.be/DBRrF-z-1do

ഘട്ടം ഘട്ടമായുള്ള നിർദ്ദേശം

ടിങ്കോഫ് ഇൻവെസ്റ്റ്മെന്റ് ആപ്ലിക്കേഷന്റെ ഉദാഹരണം ഉപയോഗിച്ച്

https://www.tinkoff.ru/invest/, നിങ്ങൾക്ക് എങ്ങനെ ഫണ്ട് യൂണിറ്റുകൾ വാങ്ങാമെന്ന് ഞങ്ങൾ വിശകലനം ചെയ്യും. വാങ്ങാൻ, ആപ്ലിക്കേഷനിൽ രജിസ്റ്റർ ചെയ്യുക, തുടർന്ന് “എന്ത് വാങ്ങണം” എന്ന വിഭാഗത്തിലേക്ക് പോകുക, അത് പ്രോഗ്രാമിന്റെ ഏറ്റവും താഴെയായി സ്ഥിതിചെയ്യുന്നു.

ചെലവുകളും കമ്മീഷനുകളും എന്തൊക്കെയാണ്

കമ്മീഷനുകളെക്കുറിച്ച് മറക്കരുത്, കാരണം ബ്രോക്കർമാർ സേവനങ്ങൾ പണമടച്ചുള്ള അടിസ്ഥാനത്തിൽ നൽകുന്നു. തിരഞ്ഞെടുത്ത അസറ്റിനെ ആശ്രയിച്ച്, കമ്മീഷൻ അല്പം വ്യത്യാസപ്പെടാം, എന്നാൽ വലിയൊരു ഷെയറുകൾ വാങ്ങുമ്പോൾ, നിക്ഷേപകന് വ്യത്യാസം അനുഭവപ്പെടും, അതിനാൽ നിങ്ങൾ അത് ശ്രദ്ധിക്കേണ്ടതുണ്ട്. വിഹിതത്തിന്റെ വില കൂടാതെ മൂന്ന് പ്രധാന ചെലവുകൾ വേർതിരിച്ചറിയാൻ കഴിയും.

- ബ്രോക്കർ കമ്മീഷൻ . സാധാരണയായി ഇത് വളരെ കുറവാണ്, 0.1-0.3% കവിയരുത്, കാരണം ബ്രോക്കർമാർ വ്യക്തികളുമായി സഹകരിക്കാൻ താൽപ്പര്യപ്പെടുന്നു.

- ഒരു എക്സ്ചേഞ്ച്-ട്രേഡഡ് ഫണ്ടിന്റെ ചെലവുകൾ കവർ ചെയ്യുന്നു . പ്രതിവർഷം ശരാശരി വിളവിന്റെ 0.1% കവിയരുത്.

- സ്ഥാപകർ സ്ഥാപിച്ച കമ്മീഷൻ . മാനേജ്മെന്റ് കമ്പനിക്ക് ആസ്തികൾ കൈകാര്യം ചെയ്യാൻ ഇത് ആവശ്യമാണ്.

ഫണ്ടിന്റെ ചെലവുകളിലേക്കും മാനേജ്മെന്റിലേക്കും പോകുന്ന പലിശ സാധാരണയായി ഓഹരിയുടെ വിലയിൽ ഉൾപ്പെടുത്തും. മൊത്തം പോർട്ട്ഫോളിയോയുടെ മൂല്യത്തെ ആശ്രയിച്ച് അവ ദിവസവും കണക്കാക്കുന്നു.

MOEX https://www.moex.com/s190-ലെ BPIF-കളെ കുറിച്ച്

ഒരു ഇടിഎഫ് തിരഞ്ഞെടുക്കുന്നു

ഒരു ഫണ്ട് തിരഞ്ഞെടുക്കുന്നതിന് നിരവധി സമീപനങ്ങളുണ്ട്, മിക്കവാറും അവയെല്ലാം നിക്ഷേപങ്ങളുടെ ലക്ഷ്യങ്ങളുമായി അടുത്ത ബന്ധപ്പെട്ടിരിക്കുന്നു, കാരണം അവയ്ക്ക് വ്യത്യസ്തമായ റിസ്ക് ഉണ്ട്. ശരിയായ ഇടിഎഫ് തിരഞ്ഞെടുക്കാൻ നിർദ്ദിഷ്ട ലക്ഷ്യങ്ങൾ നിങ്ങളെ സഹായിക്കും. ഉദാഹരണത്തിന്, സമതുലിതമായ ഫണ്ടുകൾ വീഴുന്ന സ്റ്റോക്കുകളെ പ്രതിരോധിക്കും, കാരണം അവരുടെ പോർട്ട്ഫോളിയോയിൽ വീഴ്ചകൾ നികത്താൻ കഴിയുന്ന ആസ്തികളുണ്ട്. അപകടസാധ്യതകളും വരുമാനവും കുറവായതിനാൽ അത്തരമൊരു ഫണ്ടിനെ യാഥാസ്ഥിതികമെന്ന് വിളിക്കാം. പണപ്പെരുപ്പം നികത്താനും അൽപ്പം മൂലധനമാക്കാനും അനുയോജ്യമാണ്. ഓഹരികൾ അടങ്ങുന്ന റിസ്ക് ഫണ്ടുകൾ ദീർഘകാല ലക്ഷ്യങ്ങൾക്ക് അനുയോജ്യമാണ്. ഒട്ടുമിക്ക സ്റ്റോക്കുകളും ദൂരത്തിൽ ഉയരുന്നു, പക്ഷേ ചെറിയ സമയത്തേക്ക് ക്രമരഹിതമായിരിക്കും. ഫണ്ടിൽ നിക്ഷേപിക്കുന്നതിനുള്ള കറൻസി തിരഞ്ഞെടുക്കുന്നതും ഒരുപോലെ പ്രധാനമാണ്. റഷ്യയിൽ, അവർ സാധാരണയായി റൂബിളിൽ നിക്ഷേപിക്കുന്നു, എന്നാൽ ദീർഘകാല വീക്ഷണം ദേശീയ കറൻസിയെ വേഗത്തിൽ കുറയ്ക്കുന്നു. യൂറോ അല്ലെങ്കിൽ യുഎസ് ഡോളറിനേക്കാൾ. രണ്ട് പ്രധാന നിയമങ്ങളുണ്ട്:

- ഫണ്ടിന്റെ ആസ്തികൾ പരസ്പരം ആശ്രയിക്കരുത്;

- വാങ്ങുന്നതിനും വിൽക്കുന്നതിനുമുള്ള കമ്മീഷൻ വളരെ കുറവായിരിക്കണം.

ഒരു അസറ്റ് വാങ്ങിയ ശേഷം, അതിനെക്കുറിച്ച് മറക്കുന്നതാണ് നല്ലത്, കാരണം ഓഹരികളുടെ വളർച്ചയോ ഇടിവോ കാണുന്നതിൽ അർത്ഥമില്ല. മാസത്തിലൊരിക്കലോ അതിലും കുറവ് തവണയോ,

നിങ്ങളുടെ പോർട്ട്ഫോളിയോ വൈവിധ്യവത്കരിക്കാനാകും . [അടിക്കുറിപ്പ് id=”attachment_12865″ align=”aligncenter” width=”930″]

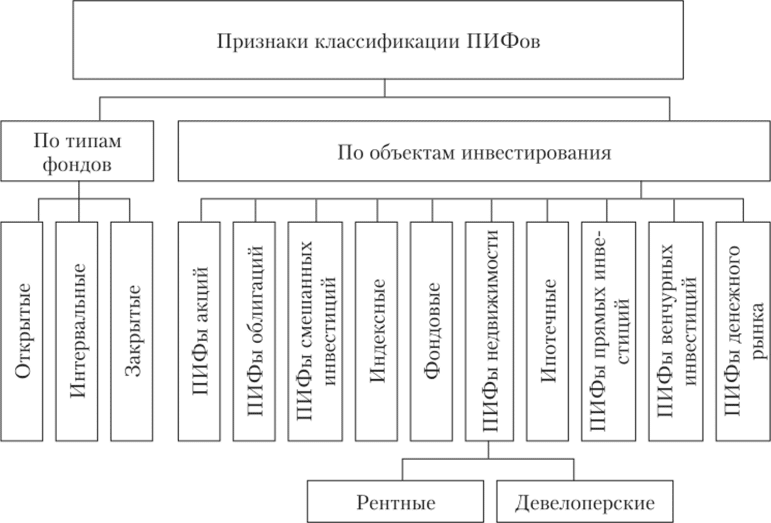

തരങ്ങൾ

പ്രധാനമായും മൂന്ന് തരം BPIF-കൾ ഉണ്ട്.

- തുറക്കുക . ഈ തരം തുടക്കക്കാർക്ക് അനുയോജ്യമാണ്, നിയന്ത്രണങ്ങളില്ലാതെ ബിസിനസ്സ് സമയങ്ങളിൽ നിങ്ങൾക്ക് ഒരു അസറ്റ് വാങ്ങാനും വിൽക്കാനും കഴിയും. നിക്ഷേപകന് തന്റെ നിക്ഷേപങ്ങളിൽ പരമാവധി നിയന്ത്രണം ഉള്ളതിനാൽ ഇത് ഏറ്റവും കുറഞ്ഞ അപകടസാധ്യതയുള്ളതായി കണക്കാക്കപ്പെടുന്നു.

- ഇടവേള . വാങ്ങലും വിൽക്കലും ചില ഇടവേളകളിൽ മാത്രമേ അനുവദിക്കൂ, സാധാരണയായി വർഷം മുഴുവനും നിരവധി കാലയളവുകൾ, കാലയളവ് രണ്ടാഴ്ചയിൽ കവിയരുത്. റിസ്കുകളും റിവാർഡുകളും തുറന്ന കാഴ്ചയേക്കാൾ വലുതാണ്, കാരണം സ്ഥാപകർക്ക് ഫണ്ടുകൾ കൈകാര്യം ചെയ്യാൻ കഴിയും, കൂടാതെ നിരക്ഷരരായ നിക്ഷേപകർ ഒരു തിരുത്തലോ ഹ്രസ്വകാല ഇടിവോ സംഭവിക്കുമ്പോൾ പരിഭ്രാന്തരാകാൻ തുടങ്ങുമെന്ന് വിഷമിക്കേണ്ടതില്ല.

- അടച്ചു . ഈ തരം ഒരു ദീർഘകാല നിക്ഷേപത്തെ സൂചിപ്പിക്കുന്നു – കുറഞ്ഞത് നിരവധി വർഷങ്ങളെങ്കിലും. ഫണ്ട് കാലഹരണപ്പെടുന്നതുവരെ അസറ്റുകൾ ഒരു തരത്തിലും കൈകാര്യം ചെയ്യാൻ കഴിയില്ല.

BPIF-കളുടെ ഗുണവും ദോഷവും

BPIF-കളുടെ എണ്ണം കാരണം, ഒരു നിക്ഷേപകന് ഉടനടി വിശാലമായ ആസ്തികളിൽ നിക്ഷേപിക്കാൻ കഴിയും. എന്നാൽ ഓരോ ഉപകരണത്തിനും അതിന്റെ ഗുണങ്ങളും ദോഷങ്ങളുമുണ്ട്. പോസിറ്റീവുകളിൽ ഇവ ഉൾപ്പെടുന്നു:

- റഷ്യൻ വിപണിയിലോ സ്റ്റോക്ക് എക്സ്ചേഞ്ചുകളിലോ ഇല്ലാത്ത സെക്യൂരിറ്റികൾ വാങ്ങാനുള്ള കഴിവ്;

- നിങ്ങളുടെ പോർട്ട്ഫോളിയോ വൈവിധ്യവത്കരിക്കാൻ സൗകര്യപ്രദമാണ്;

- മ്യൂച്വൽ ഫണ്ടുകൾ റഷ്യൻ കമ്പനികളുടെ ഡിവിഡന്റുകളിൽ നികുതിക്ക് വിധേയമല്ല;

- ആഭ്യന്തര BPIF- കളുടെ ഒരു ഷെയറിന്റെ വില നിരവധി റൂബിളുകൾ ആകാം, ഇത് കുറഞ്ഞ നിക്ഷേപത്തിൽ പ്രവേശിക്കാൻ നിങ്ങളെ അനുവദിക്കുന്നു;

- നിങ്ങൾക്ക് BPIF-കൾ വഴി വിദേശ ആസ്തികൾ വാങ്ങാം, ഇത് നികുതി റിട്ടേണിലെ അനാവശ്യ പ്രശ്നങ്ങളിൽ നിന്ന് നിങ്ങളെ രക്ഷിക്കും;

- ഒരു വ്യക്തിഗത നിക്ഷേപ അക്കൗണ്ടിന്റെ ലഭ്യതയ്ക്ക് വിധേയമായി നികുതി കിഴിവ് ലഭിക്കാനുള്ള അവസരം.

റഷ്യൻ BPIF-കളുടെ വരുമാനം വിദേശ ETF-കളേക്കാൾ കൂടുതലായിരിക്കാം, അവയുടെ പോർട്ട്ഫോളിയോ സമാനമാണ്. പോരായ്മകളിൽ ഇവ ഉൾപ്പെടുന്നു:

- ചില ഫണ്ടുകൾ വേണ്ടത്ര സുതാര്യമല്ല;

- സ്ഥാപകർ ആരംഭിച്ച വലിയ കമ്മീഷനുകൾ;

- ഡിവിഡന്റ് നികുതിയുമായി ബന്ധപ്പെട്ട ചെലവുകൾ;

- ചിലപ്പോൾ ഫണ്ടുകളിലെ അസറ്റ് വിലകൾ യഥാർത്ഥ വിലകളേക്കാൾ പിന്നിലായിരിക്കും.

ഞാൻ BPIF ഉപയോഗിച്ച് നികുതി അടയ്ക്കേണ്ടതുണ്ടോ?

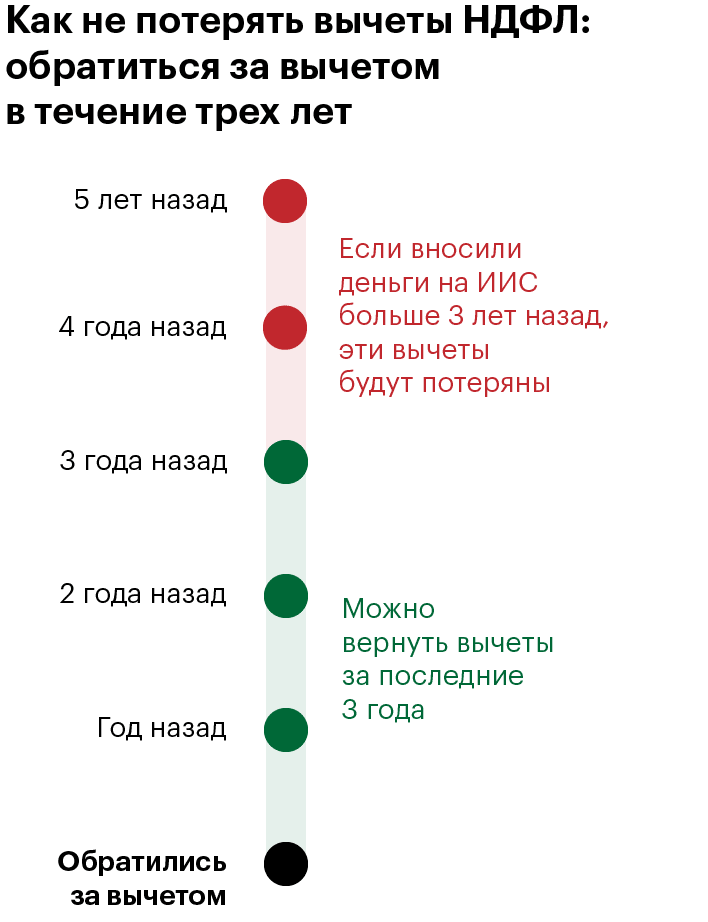

ഡിവിഡന്റുകളുടെയും ഓഹരികളുടെയും കൂപ്പൺ പേയ്മെന്റുകളുടെയും നികുതികൾ ഫണ്ട് മാനേജ്മെന്റ് കമ്പനിയാണ് നൽകുന്നത്. സെക്യൂരിറ്റികൾ വിൽക്കുമ്പോൾ ലഭിക്കുന്ന വരുമാനത്തിന്, അതായത് വിൽപ്പനയും വാങ്ങലും തമ്മിലുള്ള വ്യത്യാസത്തിൽ മാത്രമേ നിക്ഷേപകൻ നികുതി അടയ്ക്കാൻ ബാധ്യസ്ഥനാണ്. നിങ്ങൾ മൂന്ന് വർഷത്തിൽ കൂടുതൽ BPIF-ൽ ഫണ്ട് സൂക്ഷിക്കുകയാണെങ്കിൽ, നികുതി ആനുകൂല്യങ്ങൾക്ക് നികുതി നൽകുന്നതിൽ നിന്ന് നിക്ഷേപകനെ ഒഴിവാക്കിയിരിക്കുന്നു. നികുതിയിളവ് ലഭിക്കുന്നതിന്, നിങ്ങൾ കുറഞ്ഞത് മൂന്ന് വർഷത്തേക്ക് ഓഹരികൾ കൈവശം വയ്ക്കണം, വാർഷിക വരുമാനം മൂന്ന് ദശലക്ഷം റുബിളിൽ കുറവാണെങ്കിൽ. അതായത്, ഒരു നിക്ഷേപകൻ മൂന്ന് വർഷത്തിനുള്ളിൽ ഒമ്പത് ദശലക്ഷം റുബിളിൽ താഴെയാണ് സമ്പാദിച്ചതെങ്കിൽ, നികുതിയിളവിന് നികുതി അടയ്ക്കുന്നതിൽ നിന്ന് അയാൾ ഒഴിവാക്കിയിരിക്കുന്നു. [അടിക്കുറിപ്പ് id=”attachment_12225″ align=”aligncenter” width=”708″] IIS-

പട്ടാളത്തിനും പോലീസിനും സിവിൽ സർവീസുകാർക്കും ബിപിഐഎഫിൽ നിക്ഷേപം നടത്താൻ സാധിക്കുമോ?

റഷ്യൻ ഫെഡറേഷന്റെ നിയമ നിർവ്വഹണ ഏജൻസികളിലെ ജീവനക്കാർക്ക് BPIF- കളിൽ നിക്ഷേപിക്കാം, അതിൽ ആഭ്യന്തര ആസ്തികൾ മാത്രം ഉൾപ്പെടുന്നു. എന്നാൽ വിദേശ ഫണ്ടുകൾക്ക് നിരോധനമുണ്ട്, അത് “അഴിമതിക്കെതിരെ പോരാടുന്നതിന്” എന്ന നിയമത്തിൽ വ്യക്തമാക്കിയിട്ടുണ്ട്. എല്ലാ സ്ഥാനങ്ങളും ഈ നിരോധനത്തിന് കീഴിൽ വരുന്നില്ല എന്നത് ശ്രദ്ധിക്കേണ്ടതാണ്, അതിനാൽ പട്ടികയിൽ സ്വയം പരിചയപ്പെടുത്തുന്നതാണ് നല്ലത്.

2022-ന്റെ തുടക്കത്തിലെ BPIF-കളും വ്യവസ്ഥകളും

സ്ഥിര നിക്ഷേപകരെ കണ്ടെത്താൻ ആഗ്രഹിക്കുന്ന ബ്രോക്കർമാർ ഇന്ന് കൂടുതലാണ്

. നേരത്തെ ഒരു സെക്യൂരിറ്റി വാങ്ങാൻ നിങ്ങൾക്ക് വലിയ ക്യൂവിൽ നിൽക്കേണ്ടിവന്നെങ്കിൽ, ഇപ്പോൾ “വാങ്ങുക” ബട്ടൺ അമർത്തി എല്ലാം ഓൺലൈനിൽ നടക്കുന്നു. ഓരോ ബ്രോക്കറും അതിന്റേതായ വ്യവസ്ഥകൾ വാഗ്ദാനം ചെയ്യുന്നു കൂടാതെ അതുല്യമായ സവിശേഷതകളുമുണ്ട്.

മോസ്കോ എക്സ്ചേഞ്ചിൽ എക്സ്ചേഞ്ച്-ട്രേഡഡ് മ്യൂച്വൽ ഫണ്ടുകൾ

2022-ലെ മോസ്കോ എക്സ്ചേഞ്ച് ഇനിപ്പറയുന്ന BPIF-കൾ https://www.moex.com/msn/etf വാഗ്ദാനം ചെയ്യുന്നു. ഇത് എങ്ങനെ പ്രവർത്തിക്കുന്നുവെന്ന് മനസ്സിലാക്കാൻ തുടക്കക്കാരെ സഹായിക്കുന്നു. നിങ്ങൾക്ക് 100 റുബിളിൽ നിന്ന് മോസ്കോ എക്സ്ചേഞ്ചിലെ ഫണ്ടുകളിൽ നിക്ഷേപം ആരംഭിക്കാം.

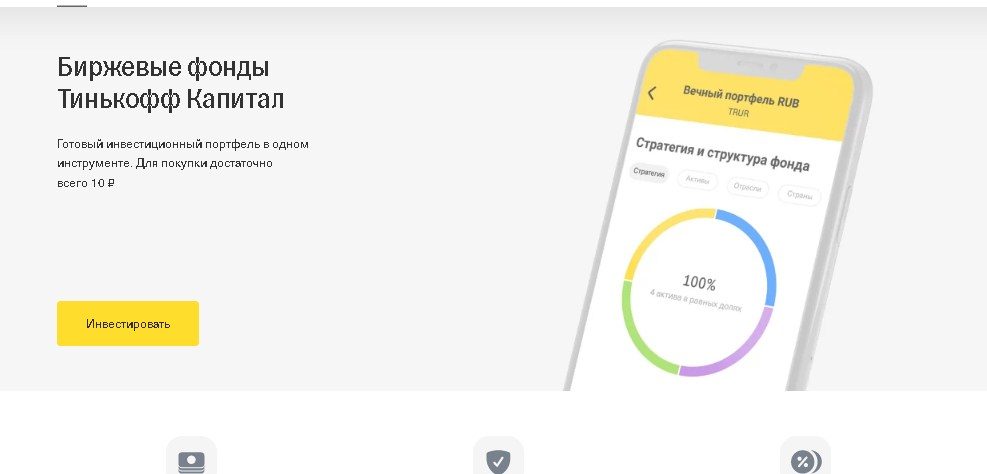

ടിങ്കോഫ്

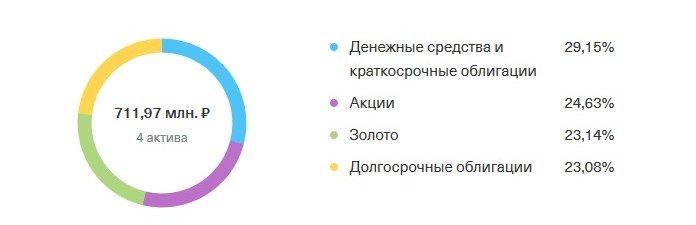

ടിങ്കോഫിന് നിരവധി ജനപ്രിയ BPIF-കൾ ഉണ്ട്, ലിങ്ക് https://www.tinkoff.ru/invest/tinkoff-capital/, അവ കാലക്രമേണ സുസ്ഥിരമായ പോർട്ട്ഫോളിയോ വളർച്ച ഉറപ്പ് നൽകുന്നു. ഉദാഹരണത്തിന്, നിങ്ങൾക്ക് RUB എറ്റേണൽ പോർട്ട്ഫോളിയോ ഫണ്ടിന്റെ ഓഹരികൾ വാങ്ങാം, അത് ബ്രോക്കറുടെ കമ്മീഷനിൽ നിന്ന് പൂർണ്ണമായും ഒഴിവാക്കിയിരിക്കുന്നു.

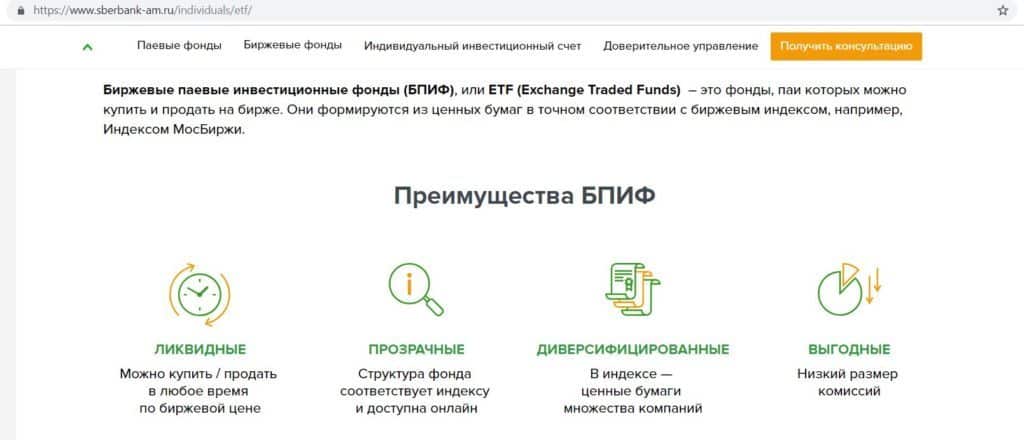

സ്ബെർബാങ്ക്

Sberbank നിരവധി BPIF-കൾ https://www.sberbank.ru/ru/person/investments/pifs ഏത് തലത്തിലുള്ള അപകടസാധ്യതയുമുള്ള വാഗ്ദാനം ചെയ്യുന്നു. തുടക്കക്കാരായ നിക്ഷേപകർക്ക് അനുയോജ്യം. എൻട്രി ത്രെഷോൾഡ് 1 ഷെയർ ആണ്, ചിലവ് കുറച്ച് റൂബിളിൽ നിന്ന് ആരംഭിക്കുന്നു. ബിസിനസ്സ് സമയങ്ങളിൽ നിങ്ങൾക്ക് അസറ്റുകൾ തൽക്ഷണം വാങ്ങാനോ വിൽക്കാനോ കഴിയും, കമ്മീഷനുകളും ചെലവുകളും 1 ശതമാനത്തിൽ കൂടരുത്.

വി.ടി.ബി

ബാങ്ക് 20-ലധികം BPIF-കൾ കൈകാര്യം ചെയ്യുന്നു https://broker.vtb.ru/services/pif/, അസറ്റിന്റെ വില എല്ലാ ദിവസവും ഒരു ചെലവും കൂടാതെ അപ്ഡേറ്റ് ചെയ്യുന്നു, കൂടാതെ പണപ്പെരുപ്പത്തിൽ നിന്ന് സമ്പാദ്യം സംരക്ഷിക്കുകയും ചെയ്യുന്നു. ഏറ്റവും കുറഞ്ഞ പ്രവേശന പരിധി 1000 റുബിളാണ്. റിസ്ക്-മിതമായ ഫണ്ട് കഴിഞ്ഞ വർഷം 12 ശതമാനത്തിലധികം റിട്ടേൺ നൽകി. മോസ്കോ എക്സ്ചേഞ്ചിലെ BPIF-കൾ ചുവടെയുള്ള സ്ക്രീൻഷോട്ടിൽ ഉണ്ട്, കൂടാതെ 2022-ലെ മുഴുവൻ ലിസ്റ്റും https://www.moex.com/msn/etf എന്നതിൽ ലഭ്യമാണ്: MOEX[/അടിക്കുറിപ്പ്]

എക്സ്ചേഞ്ച്-ട്രേഡഡ് മ്യൂച്വൽ ഫണ്ടിൽ സ്റ്റോക്കുകൾ, ബോണ്ടുകൾ, കറൻസി, പ്രോപ്പർട്ടി, മറ്റ് ചില ആസ്തികൾ എന്നിവ മാത്രമേ ഉൾപ്പെടുത്താൻ കഴിയൂ. ഒരു വിദേശ ഫണ്ടിന് BPIF ഉൾപ്പെടുത്താൻ കഴിയില്ല, അല്ലെങ്കിൽ റഷ്യൻ ഫെഡറേഷന് പുറത്ത് രജിസ്റ്റർ ചെയ്തിട്ടുള്ള ഒരു ഫണ്ടാകാൻ കഴിയില്ല.

ചോദ്യങ്ങളും ഉത്തരങ്ങളും

ഫണ്ടിന്റെ സ്ഥാപകർ പാപ്പരായാൽ എന്ത് സംഭവിക്കും? ഒരു നിക്ഷേപ ഫണ്ട് ഒരു മാനേജ്മെന്റ് കമ്പനിയുടെ സ്വത്തല്ല. കമ്പനി പാപ്പരായാൽ, BPIF-ൽ നിന്ന് ഫണ്ട് വീണ്ടെടുക്കാൻ കഴിയില്ല, എല്ലാ ഫണ്ടുകളും ഉടമകൾക്ക് തിരികെ നൽകും, ഫണ്ട് നിലനിൽക്കില്ല, സ്ഥാപകർക്ക് അവരുടെ ലൈസൻസ് നഷ്ടപ്പെടും.

ഫണ്ടിന്റെ വില കുറയുകയാണെങ്കിൽ ഞാൻ ഓഹരികൾ വിൽക്കണോ? മ്യൂച്വൽ ഫണ്ടുകളിൽ നിക്ഷേപം ആരംഭിക്കുന്ന ഓരോ പുതുമുഖവും ഈ ചോദ്യം അഭിമുഖീകരിക്കുന്നു. മിക്ക ഫണ്ടുകളുടെയും പോയിന്റ് ദീർഘകാല വരുമാനമാണ് എന്നതാണ് വസ്തുത, അതിനാൽ അപകടസാധ്യതകൾ ചെറുതാണെങ്കിൽ, ഇത് ഒരു ഹ്രസ്വകാല തിരുത്തൽ മാത്രമാണ്. ഏത് സാഹചര്യത്തിലും, വിൽക്കണോ വേണ്ടയോ എന്നത് ഓരോ നിക്ഷേപകന്റെയും വ്യക്തിഗത തീരുമാനമാണ്, കൃത്യമായി വിലയിടിവ് എന്താണെന്ന് മനസിലാക്കാനും അനലിറ്റിക്സ് നടത്താനും ഇത് ഉപദ്രവിക്കില്ല, ഈ കൃത്രിമത്വങ്ങൾക്ക് ശേഷം മാത്രമേ അന്തിമ തീരുമാനം എടുക്കൂ.

ഫണ്ടിലേക്ക് അധിക ഫീസ് നൽകാതിരിക്കാൻ സ്വന്തമായി ഒരു പോർട്ട്ഫോളിയോ നിർമ്മിക്കാൻ കഴിയുമോ? സമയവും അവസരവും ഉണ്ടെങ്കിൽ, സ്വന്തമായി ഒരു പോർട്ട്ഫോളിയോ രൂപീകരിക്കാൻ ആരും നിങ്ങളെ വിലക്കുന്നില്ല. എന്നിരുന്നാലും, ഇത് എല്ലായ്പ്പോഴും ലാഭകരമല്ല, കാരണം മാനേജ്മെന്റ് കമ്പനികൾക്ക് എല്ലാ സമയത്തും പോർട്ട്ഫോളിയോയിൽ പ്രവർത്തിക്കുന്ന യോഗ്യതയുള്ള സ്പെഷ്യലിസ്റ്റുകൾ ഉണ്ട്.

BPIF-ന് ലാഭക്ഷമത ഉറപ്പുനൽകാൻ കഴിയുമോ? ഒന്നാമതായി, ഇത് അസാധ്യമാണ്, കാരണം നാളെ ആസ്തികൾക്ക് എന്ത് സംഭവിക്കുമെന്ന് ആർക്കും അറിയില്ല. രണ്ടാമതായി, ഇത് നിയമപ്രകാരം നിരോധിച്ചിരിക്കുന്നു.