روند متضاد در معاملات و ویژگی های معامله در برابر روند. اکثریت قریب به اتفاق روش های معاملاتی بر روند متکی هستند. با این حال، اطلاعات زیادی در مورد رویکرد ضد روند در معاملات وجود ندارد. در این مقاله به تبادل نظر بر خلاف روند در سطح تئوریک و همچنین ارائه راهکارهایی برای پیاده سازی در بازار می پردازیم.

- تعریف معاملات ضد روند

- مزایای روش معاملاتی ضد روند

- معایب معامله در برابر روند

- بهترین روش ها برای معامله در برابر روند

- همیشه در بازار استاپ ضرر داشته باشید

- به موقعیتی که قبلاً سودآور نبوده اضافه نکنید

- قبل از مخالفت با روند، منتظر تایید باشید

- بیش از 2 درصد در معامله ریسک نکنید

- استراتژی معاملاتی در برابر روند

- بازاریابی

تعریف معاملات ضد روند

معاملات ضد روند رویکردی برای معامله است که در آن یک معامله گر به دنبال سود بردن از حرکات قیمتی است که برخلاف روند غالب است. معامله گرانی که بر خلاف این روند کار می کنند، سعی می کنند یک عقب نشینی کوتاه مدت قیمت یا یک معکوس کامل داشته باشند. به طور معمول، استراتژی های معاملاتی در برابر روند دارای مدت زمان میان مدت هستند – موقعیت از چند روز تا چند هفته حفظ می شود. اما این یک قانون آهنین نیست: اگرچه تعداد زیادی نیست، اما معاملهگران کوتاهمدت با استراتژیهای ضد روند نیز وجود دارند که معاملات

روزانه را انجام میدهند.. به طور کلی، استراتژی های مبتنی بر این رویکرد برای هر بازه زمانی مناسب هستند. معامله بر خلاف روند، برعکس دنبال کردن روند است. در حالی که معاملات روند به معنای گرفتن شکاف های مومنتوم و سپس حرکت با روند تا زمانی که ممکن است است، سبک متضاد نیازمند یافتن نقاط معکوس بالقوه است. هر دو سبک معاملاتی می توانند در شرایط مناسب بازار و زمانی که با روانشناسی شخصی هماهنگ باشند سودآور باشند – برای برخی از معامله گران، یک رویکرد ممکن است بهتر از سایرین باشد، صرفاً به دلیل ویژگی های شخصیتی.

تعریف. معامله گران روند به دنبال شناسایی و مشارکت در حرکات تکانشی قیمت هستند، در حالی که معامله گران متقابل به دنبال یافتن نقاط معکوس بحرانی هستند تا از حرکات اصلاحی قیمت استفاده کنند.

مزایای روش معاملاتی ضد روند

سبک مخالف معامله گاهی اوقات می تواند مشکل باشد، اما مزیت های خاصی برای معامله در برابر جمعیت وجود دارد که در زیر به آن اشاره شده است. سود حاصل از یک معامله به طور بالقوه بیشتر از هر رویکرد دیگری است. استراتژیهای پیروی از روند معمولاً ریسک کمتر و پاداش کمتری نیز ارائه میدهند. از سوی دیگر، معامله متقابل، همیشه ریسک بزرگتری است که با سود بیشتر پاداش میگیرد. در نتیجه، چنین معاملهگری حداکثر برداشت کمتری خواهد داشت. علاوه بر این، زمانی که این کاهشها اتفاق میافتد، میتوانید سریعتر از هر کس دیگری در بازار از چنین دورههای ضرری خارج شوید. و همچنین از پاداش هایی که توجه می کنیم:

- دوره های کوتاه تر در موقعیت معامله متقابل برای موقعیت هایی با هر طولی قابل اعمال است و برای موقعیت های کوتاه مدت بسیار مناسب تر از معاملات معمولی است. حفظ موقعیت ها برای مدت زمان نسبتاً کوتاه برای کسانی که تمایل به از دست دادن تمرکز دارند مناسب است.

- فرصت های بیشتری برای درک مزیت خود . به دلیل دورههای نگهداری کوتاهتر که ما به آن اشاره کردیم، معاملهگران با روند متضاد از استراتژی خود در بازار بیشتر از معاملهگران بلندمدت سود میبرند. ایجاد 75 یا بیشتر معامله در سال برای یک ابزار خاص برای سیستم های معاملاتی ضد روند غیر معمول نیست. این برای اکثر استراتژی های مبتنی بر روند بسیار غیر معمول است.

- نیازی به پیشبینی رفتار بلندمدت قیمت نیست. بازیکنان مقابل بازار می توانند به سرعت موقعیت ها را باز و بسته کنند. آنها نیازی به پیش بینی قیمت برای دوره های زمانی طولانی ندارند. در عوض، آنها توانایی تمرکز بر نوسانات قیمت کوتاه مدت تا میان مدت، انعطاف پذیری و معامله در هر دو طرف بازار را دارند. حدس زدن تنها یک تغییر قیمت کافی است.

معایب معامله در برابر روند

اکنون که به برخی از مزایای سبک ضد روند پی برده اید، باید به برخی از معایب این روش نیز اشاره کنیم. برای اکثر معاملهگران، بهویژه آنهایی که تازه وارد معامله میشوند یا بیتجربه هستند، بهتر است ابتدا با روند معامله کنند، و دلیل آن در اینجا آمده است:

- شما خلاف جریان طبیعی بازار می روید . در بازارها، مانند زندگی، همیشه راحت تر است که مسیر کمترین مقاومت را دنبال کنید. هنگامی که یک روند در حال حرکت است، تمایل به تداوم دارد – در نتیجه تلاش برای مخالفت با این روند، می تواند (و خواهد) منجر به یک سری معاملات زیانده شود.

- تشخیص روندهای بازار بسیار ساده تر از نقاط محوری است. نقاط عطف در بازار می تواند خیلی سریع اتفاق بیفتد. آنقدر سریع که به سختی فرصت واکنش نشان می دهید. از سوی دیگر، تشخیص روندها بسیار آسانتر است و اغلب برای مدت طولانی باقی میمانند – بنابراین به عنوان یک معاملهگر ضد، با افرادی که در جلو برتری دارند، بازی خواهید کرد.

- از نظر روانی دشوار است که حریف باشیم – هیچ احساس فشاری در معاملات بیشتر از معامله علیه همه وجود ندارد. شما باید موقعیتی را در برابر جمعیت و بازار باز کنید. در حالی که مطمئناً می تواند نفس شما را تقویت کند، همچنین می تواند خطرناک باشد و در صورت اشتباه به حساب تجاری و روان شما آسیب برساند.

- به ندرت سودهای کلان به دست می آورید – نباید انتظار معاملات منظم سودآور را داشته باشید، انتظار مثبت های بزرگ نادر را برای بانک داشته باشید. شما به طور منظم سود متوسطی نخواهید داشت، بالا و پایین بیشتری خواهید داشت – ماهیت این رویکرد این است.

بهترین روش ها برای معامله در برابر روند

مهم نیست که چقدر از ارزش گذاری معاملاتی خود مطمئن باشیم، نباید فراموش کنیم که “بازارها می توانند بیش از آن که ما حلال بمانیم غیرمنطقی باقی بمانند.” بیایید برخی از بهترین شیوه های مربوط به معامله در برابر روند بازار را مورد بحث قرار دهیم. این دستورالعمل های اساسی به همان اندازه مفید خواهند بود که آیا در حال معامله FX، معاملات آتی یا سهام هستید.

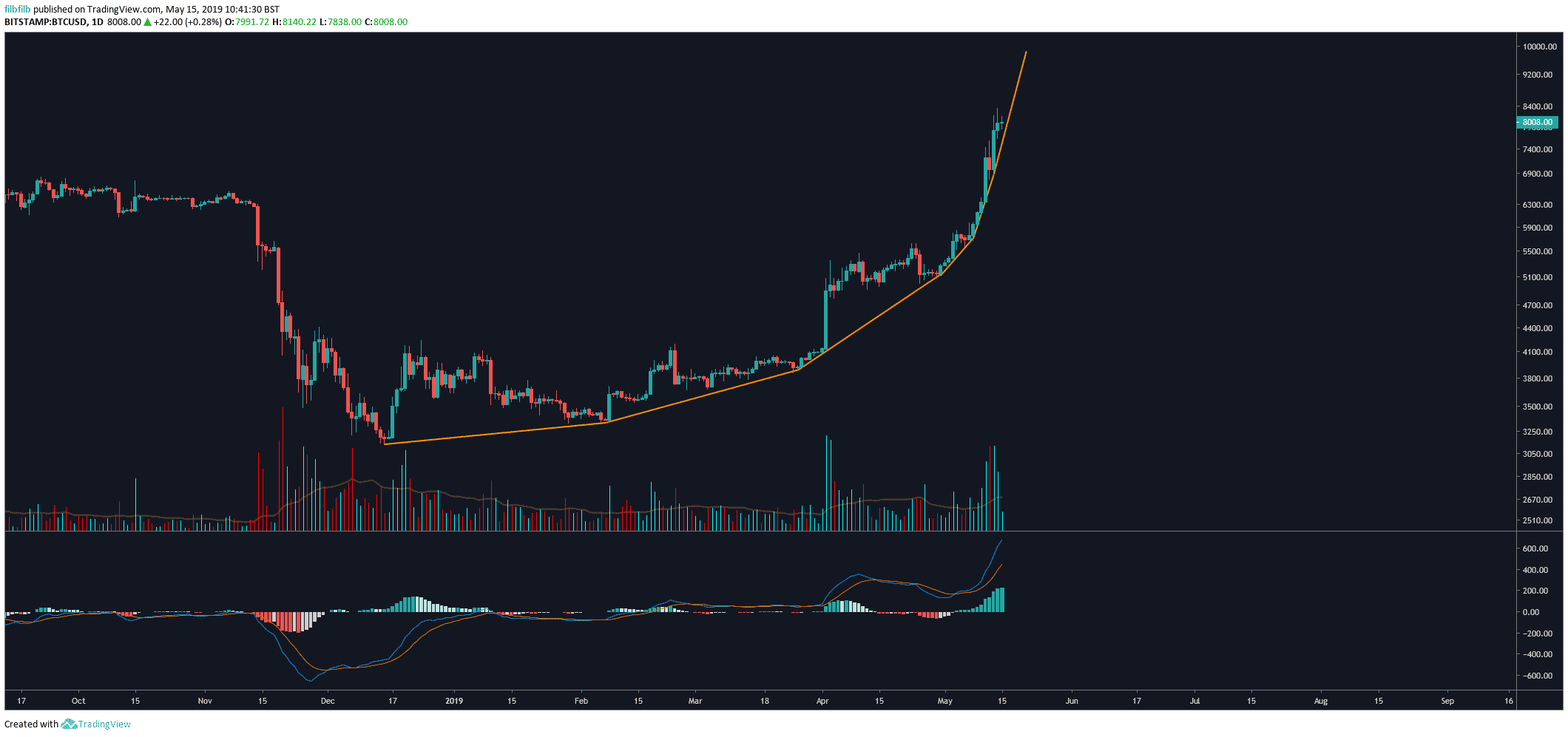

در طول یک حرکت سهموی قیمت برخلاف روند معامله نکنید.

هر زمان که قیمت به طور غیرعادی رفتار کرد، به خصوص در طول روندهای صعودی قوی یا روندهای نزولی قوی که شبیه حرکت های قیمتی یک طرفه یا بدتر از آن، حرکات سهموی قیمت است، بهتر است درگیر روندهای متضاد نباشید. شما باید در حاشیه بمانید و منتظر بمانید تا نوسانات بازار کاهش یابد.

همیشه در بازار استاپ ضرر داشته باشید

برخی از معامله گران ترجیح می دهند به جای توقف ضرر، توقف های به اصطلاح ذهنی در بازار داشته باشند. یک توقف ذهنی اساساً قیمتی است که یک معامله گر

معتقد است در صورتی که معامله بر خلاف آنها حرکت کند، یک موقعیت را می بندد. از سوی دیگر، توقف ضرر واقعی در بازار قرار می گیرد و زمانی که به یک سطح معین رسید، به طور خودکار آغاز می شود. معامله گران متقابل باید همیشه فقط این نوع توقف در بازار داشته باشند، زیرا خود رویکرد بازی در برابر بازار در برابر حرکات نامطلوب ناگهانی قیمت بسیار آسیب پذیر است.

به موقعیتی که قبلاً سودآور نبوده اضافه نکنید

برخی از روندهای متضاد، زمانی که قیمت ها بر خلاف آنها حرکت می کنند، موقعیت های خود را افزایش می دهند. در حالی که این رویکرد ممکن است برای افراد بسیار با تجربه و بسیار منضبط کارساز باشد، اکثریت قریب به اتفاق به سرعت بانک را شکست خواهند داد. تعیین یک نقطه محوری احتمالی دشوار است، و اغلب اشتباه می کنید، افزایش ناگهانی موقعیت قطعا شما را در موقعیت ناراحت کننده ای قرار می دهد.

قبل از مخالفت با روند، منتظر تایید باشید

مقداری ماشه (مثلاً بر اساس یک اندیکاتور) به استراتژی ضد روند خود اضافه کنید که عملکرد آن برای ورود به بازار اجباری است. در حالی که انتظار برای چنین تاییدی گاهی اوقات می تواند نسبت پاداش به ریسک یک معامله را کاهش دهد، اگر به درستی استفاده شود، نرخ برد کلی شما را افزایش می دهد. این امر به ویژه در معاملات پیشخوان صادق است، جایی که حتی کوچکترین اشتباه محاسباتی می تواند منجر به نتیجه باخت شود.

بیش از 2 درصد در معامله ریسک نکنید

موفقیت هر استراتژی معاملاتی تا حد زیادی به مدیریت ریسک مناسب و برنامه ریزی شده بستگی دارد. یکی از حوزه های مدیریت ریسک که معامله گران باید به آن توجه ویژه ای داشته باشند، اندازه موقعیت است. موقعیت هایی که خیلی کوچک هستند اغلب منجر به درآمد کم بهره می شوند، در حالی که موقعیت های خیلی بزرگ می توانند به آسیب های بالقوه فاجعه بار منجر شوند. معاملهگرانی که در مقابل بازار معامله میکنند نباید بیش از 2 درصد از پات را به خطر بیندازند.

استراتژی معاملاتی در برابر روند

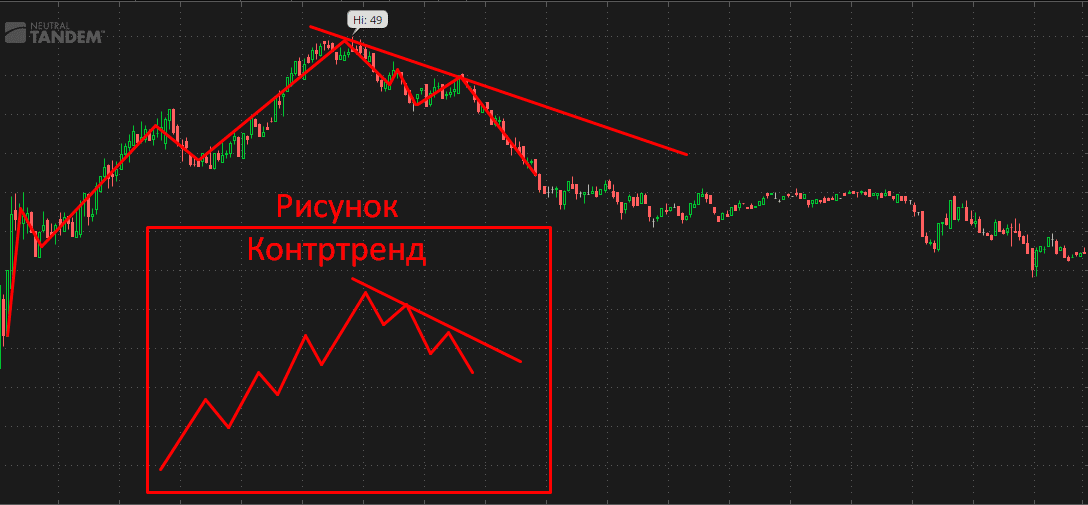

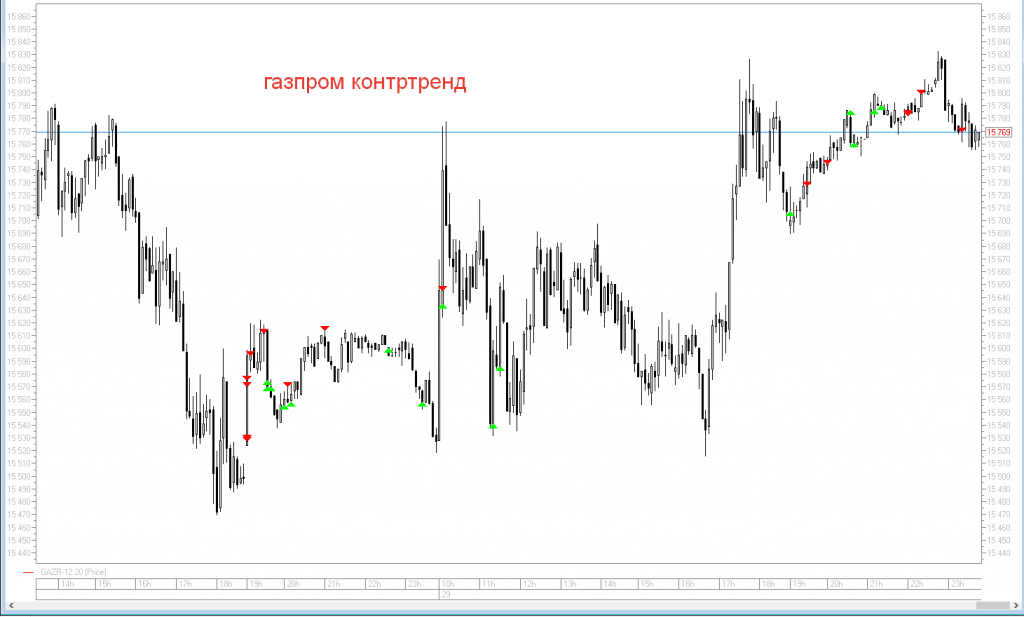

اکنون که ایده ای درباره این سبک از تجارت دارید، بیایید دانش خود را تقویت کنیم و یک استراتژی معاملاتی ایجاد کنیم. از شاخص های فنی استفاده خواهیم کرد. در بازارهای مالی، اغلب شاهد سه فشار قیمت جداگانه در جهت یک روند خواهید بود که با دو اصلاح کوچکتر قطع می شود. کسانی که با نظریه داو یا تئوری امواج الیوت آشنایی دارند، ساختار ضربه ای آن را تشخیص خواهند داد. اگر با مفاهیم اصل موج الیوت آشنایی ندارید، همچنان می توانید از این روش استفاده کنید.

- نمودار باید یک ساختار پله ای را نشان دهد که به وضوح سه فشار قیمت جداگانه را نشان می دهد.

- اگر خطی بین پایینترین نقطه نوسان ضربههای دوم و سوم و خطی که همان پایینها را در نمودار نشانگر RSI به هم وصل میکند، یک واگرایی وجود دارد.

در این نقطه یک خط روند نزولی رسم کنید و قله های اصلاحی را در یک حرکت نزولی “جهش” قیمت به هم وصل کنید.

- سفارش خرید ورودی با قیمت شکست این خط روند قرار می گیرد.

- یک دستور توقف ضرر باید قبل از شکستن کندل در پایین ترین نقطه شمع قرار گیرد.

قوانین ورود به موقعیت کوتاه منعکس شده است. روند مخالف در معاملات، استراتژی معاملاتی در برابر روند: https://youtu.be/8UN7iDmswOA

بازاریابی

نمونه دیگری از معاملات خلاف روند برای شرکت کنندگان باتجربه صرافی، معاملات بازارساز است. چنین معاملهگری در هر دو جهت معامله میکند. زمانی که بازار شروع به حرکت فعالانه در یک جهت می کند، MM موقعیتی را در برابر حرکت بازار ایجاد می کند و ضرر را در موقعیت انباشته می کند. بازار ایده آل برای MM بازاری است که ثابت بماند. در این صورت دیگران یا به قیمت MM می خرند، یا به قیمت آن می فروشند. و بدترین چیز برای یک بازارساز این است که بازار در یک جهت حرکت کند. احتمال یک روند پایدار در بازه های زمانی بزرگ بیشتر است، بنابراین سازندگان بازار معاملات را در سطح معاملات با فرکانس بالا انجام می دهند. در حال حاضر، شما باید ایده ای از رویکرد معکوس در معاملات و تفاوت آن با معاملات روند داشته باشید. اگرچه حرکت بر خلاف روند اصلی می تواند بسیار سودآور باشد، این رویکرد برای مبتدیان نیست. حتی معامله گران باتجربه نیز باید زمان بگذارند تا علائم مختلف تغییر بازار قریب الوقوع را مطالعه کنند. بسیاری از بازیکنان موفق به طور همزمان از دو استراتژی استفاده می کنند – بسته به موقعیت، هم با روند و هم بر خلاف آن معامله می کنند.