ट्रेडमा काउन्टरट्रेन्ड र ट्रेन्डको बिरूद्ध ट्रेडिंगका सुविधाहरू। व्यापार विधिहरूको विशाल बहुमत प्रवृत्ति मा निर्भर गर्दछ। यद्यपि, व्यापारमा काउन्टरट्रेन्ड दृष्टिकोणको बारेमा धेरै जानकारी छैन। यस लेखमा, हामी सैद्धान्तिक स्तरमा प्रवृति विरुद्ध व्यापार, साथै बजारमा कार्यान्वयनका लागि वर्तमान रणनीतिहरूबारे छलफल गर्नेछौं।

- काउन्टरट्रेन्ड ट्रेडिंगको परिभाषा

- काउन्टरट्रेन्ड ट्रेडिंग विधिका फाइदाहरू

- प्रवृत्ति विरुद्ध व्यापार को विपक्ष

- प्रवृति विरुद्ध व्यापार को लागी उत्तम अभ्यासहरु

- बजारमा सधैं स्टप हानि हुन्छ

- पहिले नै लाभदायक स्थितिमा थप नगर्नुहोस्

- प्रवृति विरुद्ध जानु अघि पुष्टिकरणको लागि पर्खनुहोस्

- व्यापारमा 2% भन्दा बढी जोखिम नगर्नुहोस्

- प्रवृत्ति विरुद्ध व्यापार रणनीति

- बजार निर्माण

काउन्टरट्रेन्ड ट्रेडिंगको परिभाषा

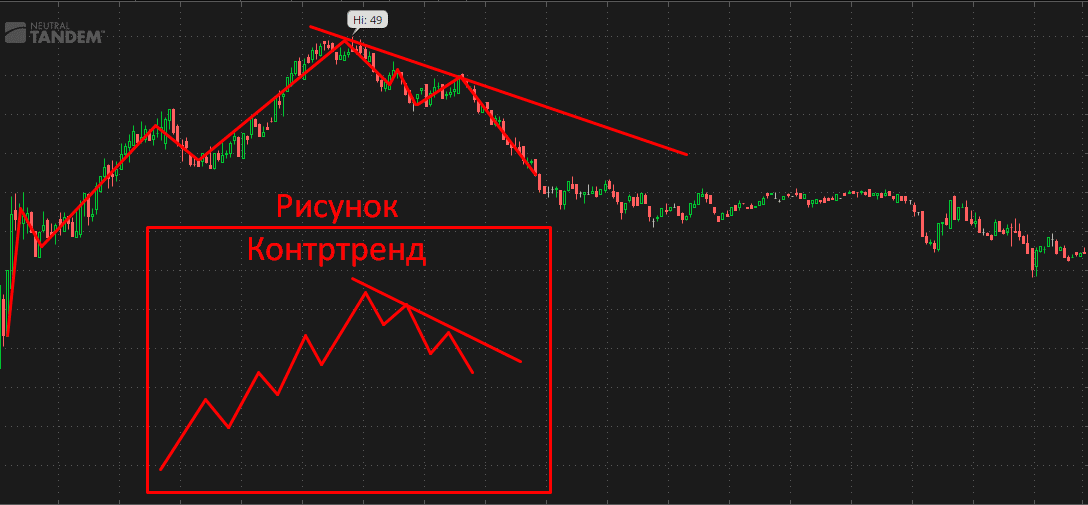

काउन्टरट्रेन्ड ट्रेडिङ भनेको व्यापार गर्ने एउटा दृष्टिकोण हो जहाँ व्यापारीले प्रचलित प्रवृतिको विरुद्धमा जाने मूल्य आन्दोलनबाट लाभ लिन खोज्छ। प्रवृत्तिको विरुद्धमा काम गर्ने व्यापारीहरूले छोटो अवधिको मूल्य पुलब्याक वा पूर्ण उल्टाउने प्रयास गरिरहेका छन्। सामान्यतया, प्रवृत्ति विरुद्ध व्यापार रणनीति एक मध्यम अवधि अवधि छ – स्थिति धेरै दिन देखि धेरै हप्ता सम्म आयोजित छ। तर यो एक इरनक्लाड नियम होइन: यद्यपि यति धेरै होइन, त्यहाँ काउन्टर-ट्रेन्ड रणनीतिहरू भएका छोटो अवधिका व्यापारीहरू पनि छन् जसले

इन्ट्राडेमा सम्झौताहरू गर्छन्।। सामान्यतया, यस दृष्टिकोणमा आधारित रणनीतिहरू कुनै पनि समय सीमाको लागि उपयुक्त छन्। प्रवृतिको विरुद्धमा ट्रेड गर्नु प्रवृतिलाई पछ्याउने विपरित हो। जबकि ट्रेन्ड ट्रेडिङको अर्थ हो मोमेन्टम ब्रेकआउटहरू समात्नु र त्यसपछि सकेसम्म लामो समयसम्म प्रवृतिसँग सर्नु, काउन्टरट्रेन्ड शैलीले सम्भावित रिभर्सल बिन्दुहरू खोज्नु आवश्यक छ। व्यापारका दुवै शैलीहरू सही बजार अवस्थाहरूमा लाभदायक हुन सक्छन् र जब तिनीहरू व्यक्तिगत मनोविज्ञानसँग मेल खान्छ – केही व्यापारीहरूको लागि, एक दृष्टिकोण बाँकी भन्दा राम्रो हुन सक्छ, केवल व्यक्तित्व लक्षणहरूको कारणले।

परिभाषा। प्रवृति व्यापारीहरूले आवेगपूर्ण मूल्य आन्दोलनहरू पत्ता लगाउन र भाग लिन खोज्छन्, जबकि काउन्टर व्यापारीहरूले सुधारात्मक मूल्य आन्दोलनहरूको फाइदा लिनको लागि महत्वपूर्ण उल्टो बिन्दुहरू खोज्न खोज्छन्।

काउन्टरट्रेन्ड ट्रेडिंग विधिका फाइदाहरू

व्यापारको विपरीत शैली कहिलेकाहीँ कठिन हुन सक्छ, तर त्यहाँ समय-समयमा भीड विरुद्ध व्यापार गर्न केही फाइदाहरू छन्, तल उल्लिखित रूपमा। एउटा व्यापारबाट नाफा सम्भावित कुनै पनि अन्य दृष्टिकोण भन्दा ठूलो छ। प्रवृति-निम्न रणनीतिहरूले कम जोखिम र कम पुरस्कारहरू पनि प्रस्ताव गर्छन्। काउन्टरट्रेडिङ, अर्कोतर्फ, सधैं एक ठूलो जोखिम हो, जुन अधिक लाभ संग पुरस्कृत गरिन्छ। नतिजाको रूपमा, यस्तो व्यापारीसँग कम अधिकतम ड्रडाउन हुनेछ। थप रूपमा, जब यी ड्रडाउनहरू हुन्छन्, तपाईं बजारमा अरू कसैको भन्दा छिटो त्यस्तो हराउने अवधिहरूबाट बाहिर निस्कन सक्नुहुन्छ। र बोनसबाट पनि हामी नोट गर्छौं:

- स्थितिमा छोटो अवधि । काउन्टरट्रेडिङ कुनै पनि लम्बाइको स्थितिहरूमा लागू हुन्छ, र नियमित व्यापार भन्दा छोटो-अवधि स्थितिहरूको लागि धेरै उपयुक्त छ। एक अपेक्षाकृत छोटो समय को लागी स्थिति होल्डिंग फोकस गुमाउने को लागी उपयुक्त छ।

- तपाईंको फाइदा महसुस गर्न थप अवसरहरू । हामीले भर्खरै उल्लेख गरेका छोटो होल्डिङ अवधिको कारण, काउन्टरट्रेन्ड ट्रेडर्सहरूले लामो-अवधिका व्यापारीहरू भन्दा धेरै पटक बजारमा उनीहरूको रणनीतिबाट फाइदा लिन्छन्। काउन्टरट्रेन्ड ट्रेडिंग प्रणालीहरूले कुनै विशेष उपकरणको लागि प्रति वर्ष 75 वा बढी ट्रेडहरू उत्पन्न गर्न असामान्य छैन। धेरै प्रवृत्ति आधारित रणनीतिहरूको लागि यो धेरै असामान्य हुनेछ।

- यो दीर्घकालीन मूल्य व्यवहार भविष्यवाणी गर्न आवश्यक छैन । बजार विरुद्ध खेलाडीहरू चाँडै खोल्न र स्थिति बन्द गर्न सक्छन्। तिनीहरूले लामो समयको लागि मूल्य भविष्यवाणी गर्न आवश्यक छैन। यसको सट्टा, तिनीहरूसँग छोटो र मध्यम अवधिको मूल्य उतार-चढ़ावहरूमा ध्यान केन्द्रित गर्ने क्षमता छ, लचिलो हुनुहोस् र बजारको दुवै पक्षमा व्यापार गर्नुहोस्। यो केवल एक मूल्य उल्टो अनुमान गर्न पर्याप्त छ।

प्रवृत्ति विरुद्ध व्यापार को विपक्ष

अब जब तपाईसँग काउन्टरट्रेन्ड शैलीका केही फाइदाहरू छन्, हामीले यस दृष्टिकोणका केही बेफाइदाहरू पनि उल्लेख गर्नुपर्छ। धेरै जसो व्यापारीहरूका लागि, विशेष गरी जो व्यापारमा नयाँ छन् वा अनुभवहीन छन्, पहिले प्रवृतिसँग व्यापार गर्नु राम्रो हुन्छ, र यहाँ किन छ:

- तपाईं बजारको प्राकृतिक प्रवाह विरुद्ध जाँदै हुनुहुन्छ । बजारमा, जीवनमा जस्तै, कम से कम प्रतिरोधको बाटो पछ्याउन सधैं सजिलो हुन्छ। जब एक प्रवृत्ति गतिमा हुन्छ, यो निरन्तर रहन्छ – यस प्रवृत्तिको विरुद्धमा जाने प्रयासको परिणामको रूपमा, (र हुनेछ) ले हराउने ट्रेडहरूको सम्पूर्ण श्रृंखलामा नेतृत्व गर्न सक्छ।

- बजार प्रवृतिहरू पिभोट बिन्दुहरू भन्दा पत्ता लगाउन धेरै सजिलो छ । बजारमा टर्निङ पोइन्टहरू धेरै छिटो हुन सक्छ। यति छिटो कि तपाईसँग प्रतिक्रिया गर्न समय छैन। अर्कोतर्फ, प्रचलनहरू पहिचान गर्न धेरै सजिलो छ र प्रायः लामो समयसम्म रहन्छ – त्यसैले काउन्टरट्रेडरको रूपमा, तपाईं अगाडि लाभ उठाउने व्यक्तिहरू विरुद्ध खेल्नुहुनेछ।

- प्रतिद्वन्द्वी हुन मनोवैज्ञानिक रूपमा गाह्रो छ – सबैको विरुद्ध व्यापार गर्नु भन्दा व्यापारमा दबाबको ठूलो भावना छैन। तपाईले भीड र बजारको बिरूद्ध स्थिति खोल्नु पर्छ। यद्यपि यसले निश्चित रूपमा तपाइँको अहंकारलाई बढावा दिन सक्छ, यो खतरनाक पनि हुन सक्छ र तपाइँको ट्रेडिंग खाता र तपाइँको आफ्नै मानसिकता दुबैलाई चोट पुर्याउन सक्छ जब तपाइँ यसलाई गलत गर्नुहुन्छ।

- तपाईले विरलै ठूलो नाफा कमाउनुहुनेछ – तपाईले नियमित लाभदायक ट्रेडहरूको आशा गर्नु हुँदैन, बैंकमा दुर्लभ ठूला फाइदाहरूको अपेक्षा गर्नुहोस्। तपाईंले नियमित रूपमा औसत लाभहरू प्राप्त गर्नुहुने छैन, तपाईंसँग धेरै उच्च र न्यून हुनेछ – यो यस दृष्टिकोणको सार हो।

प्रवृति विरुद्ध व्यापार को लागी उत्तम अभ्यासहरु

हामी हाम्रो व्यापारिक मूल्याङ्कनमा जति नै विश्वस्त हुन सक्छौं, हामीले यो बिर्सनु हुँदैन कि “बजारहरू हामी विलायक रहन सक्ने भन्दा लामो समयसम्म तर्कहीन रहन सक्छ।” बजारको प्रवृतिको विरुद्धमा व्यापारसँग सम्बन्धित केही उत्कृष्ट अभ्यासहरूबारे छलफल गरौं। यी आधारभूत दिशानिर्देशहरू समान रूपमा सहयोगी हुनेछन् चाहे तपाईं FX, वायदा वा स्टकहरू व्यापार गर्दै हुनुहुन्छ।

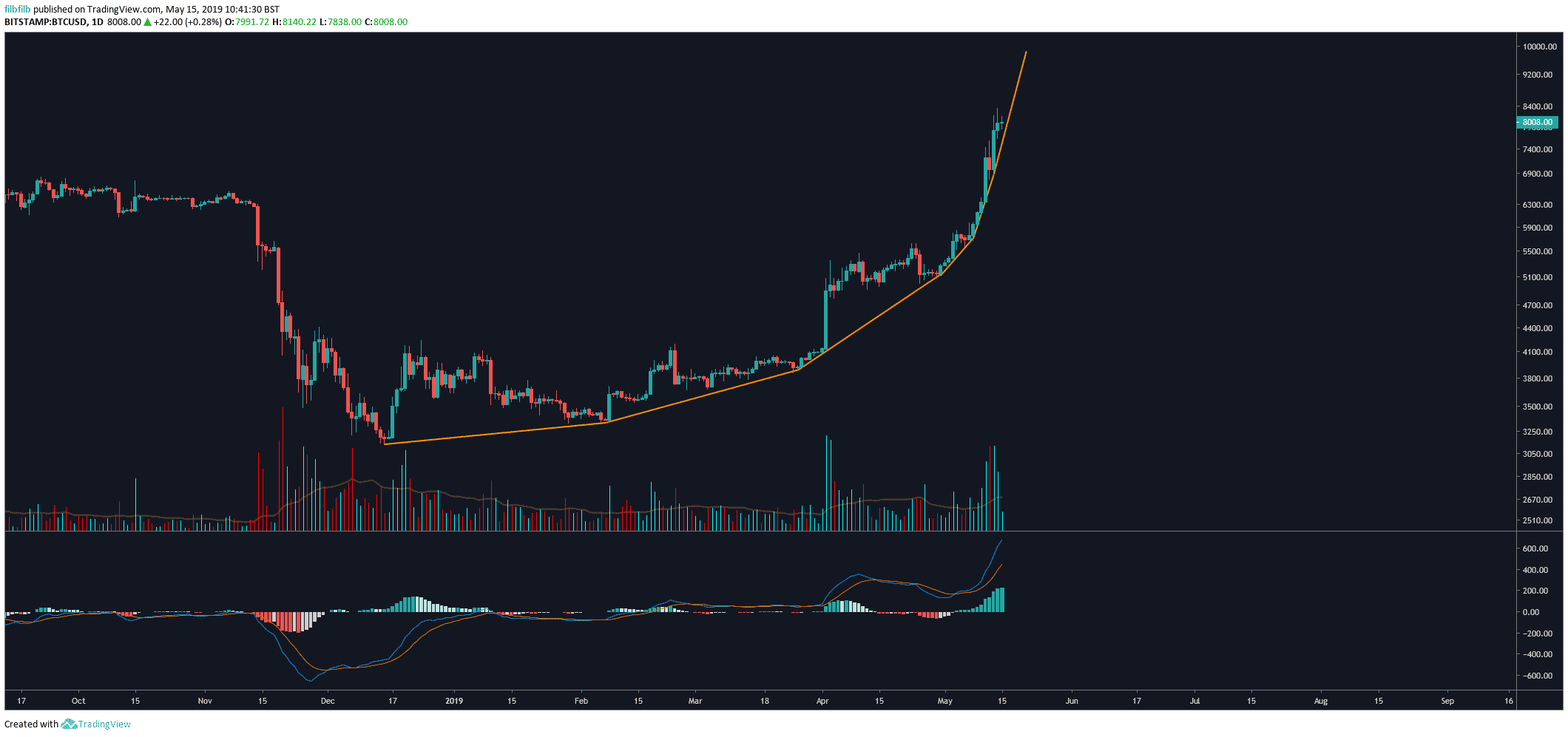

एक प्याराबोलिक मूल्य चाल को समयमा प्रवृति विरुद्ध व्यापार नगर्नुहोस्।

कुनै पनि समयमा मूल्य असामान्य रूपमा व्यवहार गर्दछ, विशेष गरी बलियो अपट्रेन्ड वा बलियो डाउनट्रेन्डहरूमा जुन एकतर्फी मूल्य चालहरू जस्तै देखिन्छ वा, अझ खराब, प्याराबोलिक मूल्य चालहरू, काउन्टरट्रेन्डहरूमा संलग्न नहुनु राम्रो हुन्छ। तपाईं किनारामा रहनु पर्छ र बजार अस्थिरता कम नभएसम्म पर्खनुहोस्।

बजारमा सधैं स्टप हानि हुन्छ

केही व्यापारीहरूले हानि रोक्नको सट्टा बजारमा तथाकथित मानसिक स्टपहरू राख्न रुचाउँछन्। एक मानसिक रोक अनिवार्य रूपमा मूल्य हो जसमा एक व्यापारीले

विश्वास गर्दछ कि यदि व्यापार तिनीहरूको विरुद्धमा जान्छ भने तिनीहरूले स्थिति बन्द गर्नेछन्। अर्कोतर्फ, एक वास्तविक स्टप हानि, बजारमा राखिन्छ र एक निश्चित स्तर पुगेपछि स्वचालित रूपमा ट्रिगर हुन्छ। काउन्टरट्रेडरहरूसँग बजारमा सधैं यस प्रकारको स्टप हुनुपर्छ, किनभने बजार विरुद्ध खेल्ने दृष्टिकोण अचानक प्रतिकूल मूल्य आन्दोलनहरूको लागि धेरै कमजोर हुन्छ।

पहिले नै लाभदायक स्थितिमा थप नगर्नुहोस्

केही काउन्टरट्रेन्डहरूले मूल्यहरू तिनीहरूको विरुद्धमा जाँदा तिनीहरूको स्थिति बढाउने प्रवृत्ति हुन्छ। यद्यपि यो दृष्टिकोण धेरै अनुभवी, अत्यन्त अनुशासित व्यक्तिहरूको लागि काम गर्न सक्छ, विशाल बहुमतले चाँडै बैंक तोड्नेछ। सम्भावित पिभोट बिन्दुलाई चिनाउन गाह्रो छ, र तपाई प्रायः गलत हुनुहुनेछ, स्थितिमा आवेगजनक वृद्धिले तपाईलाई निश्चित रूपमा असहज स्थितिमा राख्छ।

प्रवृति विरुद्ध जानु अघि पुष्टिकरणको लागि पर्खनुहोस्

तपाईंको काउन्टरट्रेन्ड रणनीतिमा केही ट्रिगर (उदाहरणका लागि, सूचकमा आधारित) थप्नुहोस्, जसको सञ्चालन बजारमा प्रवेश गर्न अनिवार्य हुनेछ। यस्तो पुष्टिकरणको प्रतीक्षा गर्दा कहिलेकाहीँ व्यापारको इनाम-देखि-जोखिम अनुपात घटाउन सक्छ, यदि सही रूपमा प्रयोग गरियो भने, यसले तपाइँको समग्र जीत दर बढाउनेछ। यो विशेष गरी काउन्टर ट्रेडिङमा साँचो हो, जहाँ थोरै गलत गणनाले पनि नतिजा गुमाउन सक्छ।

व्यापारमा 2% भन्दा बढी जोखिम नगर्नुहोस्

कुनै पनि व्यापारिक रणनीतिको सफलता धेरै हदसम्म उचित र सुनियोजित जोखिम व्यवस्थापनमा निर्भर गर्दछ। जोखिम व्यवस्थापनको एउटा क्षेत्र जुन व्यापारीहरूले विशेष ध्यान दिनु पर्छ स्थिति साइजिङ। स्थितिहरू जुन धेरै सानो हुन्छन् प्रायः कम ब्याज आम्दानीको परिणाम हुन्छ, जबकि स्थितिहरू जुन धेरै ठूला हुन्छन् सम्भावित रूपमा विनाशकारी क्षति हुन सक्छ। बजार विरुद्ध व्यापार गर्ने व्यापारीहरूले भाँडोको 2% भन्दा बढी जोखिम लिनु हुँदैन।

प्रवृत्ति विरुद्ध व्यापार रणनीति

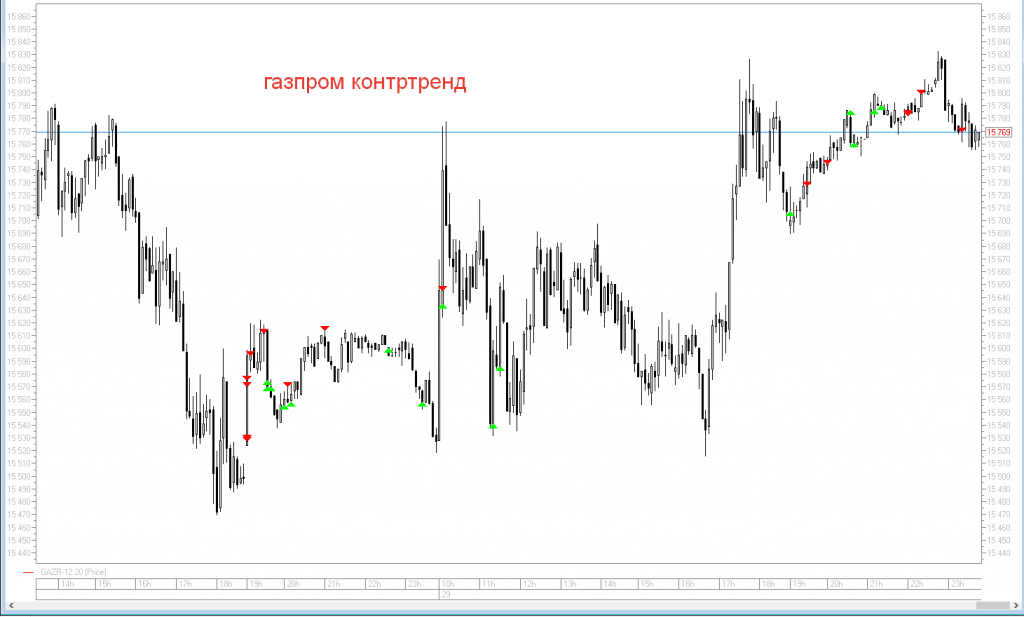

अब जब तपाईसँग यो व्यापार शैली कस्तो देखिन्छ भन्ने बारे एक विचार छ, आउनुहोस् हाम्रो ज्ञानलाई बलियो बनाउनुहोस् र व्यापार रणनीति विकास गरौं। हामी प्राविधिक संकेतकहरू प्रयोग गर्नेछौं। वित्तीय बजारहरूमा, तपाईंले प्रायः दुईवटा साना सुधारहरूद्वारा बाधित हुने प्रवृत्तिको दिशामा तीनवटा अलग-अलग मूल्य पुशहरू देख्नुहुनेछ। जो डाउ थ्योरी वा इलियट वेभ थ्योरीसँग परिचित छन् तिनीहरूले यसको आवेग संरचना पहिचान गर्नेछन्। यदि तपाईं इलियट वेभ सिद्धान्त अवधारणाहरूसँग परिचित हुनुहुन्न भने, तपाईं अझै पनि यो विधि प्रयोग गर्न सक्नुहुन्छ।

- चार्टले एक चरण संरचना देखाउनुपर्दछ, स्पष्ट रूपमा तीन अलग-अलग मूल्य धक्काहरू देखाउँदै।

- यदि तपाईंले दोस्रो र तेस्रो झटकाको स्विङ लोज र RSI सूचक चार्टमा उही बटमहरू जोड्ने रेखाको बीचमा रेखा कोर्नु भयो भने भिन्नता हुन्छ।

यस बिन्दुमा एक मन्द प्रवृत्ति रेखा कोर्नुहोस्, सुधारात्मक चुचुराहरूलाई बियरिश “जम्प” मूल्य चालमा जोड्दै।

- यस प्रवृति रेखाको ब्रेकआउट मूल्यमा प्रविष्टि खरिद अर्डर राखिएको छ।

- ब्रेकआउट मैनबत्ती अघि मैनबत्तीको तल्लो भागमा स्टप हानि अर्डर राख्नु पर्छ।

छोटो स्थितिमा प्रवेश गर्ने नियमहरू प्रतिबिम्बित छन्। ट्रेडमा काउन्टरट्रेन्ड, प्रवृति विरुद्ध व्यापार रणनीति: https://youtu.be/8UN7iDmswOA

बजार निर्माण

अनुभवी विनिमय सहभागीहरूको लागि काउन्टर-ट्रेन्ड ट्रेडिंगको अर्को उदाहरण बजार निर्माता व्यापार हो। यस्तो व्यापारीले दुवै दिशामा सम्झौताहरू गर्दछ। जब बजार सक्रिय रूपमा एक दिशामा जान थाल्छ, MM ले बजार आन्दोलनको बिरूद्ध स्थिति निर्माण गर्दछ, स्थितिमा घाटा जम्मा गर्दछ। MM को लागि आदर्श बजार स्थिर छ। यस अवस्थामा, अरूले या त MM को मूल्यमा किन्छन्, वा यसको मूल्यमा बेच्छन्। र बजार निर्माताको लागि सबैभन्दा खराब कुरा हो जब बजार एक दिशामा सर्छ। ठूला टाइमफ्रेमहरूमा दिगो प्रवृत्तिको सम्भावना उच्च छ, त्यसैले बजार निर्माताहरूले उच्च-फ्रिक्वेन्सी ट्रेडिंगको विमानमा सम्झौताहरू गर्छन्। अहिले सम्म, तपाईसँग ट्रेडिङको उल्टो दृष्टिकोण र यो कसरी ट्रेन्ड ट्रेडिङबाट फरक छ भन्ने बारे एक विचार हुनुपर्छ। यद्यपि मुख्य प्रवृत्तिको बिरूद्ध सर्ने धेरै लाभदायक हुन सक्छ, यो दृष्टिकोण शुरुआतीहरूको लागि होइन। अनुभवी व्यापारीहरूले पनि आसन्न बजार उल्टोका विभिन्न संकेतहरू अध्ययन गर्न समय लिनुपर्छ। धेरै सफल खेलाडीहरूले एकैचोटि दुई रणनीतिहरू प्रयोग गर्छन् – तिनीहरू परिस्थितिमा निर्भर गर्दै, प्रवृत्ति र यसको विरुद्धमा दुवै व्यापार गर्छन्।