ट्रेडिंग में काउंटरट्रेंड और ट्रेंड के खिलाफ ट्रेडिंग की विशेषताएं। व्यापारिक विधियों का विशाल बहुमत प्रवृत्ति पर निर्भर करता है। हालांकि, ट्रेडिंग में काउंटरट्रेंड दृष्टिकोण के बारे में ज्यादा जानकारी नहीं है। इस लेख में, हम सैद्धांतिक स्तर पर प्रवृत्ति के खिलाफ व्यापार के साथ-साथ बाजार में लागू करने के लिए वर्तमान रणनीतियों पर चर्चा करेंगे।

- काउंटरट्रेंड ट्रेडिंग की परिभाषा

- काउंटरट्रेंड ट्रेडिंग पद्धति के लाभ

- प्रवृत्ति के खिलाफ व्यापार के विपक्ष

- प्रवृत्ति के खिलाफ व्यापार करने के लिए सर्वोत्तम अभ्यास

- बाजार में हमेशा स्टॉप लॉस रखें

- पहले से ही लाभहीन स्थिति में न जोड़ें

- प्रवृत्ति के खिलाफ जाने से पहले पुष्टि की प्रतीक्षा करें

- किसी ट्रेड पर 2% से अधिक जोखिम न लें

- प्रवृत्ति के खिलाफ ट्रेडिंग रणनीति

- बाजार बनाना

काउंटरट्रेंड ट्रेडिंग की परिभाषा

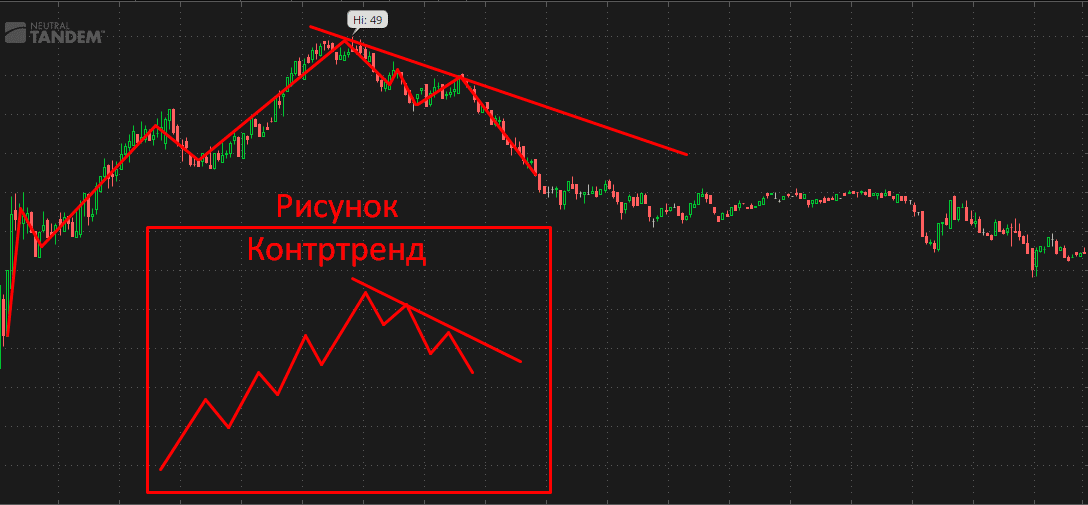

काउंटरट्रेंड ट्रेडिंग व्यापार के लिए एक दृष्टिकोण है जहां एक व्यापारी मौजूदा प्रवृत्ति के खिलाफ जाने वाले मूल्य आंदोलनों से लाभ प्राप्त करना चाहता है। प्रवृत्ति के खिलाफ काम करने वाले व्यापारी अल्पकालिक मूल्य पुलबैक या पूर्ण उलट पकड़ने की कोशिश कर रहे हैं। आमतौर पर, प्रवृत्ति के खिलाफ व्यापारिक रणनीतियों की मध्यम अवधि की अवधि होती है – स्थिति कई दिनों से लेकर कई हफ्तों तक होती है। लेकिन यह एक लोहे का नियम नहीं है: हालांकि इतने सारे नहीं हैं, काउंटर-ट्रेंड रणनीतियों वाले अल्पकालिक व्यापारी भी हैं जो

इंट्राडे सौदे करते हैं. सामान्य तौर पर, इस दृष्टिकोण पर आधारित रणनीतियाँ किसी भी समय सीमा के लिए उपयुक्त होती हैं। प्रवृत्ति के खिलाफ व्यापार प्रवृत्ति का पालन करने के विपरीत है। जबकि ट्रेंड ट्रेडिंग का अर्थ है गति ब्रेकआउट को पकड़ना और फिर यथासंभव लंबे समय तक प्रवृत्ति के साथ आगे बढ़ना, काउंटरट्रेंड शैली को संभावित रिवर्सल पॉइंट खोजने की आवश्यकता होती है। दोनों व्यापारिक शैलियाँ सही बाज़ार स्थितियों में लाभदायक हो सकती हैं और जब वे व्यक्तिगत मनोविज्ञान के अनुरूप हों – कुछ व्यापारियों के लिए, एक दृष्टिकोण दूसरों की तुलना में बेहतर हो सकता है, केवल व्यक्तित्व लक्षणों के कारण।

परिभाषा। ट्रेंड ट्रेडर्स आवेगी मूल्य आंदोलनों का पता लगाने और उनमें भाग लेने की कोशिश करते हैं, जबकि काउंटर ट्रेडर्स सुधारात्मक मूल्य आंदोलनों का लाभ उठाने के लिए महत्वपूर्ण उलट बिंदुओं की तलाश करते हैं।

काउंटरट्रेंड ट्रेडिंग पद्धति के लाभ

व्यापार की विपरीत शैली कभी-कभी मुश्किल हो सकती है, लेकिन समय-समय पर भीड़ के खिलाफ व्यापार करने के कुछ फायदे हैं, जैसा कि नीचे बताया गया है। एक व्यापार से लाभ किसी अन्य दृष्टिकोण से संभावित रूप से अधिक है। रुझान-निम्नलिखित रणनीतियां कम जोखिम और कम पुरस्कार भी प्रदान करती हैं। दूसरी ओर, काउंटरट्रेडिंग हमेशा एक बड़ा जोखिम होता है, जिसे अधिक लाभ के साथ पुरस्कृत किया जाता है। नतीजतन, ऐसे व्यापारी के पास अधिकतम गिरावट कम होगी। इसके अलावा, जब ये गिरावट आती है, तो आप बाजार में किसी और की तुलना में इस तरह के नुकसान की अवधि से तेजी से बाहर निकल सकते हैं। और बोनस से भी हम नोट करते हैं:

- स्थिति में छोटी अवधि । काउंटरट्रेडिंग किसी भी लम्बाई की स्थिति के लिए लागू है, और नियमित व्यापार की तुलना में अल्पकालिक पदों के लिए अधिक उपयुक्त है। अपेक्षाकृत कम समय के लिए पदों को धारण करना उन लोगों के लिए उपयुक्त है जो फोकस खो देते हैं।

- अपने लाभ का एहसास करने के अधिक अवसर । कम होल्डिंग अवधि के कारण हमने अभी उल्लेख किया है, काउंटरट्रेंड व्यापारियों को लंबी अवधि के व्यापारियों की तुलना में बाजार में उनकी रणनीति से अधिक बार लाभ होता है। काउंटरट्रेंड ट्रेडिंग सिस्टम के लिए किसी विशेष उपकरण के लिए प्रति वर्ष 75 या अधिक ट्रेड उत्पन्न करना असामान्य नहीं है। अधिकांश प्रवृत्ति आधारित रणनीतियों के लिए यह बहुत ही असामान्य होगा।

- दीर्घकालिक मूल्य व्यवहार की भविष्यवाणी करना आवश्यक नहीं है । बाजार के खिलाफ खिलाड़ी जल्दी से पोजीशन खोल और बंद कर सकते हैं। उन्हें लंबे समय तक कीमत की भविष्यवाणी करने की आवश्यकता नहीं है। इसके बजाय, उनके पास लघु से मध्यम अवधि के मूल्य में उतार-चढ़ाव पर ध्यान केंद्रित करने, लचीला होने और बाजार के दोनों पक्षों का व्यापार करने की क्षमता है। यह केवल एक मूल्य उलट का अनुमान लगाने के लिए पर्याप्त है।

प्रवृत्ति के खिलाफ व्यापार के विपक्ष

अब जब आपको काउंटरट्रेंड शैली के कुछ लाभों का अंदाजा हो गया है, तो हमें इस दृष्टिकोण के कुछ नुकसानों का भी उल्लेख करना चाहिए। अधिकांश व्यापारियों के लिए, विशेष रूप से जो व्यापार के लिए नए हैं या अनुभवहीन हैं, पहले प्रवृत्ति के साथ व्यापार करना बेहतर है, और यही कारण है:

- आप बाजार के प्राकृतिक प्रवाह के खिलाफ जा रहे हैं । बाजारों में, जीवन की तरह, कम से कम प्रतिरोध के रास्ते पर चलना हमेशा आसान होता है। जब कोई प्रवृत्ति गति में होती है, तो यह बनी रहती है – इस प्रवृत्ति के खिलाफ जाने की कोशिश के परिणामस्वरूप, ट्रेडों को खोने की पूरी श्रृंखला (और इच्छा) हो सकती है।

- धुरी बिंदुओं की तुलना में बाजार के रुझान का पता लगाना बहुत आसान है । बाजार में टर्निंग पॉइंट बहुत जल्दी हो सकते हैं। इतनी तेजी से कि आपके पास प्रतिक्रिया करने के लिए शायद ही समय हो। दूसरी ओर, रुझान को पहचानना बहुत आसान होता है और अक्सर लंबे समय तक बना रहता है – इसलिए एक काउंटरट्रेडर के रूप में, आप उन लोगों के खिलाफ खेलेंगे जिनके सामने एक फायदा है।

- प्रतिद्वंद्वी होना मनोवैज्ञानिक रूप से कठिन है – व्यापार में सभी के खिलाफ व्यापार करने की तुलना में दबाव की कोई बड़ी भावना नहीं है। आपको भीड़ और बाजार के खिलाफ एक पोजीशन खोलनी होगी। हालांकि यह निश्चित रूप से आपके अहंकार को बढ़ा सकता है, यह खतरनाक भी हो सकता है और गलत होने पर आपके ट्रेडिंग खाते और आपके अपने मानस दोनों को चोट पहुंचा सकता है।

- आप शायद ही कभी बड़ा मुनाफा कमाएंगे – आपको नियमित रूप से लाभदायक ट्रेडों की उम्मीद नहीं करनी चाहिए, बैंक को दुर्लभ बड़े प्लस की उम्मीद करनी चाहिए। आपको नियमित रूप से औसत लाभ नहीं मिलेगा, आपके पास अधिक ऊंचा और चढ़ाव होगा – यही इस दृष्टिकोण का सार है।

प्रवृत्ति के खिलाफ व्यापार करने के लिए सर्वोत्तम अभ्यास

कोई फर्क नहीं पड़ता कि हम अपने व्यापारिक मूल्यांकन में कितने आश्वस्त हो सकते हैं, हमें यह नहीं भूलना चाहिए कि “बाजार लंबे समय तक तर्कहीन रह सकता है, जब तक हम विलायक नहीं रह सकते।” आइए बाजार में चलन के खिलाफ व्यापार से संबंधित कुछ सर्वोत्तम प्रथाओं पर चर्चा करें। ये बुनियादी दिशानिर्देश समान रूप से सहायक होंगे चाहे आप एफएक्स, वायदा या स्टॉक का व्यापार कर रहे हों।

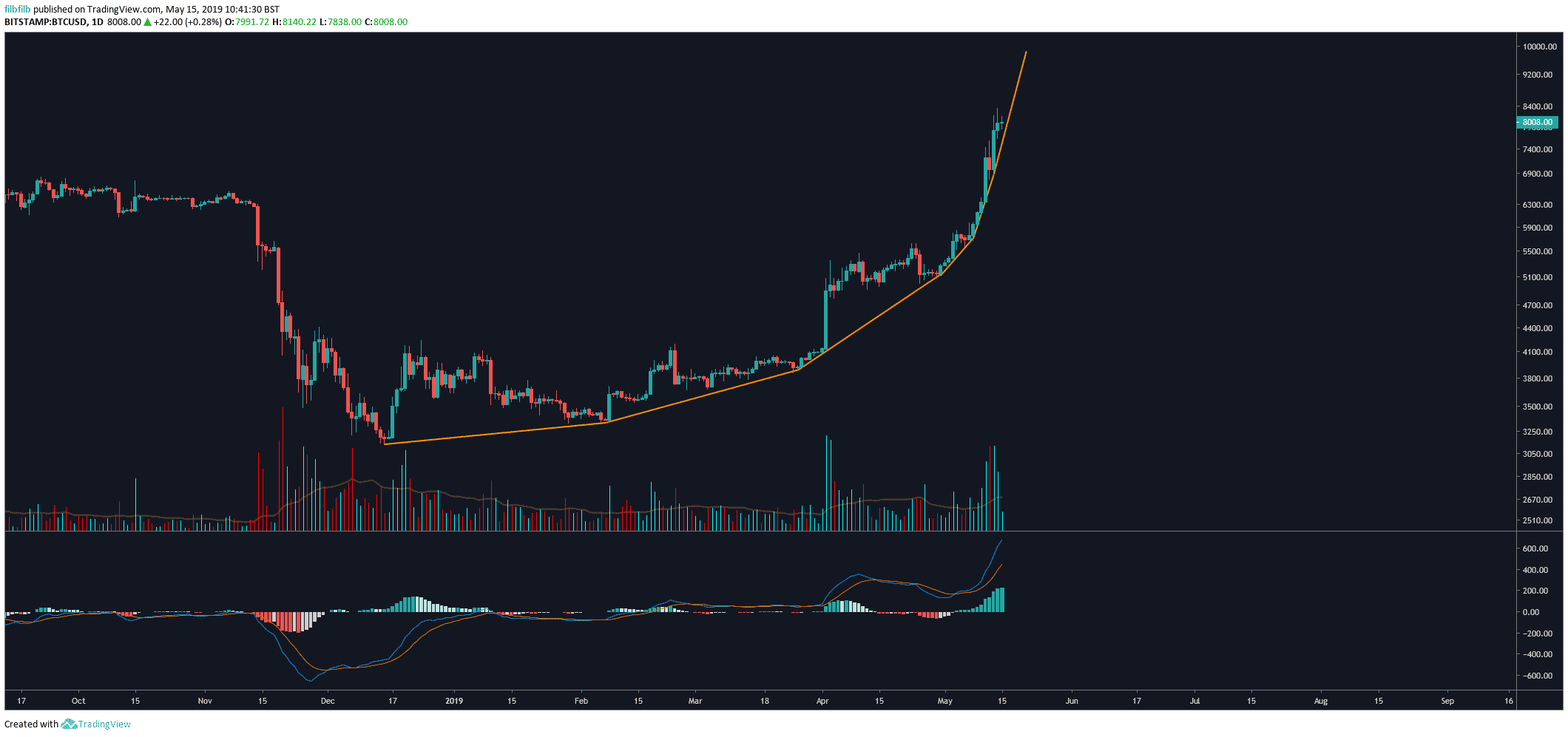

एक परवलयिक मूल्य चाल के दौरान प्रवृत्ति के विरुद्ध व्यापार न करें।

किसी भी समय कीमत असामान्य रूप से व्यवहार करती है, विशेष रूप से मजबूत अपट्रेंड या मजबूत डाउनट्रेंड के दौरान जो एकतरफा मूल्य आंदोलनों या बदतर, परवलयिक मूल्य आंदोलनों के समान होती है, काउंटरट्रेंड में शामिल नहीं होना सबसे अच्छा है। आपको किनारे पर रहना चाहिए और बाजार की अस्थिरता कम होने तक इंतजार करना चाहिए।

बाजार में हमेशा स्टॉप लॉस रखें

कुछ ट्रेडर स्टॉप लॉस के बजाय बाजार में तथाकथित मानसिक ठहराव पसंद करते हैं। एक मानसिक रोक अनिवार्य रूप से वह कीमत है जिस पर एक व्यापारी

का मानना है कि यदि व्यापार उनके खिलाफ चलता है तो वे एक स्थिति बंद कर देंगे। दूसरी ओर, एक वास्तविक स्टॉप लॉस बाजार में रखा जाता है और एक निश्चित स्तर तक पहुंचने पर स्वचालित रूप से चालू हो जाता है। काउंटरट्रेडर्स को हमेशा बाजार में इस तरह का स्टॉप होना चाहिए, क्योंकि बाजार के खिलाफ खेलने का दृष्टिकोण अचानक प्रतिकूल मूल्य आंदोलनों के लिए बहुत कमजोर है।

पहले से ही लाभहीन स्थिति में न जोड़ें

जब कीमतें उनके खिलाफ चलती हैं तो कुछ काउंटरट्रेंड अपनी स्थिति बढ़ा देते हैं। हालांकि यह दृष्टिकोण बहुत अनुभवी, अत्यंत अनुशासित लोगों के लिए काम कर सकता है, विशाल बहुमत जल्दी से बैंक को तोड़ देगा। एक संभावित धुरी बिंदु को इंगित करना मुश्किल है, और आप अक्सर गलत होंगे, स्थिति में एक आवेगपूर्ण वृद्धि निश्चित रूप से आपको असहज स्थिति में डाल देगी।

प्रवृत्ति के खिलाफ जाने से पहले पुष्टि की प्रतीक्षा करें

अपनी काउंटरट्रेंड रणनीति में कुछ ट्रिगर (उदाहरण के लिए, एक संकेतक पर आधारित) जोड़ें, जिसका संचालन बाजार में प्रवेश करने के लिए अनिवार्य होगा। इस तरह की पुष्टि की प्रतीक्षा करते समय कभी-कभी किसी ट्रेड के रिवॉर्ड-टू-रिस्क अनुपात को कम किया जा सकता है, अगर सही तरीके से उपयोग किया जाता है, तो यह आपकी समग्र जीत दर को बढ़ा देगा। यह काउंटर ट्रेडिंग में विशेष रूप से सच है, जहां थोड़ी सी भी गलत गणना से परिणाम खो सकता है।

किसी ट्रेड पर 2% से अधिक जोखिम न लें

किसी भी ट्रेडिंग रणनीति की सफलता काफी हद तक उचित और सुनियोजित जोखिम प्रबंधन पर निर्भर करती है। जोखिम प्रबंधन का एक क्षेत्र जिस पर व्यापारियों को विशेष ध्यान देना चाहिए, वह है स्थिति का आकार। बहुत छोटी स्थितियाँ अक्सर कम ब्याज आय में परिणत होती हैं, जबकि बहुत बड़ी स्थितियाँ संभावित रूप से विनाशकारी क्षति का कारण बन सकती हैं। बाजार के खिलाफ व्यापार करने वाले व्यापारियों को पॉट के 2% से अधिक जोखिम नहीं उठाना चाहिए।

प्रवृत्ति के खिलाफ ट्रेडिंग रणनीति

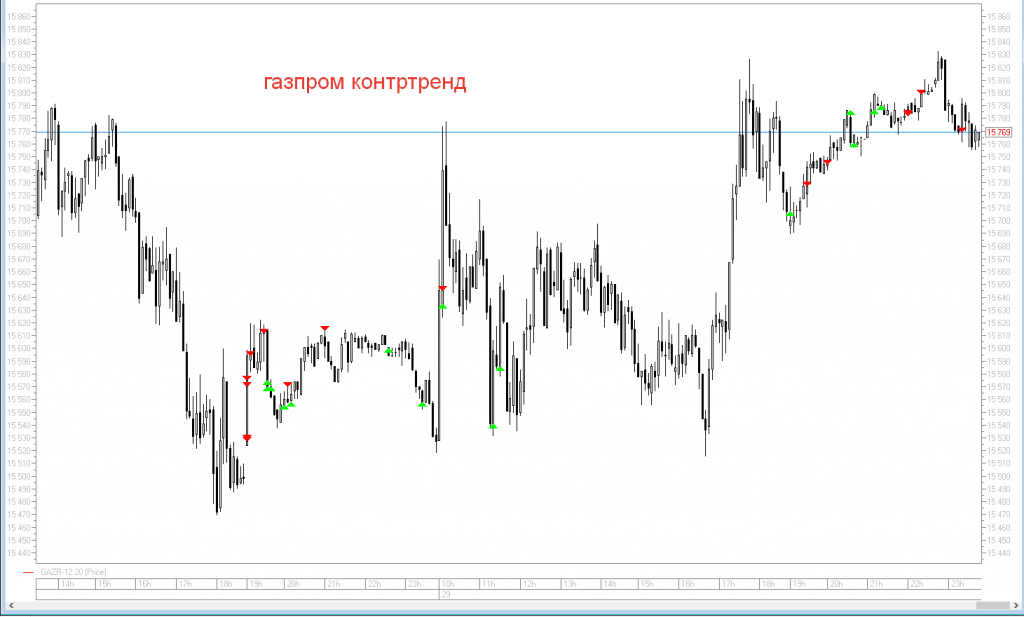

अब जब आपको इस बात का अंदाजा हो गया है कि ट्रेडिंग की यह शैली कैसी दिखती है, तो आइए अपने ज्ञान को मजबूत करें और एक ट्रेडिंग रणनीति विकसित करें। हम तकनीकी संकेतकों का उपयोग करेंगे। वित्तीय बाजारों में, आप अक्सर एक प्रवृत्ति की दिशा में तीन अलग-अलग मूल्य धक्का देखेंगे जो दो छोटे सुधारों से बाधित होते हैं। जो लोग डॉव थ्योरी या इलियट वेव थ्योरी से परिचित हैं, वे इसकी आवेग संरचना को पहचान लेंगे। यदि आप इलियट वेव सिद्धांत अवधारणाओं से परिचित नहीं हैं, तो भी आप इस पद्धति का उपयोग कर सकते हैं।

- चार्ट को एक चरण संरचना दिखानी चाहिए, स्पष्ट रूप से तीन अलग-अलग मूल्य धक्का दिखा रहा है।

- यदि आप दूसरे और तीसरे झटके के स्विंग चढ़ाव और RSI संकेतक चार्ट पर समान बॉटम्स को जोड़ने वाली रेखा के बीच एक रेखा खींचते हैं तो एक विचलन होता है।

इस बिंदु पर एक मंदी की प्रवृत्ति रेखा खींचना, सुधारात्मक चोटियों को एक मंदी “कूद” मूल्य चाल में जोड़ना।

- इस ट्रेंड लाइन के ब्रेकआउट प्राइस पर एंट्री बाय ऑर्डर दिया जाता है।

- ब्रेकआउट मोमबत्ती से पहले मोमबत्ती के निचले हिस्से में एक स्टॉप लॉस ऑर्डर रखा जाना चाहिए।

शॉर्ट पोजीशन में प्रवेश करने के नियम प्रतिबिंबित होते हैं। ट्रेडिंग में काउंटरट्रेंड, ट्रेंड के खिलाफ ट्रेडिंग रणनीति: https://youtu.be/8UN7iDmswOA

बाजार बनाना

अनुभवी एक्सचेंज प्रतिभागियों के लिए काउंटर-ट्रेंड ट्रेडिंग का एक और उदाहरण मार्केट मेकर ट्रेडिंग है। ऐसा व्यापारी दोनों दिशाओं में सौदे करता है। जब बाजार सक्रिय रूप से एक दिशा में बढ़ना शुरू करता है, तो एमएम बाजार की गति के खिलाफ स्थिति का निर्माण करता है, स्थिति पर नुकसान जमा करता है। MM के लिए आदर्श बाजार वह है जो स्थिर रहता है। इस मामले में, अन्य या तो एमएम की कीमत पर खरीदते हैं, या इसकी कीमत पर बेचते हैं। और एक मार्केट मेकर के लिए सबसे बुरी बात तब होती है जब मार्केट एक दिशा में चलता है। बड़ी समय सीमा पर एक स्थायी प्रवृत्ति की संभावना अधिक होती है, इसलिए बाजार निर्माता उच्च आवृत्ति व्यापार के विमान में सौदे करते हैं। अब तक, आपको ट्रेडिंग के लिए रिवर्स अप्रोच और यह ट्रेंड ट्रेडिंग से कैसे अलग है, इसका अंदाजा होना चाहिए। हालांकि मुख्य प्रवृत्ति के खिलाफ जाना बहुत लाभदायक हो सकता है, यह दृष्टिकोण शुरुआती लोगों के लिए नहीं है। यहां तक कि अनुभवी व्यापारियों को भी बाजार में आसन्न उलटफेर के विभिन्न संकेतों का अध्ययन करने के लिए समय निकालना चाहिए। कई सफल खिलाड़ी एक साथ दो रणनीतियों का उपयोग करते हैं – वे स्थिति के आधार पर प्रवृत्ति के साथ और इसके खिलाफ दोनों का व्यापार करते हैं।