Gegentrend im Handel und Merkmale des Handels gegen den Trend. Die überwiegende Mehrheit der Handelsmethoden stützt sich auf den Trend. Es gibt jedoch nicht viele Informationen über den Countertrend-Ansatz im Handel. In diesem Artikel werden wir den Handel gegen den Trend auf theoretischer Ebene diskutieren und Strategien zur Umsetzung auf dem Markt vorstellen.

- Definition von Countertrend-Trading

- Vorteile der Gegentrend-Handelsmethode

- Nachteile des Handels gegen den Trend

- Best Practices für den Handel gegen den Trend

- Haben Sie immer einen Stop-Loss auf dem Markt

- Fügen Sie nicht zu einer bereits unrentablen Position hinzu

- Warten Sie auf die Bestätigung, bevor Sie gegen den Trend gehen

- Riskieren Sie bei einem Trade nicht mehr als 2 %

- Handelsstrategie gegen den Trend

- Marktmacherei

Definition von Countertrend-Trading

Countertrend-Trading ist ein Handelsansatz, bei dem ein Trader versucht, von Preisbewegungen zu profitieren, die gegen den vorherrschenden Trend verstoßen. Händler, die gegen den Trend arbeiten, versuchen, einen kurzfristigen Preisrückgang oder eine vollständige Umkehrung zu erwischen. Typischerweise haben Handelsstrategien gegen den Trend eine mittelfristige Laufzeit – die Position wird von mehreren Tagen bis zu mehreren Wochen gehalten. Aber das ist keine eiserne Regel: Obwohl nicht so viele, gibt es auch kurzfristige Händler mit Gegentrendstrategien, die Geschäfte im

Tagesverlauf machen. Im Allgemeinen sind Strategien, die auf diesem Ansatz basieren, für jeden Zeitrahmen geeignet. Trading gegen den Trend ist das Gegenteil davon, dem Trend zu folgen. Während Trendtrading bedeutet, Momentumausbrüche einzufangen und sich dann so lange wie möglich mit dem Trend zu bewegen, erfordert der Gegentrendstil das Auffinden potenzieller Wendepunkte. Beide Handelsstile können unter den richtigen Marktbedingungen profitabel sein und wenn sie mit der persönlichen Psychologie im Einklang stehen – für einige Händler kann ein Ansatz besser sein als die anderen, einfach aufgrund von Persönlichkeitsmerkmalen.

Definition. Trend-Trader versuchen, impulsive Preisbewegungen zu erkennen und daran teilzunehmen, während Counter-Trader versuchen, kritische Umkehrpunkte zu finden, um von korrigierenden Preisbewegungen zu profitieren.

Vorteile der Gegentrend-Handelsmethode

Der entgegengesetzte Handelsstil kann manchmal schwierig sein, aber es gibt gewisse Vorteile, von Zeit zu Zeit gegen die Masse zu handeln, wie unten beschrieben. Der Gewinn aus einem Trade ist potenziell größer als jeder andere Ansatz. Trendfolgestrategien bieten in der Regel auch ein geringeres Risiko und geringere Erträge. Countertrading hingegen ist immer ein größeres Risiko, das mit größeren Gewinnen belohnt wird. Infolgedessen wird ein solcher Trader niedrigere maximale Drawdowns haben. Wenn diese Drawdowns auftreten, können Sie außerdem solche Verlustperioden schneller verlassen als jeder andere auf dem Markt. Und auch von den Boni stellen wir fest:

- Kürzere Standzeiten . Countertrading ist für Positionen beliebiger Länge anwendbar und eignet sich viel besser für kurzfristige Positionen als der reguläre Handel. Das Halten von Positionen für einen relativ kurzen Zeitraum ist für diejenigen geeignet, die dazu neigen, den Fokus zu verlieren.

- Mehr Möglichkeiten, Ihren Vorteil zu realisieren . Aufgrund der gerade erwähnten kürzeren Haltedauer profitieren Countertrend-Trader häufiger von ihrer Strategie am Markt als längerfristige Trader. Es ist nicht ungewöhnlich, dass Gegentrend-Handelssysteme 75 oder mehr Trades pro Jahr für ein bestimmtes Instrument generieren. Dies wäre für die meisten trendbasierten Strategien sehr ungewöhnlich.

- Es ist nicht notwendig, das langfristige Preisverhalten vorherzusagen . Spieler gegen den Markt können schnell Positionen eröffnen und schließen. Sie müssen den Preis nicht über lange Zeiträume vorhersagen. Stattdessen haben sie die Möglichkeit, sich auf kurz- bis mittelfristige Preisschwankungen zu konzentrieren, flexibel zu sein und auf beiden Seiten des Marktes zu handeln. Es reicht aus, nur eine Kursumkehr zu erraten.

Nachteile des Handels gegen den Trend

Nachdem Sie nun eine Vorstellung von einigen Vorteilen des Gegentrendstils haben, sollten wir auch einige Nachteile dieses Ansatzes erwähnen. Für die meisten Trader, insbesondere diejenigen, die neu im Trading oder unerfahren sind, ist es viel besser, zuerst mit dem Trend zu handeln, und hier ist der Grund:

- Sie gehen gegen den natürlichen Strom des Marktes . An den Märkten wie im Leben ist es immer einfacher, den Weg des geringsten Widerstands zu gehen. Wenn ein Trend in Bewegung ist, neigt er dazu, sich fortzusetzen – als Ergebnis des Versuchs, sich gegen diesen Trend zu stellen, kann (und wird) dies zu einer ganzen Reihe von Verlusttrades führen.

- Markttrends sind viel einfacher zu erkennen als Drehpunkte . Wendepunkte im Markt können sehr schnell passieren. So schnell, dass Sie kaum Zeit zum Reagieren haben. Trends hingegen sind viel leichter zu erkennen und halten oft lange an – als Countertrader spielen Sie also gegen Leute, die vorne einen Vorteil haben.

- Es ist psychologisch schwierig, der Gegner zu sein – es gibt kein größeres Druckgefühl beim Trading, als gegen alle zu traden. Sie müssen eine Position gegen die Masse und den Markt eröffnen. Während es sicherlich Ihr Ego stärken kann, kann es auch gefährlich sein und sowohl Ihrem Handelskonto als auch Ihrer eigenen Psyche schaden, wenn Sie es falsch machen.

- Sie werden selten große Gewinne machen – Sie sollten keine regelmäßigen profitablen Trades erwarten, erwarten Sie seltene große Pluspunkte für die Bank. Sie werden nicht regelmäßig durchschnittliche Gewinne erzielen, Sie werden mehr Höhen und Tiefen haben – das ist die Essenz dieses Ansatzes.

Best Practices für den Handel gegen den Trend

Egal, wie zuversichtlich wir in unserer Handelsbewertung sein mögen, wir dürfen nicht vergessen, dass „die Märkte länger irrational bleiben können, als wir solvent bleiben können“. Lassen Sie uns einige der besten Praktiken im Zusammenhang mit dem Trading gegen den Markttrend besprechen. Diese grundlegenden Richtlinien sind gleichermaßen hilfreich, egal ob Sie Devisen, Futures oder Aktien handeln.

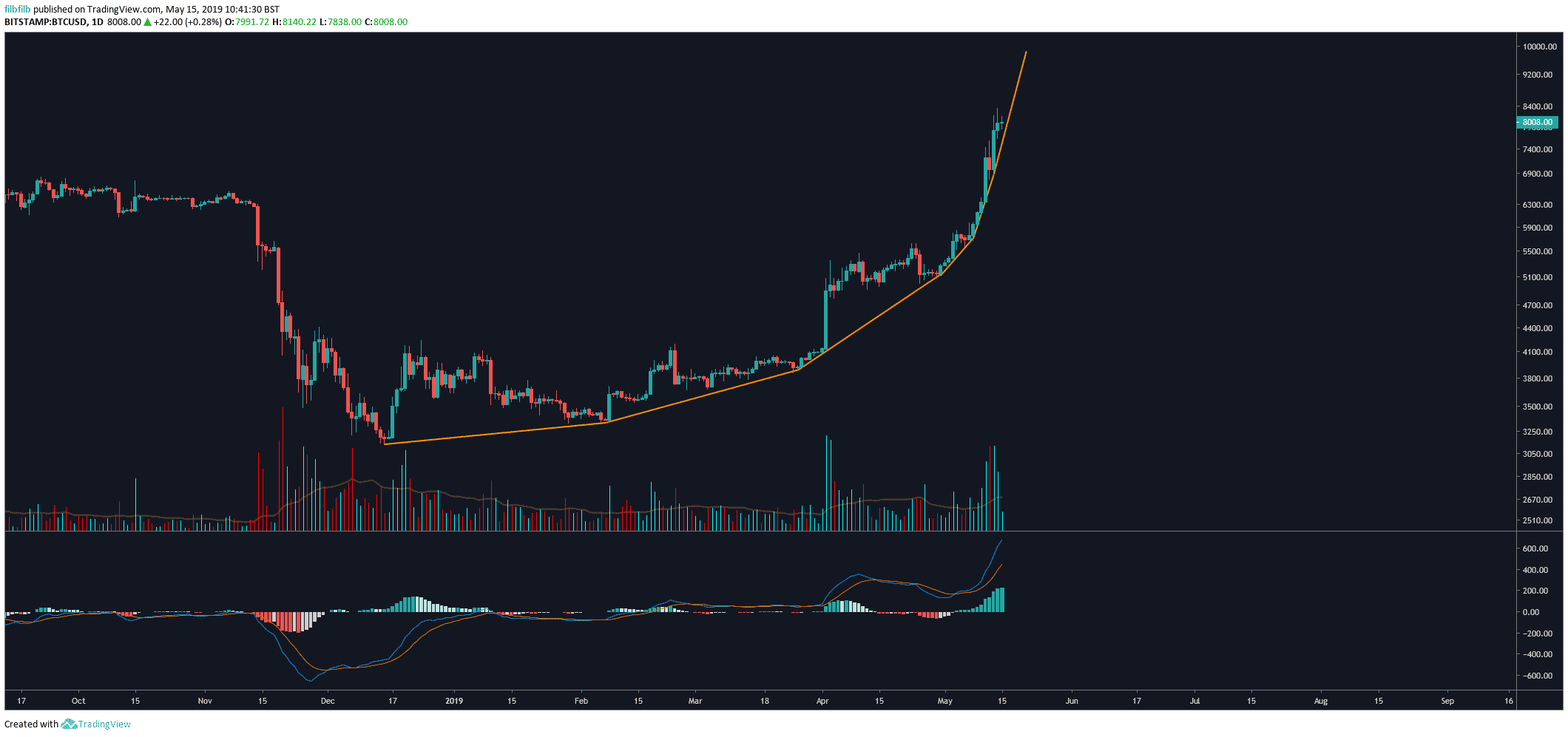

Handeln Sie während einer parabolischen Preisbewegung nicht gegen den Trend.

Jedes Mal, wenn sich der Preis abnormal verhält, insbesondere während starker Aufwärtstrends oder starker Abwärtstrends, die einseitigen Preisbewegungen oder, schlimmer noch, parabolischen Preisbewegungen ähneln, ist es am besten, sich nicht auf Gegentrends einzulassen. Sie sollten an der Seitenlinie bleiben und warten, bis die Marktvolatilität abnimmt.

Haben Sie immer einen Stop-Loss auf dem Markt

Einige Händler ziehen es vor, im Markt sogenannte mentale Stops zu haben, anstatt Verluste zu stoppen. Ein mentaler Stopp ist im Wesentlichen der Preis, zu dem ein Trader

glaubt, dass er eine Position schließen wird, wenn sich der Trade gegen ihn bewegt. Ein echter Stop-Loss hingegen wird im Markt platziert und bei Erreichen eines bestimmten Levels automatisch ausgelöst. Countertrader sollten immer nur diese Art von Stopp im Markt haben, da der Ansatz, gegen den Markt zu spielen, sehr anfällig für plötzliche nachteilige Kursbewegungen ist.

Fügen Sie nicht zu einer bereits unrentablen Position hinzu

Einige Gegentrends neigen dazu, ihre Positionen zu erhöhen, wenn sich die Kurse gegen sie bewegen. Während dieser Ansatz für sehr erfahrene, extrem disziplinierte Menschen funktionieren mag, wird die überwiegende Mehrheit schnell die Bank sprengen. Es ist schwierig, einen möglichen Drehpunkt zu bestimmen, und Sie werden sich oft irren, eine impulsive Erhöhung der Position wird Sie definitiv in eine unangenehme Position bringen.

Warten Sie auf die Bestätigung, bevor Sie gegen den Trend gehen

Fügen Sie Ihrer Gegentrendstrategie einen Auslöser (z. B. basierend auf einem Indikator) hinzu, dessen Einsatz für den Markteintritt obligatorisch wäre. Während das Warten auf eine solche Bestätigung manchmal das Chance-Risiko-Verhältnis eines Trades verringern kann, wird es bei richtiger Anwendung Ihre Gesamtgewinnrate erhöhen. Dies gilt insbesondere im Gegenhandel, wo selbst die kleinste Fehleinschätzung zu einem Verlustergebnis führen kann.

Riskieren Sie bei einem Trade nicht mehr als 2 %

Der Erfolg jeder Handelsstrategie hängt weitgehend von einem ordnungsgemäßen und gut geplanten Risikomanagement ab. Ein Bereich des Risikomanagements, auf den Händler besonders achten sollten, ist die Positionsgröße. Zu kleine Positionen führen oft zu niedrigen Zinserträgen, während zu große Positionen zu potenziell katastrophalen Schäden führen können. Händler, die gegen den Markt handeln, sollten nicht mehr als 2 % des Pots riskieren.

Handelsstrategie gegen den Trend

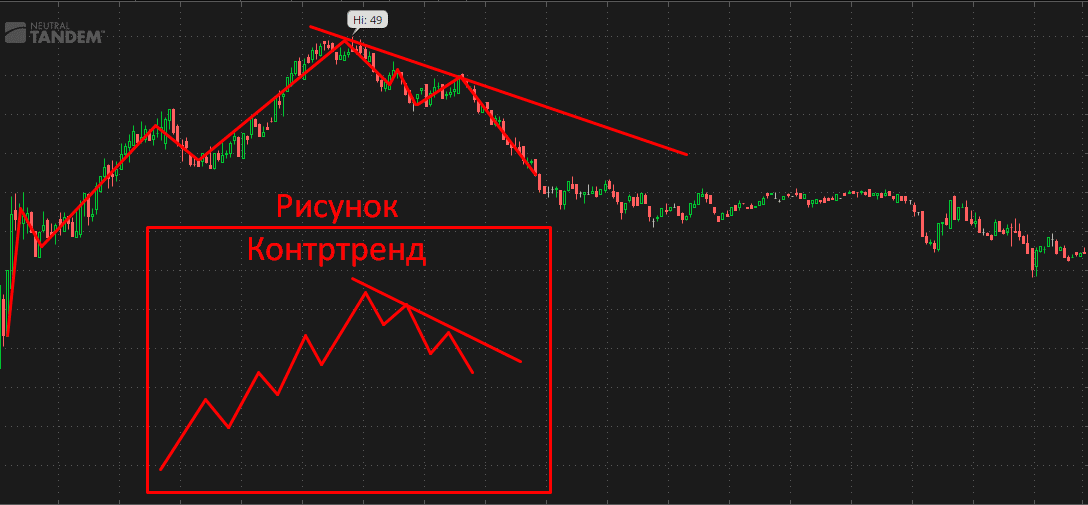

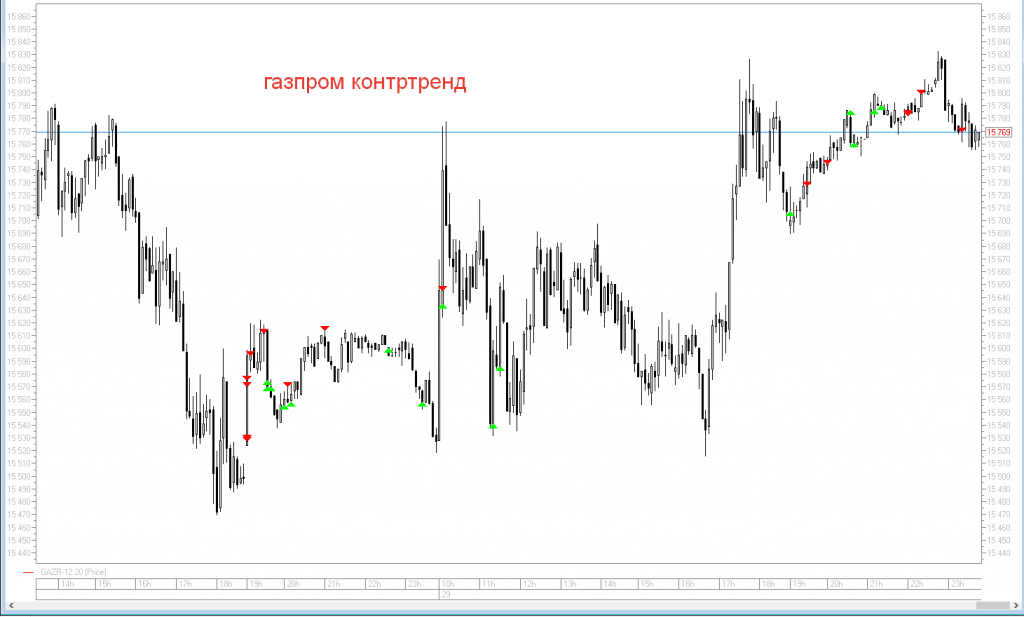

Nachdem Sie nun eine Vorstellung davon haben, wie dieser Handelsstil aussieht, wollen wir unser Wissen festigen und eine Handelsstrategie entwickeln. Wir werden technische Indikatoren verwenden. An den Finanzmärkten sehen Sie oft drei separate Kursstöße in Richtung eines Trends, die von zwei kleineren Korrekturen unterbrochen werden. Diejenigen, die mit der Dow-Theorie oder der Elliott-Wellen-Theorie vertraut sind, werden ihre Impulsstruktur erkennen. Wenn Sie mit den Konzepten des Elliott-Wellen-Prinzips nicht vertraut sind, können Sie diese Methode dennoch verwenden.

- Das Diagramm sollte eine Stufenstruktur aufweisen, die drei separate Preisstöße deutlich zeigt.

- Es gibt eine Divergenz, wenn Sie eine Linie zwischen den Swing-Tiefs des zweiten und dritten Schocks und einer Linie ziehen, die dieselben Böden auf dem RSI-Indikatordiagramm verbindet.

Zeichnen Sie an diesem Punkt eine rückläufige Trendlinie und verbinden Sie die Korrekturspitzen in einer rückläufigen „Sprung“-Preisbewegung.

- Eine Einstiegskauforder wird zum Ausbruchspreis dieser Trendlinie platziert.

- Eine Stop-Loss-Order muss am Tief der Kerze vor der Breakout-Kerze platziert werden.

Die Regeln für das Eingehen einer Short-Position sind gespiegelt. Gegentrend im Handel, Handelsstrategie gegen den Trend: https://youtu.be/8UN7iDmswOA

Marktmacherei

Ein weiteres Beispiel für den Countertrend-Handel für erfahrene Börsenteilnehmer ist der Market-Maker-Handel. Ein solcher Händler macht Geschäfte in beide Richtungen. Wenn der Markt beginnt, sich aktiv in eine Richtung zu bewegen, baut MM die Position gegen die Marktbewegung auf und akkumuliert einen Verlust auf der Position. Der ideale Markt für MM ist einer, der stillsteht. In diesem Fall kaufen andere entweder zum Preis von MM oder verkaufen zu seinem Preis. Und das Schlimmste für einen Market Maker ist, wenn sich der Markt in eine Richtung bewegt. Die Wahrscheinlichkeit eines nachhaltigen Trends in großen Zeiträumen ist höher, sodass Market Maker Geschäfte in der Ebene des Hochfrequenzhandels abschließen. Inzwischen sollten Sie eine Vorstellung vom umgekehrten Trading-Ansatz haben und wie er sich vom Trendtrading unterscheidet. Obwohl es sehr profitabel sein kann, sich gegen den Haupttrend zu bewegen, ist dieser Ansatz nichts für Anfänger. Selbst erfahrene Trader sollten sich die Zeit nehmen, die verschiedenen Anzeichen einer bevorstehenden Marktumkehr zu studieren. Viele erfolgreiche Spieler wenden zwei Strategien gleichzeitig an – sie traden je nach Situation sowohl mit dem Trend als auch dagegen.