מהו מינוף פיננסי (מינוף פיננסי, מינוף), מהות המושג במסחר במילים פשוטות עם דוגמאות, סכנות בפועל ויתרונות אפשריים.

מושג המינוף במסחר – תכנית חינוכית למתחילים במילים פשוטות על המורכב

מינוף פיננסי הוא שירות של ברוקר למתן הלוואת כספים או נכסים. הלוואה ממוקדת – ניתנים כספים לרכישת מניות נזילות, אג”ח או מטבעות. הכספים על יתרת הלקוח משמשים כבטוחה. מסחר עם מינוף נקרא הלוואת מרווחים. הבטוחה לקבלת הלוואה ממתווך היא מרווח. מינוף בבורסה מאפשר לך לפתוח עסקאות בסכום העולה על יתרת חשבון המסחר פי 5, 100, 500 או יותר. כאשר סוחר מאמין שהסבירות לתוצאה מוצלחת של עסקה גבוהה, הוא משתמש במינוף ומרוויח גדול.

איך מחשבים מינוף – דוגמאות חישוב, מחשבון

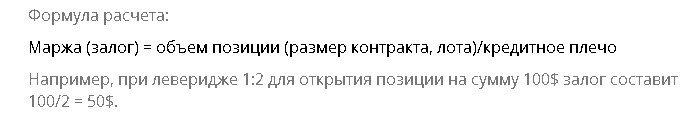

בואו נשתמש בדוגמה כדי להראות מהו מינוף במילים פשוטות. נניח שלסוחר יש יתרת חשבון של $1,000. הוא קונה מניות גזפרום (מינוף 1 1) תמורת 5 דולר למניה עבור כל ההון, מספיק כסף ל-200 מניות. אבל פתאום יש חדשות חיוביות על נורד סטרים והסוחר עושה תחזית לגבי הצמיחה המהירה של המניות. אין כספים עצמיים לרכישת מניות נוספות, אך הברוקר מספק מינוף של 1 עד 5 והסוחר קונה מניות תמורת 4,000 דולר נוספים. במקביל, ישנן 1,000 מניות של גזפרום במאזן, הכספים העצמיים של הסוחר בסך 1,000 דולר חסומים, הברוקר לקח את הכספים הללו כבטוחה (מרווח). [caption id="attachment_7644" align="aligncenter" width="560"]

מינוף לסוחר ולמשקיע

סוחר הוא אדם טבעי או משפטי המבצע עסקאות בבורסה, עוקב אחר דפוסי השוק ומחשב את הפרספקטיבה לטווח הקצר. משקיע הוא אדם פרטי (או משפטי) הרוכש נכסים בבורסה על מנת להרוויח בצורת ריבית או על ידי הגדלת שווי השוק. המשקיע מעריך את האינדיקטורים הבסיסיים של החברה, את המצב בארץ ובעולם ומשקיע בציפייה להרוויח בטווח הארוך. עם זאת, ההבדל העיקרי בין סוחר למשקיע הוא שהסוחר מבין בבירור באיזו רמת מחיר הפוזיציה תיסגר בהפסד. המשקיע מוכן לסבול הפסדים במשך שנים אם המצב הבסיסי יישאר נוח. סוחר מנוסה יכול לשמור על סיכונים באותה רמה ללא קשר למינוף בו נעשה שימוש, אך עסקאות מוצלחות יהיו הרבה יותר רווחיות. המשקיע לא יכול לשלוט בסיכון במסחר במינוף, העסקאות הן לטווח ארוך והעמלה על מתן הלוואה לא משתלמת. האם כדאי להשתמש במינוף במסחר – סיכונים, סכנות ויתרונות של מינוף: https://youtu.be/qlH8FBN7MF4

סיכונים ויתרונות

מינוף הוא כלי. כל כלי בידיו של מאסטר מנוסה מסוגל ליצור יצירות מופת, בעוד למתחילים הוא יכול רק לגרום לכאב ואכזבה. מינוף מספק את האפשרויות הבאות:

- לבצע עסקאות בסכומים גדולים פי כמה מפיקדון המסחר;

- להגדיל את הפיקדון פי כמה בזמן קצר;

- עסקאות פתוחות עם תחזית לירידה בשערים, במקרה זה הסוחר לווה לא מזומן, אלא נכסים. המניות המתקבלות נמכרות במחיר השוק, ולאחר מכן, בנסיבות טובות, נרכשות במחיר מופחת. המניות מוחזרות למתווך, והסוחר מרוויח;

- לבצע עסקאות באופן מיידי, מבלי להמתין לעיבוד ההעברה בין זירות מסחר.

[caption id="attachment_7645" align="aligncenter" width="640"]

- עם ניהול סיכונים לקוי, אובדן הון בזמן קצר;

- במקרים מסוימים (בעת מסחר בנגזרים באמצעות ברוקר מורשה של הפדרציה הרוסית); אובדן סכום העולה על הפיקדון מספר פעמים.

- כללים לעבודה עם מינוף;

- אל תשתמש במינוף ללא ניסיון באיסוף סטטיסטיקות מסחר. ודא שאסטרטגיית המסחר היא רווחית;

- קרא בעיון את החוזה עם המתווך. אין לסחור בנכסים תנודתיים במינוף (לדוגמה, גז, נפט, מטבעות קריפטוגרפיים) עם ברוקרים שאין להם פיקדון ביטוחי למקרה של כוח עליון ולהעביר הפסדים על כתפי הלקוח;

- להגדיר בבירור את הכללים ליציאה מהעסקה במצב לא נוח.

תכונות של מינוף בפלטפורמות שונות – בפורקס, בבורסה, בבינאנס

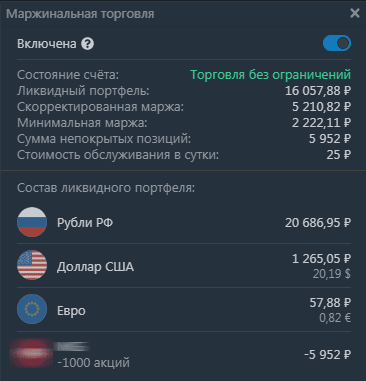

בורסה

בעת מסחר במניות בשוק המניות הרוסי, רוב הברוקרים מספקים שירות מסחר ברווחים. BCS ו-Finam מספקות הלוואות מרווח אוטומטית לכל הלקוחות (במסגרת תקנות FFMS). החל מהשנה, למשקיעים שלא קיבלו מעמד של משקיע מוסמך יש הגבלות על כמות המינוף ובחירת ניירות הערך. ב-Tinkoff Investments, שירות השאלת השוליים מושבת כברירת מחדל; כדי להשתמש בו, עליך להפעיל את האפשרות בהגדרות. הברוקר Sberbank אינו מספק מינוף מעל 1 עד 1 כל עוד נכסי הלקוח הם פחות מ-500 אלף רובל.

עם הפקדה של 200,000 רובל ועמדת מרווח פתוח של 1,000,000 רובל, רק העמלה עבור מתן מינוף תהיה 80,000 רובל. וזה כמעט מחצית מהפיקדון. בנוסף, אם המניות לא יעמדו במקום, אלא יעברו הפוך מהתחזית, הדבר יוביל לחורבן המשקיע.

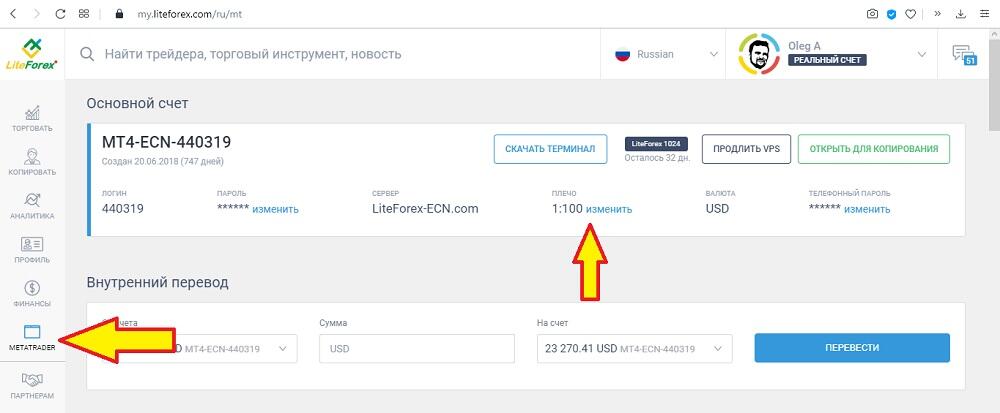

פורקס

בשוק המט”ח, מגרש סטנדרטי אחד שווה ערך ל-100,000 יחידות מטבע. לרוב סוחרי המט”ח אין סכום זה, ולכן מרכזי העסקה מציעים חוזים חלקיים מ-0.01 מגרש סטנדרטי (שווה ערך ל-1000 יחידות מטבע) ומספקים מינוף. על פי החקיקה של הפדרציה הרוסית, ברוקרי מט”ח המורשים על ידי הבנק המרכזי אינם זכאים לספק מינוף גבוה מ-1 עד 50. המינוף המרבי עבור אלפא פורקס הוא 1 עד 40.

איך מינוף עובד על Binance

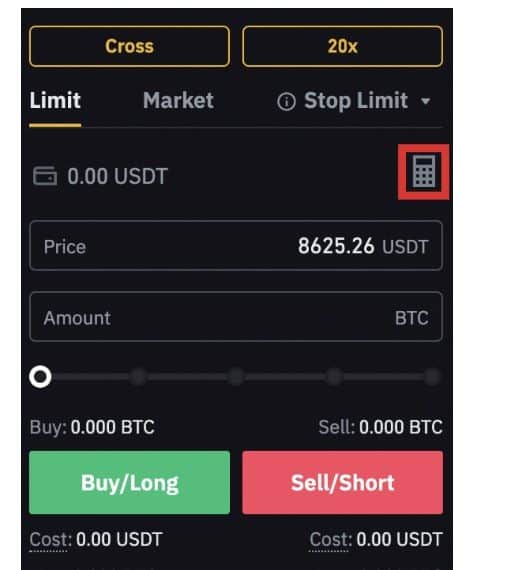

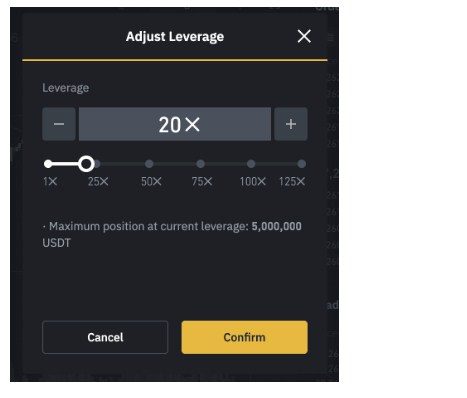

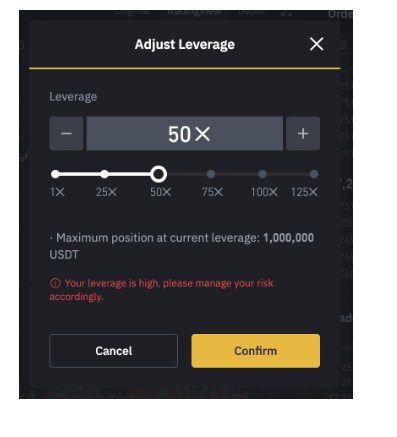

בשל התנודתיות הגבוהה של נכסי קריפטו, המסחר במרווח מסוכן יותר בהשוואה לשוק המניות או המט”ח. לפני שתתחיל לסחור בחוזים עתידיים או במטבעות קריפטוגרפיים, המערכת תציע לך לעבור מבחן. לא תהיה גישה למסחר עד שהמערכת תוודא שהלקוח מבין היטב את מנגנון המינוף של Binance. תשובות נכונות מסומנות בירוק. לאחר כמה ניסיונות, אפילו מתחיל שלם ישנן את היסודות. כברירת מחדל, Binance מספקת מינוף של 20 למסחר בחוזים עתידיים. [caption id="attachment_7649" align="aligncenter" width="467"]

שוליים מבודדים

בעת בחירת מצב המרווח המבודד, הכספים נחסמים והכספים מחושבים עבור כל מטבע בנפרד. זה עוזר אם יש כבשה שחורה בתיק. פירוק מתרחש רק עבור תפקיד אחד, ואינו מביא לפירוק כל הפוזיציות.

Cross Margin

מצב השוליים הצולבים מתאים לסוחרים מנוסים בונים תיק על סמך מתאמים. השוליים מחולקים על פני כל העמדות. אז עמדות רווחיות תומכות בתפקידים לא רווחיים. עם קריסה חדה או עלייה של פוזיציה אחת, כל חשבון החוזים העתידיים מחוסל. מומלץ לסגור עסקאות ללא המתנה לפירוק באמצעות פקודות סטופ. לא תמיד ניתן לחשב במדויק את רמת הוראת העצירה. השוק הפיננסי גדוש במניפולציות שבהן המחיר נע לקראת הצטברות מסיבית של עצירות והיפוכים. לאחר זמן מה, בשוק עולה, עלולה להתעורר האשליה שלא כדאי לבצע פקודות עצירה. אחרי הכל, המרכאות עדיין יעלו. במקום לסגור מסחר מפסיד, עליך להוסיף עוד כספים כדי לשמור על דרישות המרווח. לזמן מה, גישה זו תהיה רווחית. יתרחש אירוע כאשר מתברר שלא מדובר במניפולציה, אלא בשוק דובי אמיתי, זה מאוחר מדי. הפסדים הגיעו לערך קריטי ואינם ניתנים לפיצוי.