Apakah itu leverage kewangan (leverage kewangan, leverage), intipati konsep dalam perdagangan dalam perkataan mudah dengan contoh, bahaya dalam amalan dan faedah yang mungkin.

- Konsep leverage dalam perdagangan – program pendidikan untuk pemula dalam kata-kata mudah tentang kompleks

- Cara mengira leverage – contoh pengiraan, kalkulator

- Leverage untuk peniaga dan pelabur

- Risiko dan Faedah

- Ciri-ciri leveraj pada platform yang berbeza – di Forex, pasaran saham, di binance

- Pasaran saham

- Forex

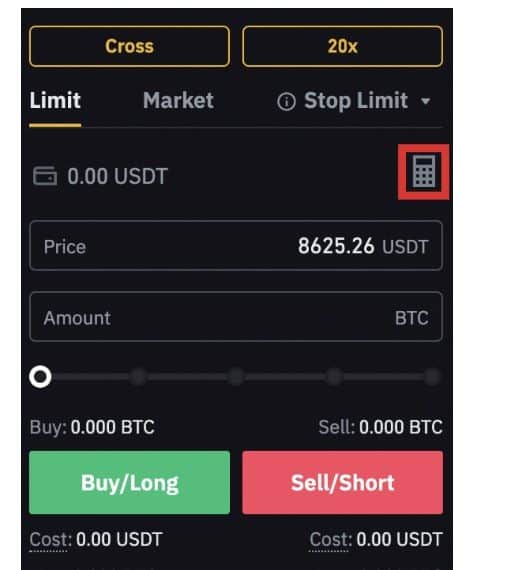

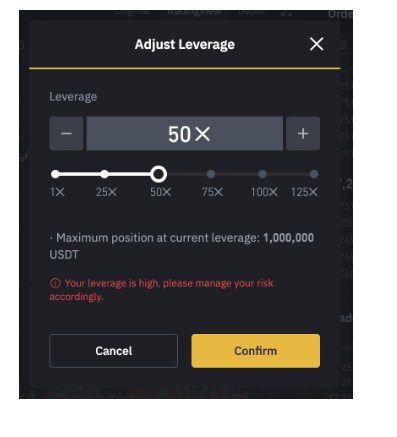

- Cara leverage berfungsi pada Binance

- Margin Terpencil

- Margin silang

Konsep leverage dalam perdagangan – program pendidikan untuk pemula dalam kata-kata mudah tentang kompleks

Leveraj kewangan ialah perkhidmatan broker untuk menyediakan pinjaman dana atau aset. Pinjaman yang disasarkan – dana disediakan untuk pembelian saham cair, bon atau mata wang. Dana pada baki pelanggan bertindak sebagai cagaran. Berdagang dengan leverage dipanggil pinjaman margin. Cagaran untuk mendapatkan pinjaman daripada broker adalah margin. Leverage pada bursa membolehkan anda membuka urus niaga untuk jumlah yang melebihi baki akaun dagangan sebanyak 5, 100, 500, atau lebih kali. Apabila seorang peniaga percaya bahawa kebarangkalian hasil yang berjaya dalam sesuatu transaksi adalah tinggi, dia menggunakan leverage dan mendapat keuntungan yang besar.

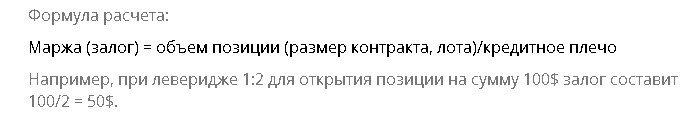

Cara mengira leverage – contoh pengiraan, kalkulator

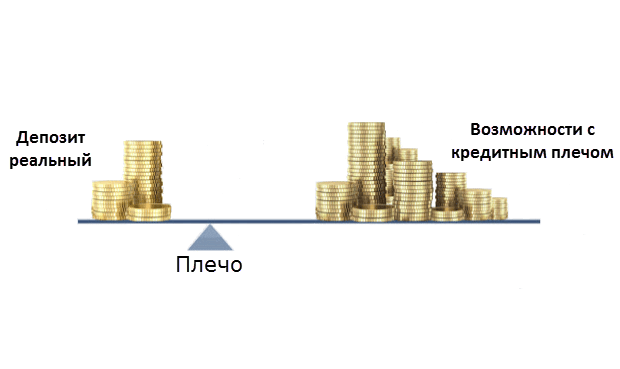

Mari kita gunakan contoh untuk menunjukkan apa itu leverage dalam istilah mudah. Katakan seorang peniaga mempunyai baki akaun sebanyak $1,000. Dia membeli saham Gazprom (leverage 1 1) dengan harga $ 5 sesaham untuk keseluruhan modal, dana yang cukup untuk 200 saham. Tetapi tiba-tiba terdapat berita positif di Nord Stream dan peniaga membuat ramalan tentang pertumbuhan pesat saham. Tiada dana sendiri untuk membeli lebih banyak saham, tetapi broker menyediakan leverage 1 hingga 5 dan peniaga membeli saham untuk $4,000 lagi. Pada masa yang sama, terdapat 1,000 saham Gazprom pada kunci kira-kira, dana peniaga sendiri sebanyak $ 1,000 disekat, broker mengambil dana ini sebagai cagaran (margin). [caption id="attachment_7644" align="aligncenter" width="560"]

Leverage untuk peniaga dan pelabur

Pedagang ialah orang asli atau sah yang membuat urus niaga di bursa saham, menjejaki corak pasaran dan mengira perspektif jangka pendek. Pelabur ialah individu (atau undang-undang) yang membeli aset di bursa saham untuk mendapatkan keuntungan dalam bentuk faedah atau dengan meningkatkan nilai pasaran. Pelabur menilai petunjuk asas syarikat, keadaan di negara dan di dunia dan melabur, mengharapkan untuk membuat keuntungan dalam jangka panjang. Walau bagaimanapun, perbezaan utama antara pedagang dan pelabur ialah pedagang memahami dengan jelas pada tahap harga berapa kedudukan akan ditutup dengan kerugian. Pelabur bersedia untuk mengalami kerugian selama bertahun-tahun jika keadaan asas kekal menggalakkan. Pedagang yang berpengalaman boleh mengekalkan risiko pada tahap yang sama tanpa mengira leveraj yang digunakan, tetapi perdagangan yang berjaya akan lebih menguntungkan. Pelabur tidak boleh mengawal risiko apabila berdagang dengan leverage, urus niaga adalah jangka panjang dan bayaran untuk memberikan pinjaman tidak membuahkan hasil. Adakah berbaloi menggunakan leverage dalam perdagangan – risiko, bahaya dan faedah leverage: https://youtu.be/qlH8FBN7MF4

Risiko dan Faedah

Leverage adalah alat. Mana-mana alat di tangan tuan yang berpengalaman mampu mencipta karya, manakala untuk pemula ia hanya boleh menyebabkan kesakitan dan kekecewaan. Leverage menyediakan pilihan berikut:

- membuat urus niaga untuk jumlah berkali ganda lebih besar daripada deposit dagangan;

- meningkatkan deposit berkali-kali ganda dalam masa yang singkat;

- tawaran terbuka dengan ramalan penurunan dalam sebut harga, dalam kes ini peniaga tidak meminjam wang tunai, tetapi aset. Saham yang terhasil dijual pada harga pasaran, dan kemudian, dalam keadaan yang menggalakkan, dibeli pada harga yang dikurangkan. Saham dikembalikan kepada broker, dan peniaga mendapat keuntungan;

- buat transaksi dengan segera, tanpa menunggu pemindahan antara platform dagangan diproses.

[caption id="attachment_7645" align="aligncenter" width="640"]

- dengan pengurusan risiko yang lemah, kehilangan modal dalam masa yang singkat;

- dalam beberapa kes (apabila berdagang derivatif melalui broker berlesen Persekutuan Rusia); kehilangan amaun melebihi deposit beberapa kali.

- peraturan untuk bekerja dengan leverage;

- jangan gunakan leverage tanpa pengalaman mengumpul statistik dagangan. Pastikan strategi dagangan menguntungkan;

- teliti membaca kontrak dengan broker. Jangan berdagang aset yang tidak menentu dengan leverage (contohnya, gas, minyak, mata wang kripto) dengan broker yang tidak mempunyai deposit insurans sekiranya berlaku force majeure dan mengalihkan kerugian ke bahu pelanggan;

- mentakrifkan dengan jelas peraturan untuk keluar dari urus niaga dalam keadaan yang tidak menguntungkan.

Ciri-ciri leveraj pada platform yang berbeza – di Forex, pasaran saham, di binance

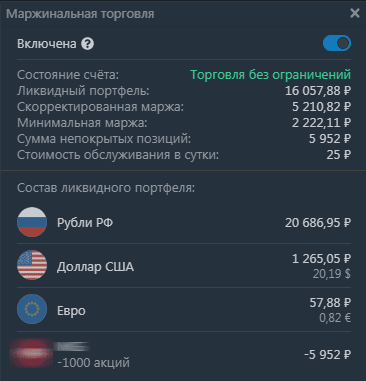

Pasaran saham

Apabila berdagang saham di pasaran saham Rusia, kebanyakan broker menyediakan perkhidmatan perdagangan margin. BCS dan Finam menyediakan pinjaman margin secara automatik kepada semua pelanggan (dalam rangka kerja peraturan FFMS). Mulai tahun ini, pelabur yang belum menerima status pelabur yang layak mempunyai sekatan ke atas jumlah leverage dan pilihan sekuriti. Dalam Pelaburan Tinkoff, perkhidmatan pinjaman margin dilumpuhkan secara lalai; untuk menggunakannya, anda mesti mendayakan pilihan dalam tetapan. Broker Sberbank tidak memberikan leverage di atas 1 hingga 1 selagi aset pelanggan kurang daripada 500 ribu rubel.

Dengan deposit sebanyak 200,000 rubel dan kedudukan margin terbuka sebanyak 1,000,000 rubel, hanya bayaran untuk memberikan leverage ialah 80,000 rubel. Dan ini hampir separuh daripada deposit. Di samping itu, jika saham tidak berdiam diri, tetapi bergerak bertentangan dengan ramalan, ini akan membawa kepada kehancuran pelabur.

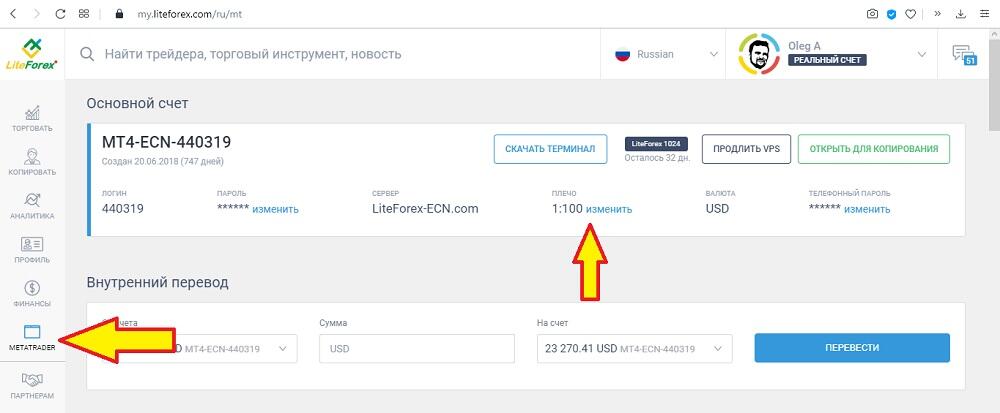

Forex

Dalam pasaran forex, 1 lot standard bersamaan dengan 100,000 unit mata wang. Kebanyakan peniaga forex tidak mempunyai jumlah ini, jadi pusat urusan menawarkan kontrak pecahan daripada 0.01 lot standard (bersamaan dengan 1000 unit mata wang) dan memberikan leverage. Menurut perundangan Persekutuan Rusia, broker forex yang dilesenkan oleh Bank Pusat tidak berhak untuk memberikan leveraj lebih tinggi daripada 1 hingga 50. Leverage maksimum untuk alpha forex ialah 1 hingga 40.

Margin Terpencil

Apabila memilih mod margin terpencil, dana disekat dan dana dikira untuk setiap syiling secara berasingan. Ini membantu jika terdapat kambing hitam dalam portfolio. Pembubaran berlaku hanya untuk satu jawatan, dan tidak membawa kepada pembubaran semua jawatan.

Margin silang

Mod margin silang sesuai untuk pedagang berpengalaman membina portfolio berdasarkan korelasi. Margin dibahagikan pada semua kedudukan. Jadi kedudukan yang menguntungkan menyokong yang tidak menguntungkan. Dengan kejatuhan mendadak atau kenaikan satu kedudukan, keseluruhan akaun niaga hadapan dibubarkan. Adalah disyorkan untuk menutup dagangan tanpa menunggu pembubaran, menggunakan pesanan berhenti. Ia tidak selalu mungkin untuk mengira tahap pesanan henti dengan tepat. Pasaran kewangan penuh dengan manipulasi di mana harga bergerak ke arah kemungkinan pengumpulan besar-besaran berhenti dan berbalik. Selepas beberapa lama, dalam pasaran yang semakin meningkat, ilusi mungkin timbul bahawa pesanan henti tidak berbaloi untuk diletakkan. Lagipun, sebut harga tetap akan naik. Daripada menutup dagangan yang rugi, anda perlu menambah lebih banyak dana untuk mengekalkan keperluan margin. Untuk sementara waktu, pendekatan ini akan menguntungkan. Sesuatu peristiwa akan berlaku apabila menjadi jelas bahawa ini bukan manipulasi, tetapi pasaran beruang sebenar, sudah terlambat. Kerugian telah mencapai nilai kritikal dan tidak boleh dibayar pampasan.