Што е финансиска потпора (финансиски левериџ, левериџ), суштината на концептот во тргувањето со едноставни зборови со примери, опасности во пракса и можни придобивки.

- Концептот на потпора во тргувањето – едукативна програма за почетници со едноставни зборови за комплексот

- Како да се пресмета потпора – примери за пресметка, калкулатор

- Левериџ за трговецот и инвеститорот

- Ризици и придобивки

- Карактеристики на потпора на различни платформи – на Forex, берза, на binance

- Берза

- Forex

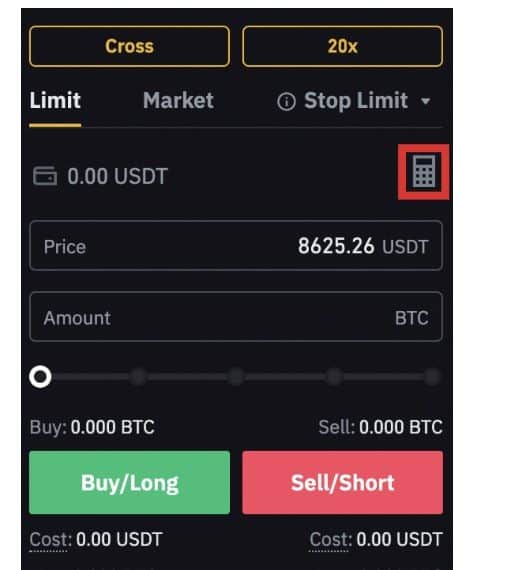

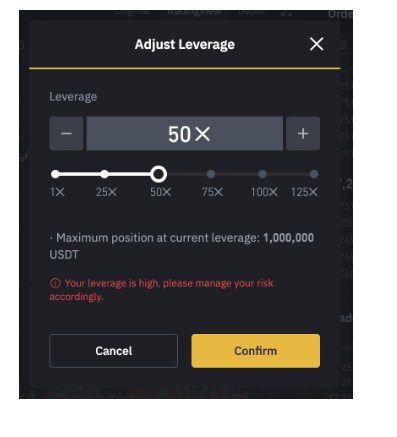

- Како функционира потпора на Binance

- Изолирана маржа

- Вкрстен маргина

Концептот на потпора во тргувањето – едукативна програма за почетници со едноставни зборови за комплексот

Финансиски потпора е услуга на брокер за обезбедување заем на средства или средства. Целен заем – се обезбедуваат средства за купување на ликвидни акции, обврзници или валути. Средствата на салдото на клиентот делуваат како обезбедување. Тргувањето со потпора се нарекува маргинално кредитирање. Обезбедувањето за добивање заем од брокер е маржа. Левериџот на берзата ви овозможува да отворите трансакции за износ што го надминува салдото на трговската сметка за 5, 100, 500 или повеќе пати. Кога трговецот верува дека веројатноста за успешен исход на трансакцијата е голема, тој користи потпора и остварува голем профит. [Caption id=”attachment_7655″ align=”aligncenter” width=”648″]

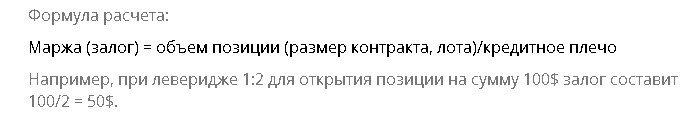

Како да се пресмета потпора – примери за пресметка, калкулатор

Ајде да користиме пример за да покажеме што е потпора со едноставни зборови. Да речеме дека трговецот има состојба на сметка од 1.000 долари. Тој ги купува акциите на Гаспром (потпора 1 1) за 5 долари по акција за целиот капитал, доволно средства за 200 акции. Но, одеднаш има позитивни вести за Северен тек и трговецот прави прогноза за брзиот раст на акциите. Нема сопствени средства за купување повеќе акции, но брокерот обезбедува потпора од 1 до 5, а трговецот купува акции за уште 4.000 долари. Во исто време, има 1.000 акции на Гаспром на билансот на состојба, сопствените средства на трговецот од 1.000 американски долари се блокирани, брокерот ги зел овие средства како колатерал (маржа). [Caption id=”attachment_7644″ align=”aligncenter” width=”560″]

Левериџ за трговецот и инвеститорот

Трговец е физичко или правно лице кое врши трансакции на берзата, следејќи ги пазарните модели и пресметувајќи ја краткорочната перспектива. Инвеститор е физичко (или правно) лице кое купува средства на берзата со цел да оствари профит во форма на камата или со зголемување на пазарната вредност. Инвеститорот ги оценува фундаменталните показатели на компанијата, состојбите во земјата и во светот и инвестира, очекувајќи долгорочен профит. Сепак, главната разлика помеѓу трговецот и инвеститорот е во тоа што трговецот јасно разбира на кое ниво на цена позицијата ќе биде затворена со загуба. Инвеститорот е подготвен да трпи загуби со години доколку основната состојба остане поволна. Искусниот трговец може да ги задржи ризиците на исто ниво, без оглед на користената потпора, но успешните занаети ќе бидат многу попрофитабилни. Инвеститорот не може да го контролира ризикот при тргување со левериџ, трансакциите се долгорочни и провизијата за давање заем не се исплатува. Дали вреди да се користи потпора во тргувањето – ризици, опасности и придобивки од потпора: https://youtu.be/qlH8FBN7MF4

Ризици и придобивки

Левериџ е алатка. Секоја алатка во рацете на искусен мајстор е способна да создава ремек-дела, додека за почетник може да предизвика само болка и разочарување. Leverage ги обезбедува следниве опции:

- прават трансакции за износи многу пати поголеми од депозитот за тргување;

- зголемете го депозитот повеќекратно за кратко време;

- отворени зделки со прогноза за намалување на цитатите, во овој случај трговецот не позајмува готовина, туку средства. Добиените акции се продаваат по пазарна цена, а потоа, под поволни околности, се купуваат по намалена цена. Акциите се враќаат на брокерот, а трговецот остварува добивка;

- направете трансакции веднаш, без да чекате да се обработи трансферот помеѓу платформите за тргување.

[caption id="attachment_7645" align="aligncenter" width="640"]

- со лошо управување со ризик, губење на капитал за кратко време;

- во некои случаи (при тргување со деривати преку лиценциран брокер на Руската Федерација); губење на износ што го надминува депозитот неколку пати.

- правила за работа со потпора;

- не користете потпора без искуство при собирање статистика за тргување. Осигурајте се дека стратегијата за тргување е профитабилна;

- внимателно прочитајте го договорот со брокерот. Не тргувајте со нестабилни средства со потпора (на пример, гас, нафта, криптовалути) со брокери кои немаат осигурителен депозит во случај на виша сила и ги префрлаат загубите на рамениците на клиентот;

- јасно да ги дефинира правилата за излегување од трансакцијата во неповолна ситуација.

Карактеристики на потпора на различни платформи – на Forex, берза, на binance

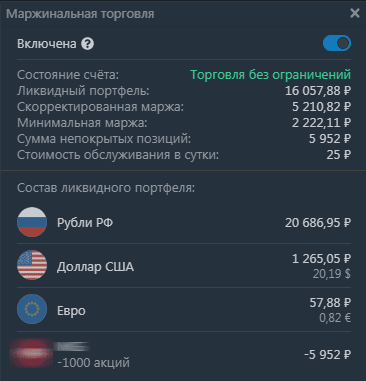

Берза

Кога тргуваат со акции на руската берза, повеќето брокери обезбедуваат услуга за тргување со маргина. BCS и Finam обезбедуваат автоматски заеми со маржа на сите клиенти (во рамките на регулативите на FFMS). Почнувајќи од оваа година, инвеститорите кои не добиле статус на квалификуван инвеститор имаат ограничувања за висината на левериџот и изборот на хартии од вредност. Во Tinkoff Investments, услугата за заеми со маргина е стандардно оневозможена; за да ја користите, мора да ја вклучите опцијата во поставките. Брокерот Сбербанк не обезбедува потпора над 1 до 1 се додека средствата на клиентот се помали од 500 илјади рубли.

Со депозит од 200.000 рубли и позиција на отворена маржа од 1.000.000 рубли, само надоместокот за обезбедување потпора ќе биде 80.000 рубли. И ова е речиси половина од депозитот. Дополнително, ако акциите не застанат, туку се движат спротивно на прогнозата, тоа ќе доведе до пропаст на инвеститорот.

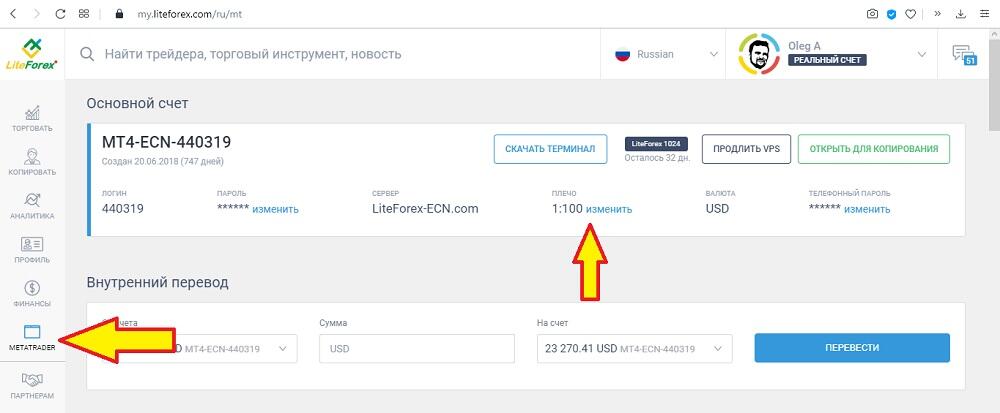

Forex

На девизниот пазар, 1 стандарден лот е еквивалентен на 100.000 валутни единици. Повеќето девизни трговци ја немаат оваа сума, па центрите за тргување нудат фракциони договори од 0,01 стандардна лота (еквивалентна на 1000 единици валута) и обезбедуваат потпора. Според законодавството на Руската Федерација, девизните брокери лиценцирани од Централната банка немаат право да обезбедуваат потпора поголема од 1 до 50. Максималната потпора за алфа девизен курс е 1 до 40.

Изолирана маржа

При изборот на режимот на изолирана маржа, средствата се блокираат и средствата се пресметуваат за секоја монета посебно. Ова помага ако има црна овца во портфолиото. Ликвидација се случува само за една позиција, а не води до ликвидација на сите позиции.

Вкрстен маргина

Режимот на вкрстена маржа е погоден за искусни трговци кои градат портфолио врз основа на корелации. Маргината е поделена на сите позиции. Значи, профитабилните позиции ги поддржуваат непрофитабилните. Со остар колапс или пораст на една позиција, целата фјучерс сметка е ликвидирана. Се препорачува да се затворат занаети без да се чека ликвидација, користејќи стоп налози. Не е секогаш можно точно да се пресмета нивото на стоп ред. Финансискиот пазар е полн со манипулации во кои цената се движи кон веројатна масовна акумулација на застанувања и назадувања. По некое време, на пазарот во пораст, може да се појави илузија дека стоп нарачките не вреди да се даваат. На крајот на краиштата, цитатите сè уште ќе се зголемуваат. Наместо да затворате загуба на трговија, треба да додадете повеќе средства за да ги одржите барањата за маржа. За некое време, овој пристап ќе биде профитабилен. Ќе се случи настан кога ќе стане јасно дека не се работи за манипулација, туку за вистински мечкин пазар, веќе е доцна. Загубите достигнаа критична вредност и не можат да се надоместат.