Maliyyə leverajı (maliyyə rıçaq, leveraj) nədir, misallarla sadə sözlərlə ticarətdə konsepsiyanın mahiyyəti, praktikada təhlükələr və mümkün faydalar.

- Ticarətdə leveraj anlayışı – kompleks haqqında sadə sözlərlə başlayanlar üçün təhsil proqramı

- Leverajı necə hesablamaq olar – hesablama nümunələri, kalkulyator

- Treyder və investor üçün leverage

- Risklər və Faydalar

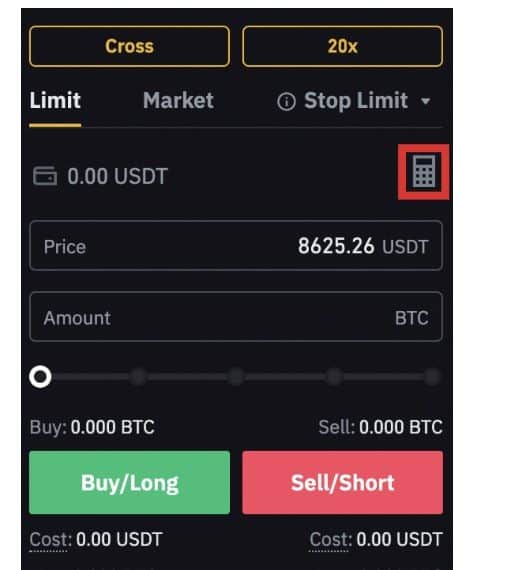

- Müxtəlif platformalarda leverajın xüsusiyyətləri – Forexdə, birjada, binance-də

- Fond bazarı

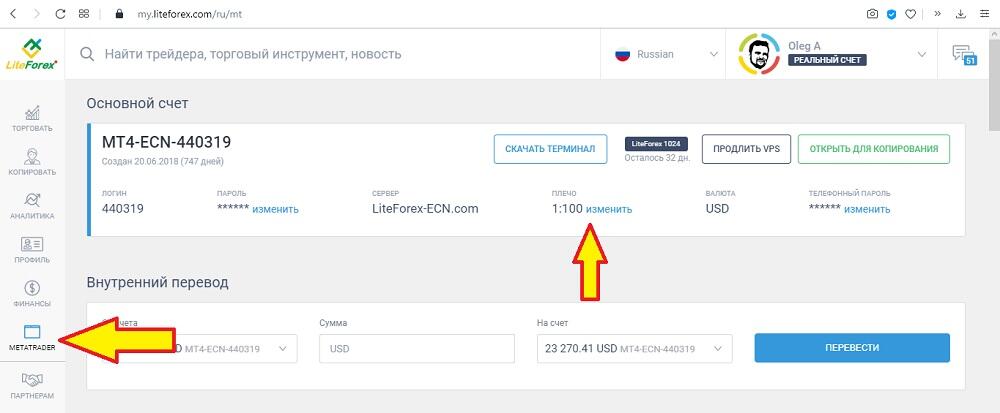

- Forex

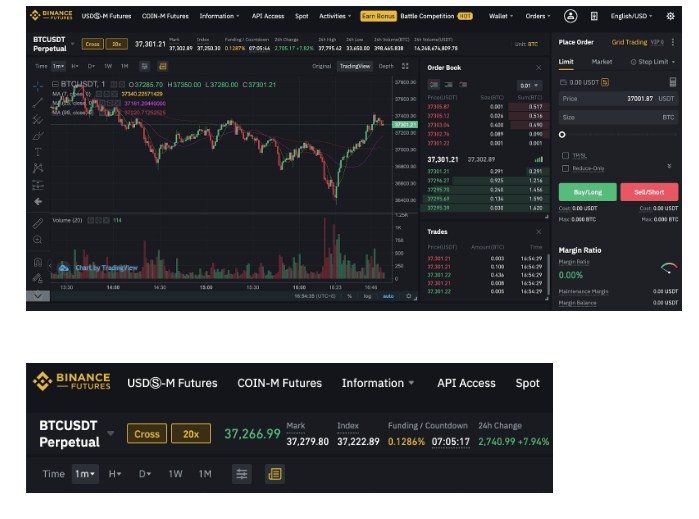

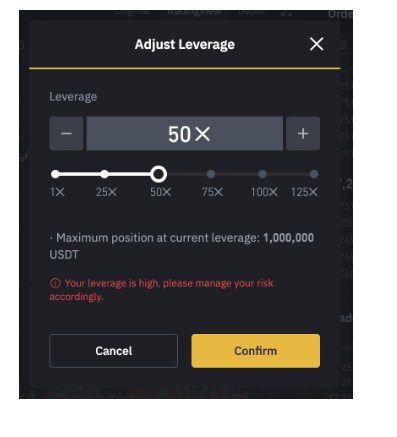

- Leverage Binance-də necə işləyir

- İzolyasiya edilmiş margin

- Çarpaz marja

Ticarətdə leveraj anlayışı – kompleks haqqında sadə sözlərlə başlayanlar üçün təhsil proqramı

Maliyyə leverajı, vəsait və ya aktivlərin kreditləşdirilməsi üçün broker xidmətidir. Məqsədli kredit – likvid səhmlərin, istiqrazların və ya valyutaların alınması üçün vəsait verilir. Müştərinin balansında olan vəsait girov kimi çıxış edir. Leverage ilə ticarət marja krediti adlanır. Brokerdən kredit almaq üçün girov marjadır. Birjada leveraj ticarət hesabının balansını 5, 100, 500 və ya daha çox dəfə aşan məbləğdə əməliyyatlar açmağa imkan verir. Treyder əməliyyatın uğurlu nəticəsinin ehtimalının yüksək olduğuna inandıqda, leverajdan istifadə edir və böyük qazanc əldə edir. [başlıq id=”attachment_7655″ align=”aligncenter” width=”648″]

Leverajı necə hesablamaq olar – hesablama nümunələri, kalkulyator

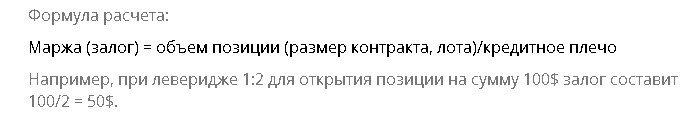

Leverajın sadə dillə nə olduğunu göstərmək üçün bir nümunədən istifadə edək. Tutaq ki, treyderin 1000 ABŞ dolları hesabında balansı var. O, Qazprom səhmlərini (leverage 1 1) bütün kapital üçün bir səhm üçün 5 dollara, 200 səhm üçün kifayət qədər vəsaitə alır. Amma birdən “Şimal axını” ilə bağlı müsbət xəbərlər gəlir və treyder səhmlərin sürətli artımı ilə bağlı proqnoz verir. Daha çox səhm almaq üçün öz vəsaiti yoxdur, lakin broker 1-dən 5-ə qədər leverage təmin edir və treyder səhmləri daha 4000 dollara alır. Eyni zamanda balansda “Qazprom”un 1000 səhmi var, treyderin 1000 dollarlıq şəxsi vəsaiti bloklanıb, broker bu vəsaiti girov (marja) kimi götürüb. [başlıq id=”attachment_7644″ align=”aligncenter” eni=”560″]

Treyder və investor üçün leverage

Treyder fond birjasında əməliyyatlar aparan, bazar nümunələrini izləyən və qısamüddətli perspektivi hesablayan fiziki və ya hüquqi şəxsdir. İnvestor faiz şəklində və ya bazar dəyərini artırmaqla mənfəət əldə etmək üçün birjada aktivlər alan fiziki (və ya hüquqi) şəxsdir. İnvestor şirkətin fundamental göstəricilərini, ölkədəki və dünyadakı vəziyyəti qiymətləndirir və uzunmüddətli perspektivdə qazanc əldə etməyi gözləyən investisiya yatırır. Bununla belə, treyderlə investor arasındakı əsas fərq odur ki, treyder hansı qiymət səviyyəsində mövqenin zərərlə bağlanacağını aydın başa düşür. Fundamental vəziyyət əlverişli qalsa, investor illər boyu zərər çəkməyə hazırdır. Təcrübəli treyder istifadə edilən leveragedən asılı olmayaraq riskləri eyni səviyyədə saxlaya bilər, lakin uğurlu ticarətlər çox daha sərfəli olacaq. İnvestor leverage ilə ticarət edərkən riskə nəzarət edə bilmir, əməliyyatlar uzunmüddətlidir və kreditin təqdim edilməsi haqqı ödəmir. Ticarətdə leverajdan istifadə etməyə dəyərmi – leverajın riskləri, təhlükələri və faydaları: https://youtu.be/qlH8FBN7MF4

Risklər və Faydalar

Leverage bir vasitədir. Təcrübəli bir ustanın əlində olan hər hansı bir alət şah əsərlər yaratmağa qadirdir, bir başlanğıc üçün isə yalnız ağrı və məyusluq yarada bilər. Leverage aşağıdakı variantları təmin edir:

- ticarət depozitindən dəfələrlə artıq məbləğdə əməliyyatlar aparmaq;

- qısa müddətdə əmanəti dəfələrlə artırmaq;

- kotirovkaların azalması proqnozu ilə açıq sövdələşmələr, bu halda treyder nağd pul deyil, aktiv borc alır. Yaranan səhmlər bazar qiymətinə satılır, sonra isə əlverişli şəraitdə endirimli qiymətə alınır. Səhmlər brokerə qaytarılır və treyder qazanc əldə edir;

- ticarət platformaları arasında köçürmənin işlənməsini gözləmədən dərhal əməliyyatlar aparın.

- zəif risk idarəetməsi, qısa müddətdə kapital itkisi ilə;

- bəzi hallarda (Rusiya Federasiyasının lisenziyalı brokeri vasitəsilə törəmə alətlərlə ticarət edərkən); əmanətdən bir neçə dəfə artıq məbləğin itirilməsi.

- leveric ilə işləmə qaydaları;

- ticarət statistikası toplamaq təcrübəsi olmadan leverajdan istifadə etməyin. Ticarət strategiyasının sərfəli olduğundan əmin olun;

- brokerlə müqaviləni diqqətlə oxuyun. Fors-major hallar zamanı sığorta depoziti olmayan brokerlərlə leverajla (məsələn, qaz, neft, kriptovalyutalar) dəyişkən aktivlərlə ticarət etməyin və itkiləri müştərinin çiyninə keçirməyin;

- əlverişsiz vəziyyətdə əməliyyatdan çıxmaq qaydalarını aydın şəkildə müəyyənləşdirin.

Müxtəlif platformalarda leverajın xüsusiyyətləri – Forexdə, birjada, binance-də

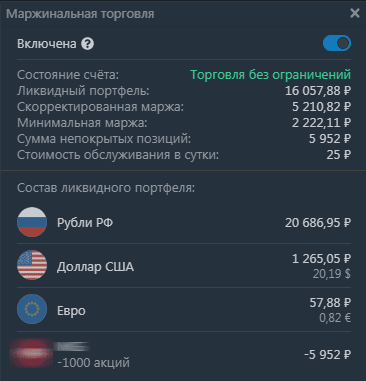

Fond bazarı

Rusiya fond bazarında səhmlərin ticarəti zamanı əksər brokerlər marja ticarəti xidməti göstərirlər. BCS və Finam avtomatik olaraq bütün müştərilərə marja krediti verir (FFMS qaydaları çərçivəsində). Bu ildən başlayaraq, ixtisaslı investor statusu almamış investorlar leverec məbləği və qiymətli kağızların seçiminə məhdudiyyətlər qoyurlar. Tinkoff İnvestisiyalarında marja krediti xidməti defolt olaraq deaktiv edilib, ondan istifadə etmək üçün parametrlərdə seçimi aktivləşdirməlisiniz. Broker Sberbank, müştərinin aktivləri 500 min rubldan az olduğu müddətdə 1-dən 1-ə qədər leverage təmin etmir.

200.000 rubl depozit və 1.000.000 rubl açıq marja mövqeyi ilə yalnız leverajın təmin edilməsi haqqı 80.000 rubl olacaq. Bu isə əmanətin demək olar ki, yarısıdır. Bundan əlavə, səhmlər yerində dayanmasa, proqnozun əksinə hərəkət edərsə, bu, investorun məhvinə səbəb olacaq.

Forex

Forex bazarında 1 standart lot 100.000 valyuta vahidinə bərabərdir. Əksər forex treyderlərində bu məbləğ yoxdur, ona görə də dilinq mərkəzləri 0,01 standart lotdan (1000 valyuta vahidinə ekvivalent) fraksiya müqavilələri təklif edir və leverage təmin edir. Rusiya Federasiyasının qanunvericiliyinə əsasən, Mərkəzi Bankdan lisenziya almış forex brokerləri 1-dən 50-yə qədər leverec təmin etmək hüququna malik deyillər. Alpha forex üçün maksimum leverec 1-dən 40-a qədərdir.

İzolyasiya edilmiş margin

İzolyasiya edilmiş marja rejimini seçərkən, vəsait bloklanır və vəsaitlər hər bir sikkə üçün ayrıca hesablanır. Portfeldə qara qoyun varsa, bu kömək edir. Ləğvetmə yalnız bir vəzifə üzrə baş verir və bütün vəzifələrin ləğvinə səbəb olmur.

Çarpaz marja

Çarpaz marja rejimi korrelyasiya əsasında portfel quran təcrübəli treyderlər üçün uyğundur. Marja bütün mövqelər üzrə bölünür. Beləliklə, gəlirli mövqelər gəlirsiz olanları dəstəkləyir. Bir mövqenin kəskin çökməsi və ya yüksəlməsi ilə bütün fyuçers hesabı ləğv edilir. Ləğv etməyi gözləmədən, dayandırma əmrlərindən istifadə etməklə ticarətin bağlanması tövsiyə olunur. Stop sifariş səviyyəsini dəqiq hesablamaq həmişə mümkün deyil. Maliyyə bazarı manipulyasiya ilə doludur ki, burada qiymət dayanacaqların və geri çevrilmələrin ehtimal olunan kütləvi yığılmasına doğru hərəkət edir. Bir müddət sonra, yüksələn bazarda, dayandırma əmrlərinin yerləşdirməyə dəyməyəcəyi illüziyası yarana bilər. Axı, sitatlar hələ də yüksələcək. Uduzan ticarəti bağlamaq əvəzinə, marja tələblərini qorumaq üçün daha çox vəsait əlavə etməlisiniz. Bir müddət bu yanaşma sərfəli olacaq. Hadisə baş verəcək bunun manipulyasiya deyil, əsl ayı bazarı olduğu aydınlaşdıqda, artıq gecdir. Zərərlər kritik dəyərə çatmışdır və kompensasiya edilə bilməz.