Шта је финансијски левериџ (финансијска полуга, левериџ), суштина концепта у трговању једноставним речима са примерима, опасностима у пракси и могућим користима.

- Концепт полуге у трговању – образовни програм за почетнике једноставним речима о комплексу

- Како израчунати левериџ – примери израчунавања, калкулатор

- Полуга за трговца и инвеститора

- Ризици и користи

- Карактеристике левериџа на различитим платформама – на Форек-у, берзи, на бинанце-у

- Берза

- Форек

- Како левериџ функционише на Бинанце-у

- Исолатед Маргин

- Цросс Маргин

Концепт полуге у трговању – образовни програм за почетнике једноставним речима о комплексу

Финансијски левериџ је брокерска услуга за давање зајма средстава или имовине. Циљани кредит – средства се обезбеђују за куповину ликвидних акција, обвезница или валута. Средства на билансу клијента делују као колатерал. Трговање уз помоћ полуге назива се позајмљивање на маргину. Залог за добијање кредита од брокера је маржа. Полуга на берзи вам омогућава да отворите трансакције за износ који премашује стање на трговачком рачуну за 5, 100, 500 или више пута. Када трговац верује да је вероватноћа успешног исхода трансакције велика, он користи левериџ и остварује велики профит. [цаптион ид=”аттацхмент_7655″ алигн=”алигнцентер” видтх=”648″]

Како израчунати левериџ – примери израчунавања, калкулатор

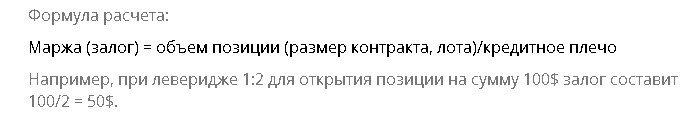

Хајде да употребимо пример да једноставним речима покажемо шта је левериџ. Рецимо да трговац има стање на рачуну од 1.000 долара. Он купује акције Газпрома (левериџ 1 1) за 5 долара по акцији за цео капитал, довољно средстава за 200 акција. Али одједном постоје позитивне вести о Северном току и трговац даје прогнозу о брзом расту акција. Нема сопствених средстава за куповину више акција, али брокер обезбеђује полугу од 1 до 5, а трговац купује акције за још 4.000 долара. Истовремено, у билансу је 1.000 акција Газпрома, сопствени фондови трговца од 1.000 долара су блокирани, брокер је узео ова средства као колатерал (маржу). [цаптион ид=”аттацхмент_7644″ алигн=”алигнцентер” видтх=”560″]

//ввв.бинанце.цом/ен/суппорт/фак/360036498511:

Полуга за трговца и инвеститора

Трговац је физичко или правно лице које обавља трансакције на берзи, прати тржишне обрасце и израчунава краткорочну перспективу. Инвеститор је физичко (или правно) лице које купује средства на берзи ради остваривања добити у виду камате или повећањем тржишне вредности. Инвеститор процењује основне показатеље компаније, стање у земљи и свету и улаже, очекујући дугорочну добит. Међутим, главна разлика између трговца и инвеститора је у томе што трговац јасно разуме на ком нивоу цена ће позиција бити затворена са губитком. Инвеститор је спреман да годинама трпи губитке ако фундаментална ситуација остане повољна. Искусан трговац може задржати ризике на истом нивоу без обзира на коришћену полугу, али успешне трговине ће бити много профитабилније. Инвеститор не може да контролише ризик при трговању са левериџом, трансакције су дугорочне и накнада за давање кредита се не исплати. Да ли је вредно користити левериџ у трговању – ризици, опасности и предности левериџа: хттпс://иоуту.бе/клХ8ФБН7МФ4

Ризици и користи

Полуга је алат. Било који алат у рукама искусног мајстора је способан да створи ремек-дела, док за почетника може изазвати само бол и разочарење. Левериџ пружа следеће опције:

- извршити трансакције за износе који су много пута већи од трговачког депозита;

- повећати депозит много пута за кратко време;

- отворени послови са прогнозом за смањење котација, у овом случају трговац позајмљује не готовину, већ имовину. Добијене акције се продају по тржишној цени, а затим, под повољним околностима, купују по сниженој цени. Акције се враћају брокеру, а трговац остварује профит;

- извршите трансакције одмах, без чекања да се обради трансфер између трговачких платформи.

[цаптион ид=”аттацхмент_7645″ алигн=”алигнцентер” видтх=”640″]

- са лошим управљањем ризиком, губитак капитала за кратко време;

- у неким случајевима (када се тргује дериватима преко лиценцираног брокера Руске Федерације); губитак износа који вишеструко премашује депозит.

- правила за рад са полугом;

- не користите левериџ без искуства у прикупљању статистике трговања. Уверите се да је стратегија трговања профитабилна;

- пажљиво прочитајте уговор са брокером. Немојте трговати променљивом имовином са левериџом (на пример, гас, нафта, криптовалуте) са брокерима који немају депозит осигурања у случају више силе и пребацују губитке на рамена клијента;

- јасно дефинисати правила за излазак из трансакције у неповољној ситуацији.

[цаптион ид=”аттацхмент_7651″ алигн=”алигнцентер” видтх=”1200″] Левериџ

Карактеристике левериџа на различитим платформама – на Форек-у, берзи, на бинанце-у

Берза

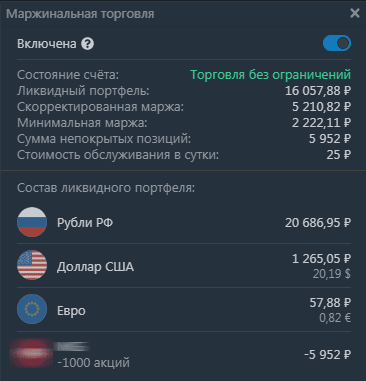

Када тргује акцијама на руском берзанском тржишту, већина брокера пружа услугу трговања на маргинама. БЦС и Финам обезбеђују маргинално кредитирање аутоматски свим клијентима (у оквиру прописа ФФМС). Почев од ове године, инвеститори који нису добили статус квалификованог инвеститора имају ограничења у погледу висине левериџа и избора хартија од вредности. У Тинкофф Инвестментс-у, услуга маржног позајмљивања је подразумевано онемогућена; да бисте је користили, морате да омогућите опцију у подешавањима. Брокер Сбербанк не обезбеђује левериџ изнад 1 према 1 све док је имовина клијента мања од 500 хиљада рубаља.

Уз депозит од 200.000 рубаља и отворену маргину од 1.000.000 рубаља, само накнада за пружање левериџа износиће 80.000 рубаља. А ово је скоро половина депозита. Осим тога, ако акције не мирују, већ се крећу супротно од прогнозе, то ће довести до пропасти инвеститора.

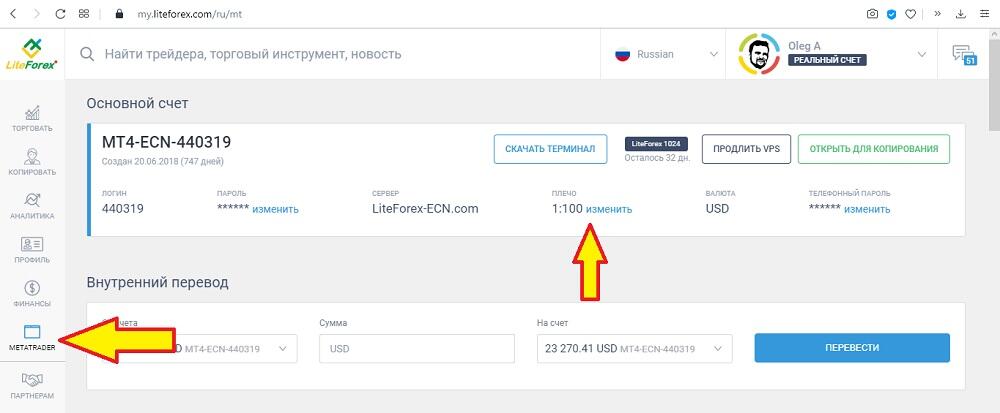

Форек

На Форек тржишту, 1 стандардни лот је еквивалентан 100.000 валутних јединица. Већина форек трговаца нема овај износ, тако да центри за дилере нуде фракционе уговоре од 0,01 стандардног лота (еквивалентно 1000 јединица валуте) и обезбеђују левериџ. Према законодавству Руске Федерације, форек брокери лиценцирани од Централне банке немају право да обезбеде полугу веће од 1 до 50. Максимална полуга за алфа форек је од 1 до 40. [цаптион ид=”аттацхмент_7659″ алигн=”алигнцентер ” видтх=”1000″]

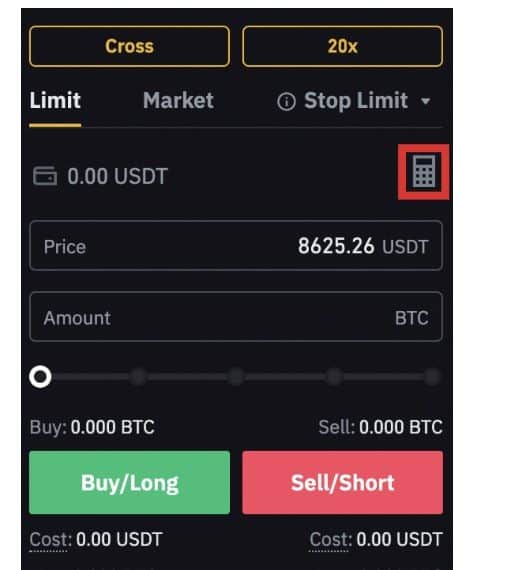

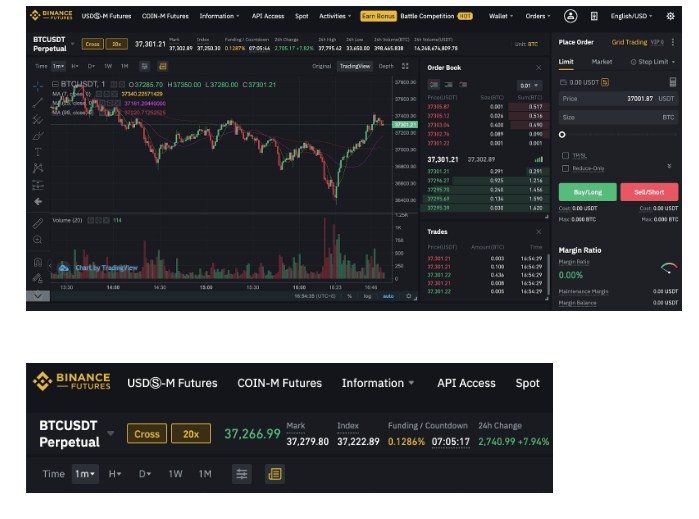

Како левериџ функционише на Бинанце-у

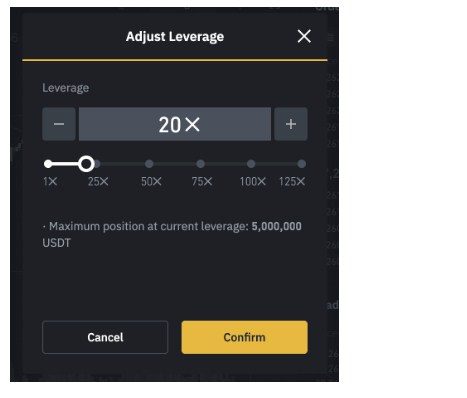

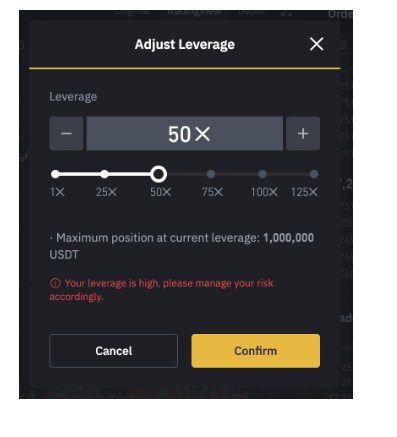

Због велике волатилности крипто-активе, трговање на маргини је ризичније у поређењу са берзанским или девизним тржиштем. Пре него што почнете да тргујете фјучерсима или криптовалутама, систем ће вам понудити да прођете тест. Неће бити приступа трговању док систем не потврди да клијент у потпуности разуме Бинанце механизам полуге. Тачни одговори су означени зеленом бојом. Након неколико покушаја, чак и потпуни почетник ће запамтити основе. Бинанце подразумевано обезбеђује полугу од 20 за трговину фјучерсима. [цаптион ид=”аттацхмент_7649″ алигн=”алигнцентер” видтх=”467″] Левериџ

Исолатед Маргин

Приликом избора режима изоловане маргине, средства се блокирају и средства се обрачунавају за сваки новчић посебно. Ово помаже ако у портфељу постоји црна овца. Ликвидација се дешава само за једну позицију и не доводи до ликвидације свих позиција. [цаптион ид=”аттацхмент_7658″ алигн=”алигнцентер” видтх=”691″]

Цросс Маргин

Режим унакрсне марже је погодан за искусне трговце који граде портфолио на основу корелација. Маржа је подељена на све позиције. Дакле, профитабилне позиције подржавају непрофитабилне. Са оштрим колапсом или порастом једне позиције, цео рачун фјучерса је ликвидиран. Препоручује се затварање послова без чекања на ликвидацију, коришћењем стоп налога. Није увек могуће тачно израчунати ниво стоп налога. Финансијско тржиште је препуно манипулација у којима се цена креће ка вероватној масовној акумулацији заустављања и преокрета. Након неког времена, на растућем тржишту, може се појавити илузија да стоп налози нису вредни постављања. На крају крајева, цитати ће и даље расти. Уместо да затворите трговину са губитком, потребно је да додате више средстава да бисте одржали захтеве за маргином. Неко време ће овај приступ бити профитабилан. Догађај ће се десити када постане јасно да ово није манипулација, већ право медведје тржиште, касно је. Губици су достигли критичну вредност и не могу се надокнадити.