මූල්ය උත්තේජනය යනු කුමක්ද (මූල්ය උත්තෝලනය, උත්තෝලනය), උදාහරණ සමඟ සරල වචන වලින් වෙළඳාම් කිරීමේදී සංකල්පයේ සාරය, ප්රායෝගිකව අනතුරු සහ හැකි ප්රතිලාභ.

- වෙළඳාමේ උත්තෝලන සංකල්පය – සංකීර්ණය පිළිබඳ සරල වචන වලින් ආරම්භකයින් සඳහා අධ්යාපනික වැඩසටහනකි

- උත්තෝලකය ගණනය කරන්නේ කෙසේද – ගණනය කිරීමේ උදාහරණ, කැල්ක්යුලේටරය

- වෙළෙන්දා සහ ආයෝජකයින් සඳහා උත්තේජනය

- අවදානම් සහ ප්රතිලාභ

- විවිධ වේදිකාවල උත්තෝලන විශේෂාංග – විදේශ විනිමය, කොටස් වෙළෙඳපොළ, binance මත

- කොටස් වෙළෙඳපොළ

- Forex

- Binance මත Leverage ක්රියා කරන ආකාරය

- හුදකලා මායිම

- හරස් මායිම

වෙළඳාමේ උත්තෝලන සංකල්පය – සංකීර්ණය පිළිබඳ සරල වචන වලින් ආරම්භකයින් සඳහා අධ්යාපනික වැඩසටහනකි

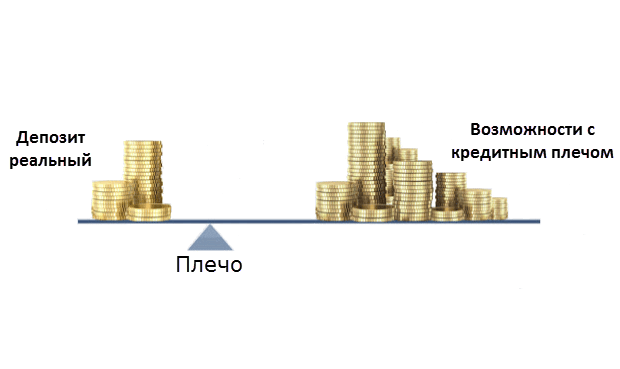

මූල්ය උත්තෝලනය යනු අරමුදල් හෝ වත්කම් ණයක් සැපයීම සඳහා තැරැව්කාර සේවාවකි. ඉලක්කගත ණය – ද්රව කොටස්, බැඳුම්කර හෝ මුදල් මිලදී ගැනීම සඳහා අරමුදල් සපයනු ලැබේ. සේවාදායකයාගේ ශේෂය මත අරමුදල් ඇපකරයක් ලෙස ක්රියා කරයි. Leverage සමඟ වෙළඳාම් කිරීම ආන්තික ණය ලෙස හැඳින්වේ. තැරැව්කරුවකුගෙන් ණයක් ලබා ගැනීම සඳහා ඇපකරය ආන්තිකය වේ. හුවමාරුවේ උත්තෝලනය ඔබට වෙළඳ ගිණුමේ ශේෂය 5, 100, 500 හෝ ඊට වැඩි වාර ගණනකට වඩා වැඩි මුදලක් සඳහා ගනුදෙනු විවෘත කිරීමට ඉඩ සලසයි. ගනුදෙනුවක සාර්ථක ප්රතිඵලයක් ලැබීමේ සම්භාවිතාව ඉහළ බව වෙළෙන්දෙකු විශ්වාස කරන විට, ඔහු උත්තෝලනය භාවිතා කර විශාල ලාභයක් ලබා ගනී. [ශීර්ෂ පාඨය id=”attachment_7655″ align=”aligncenter” width=”648″]

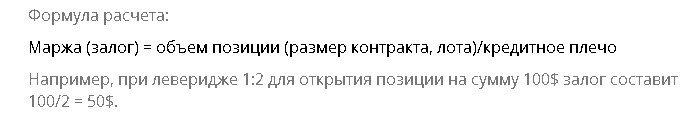

උත්තෝලකය ගණනය කරන්නේ කෙසේද – ගණනය කිරීමේ උදාහරණ, කැල්ක්යුලේටරය

Leverage යනු කුමක්දැයි සරල වචන වලින් පෙන්වීමට උදාහරණයක් භාවිතා කරමු. අපි හිතමු වෙළෙන්දෙකුට ඩොලර් 1000ක ගිණුම් ශේෂයක් තියෙනවා කියලා. ඔහු Gazprom කොටස් (Leverage 1 1) මුළු ප්රාග්ධනය සඳහා කොටසකට ඩොලර් 5 කට මිලදී ගනී, කොටස් 200 ක් සඳහා ප්රමාණවත් අරමුදල්. නමුත් හදිසියේම නෝර්ඩ් ස්ට්රීම් හි ධනාත්මක ප්රවෘත්ති ඇති අතර වෙළෙන්දා කොටස්වල වේගවත් වර්ධනය පිළිබඳ පුරෝකථනයක් කරයි. තවත් කොටස් මිලදී ගැනීමට තමන්ගේම අරමුදල් නොමැත, නමුත් තැරැව්කරු 1 සිට 5 දක්වා ලීවරයක් ලබා දෙන අතර වෙළෙන්දා තවත් ඩොලර් 4,000 කට කොටස් මිලදී ගනී. ඒ අතරම, ශේෂ පත්රයේ Gazprom හි කොටස් 1,000 ක් ඇත, ඩොලර් 1,000 ක වෙළෙන්දාගේම අරමුදල් අවහිර කර ඇත, තැරැව්කරු මෙම අරමුදල් ඇපකර (ආන්තිකය) ලෙස ගත්තේය. [ශීර්ෂ පාඨය id=”attachment_7644″ align=”aligncenter” width=”560″]

වෙළෙන්දා සහ ආයෝජකයින් සඳහා උත්තේජනය

වෙළෙන්දෙක් යනු කොටස් හුවමාරුවේ ගණුදෙණු කරන, වෙළඳපල රටා නිරීක්ෂණය කරන සහ කෙටි කාලීන ඉදිරිදර්ශනය ගණනය කරන ස්වභාවික හෝ නීත්යානුකූල පුද්ගලයෙකි. ආයෝජකයෙකු යනු පොලී ආකාරයෙන් හෝ වෙළඳපල වටිනාකම වැඩි කිරීම මගින් ලාභයක් ලබා ගැනීම සඳහා කොටස් හුවමාරුවෙන් වත්කම් මිලදී ගන්නා පුද්ගල (හෝ නීත්යානුකූල) පුද්ගලයෙකි. ආයෝජකයා සමාගමෙහි මූලික දර්ශක, රටේ සහ ලෝකයේ තත්ත්වය තක්සේරු කර දිගු කාලීන ලාභයක් අපේක්ෂාවෙන් ආයෝජනය කරයි. කෙසේ වෙතත්, වෙළෙන්දෙකු සහ ආයෝජකයෙකු අතර ඇති ප්රධාන වෙනස නම්, එම ස්ථානය අලාභයක් සමඟ වසා දමනු ලබන්නේ කුමන මිල මට්ටමකින්ද යන්න වෙළෙන්දා පැහැදිලිවම තේරුම් ගැනීමයි. මූලික තත්ත්වය වාසිදායක ලෙස පැවතුනහොත් වසර ගණනාවක් පාඩු විඳීමට ආයෝජකයා සූදානම්ය. පළපුරුදු වෙළෙන්දෙකුට භාවිතා කරන උත්තෝලකය නොසලකා අවදානම එකම මට්ටමක තබා ගත හැකි නමුත් සාර්ථක වෙළඳාම් වඩා ලාභදායී වනු ඇත. ලීවරය සමඟ වෙළඳාම් කිරීමේදී ආයෝජකයාට අවදානම පාලනය කළ නොහැක, ගනුදෙනු දිගු කාලීන වන අතර ණයක් ලබා දීමේ ගාස්තුව ගෙවන්නේ නැත. වෙළඳාමේ උත්තෝලනය භාවිතා කිරීම වටී ද – අවදානම්, අන්තරායන් සහ උත්තෝලනයේ ප්රතිලාභ: https://youtu.be/qlH8FBN7MF4

අවදානම් සහ ප්රතිලාභ

Leverage යනු මෙවලමකි. පළපුරුදු ස්වාමියෙකුගේ අතේ ඇති ඕනෑම මෙවලමක් විශිෂ්ට කෘති නිර්මාණය කිරීමට සමත් වන අතර ආරම්භකයෙකුට එය වේදනාව හා බලාපොරොත්තු සුන්වීම පමණක් ඇති කළ හැකිය. Leverage පහත විකල්ප සපයයි:

- වෙළඳ තැන්පතුවට වඩා බොහෝ ගුණයකින් වැඩි මුදල් සඳහා ගනුදෙනු කරන්න;

- කෙටි කාලයක් තුළ තැන්පතුව බොහෝ වාරයක් වැඩි කරන්න;

- මිල ගණන් වල අඩුවීමක් සඳහා පුරෝකථනයක් සමඟ ගනුදෙනු විවෘත කරන්න, මෙම අවස්ථාවේ දී වෙළෙන්දා ණයට ගන්නේ මුදල් නොව වත්කම් ය. එහි ප්රතිඵලයක් ලෙස කොටස් වෙළඳපල මිලට විකුණනු ලැබේ, පසුව, වාසිදායක තත්වයන් යටතේ, අඩු මිලකට මිලදී ගනු ලැබේ. කොටස් තැරැව්කරු වෙත ආපසු ලබා දෙන අතර, වෙළෙන්දා ලාභ ලබයි;

- වෙළඳ වේදිකා අතර හුවමාරුව සැකසීමට බලා නොසිට වහාම ගනුදෙනු කරන්න.

- දුර්වල අවදානම් කළමනාකරණය සමඟ, කෙටි කාලයක් තුළ ප්රාග්ධනය අහිමි වීම;

- සමහර අවස්ථාවලදී (රුසියානු සමූහාණ්ඩුවේ බලපත්රලාභී තැරැව්කරුවකු හරහා ව්යුත්පන්න වෙළඳාම් කරන විට); තැන්පතුවට වඩා වැඩි මුදලක් කිහිප වතාවක් අහිමි වීම.

- උත්තෝලනය සමඟ වැඩ කිරීම සඳහා නීති රීති;

- වෙළඳ සංඛ්යාලේඛන එකතු කිරීමේ අත්දැකීම් නොමැතිව උත්තෝලනය භාවිතා නොකරන්න. වෙළඳ උපාය මාර්ගය ලාභදායී බවට වග බලා ගන්න;

- තැරැව්කරු සමඟ ගිවිසුම ප්රවේශමෙන් කියවන්න. බලහත්කාරයෙන් රක්ෂණ තැන්පතුවක් නොමැති තැරැව්කරුවන් සමඟ වාෂ්පශීලී වත්කම් ලීවරය සමඟ වෙළඳාම් නොකරන්න (නිදසුනක් ලෙස, ගෑස්, තෙල්, ගුප්තකේතන මුදල්) බලහත්කාරයෙන් සහ පාඩුව සේවාදායකයාගේ උරහිස් මතට මාරු කිරීම;

- අවාසිදායක තත්වයක් තුළ ගනුදෙනුවෙන් පිටවීම සඳහා නීති පැහැදිලිව නිර්වචනය කරන්න.

විවිධ වේදිකාවල උත්තෝලන විශේෂාංග – විදේශ විනිමය, කොටස් වෙළෙඳපොළ, binance මත

කොටස් වෙළෙඳපොළ

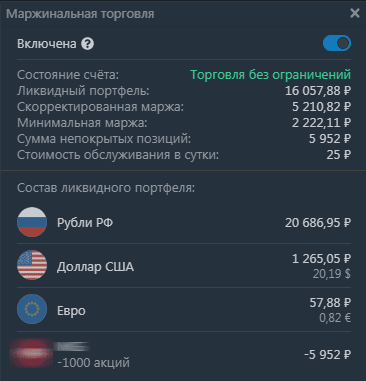

රුසියානු කොටස් වෙළඳපොලේ කොටස් වෙළඳාම් කරන විට, බොහෝ තැරැව්කරුවන් ආන්තික වෙළඳ සේවාවක් සපයයි. BCS සහ Finam සියළුම ගනුදෙනුකරුවන්ට (FFMS රෙගුලාසි රාමුව තුළ) ස්වයංක්රීයව ආන්තික ණය ලබා දෙයි. මෙම වසරේ සිට, සුදුසුකම් ලත් ආයෝජකයෙකුගේ තත්ත්වය නොලැබුණු ආයෝජකයින්ට උත්තෝලන ප්රමාණය සහ සුරැකුම්පත් තෝරාගැනීම සීමා කර ඇත. Tinkoff Investments හි, ආන්තික ණය දීමේ සේවාව පෙරනිමියෙන් අක්රිය කර ඇත; එය භාවිතා කිරීමට, ඔබ විසින් සැකසුම් තුළ විකල්පය සක්රීය කළ යුතුය. තැරැව්කරු Sberbank සේවාලාභියාගේ වත්කම් රුබල් 500,000 ට වඩා අඩු වන තාක් 1 සිට 1 දක්වා ඉහල ලීවරය ලබා නොදේ.

රූබල් 200,000 ක තැන්පතුවක් සහ රූබල් 1,000,000 ක විවෘත ආන්තික ස්ථානයක් සමඟ, ලීවරය ලබා දීමේ ගාස්තුව පමණක් රූබල් 80,000 කි. තවද මෙය තැන්පතුවෙන් අඩක් පමණ වේ. ඊට අමතරව, කොටස් නිශ්චලව නොසිටින්නේ නම්, නමුත් අනාවැකියට ප්රතිවිරුද්ධව ගමන් කරන්නේ නම්, මෙය ආයෝජකයාගේ විනාශයට තුඩු දෙනු ඇත.

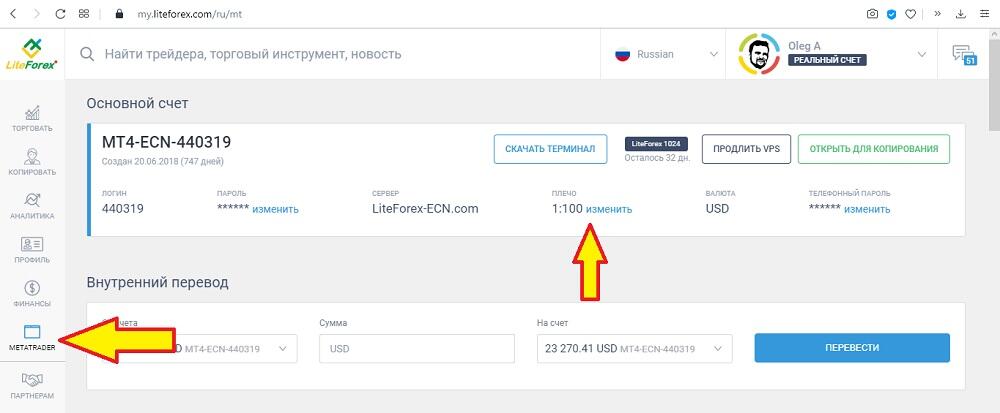

Forex

විදේශ විනිමය වෙළෙඳපොළ තුළ, සම්මත කැබලි අක්ෂර 1 ක් මුදල් ඒකක 100,000 ට සමාන වේ. බොහෝ විදේශ විනිමය වෙළෙන්දන්ට මෙම මුදල නැත, එබැවින් ගනුදෙනු මධ්යස්ථාන 0.01 සම්මත කැබලි අක්ෂර (මුදල් ඒකක 1000 ට සමාන) සිට භාගික කොන්ත්රාත්තු ලබා දෙන අතර ලීවරය සපයයි. රුසියානු සමූහාණ්ඩුවේ නීති සම්පාදනයට අනුව, මහ බැංකුව විසින් බලපත්රලාභී විදේශ විනිමය තැරැව්කරුවන්ට 1 සිට 50 දක්වා ඉහළ ලීවරය සැපයීමට හිමිකම් නොමැත. ඇල්ෆා විදේශ විනිමය සඳහා උපරිම උත්තෝලකය 1 සිට 40 දක්වා වේ. “පළල=”1000”]

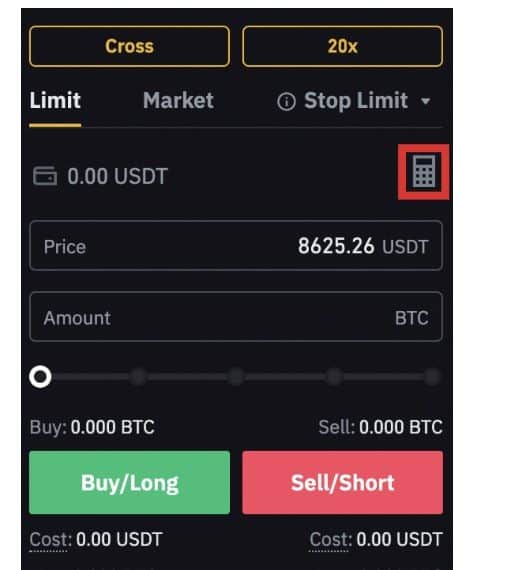

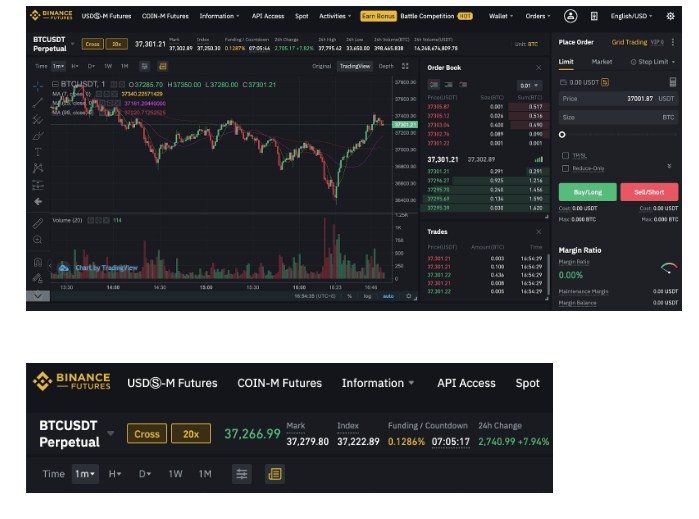

Binance මත Leverage ක්රියා කරන ආකාරය

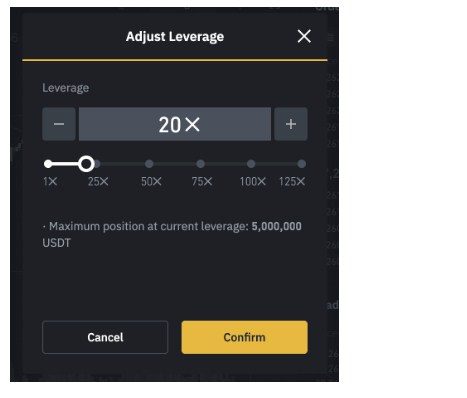

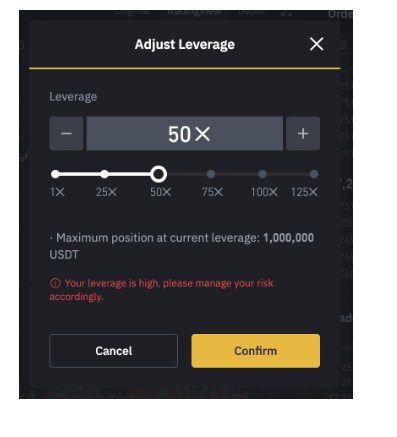

ගුප්ත-වත්කම්වල ඉහළ අස්ථාවරත්වය හේතුවෙන්, කොටස් හෝ විදේශ විනිමය වෙළෙඳපොළ හා සසඳන විට ආන්තිකය මත වෙළඳාම් කිරීම වඩාත් අවදානම් වේ. ඔබ අනාගතය හෝ ගුප්තකේතන මුදල් වෙළඳාම ආරම්භ කිරීමට පෙර, පද්ධතිය ඔබට පරීක්ෂණයක් සමත් වීමට ඉදිරිපත් කරයි. සේවාලාභියා Binance leverage යාන්ත්රණය සම්පූර්ණයෙන් වටහාගෙන ඇති බව පද්ධතිය තහවුරු කරන තුරු වෙළඳාමට ප්රවේශයක් නොමැත. නිවැරදි පිළිතුරු කොළ පැහැයෙන් උද්දීපනය කර ඇත. උත්සාහයන් කිහිපයකින් පසු, සම්පූර්ණ ආරම්භකයකු පවා මූලික කරුණු කටපාඩම් කරනු ඇත. පෙරනිමියෙන්, අනාගත වෙළඳාම සඳහා Binance 20 ලීවරයක් සපයයි

හුදකලා මායිම

හුදකලා ආන්තික මාදිලිය තෝරාගැනීමේදී, අරමුදල් අවහිර කර ඇති අතර, එක් එක් කාසිය සඳහා වෙන් වෙන් වශයෙන් අරමුදල් ගණනය කරනු ලැබේ. කළඹ තුළ කළු බැටළුවෙකු සිටී නම් මෙය උපකාරී වේ. ද්රවීකරණය සිදු වන්නේ එක් තනතුරක් සඳහා පමණක් වන අතර, සියලු තනතුරු ඈවර කිරීමට හේතු නොවේ. [ශීර්ෂ පාඨය id=”attachment_7658″ align=”aligncenter” width=”691″]

හරස් මායිම

සහසම්බන්ධතා මත කළඹක් ගොඩනගා ගන්නා පළපුරුදු වෙළෙන්දන්ට හරස් ආන්තික මාදිලිය සුදුසු වේ. ආන්තිකය සියලු තනතුරු හරහා බෙදී ඇත. එබැවින් ලාභදායී තනතුරු ලාභ නොලබන අයට සහාය වේ. එක් ස්ථානයක තියුණු කඩා වැටීමක් හෝ නැගීමක් සමඟ, සම්පූර්ණ අනාගත ගිණුම ඈවර කරනු ලැබේ. නැවතුම් ඇණවුම් භාවිතා කරමින් ඈවර කිරීම බලා නොසිට ගනුදෙනු වසා දැමීම නිර්දේශ කෙරේ. නැවතුම් ඇණවුම් මට්ටම නිවැරදිව ගණනය කිරීම සැමවිටම කළ නොහැක. මූල්ය වෙලඳපොල උපාමාරු වලින් පිරී ඇති අතර එහිදී මිල විශාල වශයෙන් නැවතුම් සහ ආපසු හැරීම් සමුච්චයක් කරා ගමන් කරයි. ටික කලකට පසු, නැඟී එන වෙළඳපොළක, නැවතුම් ඇණවුම් තැබීමට වටින්නේ නැත යන මිත්යාව මතු විය හැකිය. සියල්ලට පසු, උපුටා දැක්වීම් තවමත් ඉහළ යනු ඇත. පාඩු ලබන වෙළඳාමක් වසා දැමීම වෙනුවට, ආන්තික අවශ්යතා පවත්වා ගැනීම සඳහා ඔබ තවත් අරමුදල් එකතු කළ යුතුය. ටික කලකට, මෙම ප්රවේශය ලාභදායී වනු ඇත. සිදුවීමක් සිදුවනු ඇත මෙය හැසිරවීමක් නොව සැබෑ වලස් වෙළඳපොලක් බව පැහැදිලි වන විට, එය ප්රමාද වැඩියි. පාඩු තීරණාත්මක අගයකට ළඟා වී ඇති අතර ඒවාට වන්දි ගෙවිය නොහැක.