நிதி அந்நியச் செலாவணி (நிதி அந்நியச் செலாவணி, அந்நியச் செலாவணி) என்றால் என்ன, எடுத்துக்காட்டுகளுடன் எளிய வார்த்தைகளில் வர்த்தகம் செய்வதில் கருத்தின் சாராம்சம், நடைமுறையில் உள்ள ஆபத்துகள் மற்றும் சாத்தியமான நன்மைகள்.

- வர்த்தகத்தில் அந்நியச் செலாவணியின் கருத்து – சிக்கலானதைப் பற்றிய எளிய வார்த்தைகளில் ஆரம்பநிலைக்கான கல்வித் திட்டம்

- அந்நியத்தை எவ்வாறு கணக்கிடுவது – கணக்கீட்டு எடுத்துக்காட்டுகள், கால்குலேட்டர்

- வர்த்தகர் மற்றும் முதலீட்டாளர்களுக்கான அந்நியச் செலாவணி

- அபாயங்கள் மற்றும் நன்மைகள்

- வெவ்வேறு தளங்களில் அந்நியச் செலாவணியின் அம்சங்கள் – அந்நிய செலாவணி, பங்குச் சந்தை, பைனான்ஸ் ஆகியவற்றில்

- பங்குச் சந்தை

- அந்நிய செலாவணி

- பைனான்ஸில் லீவரேஜ் எவ்வாறு செயல்படுகிறது

- தனிமைப்படுத்தப்பட்ட விளிம்பு

- குறுக்கு விளிம்பு

வர்த்தகத்தில் அந்நியச் செலாவணியின் கருத்து – சிக்கலானதைப் பற்றிய எளிய வார்த்தைகளில் ஆரம்பநிலைக்கான கல்வித் திட்டம்

நிதி அந்நியச் செலாவணி என்பது நிதி அல்லது சொத்துகளின் கடனை வழங்குவதற்கான ஒரு தரகர் சேவையாகும். இலக்கு கடன் – திரவ பங்குகள், பத்திரங்கள் அல்லது நாணயங்களை வாங்குவதற்கு நிதி வழங்கப்படுகிறது. வாடிக்கையாளரின் இருப்பில் உள்ள நிதிகள் பிணையமாக செயல்படுகின்றன. அந்நிய வர்த்தகம் என்பது மார்ஜின் லெண்டிங் எனப்படும். ஒரு தரகரிடமிருந்து கடனைப் பெறுவதற்கான பிணையம் ஒரு மார்ஜின் ஆகும். பரிவர்த்தனையின் மீதான அந்நியச் செலாவணியானது, 5, 100, 500 அல்லது அதற்கு மேற்பட்ட முறை வர்த்தகக் கணக்கின் இருப்பைத் தாண்டிய தொகைக்கான பரிவர்த்தனைகளைத் திறக்க உங்களை அனுமதிக்கிறது. ஒரு பரிவர்த்தனையின் வெற்றிகரமான முடிவின் நிகழ்தகவு அதிகமாக இருப்பதாக ஒரு வர்த்தகர் நம்பும்போது, அவர் அந்நியச் செலாவணியைப் பயன்படுத்தி பெரிய லாபத்தைப் பெறுகிறார்.

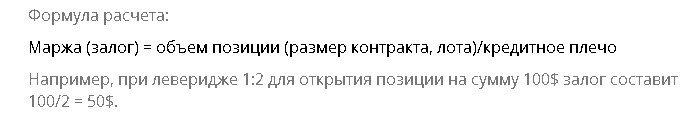

அந்நியத்தை எவ்வாறு கணக்கிடுவது – கணக்கீட்டு எடுத்துக்காட்டுகள், கால்குலேட்டர்

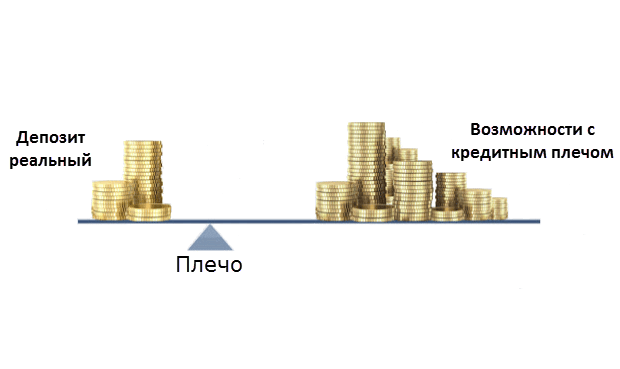

எளிய வார்த்தைகளில் அந்நிய சக்தி என்றால் என்ன என்பதைக் காட்ட ஒரு உதாரணத்தைப் பயன்படுத்துவோம். ஒரு வர்த்தகரின் கணக்கு இருப்பு $1,000 என்று வைத்துக்கொள்வோம். அவர் காஸ்ப்ரோம் பங்குகளை (அதிக 1 1) மொத்த மூலதனத்திற்கு ஒரு பங்கிற்கு $ 5 க்கு வாங்குகிறார், 200 பங்குகளுக்கு போதுமான நிதி. ஆனால் திடீரென்று நார்ட் ஸ்ட்ரீமில் நேர்மறையான செய்தி உள்ளது மற்றும் வர்த்தகர் பங்குகளின் விரைவான வளர்ச்சியைப் பற்றி ஒரு முன்னறிவிப்பு செய்கிறார். அதிக பங்குகளை வாங்க சொந்த நிதி இல்லை, ஆனால் தரகர் 1 முதல் 5 வரை அந்நியச் செலவை வழங்குகிறது மற்றும் வர்த்தகர் மற்றொரு $4,000 க்கு பங்குகளை வாங்குகிறார். அதே நேரத்தில், இருப்புநிலைக் குறிப்பில் காஸ்ப்ரோமின் 1,000 பங்குகள் உள்ளன, வர்த்தகரின் சொந்த நிதி $ 1,000 தடுக்கப்பட்டுள்ளது, தரகர் இந்த நிதிகளை பிணையமாக (விளிம்பு) எடுத்துக் கொண்டார். [caption id="attachment_7644" align="aligncenter" width="560"]

வர்த்தகர் மற்றும் முதலீட்டாளர்களுக்கான அந்நியச் செலாவணி

ஒரு வர்த்தகர் ஒரு இயற்கையான அல்லது சட்டப்பூர்வ நபர், அவர் பங்குச் சந்தையில் பரிவர்த்தனைகளை செய்கிறார், சந்தை முறைகளைக் கண்காணித்து, குறுகிய கால முன்னோக்கைக் கணக்கிடுகிறார். முதலீட்டாளர் என்பது ஒரு தனிநபர் (அல்லது சட்டப்பூர்வ) நபர், அவர் வட்டி வடிவில் அல்லது சந்தை மதிப்பை அதிகரிப்பதன் மூலம் லாபம் ஈட்டுவதற்காக பங்குச் சந்தையில் சொத்துக்களை வாங்குகிறார். முதலீட்டாளர் நிறுவனத்தின் அடிப்படைக் குறிகாட்டிகள், நாடு மற்றும் உலகில் உள்ள சூழ்நிலையை மதிப்பீடு செய்து, நீண்ட காலத்திற்கு லாபம் ஈட்ட வேண்டும் என்று எதிர்பார்க்கிறார். இருப்பினும், ஒரு வர்த்தகருக்கும் முதலீட்டாளருக்கும் இடையிலான முக்கிய வேறுபாடு என்னவென்றால், எந்த விலை மட்டத்தில் நிலை இழப்புடன் மூடப்படும் என்பதை வர்த்தகர் தெளிவாக புரிந்துகொள்கிறார். அடிப்படைச் சூழல் சாதகமாக இருந்தால், முதலீட்டாளர் வருடக்கணக்கில் நஷ்டத்தைச் சந்திக்கத் தயாராக இருக்கிறார். ஒரு அனுபவம் வாய்ந்த வர்த்தகர் பயன்படுத்தப்படும் அந்நியச் செலாவணியைப் பொருட்படுத்தாமல் அபாயங்களை அதே அளவில் வைத்திருக்க முடியும், ஆனால் வெற்றிகரமான வர்த்தகம் மிகவும் லாபகரமானதாக இருக்கும். அந்நியச் செலாவணியுடன் வர்த்தகம் செய்யும் போது முதலீட்டாளரால் அபாயத்தைக் கட்டுப்படுத்த முடியாது, பரிவர்த்தனைகள் நீண்ட காலமாக இருக்கும் மற்றும் கடனை வழங்குவதற்கான கட்டணம் செலுத்தப்படாது. வர்த்தகத்தில் அந்நியச் செலாவணியைப் பயன்படுத்துவது மதிப்புக்குரியதா – அபாயங்கள், ஆபத்துகள் மற்றும் அந்நியச் சலுகையின் நன்மைகள்: https://youtu.be/qlH8FBN7MF4

அபாயங்கள் மற்றும் நன்மைகள்

அந்நிய ஒரு கருவி. அனுபவம் வாய்ந்த எஜமானரின் கைகளில் உள்ள எந்தவொரு கருவியும் தலைசிறந்த படைப்புகளை உருவாக்கும் திறன் கொண்டது, ஒரு தொடக்கக்காரருக்கு அது வலியையும் ஏமாற்றத்தையும் மட்டுமே ஏற்படுத்தும். லீவரேஜ் பின்வரும் விருப்பங்களை வழங்குகிறது:

- வர்த்தக வைப்புத்தொகையை விட பல மடங்கு அதிகமான தொகைகளுக்கு பரிவர்த்தனை செய்யுங்கள்;

- குறுகிய காலத்தில் வைப்புத்தொகையை பல மடங்கு அதிகரிக்கவும்;

- மேற்கோள்கள் குறைவதற்கான முன்னறிவிப்புடன் திறந்த ஒப்பந்தங்கள், இந்த விஷயத்தில் வர்த்தகர் பணமாக அல்ல, சொத்துக்களை கடன் வாங்குகிறார். இதன் விளைவாக வரும் பங்குகள் சந்தை விலையில் விற்கப்படுகின்றன, பின்னர், சாதகமான சூழ்நிலையில், குறைந்த விலையில் வாங்கப்படுகின்றன. பங்குகள் தரகரிடம் திரும்பப் பெறப்பட்டு, வர்த்தகர் லாபம் ஈட்டுகிறார்;

- வர்த்தக தளங்களுக்கு இடையிலான பரிமாற்றம் செயலாக்கப்படும் வரை காத்திருக்காமல், உடனடியாக பரிவர்த்தனைகளை மேற்கொள்ளுங்கள்.

[caption id="attachment_7645" align="aligncenter" width="640"]

- மோசமான இடர் மேலாண்மை, குறுகிய காலத்தில் மூலதன இழப்பு;

- சில சந்தர்ப்பங்களில் (ரஷ்ய கூட்டமைப்பின் உரிமம் பெற்ற தரகர் மூலம் வழித்தோன்றல்களை வர்த்தகம் செய்யும் போது); வைப்புத்தொகையை விட பல மடங்கு இழப்பு.

- அந்நியச் செலாவணியுடன் வேலை செய்வதற்கான விதிகள்;

- வர்த்தக புள்ளிவிவரங்களைச் சேகரிக்கும் அனுபவம் இல்லாமல் அந்நியச் செலாவணியைப் பயன்படுத்த வேண்டாம். வர்த்தக உத்தி லாபகரமானது என்பதை உறுதிப்படுத்தவும்;

- தரகருடனான ஒப்பந்தத்தை கவனமாக படிக்கவும். வலுக்கட்டாயமாக மற்றும் வாடிக்கையாளர் தோள்களில் இழப்புகளை மாற்றினால், காப்பீட்டு வைப்புத்தொகை இல்லாத தரகர்களுடன் அந்நியச் செலாவணியுடன் (உதாரணமாக, எரிவாயு, எண்ணெய், கிரிப்டோகரன்சிகள்) வர்த்தகம் செய்யாதீர்கள்;

- ஒரு சாதகமற்ற சூழ்நிலையில் பரிவர்த்தனையிலிருந்து வெளியேறுவதற்கான விதிகளை தெளிவாக வரையறுக்கவும்.

வெவ்வேறு தளங்களில் அந்நியச் செலாவணியின் அம்சங்கள் – அந்நிய செலாவணி, பங்குச் சந்தை, பைனான்ஸ் ஆகியவற்றில்

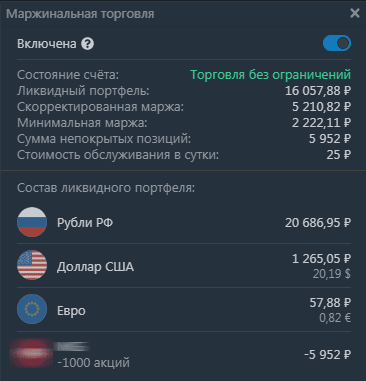

பங்குச் சந்தை

ரஷ்ய பங்குச் சந்தையில் பங்குகளை வர்த்தகம் செய்யும் போது, பெரும்பாலான தரகர்கள் விளிம்பு வர்த்தக சேவையை வழங்குகிறார்கள். BCS மற்றும் Finam அனைத்து வாடிக்கையாளர்களுக்கும் (FFMS விதிமுறைகளின் கட்டமைப்பிற்குள்) தானாக மார்ஜின் கடன் வழங்குகின்றன. இந்த ஆண்டு முதல், தகுதிவாய்ந்த முதலீட்டாளர் அந்தஸ்தைப் பெறாத முதலீட்டாளர்கள், அந்நியச் செலாவணி அளவு மற்றும் பத்திரங்களின் தேர்வு ஆகியவற்றில் கட்டுப்பாடுகளைக் கொண்டுள்ளனர். Tinkoff முதலீடுகளில், மார்ஜின் லெண்டிங் சேவை இயல்பாகவே முடக்கப்பட்டுள்ளது; அதைப் பயன்படுத்த, நீங்கள் அமைப்புகளில் விருப்பத்தை இயக்க வேண்டும். கிளையண்டின் சொத்துக்கள் 500 ஆயிரம் ரூபிள் குறைவாக இருக்கும் வரை ப்ரோக்கர் Sberbank 1 முதல் 1 வரை அந்நியச் செலாவணியை வழங்காது.

200,000 ரூபிள் வைப்பு மற்றும் 1,000,000 ரூபிள் திறந்த விளிம்பு நிலையுடன், அந்நியச் செலாவணி வழங்குவதற்கான கட்டணம் மட்டுமே 80,000 ரூபிள் ஆகும். இது டெபாசிட்டில் கிட்டத்தட்ட பாதி. கூடுதலாக, பங்குகள் இன்னும் நிற்காமல், ஆனால் முன்னறிவிப்புக்கு நேர்மாறாக இருந்தால், இது முதலீட்டாளரின் அழிவுக்கு வழிவகுக்கும்.

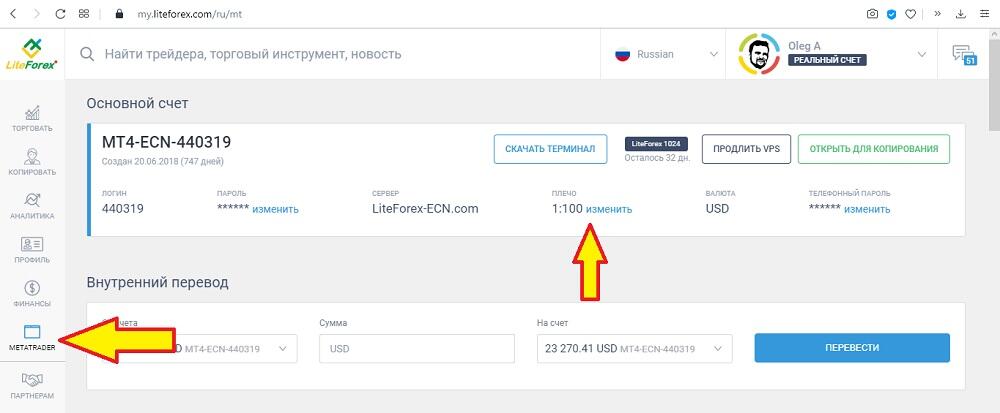

அந்நிய செலாவணி

அந்நிய செலாவணி சந்தையில், 1 நிலையான லாட் 100,000 நாணய அலகுகளுக்கு சமம். பெரும்பாலான அந்நிய செலாவணி வர்த்தகர்களிடம் இந்தத் தொகை இல்லை, எனவே டீலிங் சென்டர்கள் 0.01 நிலையான லாட்டிலிருந்து (1000 யூனிட் நாணயத்திற்கு சமமான) பகுதியளவு ஒப்பந்தங்களை வழங்குகின்றன மற்றும் அந்நியச் செலாவணியை வழங்குகின்றன. ரஷ்ய கூட்டமைப்பின் சட்டத்தின்படி, மத்திய வங்கியால் உரிமம் பெற்ற அந்நிய செலாவணி தரகர்களுக்கு 1 முதல் 50 வரையிலான அந்நியச் செலாவணியை வழங்க உரிமை இல்லை. ஆல்பா அந்நிய செலாவணிக்கான அதிகபட்ச அந்நியச் செலாவணி 1 முதல் 40 வரை உள்ளது. “அகலம்=”1000”]

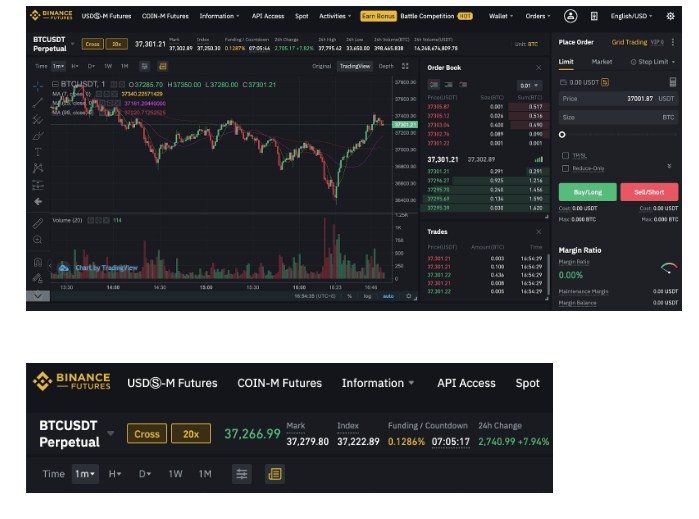

பைனான்ஸில் லீவரேஜ் எவ்வாறு செயல்படுகிறது

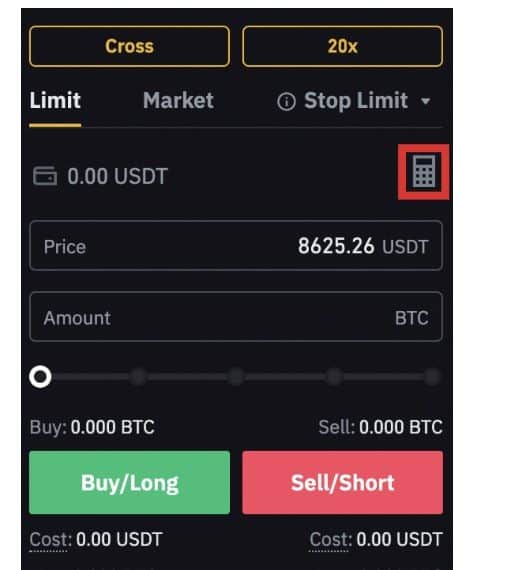

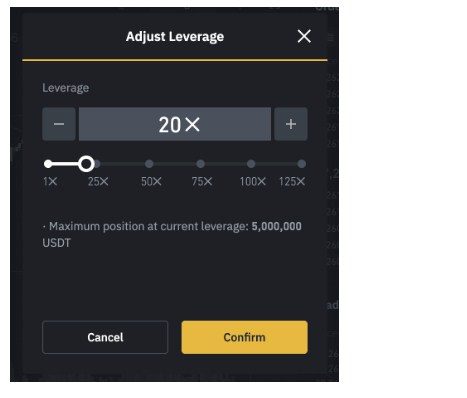

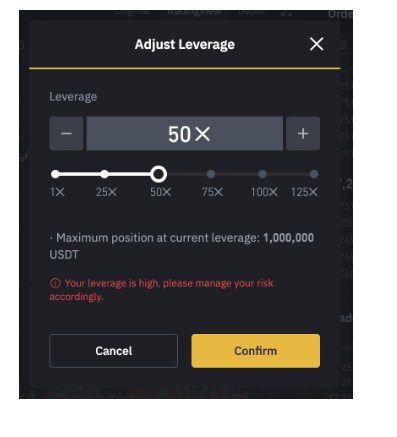

கிரிப்டோ-சொத்துகளின் அதிக ஏற்ற இறக்கம் காரணமாக, பங்கு அல்லது அந்நியச் செலாவணி சந்தையுடன் ஒப்பிடும்போது, விளிம்பில் வர்த்தகம் செய்வது மிகவும் ஆபத்தானது. நீங்கள் எதிர்காலங்கள் அல்லது கிரிப்டோகரன்சிகளை வர்த்தகம் செய்யத் தொடங்குவதற்கு முன், ஒரு சோதனையில் தேர்ச்சி பெற கணினி உங்களுக்கு வழங்கும். பைனன்ஸ் லெவரேஜ் பொறிமுறையை வாடிக்கையாளர் முழுமையாக புரிந்துகொள்கிறார் என்பதை கணினி சரிபார்க்கும் வரை வர்த்தகத்திற்கான அணுகல் இருக்காது. சரியான பதில்கள் பச்சை நிறத்தில் காட்டப்படும். சில முயற்சிகளுக்குப் பிறகு, ஒரு முழுமையான தொடக்கக்காரர் கூட அடிப்படைகளை மனப்பாடம் செய்வார். முன்னிருப்பாக, பினான்ஸ் ஃபியூச்சர் டிரேடிங்கிற்கு 20ஐ வழங்குகிறது

தனிமைப்படுத்தப்பட்ட விளிம்பு

தனிமைப்படுத்தப்பட்ட விளிம்பு பயன்முறையைத் தேர்ந்தெடுக்கும்போது, நிதிகள் தடுக்கப்பட்டு, ஒவ்வொரு நாணயத்திற்கும் தனித்தனியாக நிதி கணக்கிடப்படுகிறது. போர்ட்ஃபோலியோவில் ஒரு கருப்பு ஆடு இருந்தால் இது உதவுகிறது. கலைப்பு ஒரு நிலைக்கு மட்டுமே நிகழ்கிறது, மேலும் அனைத்து நிலைகளின் கலைப்புக்கு வழிவகுக்காது. [caption id="attachment_7658" align="aligncenter" width="691"]

குறுக்கு விளிம்பு

தொடர்புகளின் அடிப்படையில் ஒரு போர்ட்ஃபோலியோவை உருவாக்கும் அனுபவம் வாய்ந்த வர்த்தகர்களுக்கு குறுக்கு விளிம்பு முறை பொருத்தமானது. விளிம்பு அனைத்து நிலைகளிலும் பிரிக்கப்பட்டுள்ளது. எனவே லாபகரமான பதவிகள் லாபமற்றவர்களை ஆதரிக்கின்றன. ஒரு நிலையின் கூர்மையான சரிவு அல்லது உயர்வுடன், முழு எதிர்கால கணக்கும் கலைக்கப்படுகிறது. ஸ்டாப் ஆர்டர்களைப் பயன்படுத்தி, கலைப்புக்காக காத்திருக்காமல் வர்த்தகத்தை மூட பரிந்துரைக்கப்படுகிறது. நிறுத்த ஆர்டர் அளவை துல்லியமாக கணக்கிடுவது எப்போதும் சாத்தியமில்லை. நிதிச் சந்தையானது கையாளுதலால் நிரம்பியுள்ளது, இதில் விலை பெருமளவில் நிறுத்தங்கள் மற்றும் தலைகீழாகக் குவிவதை நோக்கி நகர்கிறது. சிறிது நேரத்திற்குப் பிறகு, வளர்ந்து வரும் சந்தையில், ஸ்டாப் ஆர்டர்களை வைப்பது மதிப்புக்குரியது அல்ல என்ற மாயை எழலாம். எல்லாவற்றிற்கும் மேலாக, மேற்கோள்கள் இன்னும் அதிகரிக்கும். நஷ்டமான வர்த்தகத்தை மூடுவதற்குப் பதிலாக, மார்ஜின் தேவைகளைப் பராமரிக்க அதிக நிதிகளைச் சேர்க்க வேண்டும். சிறிது காலத்திற்கு, இந்த அணுகுமுறை லாபகரமாக இருக்கும். ஒரு நிகழ்வு நடக்கும் இது கையாளுதல் அல்ல, உண்மையான கரடி சந்தை என்பது தெளிவாகும் போது, அது மிகவும் தாமதமானது. இழப்புகள் ஒரு முக்கியமான மதிப்பை எட்டியுள்ளன, அவற்றை ஈடுசெய்ய முடியாது.