Czym jest dźwignia finansowa (dźwignia finansowa, dźwignia finansowa), istota pojęcia w handlu w prostych słowach z przykładami, niebezpieczeństwo w praktyce i możliwe korzyści.

- Pojęcie dźwigni w handlu – program edukacyjny dla początkujących w prostych słowach o kompleksie

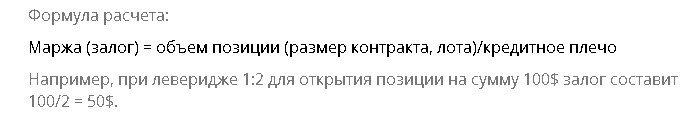

- Jak obliczyć dźwignię – przykłady obliczeń, kalkulator

- Dźwignia dla tradera i inwestora

- Zagrożenia i korzyści

- Funkcje dźwigni na różnych platformach – Forex, giełda, binance

- Giełda Papierów Wartościowych

- Forex

- Jak działa dźwignia na Binance

- Izolowany margines

- Margines krzyżowy

Pojęcie dźwigni w handlu – program edukacyjny dla początkujących w prostych słowach o kompleksie

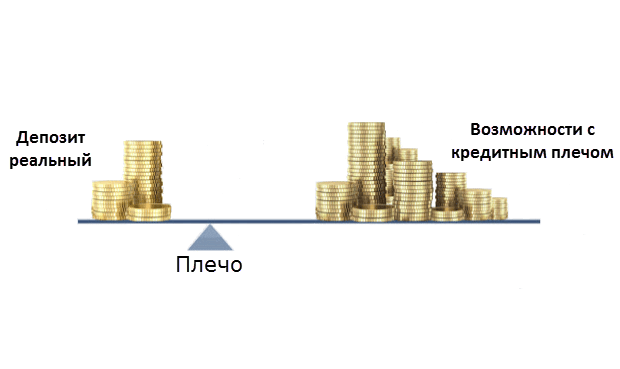

Dźwignia finansowa to usługa brokera polegająca na udzielaniu pożyczki gotówkowej lub aktywów. Pożyczka docelowa – środki przeznaczone są na zakup płynnych akcji, obligacji lub walut. Środki na saldzie klienta stanowią zabezpieczenie. Handel z dźwignią nazywa się marżą. Zabezpieczeniem uzyskania kredytu od pośrednika jest marża. Dźwignia na giełdzie umożliwia otwieranie transakcji w kwocie przekraczającej saldo rachunku handlowego o 5, 100, 500 i więcej razy. Kiedy trader uważa, że prawdopodobieństwo udanej transakcji jest wysokie, wykorzystuje dźwignię i osiąga duży zysk. [identyfikator podpisu = „attachment_7655” align = „aligncenter” width = „648”]

Jak obliczyć dźwignię – przykłady obliczeń, kalkulator

Pokażmy prostymi słowami na przykładzie, czym jest dźwignia finansowa. Załóżmy, że saldo konta tradera wynosi 1000 $. Kupuje akcje Gazpromu za cały kapitał (dźwignia 11) za 5 USD za akcję, pieniędzy wystarczy na 200 akcji. Ale nagle pojawiają się pozytywne wiadomości na temat Nord Stream, a trader przewiduje szybki wzrost akcji. Nie ma środków własnych na zakup większej ilości akcji, ale broker zapewnia dźwignię od 1 do 5, a trader kupuje akcje za kolejne 4000 $. Jednocześnie w bilansie znajduje się 1000 akcji Gazpromu, środki własne tradera w wysokości 1000 USD są zablokowane, broker wziął te środki jako zabezpieczenie (marża). [identyfikator podpisu = „attachment_7644” align = „aligncenter” width = „560”]

Dźwignia dla tradera i inwestora

Trader to osoba fizyczna lub prawna, która dokonuje transakcji na giełdzie, śledząc wzorce rynkowe i obliczając perspektywę krótkoterminową. Inwestor to osoba fizyczna (lub osoba prawna), która nabywa aktywa na giełdzie w celu osiągnięcia zysku w postaci odsetek lub poprzez zwiększenie wartości rynkowej. Inwestor ocenia fundamentalne wskaźniki firmy, sytuację w kraju i na świecie i inwestuje, mając nadzieję na zysk w dłuższej perspektywie. Jednak główna różnica między traderem a inwestorem polega na tym, że trader wyraźnie rozumie, na jakim poziomie cenowym pozycja zostanie zamknięta ze stratą. Inwestor gotów jest ponosić straty latami, jeśli sytuacja fundamentalna pozostanie korzystna. Doświadczony trader może utrzymać ryzyko na tym samym poziomie niezależnie od zastosowanej dźwigni, podczas gdy udane transakcje będą znacznie bardziej opłacalne.Inwestor nie może kontrolować ryzyka podczas handlu z dźwignią, transakcje są długoterminowe, a opłata za pożyczkę nie zwraca się. Czy warto używać dźwigni w handlu – ryzyko, niebezpieczeństwa i korzyści wynikające z dźwigni: https://youtu.be/qlH8FBN7MF4

Zagrożenia i korzyści

Dźwignia jest narzędziem. Każdy instrument w rękach doświadczonego rzemieślnika jest w stanie stworzyć arcydzieła, podczas gdy początkującemu może sprawić tylko ból i rozczarowanie. Dźwignia zapewnia następujące opcje:

- dokonywać transakcji na kwoty wielokrotnie wyższe niż depozyt handlowy;

- wielokrotnie zwiększać depozyt w krótkim czasie;

- otwarte transakcje z prognozą spadku notowań, w tym przypadku trader pożycza nie gotówkę, ale aktywa. Powstałe akcje są sprzedawane po cenie rynkowej, a następnie, jeśli okoliczności są sprzyjające, nabywane po obniżonej cenie. Akcje są zwracane brokerowi, a przedsiębiorca osiąga zysk;

- dokonywać transakcji bez opóźnień, nie czekając na przetworzenie transferu między parkietami.

- przy złym zarządzaniu ryzykiem, utrata kapitału w krótkim czasie;

- w niektórych przypadkach (podczas handlu instrumentami pochodnymi za pośrednictwem licencjonowanego brokera w Federacji Rosyjskiej); utrata kwoty wielokrotnie przekraczającej depozyt.

- zasady pracy z dźwignią;

- nie używaj dźwigni bez doświadczenia, zbierając statystyki handlowe. Upewnij się, że Twoja strategia handlowa jest opłacalna;

- uważnie przeczytaj umowę z brokerem. Nie handluj zmiennymi aktywami z dźwignią (na przykład gaz, ropa, kryptowaluty) z brokerami, którzy nie posiadają kaucji zabezpieczającej na wypadek siły wyższej i przerzucają straty na barki klienta;

- jasno określić zasady wyjścia z transakcji w niekorzystnej sytuacji.

Funkcje dźwigni na różnych platformach – Forex, giełda, binance

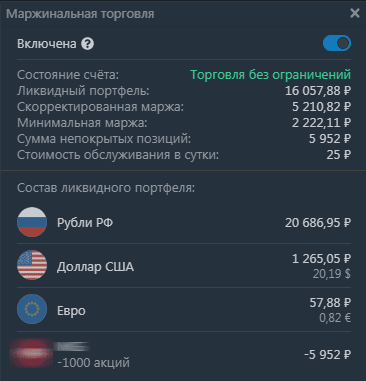

Giełda Papierów Wartościowych

Podczas handlu akcjami na rosyjskiej giełdzie większość brokerów oferuje usługę handlu depozytami zabezpieczającymi. BCS i Finam automatycznie zapewniają kredytowanie depozytów zabezpieczających wszystkim klientom (w ramach standardów FFMS). Od tego roku obowiązują ograniczenia dotyczące wysokości dźwigni finansowej i wyboru papierów wartościowych dla inwestorów, którzy nie uzyskali statusu inwestora kwalifikowanego. W Tinkoff Investments usługa Margin jest domyślnie wyłączona, aby z niej skorzystać należy włączyć opcję w ustawieniach. Broker Sberbank nie zapewnia dźwigni wyższej niż 1 do 1, podczas gdy aktywa klienta są mniejsze niż 500 tysięcy rubli.

Przy wpłacie 200 000 rubli i otwartej pozycji depozytowej w wysokości 1 000 000 rubli tylko opłata za dźwignię wyniesie 80 000 rubli. A to prawie połowa depozytu. Ponadto, jeśli akcje nie stoją w miejscu, ale poruszają się przeciwnie do prognozy, doprowadzi to do ruiny inwestora.

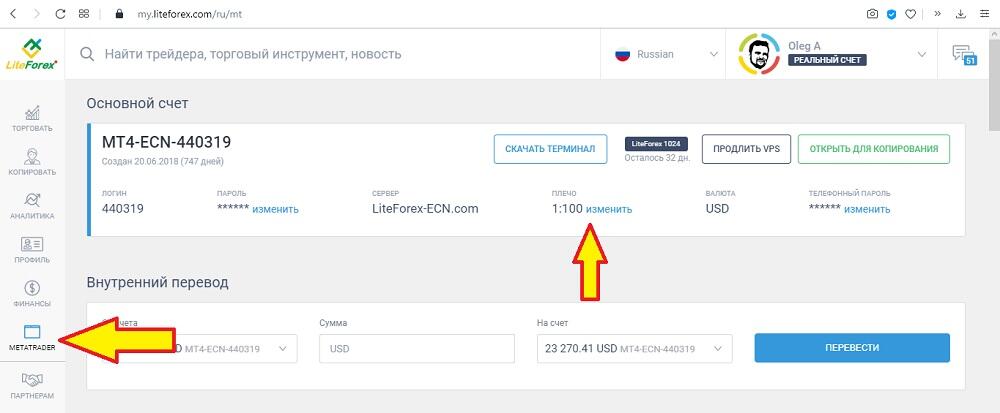

Forex

Na rynku forex 1 standardowy lot odpowiada 100 000 jednostek walutowych. Większość traderów forex nie ma takiej kwoty, dlatego centra transakcyjne oferują kontrakty ułamkowe od standardowego 0,01 lota (odpowiednik 1000 jednostek walutowych) i zapewniają dźwignię. Zgodnie z ustawodawstwem Federacji Rosyjskiej brokerzy forex licencjonowani przez Bank Centralny nie są uprawnieni do zapewniania dźwigni finansowej powyżej 1 do 50. Maksymalna dźwignia forex alfa wynosi od 1 do 40.

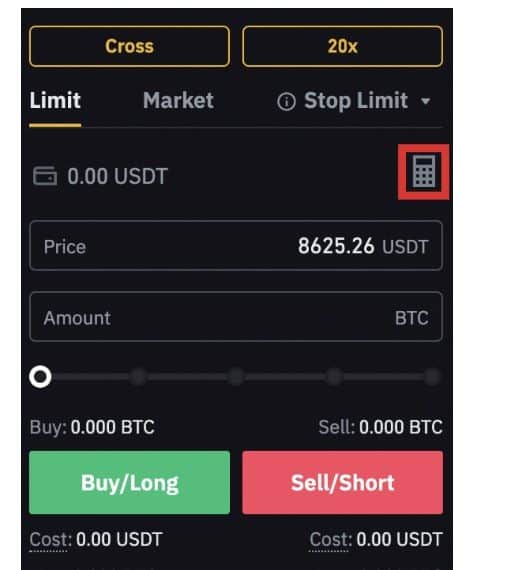

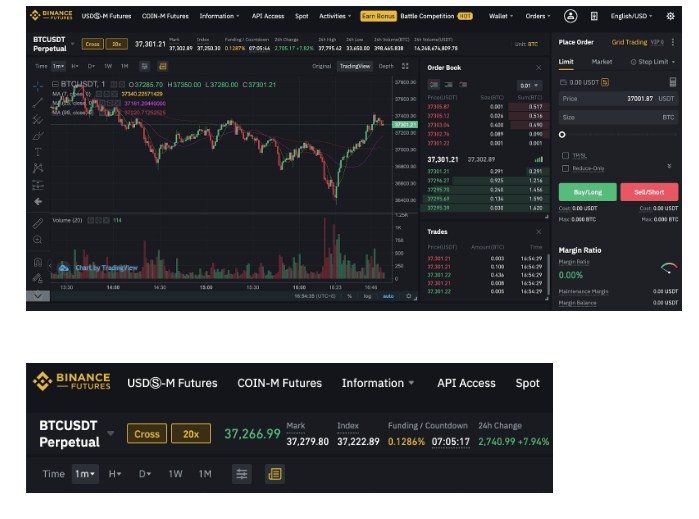

Jak działa dźwignia na Binance

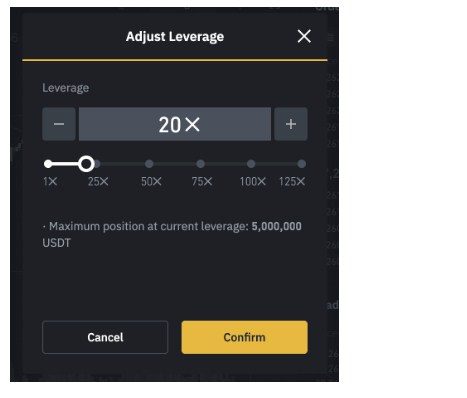

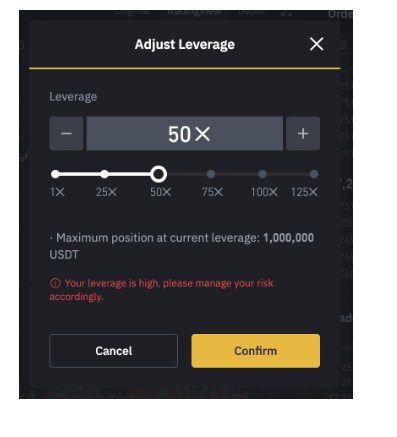

Ze względu na dużą zmienność kryptowalut, handel depozytami zabezpieczającymi wiąże się z większym ryzykiem w porównaniu z giełdą lub rynkiem walutowym. Przed rozpoczęciem handlu kontraktami futures lub kryptowalutami system zaoferuje wykonanie testu. Nie będzie dostępu do handlu, dopóki system nie upewni się, że klient w pełni rozumie mechanizm dźwigni Binance. Prawidłowe odpowiedzi są podświetlone na zielono. Po kilku próbach nawet zupełny początkujący nauczy się podstaw. Domyślnie Binance zapewnia dźwignię 20 dla handlu kontraktami futures. [Caption id = „attachment_7649” align = „aligncenter” width = „467”]

aligncenter „szerokość =” 699 „]

Izolowany margines

Po wybraniu trybu depozytu izolowanego środki są blokowane i są obliczane osobno dla każdej monety. Pomaga to w przypadku, gdy w portfelu zostanie zlikwidowana „czarna owca”. Likwidacja następuje tylko dla jednej pozycji i nie prowadzi do likwidacji wszystkich pozycji.

Margines krzyżowy

Tryb cross-margin jest odpowiedni dla doświadczonych traderów, którzy budują portfel w oparciu o korelacje. Marża jest dzielona na wszystkie pozycje. W ten sposób zyskowne pozycje wspierają przegrywające. W przypadku gwałtownego załamania lub odbicia jednej pozycji całe konto futures zostaje zlikwidowane. Zaleca się zamykanie transakcji bez czekania na likwidację za pomocą zleceń stop. Nie zawsze jest możliwe dokładne obliczenie poziomu zlecenia stop. Rynek finansowy jest pełen manipulacji, w których cena przesuwa się do prawdopodobnej masowej akumulacji zleceń stop i odwraca się. Po pewnym czasie na rosnącym rynku może powstać złudzenie, że nie należy składać zleceń stop. W końcu notowania i tak wzrosną. Zamiast zamykać przegraną transakcję, musisz dodać więcej środków, aby utrzymać wymagania dotyczące depozytu zabezpieczającego. Przez jakiś czas takie podejście będzie opłacalne. Wydarzenie się wydarzykiedy staje się jasne, że to nie manipulacja, ale prawdziwa bessa, jest już za późno. Straty osiągnęły wartość krytyczną i nie mogą być zrekompensowane.