Какво е финансов ливъридж (финансов ливъридж, ливъридж), същността на концепцията в търговията с прости думи с примери, опасности на практика и възможни ползи.

- Концепцията за ливъридж в търговията – образователна програма за начинаещи с прости думи за комплекса

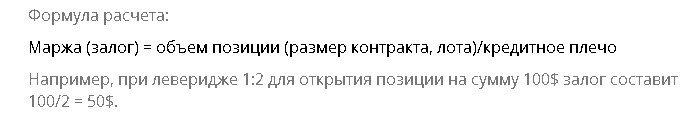

- Как да изчислим ливъридж – примери за изчисление, калкулатор

- Ливъридж за търговец и инвеститор

- Рискове и ползи

- Характеристики на ливъридж на различни платформи – на Forex, фондовия пазар, на binance

- Фондова борса

- Forex

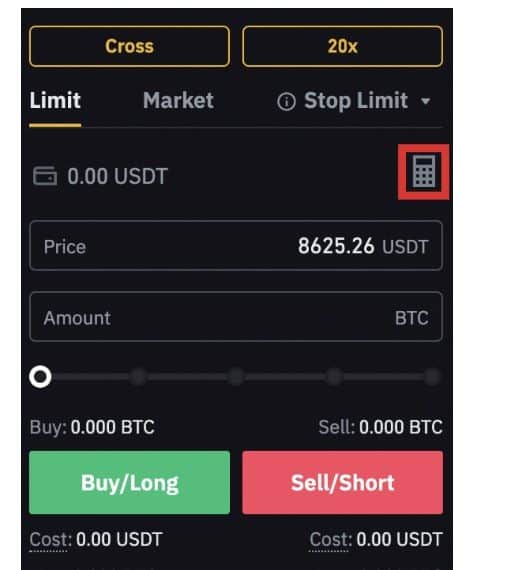

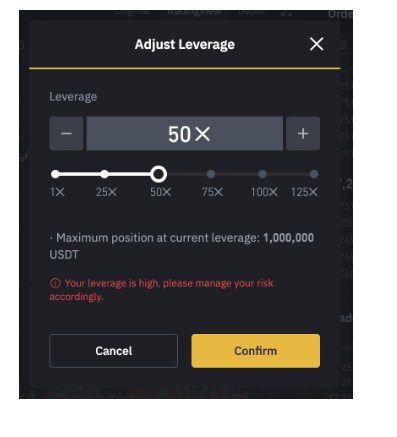

- Как работи ливъриджът на Binance

- Изолиран марж

- Кръстосан марж

Концепцията за ливъридж в търговията – образователна програма за начинаещи с прости думи за комплекса

Финансов ливъридж е брокерска услуга за предоставяне на заем на средства или активи. Целеви заем – предоставят се средства за закупуване на ликвидни акции, облигации или валута. Средствата в баланса на клиента действат като обезпечение. Търговията с ливъридж се нарича маржин кредитиране. Обезпечението за получаване на кредит от брокер е надбавка. Ливъриджът на борсата ви позволява да отваряте транзакции за сума, надвишаваща баланса на сметката за търговия 5, 100, 500 или повече пъти. Когато търговец вярва, че вероятността за успешен изход от транзакция е висока, той използва ливъридж и прави голяма печалба.

Как да изчислим ливъридж – примери за изчисление, калкулатор

Нека използваме пример, за да покажем какво е ливъридж с прости думи. Да приемем, че търговец има салдо по сметката си от $1000. Той купува акции на Газпром (ливъридж 1 1) за $ 5 на акция за целия капитал, достатъчно средства за 200 акции. Но изведнъж има положителни новини за Nord Stream и търговецът прави прогноза за бързия растеж на акциите. Няма собствени средства за закупуване на повече акции, но брокерът предоставя ливъридж от 1 до 5 и търговецът купува акции за още $4000. В същото време в баланса има 1000 акции на Газпром, собствените средства на търговеца от 1000 долара са блокирани, брокерът е взел тези средства като обезпечение (марж). [caption id="attachment_7644" align="aligncenter" width="560"]

Ливъридж за търговец и инвеститор

Търговецът е физическо или юридическо лице, което извършва сделки на фондовата борса, проследявайки пазарните модели и изчислявайки краткосрочната перспектива. Инвеститорът е физическо (или юридическо) лице, което купува активи на фондовата борса, за да реализира печалба под формата на лихва или чрез увеличаване на пазарната стойност. Инвеститорът оценява фундаменталните показатели на компанията, ситуацията в страната и света и инвестира, като очаква да реализира печалба в дългосрочен план. Въпреки това, основната разлика между търговец и инвеститор е, че търговецът ясно разбира на какво ценово ниво позицията ще бъде затворена със загуба. Инвеститорът е готов да търпи загуби години наред, ако фундаменталната ситуация остане благоприятна. Опитен търговец може да поддържа рисковете на същото ниво, независимо от използвания ливъридж, но успешните сделки ще бъдат много по-печеливши. Инвеститорът не може да контролира риска при търговия с ливъридж, транзакциите са дългосрочни и таксата за предоставяне на заем не се изплаща. Струва ли си да използвате ливъридж в търговията – рискове, опасности и ползи от ливъриджа: https://youtu.be/qlH8FBN7MF4

Рискове и ползи

Ливъриджът е инструмент. Всеки инструмент в ръцете на опитен майстор е в състояние да създаде шедьоври, докато за начинаещ може да причини само болка и разочарование. Ливъриджът предоставя следните опции:

- извършва транзакции за суми, многократно по-големи от депозита за търговия;

- увеличете многократно депозита за кратко време;

- отворени сделки с прогноза за намаляване на котировките, в този случай търговецът не заема пари, а активи. Получените акции се продават на пазарна цена, а след това при благоприятни обстоятелства се купуват на намалена цена. Акциите се връщат на брокера, а търговецът реализира печалба;

- извършвайте транзакции незабавно, без да чакате прехвърлянето между платформите за търговия да бъде обработено.

[caption id="attachment_7645" align="aligncenter" width="640"]

- с лошо управление на риска, загуба на капитал за кратко време;

- в някои случаи (при търговия с деривати чрез лицензиран брокер на Руската федерация); загуба на сума, надвишаваща няколко пъти депозита.

- правила за работа с ливъридж;

- не използвайте ливъридж без опит в събирането на статистика за търговия. Уверете се, че търговската стратегия е печеливша;

- внимателно прочетете договора с брокера. Не търгувайте променливи активи с ливъридж (например газ, петрол, криптовалути) с брокери, които нямат застрахователен депозит в случай на непреодолима сила и прехвърлят загубите върху плещите на клиента;

- ясно дефинирайте правилата за излизане от сделката в неблагоприятна ситуация.

Характеристики на ливъридж на различни платформи – на Forex, фондовия пазар, на binance

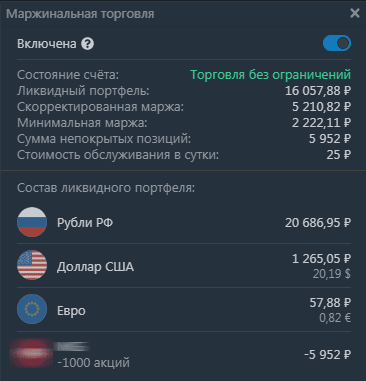

Фондова борса

Когато търгуват акции на руския фондов пазар, повечето брокери предоставят услуга за маржин търговия. BCS и Finam предоставят маржин кредитиране автоматично на всички клиенти (в рамките на разпоредбите на FFMS). От тази година инвеститорите, които не са получили статут на квалифициран инвеститор, имат ограничения върху размера на ливъриджа и избора на ценни книжа. В Tinkoff Investments услугата за маржин кредитиране е деактивирана по подразбиране, за да я използвате, трябва да активирате опцията в настройките. Брокер Сбербанк не предоставя ливъридж над 1 към 1, докато активите на клиента са под 500 хиляди рубли.

При депозит от 200 000 рубли и отворена маржин позиция от 1 000 000 рубли само таксата за предоставяне на ливъридж ще бъде 80 000 рубли. И това е почти половината от депозита. Освен това, ако акциите не стоят неподвижни, а се движат обратно на прогнозата, това ще доведе до разоряване на инвеститора.

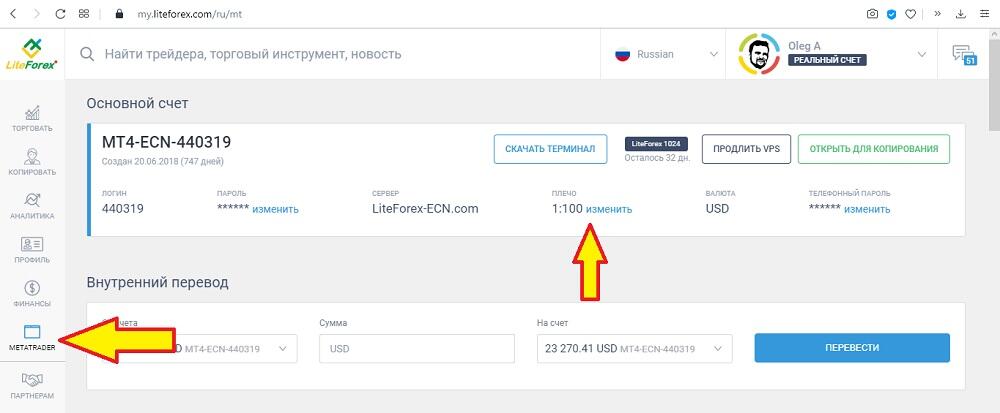

Forex

На валутния пазар 1 стандартен лот е еквивалентен на 100 000 валутни единици. Повечето форекс търговци не разполагат с тази сума, така че дилинг центровете предлагат частични договори от 0,01 стандартен лот (еквивалент на 1000 единици валута) и осигуряват ливъридж. Съгласно законодателството на Руската федерация, форекс брокерите, лицензирани от Централната банка, нямат право да предоставят ливъридж, по-висок от 1 до 50. Максималният ливъридж за алфа форекс е 1 до 40.

Изолиран марж

При избор на режим на изолиран маржин средствата се блокират и средствата се изчисляват за всяка монета поотделно. Това помага, ако в портфолиото има черна овца. Ликвидацията се извършва само за една позиция и не води до ликвидация на всички позиции.

Кръстосан марж

Режимът на кръстосания маржин е подходящ за опитни търговци, изграждащи портфолио въз основа на корелации. Маржът е разделен на всички позиции. Така че печелившите позиции поддържат нерентабилните. При рязък срив или покачване на една позиция, цялата фючърсна сметка се ликвидира. Препоръчително е да затваряте сделки, без да чакате ликвидация, като използвате стоп поръчки. Не винаги е възможно да се изчисли точно нивото на стоп поръчката. Финансовият пазар е пълен с манипулации, при които цената се движи към вероятно масово натрупване на спирания и обръщания. След известно време, на нарастващ пазар, може да възникне илюзията, че стоп поръчките не си струва да се поставят. В крайна сметка котировките все още ще се покачват. Вместо да затворите губеща сделка, трябва да добавите повече средства, за да поддържате маржин изискванията. За известно време този подход ще бъде печеливш. Ще се случи събитие когато стане ясно, че това не е манипулация, а истински мечи пазар, вече е късно. Загубите са достигнали критична стойност и не могат да бъдат компенсирани.