Çfarë është leva financiare (leva financiare, leva), thelbi i konceptit në tregtimin me fjalë të thjeshta me shembuj, rreziqet në praktikë dhe përfitimet e mundshme.

- Koncepti i levës në tregti – një program arsimor për fillestarët me fjalë të thjeshta për kompleksin

- Si të llogarisni levën – shembuj llogaritjeje, kalkulator

- Levë për tregtarin dhe investitorin

- Rreziqet dhe përfitimet

- Karakteristikat e levës në platforma të ndryshme – në Forex, bursa, në binance

- Tregu i aksioneve

- Forex

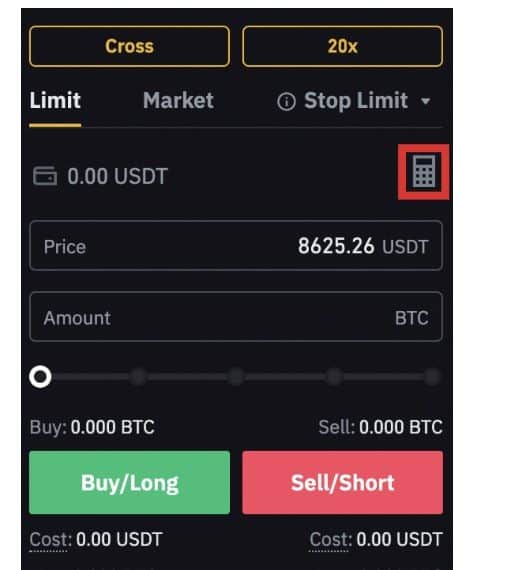

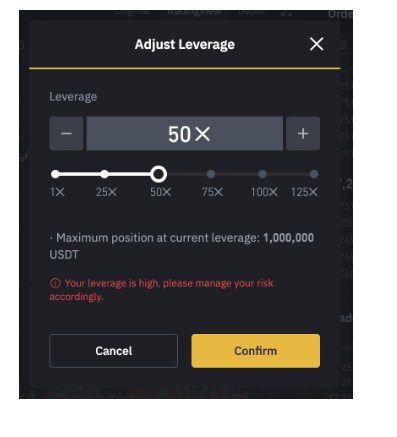

- Si funksionon leva në Binance

- Marzhi i izoluar

- Marzhi kryq

Koncepti i levës në tregti – një program arsimor për fillestarët me fjalë të thjeshta për kompleksin

Leva financiare është shërbimi i një ndërmjetësi për dhënien e një kredie fondesh ose aktivesh. Kredia e synuar – sigurohen fondet për blerjen e aksioneve likuide, obligacioneve ose valutave. Fondet në bilancin e klientit veprojnë si kolateral. Tregtimi me levë quhet huadhënie me marzh. Kolaterali për marrjen e një kredie nga një ndërmjetës është një diferencë. Leva në bursë ju lejon të hapni transaksione për një shumë që tejkalon gjendjen e llogarisë tregtare me 5, 100, 500 ose më shumë herë. Kur një tregtar beson se probabiliteti i një rezultati të suksesshëm të një transaksioni është i lartë, ai përdor levën dhe bën një fitim të madh.

Si të llogarisni levën – shembuj llogaritjeje, kalkulator

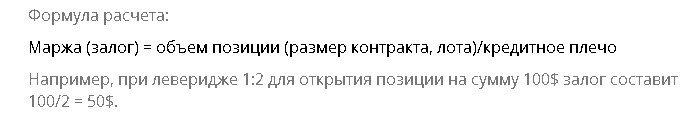

Le të përdorim një shembull për të treguar se çfarë është leva me fjalë të thjeshta. Le të themi se një tregtar ka një gjendje llogarie prej $1,000. Ai blen aksionet e Gazprom (leva 1 1) për 5 dollarë aksion për të gjithë kapitalin, fonde të mjaftueshme për 200 aksione. Por befas ka një lajm pozitiv për Nord Stream dhe tregtari bën një parashikim për rritjen e shpejtë të aksioneve. Nuk ka fonde të veta për të blerë më shumë aksione, por ndërmjetësi siguron një levë prej 1 deri në 5 dhe tregtari blen aksione për 4,000 dollarë të tjera. Në të njëjtën kohë, ka 1000 aksione të Gazprom në bilanc, fondet e veta të tregtarit prej 1000 dollarësh janë bllokuar, ndërmjetësi i mori këto fonde si kolateral (marzhë). [caption id="attachment_7644" align="aligncenter" width="560"]

Levë për tregtarin dhe investitorin

Një tregtar është një person fizik ose juridik që kryen transaksione në bursë, duke ndjekur modelet e tregut dhe duke llogaritur perspektivën afatshkurtër. Investitor është një person fizik (ose juridik) që blen aktive në bursë për të nxjerrë një fitim në formën e interesit ose duke rritur vlerën e tregut. Investitori vlerëson treguesit themelorë të kompanisë, situatën në vend dhe në botë dhe investon, duke pritur për një fitim afatgjatë. Sidoqoftë, ndryshimi kryesor midis një tregtari dhe një investitori është se tregtari e kupton qartë se në çfarë niveli çmimi pozicioni do të mbyllet me humbje. Investitori është i gatshëm të pësojë humbje prej vitesh nëse situata themelore mbetet e favorshme. Një tregtar me përvojë mund t’i mbajë rreziqet në të njëjtin nivel, pavarësisht nga leva e përdorur, por tregtitë e suksesshme do të jenë shumë më fitimprurëse. Investitori nuk mund të kontrollojë rrezikun kur tregton me levë, transaksionet janë afatgjata dhe tarifa për dhënien e një kredie nuk shlyhet. A ia vlen të përdorni levën në tregti – rreziqet, rreziqet dhe përfitimet e levës: https://youtu.be/qlH8FBN7MF4

Rreziqet dhe përfitimet

Leva është një mjet. Çdo mjet në duart e një mjeshtri me përvojë është i aftë të krijojë kryevepra, ndërsa për një fillestar mund të shkaktojë vetëm dhimbje dhe zhgënjim. Leverage ofron opsionet e mëposhtme:

- të bëjë transaksione për shuma shumë herë më të mëdha se depozita tregtare;

- rritni shumëfish depozitën në një kohë të shkurtër;

- marrëveshjet e hapura me një parashikim për një ulje të kuotave, në këtë rast tregtari nuk merr hua para në dorë, por asete. Aksionet që rezultojnë shiten me çmimin e tregut dhe më pas, në rrethana të favorshme, blihen me çmim të reduktuar. Aksionet i kthehen ndërmjetësit dhe tregtari bën një fitim;

- bëni transaksione menjëherë, pa pritur që të përpunohet transferimi ndërmjet platformave të tregtimit.

[caption id="attachment_7645" align="aligncenter" width="640"]

- me menaxhim të dobët të rrezikut, humbje të kapitalit në një kohë të shkurtër;

- në disa raste (kur tregtoni derivate përmes një ndërmjetësi të licencuar të Federatës Ruse); humbja e një shume që tejkalon depozitën disa herë.

- rregullat për të punuar me levë;

- mos përdorni levën pa përvojë në mbledhjen e statistikave të tregtimit. Sigurohuni që strategjia e tregtimit të jetë fitimprurëse;

- lexoni me kujdes kontratën me ndërmjetësin. Mos tregtoni aktive të paqëndrueshme me levë (për shembull, gaz, naftë, kriptomonedha) me agjentë që nuk kanë një depozitë sigurimi në rast të forcës madhore dhe zhvendosni humbjet mbi supet e klientit;

- të përcaktojë qartë rregullat për daljen nga transaksioni në një situatë të pafavorshme.

Karakteristikat e levës në platforma të ndryshme – në Forex, bursa, në binance

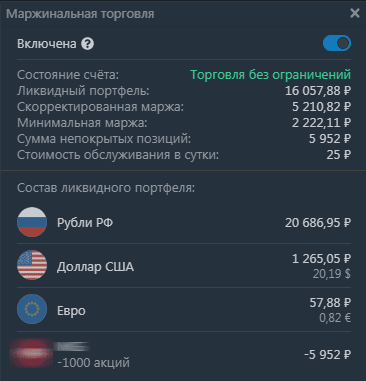

Tregu i aksioneve

Kur tregtojnë aksione në tregun rus të aksioneve, shumica e ndërmjetësve ofrojnë një shërbim tregtimi të marzhit. BCS dhe Finam ofrojnë huadhënie me marzh automatikisht për të gjithë klientët (brenda kuadrit të rregulloreve të FFMS). Duke filluar nga ky vit, investitorët që nuk kanë marrë statusin e investitorit të kualifikuar kanë kufizime në masën e levës dhe zgjedhjen e letrave me vlerë. Në Tinkoff Investments, shërbimi i huadhënies së marzhit është i çaktivizuar si parazgjedhje; për ta përdorur atë, duhet të aktivizoni opsionin në cilësimet. Brokeri Sberbank nuk ofron levë mbi 1 me 1 për sa kohë që aktivet e klientit janë më pak se 500 mijë rubla.

Me një depozitë prej 200,000 rubla dhe një pozicion të hapur të marzhit prej 1,000,000 rubla, vetëm tarifa për sigurimin e levës do të jetë 80,000 rubla. Dhe kjo është pothuajse gjysma e depozitës. Për më tepër, nëse aksionet nuk qëndrojnë ende, por lëvizin kundër parashikimit, kjo do të çojë në shkatërrimin e investitorit.

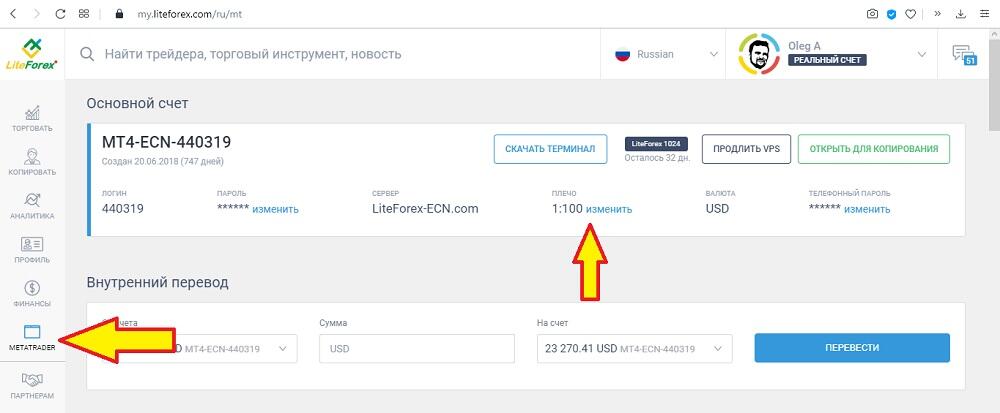

Forex

Në tregun Forex, 1 lot standard është i barabartë me 100,000 njësi valutore. Shumica e tregtarëve Forex nuk e kanë këtë shumë, kështu që qendrat e tregtimit ofrojnë kontrata të pjesshme nga 0.01 lot standard (ekuivalent me 1000 njësi të monedhës) dhe ofrojnë levë. Sipas legjislacionit të Federatës Ruse, ndërmjetësit Forex të licencuar nga Banka Qendrore nuk kanë të drejtë të ofrojnë levë më të lartë se 1 deri në 50. Leva maksimale për alfa forex është 1 deri në 40.

Marzhi i izoluar

Kur zgjidhni mënyrën e marzhit të izoluar, fondet bllokohen dhe fondet llogariten për secilën monedhë veç e veç. Kjo ndihmon nëse ka një dele të zezë në portofol. Likuidimi ndodh vetëm për një pozicion dhe nuk çon në likuidimin e të gjitha pozicioneve.

Marzhi kryq

Modaliteti i marzhit të kryqëzuar është i përshtatshëm për tregtarët me përvojë që ndërtojnë një portofol bazuar në korrelacione. Marzhi është i ndarë në të gjitha pozicionet. Pra, pozicionet fitimprurëse mbështesin ato jofitimprurëse. Me një kolaps ose rritje të mprehtë të një pozicioni, e gjithë llogaria e së ardhmes likuidohet. Rekomandohet mbyllja e tregtimeve pa pritur likuidimin, duke përdorur urdhra ndalimi. Nuk është gjithmonë e mundur të llogaritet me saktësi niveli i urdhrit të ndalimit. Tregu financiar është i mbushur me manipulime në të cilat çmimi lëviz drejt një akumulimi masiv të mundshëm ndalimesh dhe kthimesh. Pas ca kohësh, në një treg në rritje, mund të lindë iluzioni se urdhrat e ndalimit nuk ia vlen të bëhen. Në fund të fundit, kuotat do të rriten akoma. Në vend që të mbyllni një tregti me humbje, ju duhet të shtoni më shumë fonde për të ruajtur kërkesat e marzhit. Për një kohë, kjo qasje do të jetë fitimprurëse. Një ngjarje do të ndodhë kur bëhet e qartë se ky nuk është manipulim, por një treg i vërtetë ariu, është tepër vonë. Humbjet kanë arritur një vlerë kritike dhe nuk mund të kompensohen.