Geheimnisse des Price-Action-Tradings – was es ist und wie man das Price-Action-System beim Trading verwendet, Beispiele und Tipps. Price Action ist eine Handelsmethode, die es einem Händler ermöglicht, zu lesen, was auf dem Markt passiert, und subjektive Handelsentscheidungen auf der Grundlage jüngster Preisbewegungen zu treffen, anstatt sich nur auf technische Indikatoren zu verlassen. https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm Wie bei jeder Handelsstrategie hängt die Rentabilität davon ab, wie die Kursbewegung genutzt wird. Händler, die die Methode praktizieren, konzentrieren sich auf historische und aktuelle Muster, um davon zu profitieren, wo sich der Preis als nächstes bewegen könnte.

- Preisaktionssystem – was ist das, die Grundlage für Anfänger

- Den Markt mit Price Action verstehen

- Die Candlestick-Analyse ist die Grundlage der Price Action

- Preisaktionsmuster

- Warum funktioniert die Preisaktion?

- Wie man Price Action tradet – Verständnis und Strategien

- Scalping und Price Action

- Strukturelle Fusionsfaktoren und Price Action

- Preisaktion der Arbeitsstrategie

- Wie man Price Action in der Praxis nutzt

- Handel bei Ausbruch eines Chartmusters

- Horizontaler Breakout/Retest-Handel

- Handel bei einem Ausbruch einer Trendlinie

- Pullback-Handel

- Einstieg in einen Trade mit einem Trend

- Price Action Trading: Zu berücksichtigende Faktoren

Preisaktionssystem – was ist das, die Grundlage für Anfänger

Wie der Name schon sagt, ist bei dieser Strategie das wichtigste Element der Preis eines bestimmten Finanzinstruments. Price Action basiert auf der Beobachtung und Interpretation von Preisbewegungen. Oft in Bezug auf Preisänderungen analysiert, die in der Vergangenheit aufgetreten sind. Das Wichtigste, was Price Action Trading von anderen Strategien unterscheidet, ist, dass die Technik „saubere“ oder „nackte“ Charts ohne Indikatoren verwendet, mit der Erklärung, dass die Indikatoren selbst Interpretationen historischer Preisbewegungen sind (die keine Vorhersagekraft enthalten, und aus den Grafiken selbst nicht verfügbar wäre). Dies bedeutet jedoch nicht, dass Price Action Trader keine technischen Tools verwenden. Da sich Price Action Trading auf aktuelle und vergangene Preisbewegungen bezieht, sind alle technischen Analysetools (Trendlinien, Fibonacci-Retracements,

Unterstützungs- und Widerstandslinien usw.) sind nützlich, um das Preisverhalten gemäß der Strategie zu analysieren, die am besten zum Händler passt. https://articles.opexflow.com/analysis-methods-and-tools/fibonacci-channel.htm Preisänderungsdaten werden normalerweise in Form von

japanischen Candlesticks oder einfach zu lesenden Histogrammen dargestellt. Aus den Charts erhalten Sie alles, was der Markt für einen bestimmten Zeitraum gemacht hat. Alle Wirtschaftsdaten und globalen Nachrichten, die sich irgendwie auf den Preis auswirken, werden im Preisdiagramm wiedergegeben.

Den Markt mit Price Action verstehen

Das Wichtigste, was ein Price Action Strategy Trader verstehen muss, um fundierte Handelsentscheidungen treffen zu können, ist die aktuelle Marktstruktur. Der erste Schritt bei dieser Definition besteht darin, wichtige technische Niveaus auf dem Preisdiagramm zu finden und zu markieren. Dies sind wichtige Unterstützungs- und Widerstandsniveaus, die normalerweise eine große Anzahl von Kauf- und Verkaufsaufträgen enthalten und daher als Bereiche mit erhöhter Nachfrage oder erhöhtem Angebot beschrieben werden können. Die Bestimmung der wichtigsten Unterstützungs- und Widerstandsniveaus erfolgt am besten in längeren Zeiträumen (täglich oder wöchentlich). Finden Sie offensichtliche Swing-Hochs und -Tiefs, die in der Vergangenheit wiederholt festgestellt wurden, und markieren Sie sie mit horizontalen Linien. Diese Niveaus sind die wichtigsten Unterstützungs- und Widerstandsniveaus, bei denen der Preis wahrscheinlich zurückgehen wird.

- Psychologische Unterstützungs- und Widerstandsniveaus bilden sich normalerweise um runde Wechselkurse herum (1,00, 1,10, 1,20 usw.). Viele Marktteilnehmer platzieren Kauf- und Verkaufsaufträge um runde Zahlen herum, sodass der Preis entweder mit diesen Niveaus übereinstimmen oder sie mit ungewöhnlich hoher Handelsdynamik brechen kann.

- Fibonacci-Retracement-Niveaus werden verwendet, um nach potenziellen Niveaus zu suchen, bei denen sich der Preis erholen und den Haupttrend fortsetzen kann. Bei Anwendung auf höhere Zeitrahmen können wichtige Fibonacci-Niveaus wie das 61,8 %-Retracement-Niveau zu wichtigen technischen Niveaus werden, auf denen viele ausstehende Aufträge platziert werden.

- Pivot-Punkte können auch wichtige technische Niveaus sein, bei denen der Preis auf Unterstützung oder Widerstand stoßen kann. Viele Trader folgen bei ihrem Trading täglichen Pivot-Punkten und ihren Unterstützungs- und Widerstandsniveaus.

- Dynamische Unterstützungs- und Widerstandsniveaus . Wichtige technische Ebenen müssen nicht statisch sein. Gleitende Durchschnitte werden häufig verwendet, um dynamische wichtige technische Ebenen zu identifizieren, die um die 50-Tage-EMA, 100-Tage-EMA, 200-Tage-EMA oder um die Fibonacci-EMA-Ebenen herum auftreten, wie die 144-Tage-EMA.

- Einflussfaktoren sind Bereiche, in denen sich technische Ebenen überschneiden, was ihre Bedeutung weiter unterstreicht.

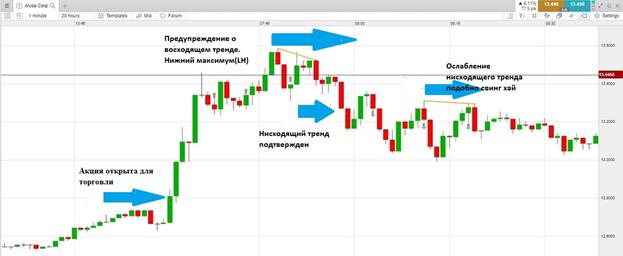

Nachdem Sie die wichtigsten technischen Niveaus auf dem Chart definiert haben, ist es an der Zeit, die aktuelle Richtung des Marktes zu analysieren – den aktuellen Trend. Viele Price Action Trader handeln nur in Richtung des Gesamttrends, da diese Trade-Setups tendenziell die höchste Erfolgswahrscheinlichkeit haben. Märkte können sich auf drei Arten bewegen – nach oben, unten und seitwärts. Ein Markt, der sich nach oben bewegt, befindet sich in einem Aufwärtstrend. Es ist durch höhere Hochs und höhere Tiefs auf dem Chart gekennzeichnet. Höhere Tiefs werden während Preisrückführungen gebildet, bei denen es sich um kurzfristige Preisbewegungen in die entgegengesetzte Richtung eines etablierten Trends handelt. Sie werden normalerweise als Ergebnis von Gewinnmitnahmen von Händlern gebildet, die sich bereits in einem Aufwärtstrend befinden. Sobald der Preis fällt, treten neue Käufer auf den Markt, weil sie den aktuellen Marktpreis für relativ niedrig halten. Dies bildet ein höheres Tief. Märkte, die niedrigere Tiefs und niedrigere Hochs bilden, befinden sich in einem Abwärtstrend. Schließlich werden Märkte, die nicht die charakteristischen HH- und HL-Aufwärtstrends und LL- und LH-Abwärtstrends zeigen, sondern sich ohne offensichtliche Richtung seitwärts bewegen, als Ranging-Märkte bezeichnet. In Range-Märkten kaufen Price Action Trader normalerweise, wenn der Preis das untere Ende der Spanne erreicht, und verkaufen, wenn der Preis das obere Ende der Spanne erreicht. die nicht die charakteristischen HH- und HL-Aufwärtstrends und LL- und LH-Abwärtstrends zeigen, sondern sich seitwärts ohne offensichtliche Richtung bewegen, werden Ranging-Märkte genannt. In Range-Märkten kaufen Price Action Trader normalerweise, wenn der Preis das untere Ende der Spanne erreicht, und verkaufen, wenn der Preis das obere Ende der Spanne erreicht. die nicht die charakteristischen HH- und HL-Aufwärtstrends und LL- und LH-Abwärtstrends zeigen, sondern sich seitwärts ohne offensichtliche Richtung bewegen, werden Ranging-Märkte genannt. In Range-Märkten kaufen Price Action Trader normalerweise, wenn der Preis das untere Ende der Spanne erreicht, und verkaufen, wenn der Preis das obere Ende der Spanne erreicht.

Nachdem die wichtigsten technischen Ebenen auf dem Chart markiert und die allgemeine Richtung des Marktes bestimmt wurden, fehlt eine Schlüsselkomponente, um ein vollständigeres Bild des Marktes zu erhalten und die aktuelle Struktur des Marktes zu verstehen. Diese Zutat ist die Psychologie der Marktteilnehmer, die durch Chart- und Candlestick-Muster belegt wird.

Preisaktionsmuster zeigen in Echtzeit das Gleichgewicht zwischen dem Verkaufsangebot und der Nachfrage nach einem bestimmten Finanzinstrument. Jede Preisänderung impliziert eine Änderung des Gleichgewichts zwischen Käufern und Verkäufern – eine Erhöhung des Angebots senkt den Preis, während eine Erhöhung der Nachfrage den Preis nach oben treibt. Der Price Action Trader basiert seine Trades auf der Annahme, dass der Preis unweigerlich höher steigen wird oder umgekehrt, wenn die Nachfrage der Käufer das Angebot der Verkäufer übersteigt.

Die Candlestick-Analyse ist die Grundlage der Price Action

Unabhängig von der Zeitlinie entspricht jede Periode einer Kerze oder einem Balken. Kerzen fassen die Preisbewegung über einen festgelegten Zeitraum zusammen, sodass auf einem 5-Minuten-Chart jede Kerze eine 5-Minuten-Preisaktion darstellt, während auf einem Tages-Chart nur eine Kerze pro Tag erstellt wird.

Candlesticks sind die wichtigste visuelle Identifikation eines Preisaktionsdiagramms. Sie zu verstehen ist für einen Trader entscheidend, um Positionen zum richtigen Zeitpunkt zu eröffnen oder zu schließen.

Die Kerze enthält vier Preisniveaus – Eröffnung (Open), Schließung (Close), Minimum (Low), Maximum (High). Der Körper der Kerze zeigt die Spanne zwischen dem Eröffnungskurs der Periode und dem Schlusskurs an. Bei einer bullischen Kerze (die auf einen Kursanstieg im betrachteten Zeitraum hinweist) wird die Eröffnung durch den unteren Teil des Körpers und die Schließung durch den oberen Teil angezeigt. Und umgekehrt für eine bärische Kerze (die auf einen Kursrückgang hinweist). Dochte (Schatten oder Schwänze) zeigen die Bandbreite der Preisbewegung während des Zeitraums. Wann immer Preise Niveaus erreichen, die außerhalb der Bandbreite liegen, die durch die Eröffnungs- und Schlussniveaus begrenzt ist, werden Schatten mit ihrem Ausmaß (Hochs oder Tiefs) gesehen. Farbschemata werden verwendet, um die durch eine Kerze dargestellte Preisbewegung zu bestimmen. Bullische Kerzen sind normalerweise weiß, blau oder grün, während bärische Kerzen schwarz oder rot sind.

- Lange Körper von Candlesticks zeigen eine starke Dynamik und ein entschlossenes Marktverhalten in einer Open-to-Close-Bewegung, zeigen jedoch eine erhöhte Volatilität , da einige Preise über einen bestimmten Zeitraum erreicht werden, aber schließlich aus der Open-to-Close-Spanne ausgeschlossen werden.

- Kleine Körper können auf Marktunentschlossenheit oder ein Gleichgewicht zwischen bullischen und bärischen Kräften hinweisen.

Eine gängige Art, das Preisverhalten im Laufe der Zeit zu beschreiben, ist ein Trend. Dies ist die Hauptrichtung der Preisbewegung im entsprechenden Zeitfenster.

- Eine mittlere Trendlinie ist eine diagonale Linie, von der aus der Markt zweimal abprallt. Diese Trendlinie zeigt einen möglichen, aber noch nicht bestätigten Trend an.

- Bestätigte Trendlinie – Der Markt ist dreimal von dieser Trendlinie abgeprallt. Die traditionelle Analyse nimmt dies als Zeichen dafür, dass die Trendlinie real ist und der Markt um sie herum reagieren wird.

Unterstützungs- und Widerstandslinien sind normalerweise horizontal, aber wenn sie diagonal entlang eines Trends verlaufen, werden sie als Trendlinien bezeichnet.

Die Theorie hinter der Verwendung dieser Linien ist, dass der Markt eine Art Gedächtnis hat – der Preis verhält sich auf bestimmte Weise in Bezug auf bestimmte Niveaus, die früher wichtige Wendepunkte waren. Wenn die Niveaus unter dem aktuellen Preis liegen, stellen sie eine „Unterstützung“ dar, einen potenziellen Puffer gegen eine rückläufige Bewegung. Wenn die Niveaus über dem aktuellen Preis liegen, erscheinen sie als „Widerstand“, eine potenzielle Barriere für eine Aufwärtsbewegung. Sobald sich der Preis diesen Niveaus nähert, erwarten Händler oft, dass diese Niveaus getestet, durchbrochen oder geschützt werden, bevor sie Vertrauen in die Richtung der Preisbewegung gewinnen, um in einen Handel einzutreten. Wenn der Preis eines dieser Niveaus durchläuft, spielen sie die entgegengesetzte Rolle. Wenn ein Aufwärtstrend durchbrochen wird, wird „Widerstand“ zu „Unterstützung“, was auf ein signifikantes Niveau hinweist.

Die konservativsten oder zuverlässigsten Trades sind diejenigen, die stattfinden, wenn der Markt zwischen identifizierbaren Unterstützungs- und Widerstandsniveaus schwankt. Auf diese Weise können Sie in einem Aufwärtstrend kaufen, wenn ein rückläufiger Pullback die Preise auf ein Unterstützungsniveau gesenkt hat, und dann verkaufen, wenn der Preis auf ein Widerstandsniveau zurückkehrt, oder in einem Abwärtstrend verkaufen, wenn der Preis einen zuverlässigen Höchststand erreicht hat Widerstandsstufe.

Preisaktionsmuster

Ein Candlestick-Muster ist eine Preisbewegung mit einem oder manchmal mehreren Balken, die grafisch auf einem Candlestick-Chart angezeigt wird, das Trader der Preisaktion verwenden, um Marktbewegungen vorherzusagen. Muster sind oft der aktuellste Indikator für das Gleichgewicht zwischen Kauf- und Verkaufsnachfrage. Die Mustererkennung ist jedoch etwas subjektiv und erfordert Training sowie persönliche Erfahrung, um die Fähigkeiten zum Erkennen und Handeln von Kerzenmustern zu entwickeln. Es gibt eine Vielzahl von Mustern, von denen viele nur geringfügige Variationen desselben Grundprinzips sind. Daher ist es sinnvoll, sich auf eine kleine „Gruppe“ von Mustern zu konzentrieren, die dem Trader einen zuverlässigen Satz von Signalen liefern, mit denen er arbeiten kann.

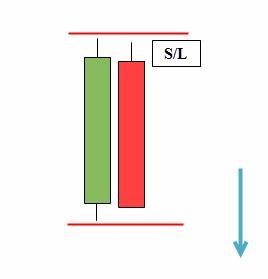

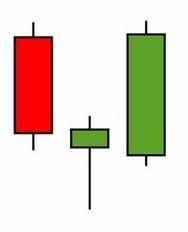

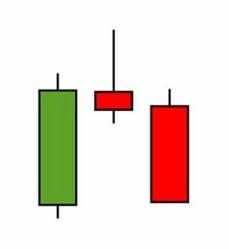

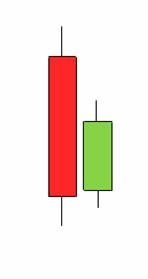

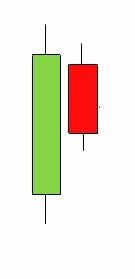

Same High Lower Close Bars (DBHLC) und Same Low Higher Close Bars (DBLHC) – der Name mag kompliziert klingen, aber das Muster ist leicht zu verstehen. Das Modell basiert auf dem Konzept von Unterstützung und Widerstand.

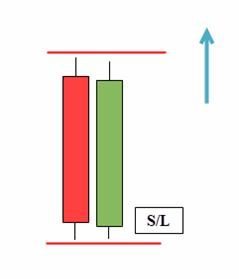

DBLHC ist das Inverse des DBHLC-Templates. Beide Kerzen haben die gleichen Tiefs, und der Schluss der zweiten Kerze ist höher als das Hoch der ersten Kerze.

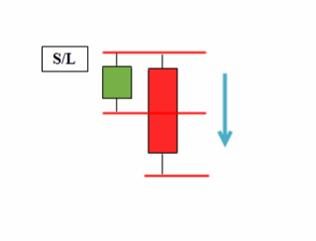

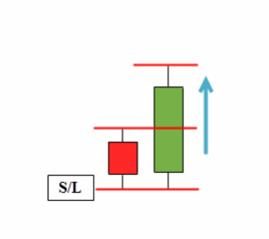

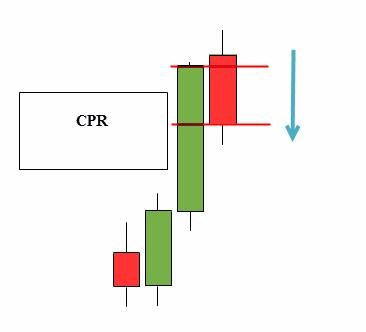

Ein Beispiel für ein bärisches Setup

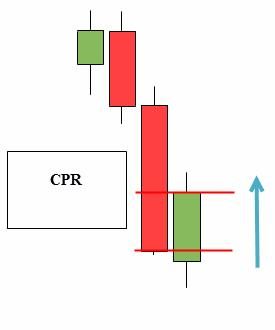

Ein Beispiel für ein bullisches Setup

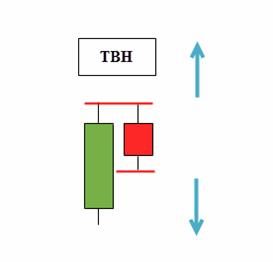

Zwei Balken mit demselben Hoch (TBH) und zwei Balken mit demselben Tief (TBL) sind bidirektionale Kursmuster, die unabhängig von der Richtung des Trends in beide Richtungen funktionieren. Der gesamte Handel mit solchen Mustern ist identisch mit dem Handel mit einer Innenleiste. Der Grund dafür ist, dass der letzte Balken der innere Balken für den vorherigen Balken ist. Fast alle Muster der Price Action-Strategie sind zweiseitig, sodass Sie sowohl kaufen als auch verkaufen können. TBH – Balkenhochs auf dem gleichen Niveau. Übersteigt der Kurs das Hoch der zweiten Kerze, so ist dies ein Zeichen für eine Fortsetzung des Trends, das Tief eine Trendumkehr. Beispiel einer Transaktion mit TBH:

Schienenist ein einfaches Umkehrmuster, das sich normalerweise am Ende von Trends oder großen Schwankungen bildet.

Eine Umkehr zum Schlusskurs

(CPR) ist ein bekanntes und häufig gehandeltes Candlestick-Muster.

Pin Bar , auch als Pinocchio-Bar bekannt, ist das am weitesten verbreitete Preisaktionsmodell. Stellt eine Kerze mit einem kleinen Körper und einem langen Schatten auf einer Seite dar.

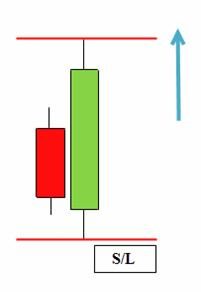

Stiftleiste mit einem langen unteren Schatten . Der Handel sollte mit einer ausstehenden Kauf-Stopp-Order über dem oberen Ende der Stiftleiste und mit einem Stop-Loss am unteren Punkt eröffnet werden.

Innere Leiste (

innere

Leiste

)ist eine beliebte Umkehr-/Fortsetzungs-Candlestick-Formation, die mindestens zwei Candlesticks erfordert. Dieses Muster ist ein direktes Spiel mit der kurzfristigen Marktstimmung, die versucht, vor den „großen Bewegungen“, die auf dem Markt auftreten können, einzusteigen. Der innere Balken zeigt die Zurückhaltung der Preise, über/unter das vorherige Hoch und Tief der Kerze zu steigen, was auf Unentschlossenheit des Marktes hinweist.

Für ein bullisches Inside-Bar-Muster

Bärische Option

Die Schatten des inneren Balkens können über die erste Kerze hinausgehen, aber im Idealfall sind solche Signale zuverlässiger, wenn sich sowohl der Körper als auch der Schatten der Kerze innerhalb des ersten Balkens befinden. Auch innerhalb des ersten Balkens kann es nicht eine, sondern mehrere Kerzen geben, die Hauptsache ist, dass sie alle Regeln des Price Action-Handelssystems einhalten. In diesem Fall wird dem Muster eine Nummer zugewiesen, die auf der Anzahl der Innenbalken basiert, z. B. IB2, IB3 usw.

Ein Außenbalken ist ein Zwei-Kerzenmuster, bei dem die zweite Kerze ein höheres Hoch und ein niedrigeres Tief hat. Die Reichweite der zweiten Kerze muss die Reichweite der ersten übersteigen. Dies bedeutet, dass sich die Preisspanne und die Volatilität ausdehnen und Stärke in beide Richtungen zeigen. In den meisten Fällen ist nicht klar, ob die Bullen oder Bären gewonnen haben, die einzige Gewissheit ist die erhöhte Volatilität.

BUOVB (bullischer äußerer vertikaler Balken)

BEOVB (bullischer äußerer vertikaler Balken)

Warum funktioniert die Preisaktion?

Viele Charts sind heute voller Indikatoren, die schwer zu verstehen sind. Alles, was sie anbieten können, ist jedoch eine Preisanzeige, nackt und roh, dargestellt durch Kerzen. Sie brauchen nur Kerzen sowie einfache Unterstützungs- und Widerstandslinien. Indem Sie Price Action auf sauberen Charts handeln, eliminieren Sie Ablenkungen und konzentrieren sich auf das wichtigste Element, den Preis. Dies ist eigentlich das einzige Element, das für den Erfolg auf den Märkten erforderlich ist. Viele Händler glauben, dass der Markt zufälligen Mustern folgt, und es ist nicht systematisch klar, wie man eine Strategie identifiziert, die immer funktioniert. Da Price Action technische Analysewerkzeuge mit der jüngsten Kurshistorie kombiniert, um Handelsmöglichkeiten basierend auf der subjektiven Interpretation des einzelnen Händlers zu identifizieren, wird Price Action Trading im Handel stark unterstützt.

Wie man Price Action tradet – Verständnis und Strategien

Zunächst müssen Sie die verschiedenen Arten von Diagrammen und die daraus ablesbaren Signale kennen. Als nächstes müssen Sie die Fähigkeit entwickeln, Preismodelle zu identifizieren. Es bedeutet auch zu lernen, wie man Unterstützungs- und Widerstandslinien zeichnet. Mit der Zeit wird sich ein intuitives Verständnis dafür entwickeln, wie sich Preise verhalten, wenn sie bestimmte Trendpunkte erreichen. Der einzige Arbeitsbereich, den ein Price Action Trader benötigt, ist ein sauberes Diagramm ohne technische Indikatoren (mit Ausnahme von gleitenden Durchschnitten in einigen Fällen). Ein sauberes Preisdiagramm hilft dem Händler, sich auf die Preisbewegung und nicht auf nacheilende technische Indikatoren zu konzentrieren.

Das Hauptziel ist es, einen Trend frühzeitig zu erfassen und ihm zu folgen, bis er ungültig wird. Es ist wichtig zu beachten, dass Price Action Trader versuchen, eine Reihe von Tools in ihrer Analyse zu kombinieren, was die Wahrscheinlichkeit erfolgreicher Trades erhöht.

Tatsächlich läuft es beim Price Action Trading System darauf hinaus, zu lernen, wie man Setups oder Price Action Muster aus zusammengeführten Levels tradet. Aufgrund der Natur der Marktteilnehmer und ihrer Reaktionen auf globale Wirtschaftsvariablen neigen Preisbewegungen dazu, sich in unterschiedlichen Mustern zu wiederholen. Preisaktionsdiagramme spiegeln Änderungen oder die Fortsetzung der Marktstimmung wider. Nachdem Sie also gelernt haben, Preismuster zu erkennen, können Sie „Hinweise“ darauf erhalten, wohin der Preis als nächstes gehen wird. Im Allgemeinen können sie in zwei Kategorien unterteilt werden:

Fortsetzungsmusterund Trendumkehrmuster. https://articles.opexflow.com/analysis-methods-and-tools/figury-texnicheskogo-analiza-v-trajdinge.htm Während Fortsetzungsmuster signalisieren, dass sich der Haupttrend fortsetzen wird, signalisieren Umkehrmuster das Gegenteil der Haupttrend ist dabei, sich umzukehren. Die wichtigsten Fortsetzungsmuster sind

Rechtecke ,

Flaggen , fallende

Keile (während eines Aufwärtstrends) und steigende Keile (während eines Abwärtstrends). Grundlegende Umkehrmuster –

Kopf und Schultern, umgekehrter Kopf und Schultern, Doppeltop und Doppelboden, fallende Keile (während eines Abwärtstrends) und steigende Keile (während eines Aufwärtstrends). Price Action auf Kryptowährung – Verständnis des Marktes, Handelsstrategien, wie man Price Action in diesem Markt nutzt – Videoanleitung: https://youtu.be/BzaS4dgQvxE

Scalping und Price Action

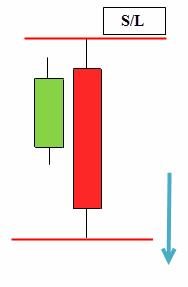

Beim Scalping geht man schnell in eine Position ein und verlässt sie, um von kleinen Preisbewegungen zu profitieren, unabhängig davon, was als kleine Preisbewegung für diesen Vermögenswert angesehen wird. Viele Scalper verwenden normalerweise 1-Minuten-Charts. Die Scalping-Strategie zielt darauf ab, in Trendrichtung zu traden und während eines Pullbacks einzusteigen, wenn der Preis beginnt, sich wieder in Trendrichtung zu bewegen. Dazu suchen Trader nach Engulfing-Mustern, die einen Einstieg signalisieren, beispielsweise wenn eine Kerze in Trendrichtung eine Kerze in Richtung eines Pullbacks überdeckt. Dies geschieht während eines Rollbacks.

Strukturelle Fusionsfaktoren und Price Action

Im Kontext des Price Action Tradings ist Konfluenz der Punkt/das Niveau, an dem zwei oder mehr Faktoren zusammenlaufen (oder sich schneiden), um einen Hot Spot (Konfluenzpunkt) zu bilden, der dasselbe Handelssignal bestätigt. Zum Beispiel bewegt sich der Preis auf das Widerstandsniveau, wenn Sie das Fibonacci-Retracement überprüfen, fast wie ein Zusammenfluss, dass das Widerstandsniveau ebenfalls auf dem Fibonacci-Niveau von 61,8 liegt. Aber nicht nur das, auch der allgemeine Trend zeigt nach unten. Es spielen also drei Faktoren eine Rolle:

- allgemeiner Abwärtstrend;

- das Widerstandsniveau, dem sich der Preis nähert;

- Der Preis bewegt sich auch auf das Fibonacci-Level von 61,8 zu, das mit dem Widerstandslevel zusammenfällt.

Preisaktion der Arbeitsstrategie

Erfahrenere Trader behalten sich eine Vielzahl von Optionen vor, um Muster, Ein- und Ausstiegsniveaus, Stop-Loss zu erkennen und relevante Informationen zu erhalten. Die Verwendung nur einer Strategie bietet möglicherweise keine ausreichenden Handelsmöglichkeiten. Price Action Trading-Strategien, die bei richtiger Anwendung gute Ergebnisse garantieren können:

- Breakout (Breakout) – Die Technik kombiniert das Vorhandensein einer breitbandigen Kerze (die höchste der letzten 9 Sitzungen) und ein neues Hoch von 2 Monaten. Dies macht die Installation „zuverlässiger“ und es macht Spaß, damit zu arbeiten.

- Die Pin Bar kann in jedem Marktkontext verwendet werden, sowohl um nach einer Wiederaufnahme eines Trends nach einem Pullback zu suchen, als auch um Umkehrungen von wichtigen Hochs oder Tiefs zu erkennen. Es passt gut zu falschen Ausbrüchen von Schlüsselebenen.

- Inside Bars sind ideal, um aktuelle Trends zu verfolgen, besonders wenn zwei, drei oder mehr davon in einer Reihe stehen (ihr explosives Potenzial ist riesig).

Wie man Price Action in der Praxis nutzt

Handel bei Ausbruch eines Chartmusters

Der Einstieg in Price Action Trades basiert normalerweise auf einer Art Bestätigung, die die Setups auslöst. Grundsätzlich handelt es sich dabei um Ausbrüche technischer Niveaus, die durch Candlestick-Muster bestätigt werden.

- 1 – linke Schulter.

- 2 – der Kopf des Musters.

- 3 – rechte Schulter.

- 4 – Halslinie, die die unteren Teile beider Schultern verbindet.

Das Head-and-Shoulders-Muster ist ein wichtiges Umkehrmuster, das sich am Hoch eines Aufwärtstrends bildet. Der Händler wartet auf die Eröffnung einer Short-Position, bis der Preis die Nackenlinie durchbricht. Sobald der Ausbruch eintritt, ist das Gewinnziel für den Handel die Musterhöhe (5), die vom Ausbruchspunkt (6) aus projiziert wird. Stop-Loss werden normalerweise über der Nackenlinie (aggressiver Ansatz) oder über der rechten Schulter (traditioneller Ansatz) platziert.

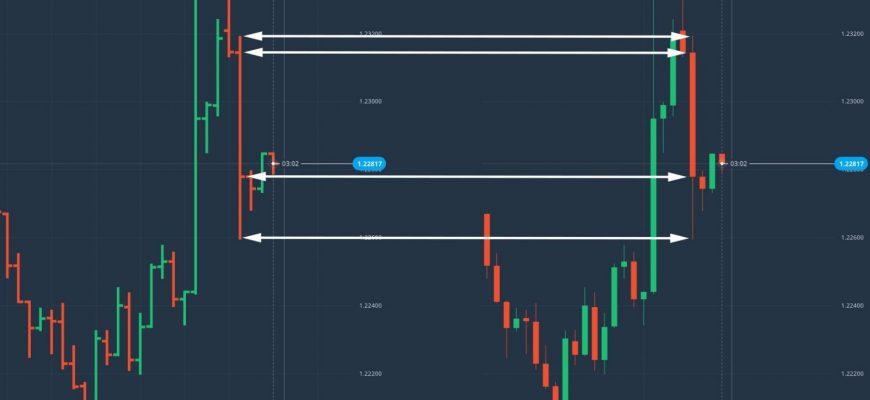

Horizontaler Breakout/Retest-Handel

Einige Händler ziehen es vor, Trades auf der Grundlage von Ausbrüchen aus horizontalen Bereichen einzugehen. Dieser Ansatz würde einen Ranking-Markt mit klaren Ober- und Untergrenzen erfordern.

Handel bei einem Ausbruch einer Trendlinie

Märkte neigen dazu, Trendlinien in trendigen Marktbedingungen nach oben oder unten zu durchbrechen. Händler verwenden Trendlinien, um höhere Hochs während Aufwärtstrends und niedrigere Tiefs während Abwärtstrends zu verbinden, deren Ausbruch eine Gelegenheit schafft, in Richtung des Ausbruchs zu handeln. Eine durchbrochene Trendlinie bedeutet im Wesentlichen, dass der Preis wahrscheinlich ein neues niedrigeres Tief erreicht, was ein Merkmal eines Abwärtstrends ist und eine mögliche Trendumkehr signalisiert. In ähnlicher Weise bedeutet eine durchbrochene Abwärtstrendlinie, dass der Preis wahrscheinlich ein neues höheres Hoch erreichen wird, ein Merkmal eines Aufwärtstrends.

Pullback-Handel

Pullback-Händler versuchen, eine Aktie oder einen Rohstoff zu kaufen, wenn der Preis angesichts eines breiteren Aufwärtstrends vorübergehend gefallen ist. Um zu handeln, muss sich der Markt in eine bestimmte Richtung bewegen, nach oben oder unten. Ohne einen Trend innerhalb eines Trades ist es unmöglich, von einem Rollback zu profitieren.

Einstieg in einen Trade mit einem Trend

Der erste Schritt besteht darin, die zugrunde liegende Richtung des Marktes zu bestimmen – tendiert das Paar nach oben oder nach unten? Aufwärtstrends werden durch höhere Hochs und höhere Tiefs im Preis gebildet, während Abwärtstrends durch niedrigere Tiefs und niedrigere Hochs gebildet werden. Es ist wichtig zu verstehen, dass sich der Preis auf dem Weg nach oben manchmal in die entgegengesetzte Richtung des Trends bewegt. Diese Preisbewegungen gegen den Trend werden als Preiskorrekturen bezeichnet und bilden während eines Aufwärtstrends ein charakteristisches Zickzackmuster. Um in einen Trendfolge-Trade einzutreten, verwenden Händler Fibonacci-Retracement-Levels, um den Abstand eines Retracements von der vorherigen Impulswelle zu messen.

Price Action Trading: Zu berücksichtigende Faktoren

Das Risikomanagement im Price Action Trading ist ähnlich wie das Risikomanagement in jedem anderen Handelsstil – es gelten die gleichen Regeln. Was die wahren Faktoren betrifft, die Trader im Hinterkopf behalten sollten:

- Aktuelle Marktstruktur . Kaufen Sie in einem Aufwärtstrend Gelegenheiten, in einer Range kaufen Sie in der Nähe der Range-Tiefs bei Unterstützung oder verkaufen in der Nähe der Hochs bei Widerstand in einem Abwärtstrend (Verkaufschancen).

- Wertbereiche auf dem Diagramm . Geben Sie Unterstützungs-/Widerstandsniveaus oder Niveaus ein, die auf Pivot-Punkte im Markt hindeuten. Wenn sich der Markt beispielsweise in einem Aufwärtstrend befindet, könnte dies ein Unterstützungsbereich, ein niedriger Swing, ein gleitender Durchschnitt mit einer Periode von 50 Trendlinien sein, von dem der Markt mehrmals abgeprallt ist.

- Das Setzen eines Stop-Loss zwischen diesen Niveaus oder wenn es keine wirklichen Anzeichen für eine solche Stärke gibt, wird diese Richtungsänderung auf dem Markt bewirken.

Im Wesentlichen versuchen Händler, an Wendepunkten einzusteigen. Die Ebenen zwischen den Wendepunkten sind „leere Zonen“, in denen Stopps platziert werden können. Wenn Sie beispielsweise einen Trade auf einem Unterstützungsniveau eingehen und erwarten, dass der Preis steigt, können Sie einen Stopp deutlich unter dem von Ihnen eingegebenen Unterstützungsniveau platzieren, vorausgesetzt, es war nicht auch ein Unterstützungsniveau. Wenn in diesem Fall der Stop getroffen wird, zeigt dies an, dass die ursprüngliche These, die dem Trade zugrunde liegt, nicht gerechtfertigt war. Der Schlüssel zum Erfolg beim Trading ist eine konzeptionell fundierte, genaue, gut strukturierte und mühelose Methode. Erfahrung, sowohl im Management von Trades als auch in den unvermeidlichen Phasen langer Drawdowns, kann den Unterschied ausmachen, um immer auf dem richtigen Kurs zu bleiben, ohne davon abzuweichen, aber das ändert nichts daran, dass auch Anfänger oder solche