صندوق های ETF در بازار روسیه: لیستی از بهترین ها برای سرمایه گذار روسی موجود برای سال 2022. فراوانی ETF ها اغلب گیج کننده است. انتخاب گزینه مناسب برای مبتدیان، بدون اینکه بدانند چه ابزارهایی زیربنای صندوق های قابل معامله در بورس هستند و یک سبد سرمایه گذاری را تشکیل می دهند، بسیار دشوار است. در زیر می توانید شرح بهترین صندوق های ETF را که سرمایه گذاری در آنها برای سرمایه گذاران روسی سودآور است، بیابید.

- صندوق های ETF: چیست؟

- تاریخچه وقوع

- صندوق های ETF: وضعیت بازار روسیه

- چرا ETF های کمی در MOEKS وجود دارد – چه وجوهی در بورس مسکو موجود است؟

- صندوق های ETF: نحوه کار آنها

- رتبه بندی بهترین وجوه ETF برای یک سرمایه گذار روسی تا سال 2022

- Sberbank S&P 500 Index SBSP

- شاخص بورس VTB مسکو VTBX

- FXIT

- FinEx FXUS

- VTB – نقدینگی

- FXRU

- Schwab US Small Cap ETF

- FinEx: US REIT UCITS ETF USD

- FXDE

- FinEx روسیه RTS سهام UCITS ETF

- FinEx FXRW ETF ارز پرچین سهام جهانی

- SPDR S&P 500 ETF

- FXRL

- Vanguard FTSE بازارهای توسعه یافته ETF

- iShares MSCI USMV

- JPMorgan US Momentum Factor ETF

صندوق های ETF: چیست؟

صندوق های ETF به صندوق های قابل معامله در بورس گفته می شود که در آنها اوراق بهادار بر اساس هر شاخص / بخش / کالا جمع آوری می شود. سرمایه گذاری در ETF ها ساده ترین راه برای دسترسی به بازار سهام بین المللی است. برای سرمایه گذاری در این صندوق ها به دانش خاصی نیاز نیست.

با خرید سهام در یک ETF، سرمایه گذاران می توانند در تمام اوراق بهادار موجود در شاخص به طور همزمان سرمایه گذاری کنند. بنابراین،

تنوع افزایش یافته و ریسک ها کاهش می یابد.

در صورت بسته شدن صندوق یا فروش دارایی ها، سرمایه گذار بخشی از ارزش آن را در زمان فروش توسط صندوق دریافت می کند.

تاریخچه وقوع

ETF ها اولین بار در سال 1989 در بازار ظاهر شدند. در ایالات متحده، آنها تنها در سال 1993 در دسترس قرار گرفتند، در حالی که در کشورهای اروپایی امکان خرید سهام در چنین صندوق هایی تنها در سال 1999 وجود داشت. در ماههای پایانی سال 2015، ETFها بیش از 1800 محصول مختلف را در بخشهای مختلف بازار / جایگاهها / استراتژیهای معاملاتی پوشش دادند. به لطف این مقیاس، مدیران صندوق های سرمایه گذاری موفق به صرفه جویی در پول شدند، زیرا هزینه های عملیاتی به طور سودآوری کاهش یافت. تا دسامبر 2019، دارایی های تحت مدیریت ایالات متحده به 4.4 تریلیون دلار رسید. تا به امروز، ETF ها محبوب هستند.

صندوق های ETF: وضعیت بازار روسیه

در 20 سال گذشته، بازار سرمایه گذاری جمعی در فدراسیون روسیه به سرعت تغییر کرده است. اگر در سال 1999 فقط صندوقهای سرمایهگذاری اجازه دسترسی به آن را داشتند، در اواخر سال 2001 تقسیم به صندوقهای مشترک و سهامی صورت گرفت. در ابتدا، تنها

صندوق های سرمایه گذاری مشترک (صندوق های مشترک) در بازار ریشه دوانیدند و تنها 7 سال پیش صندوق های ETF محبوبیت زیادی پیدا کردند. https://articles.opexflow.com/investments/fondy-etf.htm

چرا ETF های کمی در MOEKS وجود دارد – چه وجوهی در بورس مسکو موجود است؟

تعداد زیادی ETF در MOEX وجود دارد. کارشناسان معتقدند که این به دلیل معایب خاصی است. با سرمایه گذاری در یک صندوق قابل معامله در بورس، یک سرمایه گذار نمی تواند عملکرد بهتری از بازار داشته باشد، زیرا سرمایه گذاری شاخص برای میانگین بازده طراحی شده است.

لیست کامل در https://www.moex.com/msn/etf موجود است

درصد اصلی ETF ها توسط پرتفوی هایی نشان داده می شود که ساختار شاخص های مختلف سهام (پیشرو/بخشی) را تکرار می کنند. با این حال، می توانید وجوه دیگری را نیز بر اساس ساختارهای پیچیده مشتقات پیدا کنید. چنین وجوهی در اختیار سرمایه گذاران خصوصی نیست. معامله چنین ETF مستلزم خطرات جدی است. در عین حال، سود در صورتی که سرمایهگذار موفق به محاسبه اشتباه قیمت نشود چندین برابر بیشتر خواهد بود.

صندوق های ETF: نحوه کار آنها

طبق استراتژی اعلام شده، صندوق تعداد زیادی دارایی را در پرتفوی خود به دست می آورد. پس از آن، ETF شروع به انتشار سهام خود می کند. می توانید آنها را در بورس بخرید و بفروشید. در یک صندوق می تواند بیش از 100 سهام در زمینه های مختلف فعالیت / سوله وجود داشته باشد. سهام شرکت ها در هر صندوق به میزانی که شاخص محاسبه می شود، ارائه می شود. این شاخص برای اهداف تحلیلی استفاده می شود تا بتوان ارزیابی کرد که کدام بخش از اقتصاد / شرکت ها در حال رشد هستند. به همین دلیل رشد قیمت سهم با رشد شاخص ارتباطی ندارد.

رتبه بندی بهترین وجوه ETF برای یک سرمایه گذار روسی تا سال 2022

صندوقهای ETF مدتهاست که در بازار سرمایهگذاری محبوبیت پیدا کردهاند، به این دلیل که مردم میتوانند پول خود را با حداقل هزینه در اوراق بهادار سرمایهگذاری کنند تا در بلندمدت سود کنند.

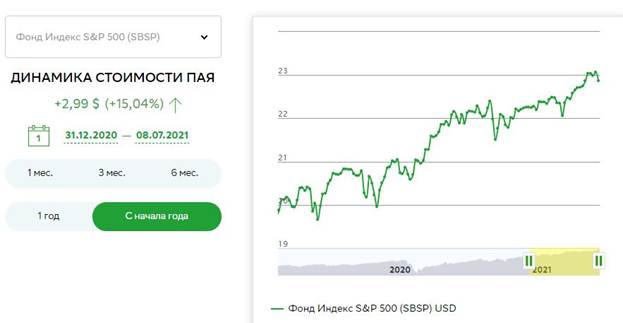

Sberbank S&P 500 Index SBSP

S&P 500 Index یک شاخص سهام است که شامل 500 شرکت بزرگ آمریکایی در سبد می شود. بخشی از سود دریافتی توسط سهامدار پس از در دسترس قرار گرفتن مجدداً سرمایه گذاری می شود. ساختار سبد سرمایه گذاری صندوق زمانی بازنگری می شود که ارائه دهنده ترکیب شاخص و پارامترهای محاسباتی آن را تغییر دهد یا در صورت لزوم. سرمایه گذاران می توانند سهام را به دلار/روبل خریداری کنند. هزینه هر سهم از 1000 روبل شروع می شود. باید در نظر داشت که خرید ETF های روبلی سودآورترین در نظر گرفته می شود. حداکثر کمیسیون سالانه از 1.04٪ تجاوز نمی کند. سرمایه گذار باید هزینه ای را برای موارد زیر بپردازد:

- مدیریت – 0.8٪;

- سپرده گذاری – 0.15٪؛

- سایر هزینه ها – 0.05٪.

توجه داشته باشید! 2 مورد آخر هزینه شامل مالیات بر ارزش افزوده نمی شود، بنابراین کل هزینه 1.04٪ است.

در مواردی که سرمایه گذار بیش از 3 سال سهام داشته باشد، از پرداخت مالیات معاف است (به ازای هر سال 3 میلیون).

شاخص بورس VTB مسکو VTBX

VTB “شاخص بورس مسکو” VTBX یک صندوق سرمایه گذاری قابل معامله در بورس است که در بورس مسکو (بورس مسکو) معامله می کند و در سهام شرکت هایی از شاخص بورس مسکو سرمایه گذاری می کند. شاخص بورس VTB مسکو VTBX در سهام عادی/مرجح و همچنین

رسیدهای سپرده گذاری برای سهام موجود در شاخص بورس مسکو سرمایه گذاری می کند. سود سهام دریافت شده مجددا سرمایه گذاری می شود. خرید واحدهای صندوق به سرمایه گذاران اجازه می دهد تا با هزینه کم در یک سبد سهام متنوع سرمایه گذاری کنند. کل هزینه و کمیسیون VTB Moscow Exchange Index VTBX از 0.69٪ در سال تجاوز نمی کند. هنگام خرید از طریق اپلیکیشن، نیازی به پرداخت کمیسیون کارگزاری ندارید.

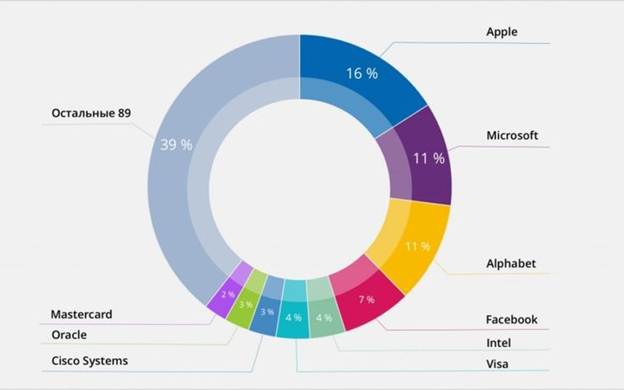

FXIT

FXIT یکی از گران ترین صندوق ها محسوب می شود که شامل سهام بزرگترین شرکت های فناوری اطلاعات است. سرمایهگذاران میتوانند در رشد سهام محبوبترین شرکتهای با فناوری پیشرفته شرکت کنند: Apple/Microsoft/Intel/Visa/IBM/Cisco/Oracle، و غیره. خطرات را کاهش می دهد. کارمزد مدیریت صندوق پایین است.

توجه داشته باشید! سرمایه گذاری در سهام اغلب “افت می کند”. سطح متوسط سالانه درآمد در دوره های طولانی از فراز و نشیب تشکیل می شود.

سود سهام دریافتی مجدداً سرمایه گذاری می شود. اگر کاربران سهام صندوق را با استفاده از خدمات

یک کارگزار روسی بفروشند ، سرمایه گذار فردی مشمول مالیات بر درآمد شخصی (13٪ از تفاوت بین قیمت خرید و قیمت فروش) خواهد بود. تا زمانی که سهام فروخته نشود، مالیات کسر نمی شود. اگر می خواهید در زمان فروش از پرداخت مالیات اجتناب کنید، می توانید سهام FXIT را در IIA

( حساب سرمایه گذاری فردی) خریداری کنید. در این صورت کسر مالیات ارائه می شود.

FinEx FXUS

FinEx FXUS یکی از بهترین ETF های موجود است. این مجموعه شامل بیش از 85٪ از شرکت های ایالات متحده است: آمازون / اپل / کوکا کولا / فیس بوک / جانسون و جانسون / مایکروسافت / VISA. Solactive AG شاخص اساسی این صندوق است. سرمایه گذاران می توانند هر زمان که بخواهند سهمی را بفروشند و وجوه سرمایه گذاری شده را همراه با درآمد برداشت کنند. آستانه ورود پایین است. معافیت های مالیاتی وجود دارد:

- کسر IIS.

- سود تصدی بلند مدت

برای اطلاع شما! پس از انجام معامله، وجوه از حساب برداشت می شود و سهم به سرمایه گذار جدید واریز می شود.

VTB – نقدینگی

VTB – نقدینگی – صندوقی که برای قرار دادن کوتاه مدت وجوه و مدیریت نقدینگی در نظر گرفته شده است. سرمایه گذاران می توانند برای مدت بیش از 24 ساعت پول بگذارند. تعلق سود روزانه VTB با خطرات منفی روبرو است – نقدینگی حداقل است. دارایی های صندوق در ابزارهای بازار پول قرار می گیرد. هزینه مدیریت سالانه از 0.49٪ تجاوز نمی کند. سرمایه گذار پرداخت می کند:

- پاداش شرکت مدیریت – 0.21٪؛

- سپرده گذاری – 0.18٪؛

- سایر هزینه ها – 0.1٪.

- نقدینگی روزانه (در دسترس بودن امکان خرید / فروش صندوق با حداقل اسپرد)؛

- سود بالقوه قابل مقایسه با سپرده های مدت دار بزرگترین موسسات بانکی؛

- حداقل ریسک منفی

جالب است بدانید! میانگین بازده ماهانه صندوق +0.28 درصد است.

FXRU

اوراق قرضه شرکتی روسی قابل معامله FinEx UCITS ETF (FXRU) به عنوان یک صندوق مورد تقاضا با تمرکز بر شاخص یوروباند شرکتی روسیه EMRUS (Bloomberg Barclays) در نظر گرفته می شود. سرمایه گذاری ها به طور قابل اعتماد در برابر کاهش ارزش روبل محافظت می شوند. پرداخت سود سهام ارائه نشده است. سرمایه گذاران می توانند از درآمد دریافتی سرمایه گذاری کنند. سرمایه گذاری مجدد سود به افزایش بازگشت سرمایه کمک می کند. صندوق ETF در بورس مسکو به روبل معامله می شود. لازم است از قبل از افتتاح حساب کارگزاری که دسترسی به بورس مسکو را فراهم می کند مراقبت شود. پس از باز شدن حساب، ETF را با علامت گذاری در ترمینال برنامه موبایل/رایانه شخصی کارگزار پیدا کنید. پس از آن می توانید به خرید و فروش بپردازید. مزایای FXRU ET عبارتند از:

- سطح کمیسیون قابل قبول، که 0.5٪ است.

- در دسترس بودن دسترسی راحت و حداقل آستانه ورود؛

- شهرت تجاری بی عیب و نقص؛

- ترجیحات مالیاتی که هنگام استفاده از هوش مصنوعی برای سرمایه گذاری ارائه می شود.

- طرح شفاف همکاری؛

- ترکیبی از امنیت سرمایه گذاری و نقدینگی

برای اطلاع شما! ETFهای یوروباند را می توان به طور انبوه توسط سرمایه گذاران به دلیل آستانه ورود پایین خریداری کرد.

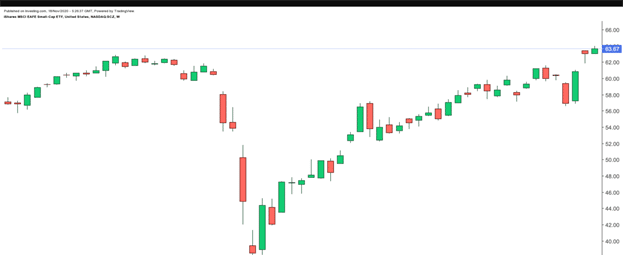

Schwab US Small Cap ETF

ETF Schwab US Small Cap یک روش ساده، کارآمد و بسیار متنوع برای سرمایه گذاری در سهام با سرمایه کوچک در نظر گرفته می شود. پرتفوی صندوق شامل بیش از 1700 سهم از شرکت های کوچک و متوسط است. فراموش نکنید که سهام این صندوق با اقتصاد داخلی ایالات متحده گره خورده است. Schwab US Small-Cap ETF ارزان است که یک مزیت قابل توجه در نظر گرفته می شود. بازده سود سهام 1.2٪ است و مقدار هزینه ها از 0.04٪ تجاوز نمی کند.

FinEx: US REIT UCITS ETF USD

FinEx US REIT UCITS ETF USD یک صندوق محبوب است که سطح بالایی از تنوع (سرمایه گذاری ها به وضعیت امور در بخش های جداگانه اقتصاد بستگی ندارد) و نقدینگی را فراهم می کند. سرمایه گذاران این فرصت را دارند که به سرعت دارایی ها را بخرند / بفروشند و در عین حال در مالیات صرفه جویی کنند. کارمزد نگهداری صندوق 0.6٪ است. نقاط قوت FinEx: US REIT UCITS ETF USD عبارتند از:

- نقدینگی بالا؛

- بهره وری مالیاتی؛

- تنوع بالا؛

- بدون هزینه مدیریت

توجه داشته باشید! سود سهام دوباره در FinEx US REIT UCITS ETF USD سرمایه گذاری می شود. با تشکر از این، سرمایه گذار از نیاز به ارائه اظهارنامه مالیاتی به تنهایی خلاص می شود.

FXDE

FXDE ETF صندوقی است که به سرمایه گذاران این امکان را می دهد تا به طور سودآور در سهام آلمان و اقتصاد پیشرو اروپا سرمایه گذاری کنند. این سبد شامل سهام بزرگترین شرکت ها: زیمنس/SAP/Bayer/Daimler/Alianz/Adidas/Volkswagen/BMW و سایرین است.این شاخص 85% از بزرگترین بازار سهام اروپا را پوشش می دهد. واحد پول اصلی FXDE یورو است. در صورت کاهش ارزش روبل، سرمایه گذار به طور خودکار از تفاوت نرخ سود خواهد برد. شرکت های منتخب کالاهای مصرفی بیشترین سهم را از FXDE دارند. صنعت سوخت به طور کامل وجود ندارد.

برای اطلاع شما! سود سهام دریافتی از سهام شرکت ها مجددا سرمایه گذاری می شود.

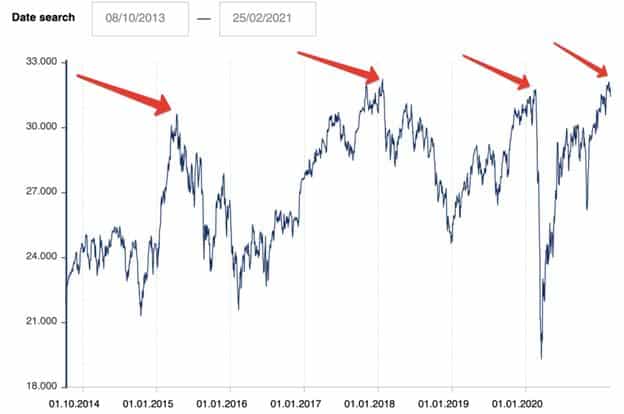

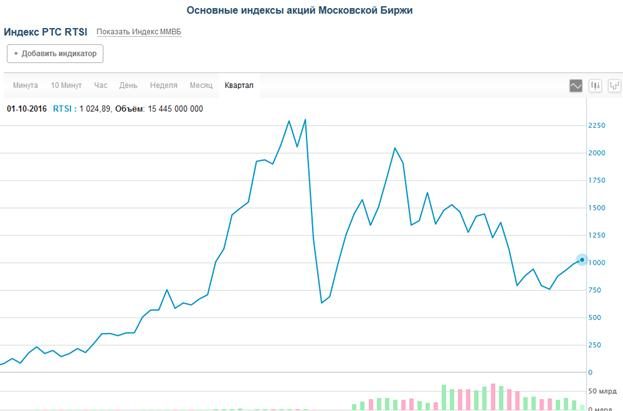

FinEx روسیه RTS سهام UCITS ETF

FinEx Russian RTS Equity UCITS ETF میهن پرستانه ترین سبد سرمایه گذاری در نظر گرفته می شود که عمدتاً از سهام روسی تشکیل شده است. سرمایه گذاران می توانند در سهام بزرگترین شرکت ها مانند گازپروم / لوک اویل / اسبربانک / VTB / Surgutneftegaz / NOVATEK / Magnit / Rosneft و غیره سرمایه گذاری کنند. . RTS Equity UCITS در سهام از شاخص RTS سرمایه گذاری می کند و ترکیب و ساختار آن را تکرار می کند. با این حال، شایان ذکر است که قیمت ها به دلار محاسبه می شود، نه به روبل. سود سهام دریافتی مجدداً سرمایه گذاری می شود.

FinEx FXRW ETF ارز پرچین سهام جهانی

FXRW ETF به عنوان یک صندوق سرمایه گذاری ارزی نوآورانه در بازار اوراق بهادار جهانی در نظر گرفته می شود. پورتفولیوی ETF FXRW شامل سهام ایالات متحده / آلمان / ژاپن / چین / استرالیا / روسیه است. به دلیل تفاوت در نرخ روبل / دلار، چند درصد نیز به بازده اضافه می شود. از طریق خرید 1 سهم ETF، سرمایه گذار تنوع جهانی دریافت می کند. ETF در روسیه با کسر سهم بزرگ معامله می شود که قطعا یک مزیت است. قیمت سهام از 0.02 دلار شروع می شود. در FXRW، ETF ها برحسب نوع بخش های اصلی در نظر گرفته می شوند: صنعتی / فناوری اطلاعات / مالی / FMCG / مراقبت های بهداشتی / کالاها / کالاهای بادوام. پورتفولیوی ETF FXRW شامل سهام APPLE/MICROSOFT/ALIBABA/TENCENT/Facebook/Amazon/Toyota و دیگران است. آستانه ورود حداقل است. یک کاغذ FXRW را می توان تنها با 1 روبل خریداری کرد،

SPDR S&P 500 ETF

صندوق ETF SPDR S&P 500 صندوقی است که در سال 1993 تأسیس شد. با اوست که مدیران پورتفولیو معمولاً نتایج خود را مقایسه می کنند، زیرا ETF SPDR S&P 500 نوعی معیار است. در مواردی که عملکرد بالاتر از شاخص باشد، می توان مطمئن بود که کار در طول سال به خوبی انجام شده است. اگر پایین تر باشد، سرمایه گذار چیزی برای فکر کردن دارد. ارزش بازار این صندوق 284 میلیارد دلار است. نرخ بازده برای پنج سال گذشته بیش از 70٪ است. هزینه مدیریت سالانه 0.09٪ است.

FXRL

استفاده از تکرار فیزیکی بهینه شده یکی از ویژگی های مهم FXRL است. برای تعدادی از موقعیت ها از RTS، عرضه/تقاضای کافی وجود ندارد. کاری که FXRL با آنها در بورس انجام می دهد، بر ارزش بازار آنها تأثیر می گذارد. به همین دلیل است که ترکیب به طور سیستماتیک بهینه می شود: سهام ناشران بزرگ افزایش می یابد و در عین حال اوراق بهادار با نقدینگی پایین حذف می شود. پورتفولیوی FXRL شامل سهام بزرگترین شرکت ها است: Sberbank/Gazprom/Lukoil/Yandex/Rosneft/NOVATEK/Polus/Magnit. کمیسیون صندوق – 0.9٪. این صندوق سود سهام پرداخت نمی کند، اما دوباره سرمایه گذاری می کند که به افزایش ارزش سهام کمک می کند.

Vanguard FTSE بازارهای توسعه یافته ETF

Vanguard FTSE Developed Markets ETF صندوقی با ریشه اروپایی است. این سبد شامل بیش از 1000 سهم از بزرگترین شرکت ها در اروپا، استرالیا، آمریکا و ژاپن است. نسبت هزینه بسیار پایین صندوق مزیت هزینه قابل توجهی نسبت به اکثر رقبای خود دارد. هزینه های مدیریت 0.05٪ است. بازده در سال های اخیر در محدوده 16.5-16.6 درصد بوده است.

iShares MSCI USMV

USMV مجموعه ای از سهام ایالات متحده را با حداقل نوسان ارائه می دهد. شاخص صندوق از یک الگوریتم بهینهسازی برای ایجاد یک پرتفوی با حداقل واریانس استفاده میکند که همبستگی بین سهام را در نظر میگیرد، نه اینکه فقط شامل سبدی از سهام کم فروش باشد. برای ایجاد سبد سرمایه گذاری از جایگزین اصلی S&P استفاده می شود. این سبد شامل سهام شرکت هایی با حداقل نوسان است (به عنوان مثال PepsiCo/Merck & Co). این رویکرد باعث کاهش رشد / کاهش شدید قیمت ها می شود. با تشکر از این، سرمایه گذار دارایی قابل اعتماد و سودآور را در خروج دریافت می کند.

JPMorgan US Momentum Factor ETF

JPMorgan US Momentum Factor ETF (NYSE:JMOM) به سرمایه گذاران اجازه می دهد در سهام ایالات متحده با بازده بالا سرمایه گذاری کنند. این بنیاد در سال 2017 تاسیس شد. تا به امروز، JPMorgan US 273 دارایی به ارزش 135 میلیون دلار را مدیریت می کند. بازده سود سهام 1.15 درصد و هزینه سرمایه گذاری 0.12 درصد است. بخش عمده ای از سرمایه در بخش فناوری سرمایه گذاری شده است (تقریباً 30٪). بخش مراقبت های بهداشتی (13.3٪) و صنعت (11.7٪) نیز سرمایه گذاری خوبی دارند. سبد سرمایه گذاری شامل سهام شرکت های بزرگی مانند آمازون / مایکروسافت / ویزا / انویدیا / اپل است. ناشران بر افزایش درآمد، در بلندمدت / افزایش سودآوری و بازگشت سرمایه متمرکز هستند.

توجه داشته باشید! در سالهای اخیر، JPMorgan US Momentum Factor ETF (NYSE:JMOM) حدود 12.5-13 درصد افزایش یافته و به بالاترین حد خود رسیده است.

نحوه انتخاب ETF در بورس مسکو در سال 2022 – نحوه سرمایه گذاری، سرمایه گذاری و ضرر نکردن: https://youtu.be/OgbogdWLsh8 کسب ETF برای سبد خود یک ایده سرمایه گذاری هوشمند در نظر گرفته می شود. چنین وجوهی ابزارهای متنوع و آماده ای هستند. با این حال، در فرآیند انتخاب ETF، مهم است که اشتباه نکنید. با اولویت دادن به وجوه ذکر شده در بالا، سرمایه گذار می تواند مطمئن باشد که سپرده نقدی نه تنها از بین نمی رود، بلکه به شما امکان می دهد درآمد اضافی خوبی نیز بدست آورید.