ਰੂਸੀ ਮਾਰਕੀਟ ਵਿੱਚ ETF ਫੰਡ: 2022 ਲਈ ਉਪਲਬਧ ਰੂਸੀ ਨਿਵੇਸ਼ਕ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ ਦੀ ਸੂਚੀ। ETFs ਦੀ ਬਹੁਤਾਤ ਅਕਸਰ ਉਲਝਣ ਵਾਲੀ ਹੁੰਦੀ ਹੈ। ਸ਼ੁਰੂਆਤ ਕਰਨ ਵਾਲਿਆਂ ਲਈ ਉਹ ਵਿਕਲਪ ਚੁਣਨਾ ਮੁਸ਼ਕਲ ਹੁੰਦਾ ਹੈ ਜੋ ਉਹਨਾਂ ਦੇ ਅਨੁਕੂਲ ਹੁੰਦਾ ਹੈ, ਇਹ ਸਮਝੇ ਬਿਨਾਂ ਕਿ ਕਿਹੜੇ ਸਾਧਨ ਐਕਸਚੇਂਜ-ਟਰੇਡਡ ਫੰਡਾਂ ਨੂੰ ਦਰਸਾਉਂਦੇ ਹਨ ਅਤੇ ਇੱਕ ਨਿਵੇਸ਼ ਪੋਰਟਫੋਲੀਓ ਬਣਾਉਂਦੇ ਹਨ। ਹੇਠਾਂ ਤੁਸੀਂ ਸਭ ਤੋਂ ਵਧੀਆ ETF ਫੰਡਾਂ ਦਾ ਵੇਰਵਾ ਲੱਭ ਸਕਦੇ ਹੋ ਜਿਸ ਵਿੱਚ ਰੂਸੀ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਨਿਵੇਸ਼ ਕਰਨਾ ਲਾਭਦਾਇਕ ਹੈ। [ਕੈਪਸ਼ਨ id=”attachment_12049″ align=”aligncenter” width=”624″]

- ETF ਫੰਡ: ਇਹ ਕੀ ਹੈ?

- ਮੌਜੂਦਗੀ ਦਾ ਇਤਿਹਾਸ

- ETF ਫੰਡ: ਰੂਸੀ ਮਾਰਕੀਟ ਦੀ ਸਥਿਤੀ

- MOEKS ‘ਤੇ ਇੰਨੇ ਘੱਟ ETF ਕਿਉਂ ਹਨ – ਮਾਸਕੋ ਐਕਸਚੇਂਜ ‘ਤੇ ਕਿਹੜੇ ਫੰਡ ਉਪਲਬਧ ਹਨ?

- ETF ਫੰਡ: ਉਹ ਕਿਵੇਂ ਕੰਮ ਕਰਦੇ ਹਨ

- 2022 ਤੱਕ ਇੱਕ ਰੂਸੀ ਨਿਵੇਸ਼ਕ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ ETF ਫੰਡਾਂ ਦੀ ਰੇਟਿੰਗ

- Sberbank S&P 500 ਸੂਚਕਾਂਕ SBSP

- VTB ਮਾਸਕੋ ਐਕਸਚੇਂਜ ਇੰਡੈਕਸ VTBX

- FXIT

- FinEx FXUS

- VTB – ਤਰਲਤਾ

- FXRU

- Schwab US ਸਮਾਲ ਕੈਪ ETF

- FinEx: US REIT UCITS ETF USD

- FXDE

- FinEx ਰੂਸੀ RTS ਇਕੁਇਟੀ UCITS ETF

- FinEx FXRW ETF ਮੁਦਰਾ ਹੇਜ ਗਲੋਬਲ ਸਟਾਕ

- SPDR S&P 500 ETF

- FXRL

- ਵੈਨਗਾਰਡ FTSE ਵਿਕਸਤ ਬਾਜ਼ਾਰ ETF

- iShares MSCI USMV

- JPMorgan US ਮੋਮੈਂਟਮ ਫੈਕਟਰ ETF

ETF ਫੰਡ: ਇਹ ਕੀ ਹੈ?

ਈਟੀਐਫ ਨੂੰ ਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡ ਕਿਹਾ ਜਾਂਦਾ ਹੈ, ਜਿਸ ਵਿੱਚ ਕਿਸੇ ਵੀ ਸੂਚਕਾਂਕ/ਸੈਕਟਰਾਂ/ਵਸਤੂਆਂ ਦੇ ਆਧਾਰ ‘ਤੇ ਪ੍ਰਤੀਭੂਤੀਆਂ ਇਕੱਠੀਆਂ ਕੀਤੀਆਂ ਜਾਂਦੀਆਂ ਹਨ। ਈਟੀਐਫ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨਾ ਅੰਤਰਰਾਸ਼ਟਰੀ ਸਟਾਕ ਮਾਰਕੀਟ ਤੱਕ ਪਹੁੰਚ ਪ੍ਰਾਪਤ ਕਰਨ ਦਾ ਸਭ ਤੋਂ ਆਸਾਨ ਤਰੀਕਾ ਹੈ। ਇਹਨਾਂ ਫੰਡਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਲਈ ਕਿਸੇ ਵਿਸ਼ੇਸ਼ ਗਿਆਨ ਦੀ ਲੋੜ ਨਹੀਂ ਹੈ।

ਇੱਕ ETF ਵਿੱਚ ਸ਼ੇਅਰ ਖਰੀਦ ਕੇ, ਨਿਵੇਸ਼ਕ ਇੱਕ ਵਾਰ ਵਿੱਚ ਸੂਚਕਾਂਕ ਵਿੱਚ ਸ਼ਾਮਲ ਸਾਰੀਆਂ ਪ੍ਰਤੀਭੂਤੀਆਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹਨ। ਇਸ ਤਰ੍ਹਾਂ,

ਵਿਭਿੰਨਤਾ ਵਧਦੀ ਹੈ ਅਤੇ ਜੋਖਮ ਘਟਾਏ ਜਾਂਦੇ ਹਨ।

ਜੇਕਰ ਫੰਡ ਬੰਦ ਹੋ ਜਾਂਦਾ ਹੈ ਜਾਂ ਸੰਪਤੀਆਂ ਵੇਚੀਆਂ ਜਾਂਦੀਆਂ ਹਨ, ਤਾਂ ਨਿਵੇਸ਼ਕ ਫੰਡ ਦੁਆਰਾ ਵਿਕਰੀ ਦੇ ਸਮੇਂ ਉਹਨਾਂ ਦੇ ਮੁੱਲ ਦਾ ਅਨੁਪਾਤਕ ਹਿੱਸਾ ਪ੍ਰਾਪਤ ਕਰੇਗਾ।

ਮੌਜੂਦਗੀ ਦਾ ਇਤਿਹਾਸ

ETFs ਪਹਿਲੀ ਵਾਰ 1989 ਵਿੱਚ ਮਾਰਕੀਟ ਵਿੱਚ ਪ੍ਰਗਟ ਹੋਏ ਸਨ। ਸੰਯੁਕਤ ਰਾਜ ਵਿੱਚ, ਉਹ ਸਿਰਫ 1993 ਵਿੱਚ ਉਪਲਬਧ ਹੋਏ, ਜਦੋਂ ਕਿ ਯੂਰਪੀਅਨ ਦੇਸ਼ਾਂ ਵਿੱਚ ਅਜਿਹੇ ਫੰਡਾਂ ਵਿੱਚ ਸਿਰਫ 1999 ਵਿੱਚ ਸ਼ੇਅਰ ਖਰੀਦਣਾ ਸੰਭਵ ਸੀ। 2015 ਦੇ ਆਖਰੀ ਮਹੀਨਿਆਂ ਵਿੱਚ, ETFs ਨੇ ਵੱਖ-ਵੱਖ ਮਾਰਕੀਟ ਸੈਕਟਰਾਂ/ਨਿਸ਼ੇਸ/ਟ੍ਰੇਡਿੰਗ ਰਣਨੀਤੀਆਂ ਵਿੱਚ 1,800 ਤੋਂ ਵੱਧ ਵੱਖ-ਵੱਖ ਉਤਪਾਦਾਂ ਨੂੰ ਫੈਲਾਇਆ ਹੈ। ਇਸ ਪੈਮਾਨੇ ਲਈ ਧੰਨਵਾਦ, ਨਿਵੇਸ਼ ਫੰਡਾਂ ਦੇ ਪ੍ਰਬੰਧਕ ਪੈਸੇ ਬਚਾਉਣ ਵਿੱਚ ਕਾਮਯਾਬ ਰਹੇ, ਕਿਉਂਕਿ ਓਪਰੇਟਿੰਗ ਲਾਗਤਾਂ ਨੂੰ ਲਾਭਦਾਇਕ ਢੰਗ ਨਾਲ ਘਟਾ ਦਿੱਤਾ ਗਿਆ ਸੀ. ਦਸੰਬਰ 2019 ਤੱਕ, ਪ੍ਰਬੰਧਨ ਅਧੀਨ ਅਮਰੀਕਾ ਦੀ ਸੰਪਤੀ $4.4 ਟ੍ਰਿਲੀਅਨ ਤੱਕ ਪਹੁੰਚ ਗਈ। ਅੱਜ ਤੱਕ, ETFs ਪ੍ਰਸਿੱਧ ਹਨ.

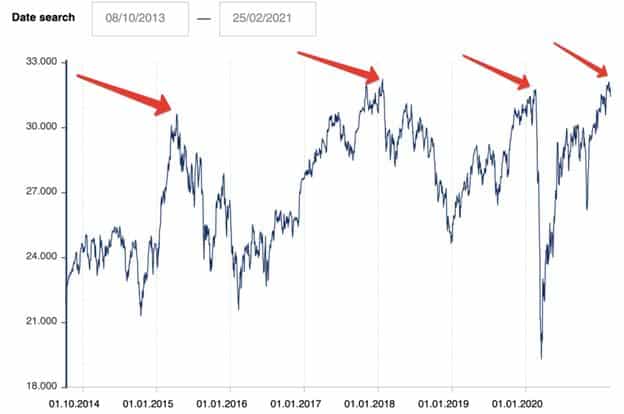

ETF ਫੰਡ: ਰੂਸੀ ਮਾਰਕੀਟ ਦੀ ਸਥਿਤੀ

ਪਿਛਲੇ 20 ਸਾਲਾਂ ਵਿੱਚ, ਰਸ਼ੀਅਨ ਫੈਡਰੇਸ਼ਨ ਵਿੱਚ ਸਮੂਹਿਕ ਨਿਵੇਸ਼ ਬਾਜ਼ਾਰ ਤੇਜ਼ੀ ਨਾਲ ਬਦਲ ਗਿਆ ਹੈ. ਜੇਕਰ 1999 ਵਿੱਚ ਸਿਰਫ ਨਿਵੇਸ਼ ਫੰਡਾਂ ਨੂੰ ਇਸ ਤੱਕ ਪਹੁੰਚ ਦੀ ਇਜਾਜ਼ਤ ਦਿੱਤੀ ਗਈ ਸੀ, ਤਾਂ 2001 ਦੇ ਅੰਤ ਤੱਕ ਫੰਡਾਂ ਦੀ ਆਪਸੀ ਅਤੇ ਸੰਯੁਕਤ-ਸਟਾਕ ਕਿਸਮ ਵਿੱਚ ਵੰਡ ਸੀ। ਸ਼ੁਰੂ ਵਿੱਚ, ਸਿਰਫ

ਮਿਉਚੁਅਲ ਫੰਡ (ਮਿਊਚਲ ਫੰਡ) ਨੇ ਮਾਰਕੀਟ ਵਿੱਚ ਜੜ੍ਹ ਫੜੀ ਸੀ, ਅਤੇ ਸਿਰਫ 7 ਸਾਲ ਪਹਿਲਾਂ ਈਟੀਐਫ ਫੰਡਾਂ ਨੇ ਵਿਆਪਕ ਪ੍ਰਸਿੱਧੀ ਪ੍ਰਾਪਤ ਕਰਨੀ ਸ਼ੁਰੂ ਕੀਤੀ ਸੀ। https://articles.opexflow.com/investments/fondy-etf.htm

MOEKS ‘ਤੇ ਇੰਨੇ ਘੱਟ ETF ਕਿਉਂ ਹਨ – ਮਾਸਕੋ ਐਕਸਚੇਂਜ ‘ਤੇ ਕਿਹੜੇ ਫੰਡ ਉਪਲਬਧ ਹਨ?

MOEX ‘ਤੇ ਕਾਫ਼ੀ ਕੁਝ ETFs ਹਨ। ਮਾਹਿਰਾਂ ਦਾ ਮੰਨਣਾ ਹੈ ਕਿ ਇਹ ਕੁਝ ਖਾਸ ਨੁਕਸਾਨਾਂ ਦੇ ਕਾਰਨ ਹੈ. ਇੱਕ ਐਕਸਚੇਂਜ ਟਰੇਡਡ ਫੰਡ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਕੇ, ਇੱਕ ਨਿਵੇਸ਼ਕ ਮਾਰਕੀਟ ਨੂੰ ਪਛਾੜ ਨਹੀਂ ਸਕਦਾ, ਕਿਉਂਕਿ ਸੂਚਕਾਂਕ ਨਿਵੇਸ਼ ਔਸਤ ਰਿਟਰਨ ਲਈ ਤਿਆਰ ਕੀਤਾ ਗਿਆ ਹੈ।

ਪੂਰੀ ਸੂਚੀ https://www.moex.com/msn/etf ‘ਤੇ ਉਪਲਬਧ ਹੈ

ETFs ਦਾ ਮੁੱਖ ਪ੍ਰਤੀਸ਼ਤ ਪੋਰਟਫੋਲੀਓ ਦੁਆਰਾ ਦਰਸਾਇਆ ਜਾਂਦਾ ਹੈ ਜੋ ਵੱਖ-ਵੱਖ ਸਟਾਕ ਸੂਚਕਾਂਕ (ਮੋਹਰੀ/ਸੈਕਟੋਰਲ) ਦੀ ਬਣਤਰ ਨੂੰ ਦੁਹਰਾਉਂਦੇ ਹਨ। ਹਾਲਾਂਕਿ, ਤੁਸੀਂ ਡੈਰੀਵੇਟਿਵਜ਼ ਦੇ ਗੁੰਝਲਦਾਰ ਢਾਂਚੇ ਦੇ ਆਧਾਰ ‘ਤੇ ਹੋਰ ਫੰਡ ਵੀ ਲੱਭ ਸਕਦੇ ਹੋ। ਅਜਿਹੇ ਫੰਡ ਪ੍ਰਾਈਵੇਟ ਨਿਵੇਸ਼ਕਾਂ ਲਈ ਉਪਲਬਧ ਨਹੀਂ ਹਨ। ਅਜਿਹੇ ETF ਦਾ ਵਪਾਰ ਕਰਨ ਨਾਲ ਗੰਭੀਰ ਜੋਖਮ ਹੁੰਦੇ ਹਨ। ਉਸੇ ਸਮੇਂ, ਜਦੋਂ ਨਿਵੇਸ਼ਕ ਕੀਮਤ ਦੇ ਨਾਲ ਗਲਤ ਗਣਨਾ ਨਾ ਕਰਨ ਵਿੱਚ ਕਾਮਯਾਬ ਹੁੰਦਾ ਹੈ ਤਾਂ ਮੁਨਾਫਾ ਕਈ ਗੁਣਾ ਵੱਧ ਹੋਵੇਗਾ। [ਸਿਰਲੇਖ id=”attachment_12042″ align=”aligncenter” width=”800″]

ETF ਫੰਡ: ਉਹ ਕਿਵੇਂ ਕੰਮ ਕਰਦੇ ਹਨ

ਦੱਸੀ ਗਈ ਰਣਨੀਤੀ ਦੇ ਅਨੁਸਾਰ, ਫੰਡ ਆਪਣੇ ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਵੱਡੀ ਗਿਣਤੀ ਵਿੱਚ ਸੰਪਤੀਆਂ ਪ੍ਰਾਪਤ ਕਰਦਾ ਹੈ। ਉਸ ਤੋਂ ਬਾਅਦ, ਈਟੀਐਫ ਆਪਣੇ ਖੁਦ ਦੇ ਸ਼ੇਅਰ ਜਾਰੀ ਕਰਨਾ ਸ਼ੁਰੂ ਕਰਦਾ ਹੈ। ਤੁਸੀਂ ਉਨ੍ਹਾਂ ਨੂੰ ਸਟਾਕ ਐਕਸਚੇਂਜ ‘ਤੇ ਖਰੀਦ ਅਤੇ ਵੇਚ ਸਕਦੇ ਹੋ। ਇੱਕ ਫੰਡ ਦੇ ਅੰਦਰ ਗਤੀਵਿਧੀ / ਸਥਾਨਾਂ ਦੇ ਵੱਖ-ਵੱਖ ਖੇਤਰਾਂ ਵਿੱਚ 100 ਤੋਂ ਵੱਧ ਸਟਾਕ ਹੋ ਸਕਦੇ ਹਨ। ਹਰੇਕ ਫੰਡ ਵਿੱਚ ਕੰਪਨੀਆਂ ਦੇ ਸ਼ੇਅਰ ਉਸ ਰਕਮ ਵਿੱਚ ਪੇਸ਼ ਕੀਤੇ ਜਾਂਦੇ ਹਨ ਜਿਸ ਵਿੱਚ ਸੂਚਕਾਂਕ ਦੀ ਗਣਨਾ ਕੀਤੀ ਜਾਂਦੀ ਹੈ। ਸੂਚਕਾਂਕ ਦੀ ਵਰਤੋਂ ਵਿਸ਼ਲੇਸ਼ਣਾਤਮਕ ਉਦੇਸ਼ਾਂ ਲਈ ਕੀਤੀ ਜਾਂਦੀ ਹੈ ਤਾਂ ਜੋ ਇਹ ਮੁਲਾਂਕਣ ਕਰਨ ਦੇ ਯੋਗ ਹੋ ਸਕੇ ਕਿ ਅਰਥਵਿਵਸਥਾ/ਕੰਪਨੀਆਂ ਦੇ ਕਿਹੜੇ ਸੈਕਟਰ ਮੁੱਲ ਵਿੱਚ ਵੱਧ ਰਹੇ ਹਨ। ਇਸ ਲਈ ਸ਼ੇਅਰ ਦੀ ਕੀਮਤ ਦਾ ਵਾਧਾ ਸੂਚਕਾਂਕ ਦੇ ਵਾਧੇ ਨਾਲ ਜੁੜਿਆ ਨਹੀਂ ਹੈ।

2022 ਤੱਕ ਇੱਕ ਰੂਸੀ ਨਿਵੇਸ਼ਕ ਲਈ ਸਭ ਤੋਂ ਵਧੀਆ ETF ਫੰਡਾਂ ਦੀ ਰੇਟਿੰਗ

ETF ਫੰਡਾਂ ਨੇ ਨਿਵੇਸ਼ ਬਾਜ਼ਾਰ ਵਿੱਚ ਲੰਬੇ ਸਮੇਂ ਤੋਂ ਪ੍ਰਸਿੱਧੀ ਹਾਸਲ ਕੀਤੀ ਹੈ, ਇਸ ਤੱਥ ਦੇ ਕਾਰਨ ਕਿ ਲੋਕ ਲੰਬੇ ਸਮੇਂ ਵਿੱਚ ਮੁਨਾਫਾ ਕਮਾਉਣ ਲਈ ਘੱਟੋ-ਘੱਟ ਲਾਗਤਾਂ ਨਾਲ ਪ੍ਰਤੀਭੂਤੀਆਂ ਵਿੱਚ ਪੈਸਾ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹਨ।

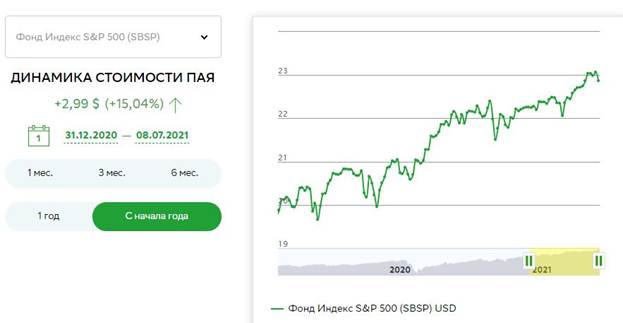

Sberbank S&P 500 ਸੂਚਕਾਂਕ SBSP

S&P 500 ਸੂਚਕਾਂਕ ਇੱਕ ਸਟਾਕ ਸੂਚਕਾਂਕ ਹੈ ਜਿਸ ਵਿੱਚ ਟੋਕਰੀ ਵਿੱਚ 500 ਸਭ ਤੋਂ ਵੱਡੀਆਂ ਅਮਰੀਕੀ ਕੰਪਨੀਆਂ ਸ਼ਾਮਲ ਹਨ। ਸ਼ੇਅਰ ਧਾਰਕ ਦੁਆਰਾ ਪ੍ਰਾਪਤ ਕੀਤੇ ਮੁਨਾਫ਼ੇ ਦਾ ਹਿੱਸਾ ਉਪਲਬਧ ਹੋਣ ‘ਤੇ ਮੁੜ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਫੰਡ ਦੇ ਨਿਵੇਸ਼ ਪੋਰਟਫੋਲੀਓ ਦੀ ਬਣਤਰ ਦੀ ਸਮੀਖਿਆ ਕੀਤੀ ਜਾਂਦੀ ਹੈ ਜਦੋਂ ਪ੍ਰਦਾਤਾ ਸੂਚਕਾਂਕ ਦੀ ਰਚਨਾ ਅਤੇ ਇਸਦੇ ਗਣਨਾ ਮਾਪਦੰਡਾਂ ਨੂੰ ਬਦਲਦਾ ਹੈ, ਜਾਂ ਜੇ ਲੋੜ ਹੋਵੇ। ਨਿਵੇਸ਼ਕ ਡਾਲਰ/ਰੂਬਲ ਵਿੱਚ ਸ਼ੇਅਰ ਖਰੀਦ ਸਕਦੇ ਹਨ। ਇੱਕ ਸ਼ੇਅਰ ਦੀ ਕੀਮਤ 1,000 ਰੂਬਲ ਤੋਂ ਸ਼ੁਰੂ ਹੁੰਦੀ ਹੈ. ਇਹ ਧਿਆਨ ਵਿੱਚ ਰੱਖਣਾ ਚਾਹੀਦਾ ਹੈ ਕਿ ਰੂਬਲ ਈਟੀਐਫ ਦੀ ਖਰੀਦ ਨੂੰ ਸਭ ਤੋਂ ਵੱਧ ਲਾਭਦਾਇਕ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ. ਵੱਧ ਤੋਂ ਵੱਧ ਸਾਲਾਨਾ ਕਮਿਸ਼ਨ 1.04% ਤੋਂ ਵੱਧ ਨਹੀਂ ਹੈ। ਨਿਵੇਸ਼ਕ ਨੂੰ ਇਹਨਾਂ ਲਈ ਫੀਸ ਅਦਾ ਕਰਨ ਦੀ ਲੋੜ ਹੈ:

- ਪ੍ਰਬੰਧਨ – 0.8%;

- ਡਿਪਾਜ਼ਿਟਰੀ – 0.15%;

- ਹੋਰ ਖਰਚੇ – 0.05%।

ਨੋਟ! ਆਖਰੀ 2 ਲਾਗਤ ਆਈਟਮਾਂ ਵਿੱਚ ਵੈਟ ਸ਼ਾਮਲ ਨਹੀਂ ਹੈ, ਇਸਲਈ ਕੁੱਲ ਲਾਗਤ 1.04% ਹੈ।

ਅਜਿਹੇ ਮਾਮਲਿਆਂ ਵਿੱਚ ਜਿੱਥੇ ਇੱਕ ਨਿਵੇਸ਼ਕ 3 ਸਾਲਾਂ ਤੋਂ ਵੱਧ ਸਮੇਂ ਲਈ ਸ਼ੇਅਰਾਂ ਦਾ ਮਾਲਕ ਹੈ, ਉਸਨੂੰ ਟੈਕਸਾਂ ਤੋਂ ਛੋਟ ਦਿੱਤੀ ਜਾਂਦੀ ਹੈ (ਹਰ ਸਾਲ ਲਈ 3 ਮਿਲੀਅਨ ਦੁਆਰਾ)।

VTB ਮਾਸਕੋ ਐਕਸਚੇਂਜ ਇੰਡੈਕਸ VTBX

VTB “ਮਾਸਕੋ ਐਕਸਚੇਂਜ ਇੰਡੈਕਸ” VTBX ਇੱਕ ਐਕਸਚੇਂਜ-ਟਰੇਡਡ ਨਿਵੇਸ਼ ਫੰਡ ਹੈ ਜੋ ਮਾਸਕੋ ਐਕਸਚੇਂਜ (ਮਾਸਕੋ ਐਕਸਚੇਂਜ) ‘ਤੇ ਵਪਾਰ ਕਰਦਾ ਹੈ ਅਤੇ ਮਾਸਕੋ ਐਕਸਚੇਂਜ ਸੂਚਕਾਂਕ ਤੋਂ ਕੰਪਨੀਆਂ ਦੇ ਸ਼ੇਅਰਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦਾ ਹੈ। VTB ਮਾਸਕੋ ਐਕਸਚੇਂਜ ਸੂਚਕਾਂਕ VTBX ਆਮ/ਤਰਜੀਹੀ ਸ਼ੇਅਰਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦਾ ਹੈ, ਨਾਲ ਹੀ

ਮਾਸਕੋ ਐਕਸਚੇਂਜ ਸੂਚਕਾਂਕ ਵਿੱਚ ਸ਼ਾਮਲ ਸ਼ੇਅਰਾਂ ਲਈ ਡਿਪਾਜ਼ਿਟਰੀ ਰਸੀਦਾਂ । ਪ੍ਰਾਪਤ ਹੋਏ ਲਾਭਅੰਸ਼ਾਂ ਦਾ ਮੁੜ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਫੰਡ ਯੂਨਿਟਾਂ ਦੀ ਖਰੀਦਦਾਰੀ ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਘੱਟ ਕੀਮਤ ‘ਤੇ ਵਿਭਿੰਨ ਸਟਾਕ ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਆਗਿਆ ਦਿੰਦੀ ਹੈ। VTB ਮਾਸਕੋ ਐਕਸਚੇਂਜ ਇੰਡੈਕਸ VTBX ਦੀ ਕੁੱਲ ਲਾਗਤ ਅਤੇ ਕਮਿਸ਼ਨ 0.69% ਪ੍ਰਤੀ ਸਾਲ ਤੋਂ ਵੱਧ ਨਹੀਂ ਹੈ। ਐਪਲੀਕੇਸ਼ਨ ਰਾਹੀਂ ਖਰੀਦਦਾਰੀ ਕਰਦੇ ਸਮੇਂ, ਤੁਹਾਨੂੰ ਦਲਾਲੀ ਕਮਿਸ਼ਨ ਦਾ ਭੁਗਤਾਨ ਕਰਨ ਦੀ ਲੋੜ ਨਹੀਂ ਹੈ।

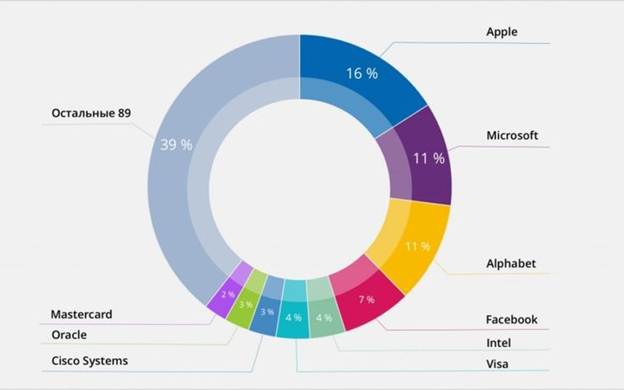

FXIT

FXIT ਨੂੰ ਸਭ ਤੋਂ ਮਹਿੰਗੇ ਫੰਡਾਂ ਵਿੱਚੋਂ ਇੱਕ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ, ਜਿਸ ਵਿੱਚ ਸਭ ਤੋਂ ਵੱਡੀ IT ਫਰਮਾਂ ਦੇ ਸ਼ੇਅਰ ਸ਼ਾਮਲ ਹੁੰਦੇ ਹਨ। ਨਿਵੇਸ਼ਕ ਸਭ ਤੋਂ ਪ੍ਰਸਿੱਧ ਉੱਚ-ਤਕਨੀਕੀ ਕੰਪਨੀਆਂ ਦੇ ਸ਼ੇਅਰਾਂ ਦੇ ਵਾਧੇ ਵਿੱਚ ਸਰਗਰਮ ਹਿੱਸਾ ਲੈ ਸਕਦੇ ਹਨ: Apple/Microsoft/Intel/Visa/IBM/Cisco/Oracle, ਆਦਿ। FXIT ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ 80 ਤੋਂ ਵੱਧ ਜਾਰੀਕਰਤਾ ਸ਼ਾਮਲ ਹਨ, ਜੋ ਸੰਪੱਤੀ ਵਿਭਿੰਨਤਾ ਨੂੰ ਯਕੀਨੀ ਬਣਾਉਂਦਾ ਹੈ ਅਤੇ ਜੋਖਮਾਂ ਨੂੰ ਘਟਾਉਂਦਾ ਹੈ। ਫੰਡ ਪ੍ਰਬੰਧਨ ਫੀਸਾਂ ਘੱਟ ਹਨ।

ਨੋਟ! ਸਟਾਕ ਵਿੱਚ ਨਿਵੇਸ਼ ਅਕਸਰ “ਡੁੱਲ੍ਹ” ਜਾਂਦਾ ਹੈ. ਲੰਬੇ ਸਮੇਂ ਲਈ ਆਮਦਨ ਦਾ ਔਸਤ ਸਾਲਾਨਾ ਪੱਧਰ ਉਤਰਾਅ-ਚੜ੍ਹਾਅ ਨਾਲ ਬਣਿਆ ਹੋਵੇਗਾ।

ਪ੍ਰਾਪਤ ਹੋਏ ਲਾਭਅੰਸ਼ਾਂ ਦਾ ਮੁੜ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਜੇਕਰ ਉਪਭੋਗਤਾ ਇੱਕ ਰੂਸੀ ਬ੍ਰੋਕਰ ਦੀਆਂ ਸੇਵਾਵਾਂ ਦੀ ਵਰਤੋਂ ਕਰਦੇ ਹੋਏ ਫੰਡ ਸ਼ੇਅਰ ਵੇਚਦੇ ਹਨ

, ਤਾਂ ਵਿਅਕਤੀਗਤ ਨਿਵੇਸ਼ਕ ਨਿੱਜੀ ਆਮਦਨ ਟੈਕਸ (ਖਰੀਦ ਮੁੱਲ ਅਤੇ ਵਿਕਰੀ ਮੁੱਲ ਵਿੱਚ ਅੰਤਰ ਦਾ 13%) ਦੇ ਅਧੀਨ ਹੋਵੇਗਾ। ਜਦੋਂ ਤੱਕ ਸ਼ੇਅਰ ਵੇਚੇ ਨਹੀਂ ਜਾਂਦੇ, ਟੈਕਸ ਨਹੀਂ ਰੋਕਿਆ ਜਾਵੇਗਾ। ਜੇਕਰ ਤੁਸੀਂ ਵਿਕਰੀ ਦੇ ਸਮੇਂ ਟੈਕਸ ਅਦਾ ਕਰਨ ਤੋਂ ਬਚਣਾ ਚਾਹੁੰਦੇ ਹੋ, ਤਾਂ ਤੁਸੀਂ IIA

( ਵਿਅਕਤੀਗਤ ਨਿਵੇਸ਼ ਖਾਤਾ) ‘ਤੇ FXIT ਸ਼ੇਅਰ ਖਰੀਦ ਸਕਦੇ ਹੋ। ਇਸ ਮਾਮਲੇ ਵਿੱਚ, ਇੱਕ ਟੈਕਸ ਕਟੌਤੀ ਪ੍ਰਦਾਨ ਕੀਤੀ ਜਾਂਦੀ ਹੈ.

FinEx FXUS

FinEx FXUS ਉੱਥੋਂ ਦੇ ਸਭ ਤੋਂ ਵਧੀਆ ETFs ਵਿੱਚੋਂ ਇੱਕ ਹੈ। ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਅਮਰੀਕਾ ਦੀਆਂ 85% ਤੋਂ ਵੱਧ ਕੰਪਨੀਆਂ ਸ਼ਾਮਲ ਹਨ: Amazon/Apple/Coca-Cola/Facebook/Johnson&Johnson/Microsoft/VISA। ਸੋਲਐਕਟਿਵ ਏਜੀ ਇਸ ਫੰਡ ਲਈ ਅੰਤਰੀਵ ਸੂਚਕਾਂਕ ਹੈ। ਨਿਵੇਸ਼ਕ ਕਿਸੇ ਵੀ ਸਮੇਂ ਇੱਕ ਸ਼ੇਅਰ ਵੇਚ ਸਕਦੇ ਹਨ ਅਤੇ ਆਮਦਨ ਦੇ ਨਾਲ ਨਿਵੇਸ਼ ਕੀਤੇ ਫੰਡਾਂ ਨੂੰ ਵਾਪਸ ਲੈ ਸਕਦੇ ਹਨ। ਦਾਖਲਾ ਥ੍ਰੈਸ਼ਹੋਲਡ ਘੱਟ ਹੈ। ਟੈਕਸ ਬਰੇਕਾਂ ਹਨ:

- IIS ਕਟੌਤੀਆਂ;

- ਲੰਬੇ ਸਮੇਂ ਦੇ ਕਾਰਜਕਾਲ ਲਾਭ।

ਨੋਟ! ਲੈਣ-ਦੇਣ ਦੀ ਸਮਾਪਤੀ ਤੋਂ ਬਾਅਦ, ਫੰਡ ਖਾਤੇ ਤੋਂ ਡੈਬਿਟ ਕੀਤੇ ਜਾਣਗੇ, ਅਤੇ ਸ਼ੇਅਰ ਨਵੇਂ ਨਿਵੇਸ਼ਕ ਨੂੰ ਕ੍ਰੈਡਿਟ ਕੀਤਾ ਜਾਵੇਗਾ।

VTB – ਤਰਲਤਾ

VTB – ਤਰਲਤਾ – ਫੰਡਾਂ ਦੀ ਛੋਟੀ ਮਿਆਦ ਦੀ ਪਲੇਸਮੈਂਟ ਅਤੇ ਤਰਲਤਾ ਪ੍ਰਬੰਧਨ ਲਈ ਇੱਕ ਫੰਡ। ਨਿਵੇਸ਼ਕ 24 ਘੰਟਿਆਂ ਤੋਂ ਵੱਧ ਦੀ ਮਿਆਦ ਲਈ ਪੈਸਾ ਲਗਾ ਸਕਦੇ ਹਨ। ਰੋਜ਼ਾਨਾ ਮੁਨਾਫ਼ਾ ਇਕੱਠਾ ਕਰਨਾ। VTB ਨਨੁਕਸਾਨ ਦੇ ਜੋਖਮਾਂ ਦਾ ਸਾਹਮਣਾ ਕਰਦਾ ਹੈ – ਤਰਲਤਾ ਘੱਟ ਹੈ। ਫੰਡ ਦੀਆਂ ਜਾਇਦਾਦਾਂ ਨੂੰ ਮਨੀ ਮਾਰਕੀਟ ਯੰਤਰਾਂ ਵਿੱਚ ਰੱਖਿਆ ਜਾਂਦਾ ਹੈ। ਸਾਲਾਨਾ ਪ੍ਰਬੰਧਨ ਫੀਸ 0.49% ਤੋਂ ਵੱਧ ਨਹੀਂ ਹੈ। ਨਿਵੇਸ਼ਕ ਭੁਗਤਾਨ ਕਰਦਾ ਹੈ:

- ਪ੍ਰਬੰਧਨ ਕੰਪਨੀ ਦਾ ਮਿਹਨਤਾਨਾ – 0.21%;

- ਡਿਪਾਜ਼ਿਟਰੀ – 0.18%;

- ਹੋਰ ਖਰਚੇ – 0.1%।

- ਇੰਟਰਾਡੇ ਤਰਲਤਾ (ਘੱਟੋ-ਘੱਟ ਫੈਲਾਅ ਨਾਲ ਫੰਡ ਖਰੀਦਣ/ਵੇਚਣ ਦੀ ਸੰਭਾਵਨਾ ਦੀ ਉਪਲਬਧਤਾ);

- ਸਭ ਤੋਂ ਵੱਡੀ ਬੈਂਕਿੰਗ ਸੰਸਥਾਵਾਂ ਦੇ ਸਮੇਂ ਦੇ ਡਿਪਾਜ਼ਿਟ ਦੇ ਮੁਕਾਬਲੇ ਸੰਭਾਵੀ ਮੁਨਾਫਾ;

- ਘੱਟ ਤੋਂ ਘੱਟ ਨੁਕਸਾਨ ਦਾ ਜੋਖਮ.

ਜਾਣਨਾ ਦਿਲਚਸਪ! ਫੰਡ ਦੀ ਔਸਤ ਮਹੀਨਾਵਾਰ ਵਾਪਸੀ +0.28% ਹੈ।

FXRU

FinEx Tradable ਰੂਸੀ ਕਾਰਪੋਰੇਟ ਬਾਂਡ UCITS ETF (FXRU) ਨੂੰ ਰੂਸੀ ਕਾਰਪੋਰੇਟ ਯੂਰੋਬੌਂਡ ਇੰਡੈਕਸ EMRUS (ਬਲੂਮਬਰਗ ਬਾਰਕਲੇਜ਼) ‘ਤੇ ਕੇਂਦ੍ਰਿਤ ਇੱਕ ਮੰਗਿਆ ਫੰਡ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ। ਨਿਵੇਸ਼ਾਂ ਨੂੰ ਰੂਬਲ ਡਿਵੈਲਯੂਏਸ਼ਨ ਤੋਂ ਭਰੋਸੇਯੋਗ ਤੌਰ ‘ਤੇ ਸੁਰੱਖਿਅਤ ਰੱਖਿਆ ਜਾਂਦਾ ਹੈ। ਲਾਭਅੰਸ਼ ਦਾ ਭੁਗਤਾਨ ਪ੍ਰਦਾਨ ਨਹੀਂ ਕੀਤਾ ਗਿਆ ਹੈ। ਨਿਵੇਸ਼ਕ ਪ੍ਰਾਪਤ ਆਮਦਨ ਨੂੰ ਪੂੰਜੀ ਬਣਾ ਸਕਦੇ ਹਨ। ਮੁਨਾਫੇ ਦਾ ਮੁੜ ਨਿਵੇਸ਼ ਨਿਵੇਸ਼ ‘ਤੇ ਵਾਪਸੀ ਨੂੰ ਵਧਾਉਣ ਵਿੱਚ ਮਦਦ ਕਰਦਾ ਹੈ। ETF ਫੰਡ ਦਾ ਵਪਾਰ ਮਾਸਕੋ ਐਕਸਚੇਂਜ ‘ਤੇ ਰੂਬਲ ਵਿੱਚ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਮਾਸਕੋ ਐਕਸਚੇਂਜ ਤੱਕ ਪਹੁੰਚ ਪ੍ਰਦਾਨ ਕਰਨ ਵਾਲੇ ਬ੍ਰੋਕਰੇਜ ਖਾਤੇ ਨੂੰ ਖੋਲ੍ਹਣ ਤੋਂ ਪਹਿਲਾਂ ਹੀ ਧਿਆਨ ਰੱਖਣਾ ਜ਼ਰੂਰੀ ਹੈ। ਇੱਕ ਵਾਰ ਖਾਤਾ ਖੋਲ੍ਹਣ ਤੋਂ ਬਾਅਦ, ਬ੍ਰੋਕਰ ਦੇ ਮੋਬਾਈਲ ਐਪ/ਪੀਸੀ ਟਰਮੀਨਲ ਵਿੱਚ ਟਿਕਰ ਦੁਆਰਾ ETF ਲੱਭੋ। ਉਸ ਤੋਂ ਬਾਅਦ, ਤੁਸੀਂ ਵਿਕਰੀ ਅਤੇ ਖਰੀਦਦਾਰੀ ਵਿੱਚ ਸ਼ਾਮਲ ਹੋ ਸਕਦੇ ਹੋ। FXRU ET ਦੇ ਫਾਇਦਿਆਂ ਵਿੱਚ ਸ਼ਾਮਲ ਹਨ:

- ਸਵੀਕਾਰਯੋਗ ਕਮਿਸ਼ਨ ਪੱਧਰ, ਜੋ ਕਿ 0.5% ਹੈ;

- ਸੁਵਿਧਾਜਨਕ ਪਹੁੰਚ ਦੀ ਉਪਲਬਧਤਾ ਅਤੇ ਘੱਟੋ-ਘੱਟ ਐਂਟਰੀ ਥ੍ਰੈਸ਼ਹੋਲਡ;

- ਨਿਰਦੋਸ਼ ਵਪਾਰਕ ਵੱਕਾਰ;

- ਟੈਕਸ ਤਰਜੀਹਾਂ ਜੋ ਨਿਵੇਸ਼ਾਂ ਲਈ AI ਦੀ ਵਰਤੋਂ ਕਰਦੇ ਸਮੇਂ ਪ੍ਰਦਾਨ ਕੀਤੀਆਂ ਜਾਣਗੀਆਂ;

- ਸਹਿਯੋਗ ਦੀ ਪਾਰਦਰਸ਼ੀ ਯੋਜਨਾ;

- ਨਿਵੇਸ਼ ਸੁਰੱਖਿਆ ਅਤੇ ਤਰਲਤਾ ਦਾ ਸੁਮੇਲ।

ਨੋਟ! ਯੂਰੋਬੌਂਡ ਈਟੀਐਫ ਘੱਟ ਐਂਟਰੀ ਥ੍ਰੈਸ਼ਹੋਲਡ ਦੇ ਕਾਰਨ ਨਿਵੇਸ਼ਕਾਂ ਦੁਆਰਾ ਵੱਡੇ ਪੱਧਰ ‘ਤੇ ਖਰੀਦੇ ਜਾ ਸਕਦੇ ਹਨ।

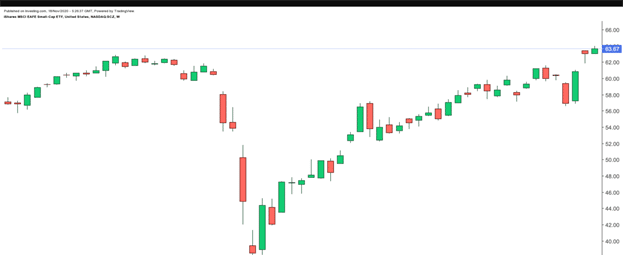

Schwab US ਸਮਾਲ ਕੈਪ ETF

ਸ਼ਵਾਬ ਯੂਐਸ ਸਮਾਲ-ਕੈਪ ETF ਨੂੰ ਸਮਾਲ-ਕੈਪ ਸਟਾਕਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦਾ ਇੱਕ ਸਧਾਰਨ, ਕੁਸ਼ਲ, ਅਤੇ ਉੱਚ ਵਿਭਿੰਨ ਤਰੀਕਾ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ। ਫੰਡ ਦੇ ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਛੋਟੀਆਂ/ਮਿਡ-ਕੈਪ ਕੰਪਨੀਆਂ ਦੇ 1,700 ਤੋਂ ਵੱਧ ਸ਼ੇਅਰ ਸ਼ਾਮਲ ਹਨ। ਇਹ ਨਾ ਭੁੱਲੋ ਕਿ ਫੰਡ ਦੇ ਸ਼ੇਅਰ ਅਮਰੀਕਾ ਦੀ ਘਰੇਲੂ ਆਰਥਿਕਤਾ ਨਾਲ ਜੁੜੇ ਹੋਏ ਹਨ. Schwab US ਸਮਾਲ-ਕੈਪ ETF ਸਸਤੀ ਹੈ, ਜਿਸਨੂੰ ਇੱਕ ਮਹੱਤਵਪੂਰਨ ਫਾਇਦਾ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ। ਲਾਭਅੰਸ਼ ਉਪਜ 1.2% ਹੈ, ਅਤੇ ਲਾਗਤਾਂ ਦੀ ਮਾਤਰਾ 0.04% ਤੋਂ ਵੱਧ ਨਹੀਂ ਹੈ।

FinEx: US REIT UCITS ETF USD

FinEx US REIT UCITS ETF USD ਇੱਕ ਪ੍ਰਸਿੱਧ ਫੰਡ ਹੈ ਜੋ ਉੱਚ ਪੱਧਰੀ ਵਿਭਿੰਨਤਾ ਪ੍ਰਦਾਨ ਕਰਦਾ ਹੈ (ਨਿਵੇਸ਼ ਆਰਥਿਕਤਾ ਦੇ ਵਿਅਕਤੀਗਤ ਖੇਤਰਾਂ ਵਿੱਚ ਮਾਮਲਿਆਂ ਦੀ ਸਥਿਤੀ ‘ਤੇ ਨਿਰਭਰ ਨਹੀਂ ਕਰੇਗਾ) ਅਤੇ ਤਰਲਤਾ ਪ੍ਰਦਾਨ ਕਰਦਾ ਹੈ। ਨਿਵੇਸ਼ਕਾਂ ਕੋਲ ਟੈਕਸਾਂ ਦੀ ਬੱਚਤ ਕਰਦੇ ਹੋਏ, ਜਾਇਦਾਦ ਨੂੰ ਤੇਜ਼ੀ ਨਾਲ ਖਰੀਦਣ/ਵੇਚਣ ਦਾ ਮੌਕਾ ਹੁੰਦਾ ਹੈ। ਫੰਡ ਮੇਨਟੇਨੈਂਸ ਫੀਸ 0.6% ਹੈ। FinEx ਦੀਆਂ ਸ਼ਕਤੀਆਂ: US REIT UCITS ETF USD ਵਿੱਚ ਸ਼ਾਮਲ ਹਨ:

- ਉੱਚ ਤਰਲਤਾ;

- ਟੈਕਸ ਕੁਸ਼ਲਤਾ;

- ਉੱਚ ਵਿਭਿੰਨਤਾ;

- ਕੋਈ ਪ੍ਰਬੰਧਨ ਖਰਚੇ ਨਹੀਂ.

ਨੋਟ! ਲਾਭਅੰਸ਼ ਨੂੰ FinEx US REIT UCITS ETF USD ਵਿੱਚ ਮੁੜ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਇਸ ਦਾ ਧੰਨਵਾਦ, ਨਿਵੇਸ਼ਕ ਨੂੰ ਆਪਣੇ ਆਪ ਟੈਕਸ ਰਿਟਰਨ ਭਰਨ ਦੀ ਜ਼ਰੂਰਤ ਤੋਂ ਛੁਟਕਾਰਾ ਮਿਲ ਜਾਂਦਾ ਹੈ।

FXDE

FXDE ETF ਇੱਕ ਫੰਡ ਹੈ ਜੋ ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਜਰਮਨ ਸਟਾਕਾਂ ਅਤੇ ਪ੍ਰਮੁੱਖ ਯੂਰਪੀਅਨ ਆਰਥਿਕਤਾ ਵਿੱਚ ਲਾਭਦਾਇਕ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਆਗਿਆ ਦਿੰਦਾ ਹੈ। ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਸਭ ਤੋਂ ਵੱਡੀਆਂ ਕੰਪਨੀਆਂ ਦੇ ਸ਼ੇਅਰ ਸ਼ਾਮਲ ਹੁੰਦੇ ਹਨ: ਸੀਮੇਂਸ/ਐਸਏਪੀ/ਬਾਇਰ/ਡੇਮਲਰ/ਏਲੀਅਨਜ਼/ਐਡੀਡਾਸ/ਵੋਕਸਵੈਗਨ/ਬੀਐਮਡਬਲਯੂ ਅਤੇ ਹੋਰ। ਸੂਚਕਾਂਕ ਯੂਰਪ ਦੇ ਸਭ ਤੋਂ ਵੱਡੇ ਸਟਾਕ ਮਾਰਕੀਟ ਦੇ 85% ਨੂੰ ਕਵਰ ਕਰਦਾ ਹੈ। FXDE ਦੀ ਮੁੱਖ ਮੁਦਰਾ ਯੂਰੋ ਹੈ। ਰੂਬਲ ਦੇ ਘਟਾਓ ਦੀ ਸਥਿਤੀ ਵਿੱਚ, ਨਿਵੇਸ਼ਕ ਆਪਣੇ ਆਪ ਹੀ ਦਰਾਂ ਵਿੱਚ ਅੰਤਰ ਤੋਂ ਲਾਭ ਪ੍ਰਾਪਤ ਕਰੇਗਾ। ਚੋਣਵੀਆਂ ਖਪਤਕਾਰ ਵਸਤੂਆਂ ਦੀਆਂ ਕੰਪਨੀਆਂ FXDE ਦਾ ਸਭ ਤੋਂ ਵੱਡਾ ਹਿੱਸਾ ਰੱਖਦੀਆਂ ਹਨ। ਬਾਲਣ ਉਦਯੋਗ ਪੂਰੀ ਤਰ੍ਹਾਂ ਗੈਰਹਾਜ਼ਰ ਹੈ.

ਨੋਟ! ਕੰਪਨੀਆਂ ਦੇ ਸ਼ੇਅਰਾਂ ‘ਤੇ ਪ੍ਰਾਪਤ ਹੋਏ ਲਾਭਅੰਸ਼ਾਂ ਦਾ ਮੁੜ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈ।

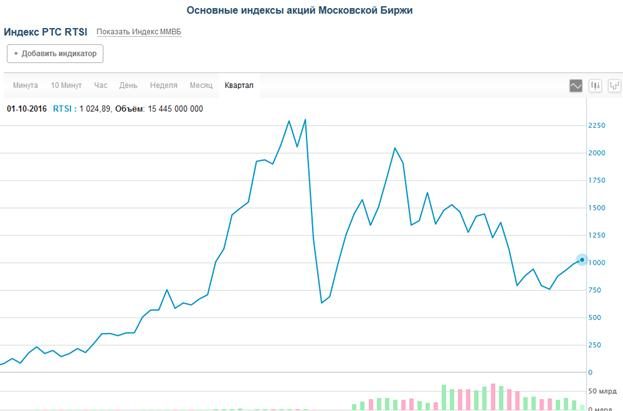

FinEx ਰੂਸੀ RTS ਇਕੁਇਟੀ UCITS ETF

FinEx ਰੂਸੀ RTS ਇਕੁਇਟੀ UCITS ETF ਨੂੰ ਸਭ ਤੋਂ ਵੱਧ ਦੇਸ਼ ਭਗਤ ਨਿਵੇਸ਼ ਪੋਰਟਫੋਲੀਓ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ, ਜਿਸ ਵਿੱਚ ਮੁੱਖ ਤੌਰ ‘ਤੇ ਰੂਸੀ ਸਟਾਕ ਹੁੰਦੇ ਹਨ। ਨਿਵੇਸ਼ਕ ਸਭ ਤੋਂ ਵੱਡੀਆਂ ਕੰਪਨੀਆਂ ਦੇ ਸ਼ੇਅਰਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰ ਸਕਦੇ ਹਨ ਜਿਵੇਂ ਕਿ: Gazprom/Lukoil/Sberbank/VTB/Surgutneftegaz/NOVATEK/Magnit/Rosneft, ਆਦਿ। FinEx ਰੂਸੀ RTS ਇਕੁਇਟੀ UCITS ETF ਨੂੰ ਮਹੱਤਵਪੂਰਨ ਫਾਇਦੇ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ: ਘੱਟ ਕਮਿਸ਼ਨ, ਉੱਚ ਲਾਭਅੰਸ਼ ਉਪਜ ਅਤੇ ਘੱਟ ਦਾਖਲਾ ਥ੍ਰੈਸ਼ਹੋਲਡ. RTS ਇਕੁਇਟੀ UCITS RTS ਸੂਚਕਾਂਕ ਤੋਂ ਸ਼ੇਅਰਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਦਾ ਹੈ, ਇਸਦੀ ਰਚਨਾ ਅਤੇ ਬਣਤਰ ਨੂੰ ਦੁਹਰਾਉਂਦਾ ਹੈ। ਹਾਲਾਂਕਿ, ਇਹ ਯਾਦ ਰੱਖਣ ਯੋਗ ਹੈ ਕਿ ਕੋਟਸ ਦੀ ਗਣਨਾ ਡਾਲਰਾਂ ਵਿੱਚ ਕੀਤੀ ਜਾਂਦੀ ਹੈ, ਰੂਬਲ ਵਿੱਚ ਨਹੀਂ। ਸ਼ੇਅਰਾਂ ‘ਤੇ ਪ੍ਰਾਪਤ ਹੋਏ ਲਾਭਅੰਸ਼ਾਂ ਦਾ ਮੁੜ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈ।

FinEx FXRW ETF ਮੁਦਰਾ ਹੇਜ ਗਲੋਬਲ ਸਟਾਕ

FXRW ETF ਨੂੰ ਗਲੋਬਲ ਪ੍ਰਤੀਭੂਤੀਆਂ ਦੀ ਮਾਰਕੀਟ ਵਿੱਚ ਇੱਕ ਨਵੀਨਤਾਕਾਰੀ ਮੁਦਰਾ ਹੈੱਜ ਫੰਡ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ। FXRW ETF ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ US/ਜਰਮਨ/ਜਾਪਾਨੀ/ਚੀਨੀ/ਆਸਟ੍ਰੇਲੀਅਨ/ਰੂਸੀ ਸਟਾਕ ਸ਼ਾਮਲ ਹਨ। ਰੂਬਲ / ਡਾਲਰ ਦੀਆਂ ਦਰਾਂ ਵਿੱਚ ਅੰਤਰ ਦੇ ਕਾਰਨ, ਉਪਜ ਵਿੱਚ ਕੁਝ ਪ੍ਰਤੀਸ਼ਤ ਜੋੜਿਆ ਜਾਂਦਾ ਹੈ. 1 ETF ਸ਼ੇਅਰ ਦੀ ਖਰੀਦ ਦੁਆਰਾ, ਨਿਵੇਸ਼ਕ ਨੂੰ ਗਲੋਬਲ ਵਿਭਿੰਨਤਾ ਪ੍ਰਾਪਤ ਹੁੰਦੀ ਹੈ। ਈਟੀਐਫ ਦਾ ਰੂਸ ਵਿੱਚ ਇੱਕ ਵੱਡੇ ਸ਼ੇਅਰ ਫਰੈਕਸ਼ਨ ਨਾਲ ਵਪਾਰ ਕੀਤਾ ਜਾਂਦਾ ਹੈ, ਜੋ ਯਕੀਨੀ ਤੌਰ ‘ਤੇ ਇੱਕ ਫਾਇਦਾ ਹੈ। ਸ਼ੇਅਰ ਦੀ ਕੀਮਤ $0.02 ਤੋਂ ਸ਼ੁਰੂ ਹੁੰਦੀ ਹੈ। FXRW ਵਿੱਚ, ETFs ਨੂੰ ਕਿਸਮ ਦੁਆਰਾ ਪ੍ਰਮੁੱਖ ਸੈਕਟਰ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ: ਉਦਯੋਗਿਕ / IT / ਵਿੱਤੀ / FMCG / ਸਿਹਤ ਸੰਭਾਲ / ਵਸਤੂਆਂ / ਟਿਕਾਊ ਵਸਤੂਆਂ। FXRW ETF ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ APPLE/MICROSOFT/ALIBABA/TENCENT/Facebook/Amazon/Toyota ਅਤੇ ਹੋਰਾਂ ਦੇ ਸ਼ੇਅਰ ਸ਼ਾਮਲ ਹਨ। ਦਾਖਲਾ ਸੀਮਾ ਘੱਟ ਹੈ। ਇੱਕ FXRW ਪੇਪਰ ਸਿਰਫ 1 ਰੂਬਲ ਵਿੱਚ ਖਰੀਦਿਆ ਜਾ ਸਕਦਾ ਹੈ,

SPDR S&P 500 ETF

SPDR S&P 500 ETF ਇੱਕ ਫੰਡ ਹੈ ਜਿਸਦੀ ਸਥਾਪਨਾ 1993 ਵਿੱਚ ਕੀਤੀ ਗਈ ਸੀ। ਇਹ ਉਸਦੇ ਨਾਲ ਹੈ ਕਿ ਪੋਰਟਫੋਲੀਓ ਪ੍ਰਬੰਧਕ ਆਦਤਨ ਆਪਣੇ ਨਤੀਜਿਆਂ ਦੀ ਤੁਲਨਾ ਕਰਦੇ ਹਨ, ਕਿਉਂਕਿ SPDR S&P 500 ETF ਇੱਕ ਕਿਸਮ ਦਾ ਬੈਂਚਮਾਰਕ ਹੈ। ਅਜਿਹੇ ਮਾਮਲਿਆਂ ਵਿੱਚ ਜਿੱਥੇ ਪ੍ਰਦਰਸ਼ਨ ਸੂਚਕਾਂਕ ਤੋਂ ਉੱਪਰ ਹੈ, ਕੋਈ ਇਹ ਯਕੀਨੀ ਹੋ ਸਕਦਾ ਹੈ ਕਿ ਸਾਲ ਦੌਰਾਨ ਕੰਮ ਵਧੀਆ ਢੰਗ ਨਾਲ ਕੀਤਾ ਗਿਆ ਸੀ। ਜੇ ਘੱਟ ਹੈ, ਤਾਂ ਨਿਵੇਸ਼ਕ ਕੋਲ ਇਸ ਬਾਰੇ ਸੋਚਣ ਲਈ ਕੁਝ ਹੈ. ਇਸ ਫੰਡ ਦਾ ਬਾਜ਼ਾਰ ਪੂੰਜੀਕਰਣ $284 ਬਿਲੀਅਨ ਹੈ। ਪਿਛਲੇ ਪੰਜ ਸਾਲਾਂ ਲਈ ਵਾਪਸੀ ਦੀ ਦਰ 70% ਤੋਂ ਵੱਧ ਹੈ। ਸਾਲਾਨਾ ਪ੍ਰਬੰਧਨ ਫੀਸ 0.09% ਹੈ।

FXRL

ਅਨੁਕੂਲਿਤ ਭੌਤਿਕ ਪ੍ਰਤੀਕ੍ਰਿਤੀ ਦੀ ਵਰਤੋਂ FXRL ਦੀ ਇੱਕ ਮਹੱਤਵਪੂਰਨ ਵਿਸ਼ੇਸ਼ਤਾ ਹੈ। RTS ਤੋਂ ਕਈ ਅਹੁਦਿਆਂ ਲਈ, ਕੋਈ ਲੋੜੀਂਦੀ ਸਪਲਾਈ/ਮੰਗ ਨਹੀਂ ਹੈ। FXRL ਉਹਨਾਂ ਦੇ ਨਾਲ ਐਕਸਚੇਂਜ ਤੇ ਕੀ ਕਰਦਾ ਹੈ ਉਹਨਾਂ ਦੇ ਮਾਰਕੀਟ ਮੁੱਲ ਨੂੰ ਪ੍ਰਭਾਵਿਤ ਕਰਦਾ ਹੈ। ਇਹੀ ਕਾਰਨ ਹੈ ਕਿ ਰਚਨਾ ਨੂੰ ਯੋਜਨਾਬੱਧ ਢੰਗ ਨਾਲ ਅਨੁਕੂਲ ਬਣਾਇਆ ਗਿਆ ਹੈ: ਘੱਟ-ਤਰਲ ਪ੍ਰਤੀਭੂਤੀਆਂ ਨੂੰ ਹਟਾਉਂਦੇ ਹੋਏ, ਵੱਡੇ ਜਾਰੀਕਰਤਾਵਾਂ ਦੇ ਸ਼ੇਅਰ ਵਧੇ ਹਨ। FXRL ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਸਭ ਤੋਂ ਵੱਡੀਆਂ ਕੰਪਨੀਆਂ ਦੇ ਸ਼ੇਅਰ ਸ਼ਾਮਲ ਹੁੰਦੇ ਹਨ: Sberbank/Gazprom/Lukoil/Yandex/Rosneft/NOVATEK/Polus/Magnit। ਫੰਡ ਕਮਿਸ਼ਨ – 0.9%. ਫੰਡ ਲਾਭਅੰਸ਼ ਦਾ ਭੁਗਤਾਨ ਨਹੀਂ ਕਰਦਾ, ਪਰ ਮੁੜ ਨਿਵੇਸ਼ ਕਰਦਾ ਹੈ, ਜੋ ਸ਼ੇਅਰਾਂ ਦੇ ਮੁੱਲ ਵਿੱਚ ਵਾਧੇ ਵਿੱਚ ਯੋਗਦਾਨ ਪਾਉਂਦਾ ਹੈ।

ਵੈਨਗਾਰਡ FTSE ਵਿਕਸਤ ਬਾਜ਼ਾਰ ETF

ਵੈਨਗਾਰਡ FTSE ਵਿਕਸਤ ਬਾਜ਼ਾਰ ETF ਯੂਰਪੀਅਨ ਜੜ੍ਹਾਂ ਵਾਲਾ ਇੱਕ ਫੰਡ ਹੈ। ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਯੂਰਪ, ਆਸਟ੍ਰੇਲੀਆ, ਅਮਰੀਕਾ ਅਤੇ ਜਾਪਾਨ ਦੀਆਂ ਸਭ ਤੋਂ ਵੱਡੀਆਂ ਕੰਪਨੀਆਂ ਦੇ 1000 ਤੋਂ ਵੱਧ ਸ਼ੇਅਰ ਸ਼ਾਮਲ ਹਨ। ਫੰਡ ਦਾ ਅਤਿ-ਘੱਟ ਖਰਚ ਅਨੁਪਾਤ ਇਸਦੇ ਜ਼ਿਆਦਾਤਰ ਪ੍ਰਤੀਯੋਗੀਆਂ ਨਾਲੋਂ ਇੱਕ ਮਹੱਤਵਪੂਰਨ ਲਾਗਤ ਫਾਇਦਾ ਹੈ। ਪ੍ਰਬੰਧਨ ਲਾਗਤਾਂ ਦੀ ਲਾਗਤ 0.05% ਹੈ. ਹਾਲ ਹੀ ਦੇ ਸਾਲਾਂ ਵਿੱਚ ਉਪਜ 16.5-16.6% ਦੀ ਰੇਂਜ ਵਿੱਚ ਰਹੀ ਹੈ।

iShares MSCI USMV

USMV ਨਿਊਨਤਮ ਅਸਥਿਰਤਾ ਦੇ ਨਾਲ US ਸਟਾਕਾਂ ਦਾ ਇੱਕ ਪੋਰਟਫੋਲੀਓ ਪੇਸ਼ ਕਰਦਾ ਹੈ। ਫੰਡ ਸੂਚਕਾਂਕ ਘੱਟੋ-ਘੱਟ ਵਿਭਿੰਨਤਾ ਵਾਲਾ ਪੋਰਟਫੋਲੀਓ ਬਣਾਉਣ ਲਈ ਇੱਕ ਅਨੁਕੂਲਨ ਐਲਗੋਰਿਦਮ ਦੀ ਵਰਤੋਂ ਕਰਦਾ ਹੈ ਜੋ ਸਟਾਕਾਂ ਦੇ ਵਿਚਕਾਰ ਸਬੰਧ ਨੂੰ ਧਿਆਨ ਵਿੱਚ ਰੱਖਦਾ ਹੈ, ਨਾ ਕਿ ਘੱਟ ਵਿਕਣ ਵਾਲੇ ਸਟਾਕਾਂ ਦੀ ਇੱਕ ਟੋਕਰੀ ਰੱਖਣ ਦੀ ਬਜਾਏ। ਇੱਕ ਨਿਵੇਸ਼ ਪੋਰਟਫੋਲੀਓ ਬਣਾਉਣ ਲਈ, S&P ਦਾ ਮੁੱਖ ਵਿਕਲਪ ਵਰਤਿਆ ਜਾਂਦਾ ਹੈ। ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਘੱਟੋ-ਘੱਟ ਅਸਥਿਰਤਾ ਵਾਲੀਆਂ ਕੰਪਨੀਆਂ ਦੇ ਸ਼ੇਅਰ ਸ਼ਾਮਲ ਹੁੰਦੇ ਹਨ (ਉਦਾਹਰਨ ਲਈ, PepsiCo/ Merck & Co)। ਇਹ ਪਹੁੰਚ ਹਵਾਲੇ ਵਿੱਚ ਵਾਧੇ / ਤਿੱਖੀ ਬੂੰਦਾਂ ਵਿੱਚ ਕਮੀ ਪ੍ਰਦਾਨ ਕਰਦੀ ਹੈ। ਇਸਦੇ ਲਈ ਧੰਨਵਾਦ, ਨਿਵੇਸ਼ਕ ਨੂੰ ਨਿਕਾਸ ‘ਤੇ ਇੱਕ ਭਰੋਸੇਮੰਦ ਅਤੇ ਲਾਭਦਾਇਕ ਸੰਪਤੀ ਮਿਲਦੀ ਹੈ.

JPMorgan US ਮੋਮੈਂਟਮ ਫੈਕਟਰ ETF

JPMorgan US ਮੋਮੈਂਟਮ ਫੈਕਟਰ ETF (NYSE:JMOM) ਨਿਵੇਸ਼ਕਾਂ ਨੂੰ ਉੱਚ-ਉਪਜ ਵਾਲੇ US ਸਟਾਕਾਂ ਵਿੱਚ ਨਿਵੇਸ਼ ਕਰਨ ਦੀ ਇਜਾਜ਼ਤ ਦਿੰਦਾ ਹੈ। ਫਾਊਂਡੇਸ਼ਨ ਦੀ ਸਥਾਪਨਾ 2017 ਵਿੱਚ ਕੀਤੀ ਗਈ ਸੀ। ਅੱਜ ਤੱਕ, JPMorgan US $135 ਮਿਲੀਅਨ ਦੀ 273 ਸੰਪਤੀਆਂ ਦਾ ਪ੍ਰਬੰਧਨ ਕਰਦਾ ਹੈ। ਲਾਭਅੰਸ਼ ਉਪਜ 1.15% ਹੈ ਅਤੇ ਨਿਵੇਸ਼ ਦੀ ਲਾਗਤ 0.12% ਹੈ। ਪੂੰਜੀ ਦਾ ਵੱਡਾ ਹਿੱਸਾ ਤਕਨਾਲੋਜੀ ਸੈਕਟਰ (ਲਗਭਗ 30%) ਵਿੱਚ ਨਿਵੇਸ਼ ਕੀਤਾ ਜਾਂਦਾ ਹੈ। ਹੈਲਥਕੇਅਰ ਸੈਕਟਰ (13.3%) ਅਤੇ ਉਦਯੋਗ (11.7%) ਵਿੱਚ ਵੀ ਚੰਗੀ ਤਰ੍ਹਾਂ ਨਿਵੇਸ਼ ਕੀਤਾ ਗਿਆ ਹੈ। ਨਿਵੇਸ਼ ਪੋਰਟਫੋਲੀਓ ਵਿੱਚ ਐਮਾਜ਼ਾਨ/ਮਾਈਕ੍ਰੋਸਾਫਟ/ਵੀਜ਼ਾ/ਐਨਵੀਆਈਡੀਆ/ਐਪਲ ਵਰਗੀਆਂ ਪ੍ਰਮੁੱਖ ਕੰਪਨੀਆਂ ਦੇ ਸ਼ੇਅਰ ਸ਼ਾਮਲ ਹੁੰਦੇ ਹਨ। ਜਾਰੀਕਰਤਾ ਮਾਲੀਆ ਵਧਾਉਣ ‘ਤੇ ਕੇਂਦ੍ਰਿਤ ਹਨ, ਲੰਬੇ ਸਮੇਂ ਲਈ / ਮੁਨਾਫਾ ਵਧਾਉਣ ਅਤੇ ਨਿਵੇਸ਼ ‘ਤੇ ਵਾਪਸੀ।

ਨੋਟ! ਹਾਲ ਹੀ ਦੇ ਸਾਲਾਂ ਵਿੱਚ, JPMorgan US ਮੋਮੈਂਟਮ ਫੈਕਟਰ ETF (NYSE:JMOM) ਨੇ ਲਗਭਗ 12.5-13% ਦਾ ਵਾਧਾ ਕਰਕੇ ਇੱਕ ਸਰਵ-ਕਾਲੀ ਉੱਚ ਪੱਧਰ ‘ਤੇ ਪਹੁੰਚਾਇਆ ਹੈ।

2022 ਵਿੱਚ ਮਾਸਕੋ ਐਕਸਚੇਂਜ ‘ਤੇ ETFs ਦੀ ਚੋਣ ਕਿਵੇਂ ਕਰੀਏ – ਕਿਵੇਂ ਨਿਵੇਸ਼ ਕਰਨਾ ਹੈ, ਨਿਵੇਸ਼ ਕਰਨਾ ਹੈ ਅਤੇ ਗੁਆਉਣਾ ਨਹੀਂ: https://youtu.be/OgbogdWLsh8 ਆਪਣੇ ਖੁਦ ਦੇ ਪੋਰਟਫੋਲੀਓ ਲਈ ETFs ਪ੍ਰਾਪਤ ਕਰਨਾ ਇੱਕ ਸਮਾਰਟ ਨਿਵੇਸ਼ ਵਿਚਾਰ ਮੰਨਿਆ ਜਾਂਦਾ ਹੈ। ਅਜਿਹੇ ਫੰਡ ਤਿਆਰ ਕੀਤੇ ਵਿਭਿੰਨ ਯੰਤਰ ਹਨ। ਹਾਲਾਂਕਿ, ETF ਚੋਣ ਪ੍ਰਕਿਰਿਆ ਵਿੱਚ, ਗਲਤੀ ਨਾ ਕਰਨਾ ਮਹੱਤਵਪੂਰਨ ਹੈ। ਉੱਪਰ ਸੂਚੀਬੱਧ ਫੰਡਾਂ ਨੂੰ ਤਰਜੀਹ ਦੇ ਕੇ, ਨਿਵੇਸ਼ਕ ਨਿਸ਼ਚਤ ਹੋ ਸਕਦਾ ਹੈ ਕਿ ਨਕਦ ਜਮ੍ਹਾਂ ਰਕਮ ਨਾ ਸਿਰਫ਼ ਗੁਆਚ ਜਾਵੇਗੀ, ਸਗੋਂ ਤੁਹਾਨੂੰ ਇੱਕ ਚੰਗੀ ਵਾਧੂ ਆਮਦਨ ਵੀ ਪ੍ਰਾਪਤ ਕਰਨ ਦੀ ਇਜਾਜ਼ਤ ਦੇਵੇਗੀ।