मूल्य कार्य व्यापार को रहस्य – यो के हो र व्यापार मा मूल्य कार्य प्रणाली कसरी प्रयोग गर्ने, उदाहरण र सुझाव। मूल्य कार्य एक व्यापारिक विधि हो जसले एक व्यापारीलाई बजारमा के भइरहेको छ भनेर पढ्न र प्राविधिक सूचकहरूमा मात्र भर पर्नुको सट्टा हालको मूल्य आन्दोलनहरूमा आधारित व्यक्तिपरक व्यापारिक निर्णयहरू गर्न अनुमति दिन्छ। https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm कुनै पनि व्यापारिक रणनीति जस्तै, नाफा मूल्य कार्य कसरी प्रयोग गरिन्छ भन्नेमा निर्भर गर्दछ। विधि अभ्यास गर्ने व्यापारीहरूले ऐतिहासिक र वर्तमान ढाँचाहरूमा ध्यान केन्द्रित गर्छन् जहाँ मूल्य अर्को स्थानमा जान सक्छ।

- मूल्य कार्य प्रणाली – यो के हो, नौसिखिया व्यापारीहरूको लागि आधार

- मूल्य कार्य संग बजार बुझ्न

- क्यान्डलस्टिक विश्लेषण मूल्य कार्यको आधार हो

- मूल्य कार्य ढाँचा

- किन मूल्य कार्यले काम गर्छ?

- मूल्य कार्य कसरी व्यापार गर्ने – बुझाइ र रणनीतिहरू

- Scalping र मूल्य कार्य

- संरचनात्मक मर्जर कारक र मूल्य कार्य

- कार्य रणनीति मूल्य कार्य

- व्यवहारमा मूल्य कार्य कसरी प्रयोग गर्ने

- चार्ट ढाँचाको ब्रेकआउटमा ट्रेडिंग

- तेर्सो ब्रेकआउट/रिटेस्ट ट्रेडिंग

- ट्रेन्डलाइनको ब्रेकआउटमा ट्रेडिंग

- पुलब्याक व्यापार

- एक प्रवृत्ति संग एक व्यापार प्रविष्ट गर्नुहोस्

- मूल्य कार्य ट्रेडिंग: कारकहरू विचार गर्न

मूल्य कार्य प्रणाली – यो के हो, नौसिखिया व्यापारीहरूको लागि आधार

नामको रूपमा, यस रणनीतिमा सबैभन्दा महत्त्वपूर्ण तत्व एक निश्चित वित्तीय साधनको मूल्य हो। मूल्य कार्य मूल्य आन्दोलनको अवलोकन र व्याख्यामा आधारित छ। विगतमा भएका मूल्य परिवर्तनहरूको सम्बन्धमा अक्सर विश्लेषण गरिन्छ। मूल्य कार्य व्यापारलाई अन्य रणनीतिहरूबाट छुट्याउने मुख्य कुरा भनेको यो प्रविधिले संकेतकहरू बिना “स्वच्छ” वा “नग्न” चार्टहरू प्रयोग गर्दछ, स्पष्टीकरणको साथ कि सूचकहरू आफैंमा ऐतिहासिक मूल्य आन्दोलनहरूको व्याख्या हो (जसमा कुनै भविष्यवाणी गर्ने शक्ति छैन, र ग्राफहरू आफैंबाट उपलब्ध हुने छैन)। यद्यपि, यसको मतलब यो होइन कि मूल्य कार्य व्यापारीहरूले प्राविधिक उपकरणहरू प्रयोग गर्दैनन्। मूल्य कार्य व्यापारले हालको र विगतको मूल्य आन्दोलनलाई जनाउँछ, सबै प्राविधिक विश्लेषण उपकरणहरू (ट्रेन्डलाइनहरू, फिबोनाची रिट्रेसमेन्टहरू,

समर्थन र प्रतिरोध रेखाहरू , आदि) व्यापारीलाई सबैभन्दा उपयुक्त हुने रणनीति अनुसार मूल्य व्यवहारको विश्लेषण गर्न उपयोगी छन्। https://articles.opexflow.com/analysis-methods-and-tools/fibonacci-channel.htm मूल्य परिवर्तन डेटा सामान्यतया

जापानी क्यान्डलस्टिक्स वा पढ्न सजिलो हिस्टोग्रामको रूपमा प्रस्तुत गरिन्छ। चार्टबाट तपाईले बजारले निश्चित समयको लागि गरेको सबै कुरा प्राप्त गर्नुहुन्छ। सबै आर्थिक डेटा र ग्लोबल समाचार जुन कुनै न कुनै रूपमा मूल्यलाई असर गर्छ मूल्य चार्टमा प्रतिबिम्बित हुनेछ।

मूल्य कार्य संग बजार बुझ्न

सूचित व्यापारिक निर्णयहरू गर्नको लागि मूल्य कार्य रणनीति व्यापारीले बुझ्नु पर्ने मुख्य कुरा हालको बजार संरचना हो। यस परिभाषाको पहिलो चरण मूल्य चार्टमा प्रमुख प्राविधिक स्तरहरू फेला पार्न र चिन्ह लगाउनु हो। यी मुख्य समर्थन र प्रतिरोध स्तरहरू हुन्, जसमा सामान्यतया ठूलो संख्यामा खरिद र बिक्री अर्डरहरू हुन्छन्, र त्यसैले बढ्दो माग वा आपूर्तिको क्षेत्रहरूको रूपमा वर्णन गर्न सकिन्छ। प्रमुख समर्थन र प्रतिरोध स्तरहरू निर्धारण गर्न लामो समय सीमा (दैनिक वा साप्ताहिक) मा राम्रोसँग गरिन्छ। विगतमा बारम्बार उल्लेख गरिएका स्पष्ट स्विङ हाई र लोहरू फेला पार्नुहोस् र तिनीहरूलाई तेर्सो रेखाहरूसँग चिन्ह लगाउनुहोस्। यी स्तरहरू मुख्य समर्थन र प्रतिरोध स्तरहरू हुन् जहाँ मूल्य फिर्ता लिन सम्भव छ।

- मनोवैज्ञानिक समर्थन र प्रतिरोध स्तरहरू सामान्यतया गोल संख्या विनिमय दरहरू (1.00, 1.10, 1.20, आदि) वरिपरि बन्छन्। धेरै बजार सहभागीहरूले राउन्ड नम्बरहरू वरिपरि खरिद र बिक्री अर्डरहरू राख्छन्, त्यसैले मूल्य या त यी स्तरहरूसँग मेल खान सक्छ वा असामान्य रूपमा उच्च व्यापार गतिको साथ तोड्न सक्छ।

- फिबोनैकी रिट्रेसमेन्ट स्तरहरू सम्भावित स्तरहरू खोज्न प्रयोग गरिन्छ जहाँ मूल्य पुन: प्राप्ति हुन सक्छ र मुख्य प्रवृत्ति जारी राख्न सक्छ। उच्च टाइमफ्रेमहरूमा लागू गर्दा, महत्त्वपूर्ण फिबोनाची स्तरहरू जस्तै 61.8% रिट्रेसमेन्ट स्तर प्रमुख प्राविधिक स्तरहरू हुन सक्छ जहाँ धेरै पेन्डिङ अर्डरहरू राखिन्छन्।

- पिभोट बिन्दुहरू महत्त्वपूर्ण प्राविधिक स्तरहरू पनि हुन सक्छन् जहाँ मूल्यले समर्थन वा प्रतिरोध सामना गर्न सक्छ। धेरै व्यापारीहरूले आफ्नो व्यापारमा दैनिक पिभोट बिन्दुहरू र तिनीहरूको समर्थन र प्रतिरोध स्तरहरू पछ्याउँछन्।

- गतिशील समर्थन र प्रतिरोध स्तर । मुख्य प्राविधिक स्तरहरू स्थिर हुनु आवश्यक छैन। गतिशील औसतहरू सामान्यतया 50-दिन EMA, 100-day EMA, 200-day EMA, वा 144-दिन EMA जस्तै Fibonacci EMA स्तरहरू वरिपरि हुने गतिशील कुञ्जी प्राविधिक स्तरहरू पहिचान गर्न प्रयोग गरिन्छ।

- संगम कारकहरू क्षेत्रहरू हुन् जहाँ प्राविधिक स्तरहरू काट्छन्, तिनीहरूको महत्त्वलाई थप हाइलाइट गर्दछ।

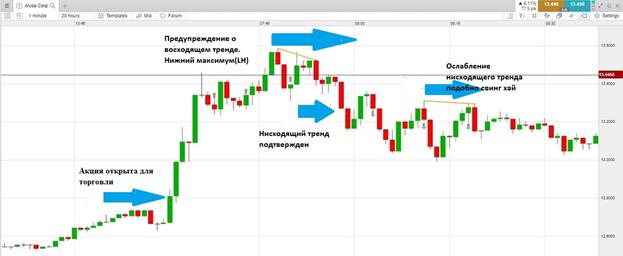

चार्टमा मुख्य प्राविधिक स्तरहरू परिभाषित गरिसकेपछि, यो बजारको वर्तमान दिशा – हालको प्रवृत्ति विश्लेषण गर्ने समय हो। धेरै मूल्य कार्य व्यापारीहरूले मात्र समग्र प्रवृत्तिको दिशामा व्यापार गर्छन्, किनकि यी व्यापार सेटअपहरूमा सफलताको उच्चतम सम्भावना हुन्छ। बजार तीन तरिकामा सार्न सक्छ – माथि, तल र साइडवे। एक बजार जुन माथि बढिरहेको छ एक अपट्रेन्डमा छ। यो चार्टमा उच्च उच्च र उच्च तल्लो द्वारा विशेषता हो। उच्च न्यून मूल्य रिट्रेसमेन्टको समयमा बनाइन्छ, जुन एक स्थापित प्रवृत्तिको विपरीत दिशामा छोटो अवधिको मूल्य आन्दोलनहरू हुन्। तिनीहरू प्राय: पहिले नै अपट्रेन्डमा रहेका व्यापारीहरूले नाफा लिने परिणामको रूपमा गठन हुन्छन्। भाउ घट्ने बित्तिकै बजारमा नयाँ खरिदकर्ता आउँछन्, किनभने उनीहरूले हालको बजार मूल्य तुलनात्मक रूपमा कम भएको ठान्छन्। यसले उच्च न्यून बनाउँछ। तल्लो तल्लो र तल्लो उच्च बनाउने बजारहरू डाउनट्रेन्डमा छन्। अन्तमा, विशेषतायुक्त HH र HL uptrends र LL र LH डाउनट्रेन्डहरू नदेखाउने तर कुनै स्पष्ट दिशा नदिइकन छेउमा सर्ने बजारहरूलाई दायरा बजार भनिन्छ। दायरा बजारहरूमा, मूल्य कार्य व्यापारीहरूले सामान्यतया मूल्य दायराको तल्लो छेउमा पुग्दा खरिद गर्छन् र मूल्य दायराको माथिल्लो छेउमा पुग्दा बेच्छन्। जसले HH र HL अपट्रेन्डहरू र LL र LH डाउनट्रेन्डहरू देखाउँदैन, तर कुनै स्पष्ट दिशा बिना छेउमा सर्छ, तिनीहरूलाई दायरा बजार भनिन्छ। दायरा बजारहरूमा, मूल्य कार्य व्यापारीहरूले सामान्यतया मूल्य दायराको तल्लो छेउमा पुग्दा खरिद गर्छन् र मूल्य दायराको माथिल्लो छेउमा पुग्दा बेच्छन्। जसले HH र HL अपट्रेन्डहरू र LL र LH डाउनट्रेन्डहरू देखाउँदैन, तर कुनै स्पष्ट दिशा बिना छेउमा सर्छ, तिनीहरूलाई दायरा बजार भनिन्छ। दायरा बजारहरूमा, मूल्य कार्य व्यापारीहरूले सामान्यतया मूल्य दायराको तल्लो छेउमा पुग्दा खरिद गर्छन् र मूल्य दायराको माथिल्लो छेउमा पुग्दा बेच्छन्।

चार्टमा मुख्य प्राविधिक स्तरहरू चिन्ह लगाएर, र बजारको सामान्य दिशा निर्धारण गरिसकेपछि, बजारको थप पूर्ण चित्र प्राप्त गर्न र बजारको हालको संरचना बुझ्नको लागि एउटा प्रमुख कम्पोनेन्ट हराइरहेको छ। यो घटक बजार सहभागीहरूको मनोविज्ञान हो, जसलाई चार्ट र क्यान्डलस्टिक ढाँचाहरूले प्रमाणित गर्दछ।

मूल्य कार्य ढाँचाले वास्तविक समयमा बिक्रीको लागि प्रस्ताव र दिइएको वित्तीय साधनको माग बीचको सन्तुलन देखाउँछ। मूल्यमा कुनै पनि परिवर्तनले क्रेता र विक्रेताहरू बीचको सन्तुलनमा परिवर्तनलाई संकेत गर्दछ – आपूर्तिमा वृद्धिले मूल्य कम गर्नेछ, जबकि मागमा वृद्धिले मूल्य माथि धकेल्नेछ। मूल्य कार्य व्यापारीले आफ्नो व्यापारलाई यो धारणामा आधारित गर्दछ कि यदि क्रेताको माग बिक्रेताको आपूर्ति भन्दा बढि हुन्छ भने, मूल्य अनिवार्य रूपमा बढ्छ वा यसको विपरीत।

क्यान्डलस्टिक विश्लेषण मूल्य कार्यको आधार हो

टाइमलाइन जे भए पनि, प्रत्येक अवधि मैनबत्ती वा पट्टीसँग मेल खान्छ। मैनबत्तीहरूले एक निर्धारित समय अवधिमा मूल्य कार्यको सारांश दिन्छ, त्यसैले 5 मिनेटको चार्टमा प्रत्येक मैनबत्तीले 5 मिनेट मूल्य कार्यको प्रतिनिधित्व गर्दछ, जबकि दैनिक चार्टमा प्रति दिन एउटा मात्र मैनबत्ती सिर्जना गरिन्छ।

क्यान्डलस्टिकहरू मूल्य कार्य चार्टको मुख्य दृश्य पहिचान हुन्। तिनीहरूलाई बुझ्न एक व्यापारीको लागि सही समयमा स्थिति खोल्न वा बन्द गर्न महत्त्वपूर्ण छ।

मैनबत्तीले चार मूल्य स्तरहरू समावेश गर्दछ – खोल्ने (खुला), बन्द (बन्द), न्यूनतम (निम्न), अधिकतम (उच्च)। मैनबत्तीको मुख्य भागले अवधिको उद्घाटन मूल्य र बन्द मूल्य बीचको दायरालाई संकेत गर्दछ। बुलिश क्यान्डलस्टिकमा (विचारमा रहेको समयमा मूल्यमा भएको वृद्धिको सूचक), खुल्नेलाई शरीरको तल्लो भागले र बन्दलाई माथिल्लो भागले संकेत गर्छ। र, यसको विपरित, एक बियरिश मैनबत्तीको लागि (मूल्य घटेको संकेत गर्दै)। विक्स (छाया वा पुच्छर) ले अवधिमा मूल्य आन्दोलनको दायरा देखाउँछ। जब पनि मूल्यहरू खुला र बन्द स्तरहरू द्वारा बाँधिएको दायरा बाहिर स्तरहरूमा पुग्छन्, छायाँहरू तिनीहरूको हद (उच्च वा तल्लो) संग देखिन्छ। रङ योजनाहरू मैनबत्तीद्वारा प्रतिनिधित्व गरिएको मूल्य आन्दोलन निर्धारण गर्न प्रयोग गरिन्छ। बुलिश मैनबत्तीहरू सामान्यतया सेतो, नीलो वा हरियो हुन्छन्, जबकि बियरिश मैनबत्तीहरू कालो वा रातो हुन्छन्।

- मैनबत्तीका लामो निकायहरूले खुला-देखि-बंद चालमा बलियो गति र निर्णायक बजार व्यवहार देखाउँछन्, तथापि, बढ्दो अस्थिरता देखाउँदछ किनभने केही मूल्यहरू समयको अवधिमा पुग्छन् तर अन्ततः खुला-देखि-बन्द दायराबाट बाहिरिन्छन्।

- साना निकायहरूले बजार अनिर्णय वा बुलिश र बियरिश बलहरू बीचको सन्तुलनलाई संकेत गर्न सक्छ।

समयको साथ मूल्य व्यवहार वर्णन गर्ने एक सामान्य तरिका एक प्रवृत्ति हो। यो सम्बन्धित समय विन्डोमा मूल्य आन्दोलनको मुख्य दिशा हो।

- एक मध्यवर्ती प्रवृत्ति रेखा एक विकर्ण रेखा हो जसबाट बजार दुई पटक बाउन्स हुन्छ। यो प्रवृति रेखाले सम्भावित तर अझै पुष्टि नभएको प्रवृत्तिलाई संकेत गर्छ।

- पुष्टि ट्रेन्डलाइन – बजारले यस ट्रेन्डलाइनलाई तीन पटक बाउन्स गरेको छ। परम्परागत विश्लेषणले यसलाई प्रवृत्ति रेखा वास्तविक हो र बजारले यसको वरिपरि प्रतिक्रिया दिने संकेतको रूपमा लिन्छ।

समर्थन र प्रतिरोध रेखाहरू सामान्यतया तेर्सो हुन्छन्, तर जब तिनीहरू प्रवृतिसँगै विकर्ण हुन्छन्, तिनीहरूलाई प्रवृत्ति रेखाहरू भनिन्छ।

यी रेखाहरू प्रयोग गर्ने सिद्धान्त यो हो कि बजारमा एक प्रकारको मेमोरी हुन्छ – मूल्यले निश्चित स्तरहरूको सम्बन्धमा निश्चित तरिकामा व्यवहार गर्दछ, जुन महत्त्वपूर्ण टर्निङ बिन्दुहरू हुन्थ्यो। जब स्तरहरू हालको मूल्यभन्दा कम हुन्छन्, तिनीहरूले “समर्थन” को गठन गर्दछ, एक मंदीको चाल विरुद्ध सम्भावित बफर। जब स्तरहरू हालको मूल्य भन्दा माथि हुन्छन्, तिनीहरू “प्रतिरोध” को रूपमा देखा पर्दछ, एक बुलिश चालको लागि सम्भावित बाधा। एकचोटि मूल्य यी स्तरहरूमा पुगेपछि, व्यापारीहरूले प्रायः यी स्तरहरूको परीक्षण, भाँचिएको, वा व्यापारमा प्रवेश गर्न मूल्य दिशामा विश्वास प्राप्त गर्नु अघि सुरक्षित हुने अपेक्षा गर्छन्। जब मूल्य यी स्तरहरू मध्ये एक मार्फत जान्छ, तिनीहरूले विपरीत भूमिका खेल्छन्। जब एक अपट्रेन्ड भाँचिन्छ, “प्रतिरोध” “समर्थन” बन्छ, एक महत्वपूर्ण स्तर को संकेत गर्दछ,

सबैभन्दा रूढिवादी वा भरपर्दो ट्रेडहरू ती हुन् जुन बजार पहिचानयोग्य समर्थन र प्रतिरोध स्तरहरू बीचको उतारचढाव हुँदा हुन्छ। यसले तपाईंलाई अपट्रेन्डमा किन्न अनुमति दिन्छ जब एक बियरिश लेग पुलब्याकले मूल्यहरूलाई समर्थन स्तरमा तल ल्यायो, र त्यसपछि मूल्य प्रतिरोध स्तरमा फर्किएपछि बेच्नुहोस्, वा, डाउनट्रेन्डमा, मूल्य भरपर्दो रूपमा माथि उठेको बेला बेच्नुहोस्। प्रतिरोध स्तर।

मूल्य कार्य ढाँचा

क्यान्डलस्टिक ढाँचा भनेको एकल वा कहिलेकाहीँ धेरै पट्टी मूल्य कार्य हो जुन ग्राफिक रूपमा क्यान्डलस्टिक चार्टमा प्रदर्शित हुन्छ जुन मूल्य कार्य व्यापारीहरूले बजार आन्दोलनको भविष्यवाणी गर्न प्रयोग गर्दछ। ढाँचाहरू प्राय: खरिद र बिक्रीको माग बीचको सन्तुलनको सबैभन्दा समयको सूचक हुन्। यद्यपि, ढाँचा पहिचान केही हदसम्म व्यक्तिपरक छ र मैनबत्ती ढाँचाहरू पहिचान गर्न र व्यापार गर्ने सीपहरू विकास गर्न प्रशिक्षणको साथसाथै व्यक्तिगत अनुभव चाहिन्छ। त्यहाँ विभिन्न प्रकारका ढाँचाहरू छन्, जसमध्ये धेरै एउटै आधारभूत सिद्धान्तमा थोरै भिन्नताहरू छन्। तसर्थ, यो ढाँचाको सानो “समूह” मा ध्यान केन्द्रित गर्न को लागी समझदार बनाउँछ जसले व्यापारीलाई काम गर्न संकेतहरूको एक विश्वसनीय सेट दिन्छ।

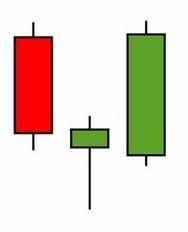

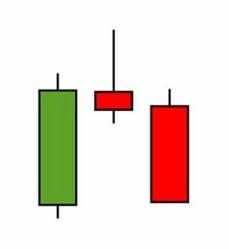

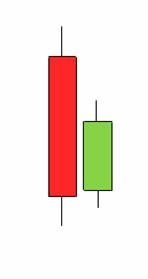

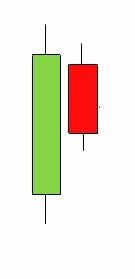

सेम हाई लोअर क्लोज बार्स (DBHLC) र सेम लो हायर क्लोज बार्स (DBLHC) – नाम जटिल लाग्न सक्छ, तर ढाँचा बुझ्नको लागि पर्याप्त सजिलो छ। मोडेल समर्थन र प्रतिरोध को अवधारणा मा आधारित छ।

DBLHC DBHLC टेम्प्लेटको उल्टो हो। दुबै मैनबत्तीको तल्लो तह समान छ, र दोस्रो मैनबत्तीको बन्द पहिलो मैनबत्तीको उच्च भन्दा उच्च छ।

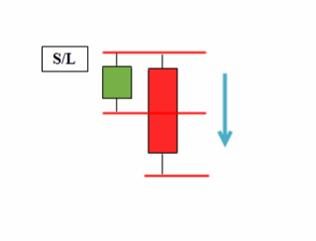

एक मंदी सेटअप को एक उदाहरण

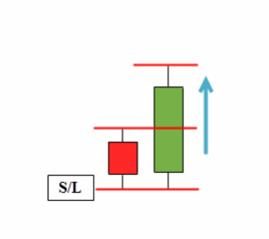

बुलिश सेटअपको उदाहरण

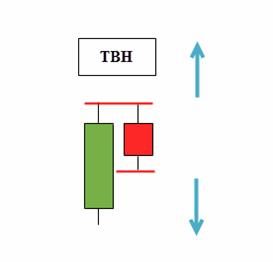

एउटै उच्च (TBH) भएका दुई बारहरू र समान न्यून (TBL) भएका दुई बारहरू द्वि-दिशात्मक मूल्य निर्धारण ढाँचा हुन् जसले प्रवृत्तिको दिशालाई ध्यान नदिई दुवै दिशामा काम गर्छ। त्यस्ता ढाँचाहरू भएका सबै व्यापारहरू भित्री पट्टीसँग व्यापार गर्न समान छन्। कारण यो हो कि अन्तिम पट्टी अघिल्लो पट्टीको भित्री पट्टी हो। मूल्य कार्य रणनीतिका लगभग सबै ढाँचाहरू दुई-पक्षीय छन्, जसले तपाईंलाई खरिद र बिक्री दुवै गर्न अनुमति दिन्छ। TBH – समान स्तरमा बार उच्च। यदि मूल्य दोस्रो मैनबत्तीको उच्च भन्दा बढी छ भने, यो प्रवृत्तिको निरन्तरताको संकेत हो, कम प्रवृत्ति उल्टो हो। TBH प्रयोग गरेर लेनदेनको उदाहरण: TBL

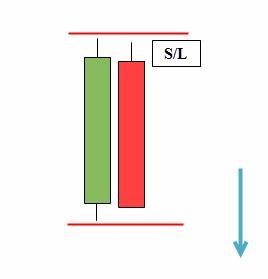

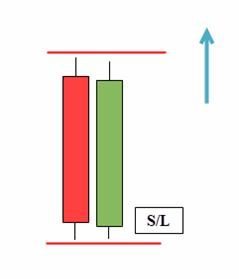

रेलहरूएक साधारण उल्टो ढाँचा हो जुन सामान्यतया प्रवृत्ति वा ठूला स्विङहरूको अन्त्यमा बनाइन्छ।

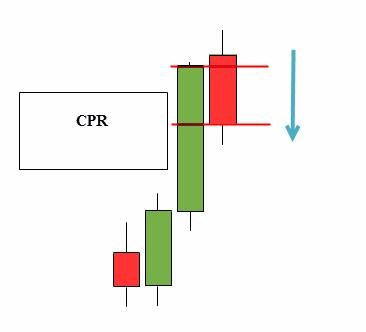

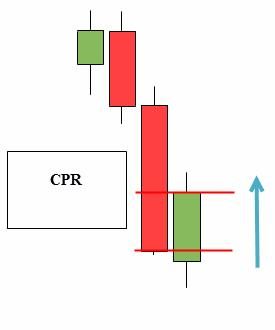

रिभर्सल टु क्लोज प्राइस

(CPR) एक प्रख्यात र बारम्बार ट्रेड हुने क्यान्डलस्टिक ढाँचा हो।

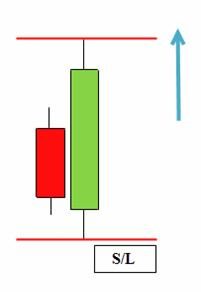

पिन बार , जसलाई पिनोचियो बार पनि भनिन्छ, सबैभन्दा सामान्य मूल्य कार्य मोडेल हो। एउटा सानो शरीर र एक छेउमा लामो छाया भएको मैनबत्तीलाई प्रतिनिधित्व गर्दछ।

लामो तल्लो छाया संग एक पिन बार हो । ट्रेडलाई पिन बारको माथिको माथिको पेन्डिङ खरीद स्टप अर्डरको साथ र तलको बिन्दुमा रोकावटको साथ खोल्नु पर्छ।

भित्री पट्टी (

भित्री

पट्टी

)एक लोकप्रिय रिभर्सल/निरन्तर क्यान्डलस्टिक गठन हो जसलाई कम्तिमा दुईवटा मैनबत्तीहरू आवश्यक पर्दछ। यो ढाँचा बजारमा हुन सक्ने “ठूलो चालहरू” अघि भित्र पस्ने प्रयास गर्ने छोटो अवधिको बजार भावनामा प्रत्यक्ष खेल हो। भित्री पट्टीले क्यान्डलस्टिकको अघिल्लो उच्च र तल्लो भन्दा माथि / तल बढ्नको लागि मूल्यहरूको अनिच्छा देखाउँछ, बजार अनिश्चिततालाई संकेत गर्दछ।

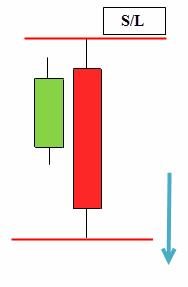

भित्री पट्टी ढाँचाको लागि

बियरिश विकल्प

भित्री पट्टीको छायाहरू पहिलो मैनबत्तीभन्दा बाहिर जान सक्छन्, तर आदर्श रूपमा, जब शरीर र मैनबत्तीको छाया दुवै पहिलो पट्टी भित्र हुन्छन्, त्यस्ता संकेतहरू अधिक विश्वसनीय हुन्छन्। साथै, पहिलो पट्टी भित्र त्यहाँ एक हुन सक्दैन, तर धेरै मैनबत्तीहरू, मुख्य कुरा यो हो कि तिनीहरू मूल्य कार्य व्यापार प्रणालीका सबै नियमहरूको पालना गर्छन्। यस अवस्थामा, ढाँचालाई भित्री पट्टीहरूको संख्यामा आधारित नम्बर तोकिएको छ, जस्तै IB2, IB3, र यस्तै।

बाहिरी पट्टी दुईवटा मैनबत्तीको ढाँचा हो जसमा दोस्रो मैनबत्तीमा उच्च उच्च र तल्लो तल्लो हुन्छ। दोस्रो मैनबत्तीको दायरा पहिलोको दायरा भन्दा बढी हुनुपर्छ। यसको मतलब मूल्य दायरा र अस्थिरता विस्तार हुँदैछ, दुबै दिशामा बल देखाउँदै। धेरै जसो अवस्थामा, यो स्पष्ट छैन कि बुल वा भालुले जितेका छन्, एकमात्र निश्चितता बढेको अस्थिरता हो।

BUOVB (ठाडो पट्टी बाहिर बुलिश)

BEOVB (ठाडो पट्टी बाहिर बुलिश)

किन मूल्य कार्यले काम गर्छ?

आज धेरै चार्टहरू संकेतकहरूले भरिएका छन् जुन बुझ्न गाह्रो छ। जे होस्, तिनीहरूले प्रस्ताव गर्न सक्छन् मूल्य पठन, खाली र कच्चा, मैनबत्ती द्वारा प्रतिनिधित्व। तपाईंलाई केवल मैनबत्तीहरू, साथै साधारण समर्थन र प्रतिरोध रेखाहरू चाहिन्छ। सफा चार्टहरूमा मूल्य कार्यको व्यापार गरेर, तपाइँ विचलनहरू हटाउन र सबैभन्दा महत्त्वपूर्ण तत्व, मूल्यमा ध्यान केन्द्रित गर्नुहुन्छ। यो वास्तवमा बजारमा सफलताको लागि आवश्यक एक मात्र तत्व हो। धेरै व्यापारीहरू विश्वास गर्छन् कि बजारले अनियमित ढाँचाहरू पछ्याउँछ र सधैं काम गर्ने रणनीति कसरी पहिचान गर्ने भनेर व्यवस्थित रूपमा स्पष्ट छैन। किनभने मूल्य कार्यले व्यक्तिगत व्यापारीको व्यक्तिपरक व्याख्याको आधारमा व्यापारिक अवसरहरू पहिचान गर्न हालको मूल्य इतिहाससँग प्राविधिक विश्लेषण उपकरणहरू संयोजन गर्दछ, मूल्य कार्य व्यापार ट्रेडिंगमा अत्यधिक समर्थित छ।

मूल्य कार्य कसरी व्यापार गर्ने – बुझाइ र रणनीतिहरू

सबैभन्दा पहिले, तपाईंले चार्टका विभिन्न प्रकारहरू र तिनीहरूबाट पढ्न सकिने संकेतहरू जान्न आवश्यक छ। अर्को, तपाईंले मूल्य निर्धारण मोडेलहरू पहिचान गर्ने कौशल विकास गर्न आवश्यक छ। यसको अर्थ समर्थन र प्रतिरोध रेखाहरू कसरी कोर्ने भनेर सिक्नु पनि हो। समय बित्दै जाँदा, निश्चित प्रवृति बिन्दुहरूमा पुग्दा मूल्यहरू कसरी व्यवहार गर्छन् भन्ने एक सहज ज्ञान आउनेछ। मूल्य कार्य व्यापारीलाई चाहिने एक मात्र कार्यस्थान कुनै प्राविधिक सूचकहरू बिना नै सफा चार्ट हो (केही अवस्थाहरूमा चलिरहेको औसतको अपवादको साथ)। एक सफा मूल्य चार्टले व्यापारीलाई मूल्य आन्दोलनमा ध्यान केन्द्रित गर्न मद्दत गर्दछ र प्राविधिक सूचकहरू ढिलोमा होइन।

मुख्य लक्ष्य भनेको प्रारम्भिक चरणमा प्रवृति समात्नु र यसलाई अमान्य नभएसम्म पालना गर्नु हो। यो नोट गर्न महत्त्वपूर्ण छ कि मूल्य कार्य व्यापारीहरूले उनीहरूको विश्लेषणमा धेरै उपकरणहरू संयोजन गर्ने प्रयास गर्छन्, जसले सफल ट्रेडहरूको सम्भावना बढाउँछ।

वास्तवमा, मूल्य कार्य व्यापार प्रणालीमा, यो सबै मर्ज स्तरहरूबाट सेटअपहरू वा मूल्य कार्य ढाँचाहरू कसरी ट्रेड गर्ने भनेर सिक्नको लागि तल आउँछ। बजार अपरेटरहरूको प्रकृति, विश्वव्यापी आर्थिक चरहरूमा तिनीहरूको प्रतिक्रियाको कारण, मूल्य कार्यले आफैलाई विभिन्न ढाँचाहरूमा दोहोर्याउँछ। मूल्य कार्य चार्टहरूले परिवर्तन वा बजार भावनाको निरन्तरतालाई प्रतिबिम्बित गर्दछ। यसरी, मूल्य ढाँचाहरू पहिचान गर्न सिकेपछि, तपाईंले मूल्य कहाँ जान्छ भन्ने बारे “संकेतहरू” प्राप्त गर्न सक्नुहुन्छ। सामान्यतया, तिनीहरूलाई दुई कोटिहरूमा विभाजन गर्न सकिन्छ:

निरन्तरता ढाँचाहरूर प्रवृत्ति उल्टो ढाँचा। https://articles.opexflow.com/analysis-methods-and-tools/figury-texnicheskogo-analiza-v-trajdinge.htm जबकि निरन्तरता ढाँचाले संकेत गर्दछ कि मुख्य प्रवृत्ति जारी हुन लागेको छ, उल्टो ढाँचाहरू यसको विपरित संकेत गर्दछ। मुख्य प्रवृत्ति उल्टो हुन लागेको छ। मुख्य निरन्तरता ढाँचाहरू

आयतहरू ,

झण्डाहरू ,

झर्ने वेजहरू (अपट्रेन्डको समयमा) र बढ्दो वेजहरू (डाउनट्रेन्डको समयमा) हुन्। आधारभूत उल्टो ढाँचाहरू –

टाउको र काँधहरू, उल्टो टाउको र काँधहरू, डबल शीर्ष र डबल तल, झर्ने वेजहरू (डाउनट्रेन्डको क्रममा) र बढ्दो वेजहरू (अपट्रेन्डको क्रममा)। क्रिप्टोकरन्सीमा मूल्य कार्य – बजार बुझ्न, व्यापार रणनीतिहरू, यस बजारमा मूल्य कार्य कसरी प्रयोग गर्ने – भिडियो निर्देशन: https://youtu.be/BzaS4dgQvxE

Scalping र मूल्य कार्य

Scalping मा सानो मूल्य आन्दोलनको फाइदा उठाउनको लागि छिट्टै स्थितिमा प्रवेश गर्नु र बाहिर निस्कनु समावेश छ, चाहे त्यो सम्पत्तिको लागि सानो मूल्य आन्दोलन मानिन्छ। धेरै स्क्याल्परहरूले सामान्यतया 1-मिनेट चार्टहरू प्रयोग गर्छन्। स्क्याल्पिङ रणनीतिले ट्रेन्डको दिशामा ट्रेड गर्ने र पुलब्याकको समयमा प्रवेश गर्ने लक्ष्य राख्छ जब मूल्य प्रवृतिको दिशामा फर्कन सुरु हुन्छ। यसो गर्नका लागि, व्यापारीहरूले प्रवेशको संकेत गर्ने ढाँचाहरू खोज्छन्, जस्तै जब प्रवृत्ति दिशामा रहेको मैनबत्तीले पुलब्याकको दिशामा मैनबत्तीलाई ढाक्छ। यो एक रोलब्याक समयमा हुन्छ।

संरचनात्मक मर्जर कारक र मूल्य कार्य

मूल्य कार्य व्यापारको सन्दर्भमा, संगम भनेको बिन्दु/स्तर हो जहाँ दुई वा बढी कारकहरू एकै ठाउँमा मिल्छ (वा छेउछाउ) उही व्यापार संकेत पुष्टि गर्ने हट स्पट (संगम बिन्दु) बनाउँछ। उदाहरणका लागि, मूल्य प्रतिरोध स्तरमा सर्छ, यदि तपाइँ फिबोनाची रिट्रेसमेन्ट जाँच गर्नुहुन्छ, लगभग एक संगम जस्तै कि प्रतिरोध स्तर पनि 61.8 फिबोनाची स्तरमा छ। तर त्यो सबै होइन, सामान्य प्रवृत्ति पनि तलतिर छ। त्यसोभए त्यहाँ तीनवटा कारकहरू छन् जुन लाइन अप छन्:

- सामान्य गिरावट;

- प्रतिरोध स्तर कि मूल्य नजिक छ;

- मूल्य पनि 61.8 फिबोनाची स्तरमा जाँदैछ, जुन प्रतिरोध स्तरसँग मेल खान्छ।

कार्य रणनीति मूल्य कार्य

अधिक अनुभवी व्यापारीहरूले ढाँचाहरू, प्रवेश र निकास स्तरहरू पहिचान गर्न, घाटा रोक्न र सान्दर्भिक जानकारी प्राप्त गर्नका लागि विभिन्न विकल्पहरू राख्छन्। केवल एक रणनीति प्रयोग गरेर पर्याप्त व्यापार अवसरहरू प्रदान नगर्न सक्छ। मूल्य कार्य व्यापार रणनीतिहरू जसले राम्रो नतिजाको ग्यारेन्टी गर्न सक्छ यदि सही रूपमा प्रयोग गरियो भने:

- ब्रेकआउट (ब्रेकआउट) – प्रविधिले फराकिलो मैनबत्तीको उपस्थिति (पछिल्लो 9 सत्रहरूको उच्चतम) र 2 महिनाको नयाँ उच्चलाई संयोजन गर्दछ। यसले स्थापनालाई थप “विश्वसनीय” र काम गर्न रमाइलो बनाउँछ।

- पिन बार कुनै पनि बजार सन्दर्भमा प्रयोग गर्न सकिन्छ, चाहे पुलब्याक पछि प्रवृतिको पुन: सुरुवात खोज्ने वा महत्त्वपूर्ण उच्च वा तल्लोबाट उल्टो पहिचान गर्न। यो कुञ्जी स्तरहरूको गलत ब्रेकआउटहरूसँग राम्रोसँग जान्छ।

- इनसाइड बारहरू हालको प्रवृतिहरू ट्र्याक गर्नका लागि उपयुक्त हुन्छन्, विशेष गरी जब त्यहाँ दुई, तीन वा धेरै पङ्क्तिमा हुन्छन् (तिनीहरूको विस्फोटक क्षमता ठूलो छ)।

व्यवहारमा मूल्य कार्य कसरी प्रयोग गर्ने

चार्ट ढाँचाको ब्रेकआउटमा ट्रेडिंग

मूल्य कार्य ट्रेडहरूमा प्रविष्टि सामान्यतया केहि प्रकारको पुष्टिकरणमा आधारित हुन्छ जसले सेटअपहरू ट्रिगर गर्दछ। सामान्यतया, यी प्राविधिक स्तरहरूको ब्रेकआउटहरू हुन्, जुन मैनबत्ती ढाँचाहरूद्वारा पुष्टि हुन्छन्।

- 1 – बायाँ काँध।

- 2 – ढाँचा को टाउको।

- 3 – दाहिने काँध।

- 4 – दुबै काँधको तल्लो भागहरू जोड्ने गर्दन रेखा।

हेड एण्ड शोल्डर्स ढाँचा एउटा महत्त्वपूर्ण रिभर्सल ढाँचा हो जुन अपट्रेन्डको उच्चमा बन्छ। मूल्यले नेकलाइन तोड्न नसकेसम्म व्यापारीले छोटो स्थिति खोल्नको लागि पर्खन्छ। एक पटक ब्रेकआउट हुन्छ, व्यापारको लागि नाफा लक्ष्य ढाँचा उचाइ (5) ब्रेकआउट बिन्दु (6) बाट अनुमान गरिएको छ। स्टप घाटा सामान्यतया गर्दन रेखा (आक्रामक दृष्टिकोण) माथि वा दाहिने काँध (परम्परागत दृष्टिकोण) माथि राखिन्छ।

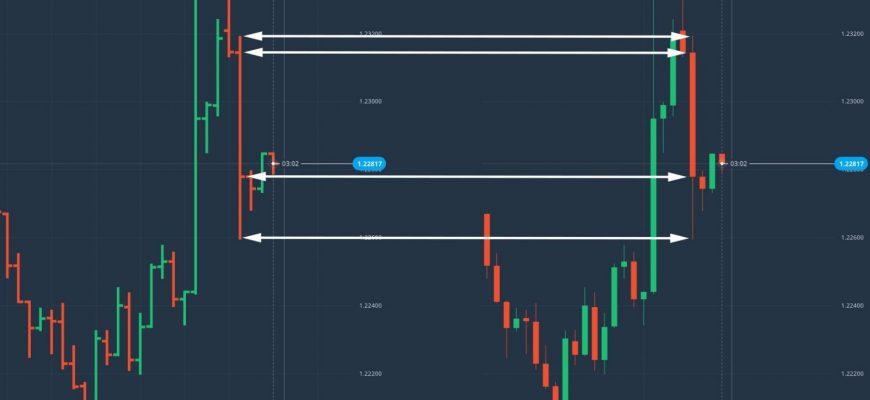

तेर्सो ब्रेकआउट/रिटेस्ट ट्रेडिंग

केही व्यापारीहरू तेर्सो दायराहरूबाट ब्रेकआउटहरूमा आधारित ट्रेडहरू लिन रुचाउँछन्। यो दृष्टिकोण स्पष्ट माथिल्लो र तल्लो सीमा संग एक रैंकिंग बजार आवश्यक हुनेछ।

ट्रेन्डलाइनको ब्रेकआउटमा ट्रेडिंग

बजारहरू प्रचलनमा रहेको बजार अवस्थाहरूमा प्रवृति रेखाहरू तोड्ने वा डाउन गर्ने प्रवृत्ति हुन्छ। ट्रेडरहरूले ट्रेन्डलाइनहरू अपट्रेन्डहरूमा उच्च हाईहरू र डाउनट्रेन्डहरूमा तल्लो तहहरू जडान गर्न प्रयोग गर्छन्, जसको ब्रेकआउटले ब्रेकआउटको दिशामा व्यापार गर्ने अवसर सिर्जना गर्दछ। भाँचिएको अपट्रेन्ड लाइन अनिवार्य रूपमा यसको अर्थ हो कि मूल्यले नयाँ न्यून न्यून बनाउने सम्भावना छ, जुन डाउनट्रेन्डको विशेषता हो र सम्भावित प्रवृति उल्टो संकेत गर्दछ। त्यसै गरी, एक टूटेको डाउनट्रेन्डलाइनको मतलब मूल्यले नयाँ उच्च उच्च बनाउने सम्भावना छ, एक अपट्रेन्डको विशेषता।

पुलब्याक व्यापार

पुलब्याक ट्रेडरहरूले स्टक वा कमोडिटी किन्न प्रयास गर्छन् जब मूल्य अस्थायी रूपमा फराकिलो अपट्रेन्डको अनुहारमा घटेको छ। व्यापार गर्न, बजार एक निश्चित दिशामा सर्नु पर्छ, माथि वा तल। ट्रेड भित्रको प्रवृत्ति बिना, रोलब्याकमा लाभ उठाउन असम्भव छ।

एक प्रवृत्ति संग एक व्यापार प्रविष्ट गर्नुहोस्

पहिलो चरण भनेको बजारको अन्तर्निहित दिशा निर्धारण गर्नु हो – जोडी माथि वा तल प्रचलनमा छ? Uptrends मूल्य मा उच्च उच्च र उच्च तल्लो द्वारा गठन गरिन्छ, जबकि downtrends तल्लो तल्लो र निम्न उच्च द्वारा गठन गरिन्छ। यो बुझ्न महत्त्वपूर्ण छ कि माथिको बाटोमा, मूल्य कहिलेकाहीँ प्रवृतिको विपरीत दिशामा जान्छ। प्रवृति विरुद्ध यी मूल्य आन्दोलनहरूलाई मूल्य सुधार भनिन्छ र अपट्रेन्डको समयमा एक विशेषता zigzag ढाँचा बनाउँछ। ट्रेड पछ्याउने प्रवृत्तिमा प्रवेश गर्न, व्यापारीहरूले अघिल्लो आवेग लहरबाट रिट्रेसमेन्टको दूरी मापन गर्न फिबोनाची रिट्रेसमेन्ट स्तरहरू प्रयोग गर्छन्।

मूल्य कार्य ट्रेडिंग: कारकहरू विचार गर्न

मूल्य कार्य व्यापारमा जोखिम प्रबन्धन कुनै पनि अन्य व्यापार शैलीमा जोखिम व्यवस्थापन गर्न समान छ – उही नियमहरू लागू हुन्छन्। व्यापारीहरूले मनमा राख्नु पर्ने वास्तविक कारकहरू:

- हालको बजार संरचना । अपट्रेन्डमा, अवसरहरू किन्नुहोस्; एक दायरामा, समर्थनमा दायराको न्यून नजिक किन्नुहोस्, वा प्रतिरोधमा उच्चको नजिक बेच्नुहोस्, डाउनट्रेन्डमा (अवसरहरू बेच्नुहोस्)।

- चार्टमा मूल्यका क्षेत्रहरू । बजारमा पिभोट पोइन्टहरू सुझाव दिने समर्थन/प्रतिरोध स्तर वा स्तरहरू प्रविष्ट गर्नुहोस्। उदाहरणका लागि, यदि बजार अपट्रेन्डमा छ भने, यो एक समर्थन क्षेत्र, कम स्विङ, 50 प्रवृत्ति रेखाहरूको अवधिको साथ चलिरहेको औसत हुन सक्छ, जहाँबाट बजार धेरै पटक बाउन्स भएको छ।

- ती स्तरहरू बीच एक स्टप हानि राख्नुहोस् , वा जहाँ त्यस्तो बलको कुनै वास्तविक संकेत छैन जसले बजारमा दिशामा यो परिवर्तन ल्याउनेछ।

अनिवार्य रूपमा, व्यापारीहरूले टिपिंग बिन्दुहरूमा प्रवेश गर्ने प्रयास गर्छन्। मोड्ने बिन्दुहरू बीचको स्तरहरू “खाली क्षेत्रहरू” हुन् जहाँ स्टपहरू राख्न सकिन्छ। उदाहरणका लागि, यदि तपाईंले समर्थन स्तरमा मूल्य बढ्ने अपेक्षा गर्दै ट्रेड प्रविष्ट गर्नुभयो भने, तपाईंले प्रविष्ट गर्नुभएको समर्थन स्तरभन्दा तल स्टप राम्रोसँग राख्न सक्नुहुन्छ, बशर्ते यो समर्थन स्तर पनि होइन। यस अवस्थामा, यदि स्टप हिट भयो भने, यसले संकेत गर्दछ कि व्यापार अन्तर्निहित मूल थीसिस उचित थिएन। व्यापारमा सफलताको कुञ्जी भनेको अवधारणात्मक रूपमा सही, राम्रोसँग संरचित, र सहज विधि हुनु हो। अनुभव, दुबै ट्रेडहरू प्रबन्ध गर्न र लामो ड्रडाउनको अपरिहार्य चरणहरूमा, यसबाट विचलित नभई सधैं सही मार्गमा रहनको लागि सबै भिन्नताहरू ल्याउन सक्छ, तर यो तथ्यबाट विचलित हुँदैन कि नौसिखिया व्यापारीहरू वा ती व्यक्तिहरू पनि।