ຕົວຊີ້ວັດຕົ້ນຕໍຂອງການວິເຄາະດ້ານວິຊາການໃນການຊື້ຂາຍແລະການນໍາໃຊ້ຂອງພວກເຂົາໃນການແລກປ່ຽນ – encyclopedia ຂອງຕົວຊີ້ວັດດ້ານວິຊາການ, ແນວໂນ້ມ, oscillating. ພໍ່ຄ້າຫຼາຍຄົນມັກສ້າງການຄາດຄະເນໂດຍອີງໃສ່ຕົວຊີ້ວັດພື້ນຖານ, ເຊິ່ງບໍ່ໄດ້ສະທ້ອນໃຫ້ເຫັນສະເຫມີໃນມູນຄ່າຂອງຊັບສິນ. ແລະຕົວຊີ້ວັດດ້ານວິຊາການສະຫນອງຊຸດຂໍ້ມູນຈຸດປະສົງທີ່ສົມບູນແບບທີ່ຊ່ວຍໃຫ້ທ່ານສາມາດຄົ້ນຫາສະຖານະການຕະຫຼາດແລະຄາດຄະເນນະໂຍບາຍດ້ານລາຄາ.

ຕົວຊີ້ວັດດ້ານວິຊາການໃນການຊື້ຂາຍແມ່ນຫຍັງ

ຕົວຊີ້ວັດດ້ານວິຊາການແມ່ນຮູບແບບຄະນິດສາດທີ່ເຄັ່ງຄັດທີ່ສ້າງຂຶ້ນບົນພື້ນຖານຂອງຂໍ້ມູນຕະຫຼາດຈຸດປະສົງແລະຖືກນໍາໃຊ້ເພື່ອຄາດຄະເນແນວໂນ້ມ. ໂດຍທໍາມະຊາດຂອງມັນ, ມັນເປັນຫນ້າທີ່ຂອງລາຄາແລະສະແດງອອກໃນຮູບແບບກາຟິກ. ເຄື່ອງມືໃຊ້ເວລາເຂົ້າໄປໃນບັນຊີຂໍ້ມູນປະຫວັດສາດກ່ຽວກັບມູນຄ່າຂອງຊັບສິນ, ຈໍານວນການເຮັດທຸລະກໍາທີ່ສໍາເລັດແລະເປີດ. ໂດຍຜ່ານສູດ heuristic ທີ່ມີໂຄງການຫຼືຮູບແບບ, ຕົວຊີ້ວັດສ້າງສັນຍານກ່ຽວກັບການປ່ຽນແປງຕະຫຼາດທີ່ເປັນໄປໄດ້. ຂໍ້ມູນນີ້ຖືກນໍາໃຊ້ໂດຍພໍ່ຄ້າເພື່ອຢືນຢັນຫຼືປະຕິເສດການຄາດຄະເນຂອງຕົນເອງ.

ການຈັດປະເພດຂອງຕົວຊີ້ວັດການວິເຄາະດ້ານວິຊາການ

ໃນມື້ນີ້, ຕົວຊີ້ວັດດ້ານວິຊາການຈໍານວນຫຼາຍໄດ້ຖືກພັດທະນາ, ເຊິ່ງໄດ້ແບ່ງອອກເປັນ 2 ກຸ່ມຕົ້ນຕໍ: ນໍາພາແລະລ້າ. ສູດການຄິດໄລ່ຂອງປະເພດທໍາອິດຄໍານຶງເຖິງອັດຕາການປ່ຽນແປງລາຄາໃນເວລາທີ່ແທ້ຈິງແລະສ້າງສັນຍານກ່ຽວກັບການປ່ຽນແປງໃນວົງຈອນເສດຖະກິດຫຼືແນວໂນ້ມທົ່ວໄປ. ໃນທາງກົງກັນຂ້າມ, ຕົວຊີ້ວັດດ້ານການວິເຄາະທາງດ້ານເຕັກນິກຈະເບິ່ງຂໍ້ມູນປະຫວັດສາດແລະຖືກນໍາໃຊ້ເພື່ອຢືນຢັນຫຼືປະຕິເສດເຫດການລາຄາ, ເຊັ່ນ: ແນວໂນ້ມທີ່ເພີ່ມຂຶ້ນ. ອີງຕາມວິທີການຄິດໄລ່ຕົວຊີ້ວັດການຄາດຄະເນ, ຕົວຊີ້ວັດແບ່ງອອກເປັນ 2 ປະເພດ:

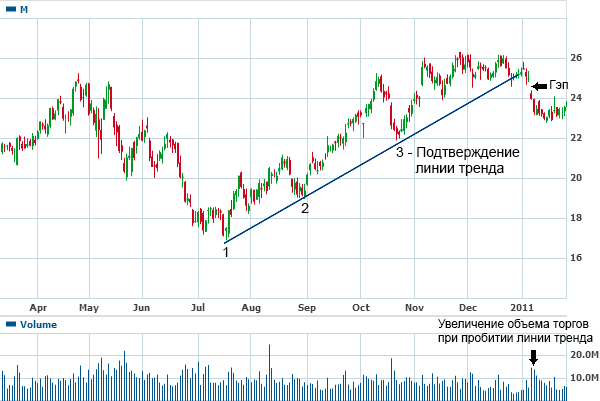

- ຕົວຊີ້ວັດ ແນວໂນ້ມ ການວິເຄາະດ້ານວິຊາການ ໃຊ້ເພື່ອກໍານົດທ່າອ່ຽງແລະກໍານົດຄວາມເຂັ້ມແຂງຂອງມັນ. ສ່ວນໃຫຍ່ຂອງພວກເຂົາຂຶ້ນກັບຫ້ອງຮຽນຂອງຕົວຊີ້ວັດ lagging, ເນື່ອງຈາກວ່າ ປະຕິບັດຫຼັກການປັບລາຄາ. ເມື່ອນໍາໃຊ້ພວກມັນ, ມັນຈໍາເປັນຕ້ອງປະເມີນສະຖານະການຕະຫຼາດລ່ວງຫນ້າແລະກໍານົດວ່າແນວໂນ້ມໄດ້ສ້າງຕັ້ງຂື້ນ. ໃນຕະຫຼາດຮາບພຽງ, ຕົວຊີ້ວັດແນວໂນ້ມການວິເຄາະດ້ານວິຊາການໃຫ້ສັນຍານທີ່ບໍ່ຖືກຕ້ອງແລະຊຸກຍູ້ໃຫ້ຜູ້ຄ້າເຮັດການຊື້ຂາຍທີ່ສູນເສຍ.

- Oscillating (ການຈັດອັນດັບ) , ໃຊ້ເພື່ອກວດຫາສະພາບຕະຫຼາດຂອງຊັບສິນທີ່ຂາຍເກີນ ຫຼື ຊື້ເກີນ. ສ່ວນໃຫຍ່ຂອງພວກເຂົາແມ່ນຂຶ້ນກັບຫ້ອງຮຽນຂອງຕົວຊີ້ວັດຊັ້ນນໍາ. ພວກເຂົາມີປະສິດທິພາບທີ່ສຸດໃນເວລາທີ່ບໍ່ມີແນວໂນ້ມທີ່ຊັດເຈນໃນຕະຫຼາດ.

ວິທີການນໍາໃຊ້ຕົວຊີ້ວັດ

ຕົວຊີ້ວັດດ້ານວິຊາການໃນການຊື້ຂາຍມີ 3 ການນໍາໃຊ້ຕົ້ນຕໍ:

- ແຈ້ງການກ່ຽວກັບ breakout ຂອງ ສາຍ ສະຫນັບສະຫນູນແລະການຕໍ່ຕ້ານ ;

- ຢືນຢັນສັນຍານຂອງເຄື່ອງມືການວິເຄາະດ້ານວິຊາການອື່ນໆ, ສໍາລັບການຍົກຕົວຢ່າງ, ຮູບແບບຕາຕະລາງ;

- ຊ່ວຍຄາດຄະເນລາຄາໃນອະນາຄົດ.

ຕົວຊີ້ວັດດ້ານວິຊາການແມ່ນໃຊ້ໄດ້ກັບປະເພດຂອງເຄື່ອງມືທາງດ້ານການເງິນໃດໆທີ່ມາພ້ອມກັບຂໍ້ມູນຈຸດປະສົງປະຫວັດສາດ. ຢ່າງໃດກໍ່ຕາມ, ພວກມັນຖືກນໍາໃຊ້ເລື້ອຍໆໃນຕະຫຼາດສິນຄ້າແລະສະກຸນເງິນ, ບ່ອນທີ່ພໍ່ຄ້າສຸມໃສ່ການປະເມີນການປ່ຽນແປງລາຄາໃນໄລຍະສັ້ນ. ນັກລົງທຶນມັກຈະສົມທົບຕົວຊີ້ວັດຈໍານວນຫນຶ່ງຂອງການວິເຄາະດ້ານວິຊາການ. ບໍ່ມີການປະສົມປະສານທີ່ດີທີ່ສຸດຂອງເຄື່ອງມື, ພໍ່ຄ້າແຕ່ລະຄົນກໍ່ສ້າງລະບົບທີ່ມີປະສິດທິພາບຂອງຕົນເອງ. ເພື່ອເພີ່ມຄວາມຖືກຕ້ອງຂອງການຄາດຄະເນ, ຕົວຊີ້ວັດດ້ານວິຊາການແມ່ນປະສົມປະສານກັບເຄື່ອງມືທີ່ມີຫົວຂໍ້ຫຼາຍຂຶ້ນ, ເຊັ່ນ: ຮູບແບບຕາຕະລາງ. ພວກເຂົາຍັງຖືກລວມເຂົ້າໃນລະບົບການຄ້າແບບອັດຕະໂນມັດ, ເນື່ອງຈາກລັກສະນະປະລິມານຂອງພວກເຂົາ.

Pros ແລະ cons ຂອງຕົວຊີ້ວັດ

ເຖິງແມ່ນວ່າການວິເຄາະດ້ານວິຊາການບໍ່ເຄີຍເຫັນວ່າເປັນເຄື່ອງມືຕົ້ນຕໍຫຼືພຽງແຕ່ສໍາລັບການຄາດຄະເນ, ມັນມີຂໍ້ດີທີ່ສໍາຄັນຈໍານວນຫນຶ່ງ:

- ສະທ້ອນໃຫ້ເຫັນຄວາມຮູ້ສຶກຂອງຕະຫຼາດໃນປະຈຸບັນ;

- ໃຫ້ຂໍ້ມູນຈຸດປະສົງສໍາລັບການວິເຄາະ (ລາຄາແລະປະລິມານ);

- ຊ່ວຍໃຫ້ທ່ານສາມາດກໍານົດຮູບແບບໄດ້ຢ່າງງ່າຍດາຍ, ເຊິ່ງເຮັດໃຫ້ມັນງ່າຍຕໍ່ການຕັດສິນໃຈການຊື້ຂາຍ;

- ປະສິດທິຜົນໃນການຄາດຄະເນແນວໂນ້ມໃນໄລຍະສັ້ນ.

ໃນຂະນະທີ່ຕົວຊີ້ວັດດ້ານວິຊາການເປັນປະໂຫຍດເປັນການຊ່ວຍເຫຼືອການພະຍາກອນ, ພວກເຂົາເຈົ້າມີຂໍ້ບົກຜ່ອງທີ່ສໍາຄັນຈໍານວນຫນຶ່ງ:

- ພວກເຂົາໃຫ້ສັນຍານປະສົມ . ຕາມກົດລະບຽບ, ພໍ່ຄ້າໃຊ້ວິທີທາງຄະນິດສາດຈໍານວນຫນຶ່ງເພື່ອປັບປຸງຄວາມຖືກຕ້ອງຂອງການຄາດຄະເນຂອງພວກເຂົາ. ແຕ່ໃນການປະສົມປະສານ, ຕົວຊີ້ວັດໃຫ້ຂໍ້ມູນທີ່ຂັດແຍ້ງກັນ, ເປັນສັນຍານເຖິງຄວາມເລັ່ງລັດຂອງທັງການຊື້ແລະການຂາຍຊັບສິນ. ໃນກໍລະນີນີ້, ມັນເປັນໄປບໍ່ໄດ້ທີ່ຈະເຮັດການຕັດສິນໃຈການຊື້ຂາຍທີ່ມີປະສິດທິພາບ.

- ຢ່າຄຳນຶງເຖິງ ຕົວຊີ້ວັດພື້ນຖານ . ປະຕິບັດຕາມພຽງແຕ່ສັນຍານຂອງຕົວຊີ້ວັດດ້ານວິຊາການ, ທ່ານບໍ່ສາມາດຊື້ຂາຍປະສິດທິຜົນ. ເຄື່ອງມືຂອງປະເພດນີ້ບໍ່ໄດ້ສະທ້ອນເຖິງການປ່ຽນແປງຂອງວົງຈອນເສດຖະກິດ, ການປ່ຽນແປງຂອງເສດຖະກິດໂລກແລະການເມືອງ, ແລະອື່ນໆ.

- ປັບຕົວເຂົ້າກັບເງື່ອນໄຂຕະຫຼາດສະເພາະ . ຕາມກົດລະບຽບ, ຕົວຊີ້ວັດໄດ້ຖືກພັດທະນາສໍາລັບບາງເຄື່ອງມືທາງດ້ານການເງິນຫຼືສະຖານະການຕະຫຼາດ. ດັ່ງນັ້ນ, ການປ່ຽນແປງໃດໆສາມາດສົ່ງຜົນກະທົບຕໍ່ປະສິດທິຜົນຂອງສັນຍານ.

ຄວາມສ່ຽງແລະໂອກາດ

ການນໍາໃຊ້ຕົວຊີ້ວັດດ້ານວິຊາການມາພ້ອມກັບຄວາມສ່ຽງບາງຢ່າງ, ລວມທັງ:

- ການຕີຄວາມຜິດຂອງສັນຍານດ້ານວິຊາການ . ມີຫຼາຍເຫດຜົນສໍາລັບການນີ້: ການລະເລີຍປະລິມານທັງຫມົດຂອງຕົວຊີ້ວັດຈຸດປະສົງ, ການວິເຄາະຊຸດຂະຫນາດນ້ອຍຂອງຂໍ້ມູນປະຫວັດສາດ, ຄວາມລໍາອຽງສ່ວນບຸກຄົນແລະ stereotypes ຄົງທີ່.

- ຄວາມເປັນໄປໄດ້ຂອງການສ້າງການຄາດຄະເນກ່ອນເວລາ , ນັບຕັ້ງແຕ່ການວິເຄາະດ້ານວິຊາການແມ່ນມີປະສິດທິພາບທີ່ສຸດໃນການຊື້ຂາຍໄລຍະສັ້ນ. ຖ້າທ່ານຕ້ອງການສ້າງການຄາດຄະເນໄລຍະຍາວ, ທ່ານຄວນສົມທົບເຄື່ອງມືທີ່ເລືອກໄວ້ກັບຂໍ້ມູນພື້ນຖານ.

- ຄວາມເປັນໄປໄດ້ສູງຂອງ succumbing ກັບອາລົມແລະການສູນເສຍທຶນ . ນີ້ແມ່ນຍ້ອນວ່າການວິເຄາະດ້ານວິຊາການບໍ່ໄດ້ໃຫ້ຄວາມເຂົ້າໃຈຢ່າງເລິກເຊິ່ງກ່ຽວກັບປະກົດການຕະຫລາດ. ເມື່ອນັກລົງທຶນເຮັດຜິດພາດ, ລາວເລີ່ມຕົກໃຈ. ນີ້ inevitably ນໍາໄປສູ່ການລົ້ມລົງ.

ການວິເຄາະດ້ານວິຊາການປະສົມປະສານກັບພື້ນຖານໃຫ້ໂອກາດທີ່ດີສໍາລັບການກໍ່ສ້າງການຄາດຄະເນທີ່ຖືກຕ້ອງສູງຂອງນະໂຍບາຍດ້ານລາຄາໃນອະນາຄົດ. ມັນສະຫນອງນັກລົງທຶນທີ່ມີຊຸດຂໍ້ມູນຈຸດປະສົງທີ່ສົມບູນແບບທີ່ເຮັດໃຫ້ມັນງ່າຍຕໍ່ການນໍາທາງສະຖານະການ.

ຕົວຊີ້ວັດດ້ານວິຊາການທີ່ດີທີ່ສຸດແລະເປັນທີ່ນິຍົມ

ມື້ນີ້ມີຫຼາຍປະເພດຍ່ອຍຂອງຕົວຊີ້ວັດຂຶ້ນກັບປະເພດຂອງຂໍ້ມູນທີ່ໃຊ້ໃນການວິເຄາະ. ທີ່ນິຍົມຫຼາຍທີ່ສຸດປະກອບມີດັ່ງຕໍ່ໄປນີ້:

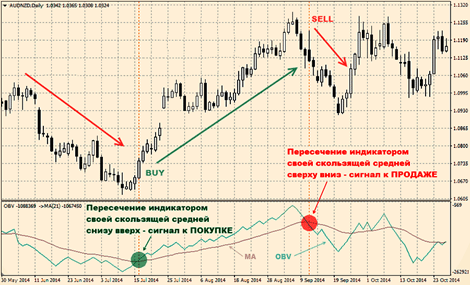

- ຕົວຊີ້ວັດປະລິມານການດຸ່ນດ່ຽງ , ຫຼື OBV . ເປັນສ່ວນຫນຶ່ງຂອງການວິເຄາະດ້ານວິຊາການ, ມັນຖືກນໍາໃຊ້ເພື່ອກໍານົດຄວາມເຂັ້ມແຂງຂອງ bulls ແລະຫມີສວນ່. ການຄາດຄະເນແມ່ນສ້າງຂຶ້ນບົນພື້ນຖານຕົວຊີ້ວັດປະລິມານ, ການປ່ຽນແປງທີ່ສະທ້ອນໃຫ້ເຫັນເຖິງອາລົມຂອງຝູງຊົນ. ການເພີ່ມຂຶ້ນຂອງ OBV ຫມາຍຄວາມວ່າຜູ້ຊື້ພ້ອມທີ່ຈະເຮັດຂໍ້ຕົກລົງ. ໃນທາງກົງກັນຂ້າມ, ການຫຼຸດລົງຂອງມັນເຮັດໃຫ້ການຂາຍເພີ່ມຂຶ້ນ.

ການນໍາໃຊ້ສັນຍານຈາກຈຸດຕັດກັນຂອງ OBV ແລະສະເລ່ຍການເຄື່ອນຍ້າຍຂອງມັນ - ຕົວຊີ້ວັດການສະສົມ/ການແຈກຢາຍ, ຫຼື A/D . ມັນຖືກນໍາໃຊ້ຢ່າງກວ້າງຂວາງເພື່ອຢືນຢັນຫຼືປະຕິເສດຄວາມເຂັ້ມແຂງຂອງແນວໂນ້ມໃນປະຈຸບັນ. ການຄາດຄະເນແມ່ນດໍາເນີນບົນພື້ນຖານຕົວຊີ້ວັດຈຸດປະສົງຂອງປະລິມານແລະມູນຄ່າ, ເຊິ່ງຊ່ວຍໃຫ້ທ່ານເຂົ້າໃຈວ່າຊັບສິນແມ່ນສະສົມຫຼືແຈກຢາຍໃນໄລຍະເວລາ. ເສັ້ນ A/D ທີ່ຂຶ້ນສູງຢືນຢັນເຖິງທ່າອ່ຽງຂຶ້ນ, ໃນຂະນະທີ່ເສັ້ນຫຼຸດສູງສົ່ງສັນຍານເຖິງທ່າອ່ຽງຫຼຸດລົງ.

- ຕົວຊີ້ວັດການເຄື່ອນໄຫວທິດທາງ, ຫຼື ADX . ມັນເປັນຂອງປະເພດຂອງເຄື່ອງມືແນວໂນ້ມແລະຖືກນໍາໃຊ້ເພື່ອວັດແທກຄວາມເຂັ້ມແຂງແລະ momentum ຂອງແນວໂນ້ມ. ລວມມີ 3 ສາຍ: ADX ຫຼັກ (ກາງ) ແລະ auxiliary +DI ແລະ -DI (ຕັ້ງຢູ່ດ້ານຂ້າງ). ຄ່າ ADX ຂ້າງເທິງ 25 ຊີ້ໃຫ້ເຫັນທ່າອ່ຽງທີ່ເຂັ້ມແຂງ, ຕ່ໍາກວ່າ 20 ຊີ້ໃຫ້ເຫັນເຖິງຈຸດອ່ອນ. ຈຸດຕັດກັນຂອງລະດັບ +DI ແລະ -DI ໂດຍເສັ້ນສູນກາງສົ່ງສັນຍານເຖິງການປີ້ນກັບແນວໂນ້ມທີ່ເປັນໄປໄດ້.

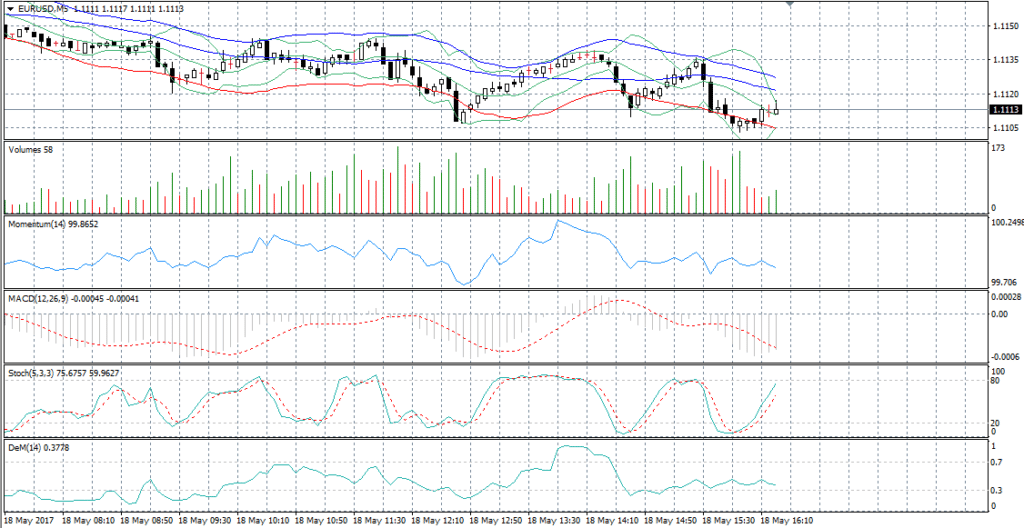

- ຕົວຊີ້ວັດການເຄື່ອນຍ້າຍສະເລ່ຍ convergence-divergence, ຫຼື MACD . ຊ່ວຍໃນການກໍານົດທິດທາງແລະ momentum ຂອງແນວໂນ້ມໂດຍຜ່ານການວິເຄາະຂອງການເຄື່ອນຍ້າຍສະເລ່ຍ. ຄິດໄລ່ໂດຍການລົບ EMA (26) ຈາກ EMA (12). ຜົນໄດ້ຮັບຂອງການຄິດໄລ່ແມ່ນ EMA (9), ເຊິ່ງເອີ້ນທົ່ວໄປວ່າສາຍສັນຍານ MACD. ຈຸດທີ່ມັນຂ້າມ EMA (26) ແລະ EMA (12) ເປັນຕົວກະຕຸ້ນທີ່ມີທ່າແຮງທີ່ຈະຊື້ຫຼືຂາຍຊັບສິນ.

ຕົວຊີ້ວັດ MACD - Relative Strength Index, ຫຼື RSI . ເຄື່ອງມືນີ້ຊ່ວຍກໍານົດຄວາມເຂັ້ມແຂງຂອງແນວໂນ້ມໃນປະຈຸບັນແລະຄວາມເປັນໄປໄດ້ຂອງການຖອນຄືນຂອງມັນ. ໃນທາງປະຕິບັດ, ມັນຊອກຫາຄໍາຮ້ອງສະຫມັກ: ມັນຊ່ວຍໃຫ້ທ່ານສາມາດກໍານົດສະຖານະຂອງ overbought ຫຼື oversold, ການແກ້ໄຂການເພີ່ມຄວາມເຂັ້ມແຂງຫຼື fading ຂອງແນວໂນ້ມ, ການກໍານົດລະດັບຂອງການສະຫນັບສະຫນູນແລະການຕໍ່ຕ້ານ. ເມື່ອຄາດຄະເນ, ມັນປຽບທຽບຄວາມເຂັ້ມແຂງຂອງຊັບສິນໃນໄລຍະການຂະຫຍາຍຕົວແລະການຫຼຸດລົງ.

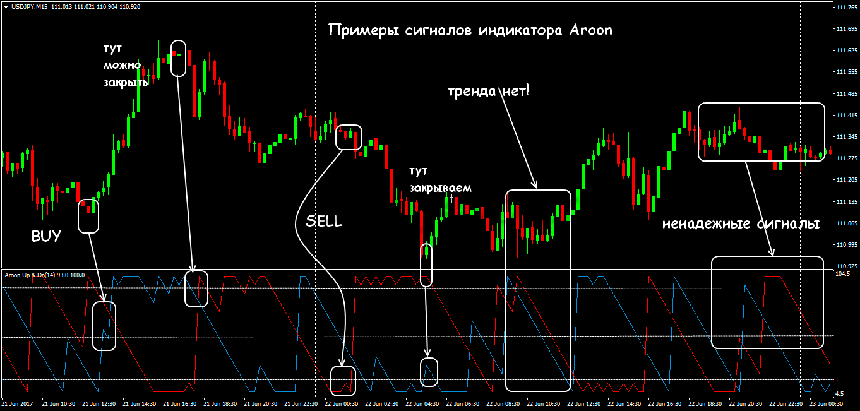

- ຕົວຊີ້ວັດ Aroon . ຊ່ວຍໃນການກໍານົດ vector ແລະຄວາມເຂັ້ມແຂງຂອງແນວໂນ້ມໂດຍການວິເຄາະວ່າລາຄາໄປຮອດຈຸດສູງສຸດໃຫມ່ຫຼືຕ່ໍາສໍາລັບໄລຍະເວລາການຄິດໄລ່. ພາຍໃຕ້ເງື່ອນໄຂຕະຫຼາດທີ່ປ່ຽນແປງ, ມັນມັກຈະສ້າງສັນຍານການຊື້ຂາຍທີ່ບໍ່ຖືກຕ້ອງ.

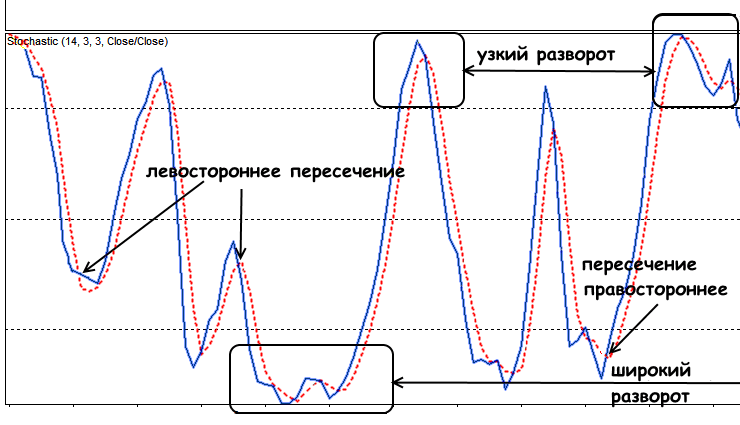

- stochastic oscillator ແມ່ນຕົວຊີ້ວັດທີ່ນິຍົມທີ່ສຸດທີ່ສະແດງເຖິງສະພາບທີ່ຊື້ເກີນຫຼືຂາຍເກີນຂອງຊັບສິນ. ການປະເມີນຕໍາແຫນ່ງຂອງລາຄາໃນປະຈຸບັນທຽບກັບຊ່ວງລາຄາສໍາລັບໄລຍະເວລາທີ່ເລືອກ, ກໍານົດມູນຄ່າສ່ວນຮ້ອຍຈາກ 0 ຫາ 100. ມັນເຊື່ອວ່າລາຄາພາຍໃນແນວໂນ້ມຂາຂຶ້ນຢູ່ໃກ້ກັບສູງ, ແລະພາຍໃນແນວໂນ້ມຂາລົງຢູ່ໃກ້ກັບຕ່ໍາ.

ຕົວຊີ້ບອກ Stochastic

ນີ້ແມ່ນຊຸດພື້ນຖານຂອງຕົວຊີ້ວັດການວິເຄາະດ້ານວິຊາການທີ່ໃຊ້ໂດຍພໍ່ຄ້າທີ່ມີປະສົບການ. ນັກລົງທຶນຈົວໄດ້ຖືກຊຸກຍູ້ໃຫ້ສຶກສາແລະປະຕິບັດເຄື່ອງມືເຫຼົ່ານີ້ເພື່ອໃຫ້ເຂົ້າໃຈໄວແລະດີຂຶ້ນກ່ຽວກັບຫຼັກການຂອງການເຮັດວຽກຂອງຕະຫຼາດການເງິນ. ຢ່າງໃດກໍຕາມ, ຫນຶ່ງບໍ່ຄວນລະເລີຍຮູບແບບອື່ນໆ, ກ່ຽວກັບການທີ່ຫນັງສືຈໍານວນຫຼາຍໄດ້ຖືກລາຍລັກອັກສອນ. ຕົວຢ່າງ, R. Colby’s Encyclopedia of Technical Market Indicators ແມ່ນມີຂໍ້ມູນຫຼາຍ ແລະເປັນປະໂຫຍດ.

ຄໍາຮ້ອງສະຫມັກໃນການປະຕິບັດ

ກ່ອນທີ່ຈະນໍາໃຊ້ຕົວຊີ້ວັດ, ຍຸດທະສາດພື້ນຖານຕ້ອງໄດ້ຮັບການກໍານົດ. ໃນຄໍາສັບຕ່າງໆອື່ນໆ, ການອອກແບບລະບົບຂອງຈຸດປະສົງແລະກົດລະບຽບຢ່າງແທ້ຈິງຂອງການປະພຶດໃນເວລາທີ່ການຕັດສິນໃຈການຊື້ຂາຍ. ຍຸດທະສາດບໍ່ຄວນງ່າຍດາຍເກີນໄປຫຼືສະລັບສັບຊ້ອນ. ເພື່ອໃຫ້ມັນເປັນໄປໄດ້, ຄໍາຖາມທົ່ວໄປຈໍານວນຫນຶ່ງຕ້ອງໄດ້ຮັບການຕອບ:

- ປະເພດໃດແດ່ແລະຕົວກໍານົດການຂອງຕົວຊີ້ວັດທີ່ຈະເລືອກເອົາ;

- ຄວນຊື້ ຫຼືຂາຍຊັບສິນຈໍານວນເທົ່າໃດ;

- ເມື່ອບັນລຸຄຸນຄ່າອັນໃດທີ່ມັນຈໍາເປັນຕ້ອງເປີດຫຼືປິດຕໍາແຫນ່ງ;

- ວິທີການ hedge ການຄ້າ;

- ກົດລະບຽບການຄຸ້ມຄອງເງິນແມ່ນຫຍັງ;

- ກົດລະບຽບການອອກແມ່ນຫຍັງ.

ຕົວຊີ້ວັດການວິເຄາະດ້ານວິຊາການ 5 ອັນດັບສູງສຸດສໍາລັບການຊື້ຂາຍ: https://youtu.be/1mCz-LZTbfM ແນະນໍາໃຫ້ອີງໃສ່ຍຸດທະສາດຂອງທ່ານກ່ຽວກັບຕົວຊີ້ວັດປະເພດຕ່າງໆ, ເຊັ່ນ: ຊ່ວງເວລາແລະແນວໂນ້ມ. ການນໍາໃຊ້ເຄື່ອງມືທີ່ຄ້າຍຄືກັນນໍາໄປສູ່ການບິດເບືອນຂໍ້ມູນຫຼືການສ້າງສັນຍານທີ່ບໍ່ຖືກຕ້ອງເປັນຜົນມາຈາກການຄິດໄລ່ຫຼາຍໂດຍອີງໃສ່ຫຼັກການດຽວກັນ. https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm ທາງເລືອກຂອງຕົວຊີ້ວັດແມ່ນຂຶ້ນກັບປະເພດຂອງຍຸດທະສາດແລະຄໍານຶງເຖິງຮູບແບບການຊື້ຂາຍແລະຄວາມທົນທານຕໍ່ຄວາມສ່ຽງ. ພໍ່ຄ້າທີ່ສຸມໃສ່ໄລຍະເວລາໄລຍະຍາວແລະການເພີ່ມກໍາໄລສາມາດປະຕິບັດຕາມແນວໂນ້ມແລະນໍາໃຊ້ຕົວຊີ້ວັດແນວໂນ້ມ (ການເຄື່ອນຍ້າຍໂດຍສະເລ່ຍ, ADX, ແລະອື່ນໆ). ນັກລົງທຶນທີ່ມີຄວາມສົນໃຈໃນການເຮັດໃຫ້ກໍາໄລຂະຫນາດນ້ອຍເລື້ອຍໆດໍາເນີນການໃນຕະຫຼາດທີ່ມີຄວາມຜັນຜວນສູງແລະນໍາໃຊ້ oscillators.