ตัวบ่งชี้หลักของการวิเคราะห์ทางเทคนิคในการซื้อขายและการใช้ในการแลกเปลี่ยน – สารานุกรมของตัวบ่งชี้ทางเทคนิค แนวโน้ม การแกว่ง ผู้ค้าจำนวนมากชอบสร้างการคาดการณ์ตามตัวบ่งชี้พื้นฐาน ซึ่งไม่ได้สะท้อนอยู่ในมูลค่าของสินทรัพย์เสมอไป และตัวบ่งชี้ทางเทคนิคให้ชุดข้อมูลวัตถุประสงค์ที่ครอบคลุมซึ่งช่วยให้คุณสำรวจสถานการณ์ตลาดและคาดการณ์การเปลี่ยนแปลงของราคา

ตัวบ่งชี้ทางเทคนิคในการซื้อขายคืออะไร

ตัวบ่งชี้ทางเทคนิคเป็นแบบจำลองทางคณิตศาสตร์ที่เข้มงวดซึ่งสร้างขึ้นจากข้อมูลตลาดที่เป็นกลางและใช้เพื่อทำนายแนวโน้ม โดยธรรมชาติแล้ว มันเป็นฟังก์ชันของราคาและแสดงในรูปแบบกราฟิก เครื่องมือนี้คำนึงถึงข้อมูลในอดีตเกี่ยวกับมูลค่าของสินทรัพย์ จำนวนธุรกรรมที่เสร็จสมบูรณ์และเปิดอยู่ ผ่านสูตรหรือรูปแบบฮิวริสติกที่ตั้งโปรแกรมไว้ ตัวบ่งชี้จะสร้างสัญญาณเกี่ยวกับการเปลี่ยนแปลงของตลาดที่อาจเกิดขึ้น ข้อมูลนี้ถูกใช้โดยเทรดเดอร์เพื่อยืนยันหรือหักล้างการคาดการณ์ของพวกเขาเอง

การจำแนกประเภทของตัวบ่งชี้การวิเคราะห์ทางเทคนิค

ปัจจุบัน มีการพัฒนาตัวบ่งชี้ทางเทคนิคจำนวนมาก ซึ่งแบ่งออกเป็น 2 กลุ่มหลัก: นำและล้าหลัง อัลกอริทึมประเภทแรกคำนึงถึงอัตราการเปลี่ยนแปลงราคาแบบเรียลไทม์ และสร้างสัญญาณเกี่ยวกับการเปลี่ยนแปลงที่น่าจะเป็นไปได้ในวัฏจักรเศรษฐกิจหรือแนวโน้มทั่วไป ในทางตรงกันข้าม ตัวบ่งชี้ที่ล้าหลังของการวิเคราะห์ทางเทคนิคจะดูที่ข้อมูลในอดีตและใช้เพื่อยืนยันหรือปฏิเสธเหตุการณ์ราคา เช่น แนวโน้มที่แข็งค่าขึ้น ขึ้นอยู่กับวิธีการคำนวณตัวบ่งชี้การคาดการณ์ ตัวบ่งชี้แบ่งออกเป็น 2 ประเภท:

- ตัวบ่งชี้ แนวโน้ม การวิเคราะห์ทางเทคนิค ใช้เพื่อระบุแนวโน้มและกำหนดความแข็งแกร่ง ส่วนใหญ่อยู่ในคลาสของตัวบ่งชี้ที่ปกคลุมด้วยวัตถุฉนวนเพราะ ใช้หลักการปรับราคาให้เรียบ เมื่อใช้งานจำเป็นต้องประเมินสถานการณ์ตลาดล่วงหน้าและพิจารณาว่ามีแนวโน้มเกิดขึ้นหรือไม่ ในตลาดทรงตัว ตัวบ่งชี้แนวโน้มการวิเคราะห์ทางเทคนิคให้สัญญาณที่ผิดพลาดและกระตุ้นให้เทรดเดอร์ทำการเทรดที่ขาดทุน

- การสั่น (อันดับ)ใช้เพื่อตรวจจับสภาวะตลาดของสินทรัพย์ที่ขายเกินหรือซื้อเกิน ส่วนใหญ่อยู่ในกลุ่มตัวบ่งชี้ชั้นนำ ซึ่งจะมีประสิทธิภาพมากที่สุดเมื่อไม่มีแนวโน้มที่เด่นชัดในตลาด

วิธีใช้ตัวบ่งชี้

ตัวบ่งชี้ทางเทคนิคในการซื้อขายมี 3 การใช้งานหลัก:

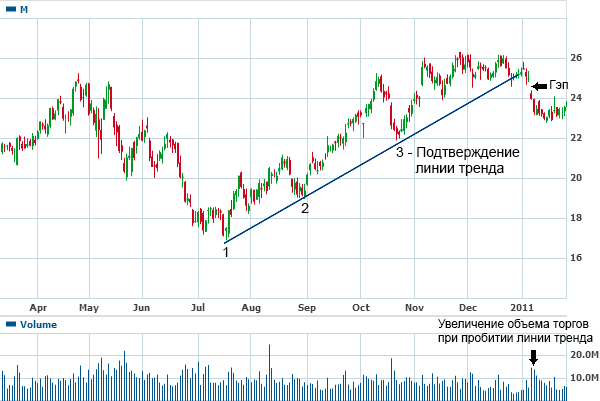

- แจ้งการทะลุแนวรับและแนวต้าน ;

- ยืนยันสัญญาณของเครื่องมือวิเคราะห์ทางเทคนิคอื่นๆ เช่น รูปแบบกราฟ

- ช่วยทำนายราคาในอนาคต

ตัวบ่งชี้ทางเทคนิคใช้ได้กับเครื่องมือทางการเงินทุกประเภทที่มาพร้อมกับข้อมูลวัตถุประสงค์ในอดีต อย่างไรก็ตาม มักใช้ในตลาดสินค้าโภคภัณฑ์และสกุลเงิน ซึ่งนักเทรดเน้นที่การประเมินการเปลี่ยนแปลงราคาในระยะสั้นเป็นหลัก นักลงทุนมักจะรวมตัวบ่งชี้การวิเคราะห์ทางเทคนิคหลายตัวเข้าด้วยกัน ไม่มีเครื่องมือใดรวมกันได้ดีที่สุด นักเทรดแต่ละคนสร้างระบบที่มีประสิทธิภาพของตนเอง เพื่อเพิ่มความแม่นยำของการคาดการณ์ ตัวบ่งชี้ทางเทคนิคจะถูกรวมเข้ากับเครื่องมือเชิงอัตวิสัยมากขึ้น เช่น รูปแบบแผนภูมิ พวกเขายังรวมอยู่ในระบบการซื้อขายอัตโนมัติด้วย โดยพิจารณาจากลักษณะเชิงปริมาณ

ข้อดีและข้อเสียของตัวบ่งชี้

แม้ว่าการวิเคราะห์ทางเทคนิคจะไม่เคยถูกมองว่าเป็นเครื่องมือเดียวหรือเป็นเครื่องมือหลักในการคาดการณ์ แต่ก็มีข้อดีที่สำคัญหลายประการ:

- สะท้อนถึงอารมณ์ของตลาดในปัจจุบัน

- ให้ข้อมูลวัตถุประสงค์สำหรับการวิเคราะห์ (ราคาและปริมาณ)

- ช่วยให้คุณระบุรูปแบบได้ง่าย ซึ่งทำให้ตัดสินใจซื้อขายได้ง่ายขึ้น

- มีประสิทธิภาพในการทำนายแนวโน้มระยะสั้น

แม้ว่าตัวบ่งชี้ทางเทคนิคจะมีประโยชน์ในการช่วยคาดการณ์ แต่ก็มีข้อเสียที่สำคัญหลายประการ:

- พวกเขาให้สัญญาณผสม ตามกฎแล้ว เทรดเดอร์ใช้อัลกอริธึมทางคณิตศาสตร์หลายอย่างเพื่อปรับปรุงความแม่นยำของการคาดการณ์ แต่เมื่อรวมกันแล้ว ตัวบ่งชี้ให้ข้อมูลที่ขัดแย้งกัน ส่งสัญญาณถึงความเป็นไปได้ของการซื้อและขายสินทรัพย์ ในกรณีนี้ เป็นไปไม่ได้ที่จะตัดสินใจซื้อขายอย่างมีประสิทธิภาพ

- ไม่ต้องคำนึงถึงตัวบ่งชี้พื้นฐาน การติดตามสัญญาณของตัวบ่งชี้ทางเทคนิคเท่านั้น คุณไม่สามารถซื้อขายได้อย่างมีประสิทธิภาพ ตราสารประเภทนี้ไม่สะท้อนการเปลี่ยนแปลงของวัฏจักรเศรษฐกิจ การเปลี่ยนแปลงของเศรษฐกิจโลกและการเมือง ฯลฯ

- ปรับให้เข้ากับสภาวะตลาดบางอย่างเท่านั้น ตามกฎแล้ว ตัวชี้วัดได้รับการพัฒนาสำหรับตราสารทางการเงินหรือสถานการณ์ตลาดบางอย่าง ดังนั้นการเปลี่ยนแปลงใด ๆ อาจส่งผลต่อประสิทธิภาพของสัญญาณ

ความเสี่ยงและโอกาส

การใช้ตัวบ่งชี้ทางเทคนิคมาพร้อมกับความเสี่ยง ได้แก่:

- การตีความสัญญาณทางเทคนิคผิดพลาด มีเหตุผลหลายประการ: การเพิกเฉยต่อปริมาณตัวบ่งชี้วัตถุประสงค์ทั้งหมด การวิเคราะห์ข้อมูลทางประวัติศาสตร์ชุดเล็กๆ อคติส่วนตัว และแบบแผนถาวร

- ความน่าจะเป็นในการสร้างการคาดการณ์ล่วงหน้าเนื่องจากการวิเคราะห์ทางเทคนิคมีประสิทธิภาพมากที่สุดในการซื้อขายระยะสั้น หากคุณต้องการสร้างการคาดการณ์ระยะยาว คุณควรรวมตราสารที่เลือกเข้ากับข้อมูลพื้นฐาน

- มีความเป็นไปได้สูงที่จะยอมจำนนต่ออารมณ์และสูญเสียเงินทุน เนื่องจากการวิเคราะห์ทางเทคนิคไม่ได้ให้ความเข้าใจอย่างลึกซึ้งเกี่ยวกับปรากฏการณ์ของตลาด เมื่อนักลงทุนทำผิดพลาด เขาเริ่มตื่นตระหนก สิ่งนี้นำไปสู่การล่มสลายอย่างหลีกเลี่ยงไม่ได้

การวิเคราะห์ทางเทคนิคร่วมกับปัจจัยพื้นฐานจะมอบโอกาสที่ดีในการสร้างการคาดการณ์ที่แม่นยำสูงของการเปลี่ยนแปลงของราคาสัมพัทธ์ในอนาคต มันให้ข้อมูลวัตถุประสงค์ที่ครอบคลุมแก่นักลงทุนซึ่งทำให้ง่ายต่อการสำรวจสถานการณ์

ตัวบ่งชี้ทางเทคนิคที่ดีที่สุดและเป็นที่นิยม

ปัจจุบันมีตัวบ่งชี้ประเภทย่อยมากมายขึ้นอยู่กับประเภทของข้อมูลที่ใช้ในการวิเคราะห์ ความนิยมมากที่สุด ได้แก่ :

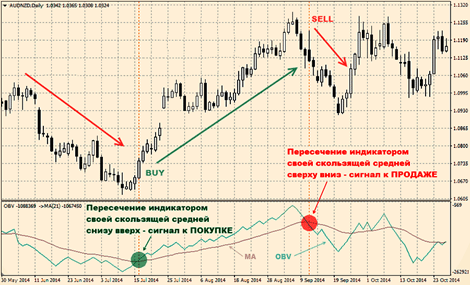

- ตัวบ่งชี้ปริมาณยอดคงเหลือหรือ OBV เป็นส่วนหนึ่งของการวิเคราะห์ทางเทคนิค มันถูกใช้เพื่อกำหนดความแข็งแกร่งของตลาดกระทิงและตลาดหมี การคาดการณ์ถูกสร้างขึ้นบนพื้นฐานของตัวบ่งชี้ปริมาณ การเปลี่ยนแปลงที่สะท้อนถึงอารมณ์ของฝูงชน OBV ที่เพิ่มขึ้นหมายความว่าผู้ซื้อพร้อมที่จะทำข้อตกลง ในทางตรงกันข้าม การลดลงของมันส่งสัญญาณถึงยอดขายที่เพิ่มขึ้น

การใช้สัญญาณจากจุดตัดของ OBV และเส้นค่าเฉลี่ยเคลื่อนที่ - ตัวบ่งชี้การสะสม/การกระจาย หรือ A/ D มีการใช้กันอย่างแพร่หลายเพื่อยืนยันหรือหักล้างความแข็งแกร่งของกระแสในปัจจุบัน การคาดการณ์ดำเนินการบนพื้นฐานของตัวบ่งชี้วัตถุประสงค์ของปริมาณและมูลค่า ซึ่งช่วยให้คุณเข้าใจว่าสินทรัพย์มีการสะสมหรือแจกจ่ายเมื่อเวลาผ่านไปหรือไม่ เส้น A/D ที่เพิ่มขึ้นเป็นการยืนยันแนวโน้มขาขึ้น ในขณะที่เส้นขาลงส่งสัญญาณถึงแนวโน้มขาลงที่เข้มข้นขึ้น

- ตัวบ่งชี้ทิศทางการเคลื่อนไหวหรือADX อยู่ในหมวดหมู่ของเครื่องมือเทรนด์และใช้เพื่อวัดความแข็งแกร่งและโมเมนตัมของเทรนด์ รวม 3 บรรทัด: ADX หลัก (กลาง) และเสริม +DI และ -DI (อยู่ที่ด้านข้าง) ค่า ADX ที่สูงกว่า 25 บ่งชี้ถึงแนวโน้มที่แข็งแกร่ง ต่ำกว่า 20 บ่งชี้ถึงแนวโน้มที่อ่อนแอ จุดตัดของระดับ +DI และ -DI โดยเส้นกึ่งกลางส่งสัญญาณถึงการกลับตัวของแนวโน้มที่อาจเกิดขึ้น

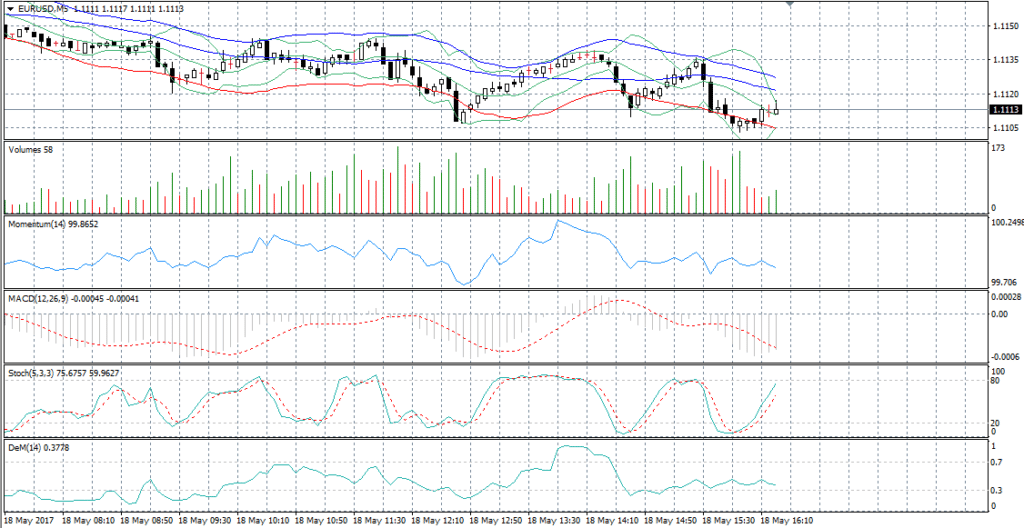

- ตัวบ่งชี้คอนเวอร์เจนซ์ไดเวอร์เจนซ์ค่าเฉลี่ยเคลื่อนที่หรือMACD ช่วยในการกำหนดทิศทางและโมเมนตัมของแนวโน้มผ่านการวิเคราะห์ค่าเฉลี่ยเคลื่อนที่ คำนวณโดยการลบ EMA (26) จาก EMA (12) ผลลัพธ์ของการคำนวณคือ EMA (9) ซึ่งเรียกกันทั่วไปว่าเส้นสัญญาณ MACD จุดที่ข้ามเส้น EMA (26) และ EMA (12) เป็นตัวกระตุ้นให้ซื้อหรือขายสินทรัพย์

ตัวบ่งชี้ MACD - ดัชนีความสัมพันธ์สัมพัทธ์ หรือRSI เครื่องมือนี้ช่วยในการกำหนดความแข็งแกร่งของแนวโน้มปัจจุบันและความเป็นไปได้ของการกลับรายการ ในทางปฏิบัติ พบการใช้งาน: ช่วยให้คุณสามารถระบุสถานะการซื้อมากเกินไปหรือการขายมากเกินไป เพื่อแก้ไขการแข็งค่าหรือจางหายไปของแนวโน้ม เพื่อกำหนดระดับของแนวรับและแนวต้าน เมื่อคาดการณ์ จะเป็นการเปรียบเทียบความแข็งแกร่งของสินทรัพย์ในช่วงที่เติบโตและลดลง

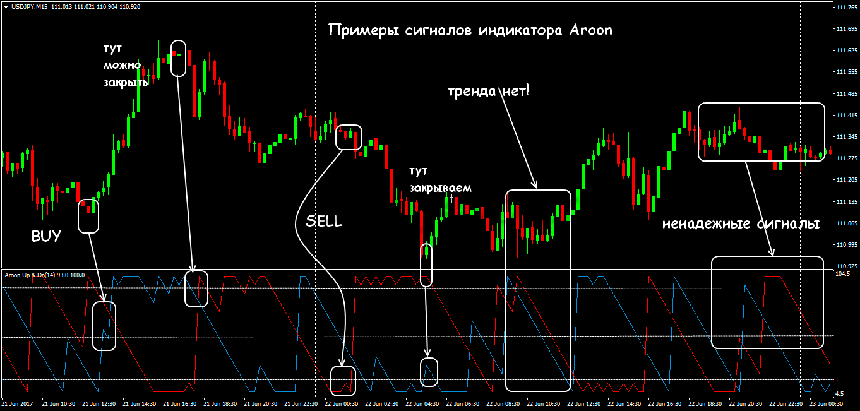

- ตัวบ่งชี้อรุณ ช่วยในการกำหนดเวกเตอร์และความแข็งแกร่งของแนวโน้มโดยการวิเคราะห์ว่าราคาถึงจุดสูงสุดหรือต่ำสุดใหม่สำหรับระยะเวลาการคำนวณ ภายใต้สภาวะตลาดที่ผันผวน มันมักจะสร้างสัญญาณการซื้อขายที่ผิดพลาด

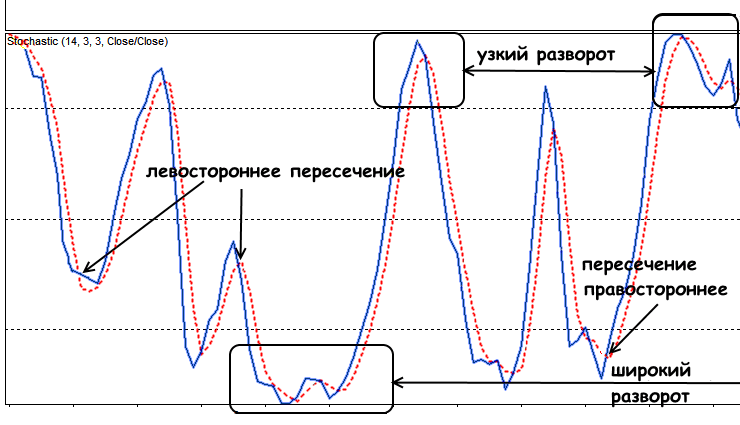

- Stochastic Oscillatorเป็นตัวบ่งชี้ที่ได้รับความนิยมมากที่สุดซึ่งส่งสัญญาณถึงภาวะการซื้อมากเกินไปหรือการขายมากเกินไปของสินทรัพย์ ประเมินตำแหน่งของราคาปัจจุบันเทียบกับช่วงราคาสำหรับช่วงเวลาที่เลือก โดยกำหนดค่าเป็นเปอร์เซ็นต์ตั้งแต่ 0 ถึง 100 เชื่อกันว่าราคาในแนวโน้มขาขึ้นใกล้จุดสูงสุด และภายในแนวโน้มขาลงใกล้จุดต่ำสุด

สโตแคสติกอินดิเคเตอร์

นี่คือชุดพื้นฐานของตัวบ่งชี้การวิเคราะห์ทางเทคนิคที่ใช้โดยผู้ค้าที่มีประสบการณ์ นักลงทุนมือใหม่ควรศึกษาและฝึกฝนเครื่องมือเหล่านี้เพื่อให้เข้าใจหลักการทำงานของตลาดการเงินได้อย่างรวดเร็วและดียิ่งขึ้น อย่างไรก็ตามเราไม่ควรละเลยแบบจำลองอื่น ๆ ซึ่งมีหนังสือหลายเล่มเขียนไว้ ตัวอย่างเช่น สารานุกรมตัวบ่งชี้ตลาดทางเทคนิคของ R. Colby นั้นให้ข้อมูลและมีประโยชน์อย่างมาก

การประยุกต์ใช้ในทางปฏิบัติ

ก่อนใช้ตัวชี้วัด ต้องกำหนดกลยุทธ์พื้นฐาน กล่าวอีกนัยหนึ่งคือ เพื่อออกแบบระบบที่มีวัตถุประสงค์และกฎเกณฑ์ที่แน่นอนในการดำเนินการตัดสินใจซื้อขาย กลยุทธ์ไม่ควรง่ายหรือซับซ้อนเกินไป เพื่อให้เป็นไปได้ ต้องตอบคำถามสากลหลายข้อ:

- ประเภทใดและพารามิเตอร์ใดของตัวบ่งชี้ที่จะเลือก

- ควรซื้อหรือขายทรัพย์สินจำนวนเท่าใด

- เมื่อถึงค่าที่จำเป็นในการเปิดหรือปิดตำแหน่ง

- วิธีป้องกันความเสี่ยงทางการค้า

- กฎของการจัดการเงินคืออะไร

- กฎการออกคืออะไร

ตัวบ่งชี้การวิเคราะห์ทางเทคนิค 5 อันดับแรกสำหรับการซื้อขาย: https://youtu.be/1mCz-LZTbfM ขอแนะนำให้วางกลยุทธ์ของคุณบนตัวบ่งชี้ประเภทต่างๆ เช่น โมเมนตัมและแนวโน้ม การใช้เครื่องมือที่คล้ายกันนำไปสู่การบิดเบือนข้อมูลหรือการสร้างสัญญาณเท็จอันเป็นผลมาจากการคำนวณหลายรายการบนหลักการเดียวกัน https://articles.opexflow.com/analysis-methods-and-tools/osnovy-i-methody-texnicheskogo-trajdinga.htm การเลือกตัวบ่งชี้ขึ้นอยู่กับประเภทของกลยุทธ์และคำนึงถึงรูปแบบการซื้อขายและการยอมรับความเสี่ยง นักเทรดที่มุ่งเน้นไปที่ระยะเวลาระยะยาวและการเพิ่มกำไรสูงสุดสามารถติดตามแนวโน้มและใช้ตัวบ่งชี้แนวโน้ม (ค่าเฉลี่ยเคลื่อนที่, ADX, ฯลฯ) นักลงทุนที่สนใจทำกำไรเล็กๆ น้อยๆ บ่อยๆ จะทำงานในตลาดที่มีความผันผวนสูงและใช้ออสซิลเลเตอร์