Börsen und Aktienmärkte sind aus der modernen Wirtschaft nicht mehr wegzudenken. Der Handel auf diesen Seiten wird

Handel genannt . Händler nutzen aktiv die Möglichkeiten der Computertechnologie, um ihre Geschäftstätigkeit zu erleichtern. Der Handel mit mathematischen Modellen und Computertechnologie wird als algorithmischer Handel bezeichnet. Dieser Artikel spricht über diese Art des Handels auf den Finanzmärkten, ihre Varianten, die verwendeten Methoden, die Vor- und Nachteile, die verwendete Software.

- Was ist algorithmischer Handel (algorithmischer Handel)

- Was ist die Essenz des algorithmischen Handels?

- Welche Arten von algorithmischem Handel gibt es?

- Wann und wie ist der algorithmische Handel als Phänomen aufgetreten?

- Wie unterscheidet sich der algorithmische Handel vom algorithmischen Handel?

- Welche Software eignet sich für den algorithmischen Handel?

- Was sollte vor dem algorithmischen Handel beachtet werden?

- TSLab ist eines der beliebtesten Programme zum Ausführen von Algobots.

- Installation

- Ausbildung im algorithmischen Handel bei TSLab

- Lieferanteneinrichtung

- Erstellen eines Skripts

- stockscharf

- WealthLab

- Welche Strategien werden für den algorithmischen Handel verwendet?

- So vermeiden Sie Verluste beim algorithmischen Handel, Risikomanagement

- Algo Trading: Vor- und Nachteile

Was ist algorithmischer Handel (algorithmischer Handel)

Der Begriff „algorithmischer Handel“ oder „algorithmischer Handel“ hat zwei Bedeutungen. Im ersten Fall bedeutet dieses Wort eine Methode zur Ausführung einer großen Order auf dem Markt, nach der sie nach bestimmten Regeln schrittweise geöffnet und automatisch in mehrere Unterorders aufgeteilt wird, die ihren eigenen Preis und ihr eigenes Volumen haben. Jede Order wird zur Ausführung an den Markt gesendet. Der Zweck der Technologie besteht darin, es Händlern zu erleichtern, große Trades zu tätigen, die auf möglichst unauffällige Weise durchgeführt werden müssen. Sie müssen beispielsweise 200.000 Aktien kaufen, und jede Position umfasst jeweils 4 Aktien.

Handelsroboter “ genannt. Algorithmischer Handel und algorithmischer Handel werden an Börsen, einschließlich Kryptowährungsbörsen, und Forex verwendet.

Was ist die Essenz des algorithmischen Handels?

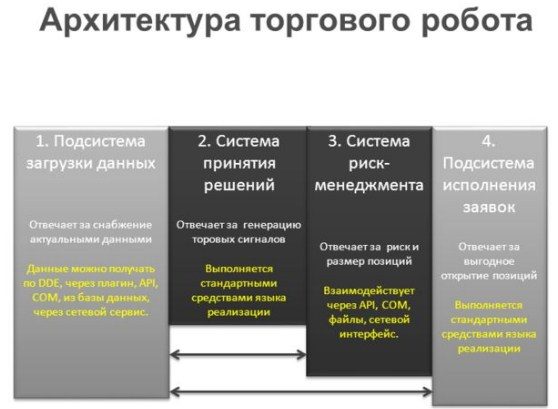

Beim Algo-Handel werden Daten zu einem bestimmten Vermögenswert auf der Grundlage seiner Entwicklungsgeschichte gesammelt, Algorithmen für Transaktionen und geeignete Handelsroboter ausgewählt. Um den Preis zu bestimmen, wird die Wahrscheinlichkeitstheorie angewendet, Marktmängel und die Wahrscheinlichkeit ihres Wiederauftretens in der Zukunft bestimmt. Es gibt drei Auswahlarten. Bei einem manuellen Ansatz wendet der Spezialist mathematische Formeln und physikalische Modelle an. Der genetische Ansatz beinhaltet die Entwicklung von Regeln durch Computersysteme und künstliche Intelligenz. Automatic wird von einem speziellen Computerprogramm erstellt, das Regelarrays verarbeitet und testet.

Welche Arten von algorithmischem Handel gibt es?

Algorithmischer Handel wird in mehreren Hauptbereichen implementiert:

- Technische Analyse . Nutzung von Marktineffizienz und Identifizierung aktueller Trends durch klassische mathematische und physikalische Analyse.

- Market-Making . Diese Methode hält die Marktliquidität aufrecht. Market Maker werden von der Börse durch die Befriedigung der Nachfrage belohnt, auch gegen Gewinn. Die Strategie basiert auf Rechnungslegung und dem schnellen Informationsfluss aus den Märkten.

- Vorne laufen . Analyse des Auftragsvolumens nach Instrumenten und Auswahl der größten davon. Diese Strategie basiert auf der Tatsache, dass eine große Order einen großen Preis hat und viele Gegenorders anzieht. Algorithmen analysieren Band- und Auftragsbuchdaten und versuchen, Bewegungen bei großen Transaktionen schneller als andere Teilnehmer zu beheben.

- Pairs und Basket Trading . Zwei oder mehr Instrumente sind mit einer hohen, aber nicht eins-zu-eins-Korrelation korreliert. Die Abweichung eines der Instrumente vom vorgegebenen Kurs bedeutet, dass es eher zu seiner Gruppe zurückkehrt. Die Bestimmung der Korrelation hilft, einen profitablen Handel zu machen.

- Schiedsgerichtsbarkeit . Die Methode basiert auf dem Vergleich von Vermögenswerten mit ähnlicher Preisdynamik. Diese Ähnlichkeit wird manchmal aufgrund verschiedener Faktoren verletzt. Das Wesen der Arbitrage ist der Verkauf eines teureren Vermögenswertes und der Kauf eines billigeren. Infolgedessen gleichen sich die Vermögenswerte im Preis an und der günstigere Vermögenswert steigt im Preis. Algorithmische Handelssysteme erkennen Preisänderungen auf dem Markt und schließen profitable Arbitrage-Deals ab.

Spekulative algorithmische Handelsstrategien - Volatilitätshandel . Eine komplexe Art des Handels, die darin besteht, verschiedene Optionen zu kaufen. Der Händler erwartet, dass die Volatilität der Aktie beim Verkauf zunimmt und beim Kauf abnimmt. Diese Art des Handels erfordert erhebliche Ausrüstungskapazitäten und qualifizierte Spezialisten.

Arbeitsstrategien im algorithmischen Handel, die ganze Wahrheit über den Roboterhandel: https://youtu.be/eg3s0c_X_ao

Wann und wie ist der algorithmische Handel als Phänomen aufgetreten?

Der algorithmische Handel wurde in den frühen 1970er Jahren mit der Gründung der NASDAQ entwickelt, der ersten Börse, die den Computerhandel einsetzte. Damals war der algorithmische Handel nur für Großinvestoren verfügbar, normale Menschen hatten keinen Zugang zu einer solchen Technologie. Computer waren damals nicht perfekt, und 1987 gab es einen Hardwarefehler, der zum Zusammenbruch des amerikanischen Marktes führte. 1998 erlaubte die SEC – die US Securities Commission – offiziell die Nutzung elektronischer Handelsplattformen. Dieses Jahr sollte als das Datum des Erscheinens des algorithmischen Handels in seiner modernen Form angesehen werden.

Handelsroboter führten 60 % der Transaktionen aus. Nach 2012 hat sich die Situation geändert. Die Unberechenbarkeit des Marktes führte zu Ausfällen in der damals bestehenden Software. Der Prozentsatz der automatisch ausgeführten Trades wurde auf 50 % der Gesamtsumme reduziert. Um Fehler zu vermeiden, wurde mit der Entwicklung und Implementierung künstlicher Intelligenz begonnen.

Wie unterscheidet sich der algorithmische Handel vom algorithmischen Handel?

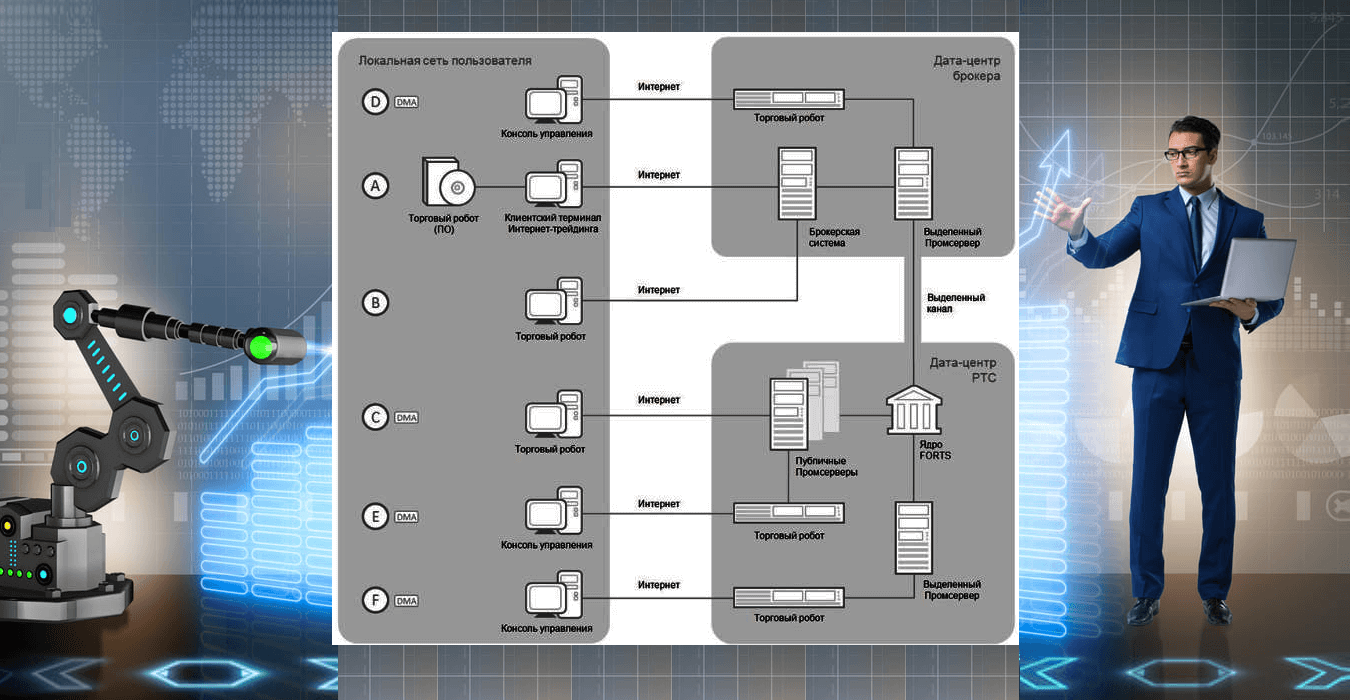

Trotz der scheinbaren Ähnlichkeit der Begriffe sollte man zwischen den Begriffen „algorithmischer Handel“ und „algorithmischer Handel“ unterscheiden. Im ersten Fall handelt es sich um die Methode, eine große Order auszuführen, indem sie in Teile geteilt und dann nach bestimmten Regeln übermittelt wird, und im zweiten Fall sprechen sie von einem automatisierten System, das Orders ohne Händler nach bestimmten Regeln erstellt Algorithmus. Algorithmen im algorithmischen Handel werden verwendet, um die Ausführung großer Transaktionen durch einen Händler zu vereinfachen. Beim algorithmischen Handel werden sie verwendet, um den Markt zu analysieren und Positionen zu eröffnen, um das Einkommen zu steigern.

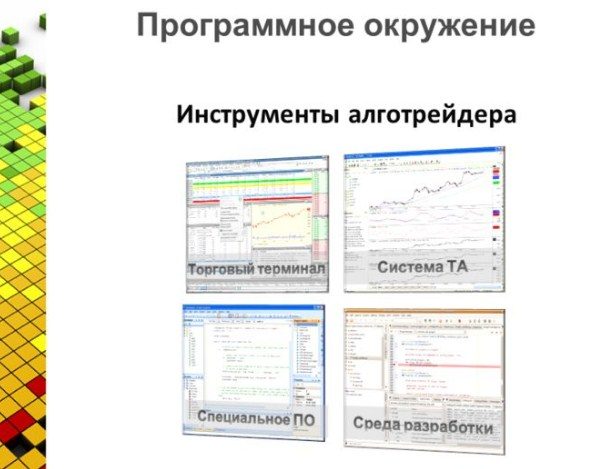

Welche Software eignet sich für den algorithmischen Handel?

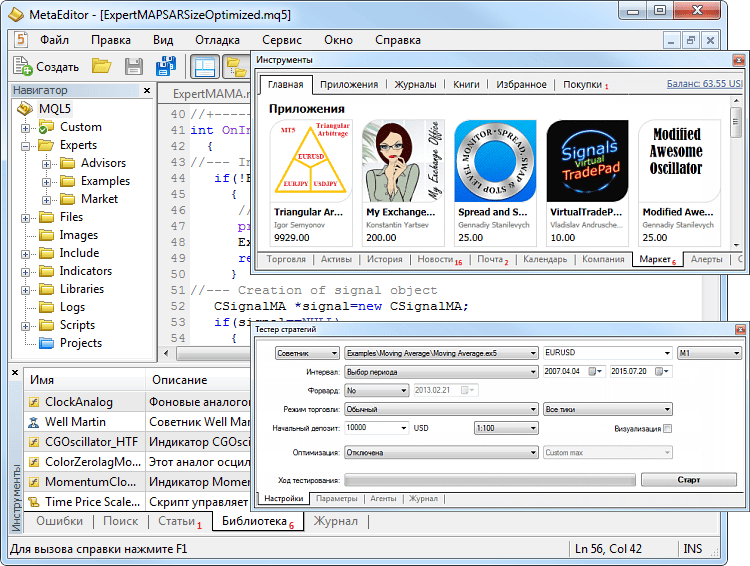

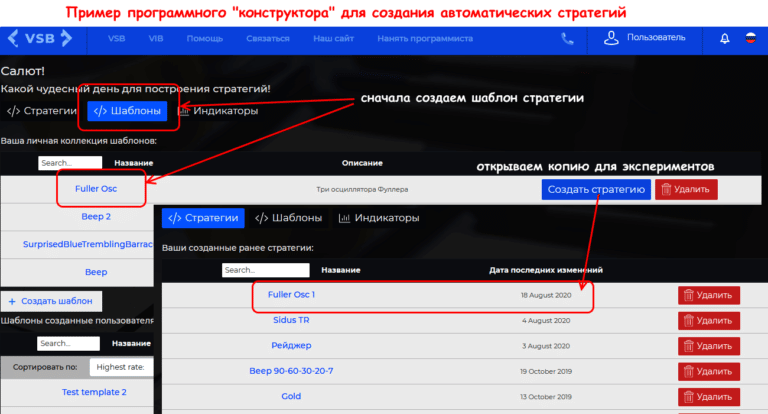

Da der algorithmische Handel den Einsatz von Computertechnologie beinhaltet, müssen Sie die richtige Software auswählen. Ein Handelsroboter ist das Hauptwerkzeug zum Üben des automatisierten Handels. Sie können es entweder mithilfe von

Programmiersprachen selbst entwickeln oder die Plattform verwenden, um es zu erstellen.

Was sollte vor dem algorithmischen Handel beachtet werden?

Zunächst ist es erwähnenswert, dass ein Algo-Trader programmieren können muss, da die meisten Plattformen durch die Beherrschung dieser Fähigkeit gemeistert werden können. Die für den algorithmischen Handel verwendete Programmiersprache muss mit allen zu entwickelnden Plattformen und Algorithmen kompatibel sein. Die am besten geeignete Programmiersprache ist C# (Cis). Es wird in Plattformen wie TSLab, StockSharp, WealthLab verwendet. Ohne Kenntnis der Programmiersprache müssen die letzten 2 Programme mehrere Monate gemeistert werden.

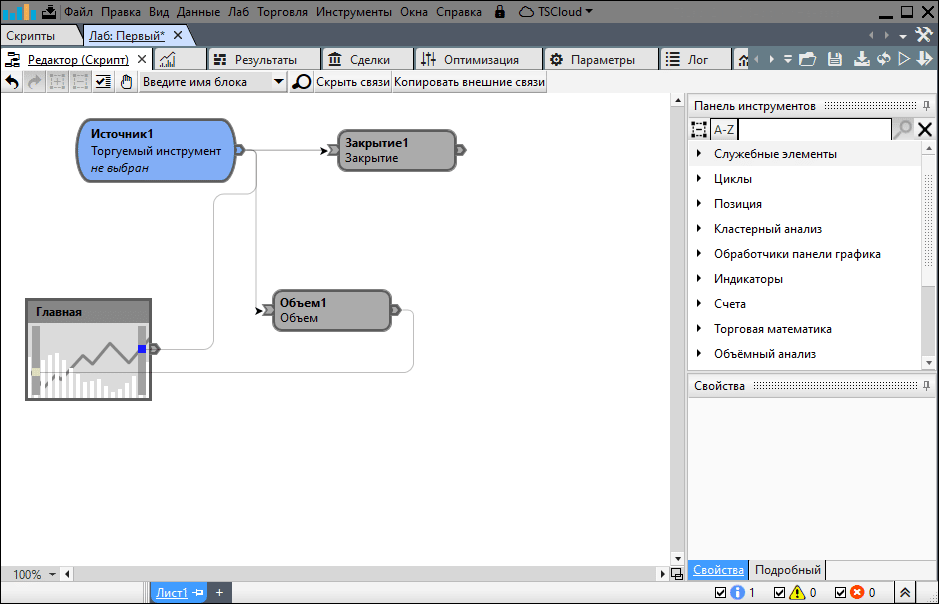

TSLab ist eines der beliebtesten Programme zum Ausführen von Algobots.

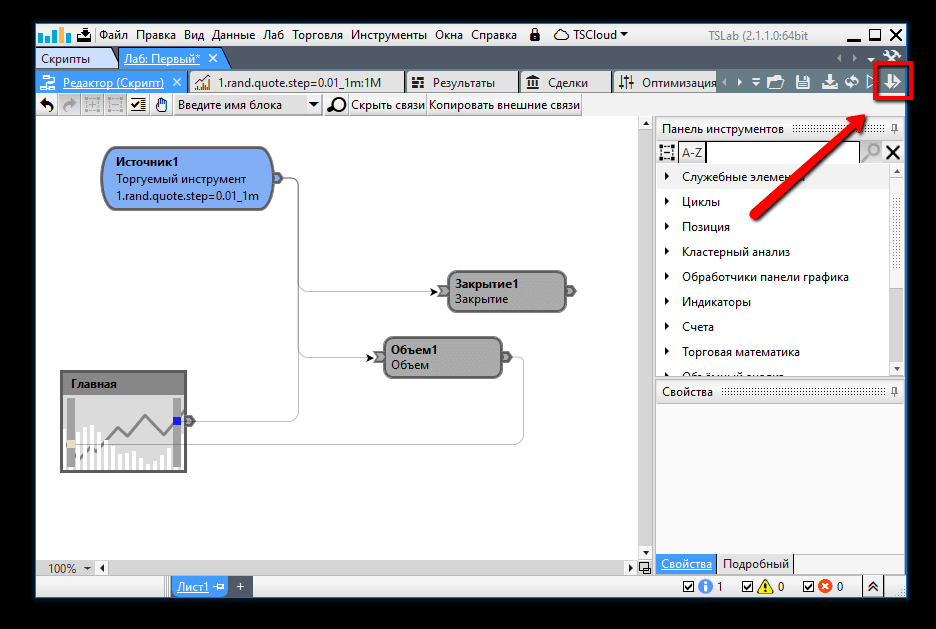

Eine Plattform zum Erstellen, Testen und Starten von

Handelsrobotern und -systemen. Enthält einen praktischen visuellen Editor in Form von Würfeln, mit dem Sie einen Roboter entwickeln können, ohne eine Programmiersprache zu kennen. Aus den Würfeln können Sie den gewünschten Handelsalgorithmus zusammenstellen. Die vom Programm gesammelte Historie der Handelsinstrumente ermöglicht es Ihnen, Fehler in Skripten zu finden und zu korrigieren, während technische Analysetools Ihnen helfen, eine einzigartige Lösung zu erstellen.

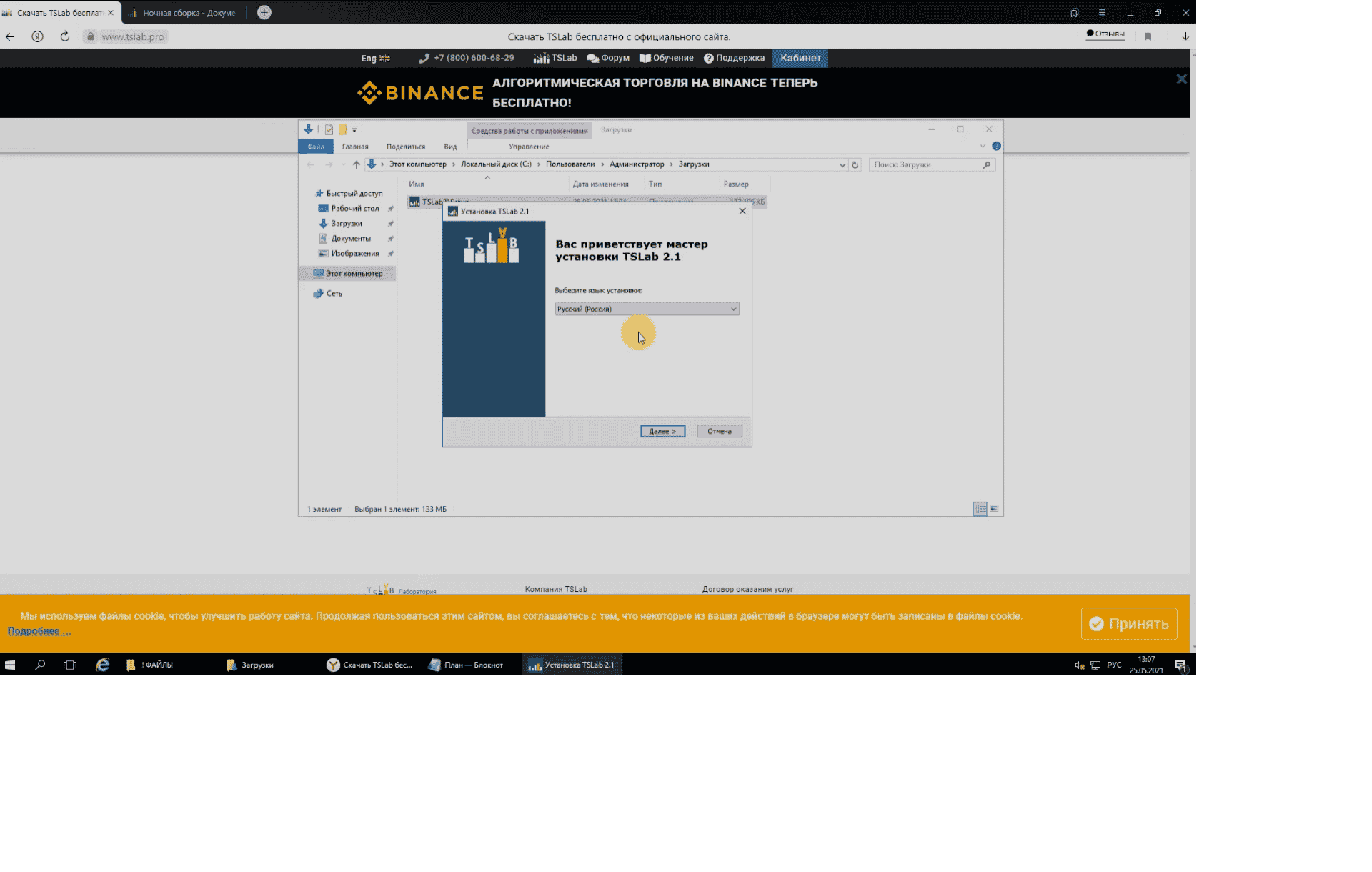

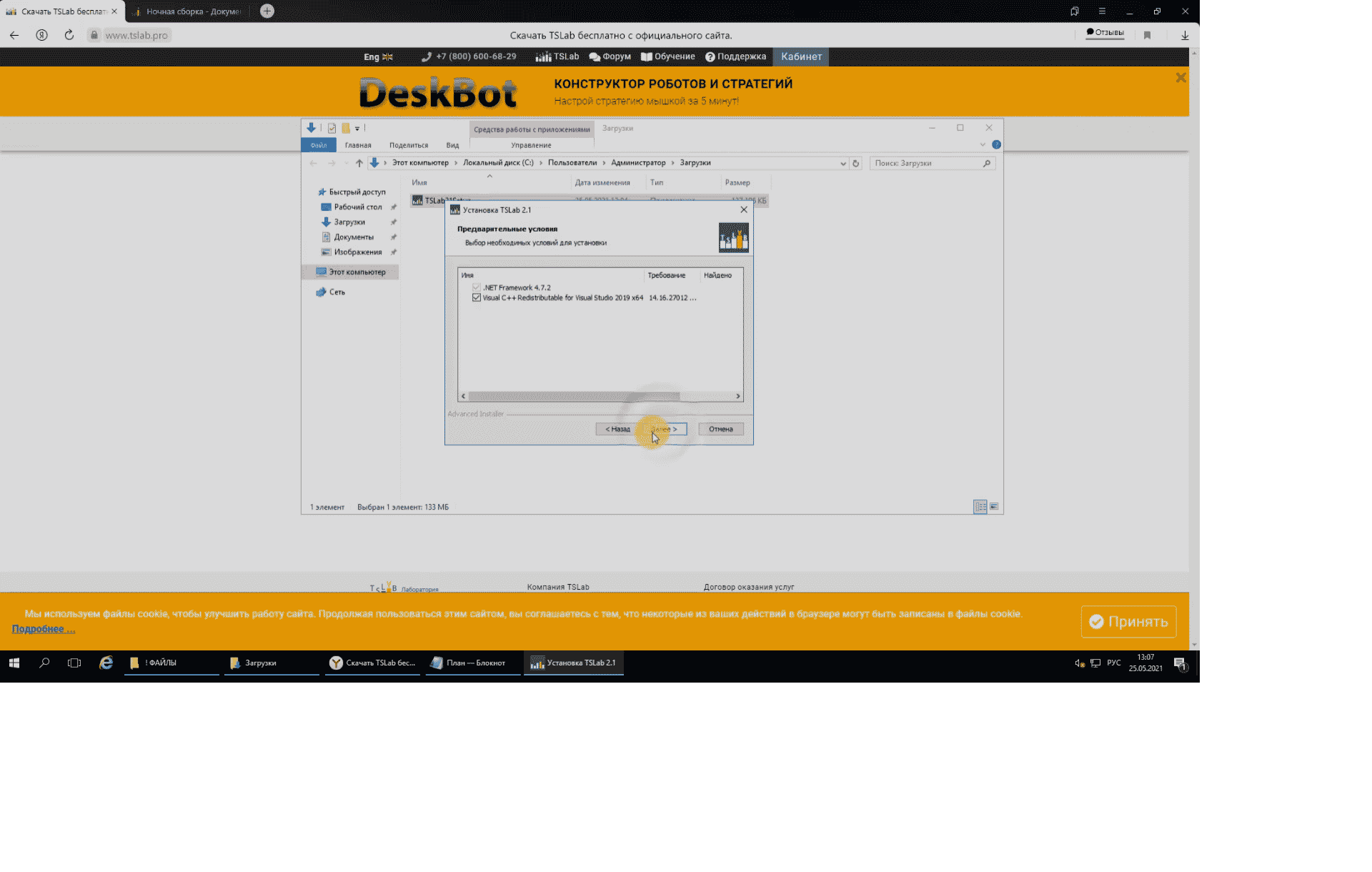

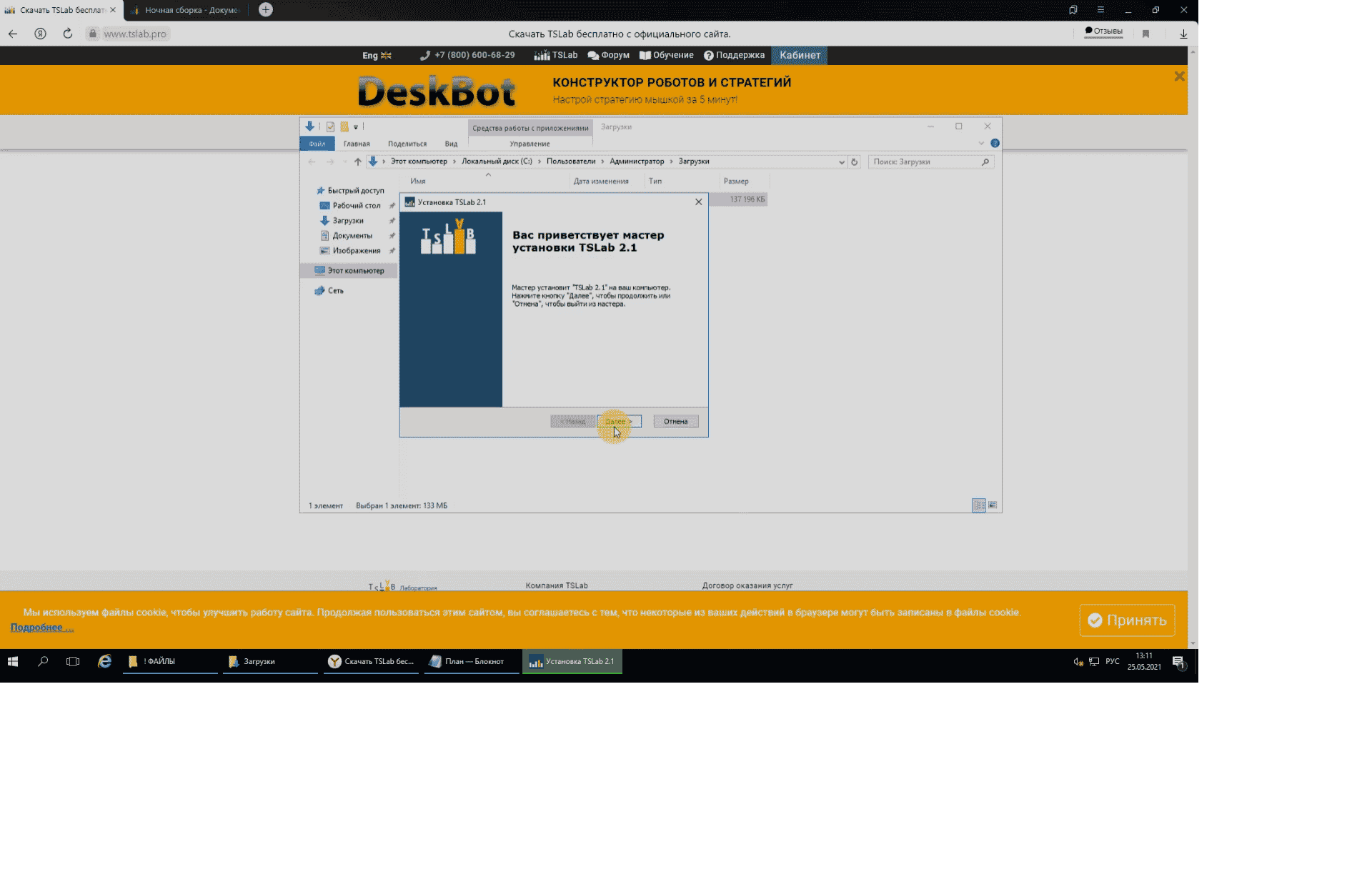

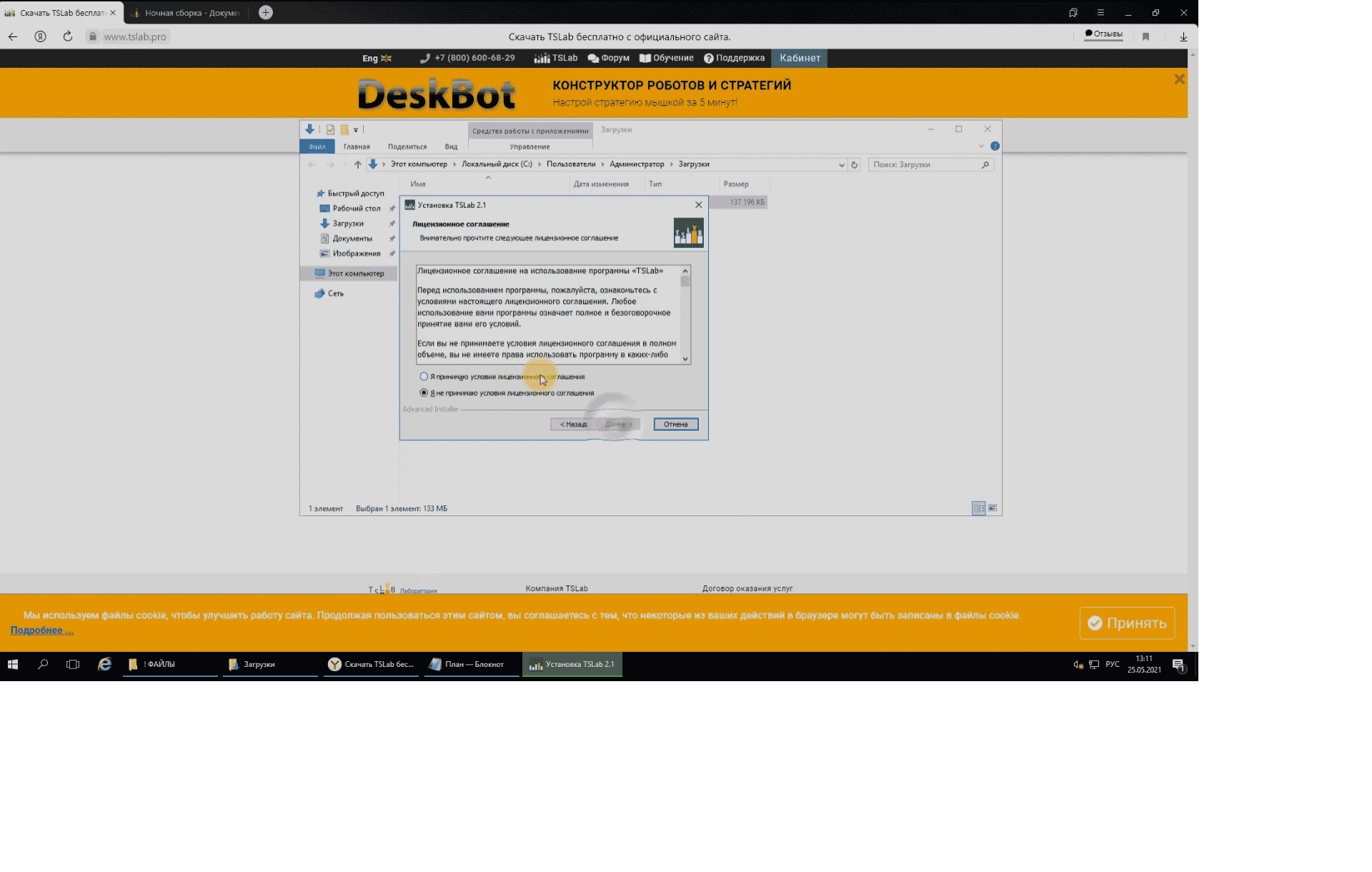

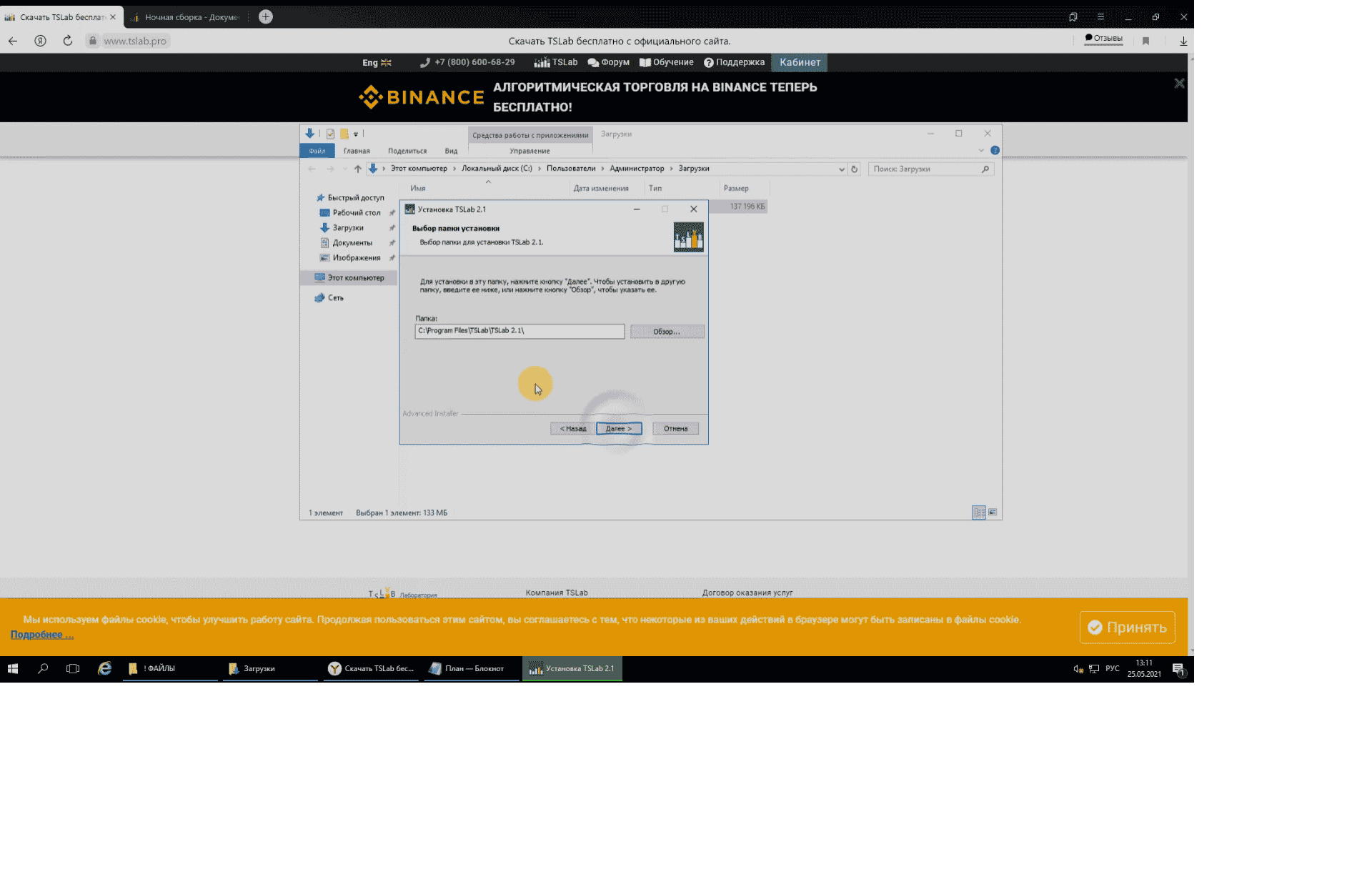

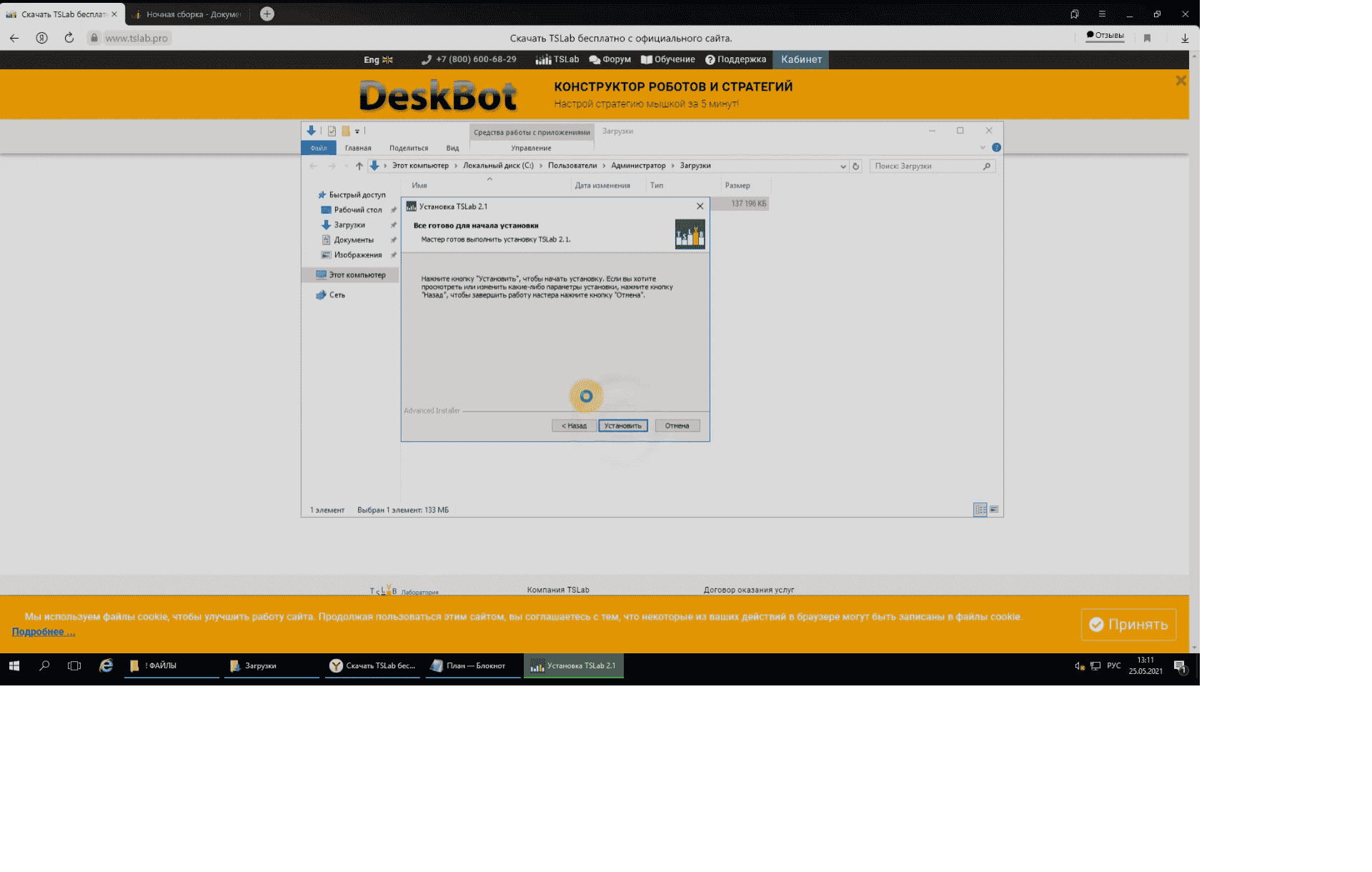

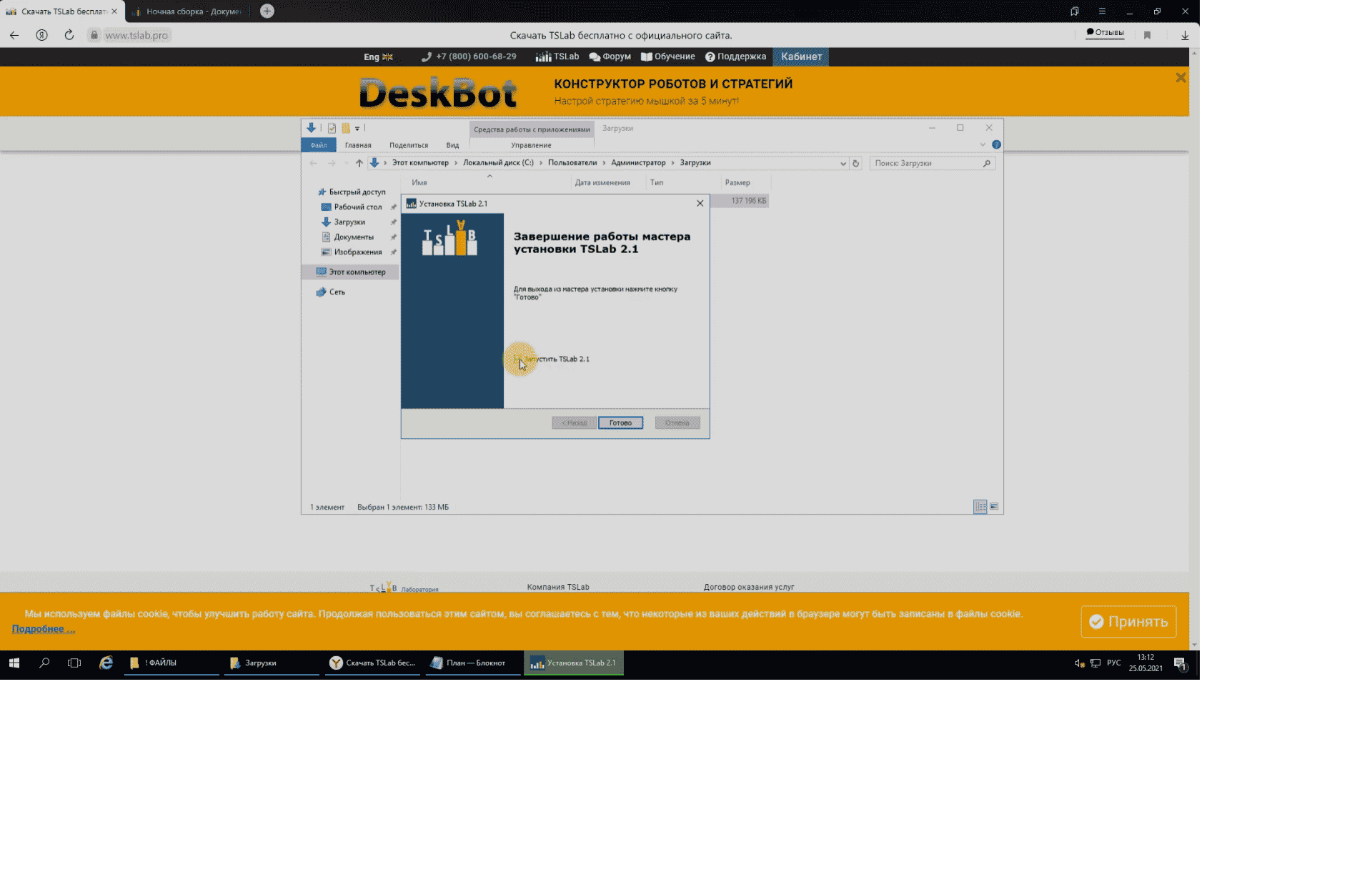

Installation

Um die Plattform zu installieren, müssen Sie das Installationsprogramm von der offiziellen Website herunterladen. Die Download-Seite gibt an, dass das Programm nur auf 64-Bit-Versionen von Windows funktioniert. Öffnen Sie nach dem Download die Installationsdatei. Vor der Installation werden Sie aufgefordert, die neueste Version von .NET Framework und Visual C++ Redistributable Studio zu installieren.

Ausbildung im algorithmischen Handel bei TSLab

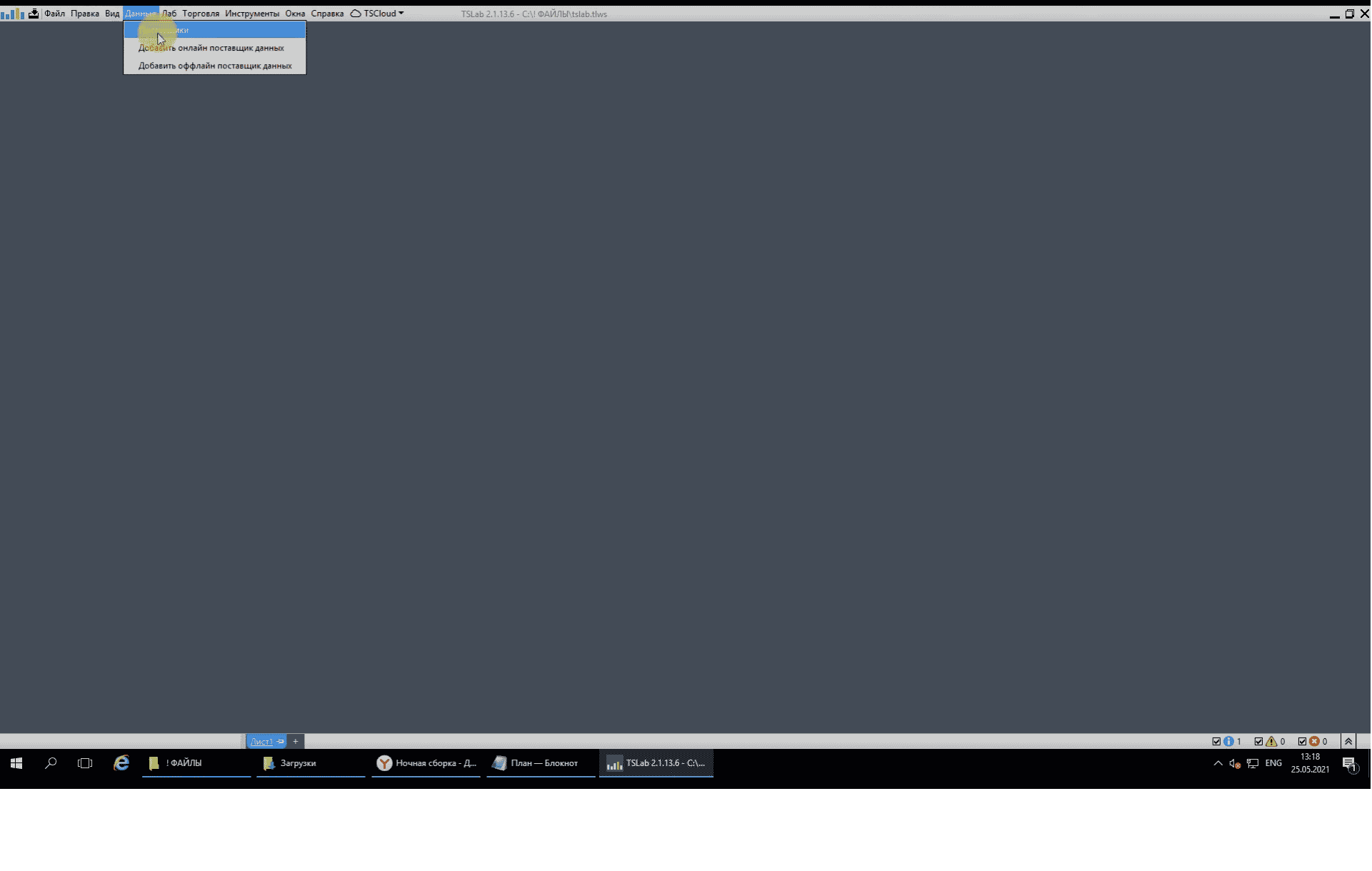

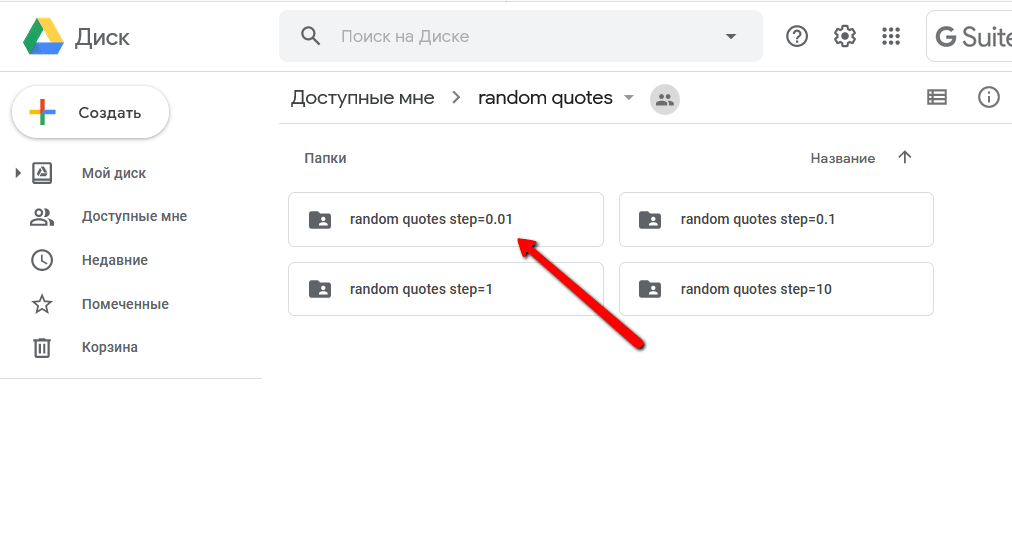

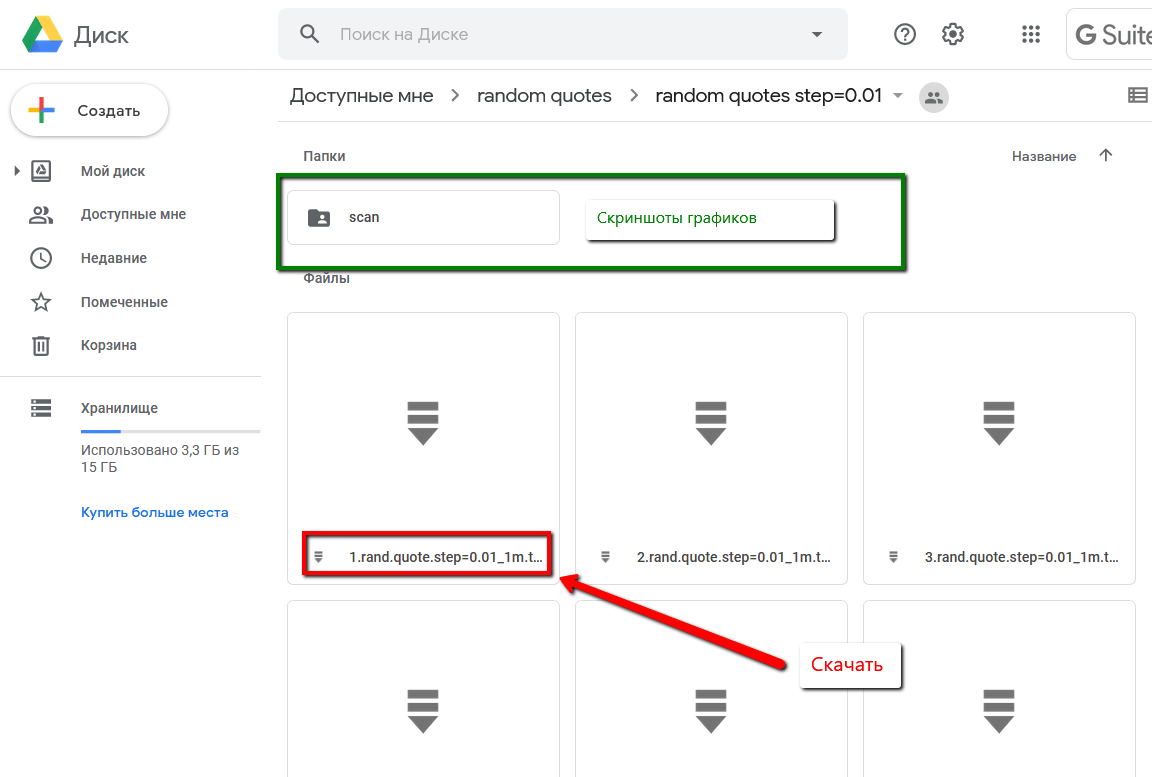

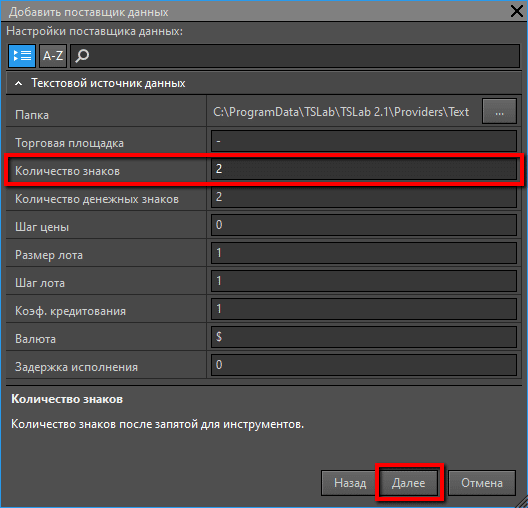

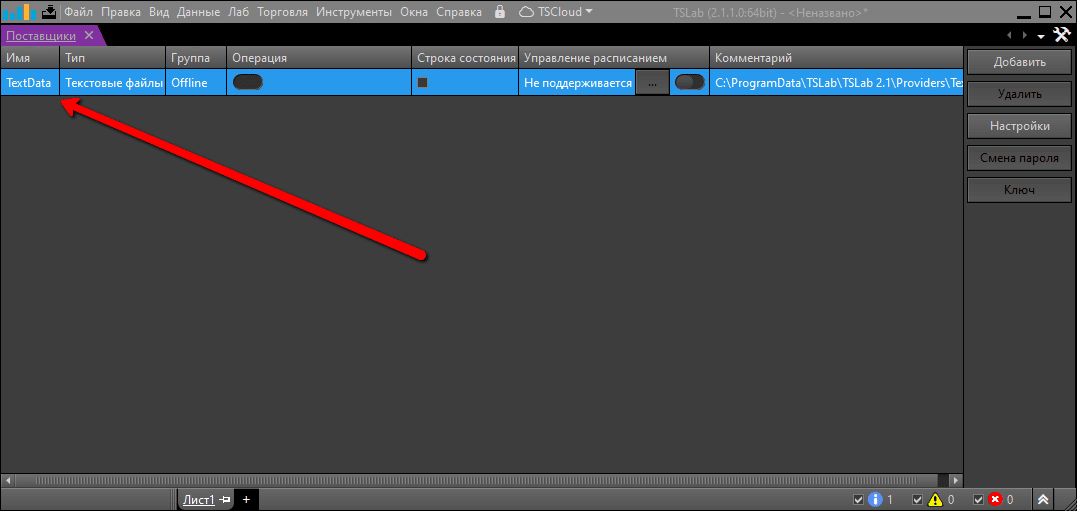

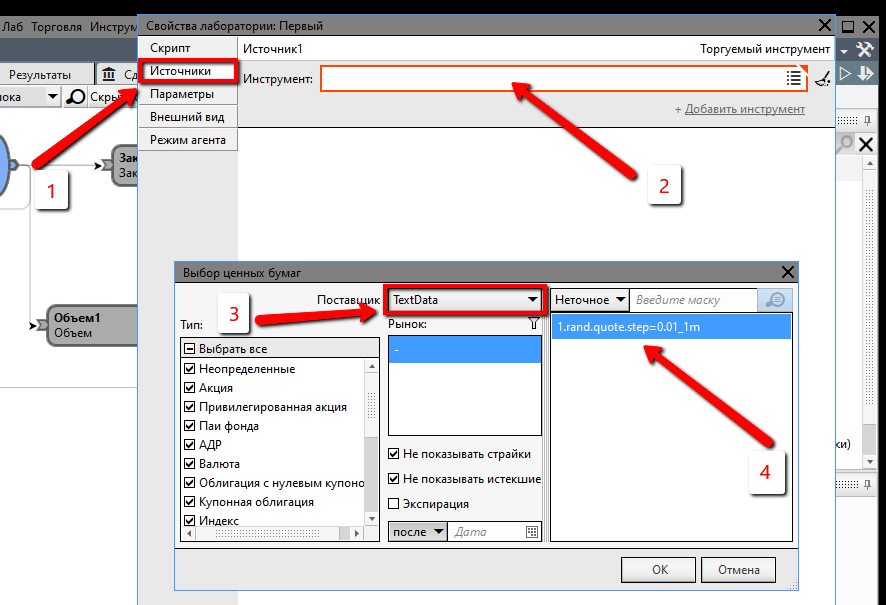

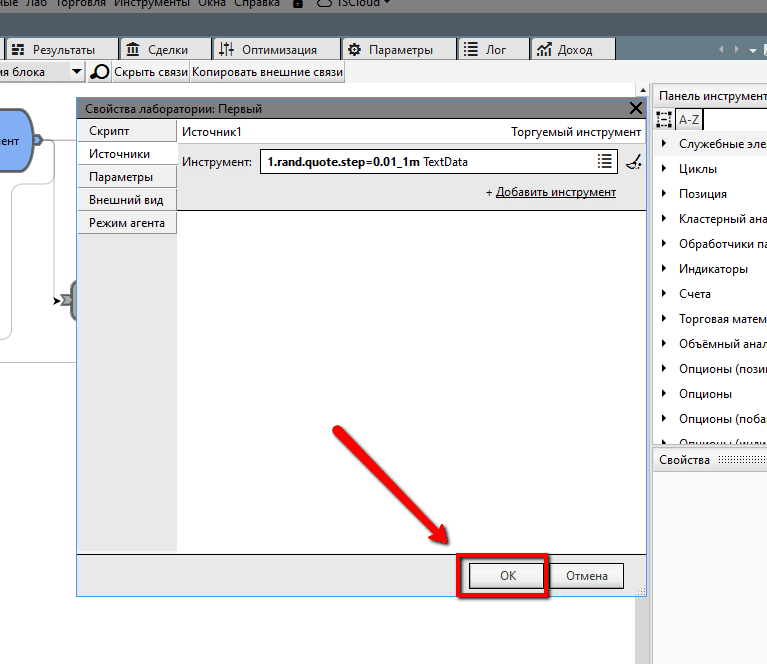

Lieferanteneinrichtung

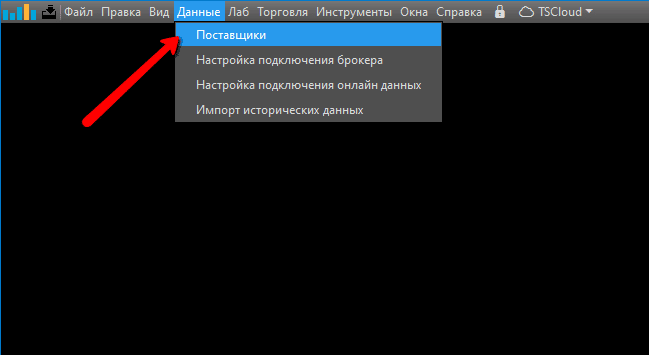

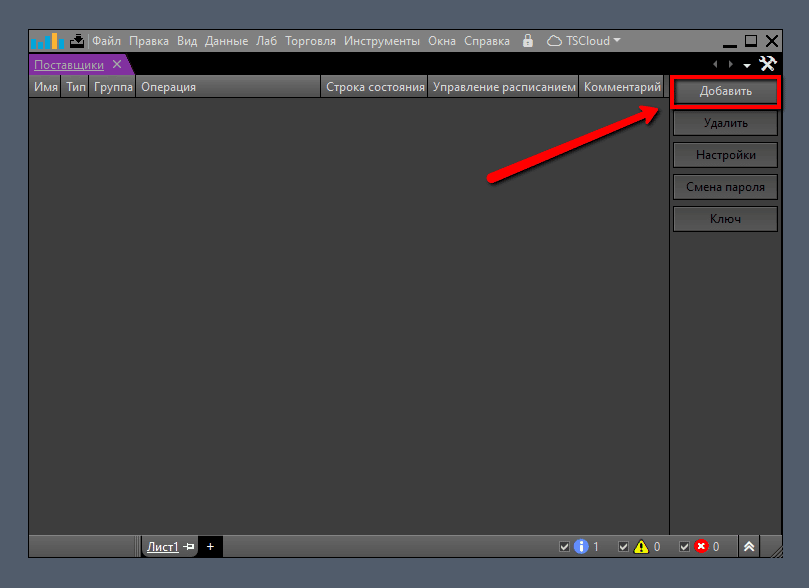

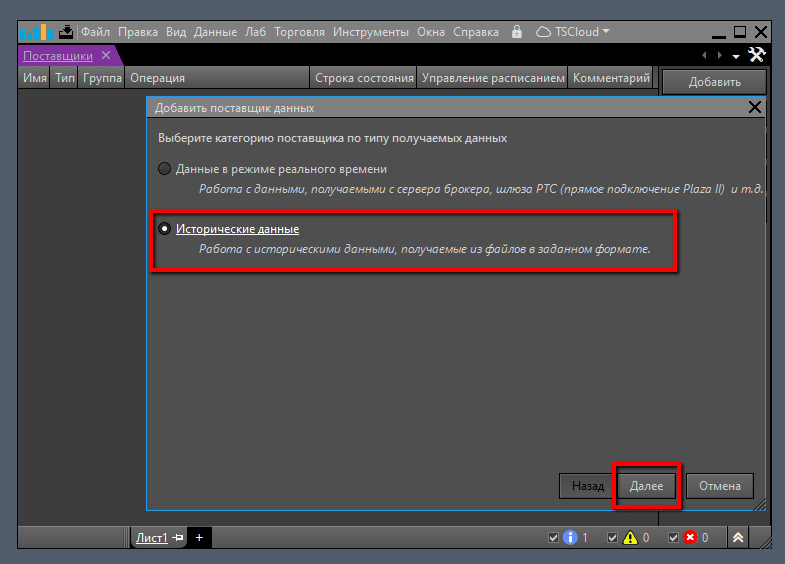

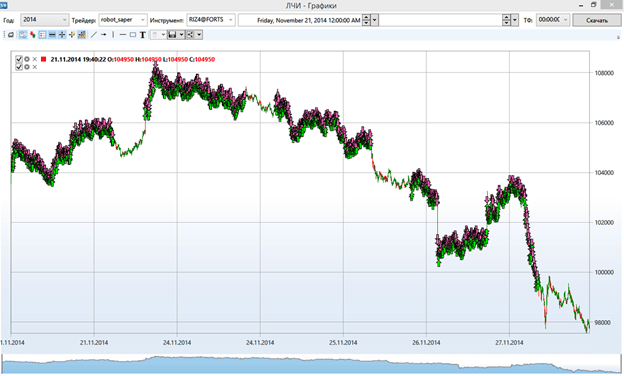

Um einen Handelsroboter einzurichten und zu testen, benötigen Sie eine Kurshistorie. Um den Kursverlauf abzurufen, müssen Sie einen Datenanbieter einrichten. Wählen Sie im Menü „Daten“ den Punkt „Lieferanten“ aus.

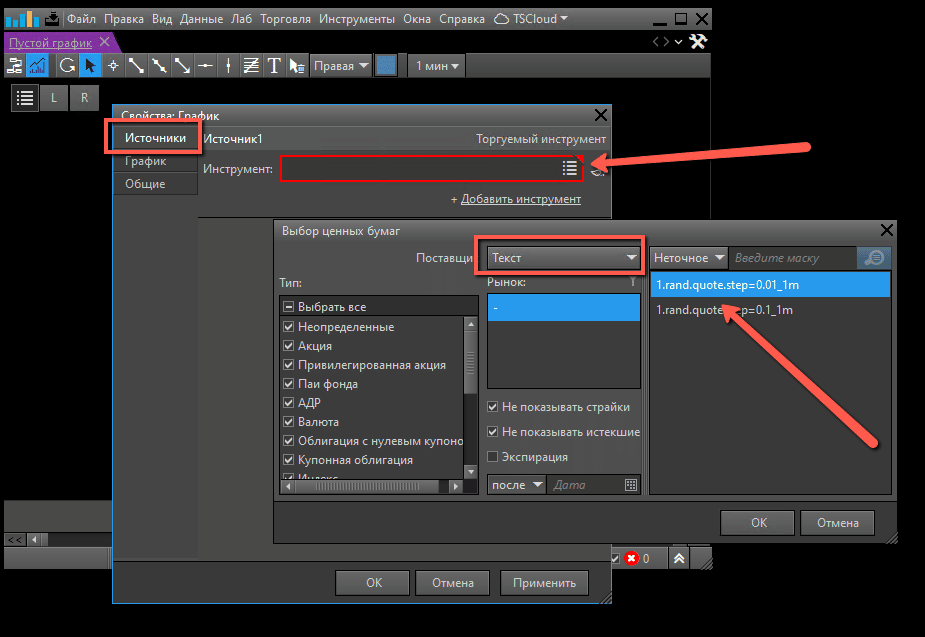

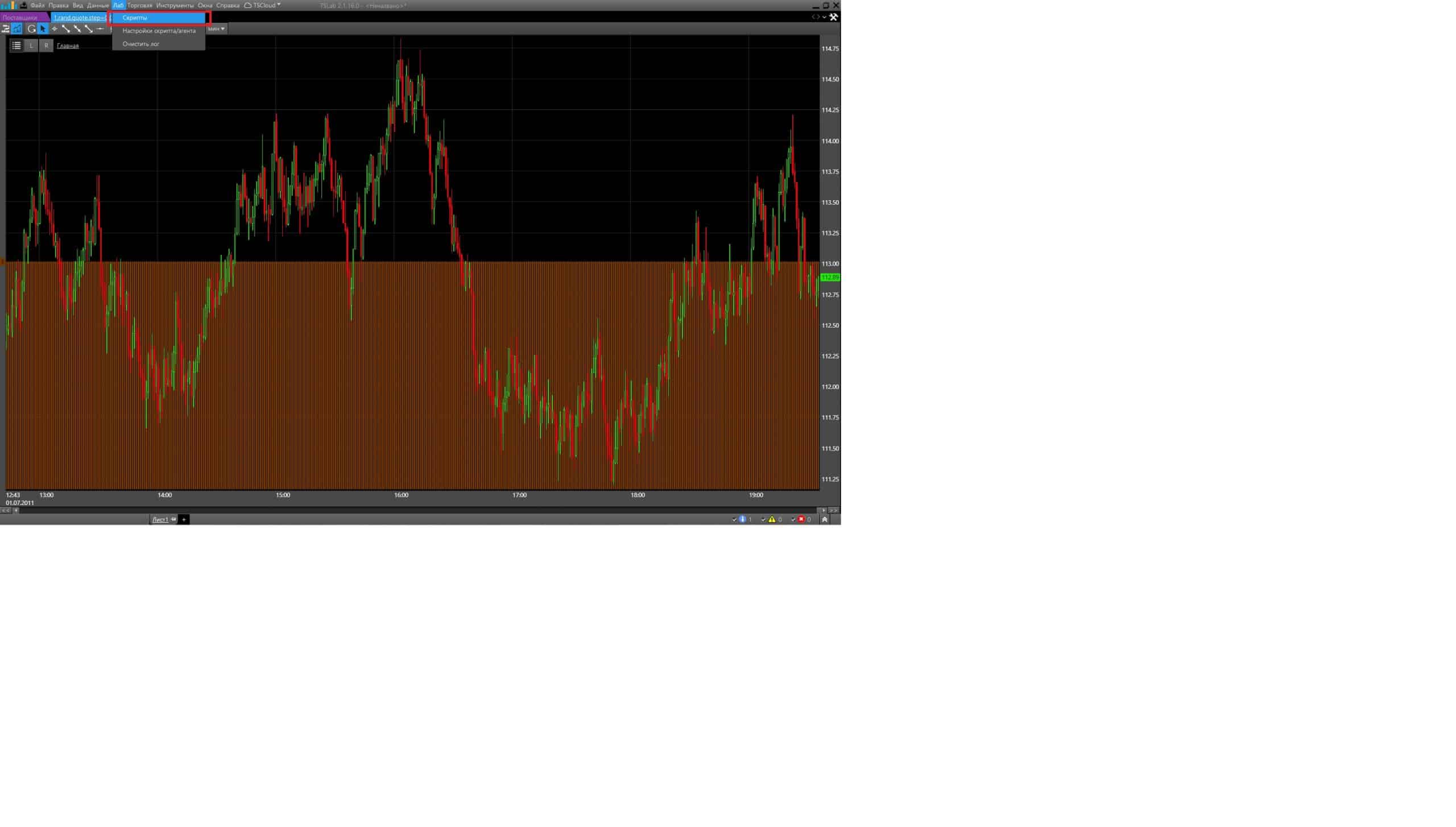

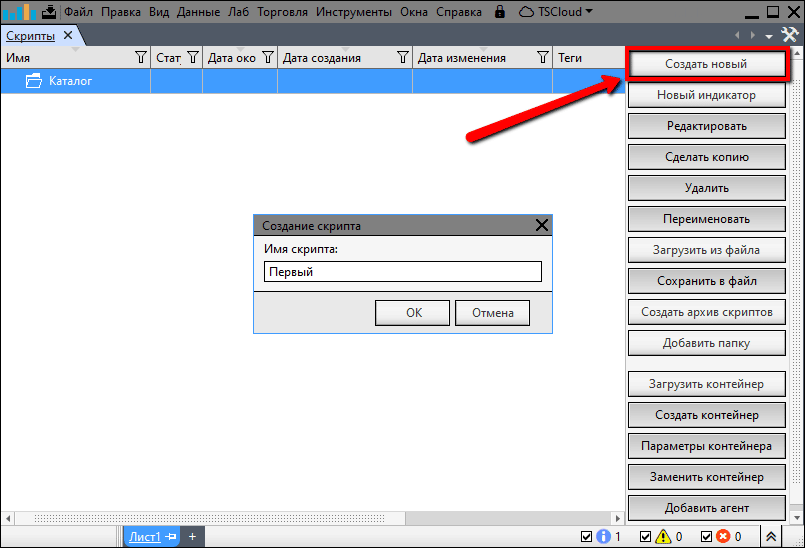

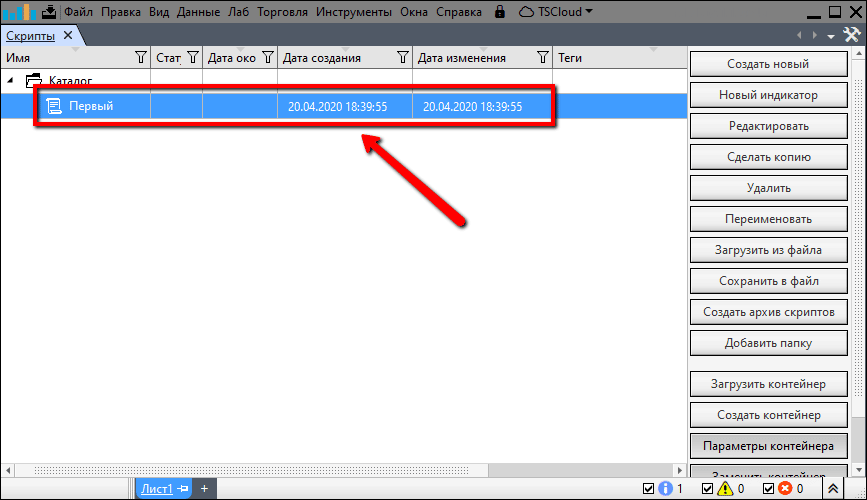

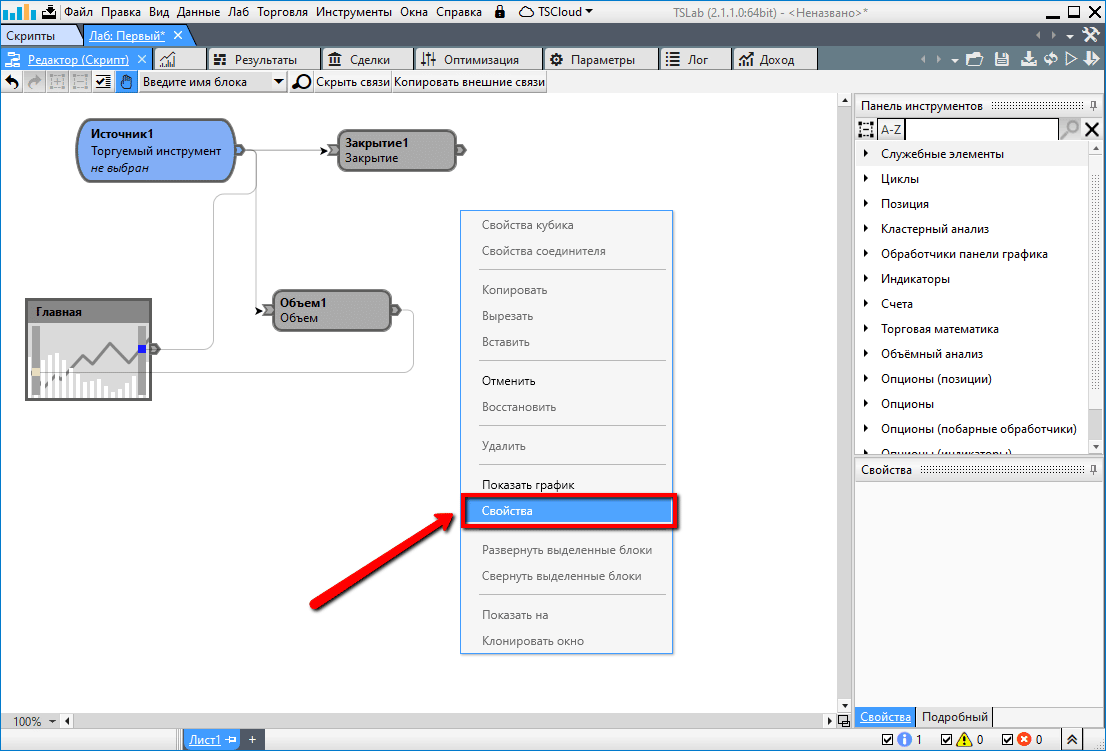

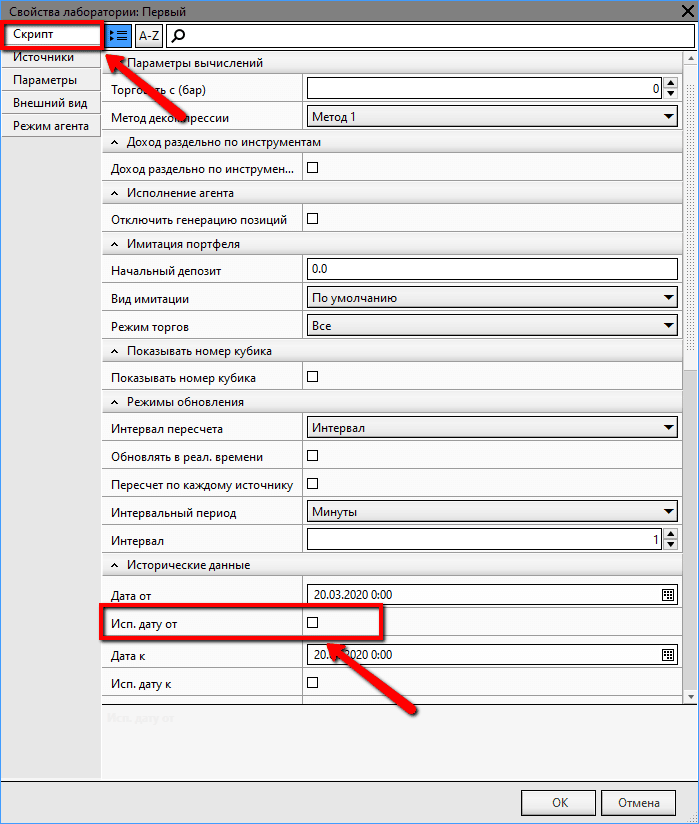

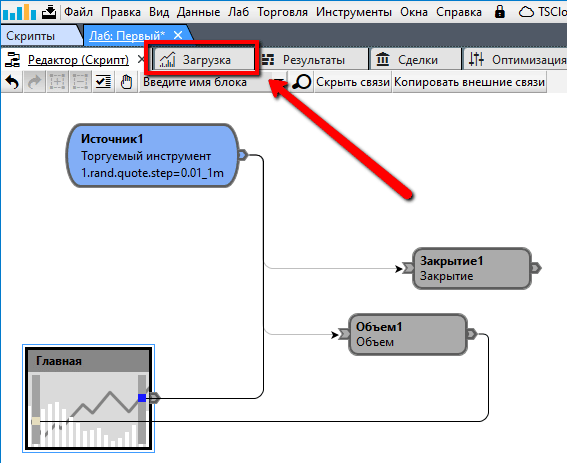

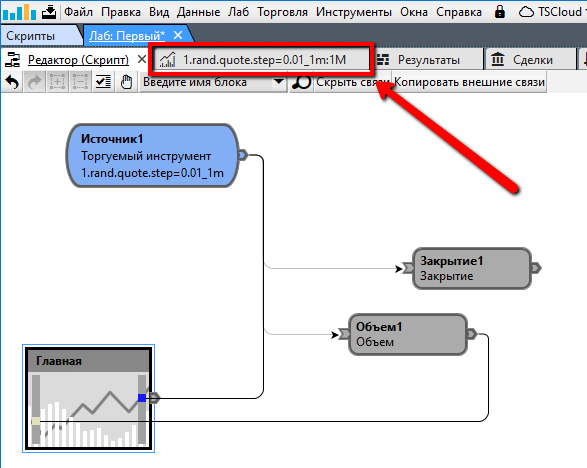

Erstellen eines Skripts

Mit der TSLab-Plattform können Sie Handelsalgorithmen entwickeln, Handelsroboter – Agenten – testen und erstellen. Aber bevor Sie einen Handelsalgorithmus erstellen, müssen Sie ein Skript dafür schreiben. Wählen Sie dazu im Menü „Labor“. Wählen Sie „Skripte“ aus der Dropdown-Liste aus.

stockscharf

Stocksharp ist eine in C# geschriebene Bibliothek von Handelsrobotern. Handelsroboter werden in der Programmierumgebung Visual Studio kompiliert. Bevor Sie also mit dieser Ressource einen Roboter schreiben, müssen Sie mindestens sechs Monate damit verbringen, eine Programmiersprache zu lernen. Nicht jeder schafft es, das Studium zu Ende zu führen. Die Nutzung dieser Plattform ist jedoch in der Praxis durchaus gerechtfertigt.

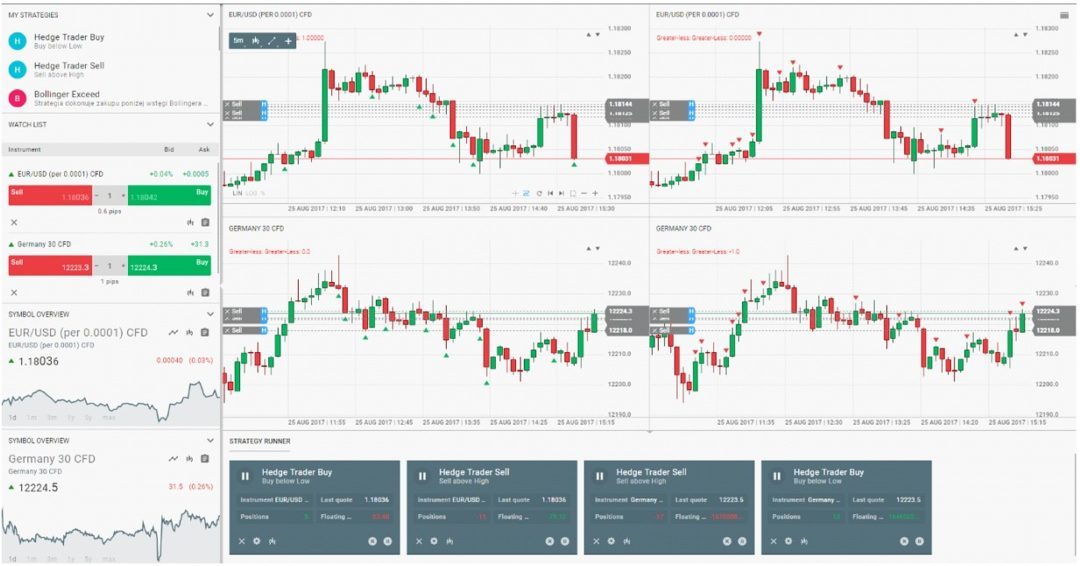

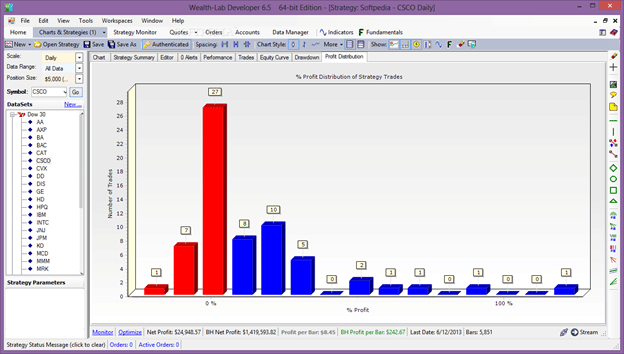

WealthLab

WealthLab ist eine weitere Plattform zum Testen und Entwickeln von Handelsrobotern und -systemen von Fidelity. Es gibt zwei Versionen des Programms: Pro für US-Bürger mit einem Fidelity-Konto und Developer für alle anderen. WealthLab ermöglicht es Ihnen, technische Analysetools bei der Entwicklung von Robotern zu verwenden, Signale zum Eingeben und Abschließen eines Geschäfts zu empfangen und diese an das Terminal zu übertragen. Wenn ein Händler nicht programmieren kann, kann er einen Assistenten (Wizard) verwenden. Die Plattform basiert auf den Programmiersprachen C# und Pascal. Die Plattform zeichnet Diagramme in Form von Segmenten, japanischen Candlesticks, Liniendiagrammen usw.

Welche Strategien werden für den algorithmischen Handel verwendet?

Damit der Handel mit Algorithmen greifbare Ergebnisse bringt, müssen Sie sich an eine Strategie halten, die für eine bestimmte Situation entwickelt wurde.

- Spekulative Strategie . Es zielt darauf ab, den günstigsten Preis für den Abschluss einer Transaktion mit anschließendem Gewinn zu erzielen. Wird hauptsächlich von privaten Händlern verwendet.

- Data-Mining . Neue Muster für neue Algorithmen finden. Die meisten Daten zu dieser Strategie werden vor dem Testen gesammelt. Informationen werden durch manuelle Einstellungen gesucht.

- TWAP ist der zeitgewichtete Durchschnittspreis. Eröffnen von Orders in gleichen Zeitintervallen zu den besten Geld- und Briefkursen.

- VWAP – volumengewichteter Durchschnittspreis. Eröffnung einer Position zu gleichen Teilen mit gleichem Volumen für eine bestimmte Zeit und Preisen, die nicht höher als der Durchschnittswert sind.

- Ausführungsstrategie . Eine Strategie zum Erwerb eines Vermögenswerts zu einem gewichteten Durchschnittspreis in großem Umfang. Wird hauptsächlich von Brokern und Hedgefonds verwendet.

So vermeiden Sie Verluste beim algorithmischen Handel, Risikomanagement

Es ist ein großer Fehler zu glauben, dass ein algorithmischer Händler nur einen Handelsroboter erstellen muss. Alle Risiken müssen verhindert und beseitigt werden. Unterbrechungen bei Strom, Internetverbindung und Fehler bei Berechnungen und Programmierungen können zu erheblichen Verlusten führen und Ihnen das Einkommen vollständig entziehen.

Um diese Fehler zu beseitigen, ist es notwendig, Aufträge und Limits von Handelsstrategien zu überwachen und zu analysieren, um fehlerhafte Parameter zu eliminieren.

Im Falle einer Notsituation ist es erforderlich, alle interessierten Parteien unverzüglich per SMS, E-Mail, Instant Messenger und anderen Kommunikationskanälen darüber zu informieren. Es ist zwingend erforderlich, jeden Fehler in den Protokollen aufzuzeichnen, um eine Wiederholung in der Zukunft zu verhindern. Wie man mit algorithmischem Handel passives Einkommen schafft: https://youtu.be/UeUANvatDdo

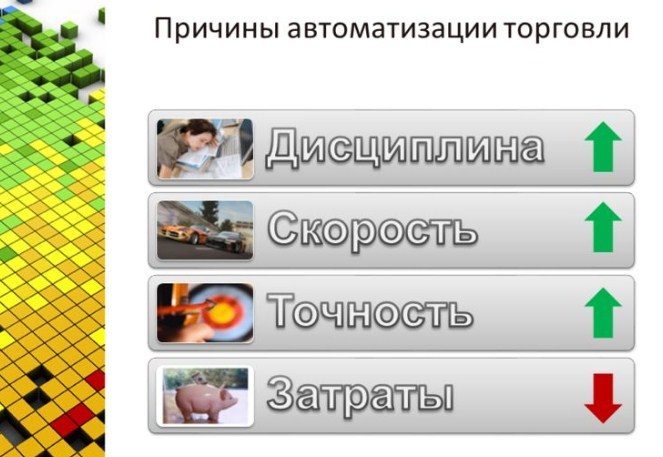

Algo Trading: Vor- und Nachteile

Handelsroboter unterliegen keinen „menschlichen“ Faktoren, die ihre Arbeit beeinträchtigen könnten: Müdigkeit, emotionale Zusammenbrüche und andere. Dies ist der Hauptvorteil des algorithmischen Handels. Algorithmen folgen einem wohldefinierten Programm und weichen nie davon ab. Der Algo-Handel hat eine Reihe von Nachteilen. Dazu gehört insbesondere die Unzugänglichkeit von Informationen über diese Art von Handel im öffentlichen Bereich. Ein algorithmischer Händler muss Programmierkenntnisse haben, was für die meisten Finanzfachleute ziemlich schwierig ist. Wenn sich der Markt ändert, müssen Sie den Algorithmus komplett ändern. Beim Schreiben eines Handelsroboters kann ein Fehler gemacht werden, der den gesamten Algorithmus auf einen falschen Weg führt, was zu einem Geldverlust führt.