एक्सचेंज आणि शेअर बाजाराशिवाय आधुनिक अर्थव्यवस्था अकल्पनीय आहे. या साइट्सवरील ट्रेडिंगला ट्रेडिंग म्हणतात . व्यापारी त्यांच्या व्यवसायाचे संचालन सुलभ करण्यासाठी संगणक तंत्रज्ञानाच्या शक्यतांचा सक्रियपणे वापर करतात. गणितीय मॉडेल आणि संगणक तंत्रज्ञान वापरून व्यापाराला अल्गोरिदमिक ट्रेडिंग म्हणतात. हा लेख आर्थिक बाजारातील या प्रकारच्या व्यापाराबद्दल, त्याचे प्रकार, वापरलेल्या पद्धती, फायदे आणि तोटे, वापरलेले सॉफ्टवेअर याबद्दल बोलतो.

- अल्गोरिदमिक ट्रेडिंग म्हणजे काय (अल्गोरिदमिक ट्रेडिंग)

- अल्गोरिदमिक ट्रेडिंगचे सार काय आहे?

- अल्गोरिदमिक ट्रेडिंगचे कोणते प्रकार अस्तित्वात आहेत?

- अल्गोरिदमिक ट्रेडिंग केव्हा आणि कसे दिसून आले, एक घटना म्हणून

- अल्गोरिदमिक ट्रेडिंग अल्गोरिदमिक ट्रेडिंगपेक्षा वेगळे कसे आहे?

- अल्गोरिदमिक ट्रेडिंगसाठी कोणते सॉफ्टवेअर योग्य आहे?

- अल्गोरिदमिक ट्रेडिंग करण्यापूर्वी काय लक्षात ठेवले पाहिजे?

- TSLab अल्गोरिदमबॉट्स चालवण्यासाठी सर्वात लोकप्रिय कार्यक्रमांपैकी एक आहे.

- स्थापना

- TSLab येथे अल्गोरिदमिक ट्रेडिंगचे प्रशिक्षण

- पुरवठादार सेटअप

- स्क्रिप्ट तयार करत आहे

- स्टॉकशार्प

- वेल्थलॅब

- अल्गोरिदमिक ट्रेडिंगसाठी कोणती धोरणे वापरली जातात?

- अल्गोरिदमिक ट्रेडिंग, जोखीम व्यवस्थापन करताना नुकसान कसे टाळावे

- अल्गो ट्रेडिंग: फायदे आणि तोटे

अल्गोरिदमिक ट्रेडिंग म्हणजे काय (अल्गोरिदमिक ट्रेडिंग)

“अल्गोरिदमिक ट्रेडिंग” किंवा “अल्गोरिदमिक ट्रेडिंग” या शब्दाचे दोन अर्थ आहेत. पहिल्या प्रकरणात, या शब्दाचा अर्थ बाजारपेठेवर मोठ्या ऑर्डरची अंमलबजावणी करण्याची एक पद्धत आहे, त्यानुसार ते काही नियमांनुसार हळूहळू उघडले जाते आणि स्वयंचलितपणे अनेक उप-ऑर्डर्समध्ये विभागले जाते, ज्याची स्वतःची किंमत आणि व्हॉल्यूम असते. प्रत्येक ऑर्डर अंमलबजावणीसाठी बाजारात पाठविली जाते. तंत्रज्ञानाचा उद्देश व्यापार्यांना कमीत कमी लक्षात येण्याजोग्या मार्गाने करणे आवश्यक असलेले मोठे व्यवहार करणे सोपे करणे हा आहे. उदाहरणार्थ, तुम्हाला 200,000 शेअर्स खरेदी करणे आवश्यक आहे आणि प्रत्येक पोझिशनमध्ये एका वेळी 4 शेअर्स समाविष्ट आहेत.

अल्गोरिदमिक ट्रेडिंगचे सार काय आहे?

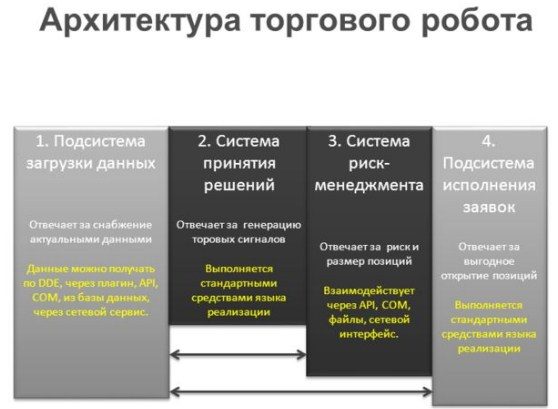

अल्गो ट्रेडिंगमध्ये एखाद्या विशिष्ट मालमत्तेवर त्याच्या विकासाच्या इतिहासावर आधारित डेटा गोळा करणे, व्यवहारांसाठी अल्गोरिदम निवडणे आणि योग्य ट्रेडिंग रोबोट यांचा समावेश होतो. किंमत निश्चित करण्यासाठी, संभाव्यतेचा सिद्धांत लागू केला जातो, बाजारातील कमतरता आणि भविष्यात त्यांच्या पुनरावृत्तीची शक्यता निर्धारित केली जाते. निवडीचे तीन प्रकार आहेत. मॅन्युअल पध्दतीने, विशेषज्ञ गणिती सूत्रे आणि भौतिक मॉडेल्स लागू करतो. अनुवांशिक दृष्टिकोनामध्ये संगणक प्रणाली आणि कृत्रिम बुद्धिमत्तेद्वारे नियम विकसित करणे समाविष्ट आहे. स्वयंचलित एका विशेष संगणक प्रोग्रामद्वारे तयार केले जाते जे नियमांच्या अॅरेवर प्रक्रिया करते आणि त्यांची चाचणी करते.

अल्गोरिदमिक ट्रेडिंगचे कोणते प्रकार अस्तित्वात आहेत?

अल्गोरिदमिक ट्रेडिंग अनेक मुख्य क्षेत्रांमध्ये लागू केले जाते:

- तांत्रिक विश्लेषण . बाजारातील अकार्यक्षमता वापरणे आणि शास्त्रीय गणितीय आणि भौतिक विश्लेषणाद्वारे वर्तमान ट्रेंड ओळखणे.

- बाजार तयार करणे . ही पद्धत बाजारातील तरलता राखते. बाजार निर्मात्यांना एक्सचेंजद्वारे नफ्याविरूद्ध मागणी पूर्ण करून पुरस्कृत केले जाते. ही रणनीती लेखा आणि बाजारपेठेतील माहितीच्या जलद प्रवाहावर आधारित आहे.

- समोर धावणे . इन्स्ट्रुमेंटद्वारे ऑर्डरच्या व्हॉल्यूमचे विश्लेषण आणि त्यापैकी सर्वात मोठ्याची निवड. ही रणनीती या वस्तुस्थितीवर आधारित आहे की मोठ्या ऑर्डरची किंमत मोठी असेल आणि अनेक काउंटर ऑर्डर आकर्षित होतील. अल्गोरिदम टेप आणि ऑर्डर बुक डेटाचे विश्लेषण करतात आणि मोठ्या व्यवहारांदरम्यान इतर सहभागींपेक्षा वेगाने हालचाली निश्चित करण्याचा प्रयत्न करतात.

- पेअर्स आणि बास्केट ट्रेडिंग . दोन किंवा अधिक उपकरणे उच्च, परंतु एक-ते-एक, परस्परसंबंधाशी संबंधित नाहीत. दिलेल्या कोर्समधून साधनांपैकी एकाचे विचलन म्हणजे ते त्याच्या गटात परत येण्याची अधिक शक्यता असते. परस्परसंबंध निश्चित करणे फायदेशीर व्यापार करण्यास मदत करते.

- लवाद . ही पद्धत समान किंमतीच्या गतीशीलतेसह मालमत्तेची तुलना करण्यावर आधारित आहे. या समानतेचे कधीकधी विविध कारणांमुळे उल्लंघन केले जाते. अधिक महाग मालमत्तेची विक्री आणि स्वस्त खरेदी करणे हे लवादाचे सार आहे. परिणामी, मालमत्तेची किंमत समान होईल आणि स्वस्त मालमत्तेची किंमत वाढेल. अल्गोरिदमिक ट्रेडिंग सिस्टीम बाजारातील किमतीतील बदल ओळखतात आणि फायदेशीर आर्बिट्राज डील करतात. [मथळा id=”attachment_12595″ align=”aligncenter” width=”650″]

- अस्थिरता ट्रेडिंग . एक जटिल प्रकारचा व्यापार, ज्यामध्ये विविध पर्यायांची खरेदी असते. विक्री करताना स्टॉकची अस्थिरता वाढेल आणि खरेदी करताना कमी होईल अशी व्यापारी अपेक्षा करतो. या प्रकारच्या व्यापारासाठी महत्त्वपूर्ण उपकरणे क्षमता आणि पात्र तज्ञांची आवश्यकता असते.

अल्गोरिदमिक ट्रेडिंगमध्ये कार्यरत धोरणे, रोबोट ट्रेडिंगबद्दल संपूर्ण सत्य: https://youtu.be/eg3s0c_X_ao

अल्गोरिदमिक ट्रेडिंग केव्हा आणि कसे दिसून आले, एक घटना म्हणून

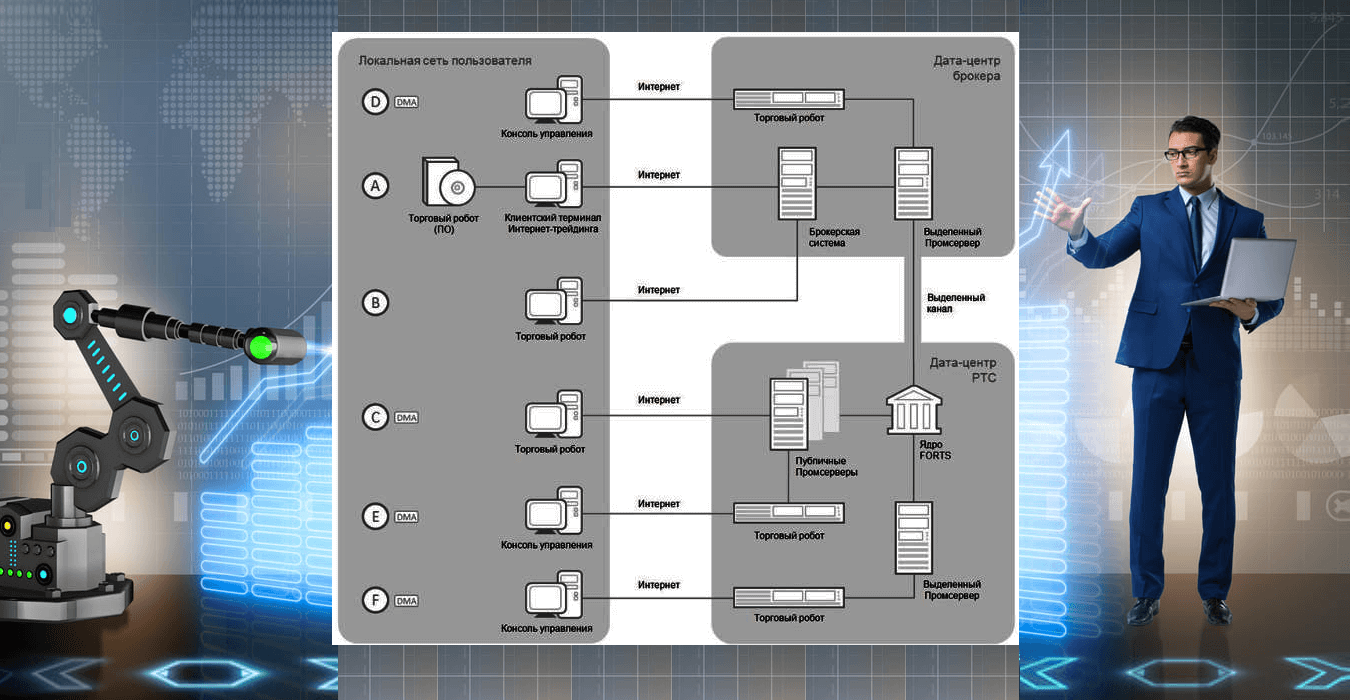

1970 च्या दशकाच्या सुरुवातीस NASDAQ च्या निर्मितीसह अल्गोरिदमिक ट्रेडिंग विकसित करण्यात आले, संगणक ट्रेडिंग वापरणारे पहिले एक्सचेंज. त्या दिवसात, अल्गोरिदमिक ट्रेडिंग फक्त मोठ्या गुंतवणूकदारांसाठी उपलब्ध होते, सामान्य लोकांना अशा तंत्रज्ञानाची उपलब्धता नव्हती. तेव्हा संगणक परिपूर्ण नव्हते आणि 1987 मध्ये हार्डवेअर त्रुटी आली ज्यामुळे अमेरिकन बाजार कोसळला. 1998 मध्ये, SEC – यूएस सिक्युरिटीज कमिशनने अधिकृतपणे इलेक्ट्रॉनिक ट्रेडिंग प्लॅटफॉर्म वापरण्याची परवानगी दिली. हे वर्ष त्याच्या आधुनिक स्वरूपात अल्गोरिदमिक ट्रेडिंग दिसण्याची तारीख मानली पाहिजे. [मथळा id=”attachment_12604″ align=”aligncenter” width=”663″]

अल्गोरिदमिक ट्रेडिंग अल्गोरिदमिक ट्रेडिंगपेक्षा वेगळे कसे आहे?

संकल्पनांमध्ये स्पष्ट समानता असूनही, एखाद्याने “अल्गोरिदमिक ट्रेडिंग” आणि “अल्गोरिदमिक ट्रेडिंग” या संकल्पनांमध्ये फरक केला पाहिजे. पहिल्या प्रकरणात, मोठ्या ऑर्डरची भागांमध्ये विभागणी करून आणि नंतर काही नियमांनुसार ती सबमिट करण्याची पद्धत निहित आहे आणि दुसऱ्या प्रकरणात, ते एका स्वयंचलित प्रणालीबद्दल बोलतात जी विशिष्ट ऑर्डरनुसार ट्रेडरशिवाय ऑर्डर तयार करते. अल्गोरिदम अल्गोरिदमिक ट्रेडिंगमधील अल्गोरिदमचा वापर व्यापार्याद्वारे मोठ्या व्यवहारांची अंमलबजावणी सुलभ करण्यासाठी केला जातो. अल्गोरिदमिक ट्रेडिंगमध्ये, ते बाजाराचे विश्लेषण करण्यासाठी आणि उत्पन्न वाढवण्यासाठी पोझिशन्स उघडण्यासाठी वापरले जातात.

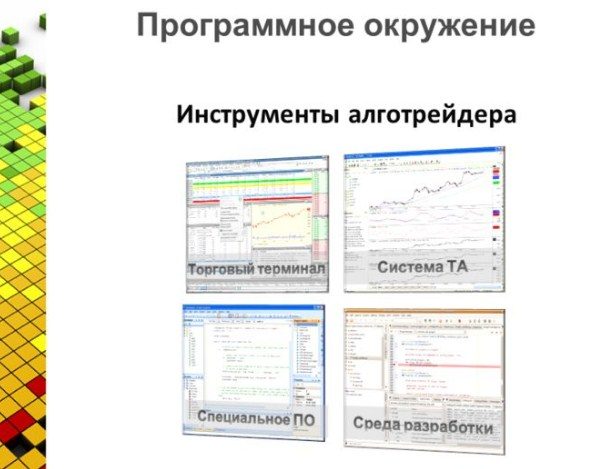

अल्गोरिदमिक ट्रेडिंगसाठी कोणते सॉफ्टवेअर योग्य आहे?

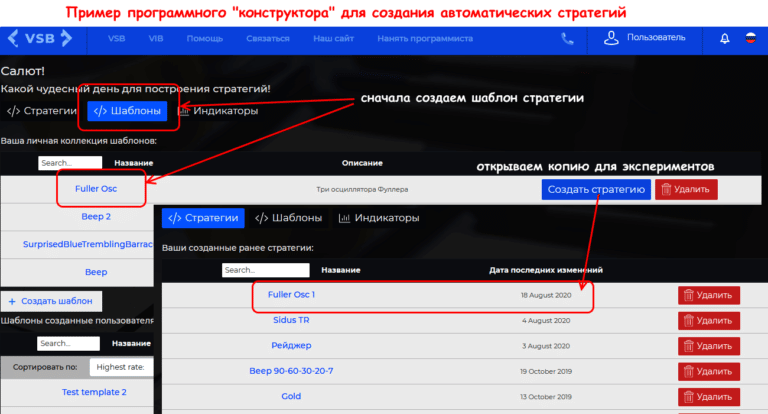

अल्गोरिदमिक ट्रेडिंगमध्ये संगणक तंत्रज्ञानाचा वापर समाविष्ट असल्याने, तुम्हाला योग्य सॉफ्टवेअर निवडण्याची आवश्यकता आहे. स्वयंचलित व्यापाराचा सराव करण्यासाठी ट्रेडिंग रोबोट हे मुख्य साधन आहे. तुम्ही प्रोग्रामिंग भाषा वापरून ते स्वतः विकसित करू शकता किंवा ते तयार करण्यासाठी प्लॅटफॉर्म वापरू शकता.

अल्गोरिदमिक ट्रेडिंग करण्यापूर्वी काय लक्षात ठेवले पाहिजे?

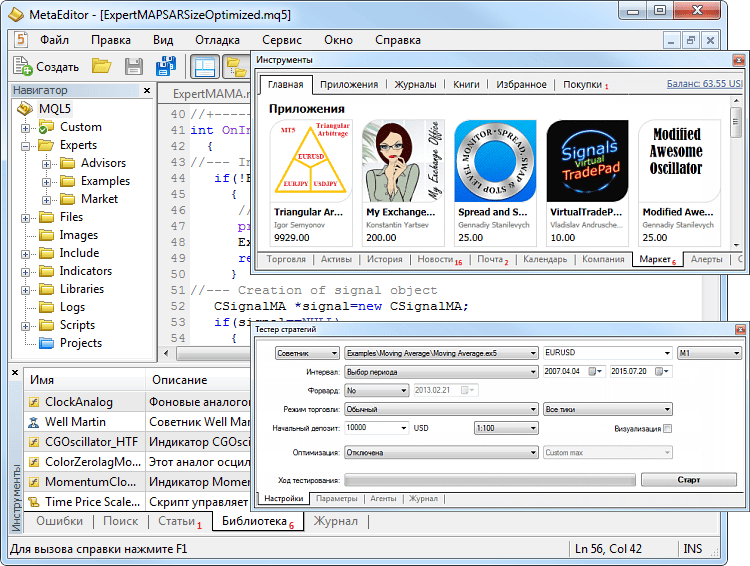

प्रथम, हे लक्षात घेण्यासारखे आहे की अल्गो ट्रेडरला प्रोग्राम करण्यास सक्षम असणे आवश्यक आहे, कारण बहुतेक प्लॅटफॉर्मवर या कौशल्यावर प्रभुत्व मिळवता येते. अल्गोरिदमिक ट्रेडिंगसाठी वापरली जाणारी प्रोग्रामिंग भाषा सर्व प्लॅटफॉर्म आणि विकसित होत असलेल्या अल्गोरिदमशी सुसंगत असणे आवश्यक आहे. सर्वात योग्य प्रोग्रामिंग भाषा C# (C-sharp) आहे. हे TSLab, StockSharp, WealthLab सारख्या प्लॅटफॉर्ममध्ये वापरले जाते. प्रोग्रामिंग भाषा जाणून घेतल्याशिवाय, शेवटच्या 2 प्रोग्राममध्ये अनेक महिने प्रभुत्व मिळवावे लागेल. [मथळा id=”attachment_12606″ align=”aligncenter” width=”558″]

TSLab अल्गोरिदमबॉट्स चालवण्यासाठी सर्वात लोकप्रिय कार्यक्रमांपैकी एक आहे.

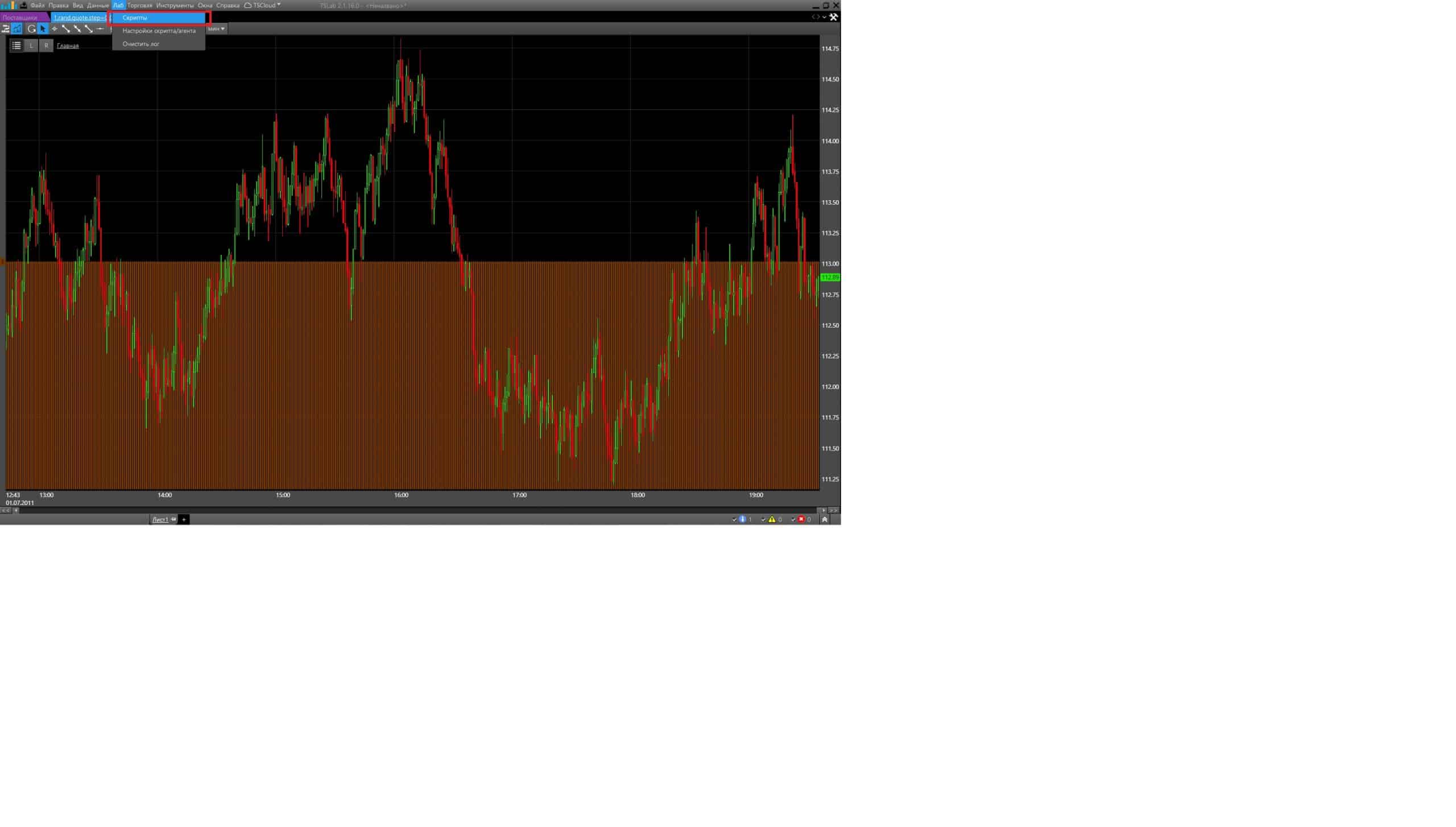

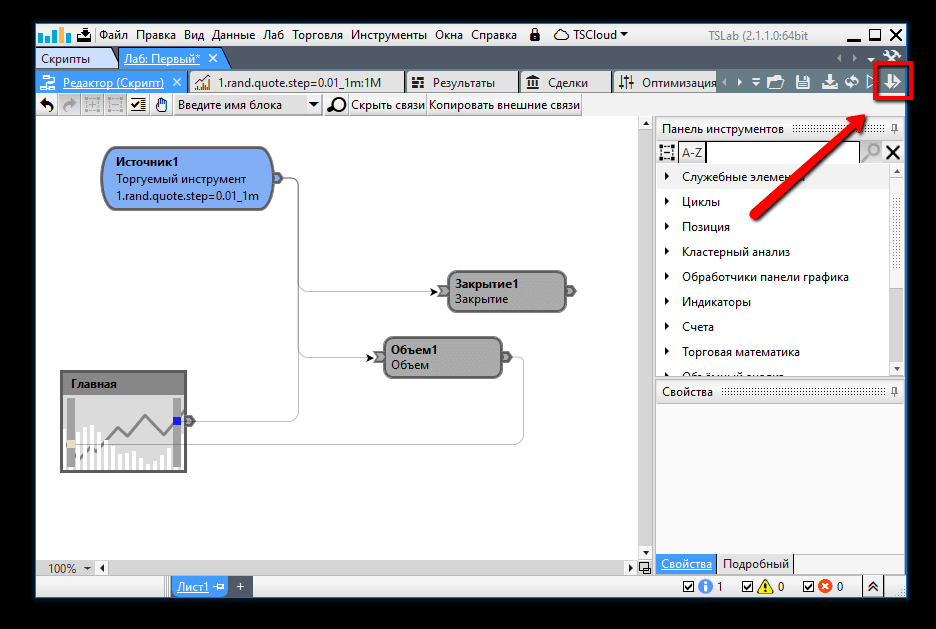

ट्रेडिंग रोबोट्स आणि सिस्टम तयार करण्यासाठी, चाचणी करण्यासाठी आणि लॉन्च करण्यासाठी एक व्यासपीठ . क्यूब्सच्या स्वरूपात एक सोयीस्कर व्हिज्युअल एडिटर समाविष्ट आहे, जो तुम्हाला प्रोग्रामिंग भाषा जाणून घेतल्याशिवाय रोबोट विकसित करण्यास अनुमती देईल. तुम्ही क्यूब्समधून इच्छित ट्रेडिंग अल्गोरिदम एकत्र करू शकता. प्रोग्रामद्वारे संकलित केलेल्या व्यापार साधनांचा इतिहास तुम्हाला स्क्रिप्टमधील त्रुटी शोधण्यास आणि दुरुस्त करण्यास अनुमती देईल, तर तांत्रिक विश्लेषण साधने तुम्हाला एक अद्वितीय समाधान तयार करण्यात मदत करतील.

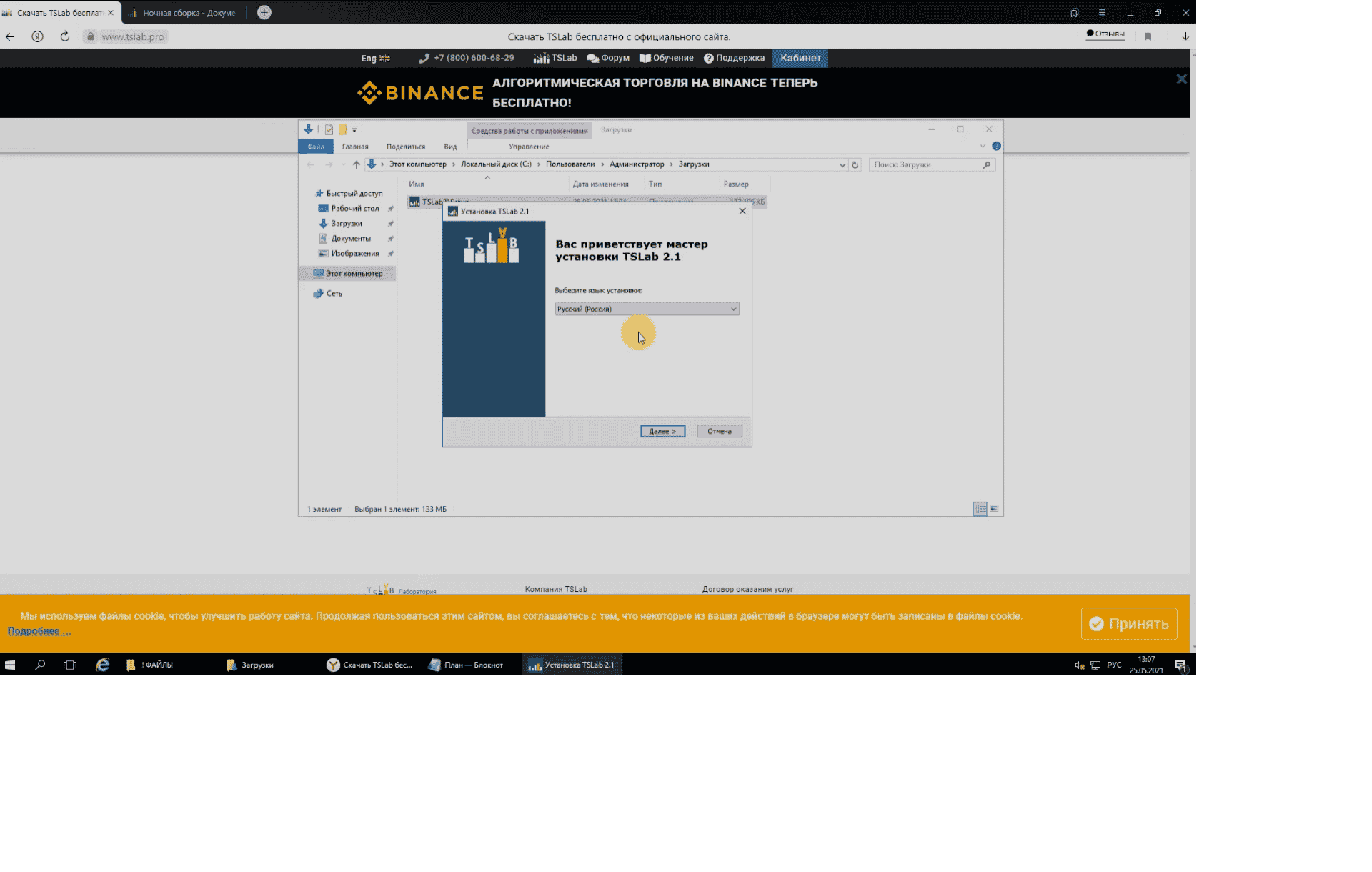

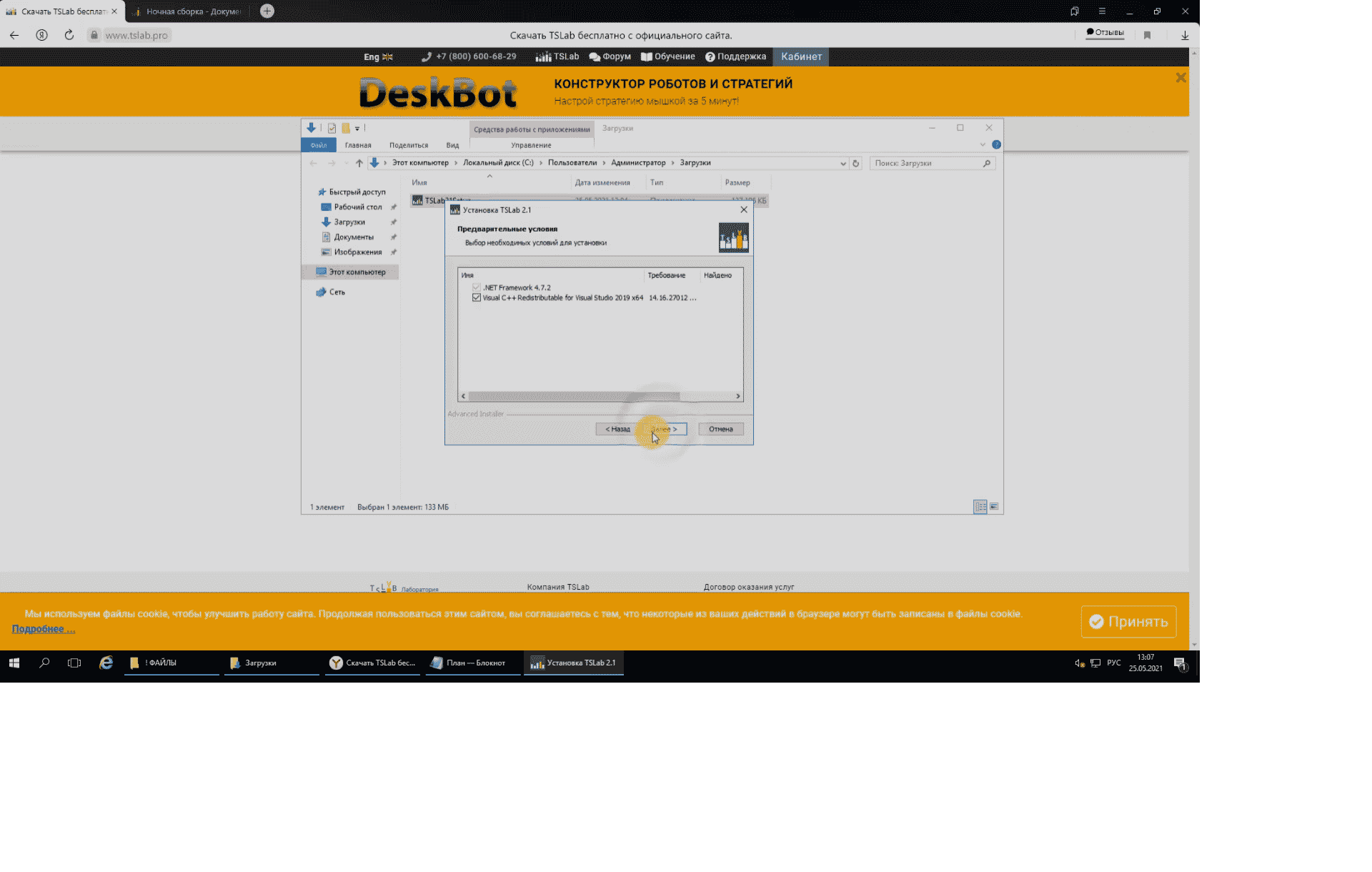

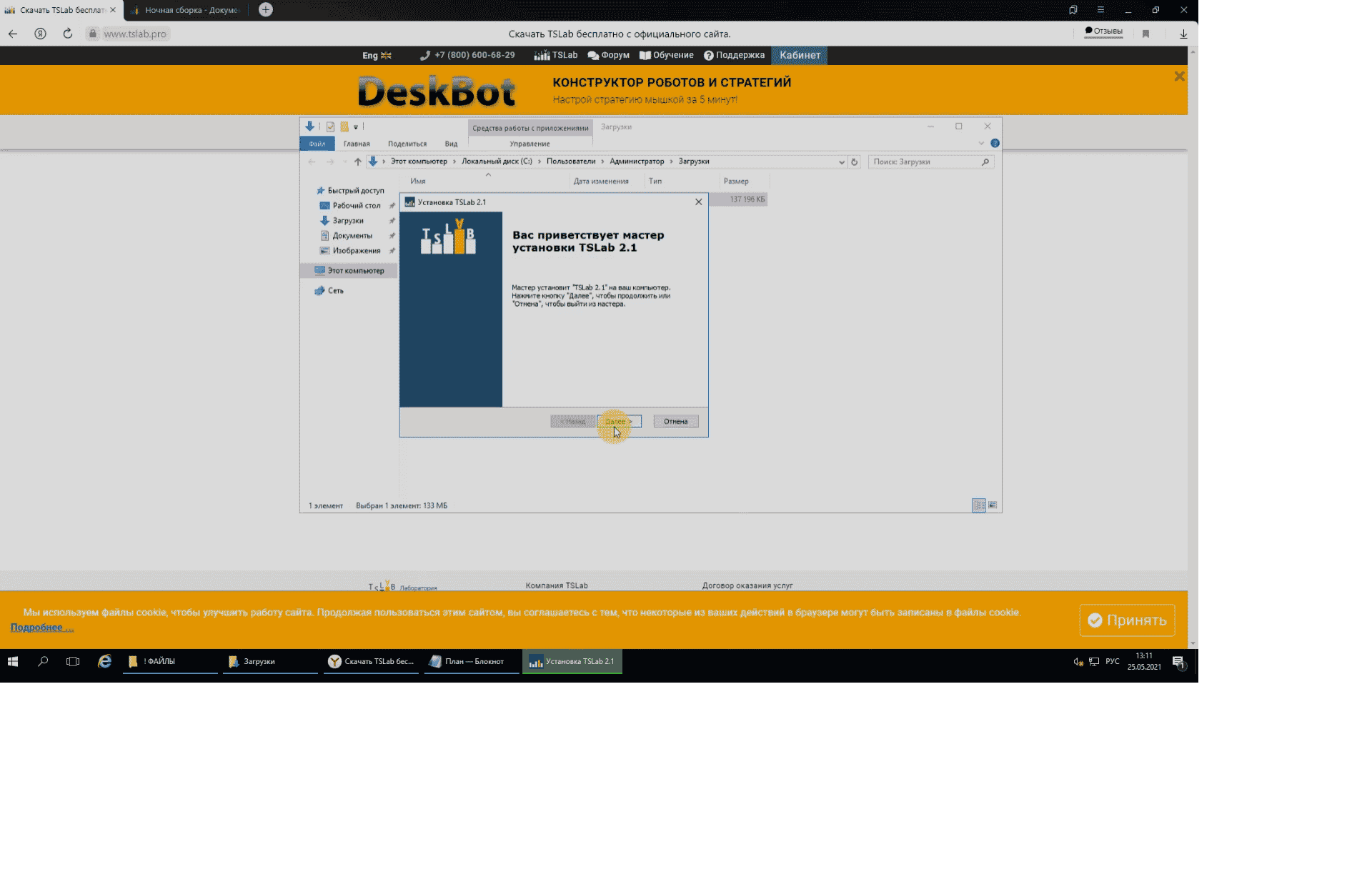

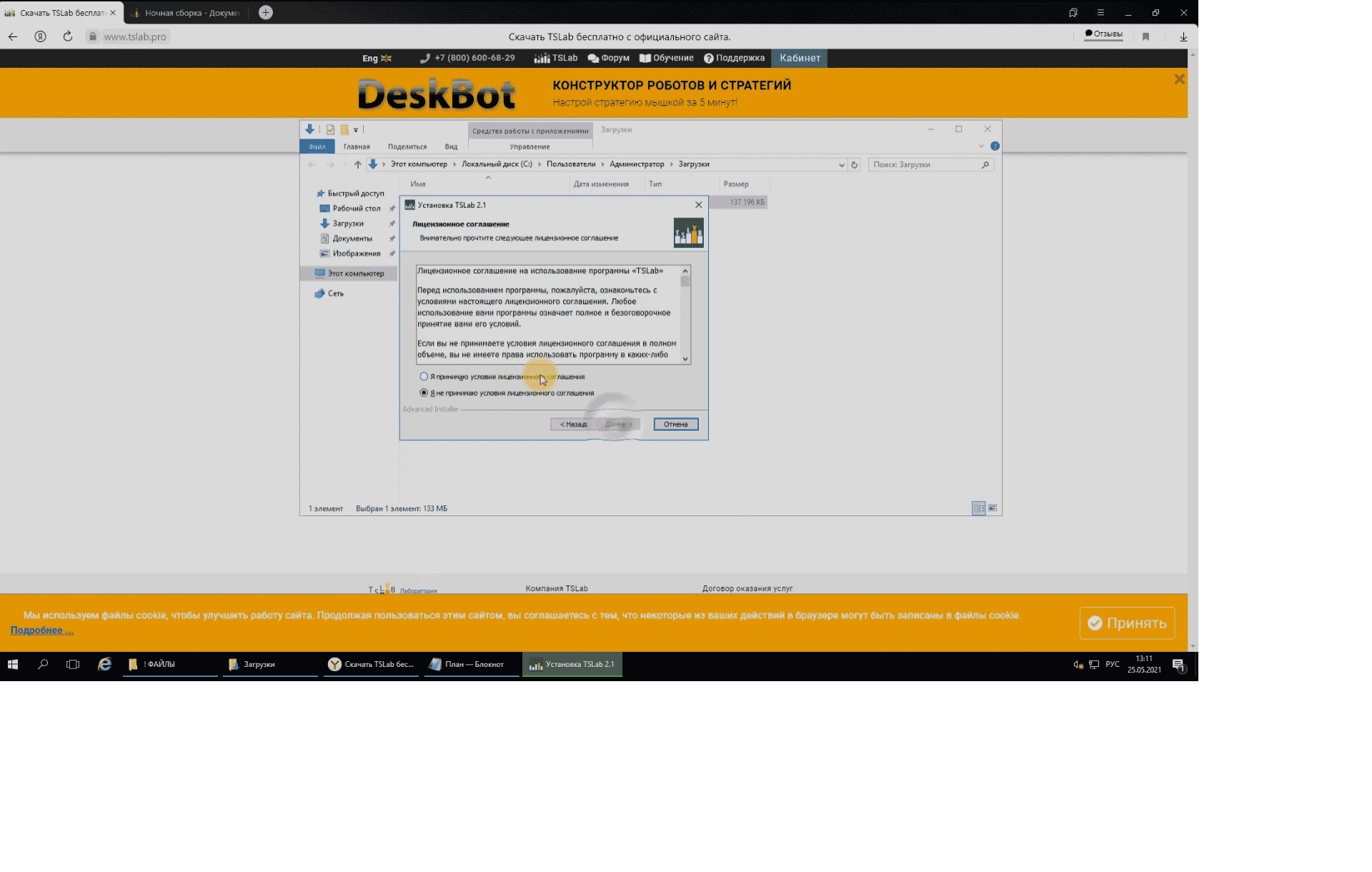

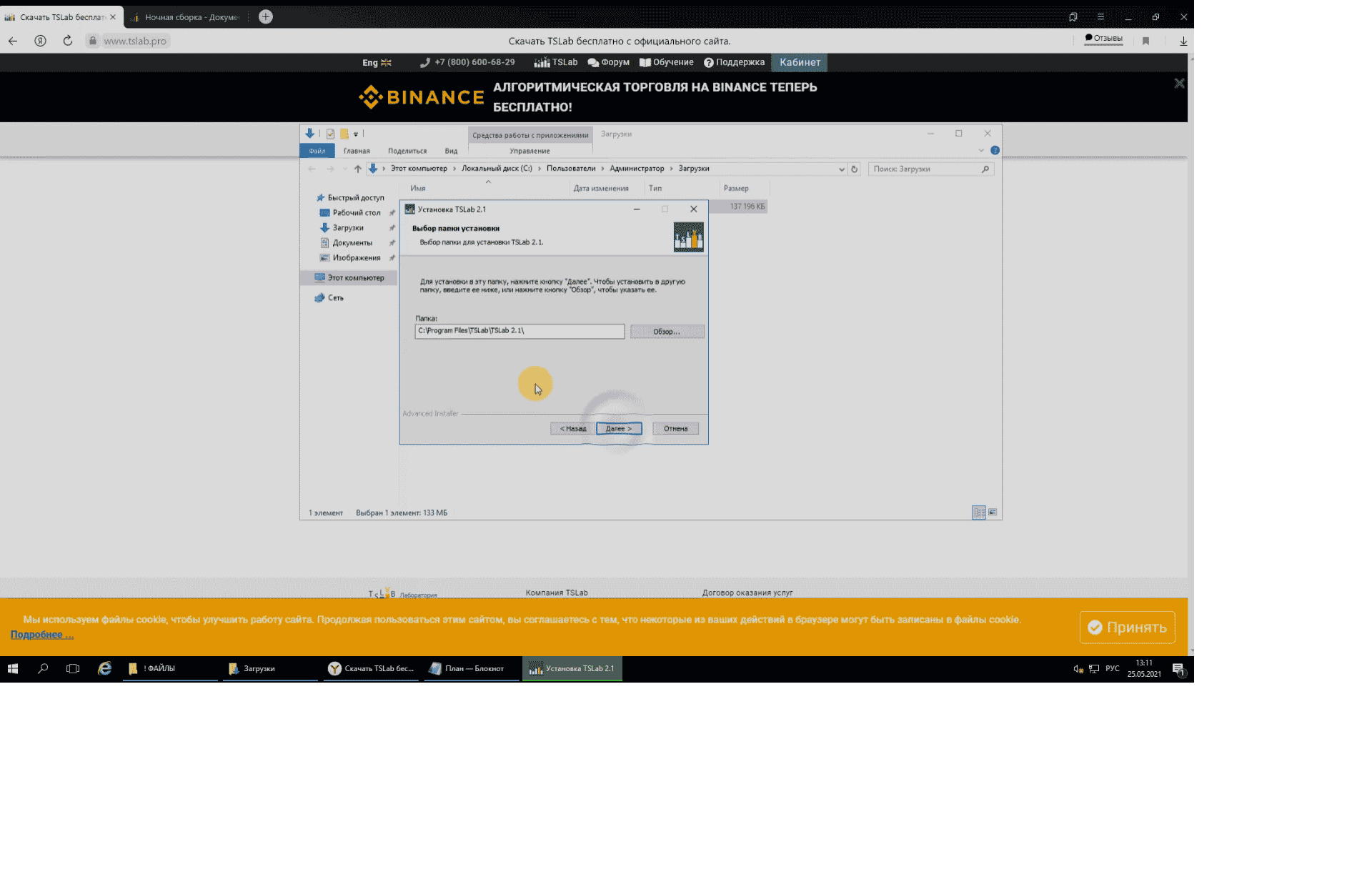

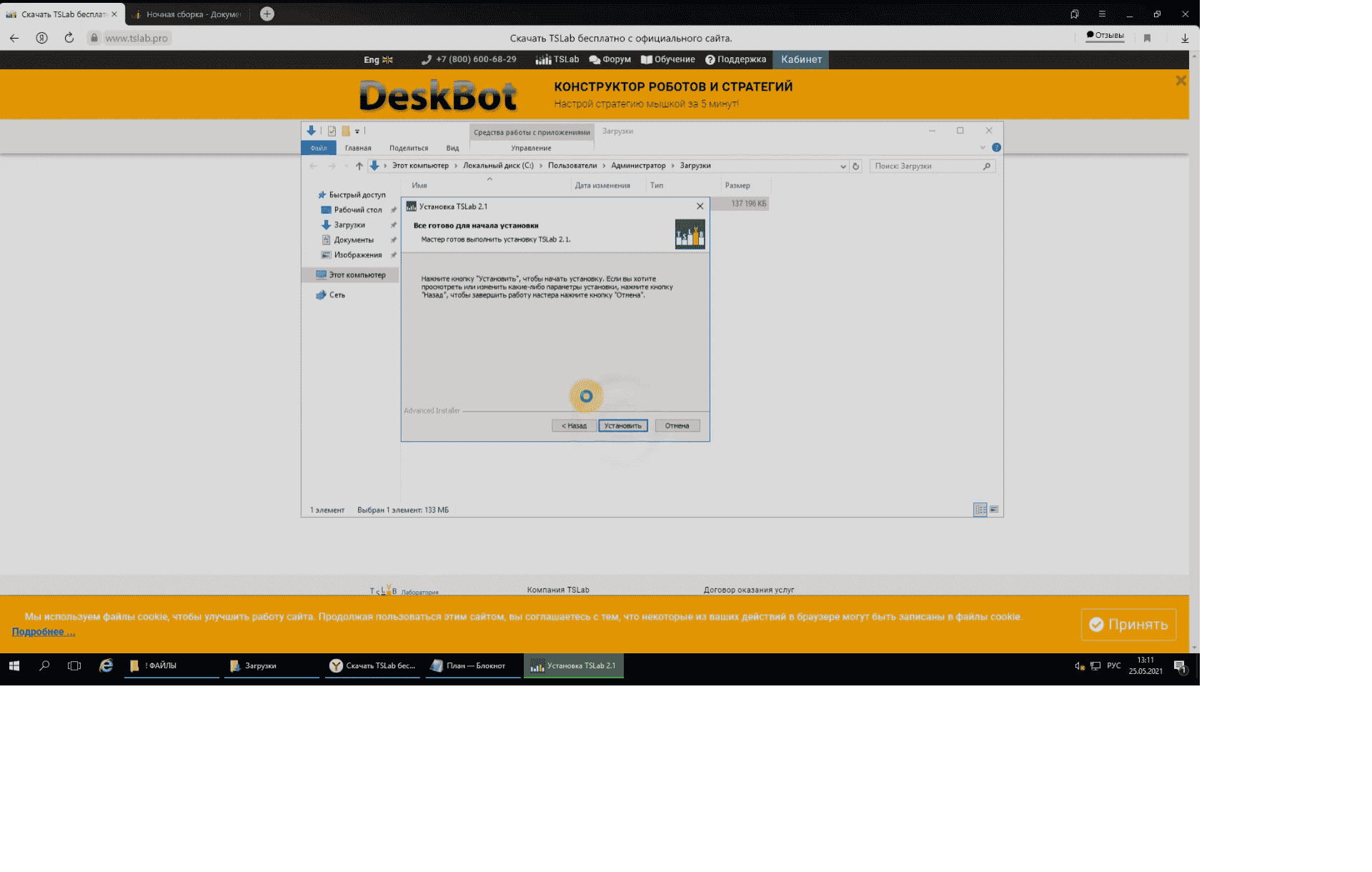

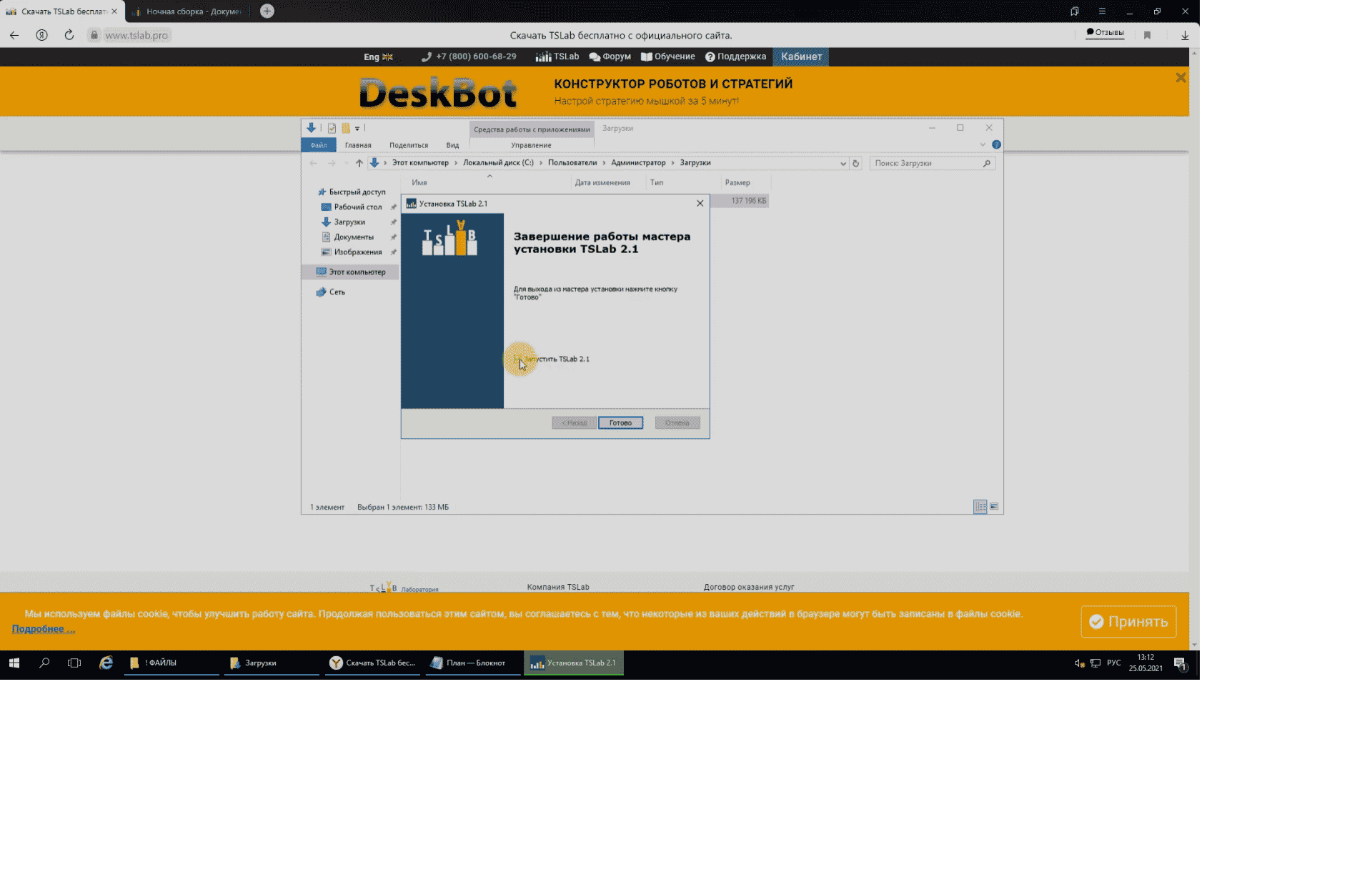

स्थापना

प्लॅटफॉर्म स्थापित करण्यासाठी, आपल्याला अधिकृत वेबसाइटवरून इंस्टॉलर डाउनलोड करणे आवश्यक आहे. डाउनलोड पृष्ठ असे सांगते की प्रोग्राम केवळ विंडोजच्या 64-बिट आवृत्त्यांवर कार्य करतो. डाउनलोड केल्यानंतर, स्थापना फाइल उघडा. स्थापित करण्यापूर्वी, ते तुम्हाला .NET फ्रेमवर्क आणि व्हिज्युअल C++ पुनर्वितरणयोग्य स्टुडिओची नवीनतम आवृत्ती स्थापित करण्यास सूचित करेल.

TSLab येथे अल्गोरिदमिक ट्रेडिंगचे प्रशिक्षण

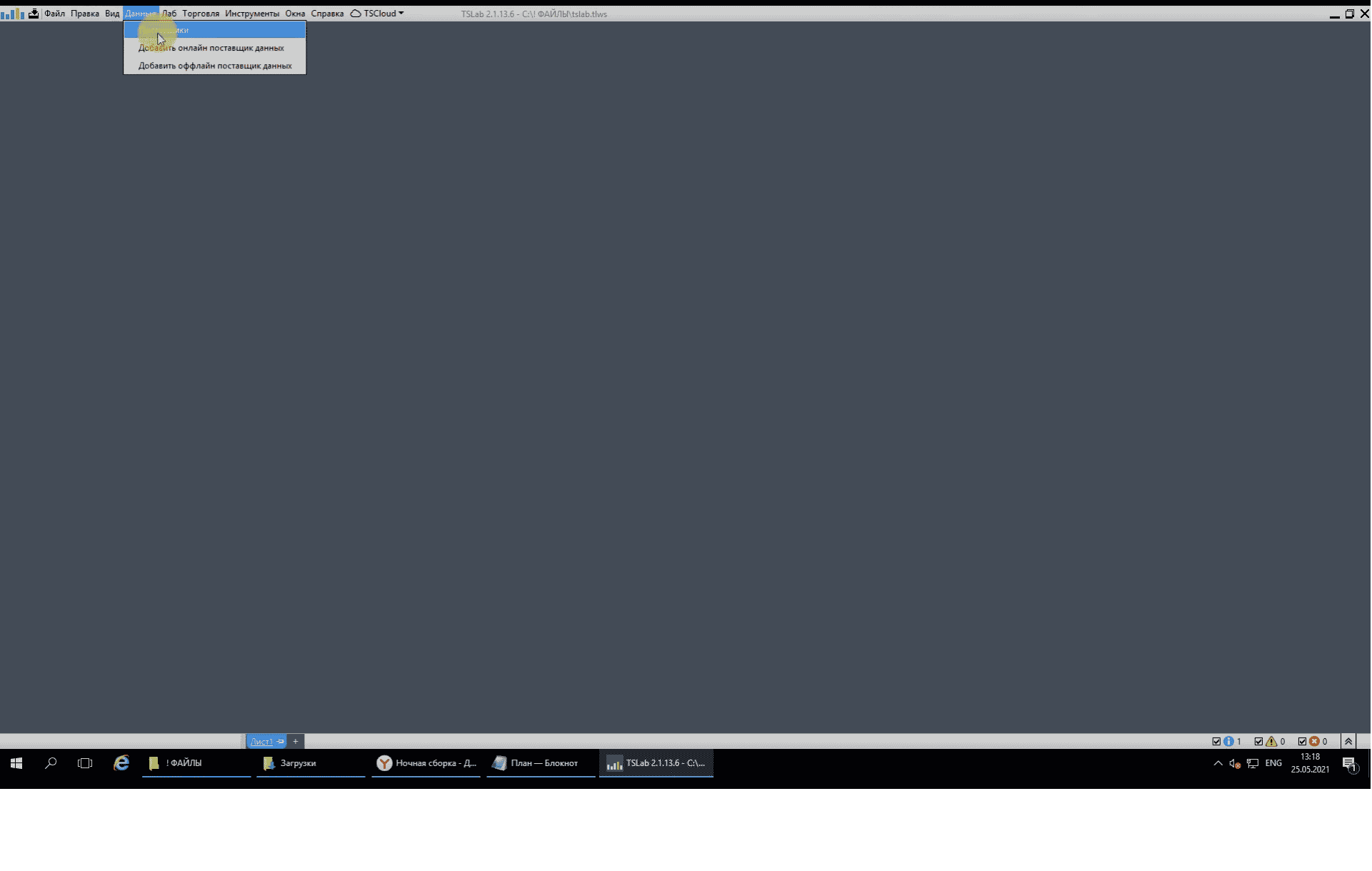

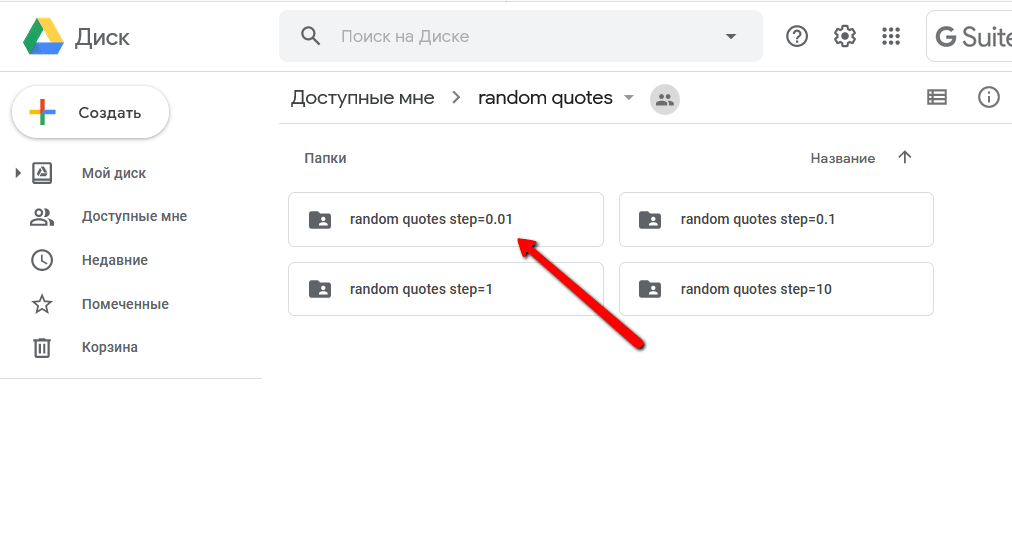

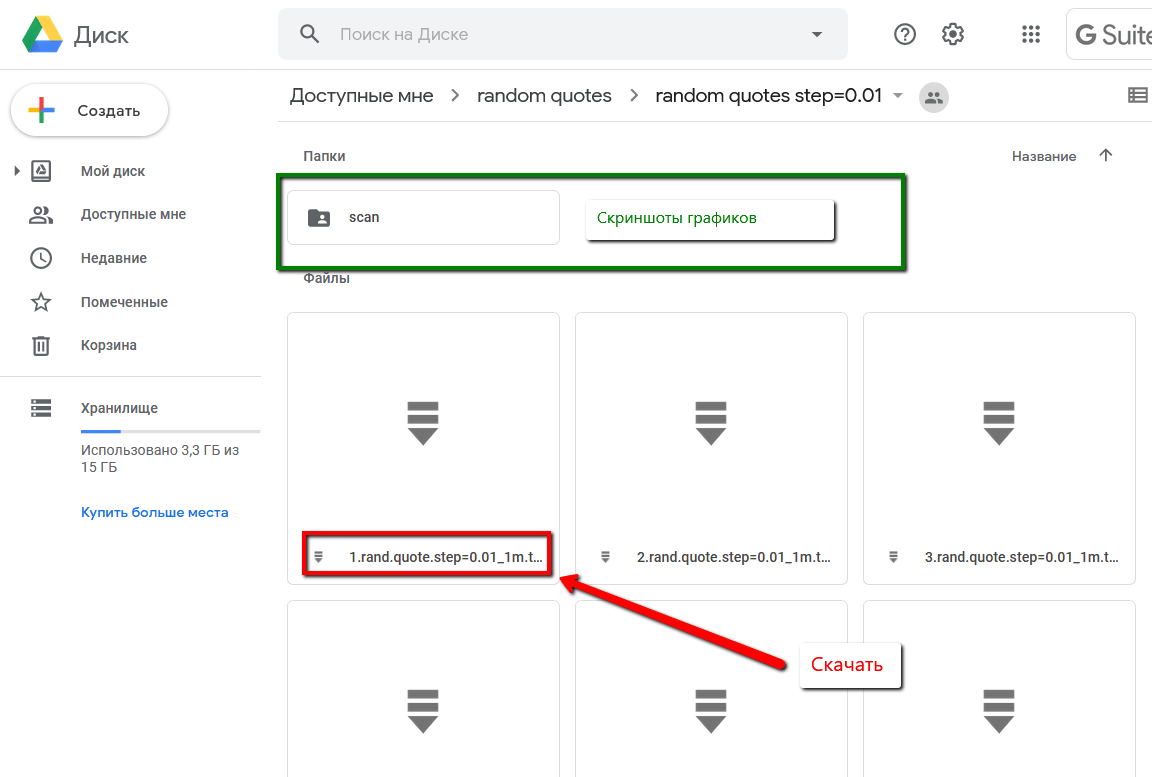

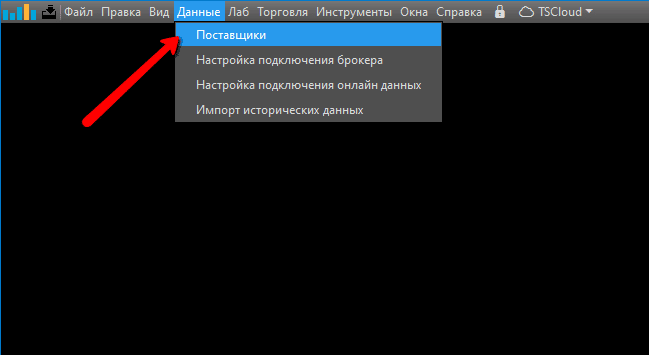

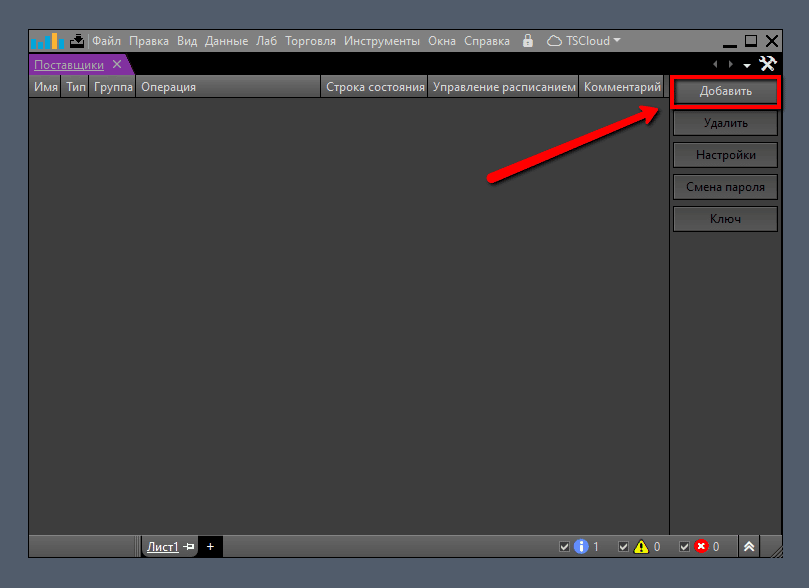

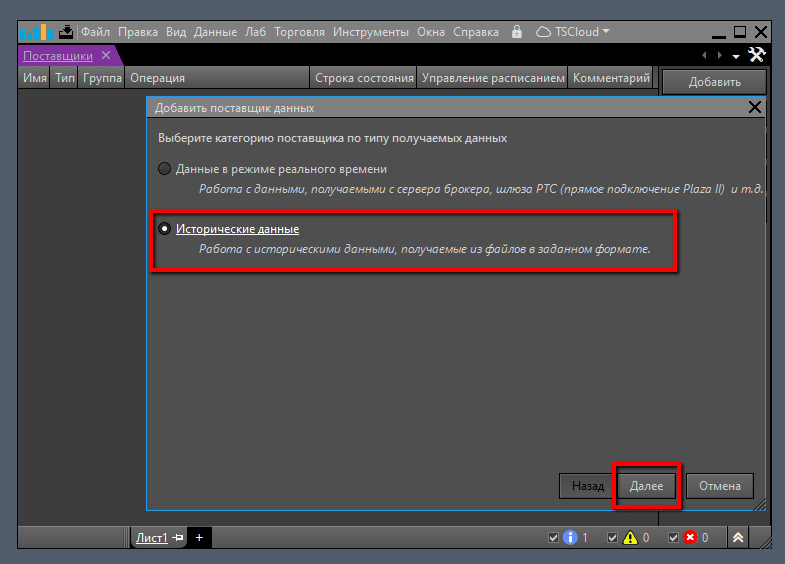

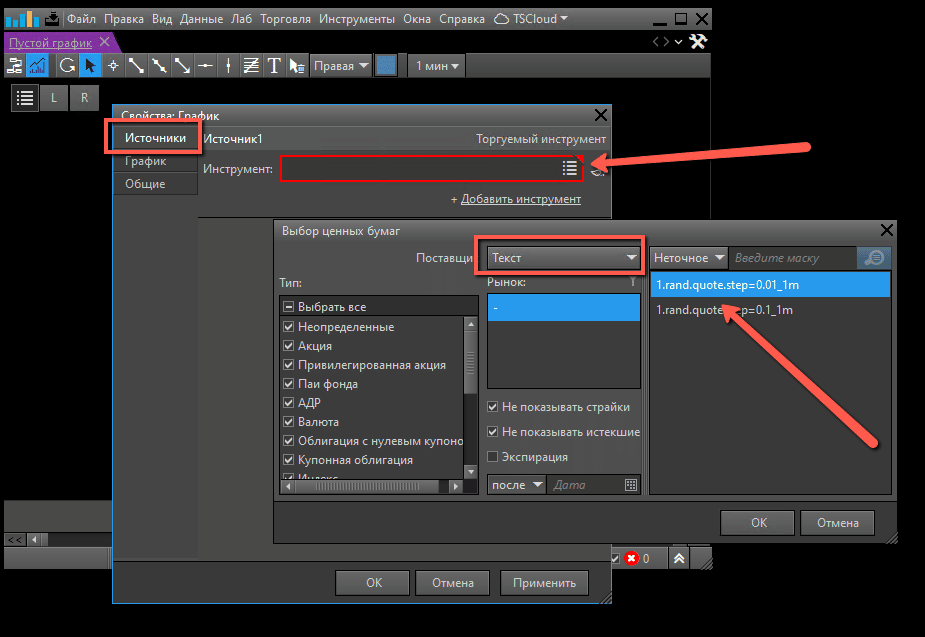

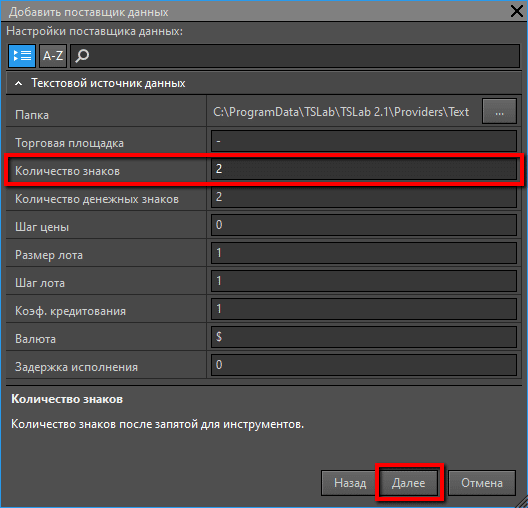

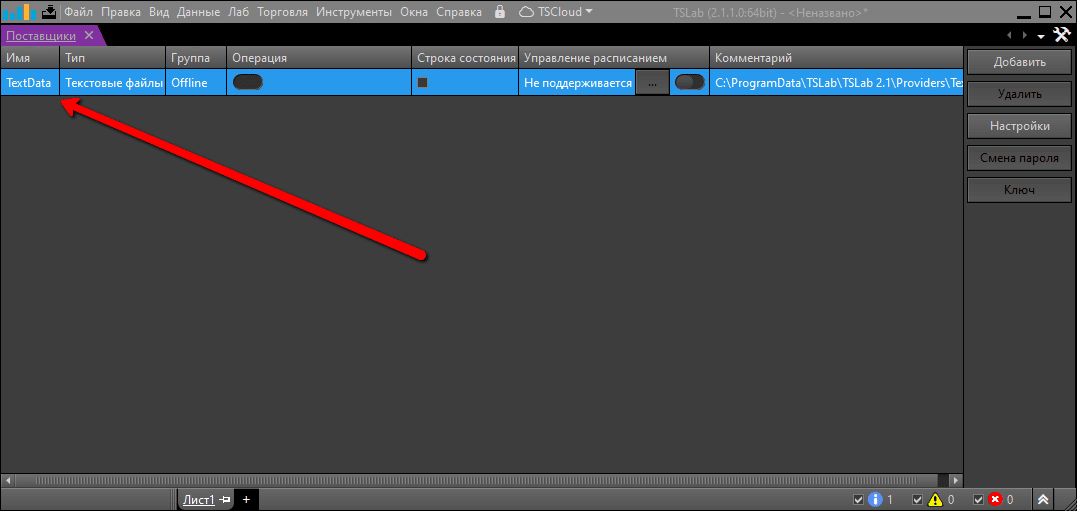

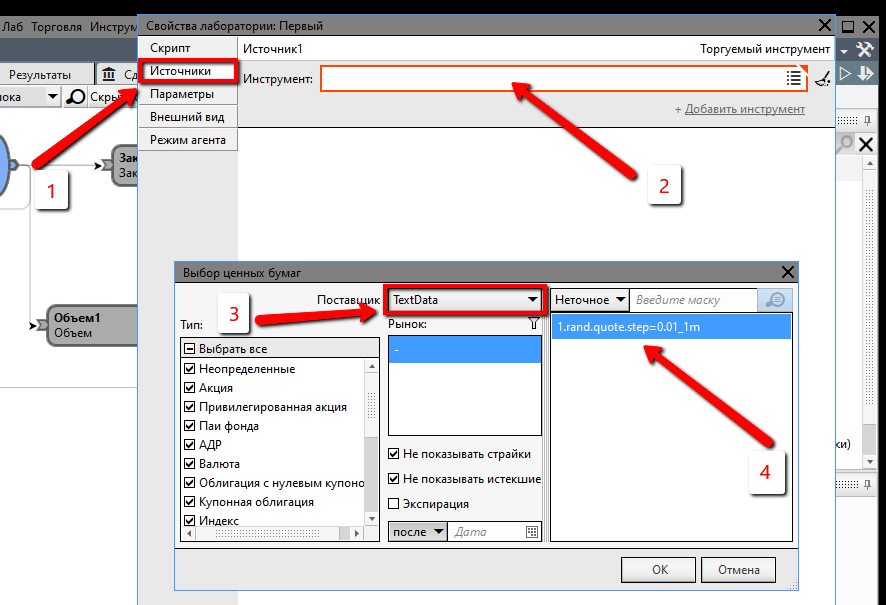

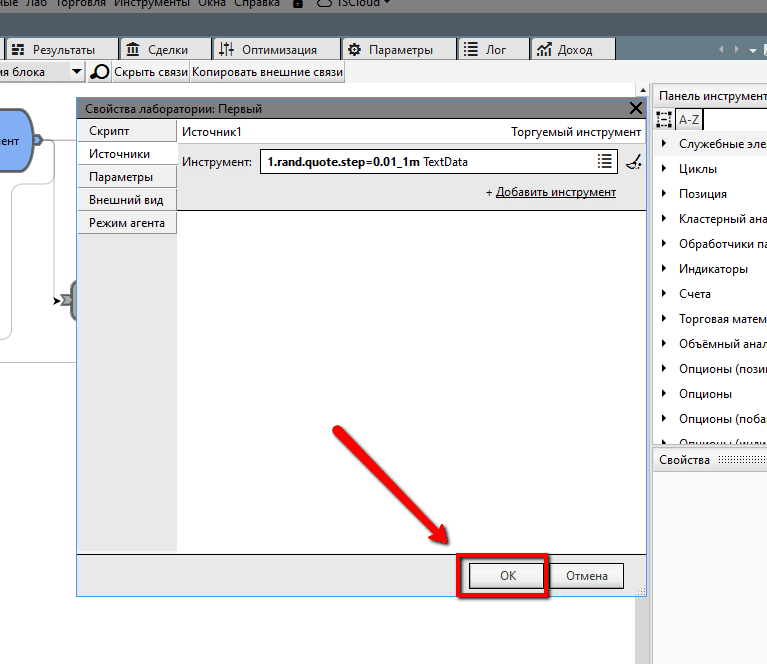

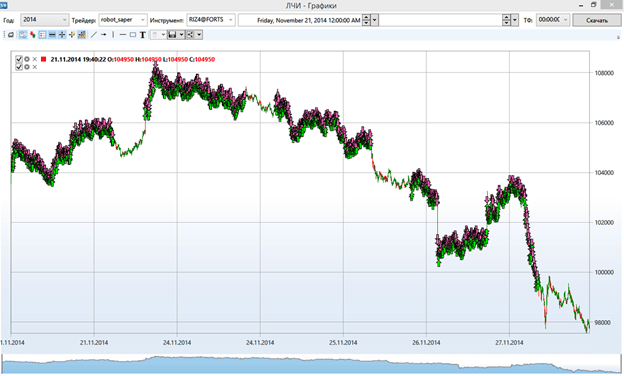

पुरवठादार सेटअप

ट्रेडिंग रोबोट सेट करण्यासाठी आणि त्याची चाचणी करण्यासाठी, तुमच्याकडे कोट्सचा इतिहास असणे आवश्यक आहे. कोट्सचा इतिहास मिळविण्यासाठी, तुम्हाला डेटा प्रदाता सेट करणे आवश्यक आहे. “डेटा” मेनूमध्ये, “पुरवठादार” आयटम निवडा.

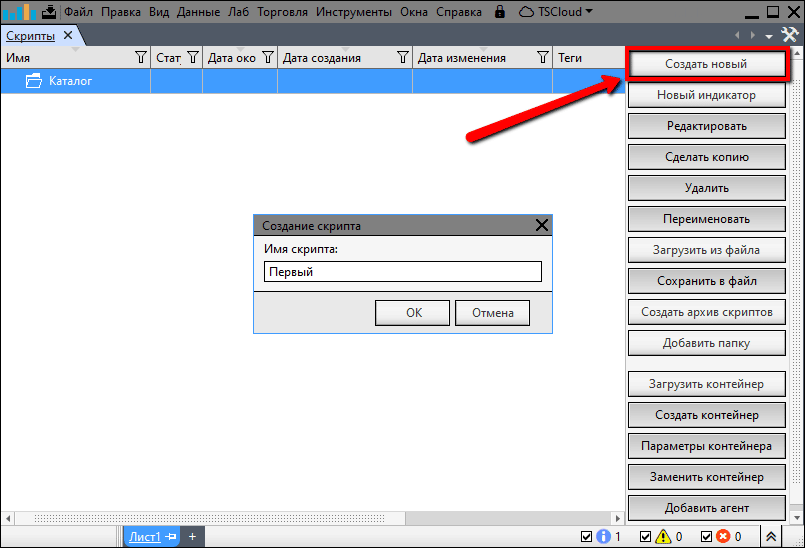

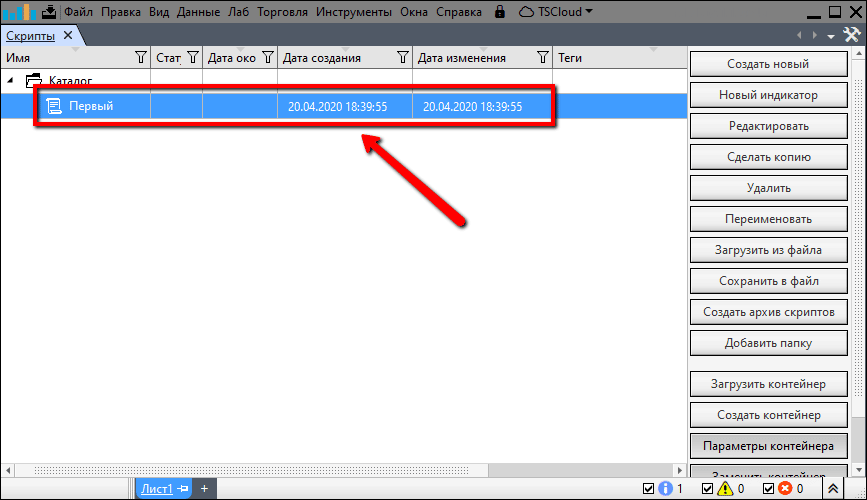

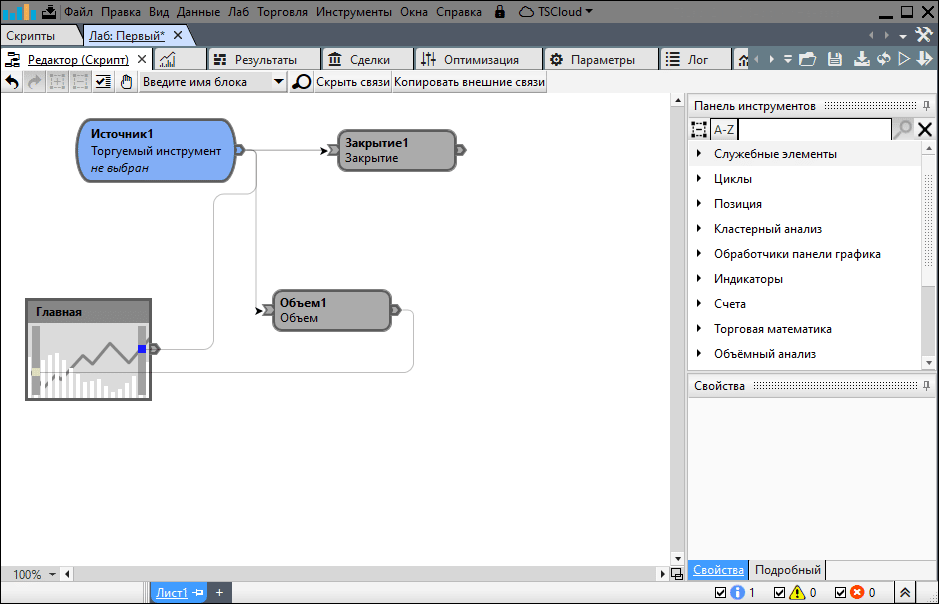

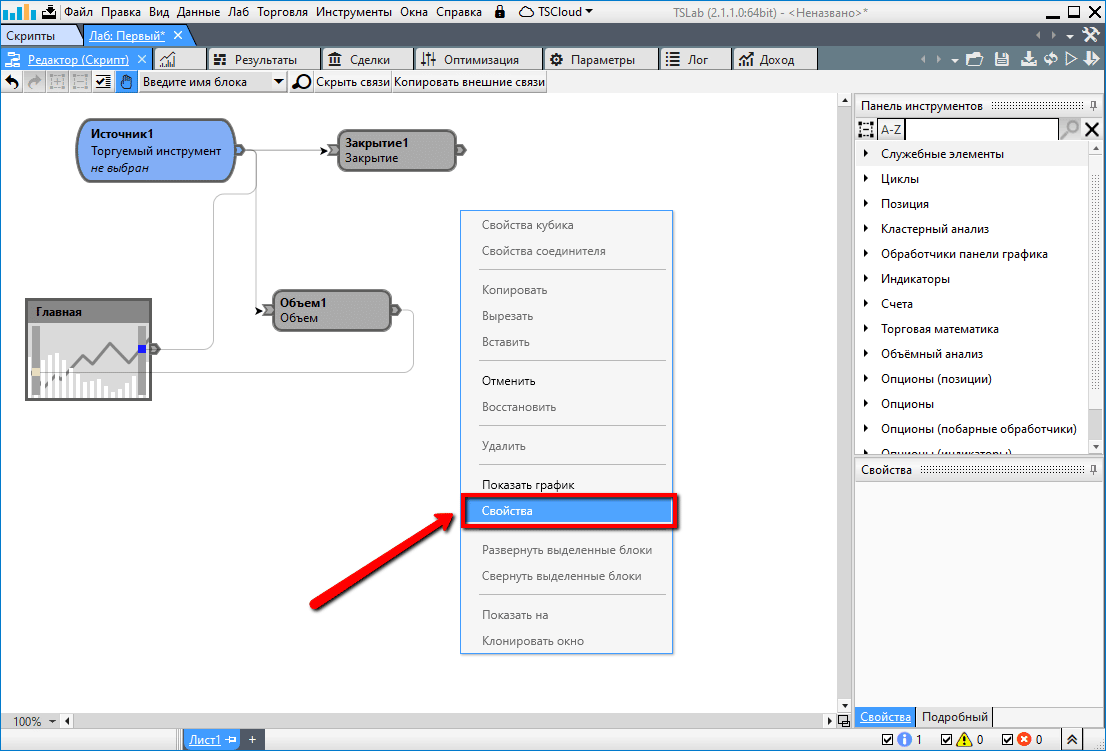

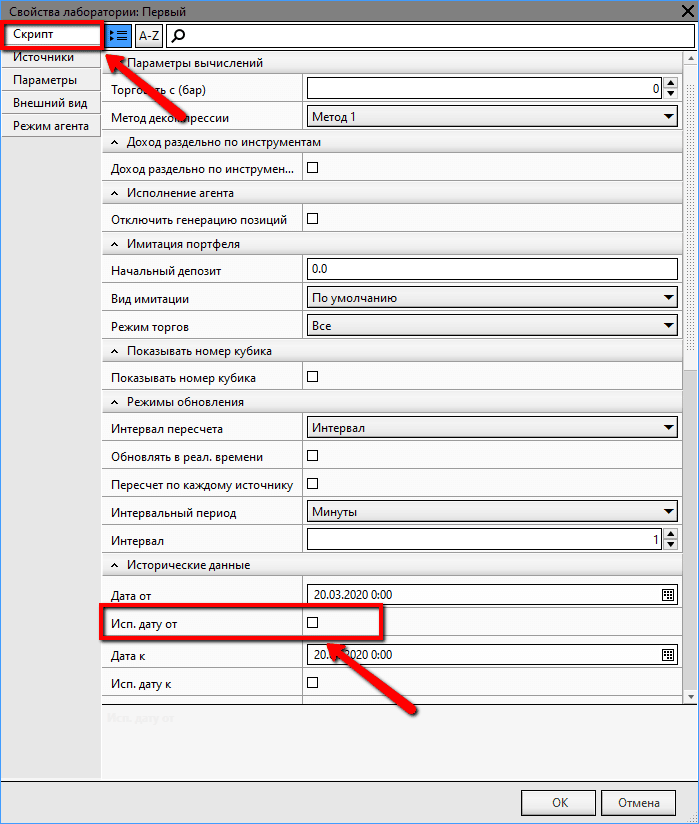

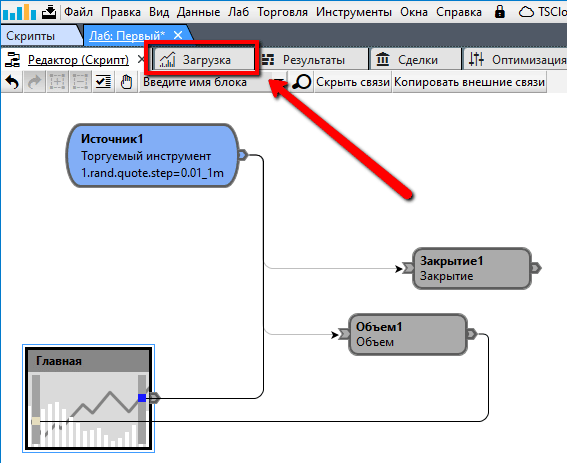

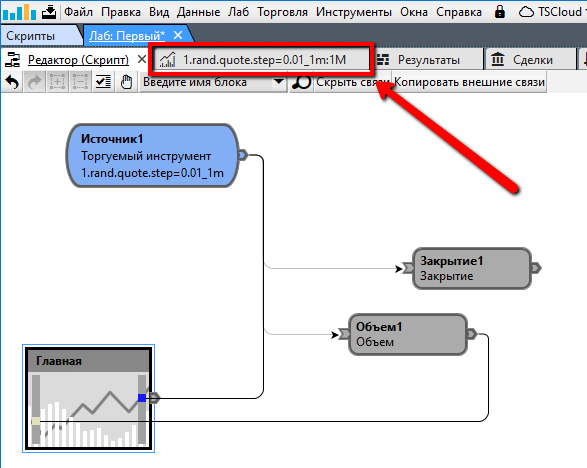

स्क्रिप्ट तयार करत आहे

TSLab प्लॅटफॉर्म तुम्हाला ट्रेडिंग अल्गोरिदम विकसित करण्यास, चाचणी करण्यास आणि ट्रेडिंग रोबोट्स – एजंट तयार करण्यास अनुमती देतो. पण ट्रेडिंग अल्गोरिदम तयार करण्यापूर्वी, तुम्हाला त्यासाठी स्क्रिप्ट लिहावी लागेल. हे करण्यासाठी, मेनूमध्ये “लॅब” निवडा. ड्रॉप-डाउन सूचीमधून “स्क्रिप्ट” निवडा.

स्टॉकशार्प

स्टॉकशार्प हे C# मध्ये लिहिलेल्या ट्रेडिंग रोबोट्सचे लायब्ररी आहे. ट्रेडिंग रोबोट्स व्हिज्युअल स्टुडिओ प्रोग्रामिंग वातावरणात संकलित केले जातात. म्हणून, या संसाधनाचा वापर करून रोबोट लिहिण्यापूर्वी, तुम्हाला प्रोग्रामिंग भाषा शिकण्यासाठी किमान सहा महिने घालवावे लागतील. प्रत्येकजण शेवटपर्यंत अभ्यास पूर्ण करू शकत नाही. तथापि, या व्यासपीठाचा वापर व्यवहारात पूर्णपणे न्याय्य आहे.

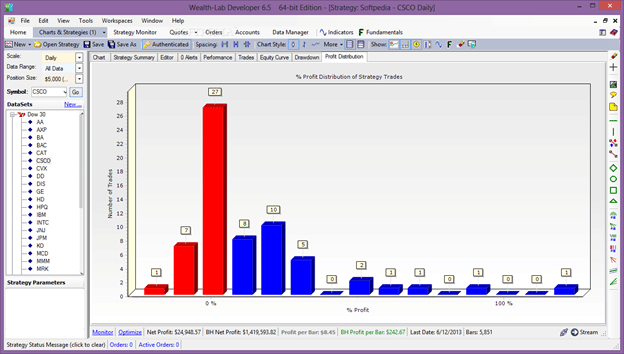

वेल्थलॅब

वेल्थलॅब हे फिडेलिटीकडून ट्रेडिंग रोबोट्स आणि सिस्टमची चाचणी आणि विकास करण्यासाठी आणखी एक व्यासपीठ आहे. प्रोग्रामच्या दोन आवृत्त्या आहेत: फिडेलिटी खाते असलेल्या यूएस नागरिकांसाठी प्रो आणि इतर प्रत्येकासाठी डेव्हलपर. वेल्थलॅब तुम्हाला रोबोट्सच्या विकासामध्ये तांत्रिक विश्लेषण साधने वापरण्याची, करार प्रविष्ट करण्यासाठी आणि बंद करण्यासाठी सिग्नल प्राप्त करण्यास आणि टर्मिनलवर हस्तांतरित करण्याची परवानगी देते. जर एखाद्या व्यापाऱ्याला प्रोग्राम कसा करायचा हे माहित नसेल तर तो सहाय्यक (विझार्ड) वापरू शकतो. प्लॅटफॉर्म C# आणि पास्कल प्रोग्रामिंग भाषांवर आधारित आहे. प्लॅटफॉर्म सेगमेंट्स, जपानी कॅन्डलस्टिक्स, लाइन चार्ट इत्यादींच्या स्वरूपात तक्ते काढतो.

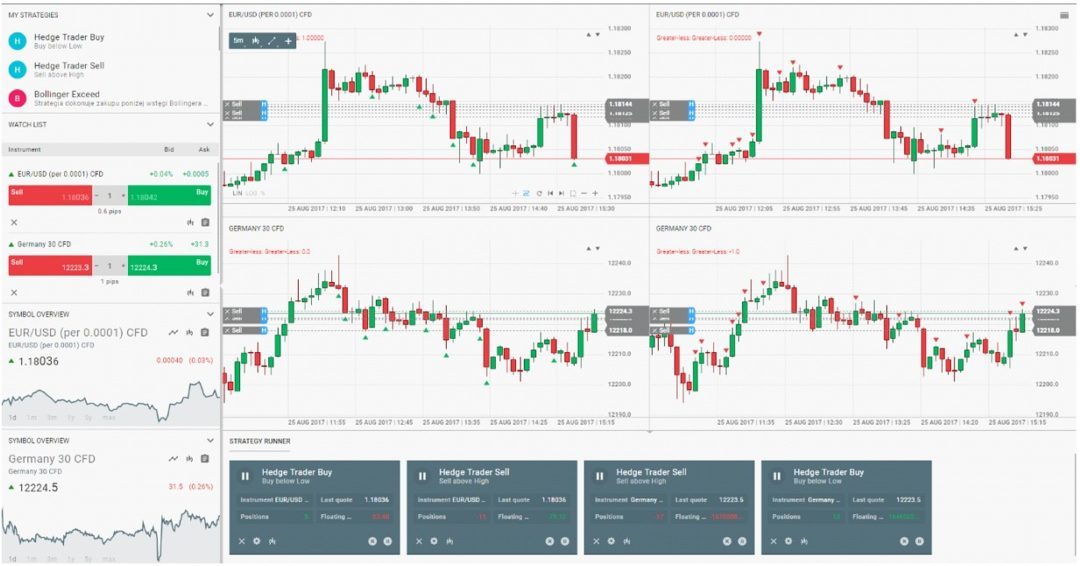

अल्गोरिदमिक ट्रेडिंगसाठी कोणती धोरणे वापरली जातात?

मूर्त परिणाम आणण्यासाठी अल्गोरिदम वापरून ट्रेडिंग करण्यासाठी, तुम्हाला विशिष्ट परिस्थितीसाठी तयार केलेल्या धोरणाला चिकटून राहावे लागेल.

- सट्टा धोरण . त्यानंतरच्या नफ्यासाठी व्यवहारात प्रवेश करण्यासाठी सर्वात अनुकूल किंमत मिळवणे हे त्याचे उद्दिष्ट आहे. प्रामुख्याने खाजगी व्यापारी वापरतात.

- डेटा खाण नवीन अल्गोरिदमसाठी नवीन नमुने शोधत आहे. चाचणीपूर्वी या धोरणावर बहुतेक डेटा गोळा केला जातो. मॅन्युअल सेटिंग्जद्वारे माहिती शोधली जाते.

- TWAP ही वेळ-वेटेड सरासरी किंमत आहे. सर्वोत्तम बोली आणि ऑफर किमतींवर समान वेळेच्या अंतराने ऑर्डर उघडणे.

- VWAP – व्हॉल्यूम-वेटेड सरासरी किंमत. ठराविक वेळेसाठी समान व्हॉल्यूमसह समान भागांमध्ये स्थान उघडणे आणि किंमती सरासरी मूल्यापेक्षा जास्त नाहीत.

- अंमलबजावणीची रणनीती . मोठ्या व्हॉल्यूममध्ये भारित सरासरी किंमतीवर मालमत्ता मिळविण्यासाठी वापरलेली रणनीती. मुख्यतः ब्रोकर्स आणि हेज फंड वापरतात.

[मथळा id=”attachment_12599″ align=”aligncenter” width=”768″]

अल्गोरिदमिक ट्रेडिंग, जोखीम व्यवस्थापन करताना नुकसान कसे टाळावे

अल्गोरिदमिक ट्रेडरला फक्त ट्रेडिंग रोबोट तयार करणे आवश्यक आहे असे मानणे ही एक मोठी चूक आहे. सर्व धोके प्रतिबंधित आणि दूर करणे आवश्यक आहे. वीज, इंटरनेट कनेक्शनमध्ये व्यत्यय आणि गणना आणि प्रोग्रामिंगमधील त्रुटींमुळे लक्षणीय नुकसान होऊ शकते आणि तुमचे उत्पन्न पूर्णपणे वंचित होऊ शकते. [मथळा id=”attachment_12559″ align=”aligncenter” width=”938″]

या त्रुटी दूर करण्यासाठी, चुकीचे पॅरामीटर्स दूर करण्यासाठी ऑर्डर आणि ट्रेडिंग धोरणांच्या मर्यादांचे परीक्षण आणि विश्लेषण करणे आवश्यक आहे.

आपत्कालीन परिस्थिती उद्भवल्यास, सर्व इच्छुक पक्षांना एसएमएस, ई-मेल, इन्स्टंट मेसेंजर आणि इतर संप्रेषण चॅनेलद्वारे याबद्दल त्वरित माहिती देणे आवश्यक आहे. भविष्यात त्याची पुनरावृत्ती टाळण्यासाठी लॉगमध्ये प्रत्येक अपयशाची नोंद करणे अत्यावश्यक आहे. अल्गोरिदमिक ट्रेडिंगसह निष्क्रिय उत्पन्न कसे तयार करावे: https://youtu.be/UeUANvatDdo

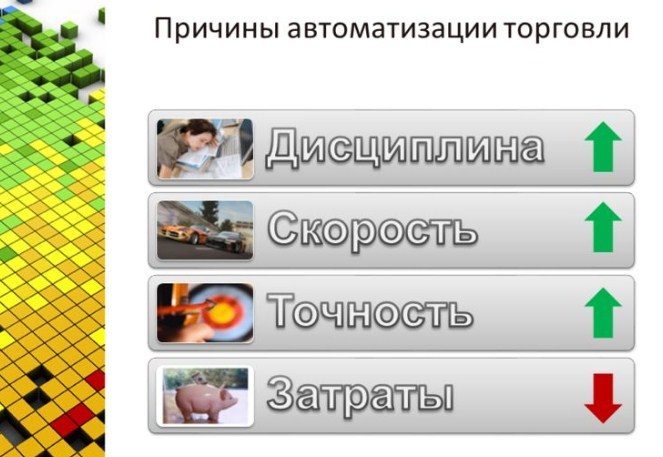

अल्गो ट्रेडिंग: फायदे आणि तोटे

ट्रेडिंग रोबोट्स “मानवी” घटकांच्या अधीन नाहीत जे त्यांच्या कार्यावर परिणाम करू शकतात: थकवा, भावनिक बिघाड आणि इतर. अल्गोरिदमिक ट्रेडिंगचा हा मुख्य फायदा आहे. अल्गोरिदम चांगल्या-परिभाषित प्रोग्रामचे अनुसरण करतात आणि त्यापासून कधीही विचलित होत नाहीत. अल्गो ट्रेडिंगचे अनेक तोटे आहेत. यामध्ये, विशेषतः, सार्वजनिक डोमेनमधील या प्रकारच्या व्यापारावरील माहितीची दुर्गमता समाविष्ट आहे. अल्गोरिदमिक व्यापारी प्रोग्रामिंगमध्ये निपुण असणे आवश्यक आहे, जे बहुतेक आर्थिक व्यावसायिकांसाठी खूप कठीण आहे. जर बाजार बदलला तर तुम्हाला अल्गोरिदम पूर्णपणे बदलावा लागेल. ट्रेडिंग रोबोट लिहिताना, एक चूक केली जाऊ शकते ज्यामुळे संपूर्ण अल्गोरिदम चुकीच्या मार्गावर जाईल आणि यामुळे निधीचे नुकसान होईल.