L’économie moderne est impensable sans les bourses et la bourse. Le trading sur ces sites est appelé

trading . Les commerçants utilisent activement les possibilités de la technologie informatique pour faciliter la conduite de leurs affaires. Le trading utilisant des modèles mathématiques et la technologie informatique est appelé trading algorithmique. Cet article parle de ce type de trading sur les marchés financiers, ses variétés, les méthodes utilisées, les avantages et les inconvénients, les logiciels utilisés.

- Qu’est-ce que le trading algorithmique (trading algorithmique)

- Quelle est l’essence du trading algorithmique ?

- Quels types de trading algorithmique existent ?

- Quand et comment le trading algorithmique est-il apparu, en tant que phénomène

- En quoi le trading algorithmique est-il différent du trading algorithmique ?

- Quel logiciel est adapté au trading algorithmique ?

- Que faut-il retenir avant de faire du trading algorithmique ?

- TSLab est l’un des programmes les plus populaires pour exécuter des algorithmbots.

- Installation

- Formation en trading algorithmique au TSLab

- Configuration du fournisseur

- Création d’un scénario

- pointilleux

- Wealth Lab

- Quelles stratégies sont utilisées pour le trading algorithmique ?

- Comment prévenir les pertes lors du trading algorithmique, de la gestion des risques

- Algo trading : avantages et inconvénients

Qu’est-ce que le trading algorithmique (trading algorithmique)

Le terme « trading algorithmique » ou « trading algorithmique » a deux significations. Dans le premier cas, ce mot désigne une méthode d’exécution d’un ordre important sur le marché, selon laquelle il est ouvert progressivement selon certaines règles et est automatiquement divisé en plusieurs sous-ordres, qui ont leur propre prix et volume. Chaque ordre est envoyé au marché pour exécution. Le but de la technologie est de permettre aux traders d’effectuer plus facilement des transactions importantes qui doivent être effectuées de la manière la moins visible possible. Par exemple, vous devez acheter 200 000 actions et chaque position comprend 4 actions à la fois.

robot de trading ». Le trading algorithmique et le trading algorithmique sont utilisés sur les bourses, y compris les bourses de crypto-monnaie et le Forex.

Quelle est l’essence du trading algorithmique ?

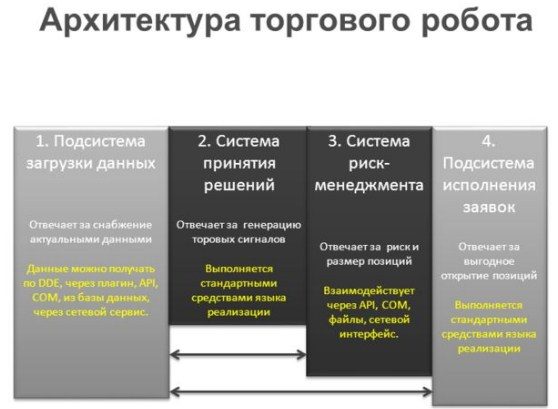

Le trading Algo consiste à collecter des données sur un actif spécifique en fonction de l’historique de son développement, en sélectionnant des algorithmes pour les transactions et des robots de trading appropriés. Pour déterminer le prix, la théorie de la probabilité est appliquée, les lacunes du marché et la probabilité de leur récurrence à l’avenir sont déterminées. Il existe trois types de sélection. Avec une approche manuelle, le spécialiste applique des formules mathématiques et des modèles physiques. L’approche génétique implique le développement de règles par des systèmes informatiques et l’intelligence artificielle. Automatique est produit par un programme informatique spécial qui traite des tableaux de règles et les teste.

Quels types de trading algorithmique existent ?

Le trading algorithmique est mis en œuvre dans plusieurs domaines principaux :

- Analyse technique . Utiliser l’inefficacité du marché et identifier les tendances actuelles grâce à une analyse mathématique et physique classique.

- Faire le marché . Cette méthode maintient la liquidité du marché. Les teneurs de marché sont récompensés par l’échange en satisfaisant la demande, y compris contre profit. La stratégie est basée sur la comptabilité et le flux rapide d’informations en provenance des marchés.

- Course avant . Analyse du volume des commandes par instrument et sélection des plus importantes d’entre elles. Cette stratégie est basée sur le fait qu’une commande importante aura un prix important et attirera de nombreuses contre-commandes. Les algorithmes analysent les données des bandes et des carnets de commandes et tentent de corriger les mouvements lors de transactions importantes plus rapidement que les autres participants.

- Paires et échanges de paniers . Deux instruments ou plus sont corrélés avec une corrélation élevée, mais pas univoque. La déviation d’un des instruments par rapport au cap donné signifie qu’il est plus susceptible de retourner dans son groupe. Déterminer la corrélation aide à faire un commerce rentable.

- Arbitrage . La méthode est basée sur la comparaison d’actifs ayant une dynamique de prix similaire. Cette similitude est parfois violée en raison de divers facteurs. L’essence de l’arbitrage est la vente d’un actif plus cher et l’achat d’un moins cher. En conséquence, les actifs s’égaliseront en prix et l’actif le moins cher augmentera en prix. Les systèmes de trading algorithmiques détectent les variations de prix sur le marché et concluent des accords d’arbitrage rentables.

Stratégies de trading algorithmique spéculatif - Trading de volatilité . Type de trading complexe, qui consiste à acheter diverses options. Le trader s’attend à ce que la volatilité de l’action augmente lors de la vente et diminue lors de l’achat. Ce type de métier nécessite des capacités matérielles importantes et des spécialistes qualifiés.

Stratégies de travail en trading algorithmique, toute la vérité sur le robot trading : https://youtu.be/eg3s0c_X_ao

Quand et comment le trading algorithmique est-il apparu, en tant que phénomène

Le trading algorithmique a été développé au début des années 1970 avec la création du NASDAQ, la première bourse à utiliser le trading informatisé. À cette époque, le trading algorithmique n’était disponible que pour les grands investisseurs, les gens ordinaires n’avaient pas accès à une telle technologie. Les ordinateurs n’étaient pas parfaits à l’époque, et en 1987, une erreur matérielle a conduit à l’effondrement du marché américain. En 1998, la SEC – la Securities Commission des États-Unis a officiellement autorisé l’utilisation de plates-formes de négociation électroniques. Cette année devrait être considérée comme la date de l’apparition du trading algorithmique sous sa forme moderne.

les robots de trading effectuaient 60% des transactions. Après 2012, la situation a changé. L’imprévisibilité du marché a entraîné des défaillances dans le logiciel alors existant. Le pourcentage de transactions exécutées automatiquement a été réduit à 50 % du total. Afin d’éviter les erreurs, le développement et la mise en œuvre de l’intelligence artificielle ont commencé.

En quoi le trading algorithmique est-il différent du trading algorithmique ?

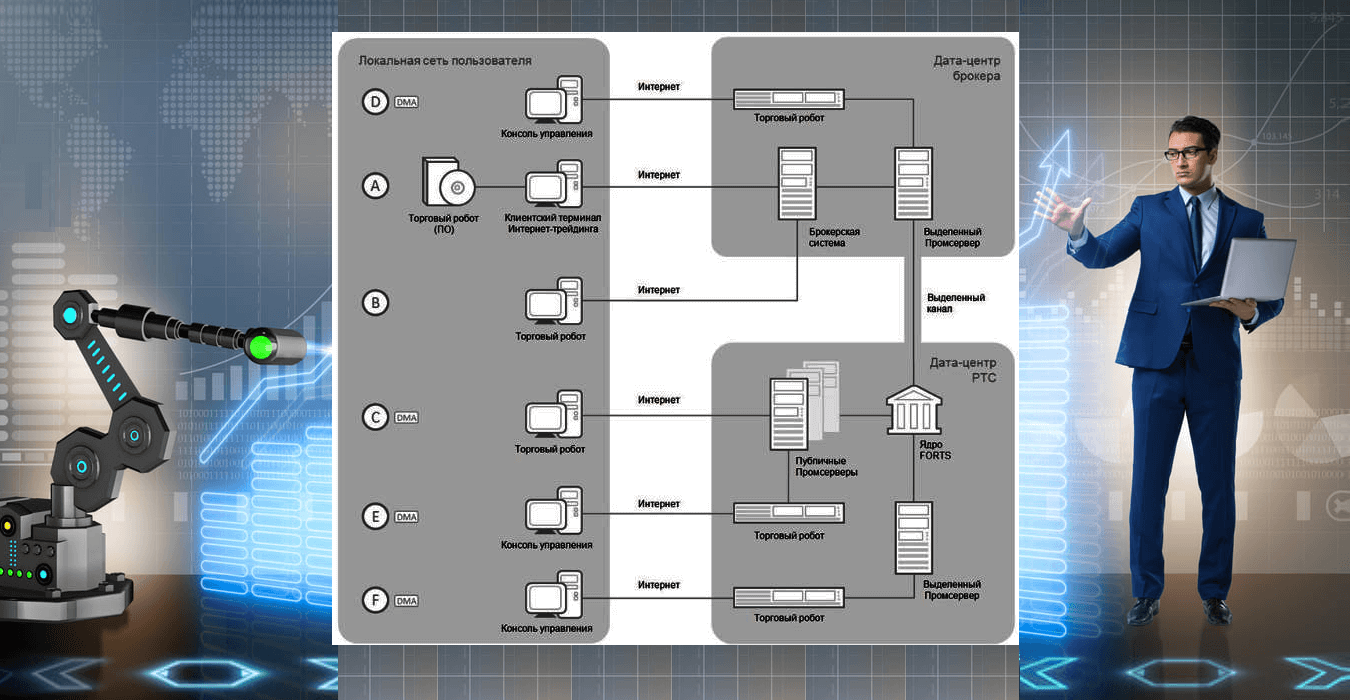

Malgré l’apparente similitude des concepts, il convient de distinguer les concepts de « trading algorithmique » et de « trading algorithmique ». Dans le premier cas, la méthode d’exécution d’un ordre important en le divisant en parties puis en le soumettant selon certaines règles est implicite, et dans le second cas, ils parlent d’un système automatisé qui crée des ordres sans commerçant selon un certain algorithme. Les algorithmes du trading algorithmique sont utilisés pour simplifier l’exécution de transactions importantes par un trader. Dans le trading algorithmique, ils sont utilisés pour analyser le marché et ouvrir des positions pour augmenter les revenus.

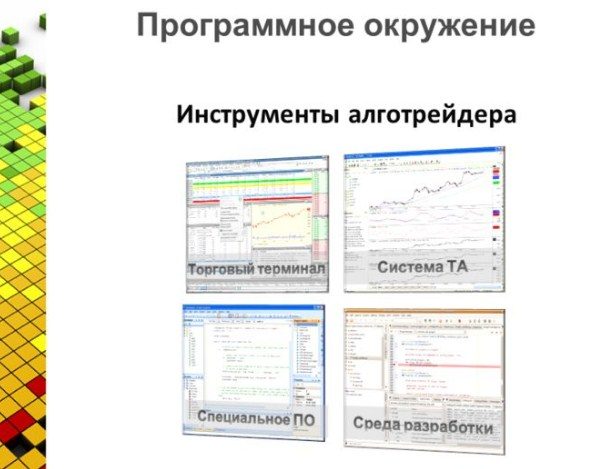

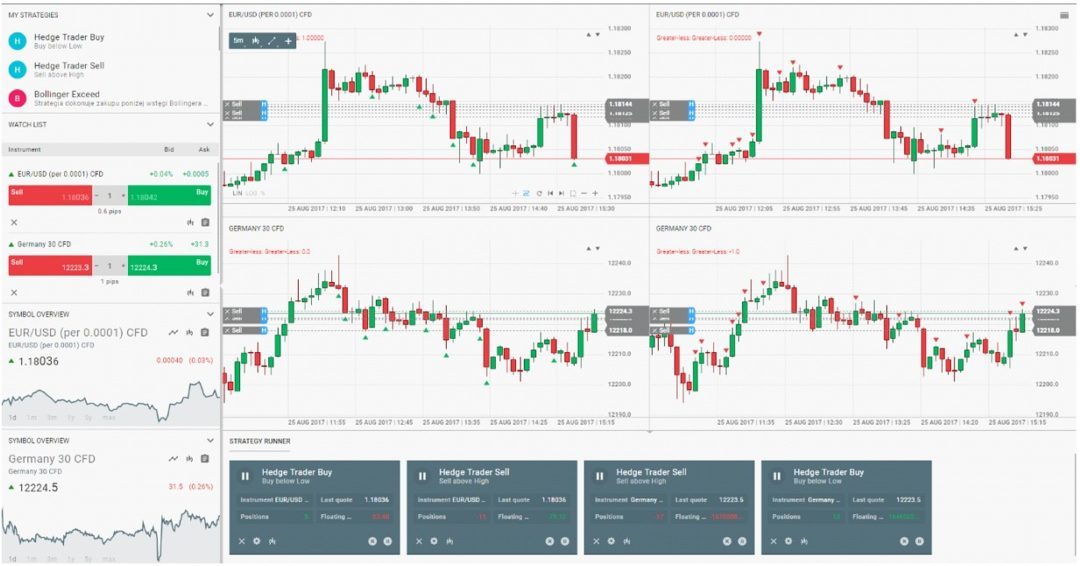

Quel logiciel est adapté au trading algorithmique ?

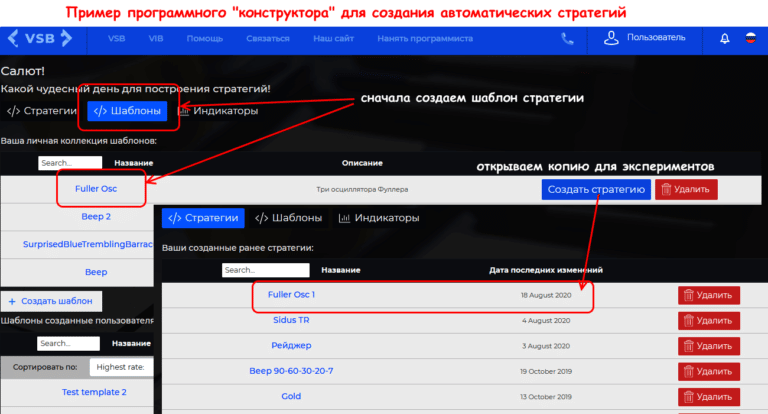

Étant donné que le trading algorithmique implique l’utilisation de la technologie informatique, vous devez choisir le bon logiciel. Un robot de trading est l’outil principal pour pratiquer le trading automatisé. Vous pouvez soit le développer vous-même à l’aide

de langages de programmation , soit utiliser la plateforme pour le créer.

Que faut-il retenir avant de faire du trading algorithmique ?

Tout d’abord, il convient de mentionner qu’un trader algo doit être capable de programmer, car la plupart des plateformes peuvent être maîtrisées en maîtrisant cette compétence. Le langage de programmation utilisé pour le trading algorithmique doit être compatible avec toutes les plateformes et tous les algorithmes en cours de développement. Le langage de programmation le plus adapté est C# (C-sharp). Il est utilisé dans des plateformes telles que TSLab, StockSharp, WealthLab. Sans connaître le langage de programmation, les 2 derniers programmes devront être maîtrisés pendant plusieurs mois.

TSLab est l’un des programmes les plus populaires pour exécuter des algorithmbots.

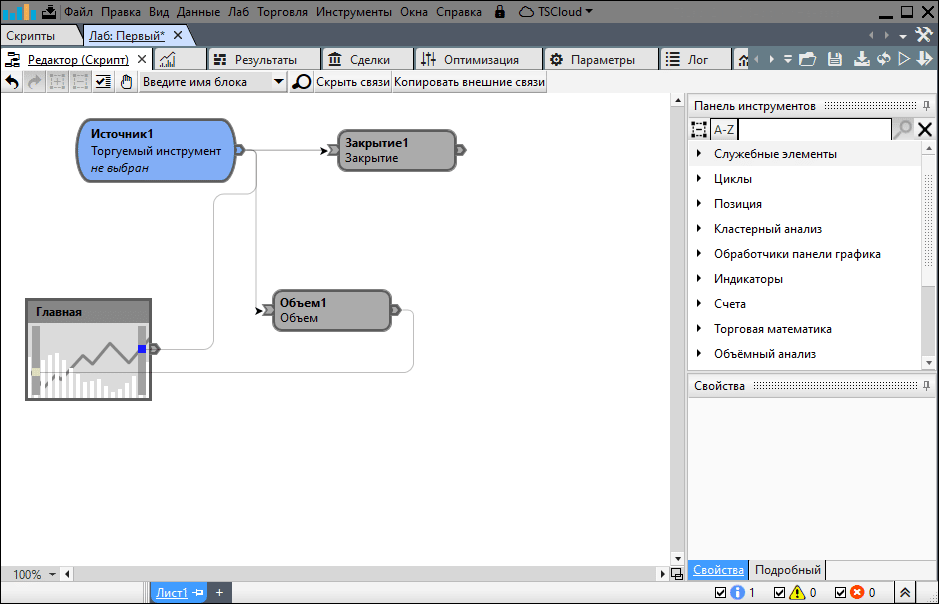

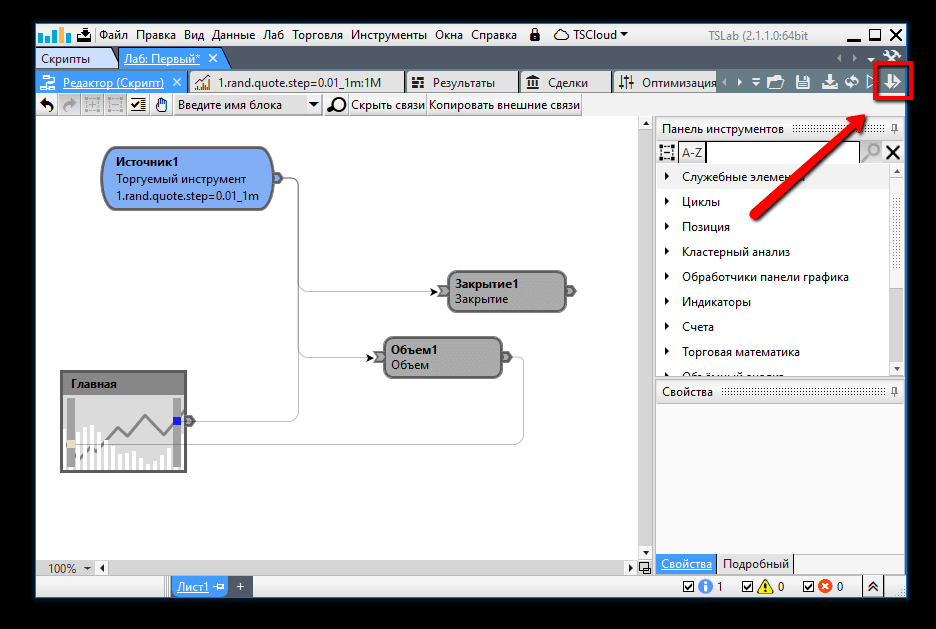

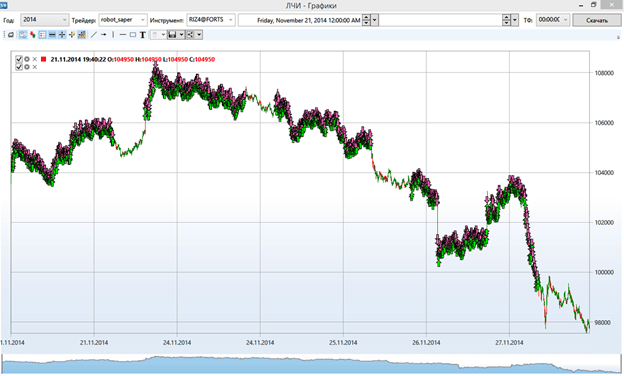

Une plateforme pour créer, tester et lancer

des robots et des systèmes de trading. Comprend un éditeur visuel pratique sous forme de cubes, qui vous permettra de développer un robot sans connaître de langage de programmation. Vous pouvez assembler l’algorithme de trading souhaité à partir des cubes. L’historique des instruments de trading collectés par le programme vous permettra de trouver et de corriger les erreurs dans les scripts, tandis que les outils d’analyse technique vous aideront à créer une solution unique.

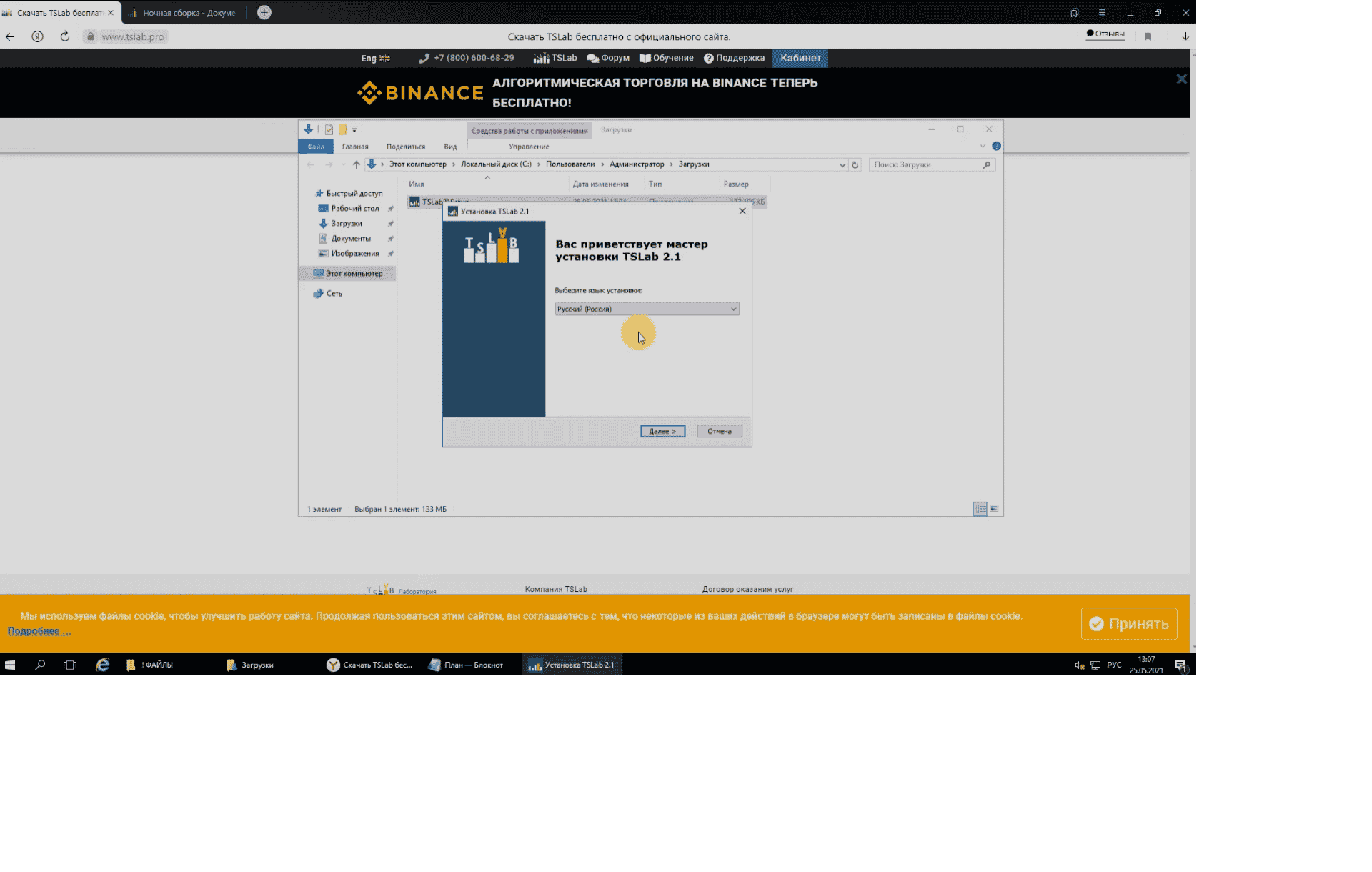

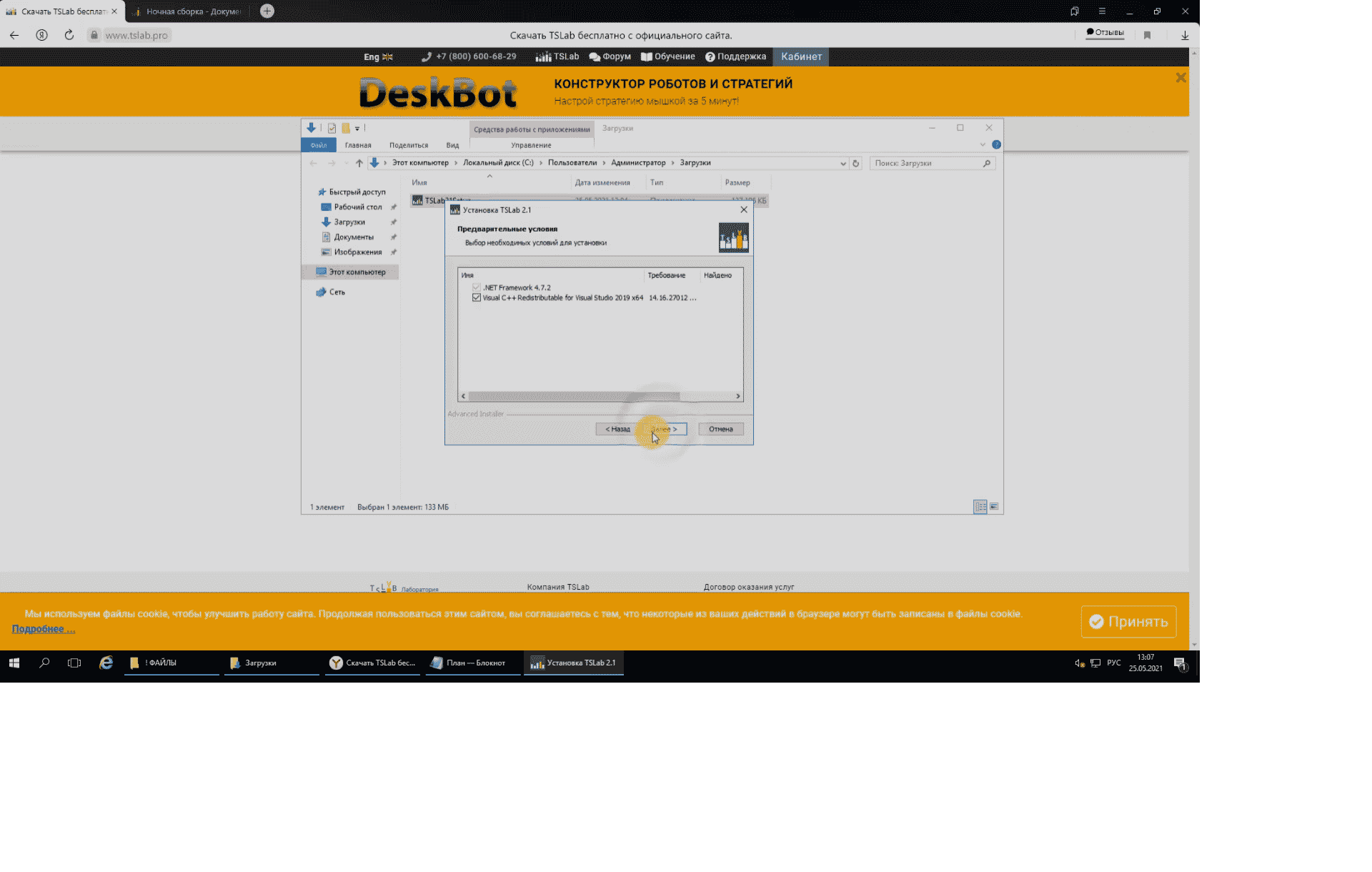

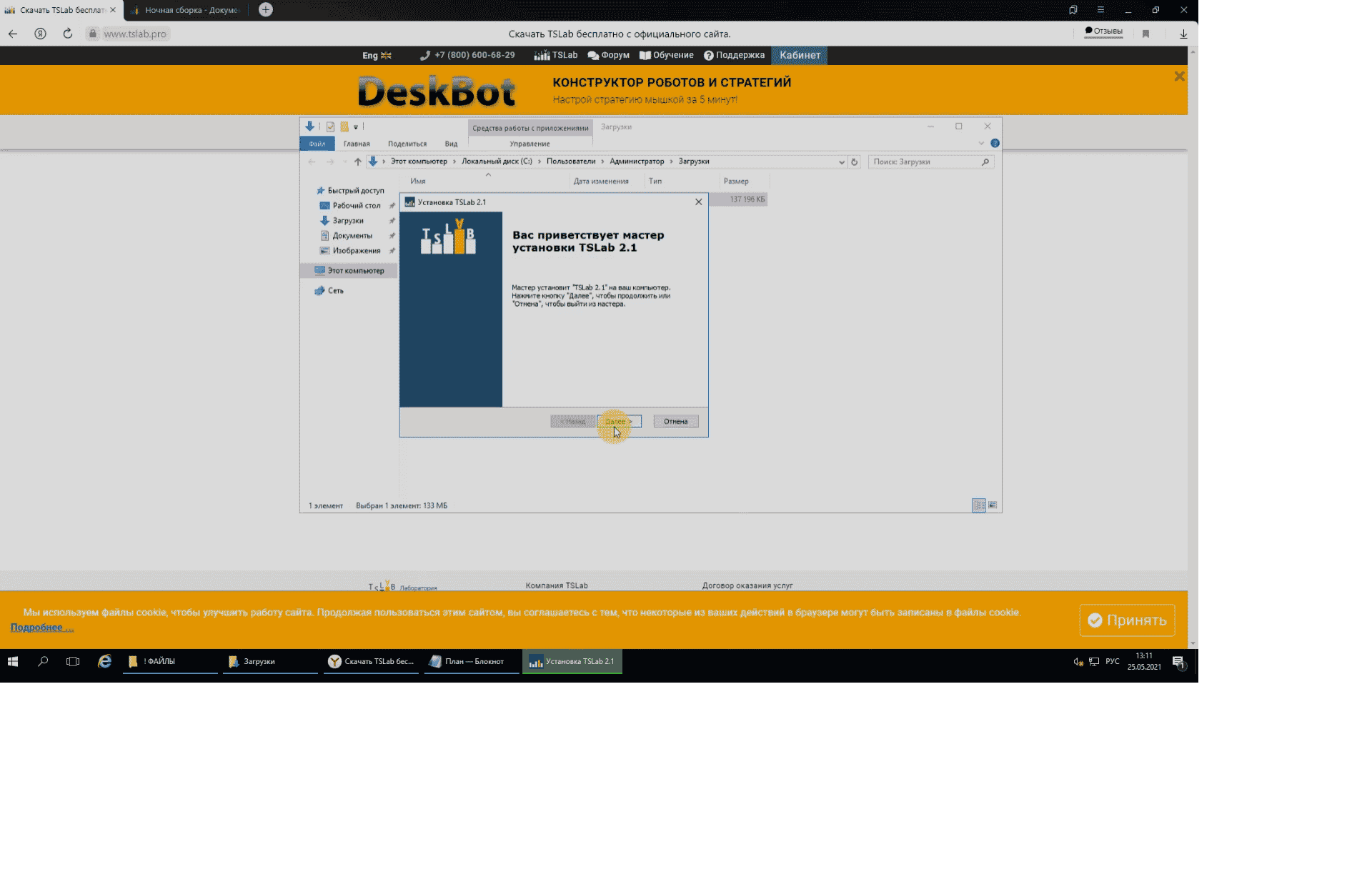

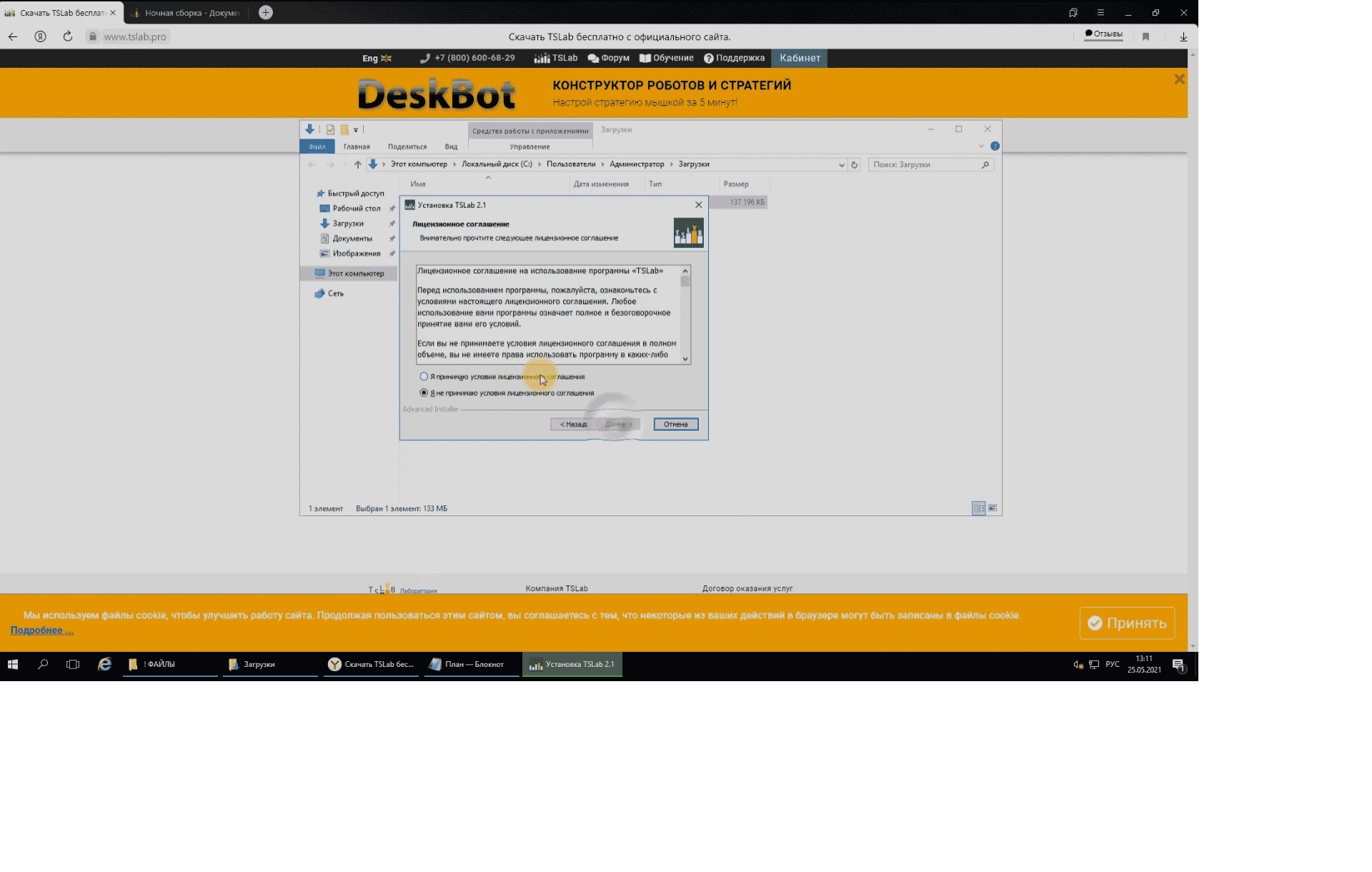

Installation

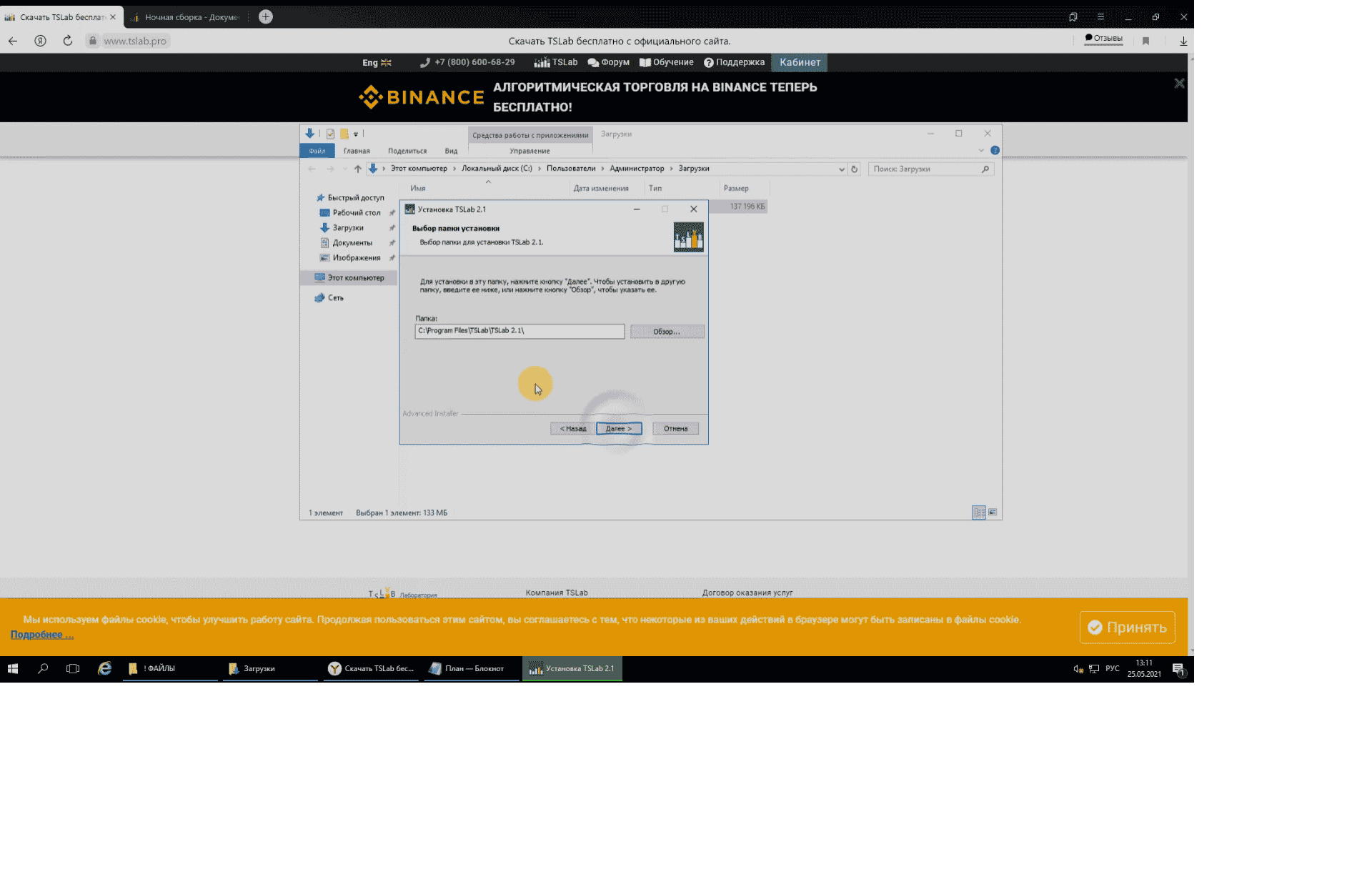

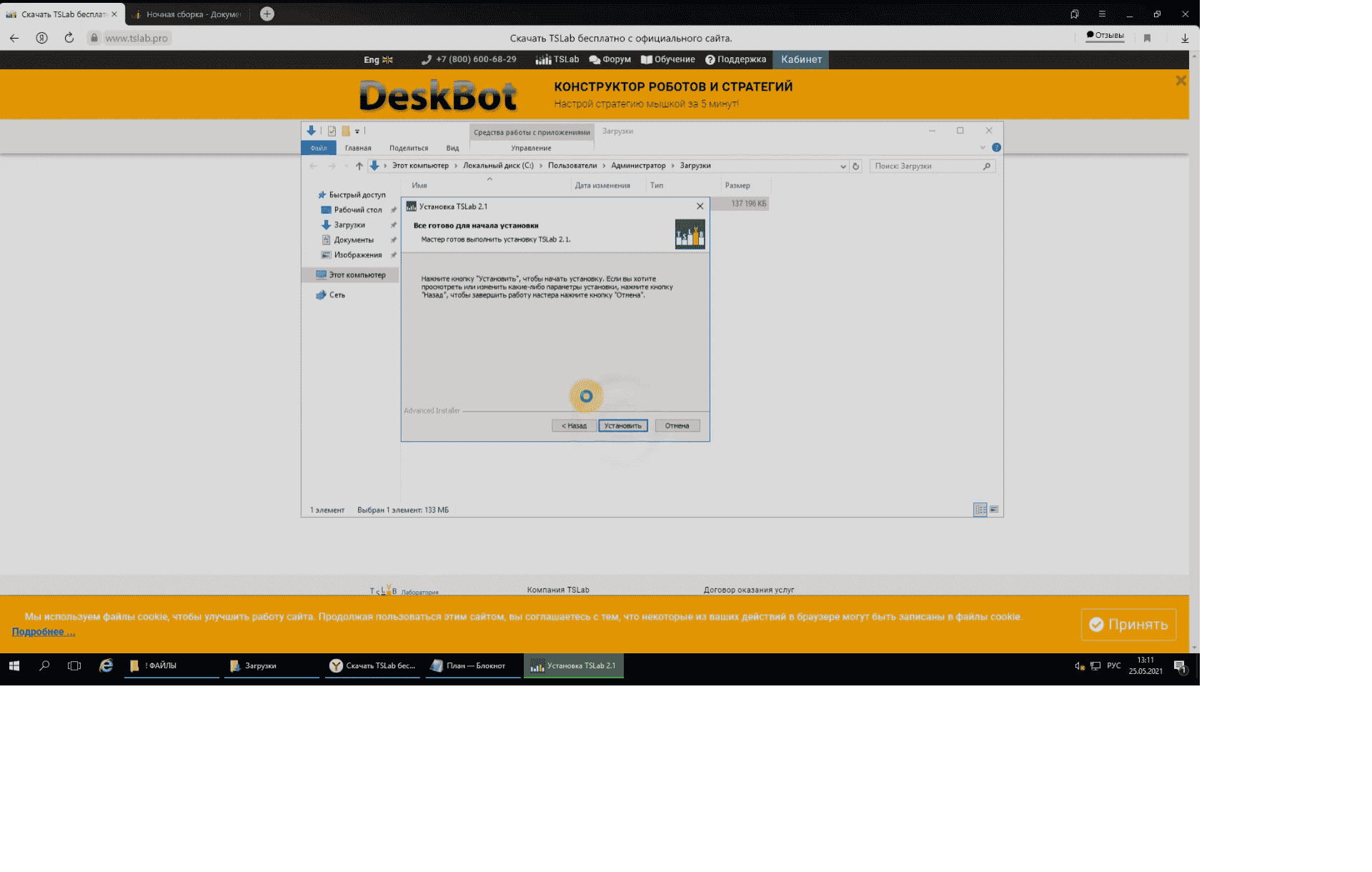

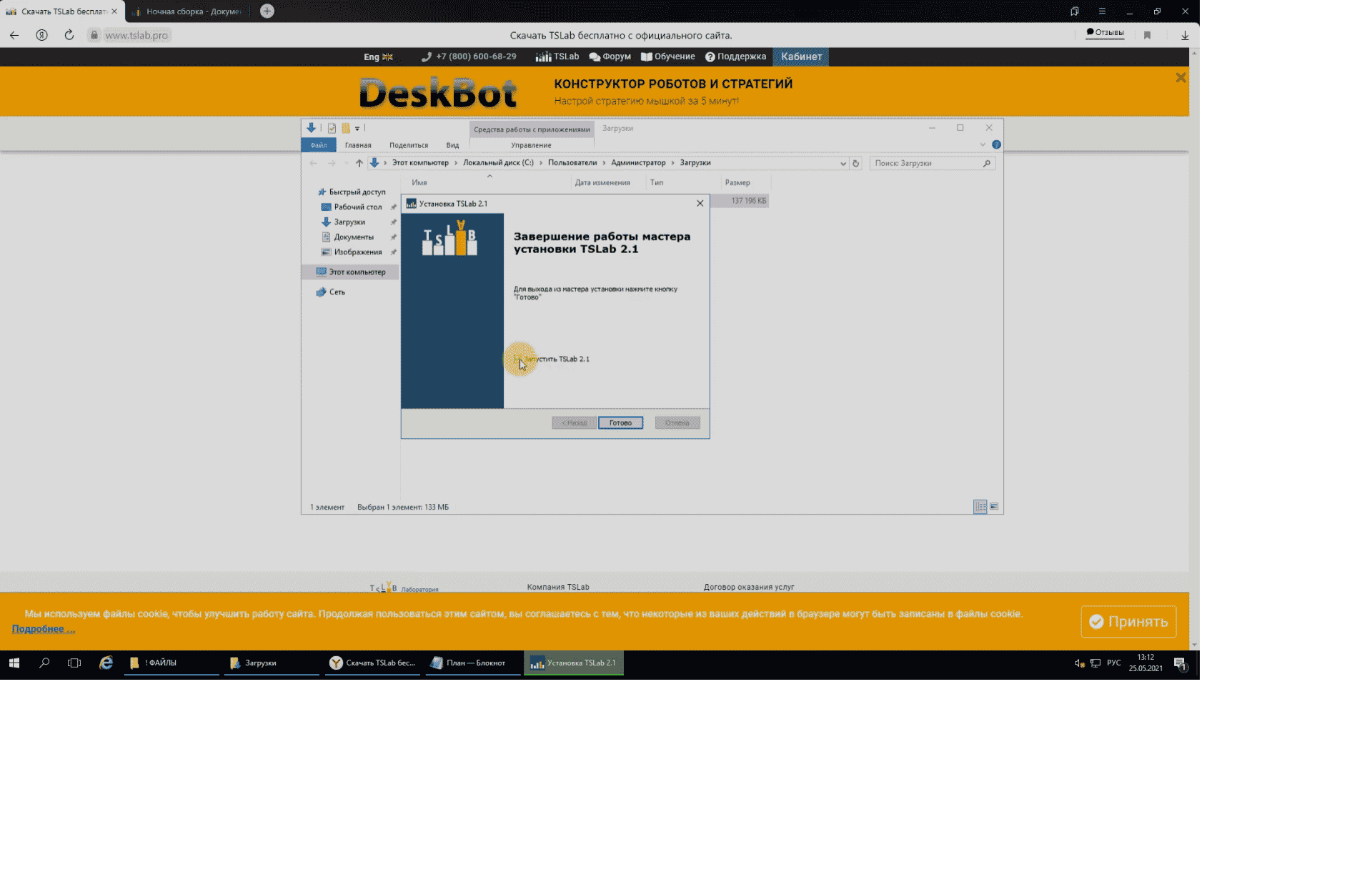

Pour installer la plate-forme, vous devez télécharger le programme d’installation depuis le site officiel. La page de téléchargement indique que le programme ne fonctionne que sur les versions 64 bits de Windows. Après le téléchargement, ouvrez le fichier d’installation. Avant l’installation, il vous invitera à installer la dernière version de .NET Framework et de Visual C++ Redistributable Studio.

Formation en trading algorithmique au TSLab

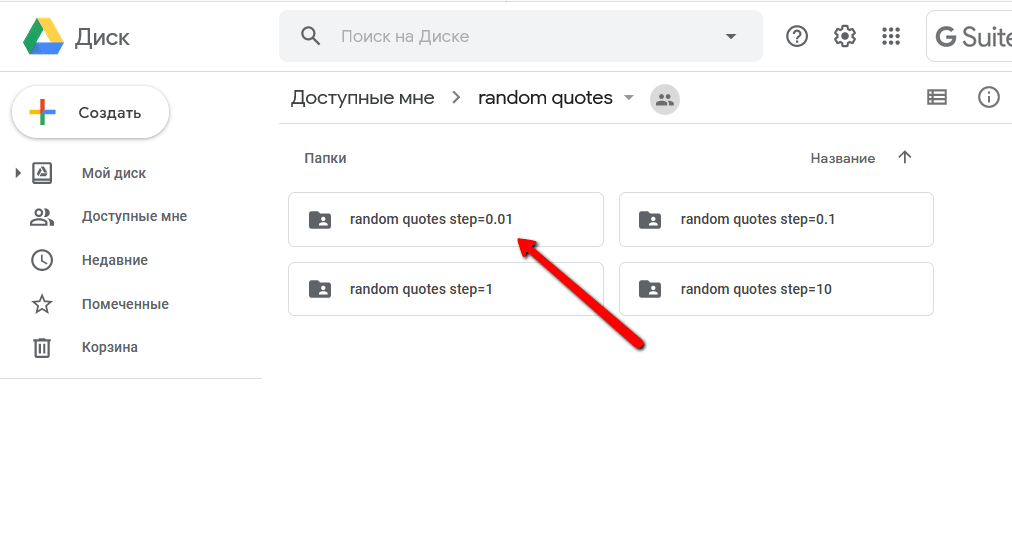

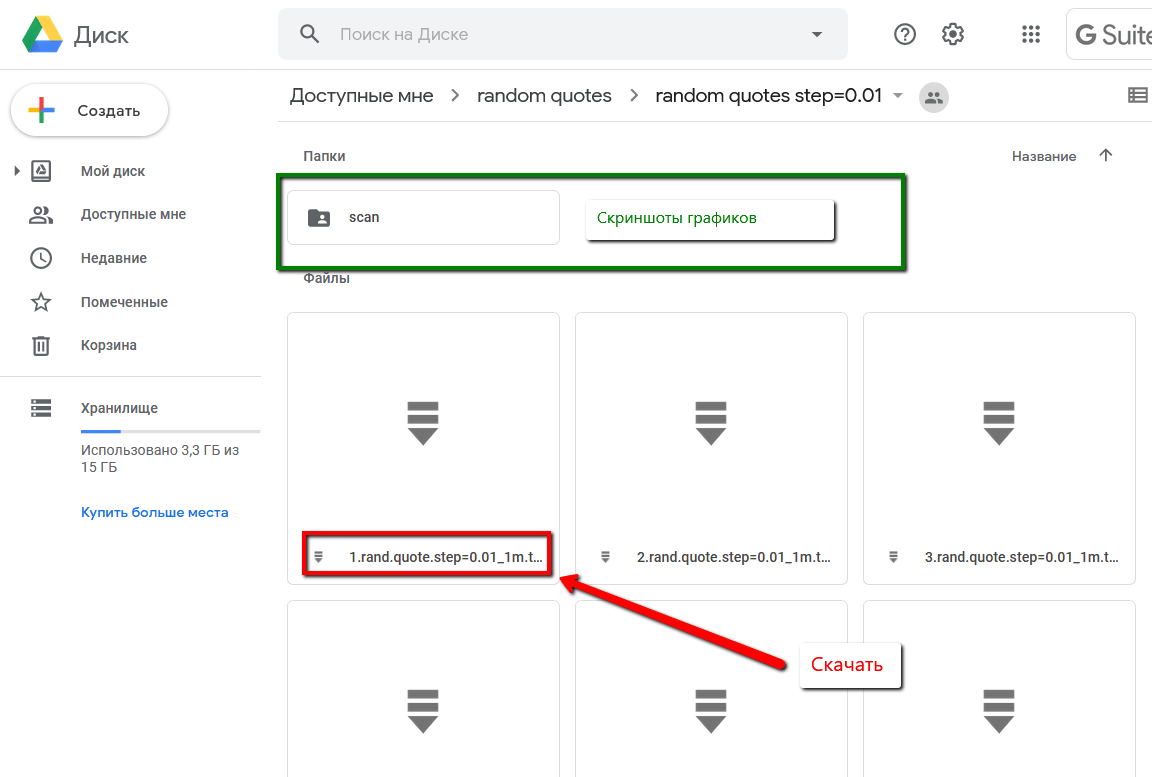

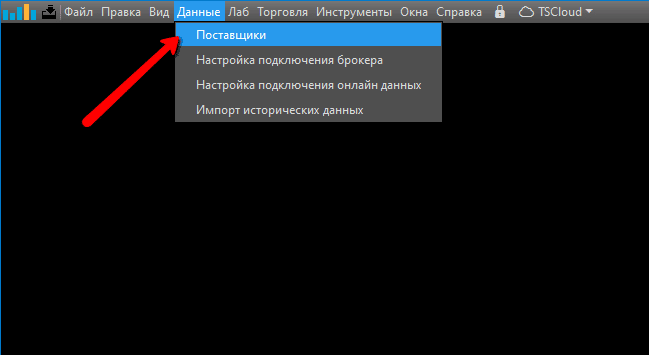

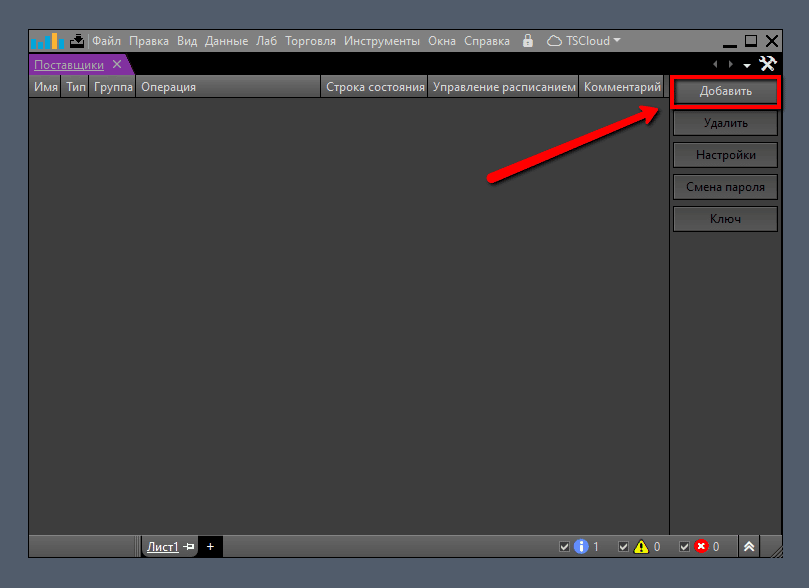

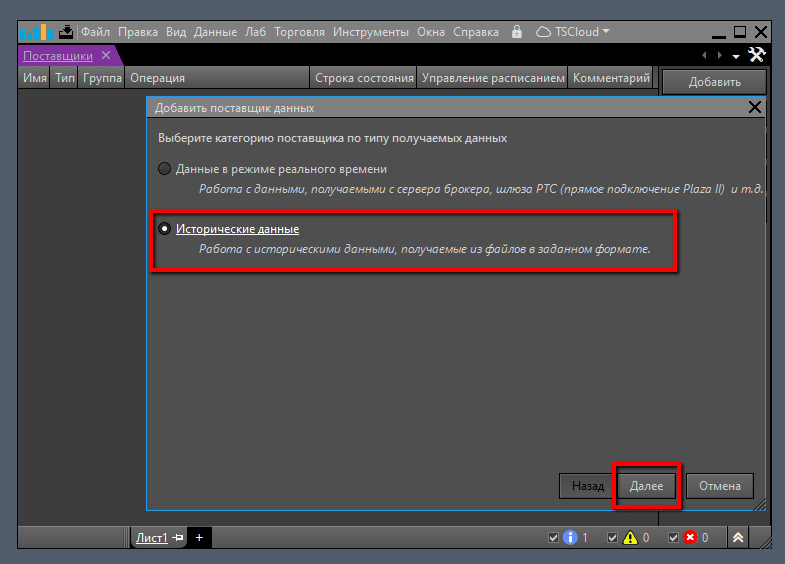

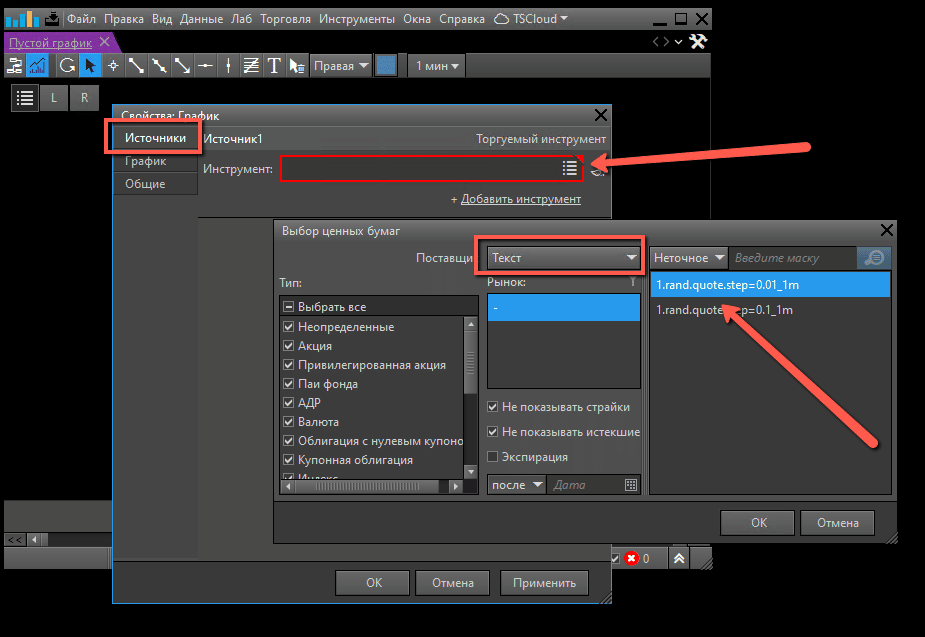

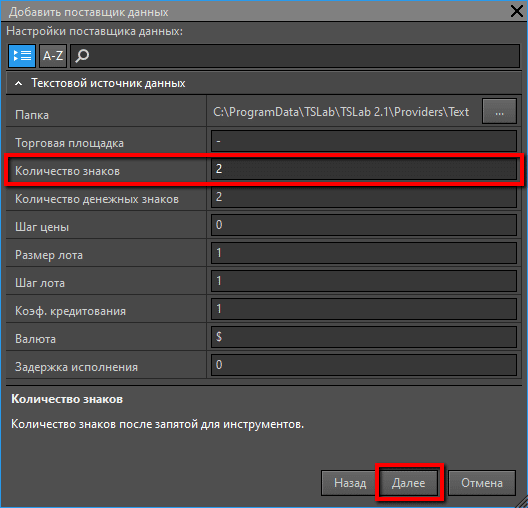

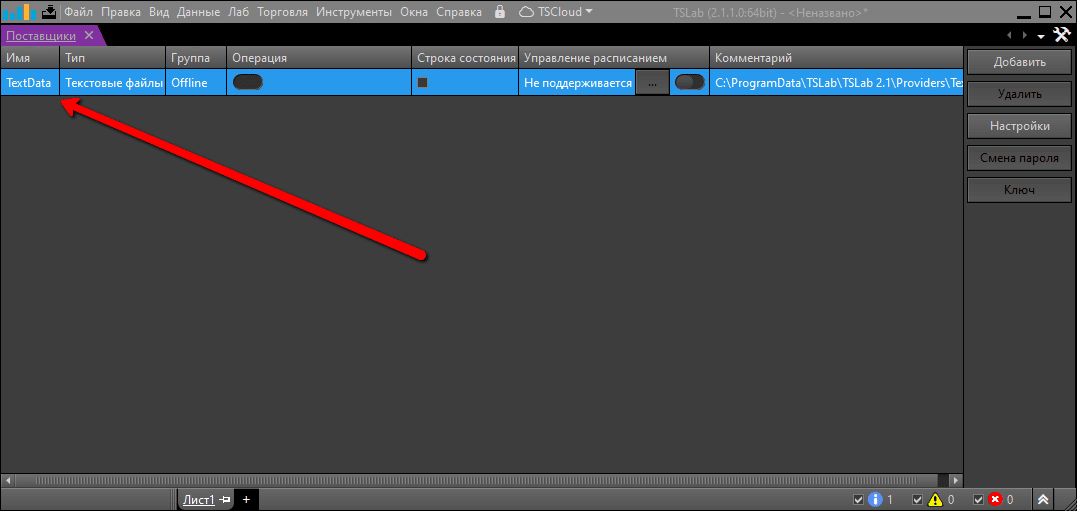

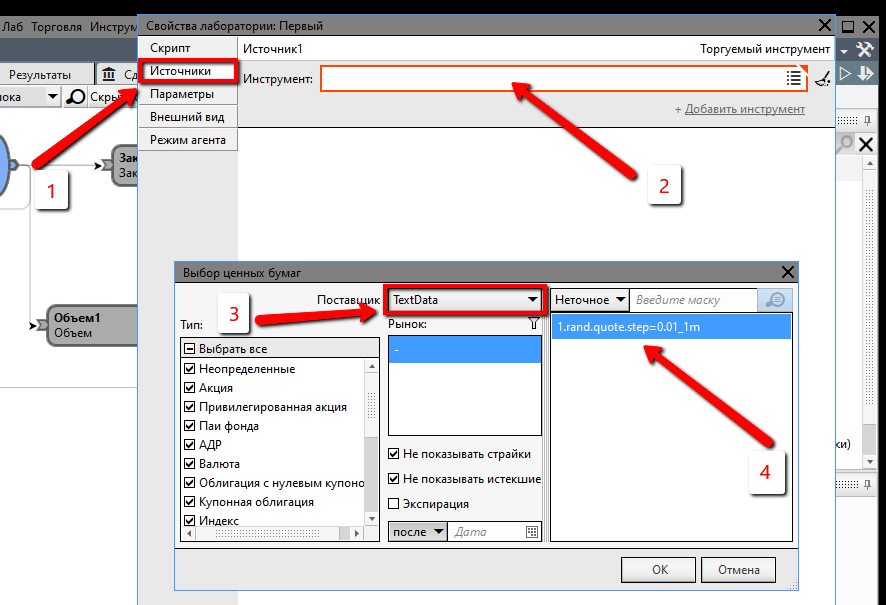

Configuration du fournisseur

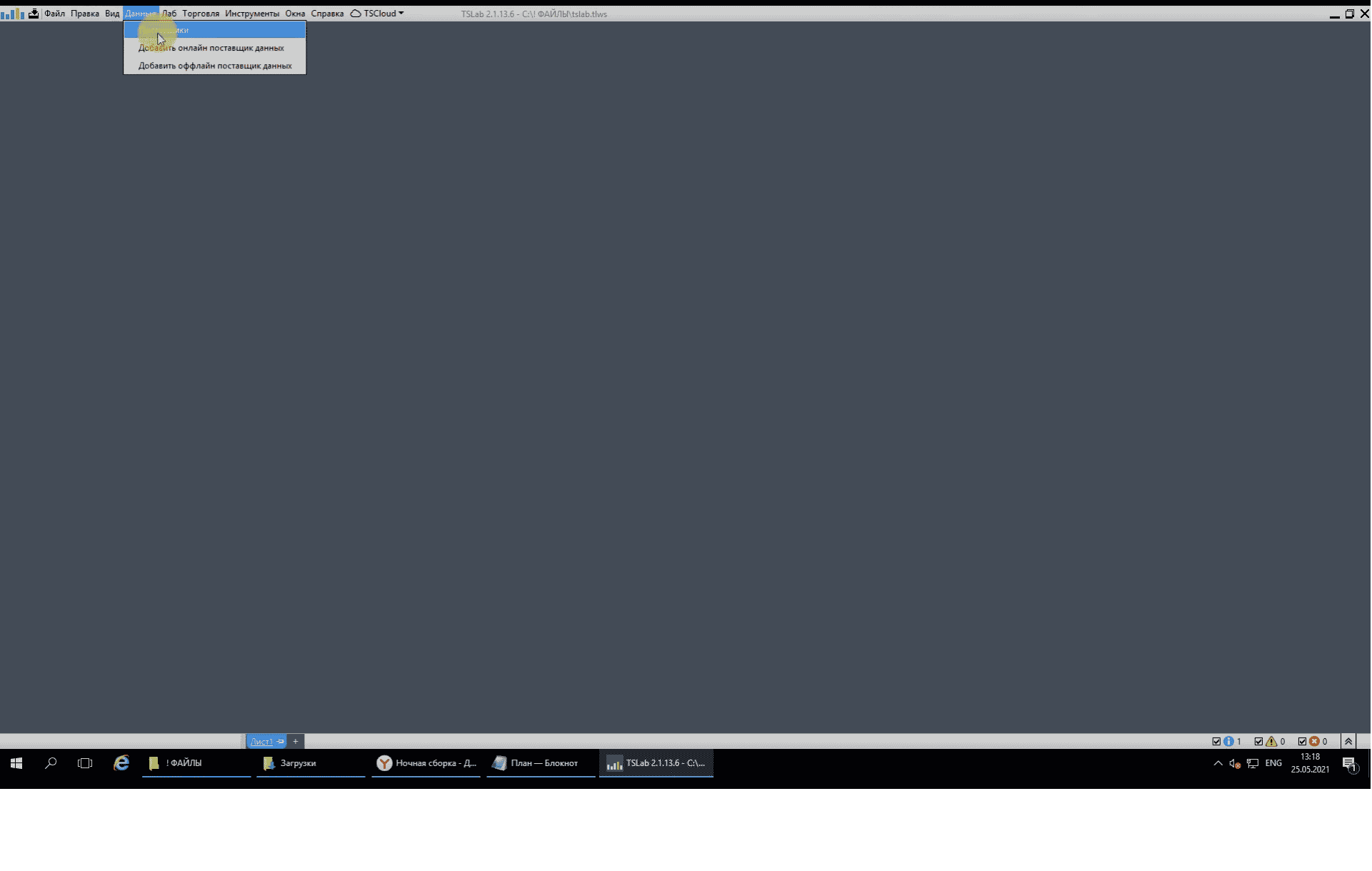

Pour configurer et tester un robot de trading, vous devez avoir un historique des cotations. Pour obtenir l’historique des cotations, vous devez configurer un fournisseur de données. Dans le menu « Données », sélectionnez la rubrique « Fournisseurs ».

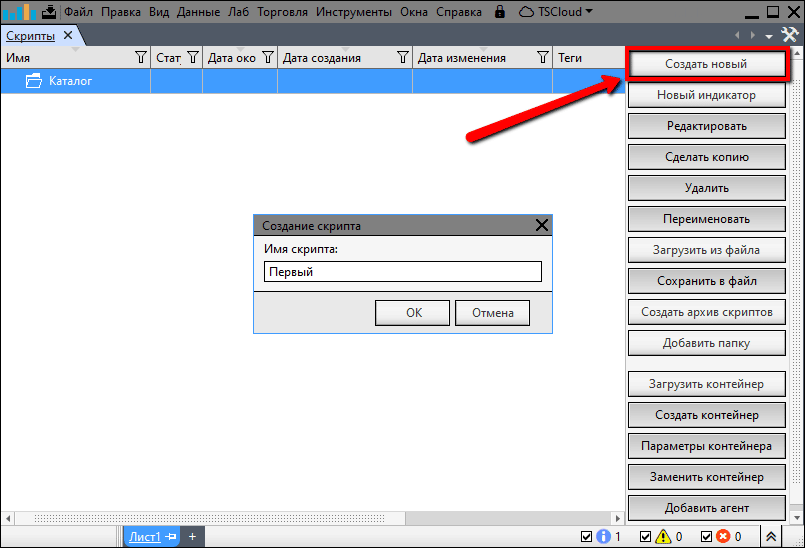

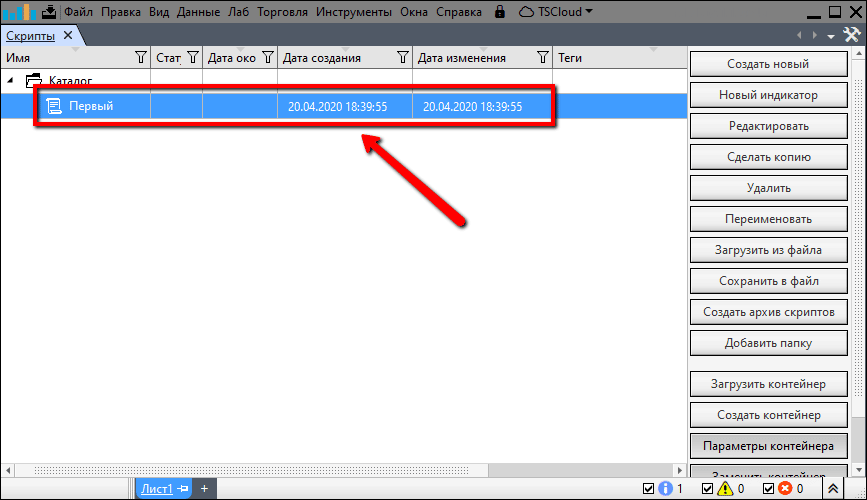

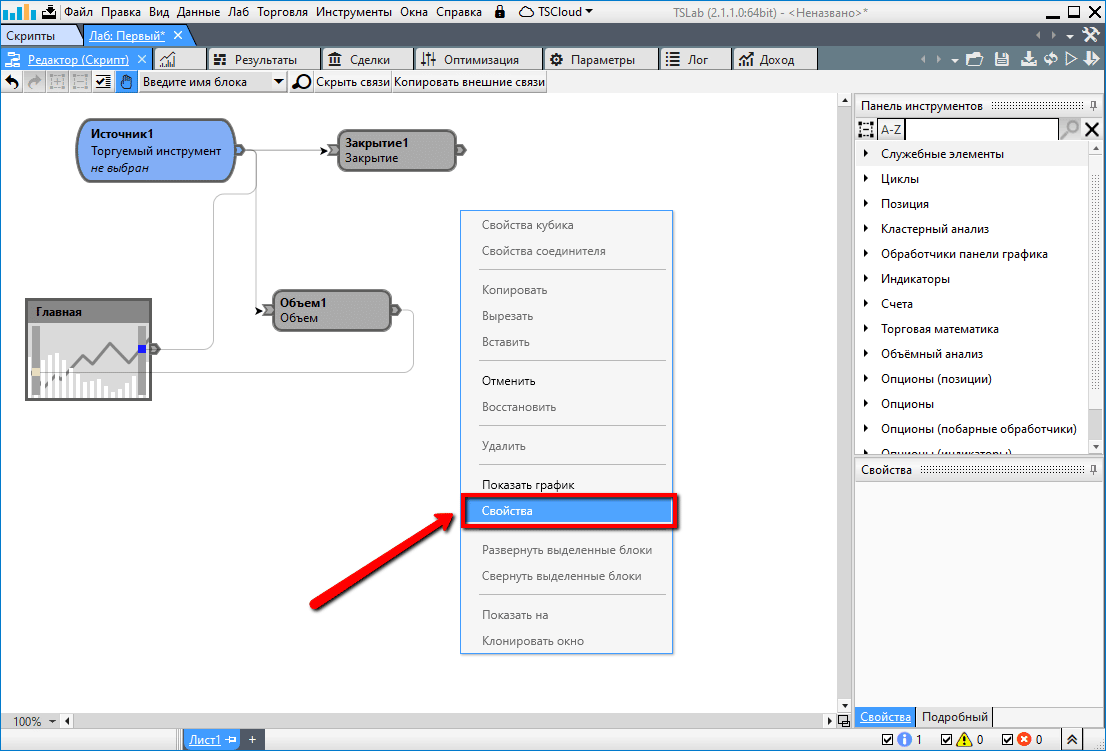

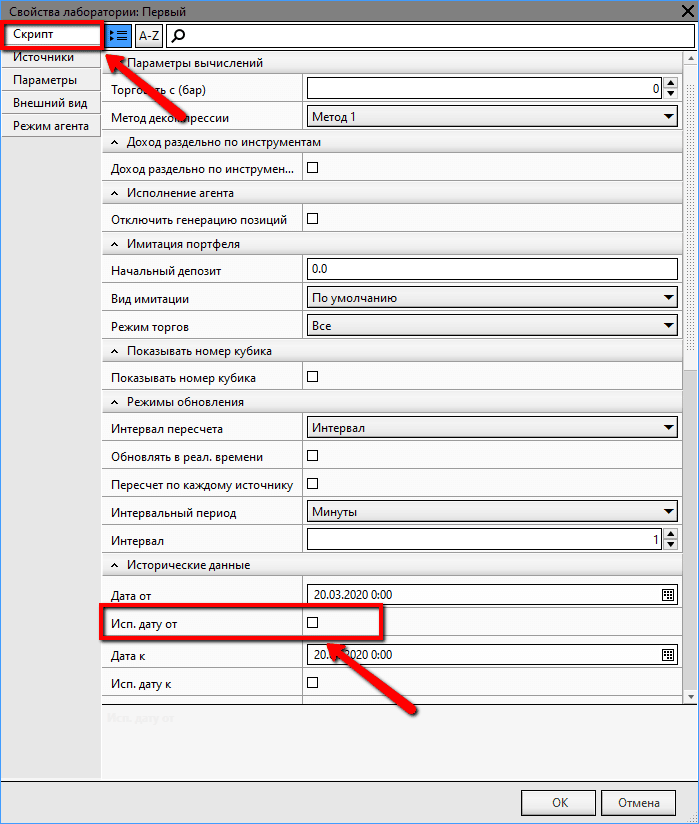

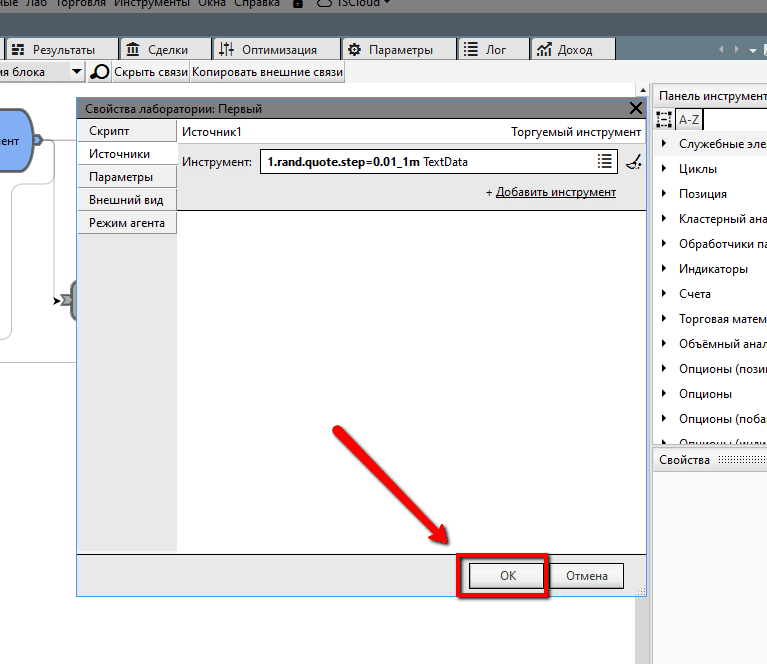

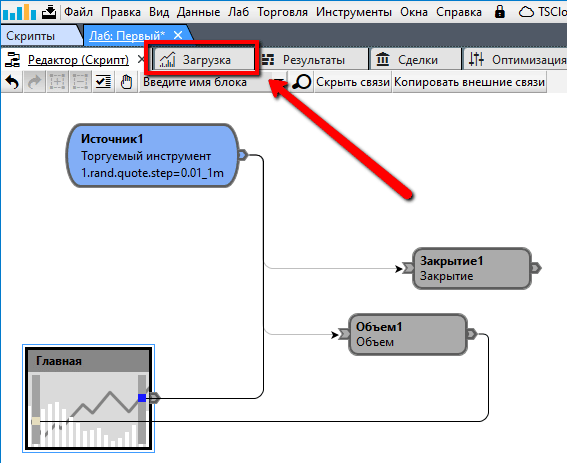

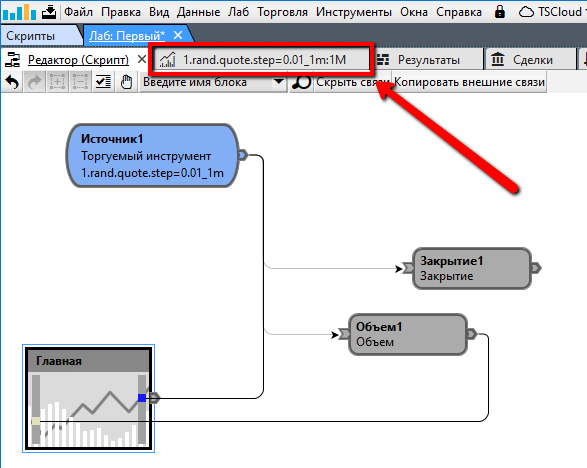

Création d’un scénario

La plateforme TSLab vous permet de développer des algorithmes de trading, de tester et de créer des robots de trading – agents. Mais avant de créer un algorithme de trading, vous devez écrire un script pour celui-ci. Pour ce faire, sélectionnez « Lab » dans le menu. Sélectionnez « Scripts » dans la liste déroulante.

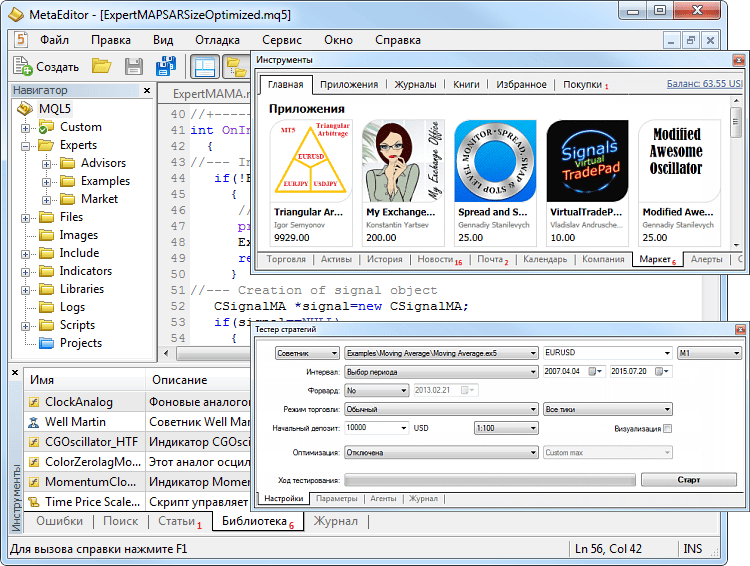

pointilleux

Stocksharp est une bibliothèque de robots de trading écrits en C#. Les robots de trading sont compilés dans l’environnement de programmation Visual Studio. Par conséquent, avant d’écrire un robot à l’aide de cette ressource, vous devrez passer au moins six mois à apprendre un langage de programmation. Tout le monde n’est pas capable de terminer l’étude jusqu’au bout. Cependant, l’utilisation de cette plate-forme est pleinement justifiée dans la pratique.

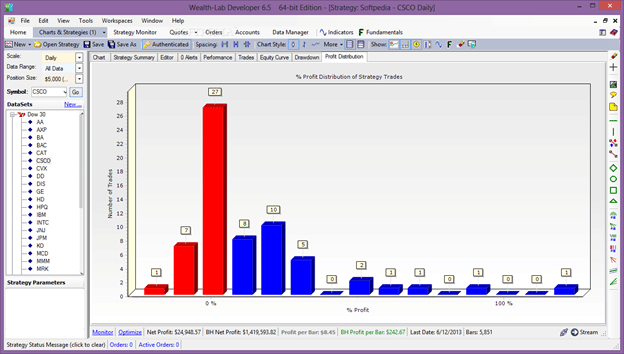

Wealth Lab

WealthLab est une autre plate-forme de test et de développement de robots et de systèmes de trading de Fidelity. Il existe deux versions du programme : Pro pour les citoyens américains avec un compte Fidelity et Developer pour tous les autres. WealthLab vous permet d’utiliser des outils d’analyse technique dans le développement de robots, de recevoir des signaux pour conclure et conclure une transaction et de les transférer vers le terminal. Si un commerçant ne sait pas programmer, il peut utiliser un assistant (assistant). La plateforme est basée sur les langages de programmation C# et Pascal. La plate-forme dessine des graphiques sous forme de segments, de chandeliers japonais, de graphiques linéaires, etc.

Quelles stratégies sont utilisées pour le trading algorithmique ?

Pour que le trading utilisant des algorithmes apporte des résultats tangibles, vous devez vous en tenir à une stratégie conçue pour une situation spécifique.

- Stratégie spéculative . Il vise à obtenir le prix le plus favorable pour conclure une transaction en vue d’un profit ultérieur. Utilisé principalement par les commerçants privés.

- fouille de données . Trouver de nouveaux modèles pour de nouveaux algorithmes. La plupart des données sont recueillies sur cette stratégie avant les tests. Les informations sont recherchées par les réglages manuels.

- TWAP est le prix moyen pondéré dans le temps. Ouvrir des ordres à des intervalles de temps égaux au meilleur cours acheteur et vendeur.

- VWAP – prix moyen pondéré en fonction du volume. Ouvrir une position à parts égales avec le même volume pendant un certain temps et des prix non supérieurs à la valeur moyenne.

- Stratégie d’exécution . Une stratégie utilisée pour acquérir un actif à un prix moyen pondéré en grand volume. Principalement utilisé par les courtiers et les fonds spéculatifs.

Comment prévenir les pertes lors du trading algorithmique, de la gestion des risques

C’est une grosse erreur de croire qu’un trader algorithmique n’a besoin que de créer un robot de trading. Tous les risques doivent être prévenus et éliminés. Les coupures d’électricité, de connexion Internet et les erreurs de calcul et de programmation peuvent entraîner des pertes importantes et vous priver complètement de revenus.

Pour éliminer ces erreurs, il est nécessaire de surveiller et d’analyser les ordres et les limites des stratégies de trading afin d’éliminer les paramètres erronés.

En cas de situation d’urgence, il est nécessaire d’en informer immédiatement toutes les parties intéressées par SMS, e-mail, messageries instantanées et autres canaux de communication. Il est impératif d’enregistrer chaque panne dans les journaux afin d’éviter qu’elle ne se reproduise à l’avenir. Comment créer un revenu passif avec le trading algorithmique : https://youtu.be/UeUANvatDdo

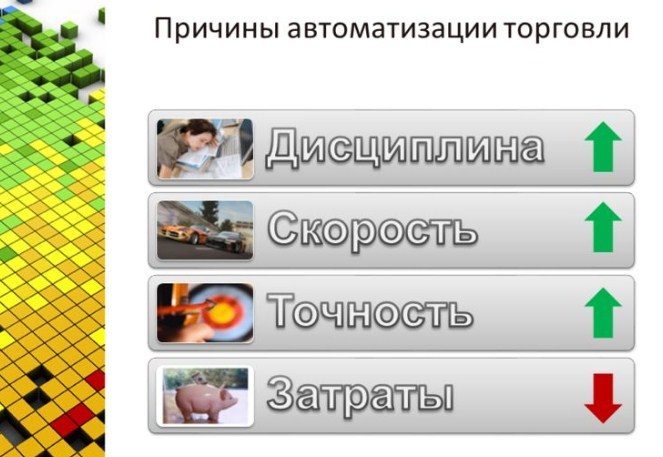

Algo trading : avantages et inconvénients

Les robots de trading ne sont pas soumis à des facteurs « humains » qui pourraient affecter leur travail : fatigue, dépressions émotionnelles, et autres. C’est le principal avantage du trading algorithmique. Les algorithmes suivent un programme bien défini et ne s’en écartent jamais. Le trading Algo présente un certain nombre d’inconvénients. Il s’agit notamment de l’inaccessibilité des informations sur ce type de commerce dans le domaine public. Un trader algorithmique doit maîtriser la programmation, ce qui est assez difficile pour la plupart des professionnels de la finance. Si le marché change, vous devrez changer complètement l’algorithme. En écrivant un robot de trading, une erreur peut être commise qui conduira l’ensemble de l’algorithme sur la mauvaise voie, ce qui entraînera une perte de fonds.

The article touches on a real pain point – most traders don’t understand that algo trading needs to adapt to different market regimes, not just run one EA in all conditions. I failed my first two prop challenges before accepting that a single algorithm can’t handle trending, ranging, and breakout scenarios equally well. I’ve been running Ratio X Toolbox on MT5 since then, and having purpose-built EAs for each market condition plus the ML-based system with 11 analysis layers has completely changed how I manage drawdown rules and stay consistent. What’s your experience been – are you running multiple EAs or trying to make one work across all market types?