Den moderne økonomien er utenkelig uten børser og aksjemarked. Handel på disse nettstedene kalles

handel . Handelsmenn bruker aktivt mulighetene til datateknologi for å lette gjennomføringen av sin virksomhet. Handel ved hjelp av matematiske modeller og datateknologi kalles algoritmisk handel. Denne artikkelen snakker om denne typen handel i finansmarkedene, dens varianter, metodene som brukes, fordelene og ulempene, programvaren som brukes.

- Hva er Algoritmisk handel (algoritmisk handel)

- Hva er essensen av algoritmisk handel?

- Hvilke typer algoritmisk handel finnes?

- Når og hvordan dukket algoritmisk handel opp, som et fenomen

- Hvordan er algoritmisk handel forskjellig fra algoritmisk handel?

- Hvilken programvare er egnet for algoritmisk handel?

- Hva bør huskes før du gjør algoritmisk handel?

- TSLab er et av de mest populære programmene for å kjøre algoritmer.

- Installasjon

- Opplæring i algoritmisk handel ved TSLab

- Leverandøroppsett

- Opprette et skript

- stokkskarp

- WealthLab

- Hvilke strategier brukes for algoritmisk handel?

- Hvordan forhindre tap når du gjør algoritmisk handel, risikostyring

- Algohandel: fordeler og ulemper

Hva er Algoritmisk handel (algoritmisk handel)

Begrepet «algoritmisk handel» eller «algoritmisk handel» har to betydninger. I det første tilfellet betyr dette ordet en metode for å utføre en stor ordre på markedet, ifølge hvilken den åpnes gradvis i henhold til visse regler og automatisk deles inn i flere underordrer, som har sin egen pris og volum. Hver ordre sendes til markedet for utførelse. Formålet med teknologien er å gjøre det enklere for tradere å gjøre store handler som må gjøres på en minst mulig merkbar måte. For eksempel må du kjøpe 200 000 aksjer, og hver posisjon inkluderer 4 aksjer om gangen.

handelsrobot «. Algoritmisk handel og algoritmisk handel brukes på børser, inkludert kryptovalutabørser og Forex.

Hva er essensen av algoritmisk handel?

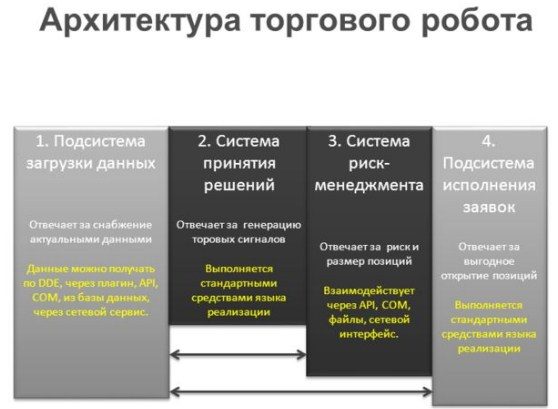

Algohandel innebærer å samle inn data om en spesifikk eiendel basert på utviklingshistorien, velge algoritmer for transaksjoner og egnede handelsroboter. For å bestemme prisen brukes sannsynlighetsteorien, markedsmangler og sannsynligheten for at de gjentar seg i fremtiden bestemmes. Det er tre typer utvalg. Med en manuell tilnærming bruker spesialisten matematiske formler og fysiske modeller. Den genetiske tilnærmingen innebærer utvikling av regler av datasystemer og kunstig intelligens. Automatic produseres av et spesielt dataprogram som behandler en rekke regler og tester dem.

Hvilke typer algoritmisk handel finnes?

Algoritmisk handel er implementert i flere hovedområder:

- Teknisk analyse . Bruke markedsineffektivitet og identifisere gjeldende trender gjennom klassisk matematisk og fysisk analyse.

- Market making . Denne metoden opprettholder markedslikviditeten. Markedsskapere blir belønnet av børsen ved å tilfredsstille etterspørselen, inkludert mot profitt. Strategien er basert på regnskap og rask informasjonsflyt fra markedene.

- Forangående . Analyse av ordrevolumet etter instrument og utvalg av de største av dem. Denne strategien er basert på det faktum at en stor ordre vil ha en høy pris og vil tiltrekke seg mange motordrer. Algoritmer analyserer tape- og ordrebokdata og prøver å fikse bevegelser under store transaksjoner raskere enn andre deltakere.

- Par og kurvhandel . To eller flere instrumenter er korrelert med en høy, men ikke en-til-en, korrelasjon. Avviket til et av instrumentene fra det gitte kurset betyr at det er mer sannsynlig at det kommer tilbake til sin gruppe. Å bestemme korrelasjonen bidrar til å gjøre en lønnsom handel.

- Voldgift . Metoden er basert på å sammenligne eiendeler med tilsvarende prisdynamikk. Denne likheten blir noen ganger krenket på grunn av forskjellige faktorer. Essensen av arbitrasje er salg av en dyrere eiendel og kjøp av en billigere. Som et resultat vil eiendelene utjevnes i pris, og den billigere eiendelen vil øke i pris. Algoritmiske handelssystemer oppdager prisendringer i markedet og gjør lønnsomme arbitrasjeavtaler.

Spekulative algoritmiske handelsstrategier - Volatilitetshandel . En kompleks type handel, som består i å kjøpe ulike opsjoner. Traderen forventer at volatiliteten til aksjen øker ved salg og avtar ved kjøp. Denne typen handel krever betydelig utstyrskapasitet og kvalifiserte spesialister.

Arbeidsstrategier innen algoritmisk handel, hele sannheten om robothandel: https://youtu.be/eg3s0c_X_ao

Når og hvordan dukket algoritmisk handel opp, som et fenomen

Algoritmisk handel ble utviklet på begynnelsen av 1970-tallet med opprettelsen av NASDAQ, den første børsen som brukte datahandel. På den tiden var algoritmisk handel bare tilgjengelig for store investorer, vanlige mennesker hadde ikke tilgang til slik teknologi. Datamaskiner var ikke perfekte da, og i 1987 var det en maskinvarefeil som førte til kollapsen av det amerikanske markedet. I 1998 tillot SEC – US Securities Commission offisielt bruk av elektroniske handelsplattformer. Dette året bør betraktes som datoen for utseendet til algoritmisk handel i sin moderne form.

handelsroboter utførte 60 % av transaksjonene. Etter 2012 har situasjonen endret seg. Uforutsigbarheten i markedet førte til feil i den da eksisterende programvaren. Prosentandelen av handler utført automatisk er redusert til 50 % av totalen. For å unngå feil har utvikling og implementering av kunstig intelligens startet.

Hvordan er algoritmisk handel forskjellig fra algoritmisk handel?

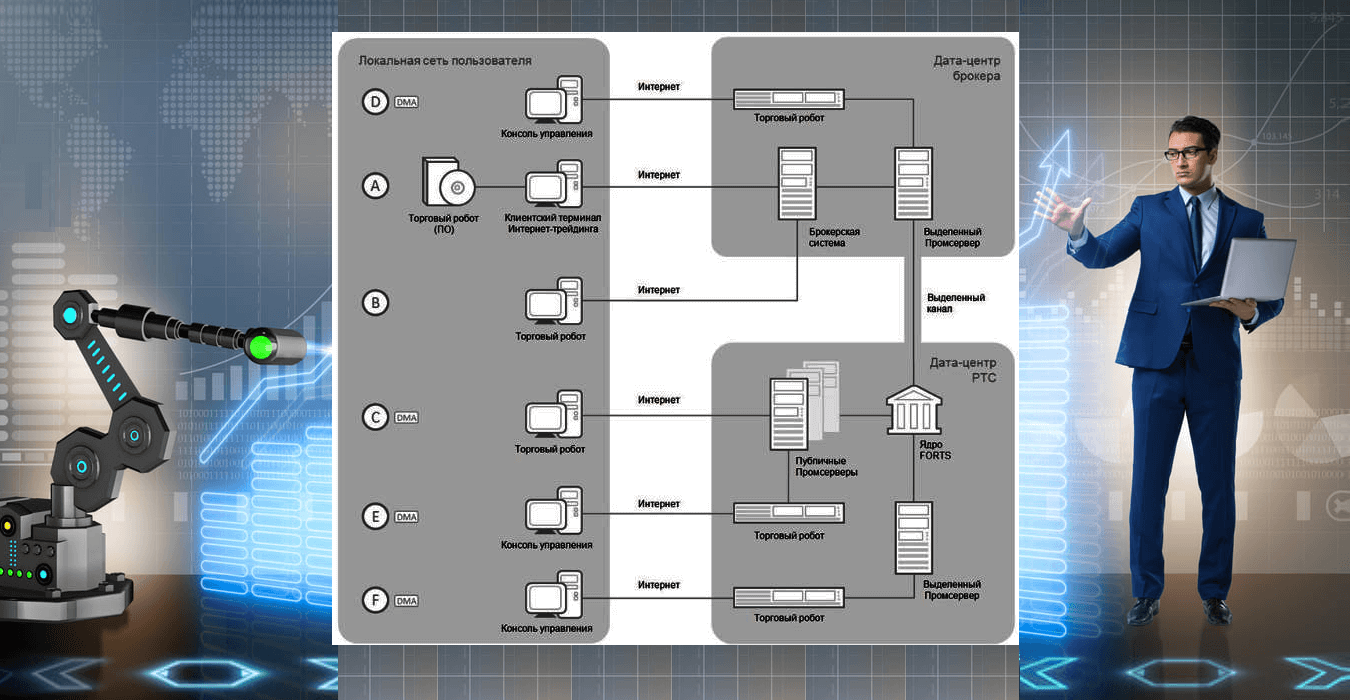

Til tross for den tilsynelatende likheten mellom begrepene, bør man skille mellom begrepene «algoritmisk handel» og «algoritmisk handel». I det første tilfellet er metoden for å utføre en stor ordre ved å dele den opp i deler og deretter sende den inn i henhold til visse regler, og i det andre tilfellet snakker de om et automatisert system som lager ordre uten en trader i henhold til en viss algoritme. Algoritmer i algoritmisk handel brukes til å forenkle utførelsen av store transaksjoner av en trader. I algoritmisk handel brukes de til å analysere markedet og åpne posisjoner for å øke inntektene.

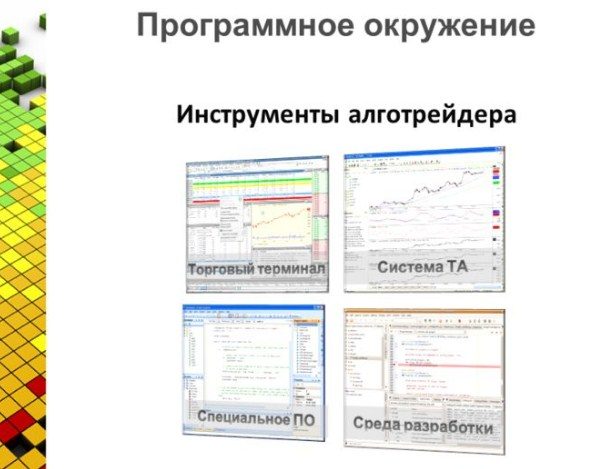

Hvilken programvare er egnet for algoritmisk handel?

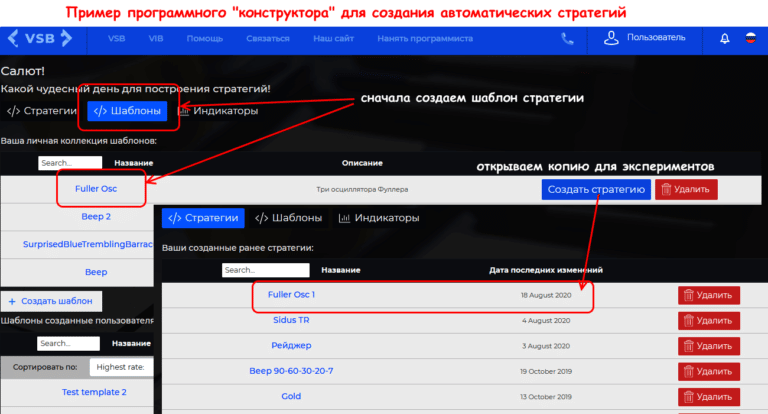

Siden algoritmisk handel innebærer bruk av datateknologi, må du velge riktig programvare. En handelsrobot er hovedverktøyet for å praktisere automatisert handel. Du kan enten utvikle det selv ved å bruke

programmeringsspråk , eller bruke plattformen til å lage det.

Hva bør huskes før du gjør algoritmisk handel?

Først er det verdt å nevne at en algohandler må kunne programmere, fordi de fleste plattformer kan mestres ved å mestre denne ferdigheten. Programmeringsspråket som brukes for algoritmisk handel må være kompatibelt med alle plattformer og algoritmer som utvikles. Det mest passende programmeringsspråket er C# (C-sharp). Den brukes i plattformer som TSLab, StockSharp, WealthLab. Uten å kunne programmeringsspråket vil de to siste programmene måtte mestres i flere måneder.

TSLab er et av de mest populære programmene for å kjøre algoritmer.

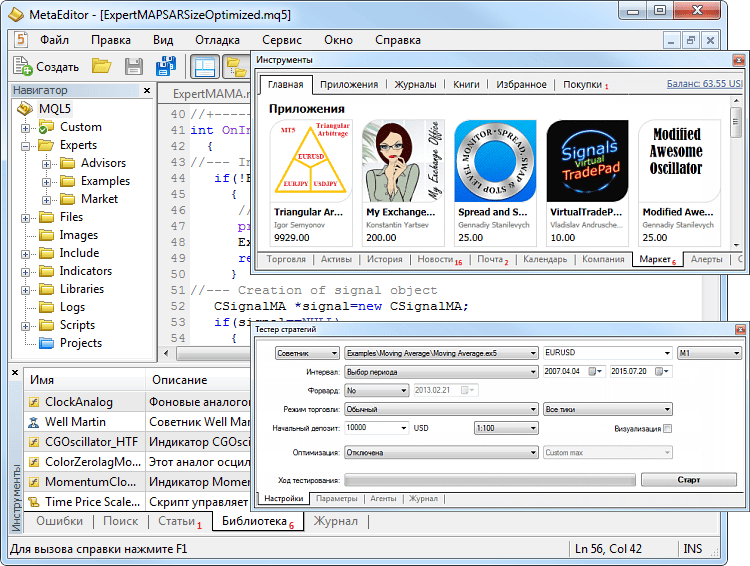

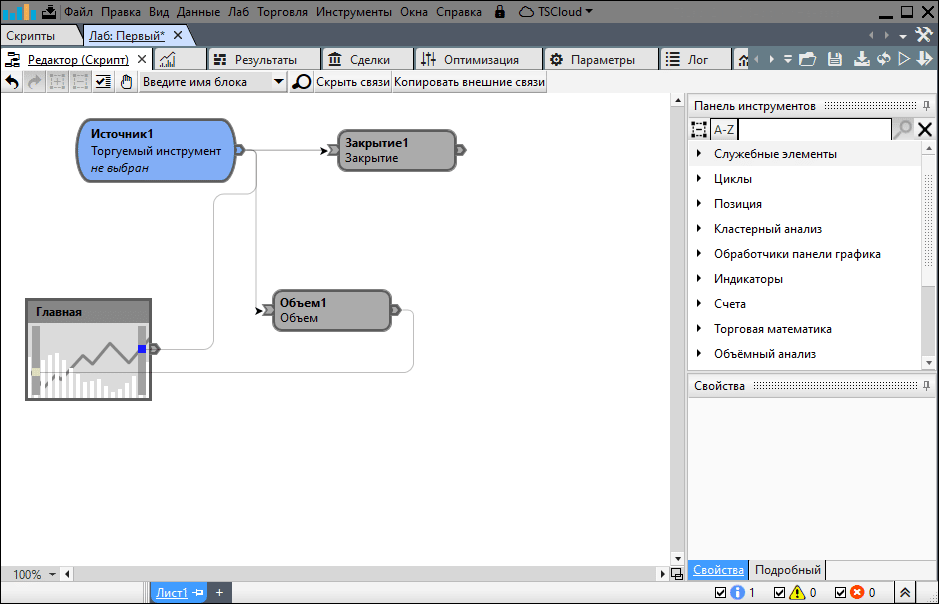

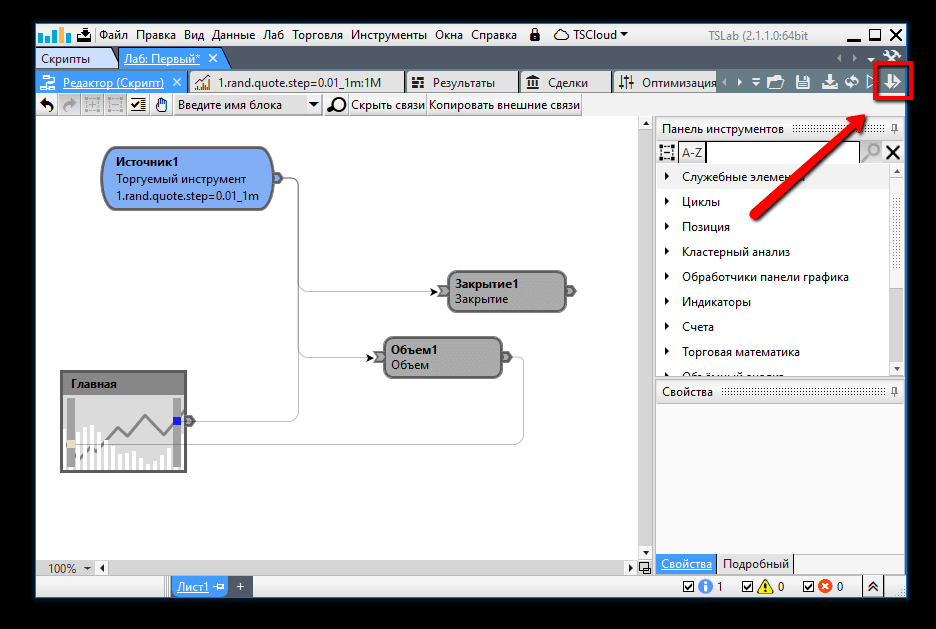

En plattform for å lage, teste og lansere

handelsroboter og -systemer. Inkluderer en praktisk visuell editor i form av kuber, som lar deg utvikle en robot uten å kunne et programmeringsspråk. Du kan sette sammen ønsket handelsalgoritme fra kubene. Historien til handelsinstrumenter samlet inn av programmet vil tillate deg å finne og rette feil i skript, mens tekniske analyseverktøy vil hjelpe deg med å lage en unik løsning.

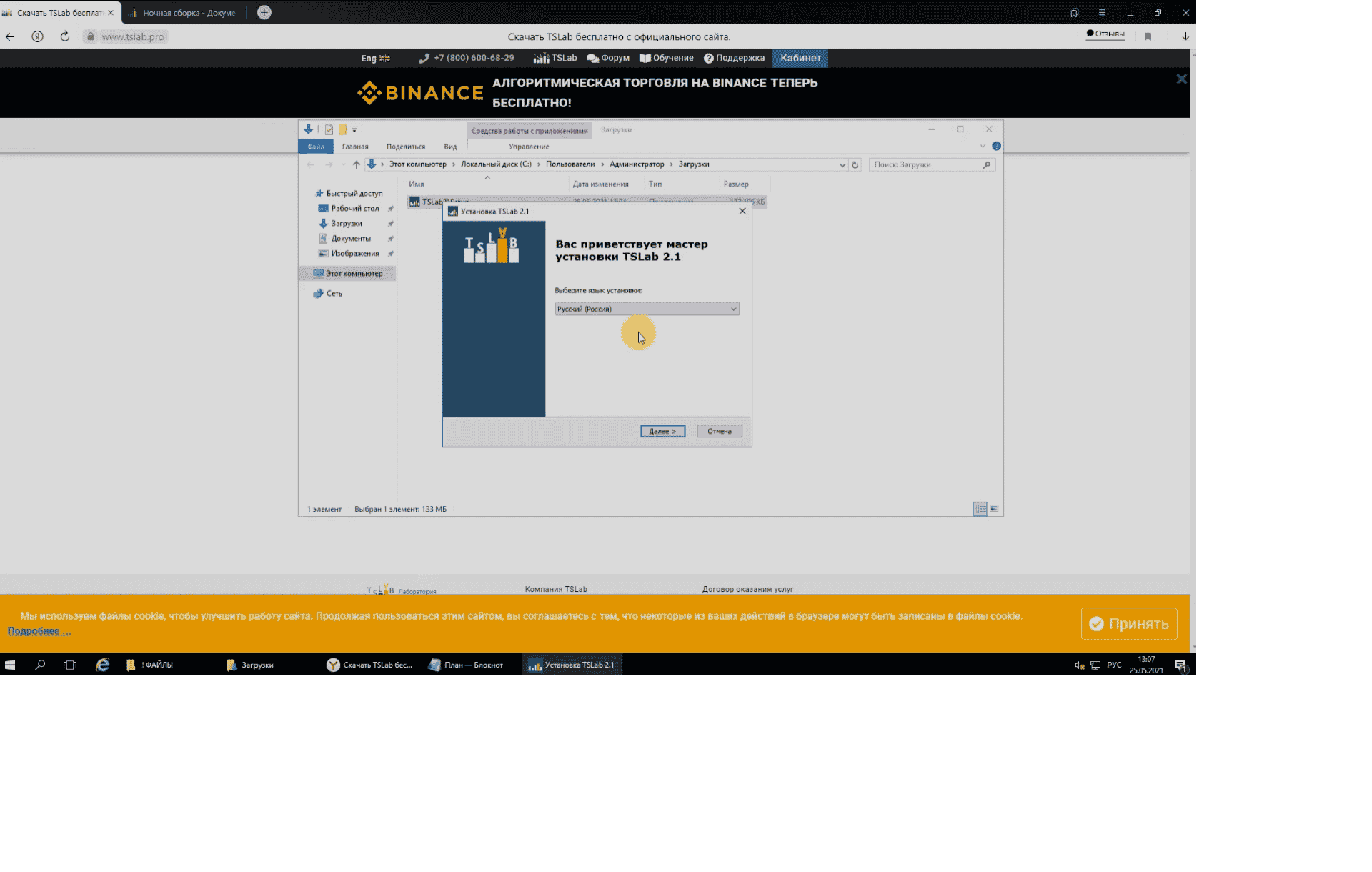

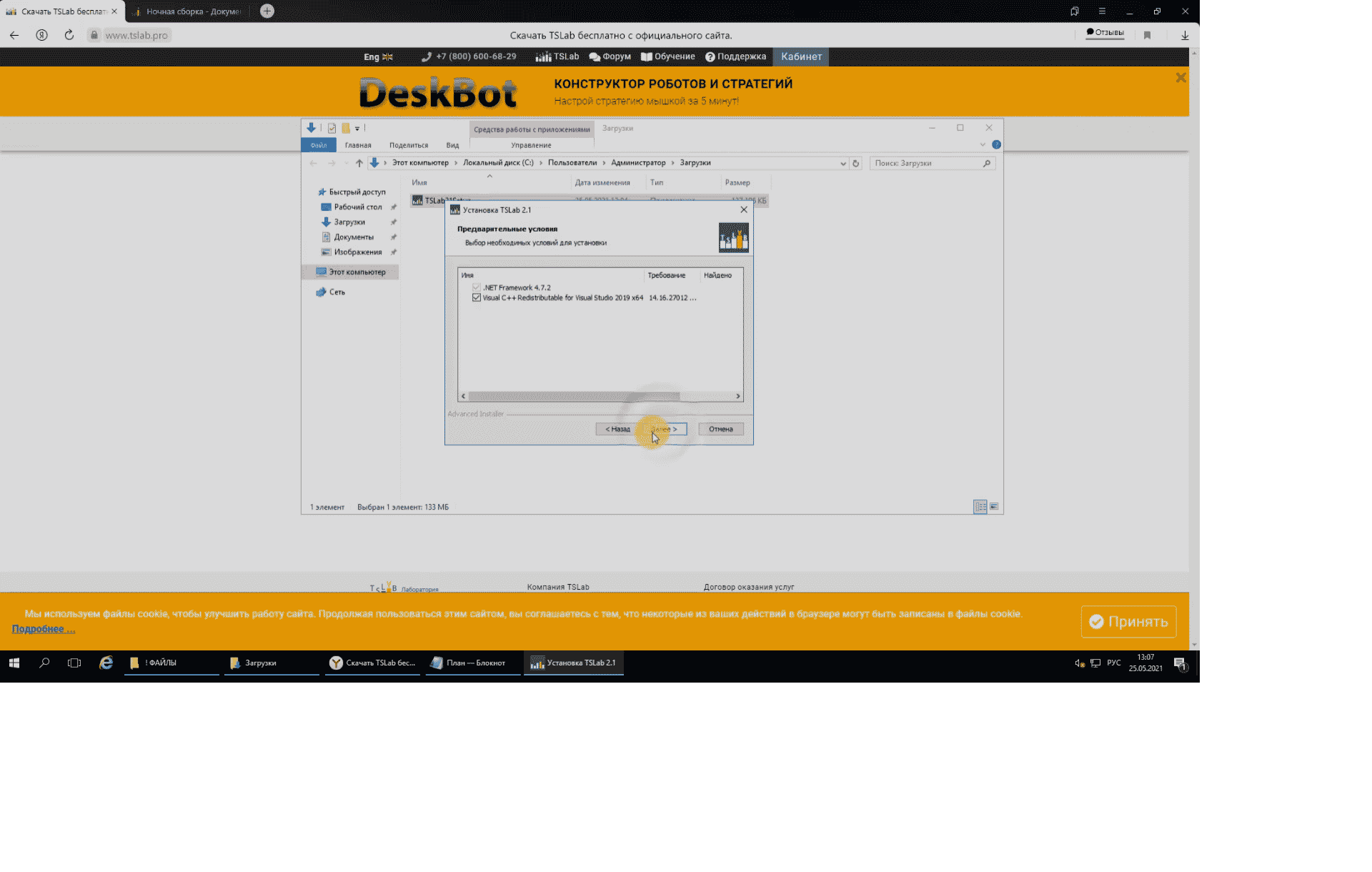

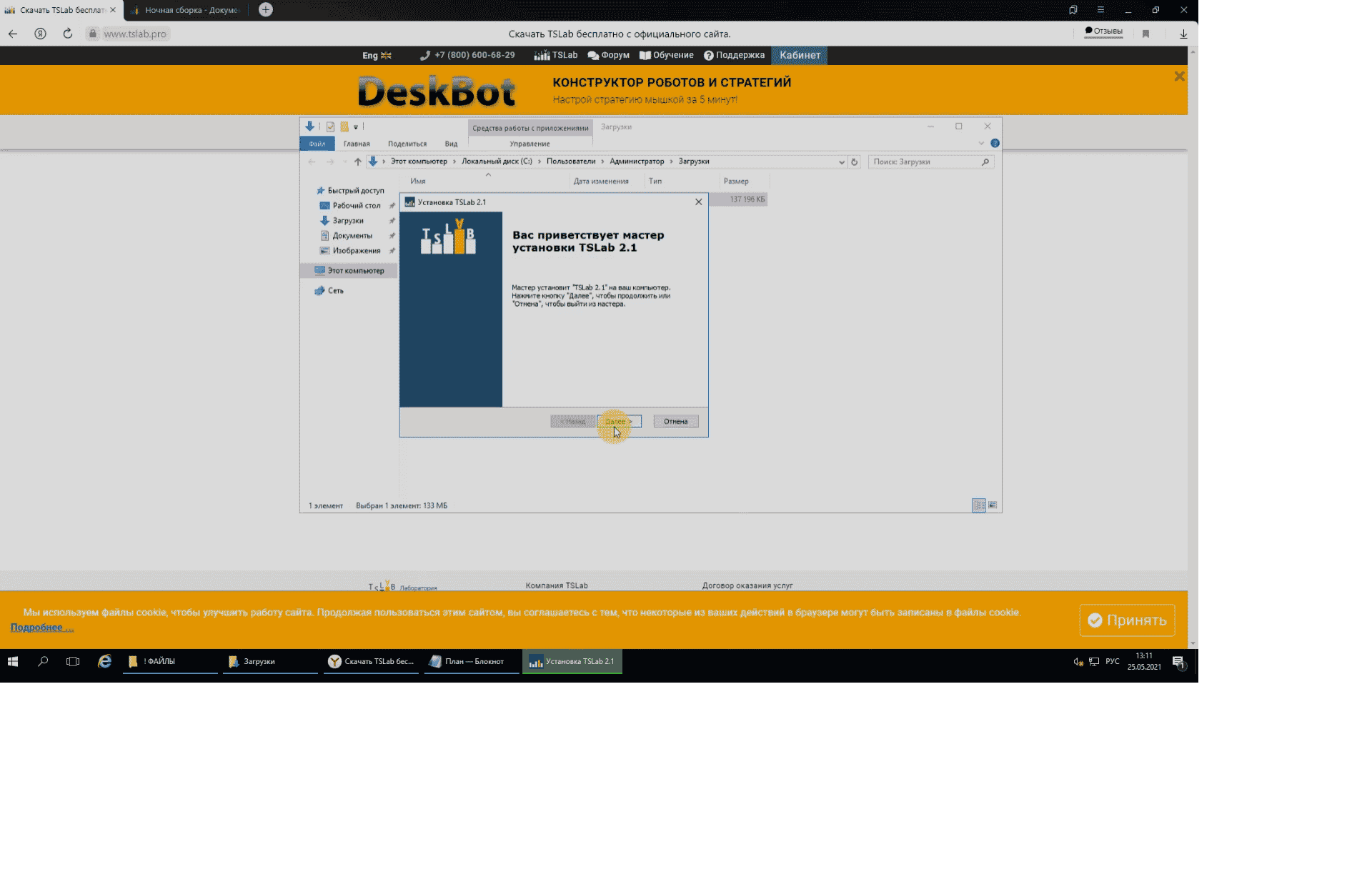

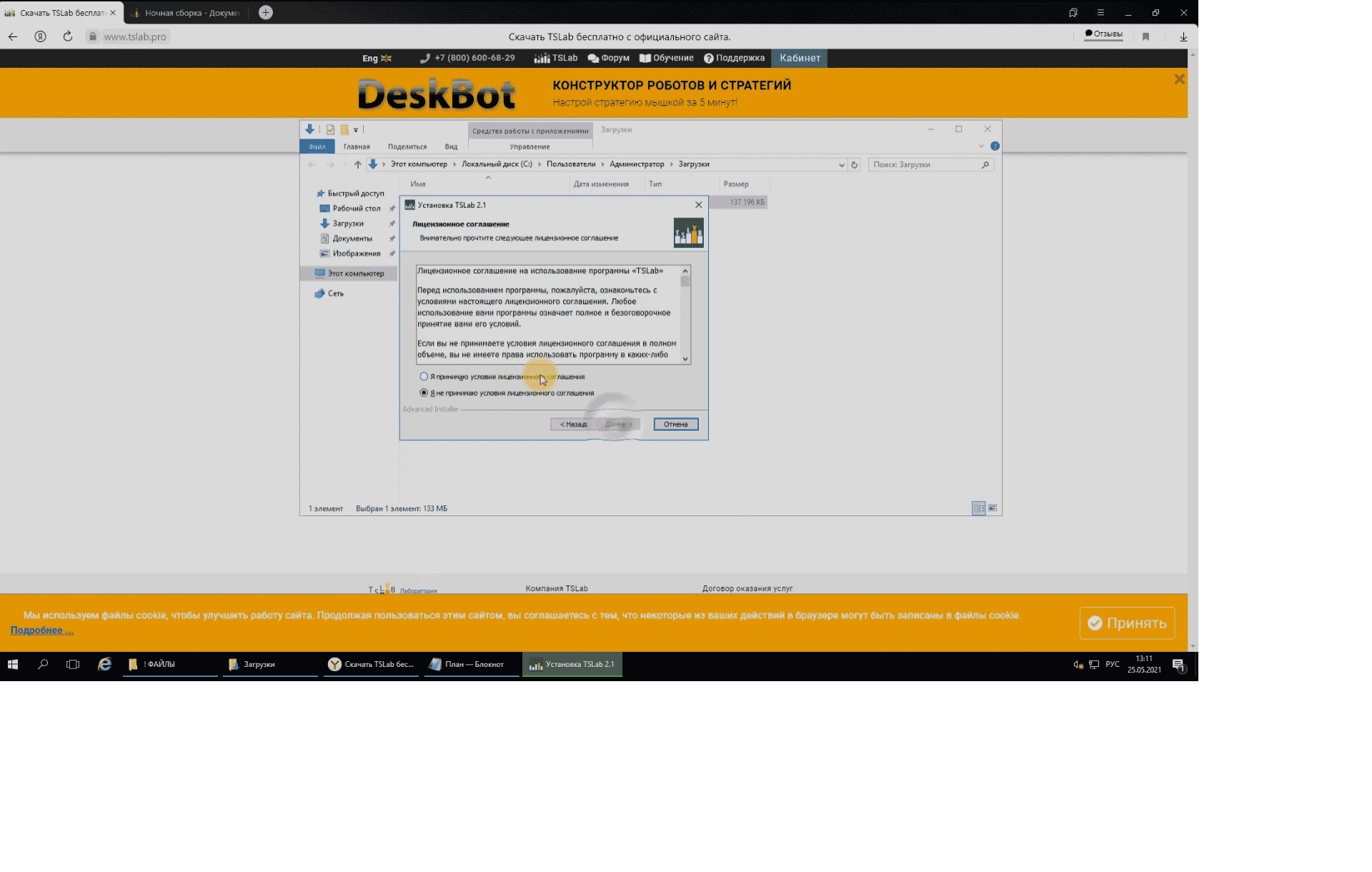

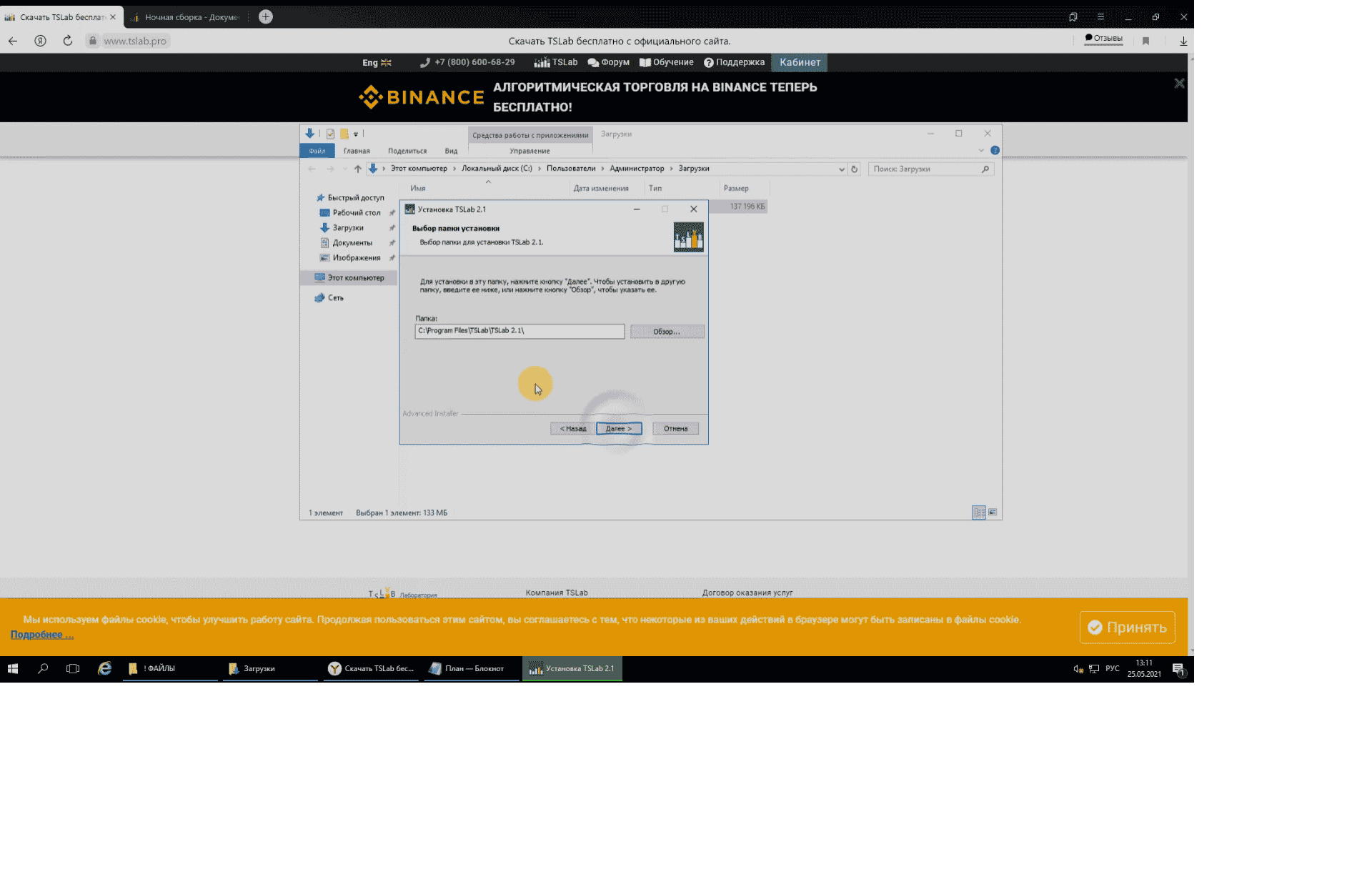

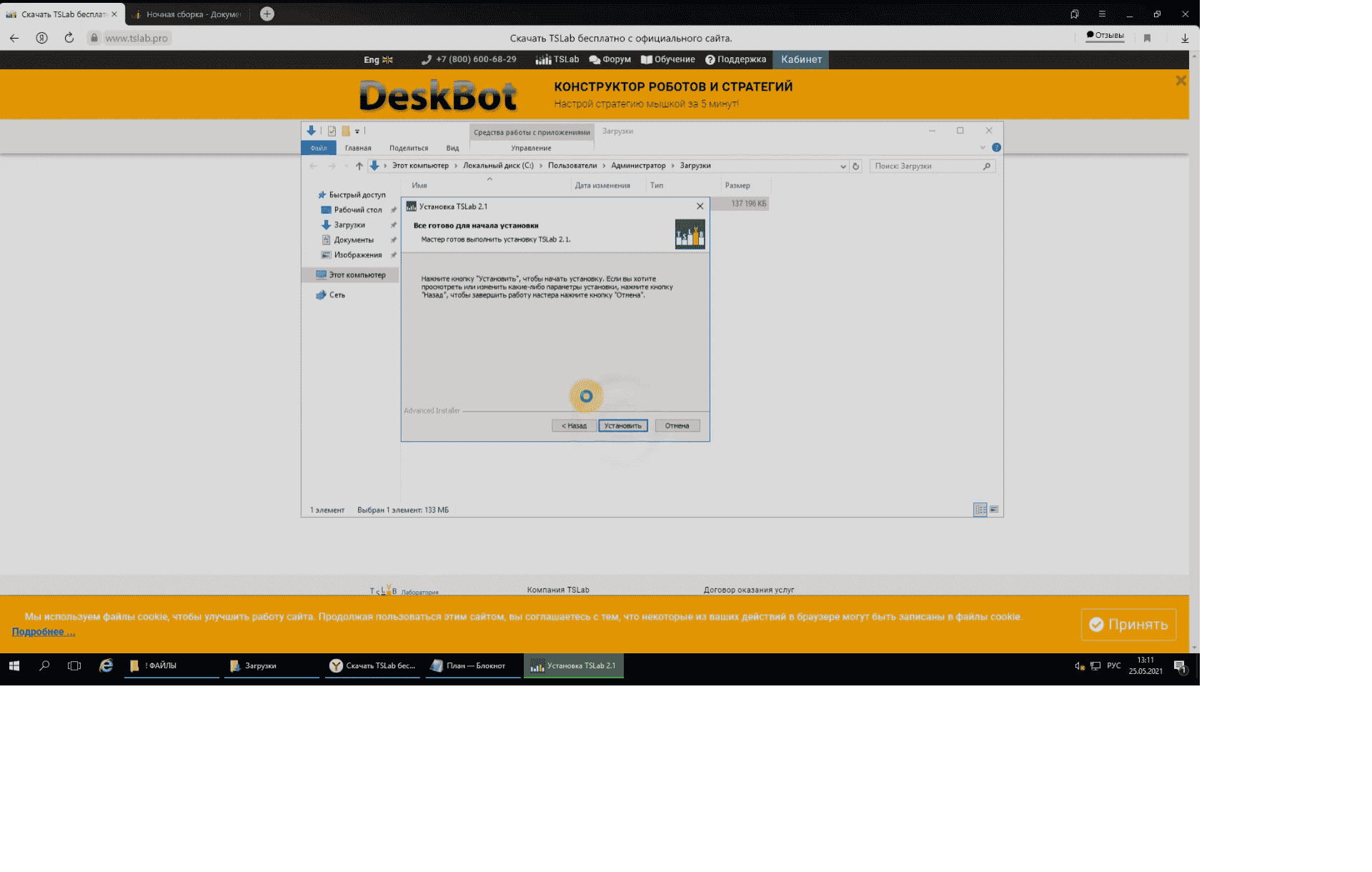

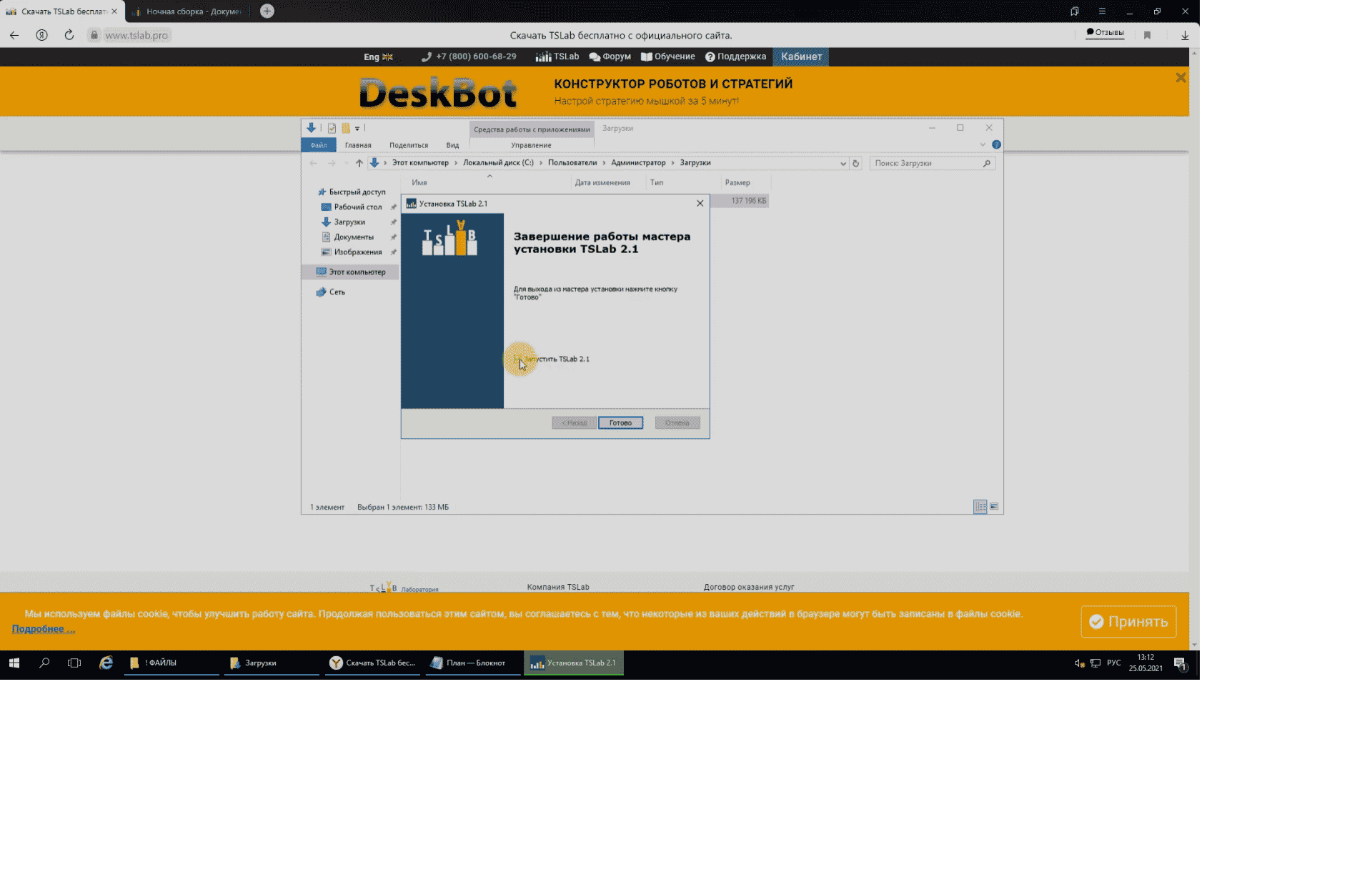

Installasjon

For å installere plattformen må du laste ned installasjonsprogrammet fra det offisielle nettstedet. På nedlastingssiden står det at programmet kun fungerer på 64-biters versjoner av Windows. Etter nedlasting åpner du installasjonsfilen. Før du installerer, vil den be deg om å installere den nyeste versjonen av .NET Framework og Visual C++ Redistributable Studio.

Opplæring i algoritmisk handel ved TSLab

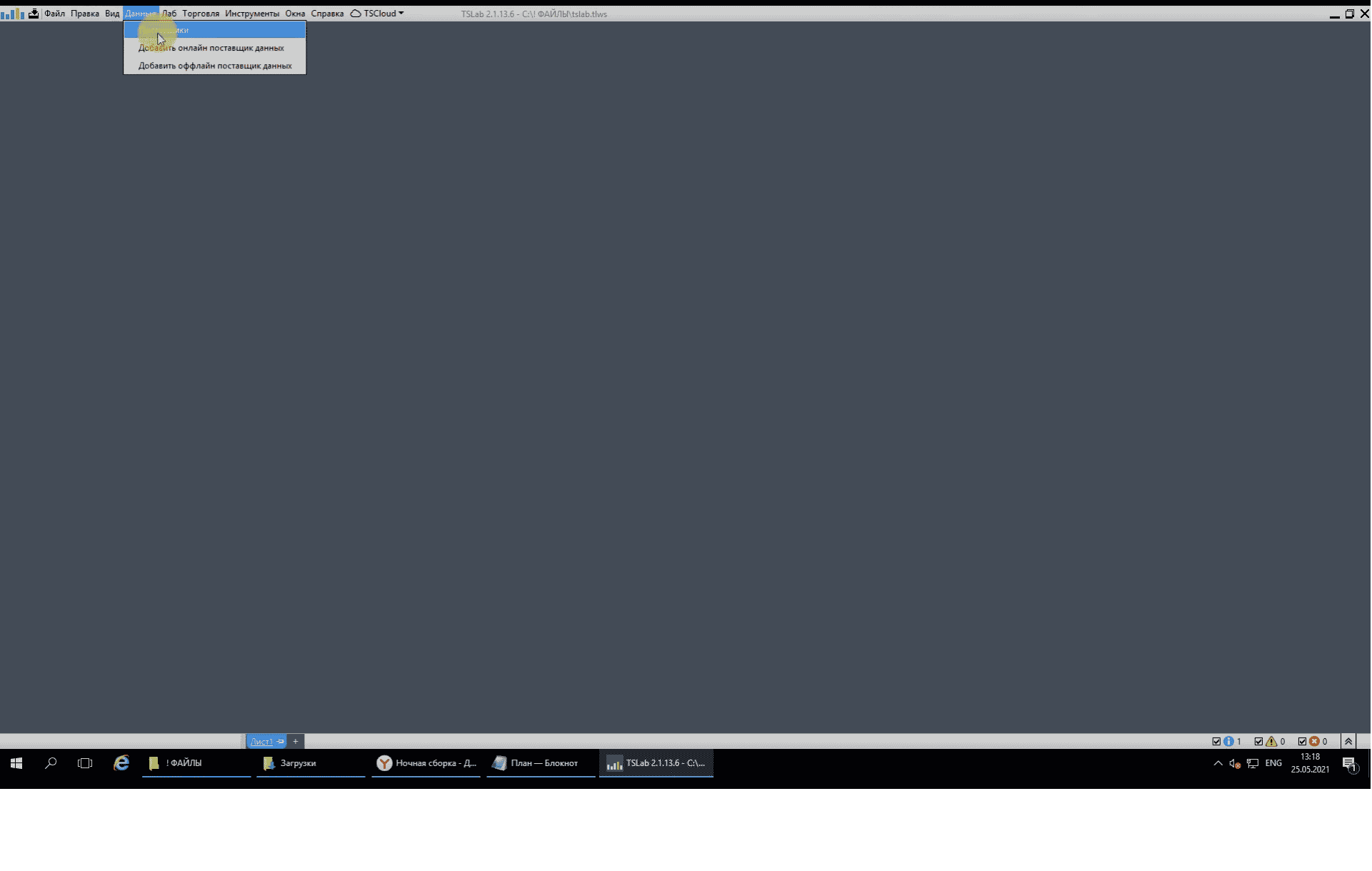

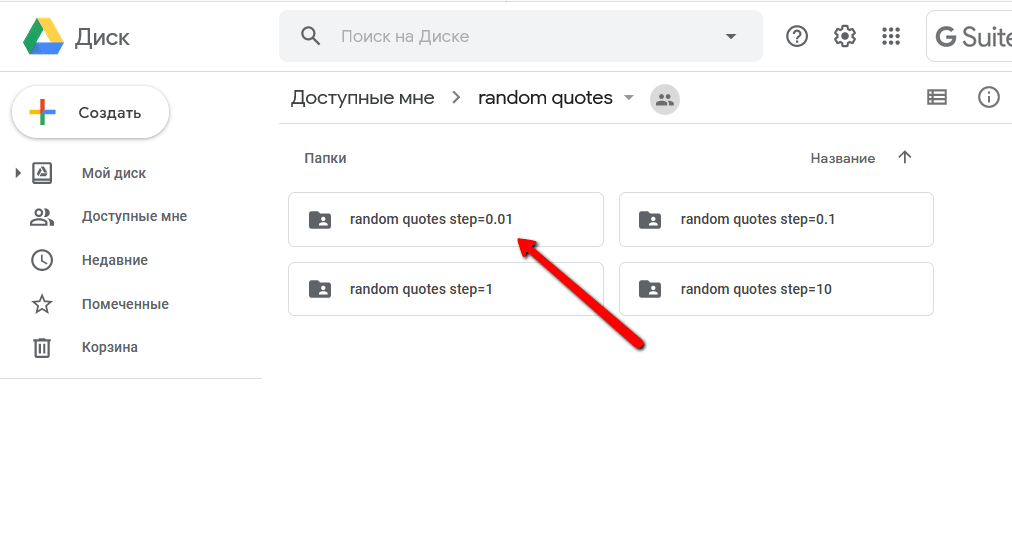

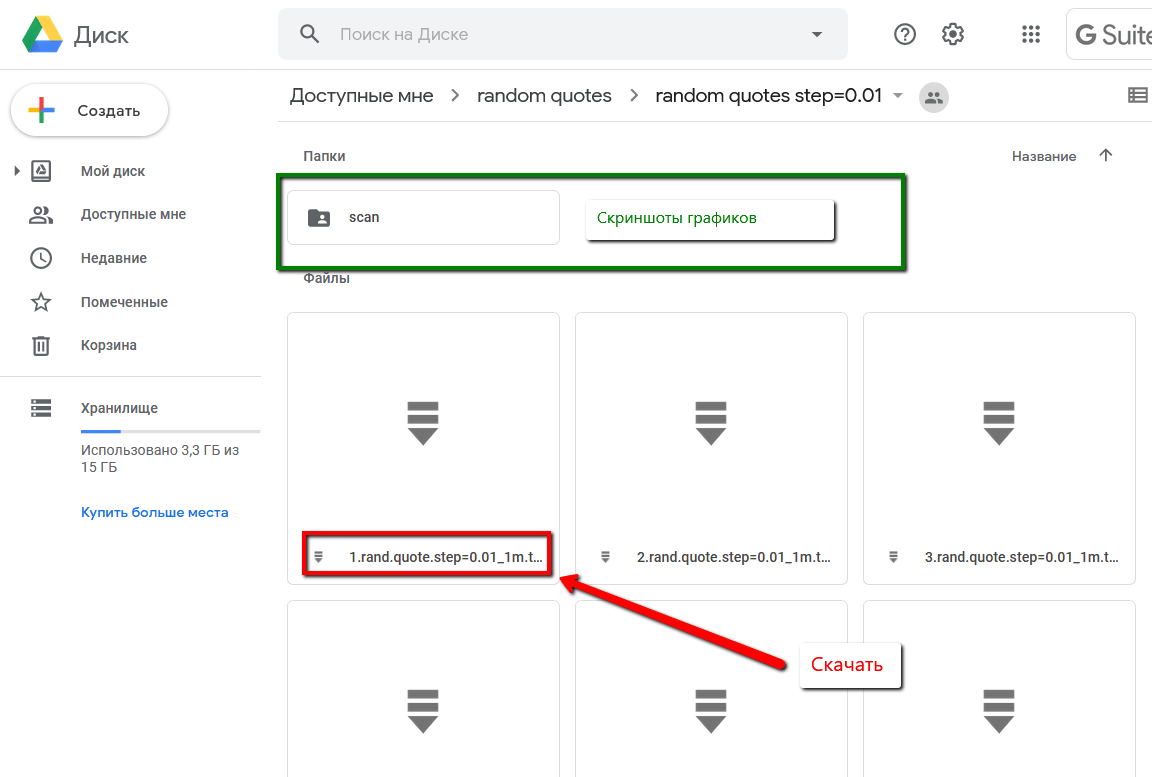

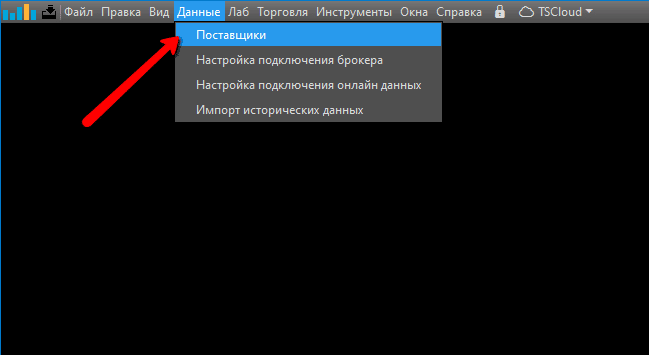

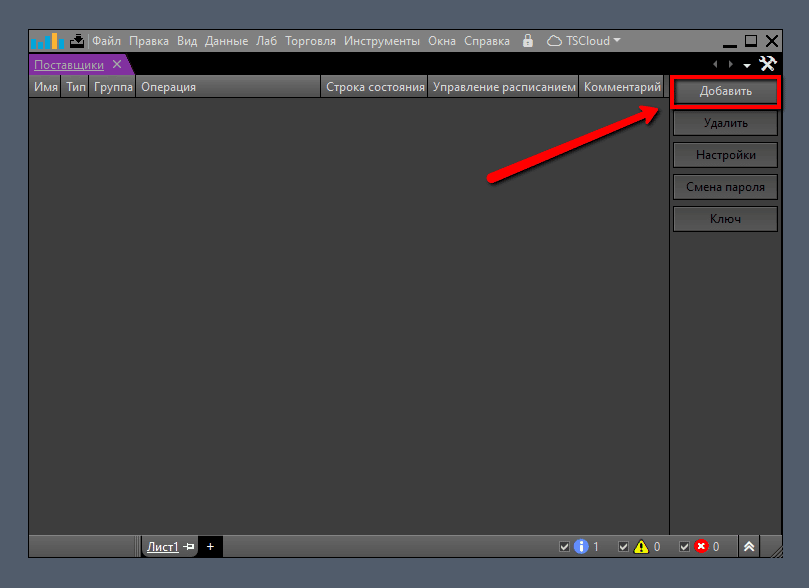

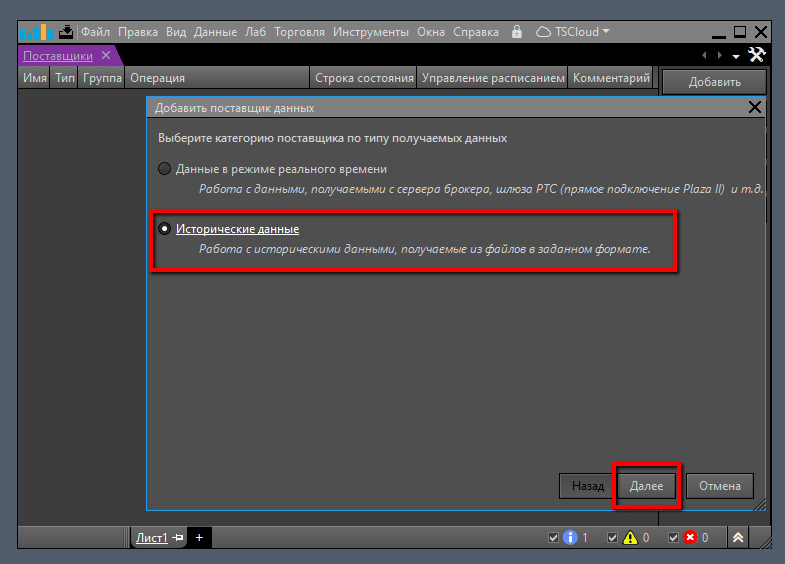

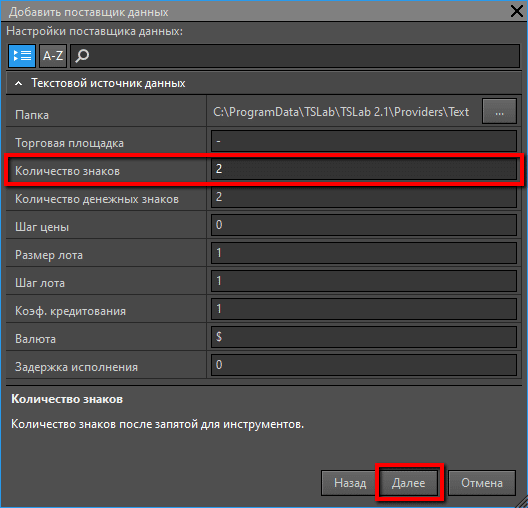

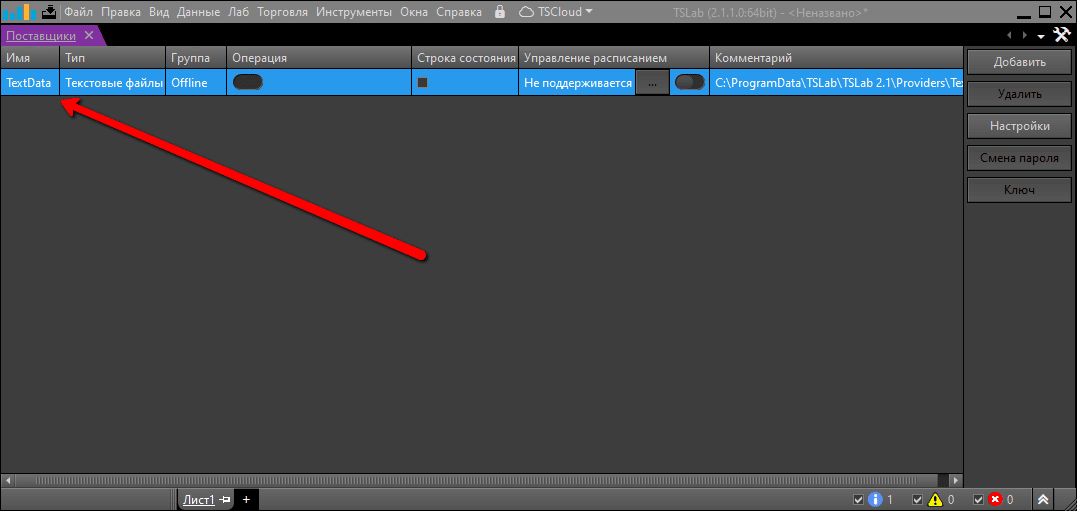

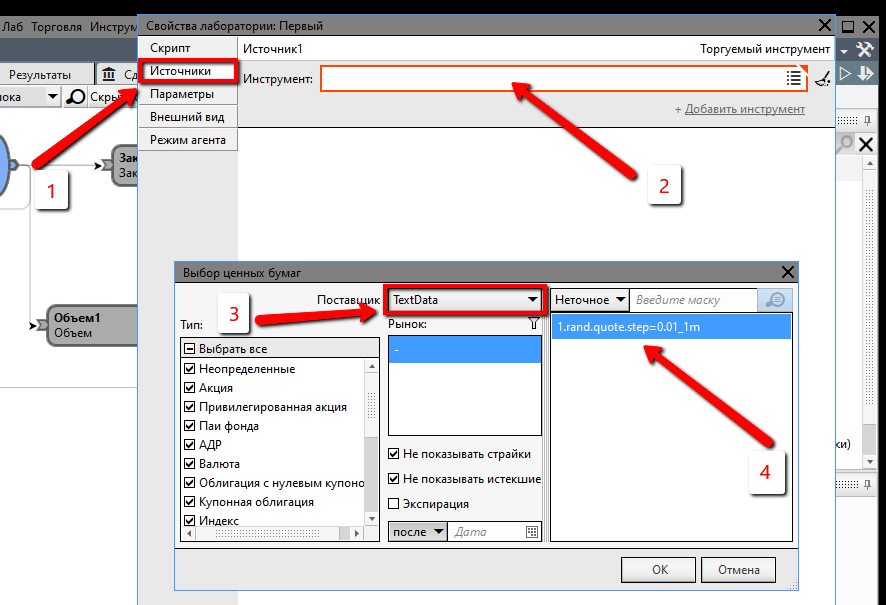

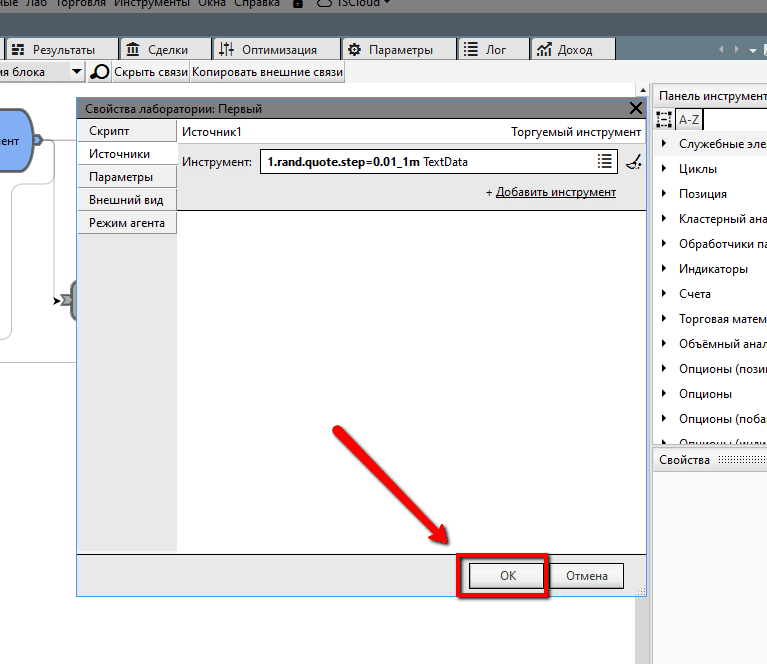

Leverandøroppsett

For å sette opp og teste en handelsrobot, må du ha en historie med sitater. For å få oversikt over tilbud, må du sette opp en dataleverandør. I «Data»-menyen velger du elementet «Leverandører».

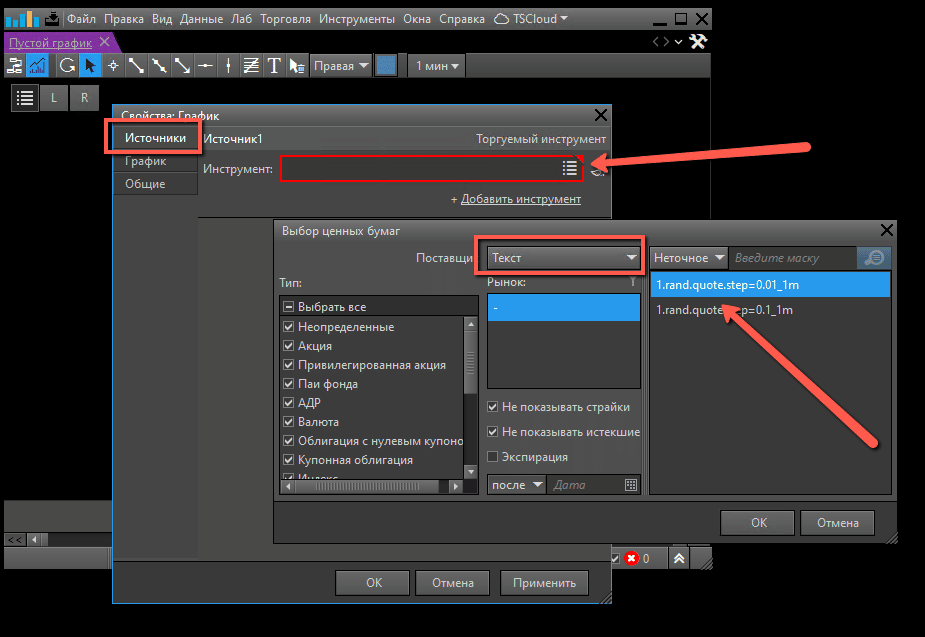

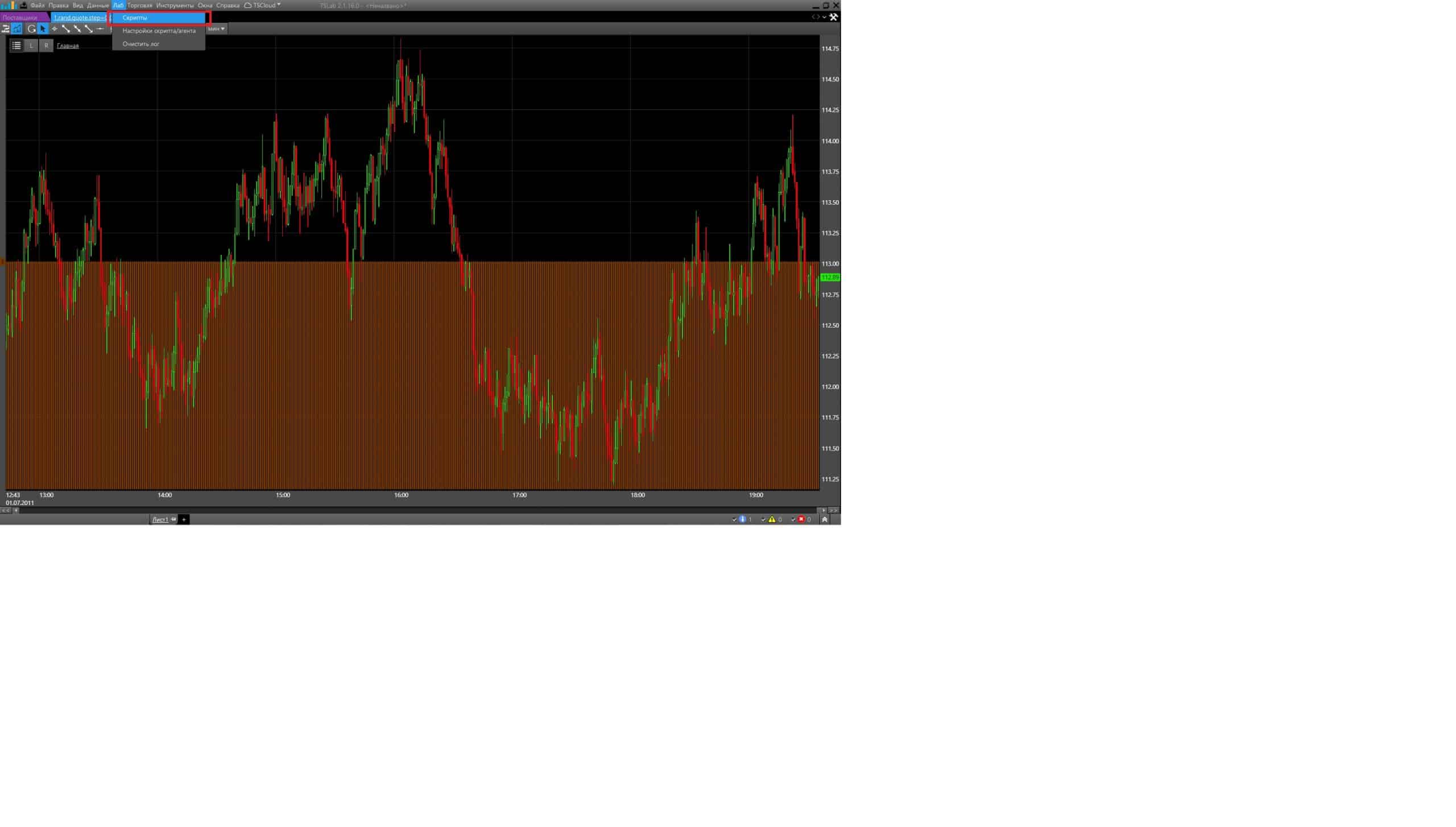

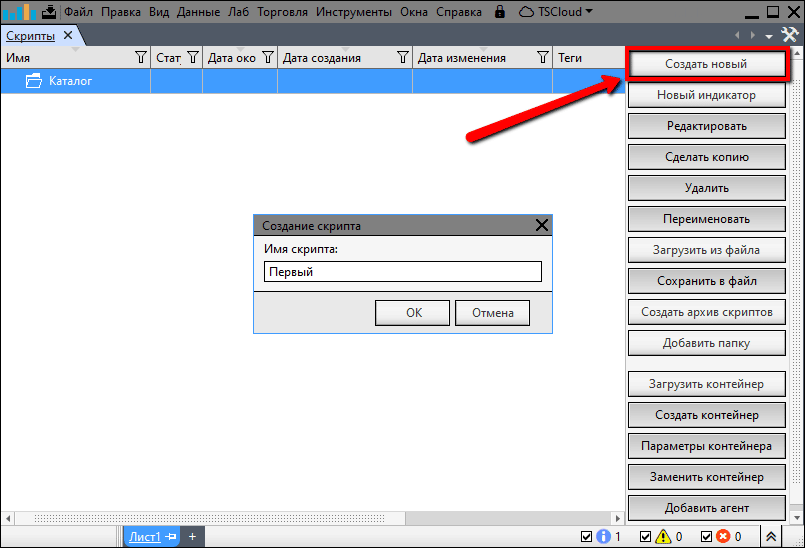

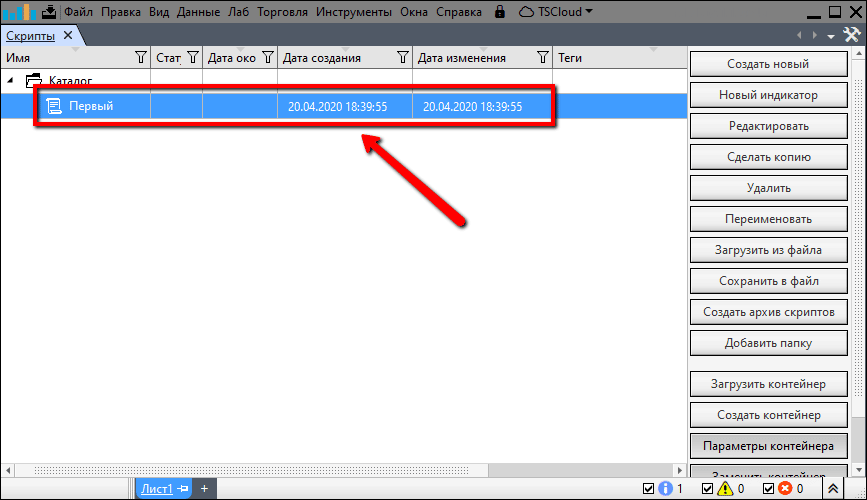

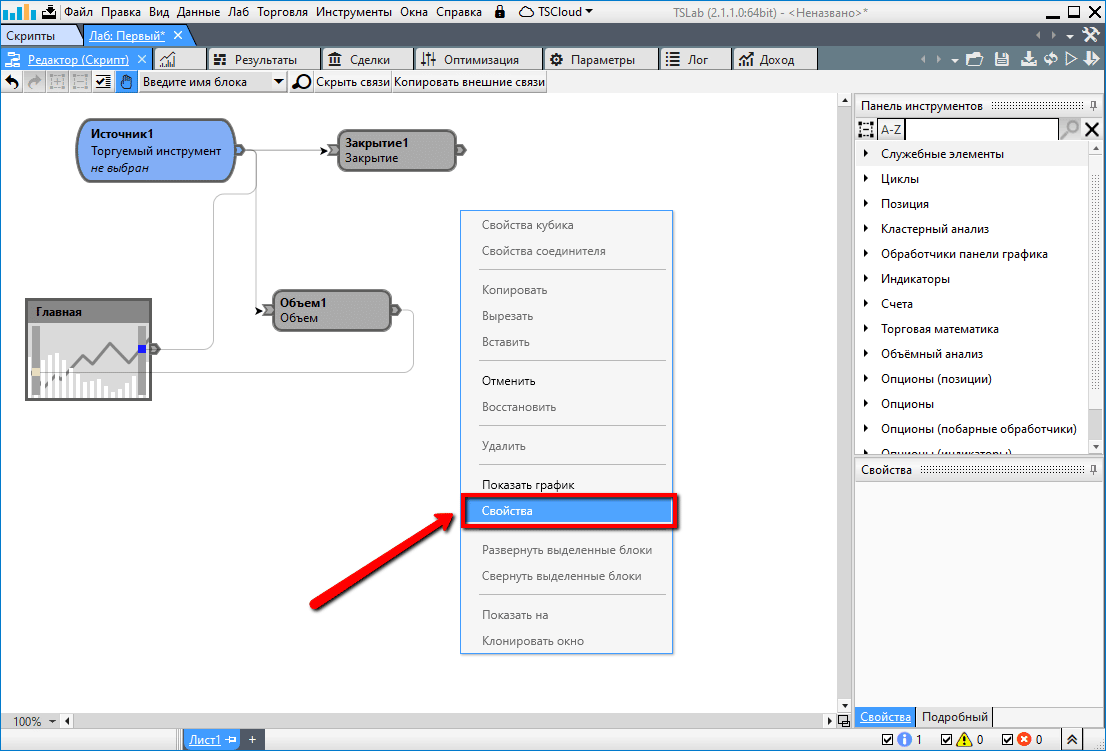

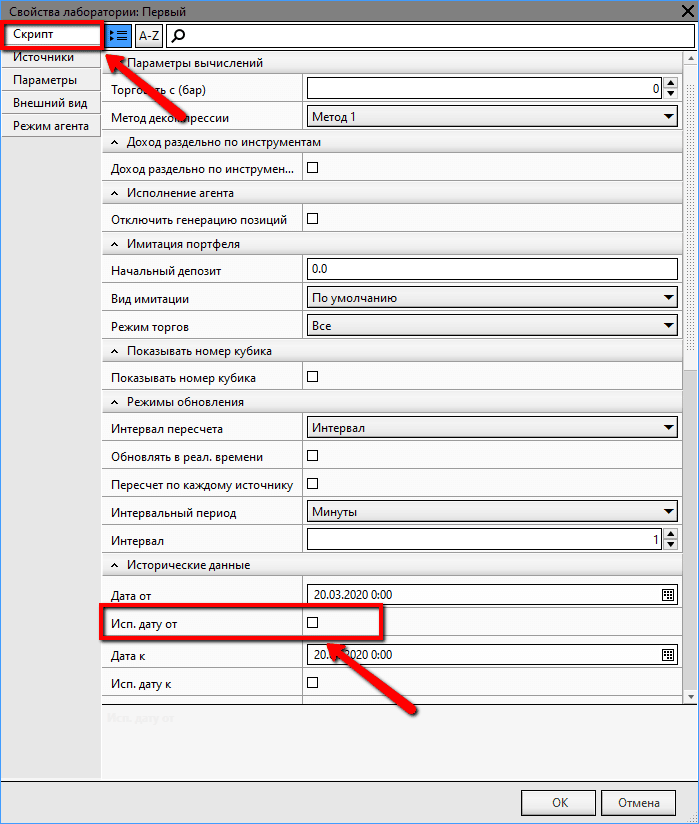

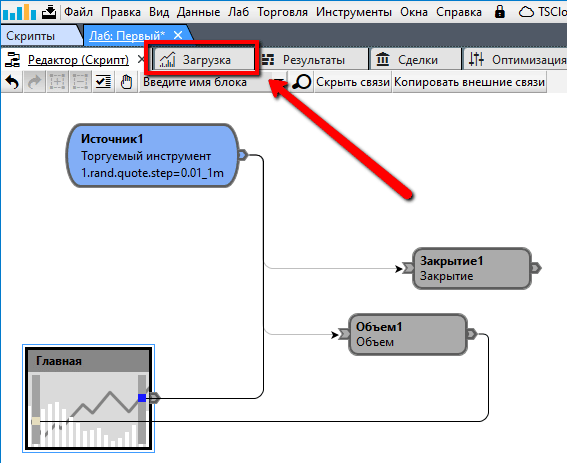

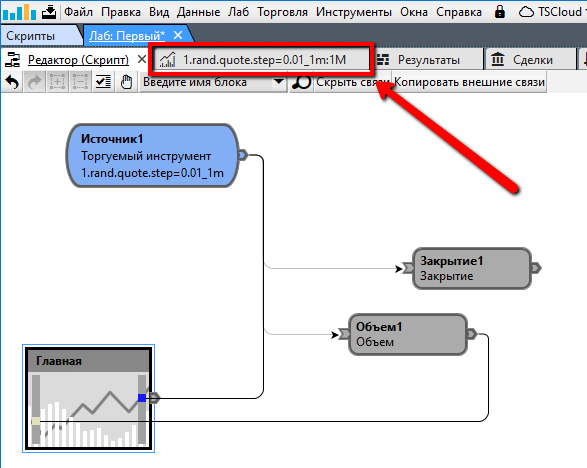

Opprette et skript

TSLab-plattformen lar deg utvikle handelsalgoritmer, teste og lage handelsroboter – agenter. Men før du oppretter en handelsalgoritme, må du skrive et skript for den. For å gjøre dette, velg «Lab» i menyen. Velg «Skript» fra rullegardinlisten.

stokkskarp

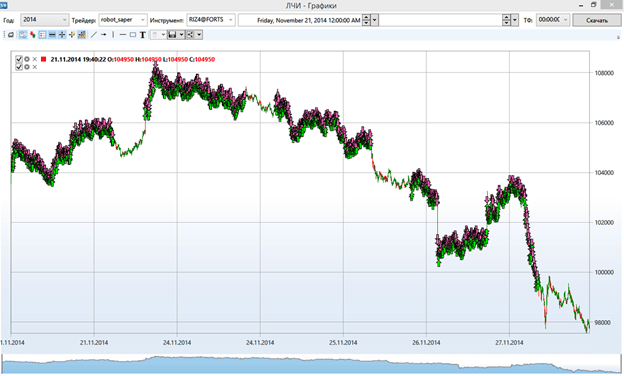

Stocksharp er et bibliotek med handelsroboter skrevet i C#. Handelsroboter er kompilert i Visual Studio-programmeringsmiljøet. Derfor, før du skriver en robot med denne ressursen, må du bruke minst seks måneder på å lære et programmeringsspråk. Ikke alle klarer å fullføre studiet til slutten. Bruken av denne plattformen er imidlertid fullt berettiget i praksis.

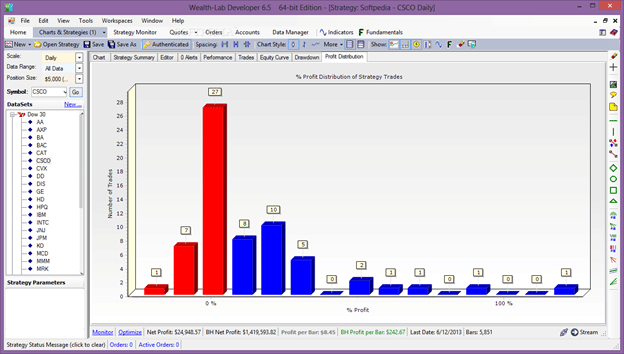

WealthLab

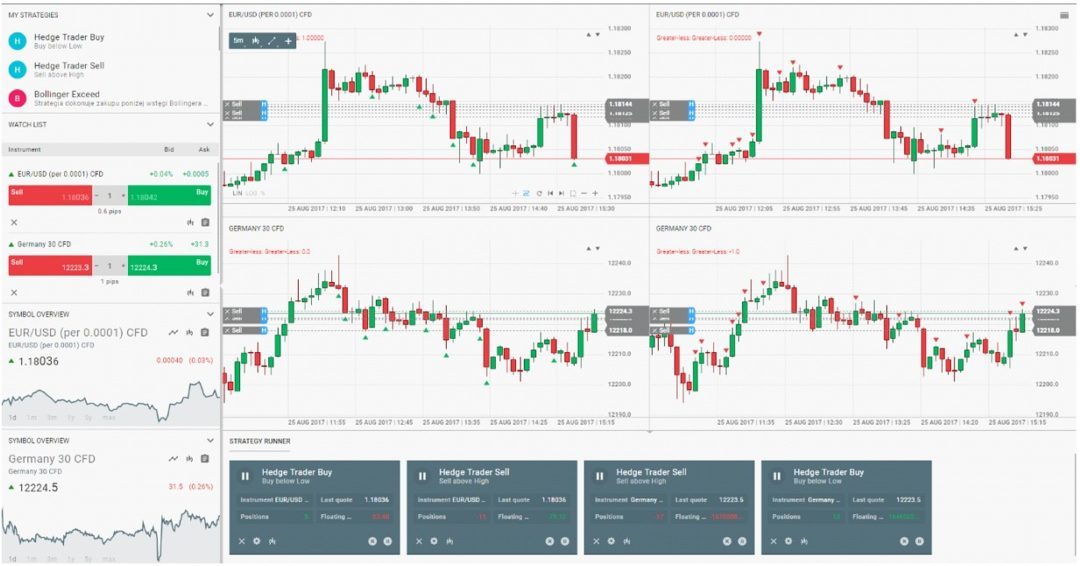

WealthLab er en annen plattform for testing og utvikling av handelsroboter og systemer fra Fidelity. Det er to versjoner av programmet: Pro for amerikanske statsborgere med en Fidelity-konto, og utvikler for alle andre. WealthLab lar deg bruke tekniske analyseverktøy i utviklingen av roboter, motta signaler for å gå inn og avslutte en avtale og overføre dem til terminalen. Hvis en trader ikke vet hvordan han skal programmere, kan han bruke en assistent (veiviser). Plattformen er basert på programmeringsspråkene C# og Pascal. Plattformen tegner diagrammer i form av segmenter, japanske lysestaker, linjediagram, etc.

Hvilke strategier brukes for algoritmisk handel?

For å handle ved å bruke algoritmer for å gi håndgripelige resultater, må du holde deg til en strategi designet for en spesifikk situasjon.

- Spekulativ strategi . Det er rettet mot å oppnå den mest gunstige prisen for å gå inn i en transaksjon for påfølgende fortjeneste. Brukes hovedsakelig av private forhandlere.

- data mining . Finne nye mønstre for nye algoritmer. Det meste av dataene samles inn om denne strategien før testing. Informasjon søkes etter manuelle innstillinger.

- TWAP er den tidsvektede gjennomsnittsprisen. Åpne bestillinger i like tidsintervaller til de beste bud- og tilbudsprisene.

- VWAP – volumveid gjennomsnittspris. Åpne en posisjon i like deler med samme volum for en viss tid og priser som ikke er høyere enn gjennomsnittsverdien.

- Utførelsesstrategi . En strategi som brukes til å anskaffe en eiendel til en vektet gjennomsnittspris i stort volum. Brukes hovedsakelig av meglere og hedgefond.

Hvordan forhindre tap når du gjør algoritmisk handel, risikostyring

Det er en stor feil å tro at en algoritmisk trader bare trenger å lage en handelsrobot. Alle risikoer må forebygges og elimineres. Avbrudd i strøm, Internett-tilkobling og feil i beregninger og programmering kan føre til betydelige tap og helt frata deg inntekt.

For å eliminere disse feilene, er det nødvendig å overvåke og analysere ordrer og grenser for handelsstrategier for å eliminere feilaktige parametere.

Ved en nødsituasjon er det nødvendig å umiddelbart informere alle interesserte om dette via SMS, e-post, direktemeldinger og andre kommunikasjonskanaler. Det er viktig å registrere hver feil i loggene for å forhindre at den gjentar seg i fremtiden. Hvordan skape passiv inntekt med algoritmisk handel: https://youtu.be/UeUANvatDdo

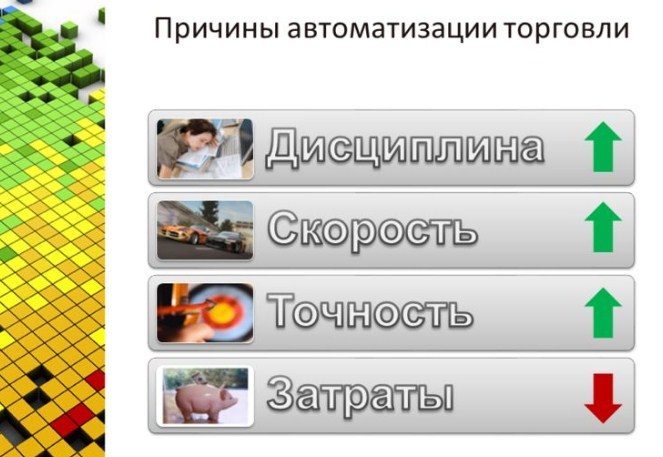

Algohandel: fordeler og ulemper

Handelsroboter er ikke underlagt «menneskelige» faktorer som kan påvirke arbeidet deres: tretthet, følelsesmessige sammenbrudd og andre. Dette er hovedfordelen med algoritmisk handel. Algoritmer følger et veldefinert program og avviker aldri fra det. Algohandel har en rekke ulemper. Disse inkluderer spesielt utilgjengelighet av informasjon om denne typen handel i det offentlige. En algoritmisk trader må være dyktig i programmering, noe som er ganske vanskelig for de fleste finansfolk. Hvis markedet endrer seg, må du endre algoritmen fullstendig. Når du skriver en handelsrobot, kan det gjøres en feil som vil lede hele algoritmen på feil vei, og dette vil føre til tap av midler.