Пайовий інвестиційний фонд (ПІФ) – це портфель із цінних паперів, зібраний керівником людей бажаючих інвестувати. Сенс у тому, що не потрібно збирати портфель самостійно, ПІФ становлять професійні учасники ринку (

брокери , банківські підрозділи, управляючі компанії) з кількох видів фінансових інструментів і пропонують клієнтам купити частку ПІФу.

- Частка ПІФу

- Власники ПІФу

- Які пайові інвестиційні фонди бувають і кому який варіант може підійти

- Скільки коштує один пай

- У чому різниця між піфом та ETF?

- ETF фонди

- У якій ситуації ПІФи можуть бути цікавими?

- Як інвестувати у ПІФИ?

- Рейтинг прибутковості ПІФу

- ПІФИ Ощадбанку – що таке пай у Ощадбанку?

- Піфи Тінькофф

- ПІФИ Альфа-Капітал

- Термін вкладень

- Ризик

Частка ПІФу

Коли клієнт заходить у власний кабінет для покупки ПІФу, йому на вибір пропонуються портфелі, що складаються з облігацій та акцій різних секторів: нафтогазовий, металообробний, сировина, IT та інші. Ціна покупки портфеля – є часткою Піфа або пай. Його можна купити відповідно продати і навіть закласти. Передбачається, що ціна паю з часом зростатиме, якщо стратегія цього фонду виявилася грамотною, через якийсь час інвестор може продати свій пай дорожче, ніж його купив і отримує прибуток, принаймні так виглядає все це в ідеальному світі.

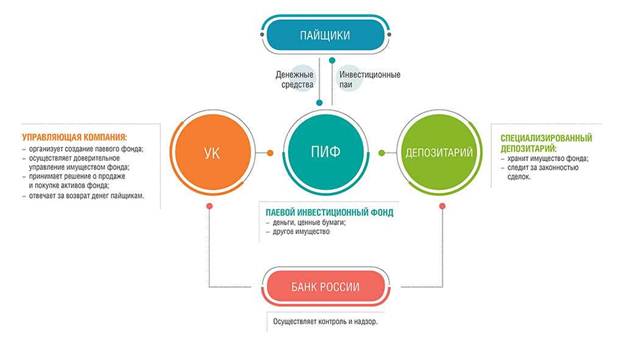

Власники ПІФу

Засобами ПІФу розпоряджається компанія, що управляє, саме співробітники КК вирішують які інструменти купувати на гроші пайовиків для того, щоб принести їм фінансову вигоду. Керуюча компанія – це фінансова організація. У Росії її є близько 50 великих управляючих компаній, найкращі є частиною будь-якої великої фінансової групи. Наприклад, фінансова група Ощадбанк, куди входить банк, брокерська компанія та керуюча компанія – Ощадбанк управління активами.

Які пайові інвестиційні фонди бувають і кому який варіант може підійти

Якщо інвестор думає вкласти гроші впаї, потрібно врахувати кілька факторів:

- ПІФи варіюються за напрямком інвестицій , тобто, бувають ПІФи, які вкладають гроші в акції, облігації, валюту, нерухомість, дорогоцінні метали та предмети мистецтва. Але треба розуміти, що ПІФи акцій не завжди сто відсотків усіх грошей спрямовують до акцій, як правило, є певні фіксовані обмеження, наприклад, якщо це піф акцій, то 80% грошей має бути вкладено саме в акції, 20% може припасти на облігації.

- Існують змішані ПІФи, які вкладають кошти 50 на 50%. Половину віддають на акції, решту на облігації. У Росії діляться на піфи для кваліфікованих інвесторів, які вкладають гроші у будь-які активи, хоч максимально ризикові, і навіть піфи доступні широкої аудиторії: некваліфікованих інвесторів, чи роздрібних. Вони спектр доступних активів обмежений найменш ризикованими фінансовими інструментами.

облігації . Тому, коли інвестор розуміється на тому, куди ПІФ вкладатиме його гроші, варто познайомитися з інвестиційною декларацією кожного ПІФу, тому що там чітко прописано яку частку коштів і в що управляючі компанії мають права вкласти. Крім інструментів, куди йдуть гроші вкладників, пайові інвестиційні фонди розрізняються за можливостями купівлі та продажу паїв за термінами. Тут є 3 основних категорій:

- відкриті піфи, паї яких можна купувати та погашати буквально щодня. Такі піфи, через те, що гроші з них можуть швидко забрати, інвестує в ліквідні активи, наприклад, в акції блакитних фішок , на які завжди є попит;

- інтервальні фонди – паї, які можна купити або продати в конкретні проміжки часу. Як правило, це можна зробити кілька разів на рік;

- Третя категорія – це закриті фонди, паї яких можна купити взагалі тільки в той момент, коли фонд формується, і продати коли фонд закривається.

Другий і третій різновид – інтервальні та закриті фонди можуть собі дозволити інвестувати в менш ліквідні інструменти, бо прогнозують, коли гроші з них вкладники можуть забирати. У менш ліквідних інструментів з одного боку більше ризиків, але з іншого, є кращий потенціал для прибутку. Тому консерваторам краще обирати відкриті піфи. Якщо інвестор готовий взяти на себе ризик, підійдуть інтервальні або закриті.

Скільки коштує один пай

Нагадуємо, що ціна паю щодня змінюється, і відповідно вона залежить безпосередньо від вартості активів, які фонд придбав. Дохід інвесторів визначатиметься тим, наскільки ціна паю зросла. Відстежити динаміку ціни паю можна на сайті керуючих компаній та інших відкритих джерелах. Ці фонди публікують ціну паю щодня за підсумками дня, а інтервальні та закриті не рідше одного разу на місяць. При покупці паю інвестор виплачує надбавку. Вона, залежно від обсягу вкладених коштів, та агента, через якого відбувається покупка піфів, може досягати 5 відсотків від суми вкладень. При продажу паю ви це робите із так званою знижкою. Вона залежить від того, скільки часу інвестор володів паєм, від конкретних умов агента. Як правило, знижка не перевищує трьох відсотків його вартості.

- Доступність . Інвестиції у пайові інвестиційні фонди мають низький поріг входу. Починати можна від 1000 рублів

- Професіоналізм в управлінні . Грошима інвесторів управляють експерти. Насправді, цей аргумент є спірним, тому що експерти технічно знають, як інвестувати: відкрити рахунок, купити фінансові інструменти, поставити умову для відкриття угоди. Але експерти не знають, що треба купувати для того, щоб завтра стати мільйонером, бо, на жаль, фінансові ринки за своєю природою непередбачувані. Тому іноді восьминіг пауль може дати більш точні біржові прогнози, ніж експерт з багаторічним досвідом.

- Висока прибутковість . Коли продають ПІФи, покупцю розповідають про потенційно високий доход, який буде вищий за доходи за депозитами. По-перше, дохід за пайовим інвестиційним фондом не гарантовано жодним чином і ПІФ інвестує у якийсь тип активів. Якщо ринок за той час поки інвестор володіє піфом не зростає, то і піф не буде показувати ніякої прибутковості, тоді як по депозиту доходність все-таки фіксована. Взагалі, справедливо порівнювати прибутковість ПІФів не з депозитом, а з індексом. Тоді можна зрозуміти наскільки активне управління вигідніше – просто інвестиції в індекс.

- Про низькі комісії розповідають, але не завжди правдива інформація. Піфи – історія досить дорога для людини, яка їх купує і, природно, це набагато дорожче, ніж самостійне інвестування.

- Ліквідність . Паї відкритих фондів можна продати будь-коли без додаткових втрат, це справді так, але якщо говорити про акції в ліквідних інструментах, то це можна зробити будь-коли без додаткових втрат.

- Пільгове оподаткування . Частина фінансових компаній розповідають, що при зростанні активів ПІФу інвестори можуть бути звільнені від податку на дохід, якщо заробили на паях менше трьох мільйонів рублів на рік, якщо вони тримають паї більше трьох років. Це те саме як і зі звичайним і фондовим ринком. Відповідно, податок на прибуток у разі зростання вартості активів не сплачуються.

У чому різниця між піфом та ETF?

Сьогодні популярність набирає

інструмент ETF , тобто фонди, що торгуються на біржі, вони популярніші, ніж старі добрі ретро-градські піфи. Якщо порівнювати піфи та ETF, то плюси другого лежать на поверхні.

- По-перше, вони ліквідніші, їх простіше купити, вони купуються через брокерський рахунок або ми також можемо купити його на інших платформах, також надається податкова пільга.

- ПІФи купуються в офісі КК, на їхньому сайті. Через брокерський рахунок та інші платформи купити ПІФ неможливо. Це негативний момент.

- ПІФи керуються активно. Управляючі завжди намагаються обігнати індекс, у той же час інвестиційні біржові фонди майже завжди йдуть за індексом акцій.

- У ПІФу, якщо комісія у діапазоні 3,5 відсотків крім надбавок і знижок, то ETF комісії нижче. У Росії це це менше одного відсотка і жодних додаткових сюрпризів тут не варто очікувати.

ETF фонди

Інвестиційні фонди поступово старіють, якщо говорити про пайові фонди, які пропонують вкласти гроші у біржові інструменти. Тут лежить на поверхні дві альтернативи:

- Вкладення в ETF зазвичай це більш вигідна для інвестора альтернатива, ніж пайовий інвестиційний фонд.

- Друга альтернатива – самостійна купівля акцій, облігацій, інших фінансових інструментів : на індивідуальний інвестиційний рахунок для довгострокового вкладення, а потім на подальше отримання податкового відрахування.

портфель не гірше, ніж зроблять це за нього професійні керуючі. Інша справа, що для цього потрібно мати певні навички, якщо в інвестора таких навичок немає, то краще купити ETF фонди.

У якій ситуації ПІФи можуть бути цікавими?

Наприклад, якщо людина придивляється до нерухомості, то тут ПІФ нерухомості можуть стати для нього унікальним інструментом. Це фактично російський аналог американських рейтингів. Або ПІФи, які вкладаються у предмети мистецтва, тому що інвестору без специфічних навичок досить складно в it-галузі інвестувати, то ПІФи тут допомагають це зробити кожному, хто хоче спробувати у цій сфері.

Як інвестувати у ПІФИ?

Для того, щоб проінвестувати кошти в пайовий інвестиційний фонд, потрібно відкрити рахунок у брокера, якщо рахунок відкритий, тоді залишається знайти вкладку зі списком ПІФів і вибрати відповідний. Думка фахівців добре, але інвестору бажано розуміти основи економіки та мати уявлення про фондовий ринок, якщо є можливість, то проконсультуватися з брокером. Так простіше вибрати відповідний ПІФ.

Важливо: перевірити наявність ліцензії на сайті: https://www.cbr.ru/registries/RSCI/activity_uk_if/

Рейтинг прибутковості ПІФу

| ПІФ | Прибутковість | Сайт |

| Система Капітал – Мобільний | 14,88% | https://sistema-capital.com/catalog/ |

| УРАЛСИБ Золото | 3.66% | https://www.uralsib.ru/investments-and-insurance/ivestitsii/paevye-investitsionnye-fondy-pif-/ |

| Ощадбанк – Глобальний борговий ринок | 2.58% | https://www.sber-am.ru/individuals/fund/ |

| РГС-Золото | 2,09% | https://www.rgsbank.ru/personal/investment/pif/open/ |

| Райффайзен – Золото | 2,02% | https://www.raiffeisen.ru/retail/deposit_investing/funds/ |

| Газпромбанк – Золото | 1,75% | https://www.gpb-am.ru/individual/pif |

| Нове будівництво | 1,72% | http://pif.naufor.ru/pif.asp?act=view&id=3164 |

| Капітал-золото | 1,69% | http://www.kapital-pif.ru/ru/about/ |

Пайові інвестиційні фонди (ПІФи): це що таке і як працює ПІФ, рейтинг найкращих ПІФів за прибутковістю: https://youtu.be/GB_UJvUDy_s

ПІФИ Ощадбанку – що таке пай у Ощадбанку?

Ощадбанк – відомий та надійний банк існує вже понад 100 років. Вкладати в такому банку розумно і для цього є багато різновидів ПІФу, виділимо основні:

- Фонд на облігації – Ілля Муромець ( https://www.sberbank.ru/ru/person/investments/pifs/fund_bond_im ). Складається із державних, муніципальних, корпоративних облігацій надійних російських емітентів. Отримує дохід за рахунок купонних виплат та зростання вартості активу. ПІФ з низьким відсотком ризику 0-5%, доходом вище за інфляцію 8-10% і помірною ліквідністю.

- Фонд на акції та облігації – Збалансований ( https://www.sberbank.ru/ru/person/investments/pifs/fund_balanced ). Змішаний ПІФ поєднує у собі два види цінних паперів. Отримує прибуток з допомогою приросту капіталу, доходів від облігацій. Інвестує переважно у російські фінансові інструменти, прибутковість 10-20%, високий ризик та помірна ліквідність.

- Фонд Добриня Микитович ( https://www.sberbank.ru/ru/person/investments/pifs/fund_equity_dn- ) складається з акцій російських компаній. Що робить фонд високоризикованим, прибутковим 15-20% і зберігає помірну ліквідність.

Біржові ПІФи Ощадбанку: чи варто інвестувати, – БПІФи SBMX, SBSP, SBRB, SBCB та SBGB: https://youtu.be/DBRrF-z-1do

Піфи Тінькофф

Займає лідируючі позиції серед популярних брокерів, стоїть на першому місці за кількістю активних клієнтів та вкладення у ПІФИ банку, вважається надійною та прибутковою справою.

- Вічний портфель RUB ( https://www.tinkoff.ru/invest/etfs/TRUR/ ) – Фонд вкладає гроші в три інструменти, російські акції та облігації, золото. Вкладення в різні фінансові інструменти дозволяє допускати мінімальний ризик при вкладеннях, але разом з тим робить його низько прибутковим 5-10%. Ціна входу 6,04 рубля.

- Вічний дохід USD ( https://www.tinkoff.ru/invest/etfs/TUSD/ ) – передбачає вкладення в Американські акції, облігації та золото у трьох рівних частках. Прибутковість у доларах 5-10%, з низьким рівнем ризику. Вартість паю 0,2 долара.

- Вічний дохід EU R ( https://www.tinkoff.ru/invest/etfs/TEUR/ ) – передбачає вкладення в Європейські акції, облігації та золото у трьох рівних частках. Прибутковість у євро 3-5%, низький рівень ризику. Вартість вкладень – 0,10 євро.

ПІФИ Альфа-Капітал

Керуюча компанія пропонує цікавий вид інвестування у різні світові та російські компанії. Фахівці аналізують кожну компанію і потім вкладають.

- Ресурс ( https://www.alfacapital.ru/individual/pifs/opifa_akn/ ) – Керівник шукає, аналізує перспективні акції нафтогазового та нафтохімічного, гірничодобувного секторів. Прибутковість складає 15-30%.

- Ліквідні акції ( https://www.alfacapital.ru/individual/pifs/opifa_akliq/ ) – відбираються найбільші російські та іноземні емітенти, з кращими фінансовими показниками та перспективою зростання. Прибутковість 15-25%.

- Баланс ( https://www.alfacapital.ru/individual/pifs/opif_aks/ ) – інвестиції в кращі російські акції та облігації. Помірний ризик та прибутковість 15-20%.

Термін вкладень

Інвестор може купити та продати пай в один день, але треба розуміти, що тоді губляться кошти на комісіях. Чим довше тримаєш пай, тим вигідніше вкладення, заманюючи гарними цифрами з високою прибутковістю мають на увазі термін від 3 або 5 років, за місяць вкладень може не додати вартості паю.

Ризик

Є різні паї з низьким рівнем ризику, але тоді прибутковість буде нижчою. Чим вища прибутковість, тим вищий ризик. Оскільки фінансові інструменти не застраховані від коливань ринку і за падінні ринку вартість фонду може впасти.

i would like to invested.