Заеднички фонд (PIF) е портфолио на хартии од вредност собрани од менаџер за луѓе кои сакаат да инвестираат. Поентата е дека не треба сами да собирате портфолио, заедничките фондови се професионални учесници на пазарот (

брокери , банкарски оддели, друштва за управување) од неколку видови финансиски инструменти и им нудат на клиентите да купат дел од заедничкиот фонд.

- Удел на заедничкиот фонд

- Сопственици на заеднички фондови

- Кои заеднички фондови постојат и која опција може да одговара на кого

- Колку е една акција

- Која е разликата помеѓу заеднички фонд и ЕТФ?

- ЕТФ

- Во која ситуација заедничките фондови можат да бидат од интерес?

- Како да инвестирате во заеднички фондови?

- рејтинг на принос на заеднички фондови

- Заеднички фондови на Сбербанк – што е удел во Сбербанк?

- Заемни фондови Тинкоф

- Заеднички фондови Алфа Капитал

- Инвестициски рок

- Ризик

Удел на заедничкиот фонд

Кога клиентот ќе влезе во неговата лична сметка за да купи заеднички фонд, му се нуди избор на портфолија составени од обврзници и акции од различни сектори: нафта и гас, металопреработувачка, суровини, ИТ и други. Куповната цена на портфолиото е удел од заеднички фонд или акција. Може соодветно да се купи, продаде, па дури и да се стави под хипотека. Се претпоставува дека цената на акцијата ќе расте со текот на времето, ако стратегијата на овој фонд се покаже како компетентна, по некое време инвеститорот може да ја продаде својата акција за повеќе отколку што ја купил и да оствари профит, барем ова е како сето тоа изгледа во идеален свет.

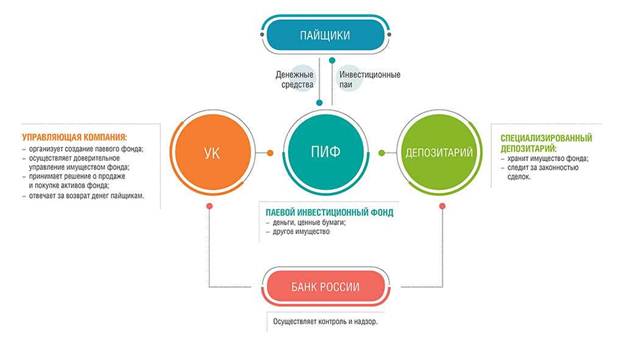

Сопственици на заеднички фондови

Со средствата на заедничкиот фонд управува друштвото за управување, вработените во друштвото за управување се тие кои одлучуваат кои инструменти да ги купат со парите на акционерите за да им донесат финансиски придобивки. Друштвото за управување е финансиска институција. Во Русија има околу 50 големи менаџерски компании, од кои најдобрите се дел од голема финансиска групација. На пример, финансиската групација Сбербанк, која вклучува банка, брокерско друштво и друштво за управување – Сбербанк Асет Менаџмент.

Кои заеднички фондови постојат и која опција може да одговара на кого

Ако инвеститорот размислува да инвестира во акции, треба да се земат предвид неколку фактори:

- Взаемните фондови се разликуваат во насока на инвестирање , односно има инвестициски фондови кои инвестираат во акции, обврзници, валути, недвижен имот, благородни метали и уметност. Но, треба да разберете дека заедничките фондови на акции не секогаш испраќаат сто проценти од сите пари во акции, по правило, постојат одредени фиксни ограничувања, на пример, ако се работи за заеднички фонд на акции, тогаш 80% од парите треба да се вложат во акции, 20% може да паднат на обврзници.

- Има мешани инвестициски фондови кои инвестираат од 50% до 50%. Половина се дава на акции, а остатокот на обврзници. Во Русија, тие се поделени на заеднички фондови за квалификувани инвеститори кои инвестираат во какви било средства, дури и во најризичните, како и на заеднички фондови достапни за широка публика: неквалификувани инвеститори или инвеститори на мало. Нивниот опсег на расположливи средства е ограничен на најмалку ризичните финансиски инструменти.

. Затоа, кога инвеститорот ќе разбере каде заедничкиот фонд ќе ги вложи неговите пари, вреди да се запознае со инвестициската декларација на секој заеднички фонд, бидејќи јасно е наведено во колкав удел од средствата и во кои друштва за управување имаат право да инвестираат. Покрај инструментите каде одат парите на штедачите, меѓусебните фондови се разликуваат и во однос на купување и продавање акции во однос на време. Тука има 3 главни категории:

- отворени заеднички фондови, чии акции може да се купуваат и откупуваат буквално секој ден. Ваквите заеднички фондови, со оглед на фактот дека од нив може брзо да се одземат пари, инвестираат во ликвидни средства, на пример, во акции на блу чипови , за кои секогаш има побарувачка;

- интервални фондови – единици кои можат да се купат или продаваат во одредени временски интервали. Како по правило, ова може да се направи неколку пати годишно;

- Третата категорија се затворени фондови, чии акции генерално може да се купат само во моментот кога се формира фондот, а да се продаваат кога фондот е затворен.

Втората и третата варијанта – интервалните и затворените фондови можат да си дозволат да инвестираат во помалку ликвидни инструменти, бидејќи предвидуваат кога инвеститорите можат да подигнат пари од нив. Од една страна, помалку ликвидните инструменти имаат повеќе ризици, но од друга страна имаат подобар профитен потенцијал. Затоа, подобро е конзервативците да изберат отворени заеднички фондови. Ако инвеститорот е подготвен да го преземе ризикот, тогаш ќе направат интервални или затворени.

Колку е една акција

Потсетуваме дека цената на акцијата се менува секој ден и соодветно директно зависи од вредноста на средствата што ги има стекнато фондот. Приходите на инвеститорите ќе се одредуваат според тоа колку е зголемена цената на акцијата. Можете да ја следите динамиката на цената на акцијата на веб-страницата на друштвата за управување и во други отворени извори. Овие фондови ја објавуваат цената на акциите секој ден на крајот на денот, а интервалните и затворените најмалку еднаш месечно. При купувањето на акција, инвеститорот плаќа премија. Таа, во зависност од износот на вложените средства, и од агентот преку кој се врши купувањето на заедничките средства, може да достигне 5 отсто од износот на инвестициите. Кога продавате акција, тоа го правите со т.н. Зависи од тоа колку долго инвеститорот ја поседува акцијата, од специфичните услови на агентот. По правило, попустот не надминува три проценти од неговата вредност.

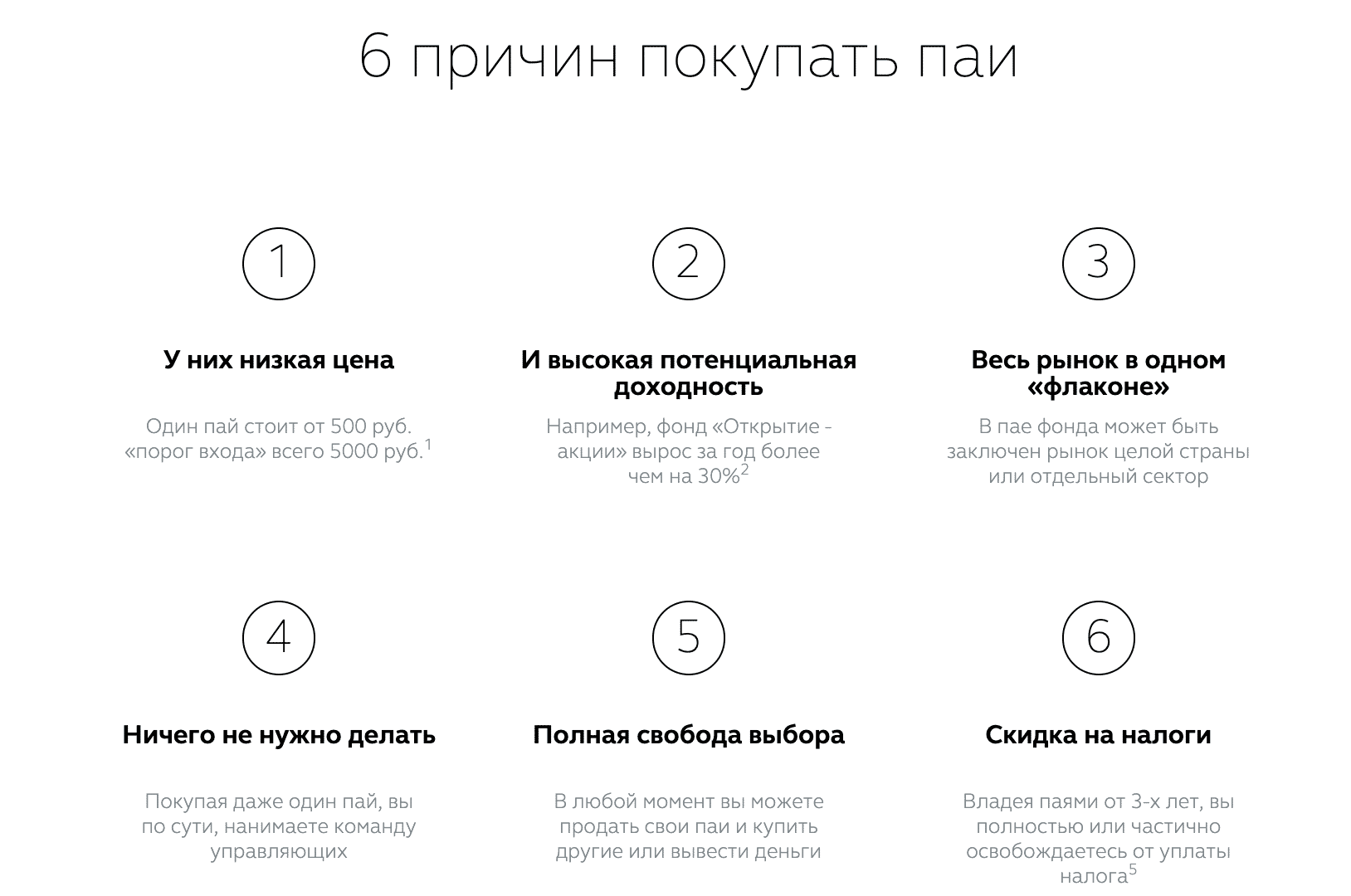

- Достапност . Инвестициите во инвестициски фондови имаат низок влезен праг. Можете да започнете од 1000 рубли

- Професионализам во менаџментот . Експертите управуваат со парите на инвеститорите. Всушност, овој аргумент е спор, бидејќи експертите технички знаат како да инвестираат: отвораат сметка, купуваат финансиски инструменти, поставуваат услов за отворање на трговија. Но, експертите не знаат што да купат за утре да станат милионер бидејќи, за жал, финансиските пазари се инхерентно непредвидливи. Затоа, понекогаш октоподот Пол може да даде попрецизни прогнози за акциите отколку експерт со долгогодишно искуство.

- Висок принос . Кога се продаваат заеднички фондови, на купувачот му се кажува за потенцијалниот висок приход, кој ќе биде поголем од приходот од депозитите. Прво, приходот од заеднички фонд не е гарантиран на кој било начин и заедничкиот фонд инвестира во некој вид средства. Доколку пазарот не расте во тој временски период додека инвеститорот го поседува заедничкиот фонд, тогаш заедничкиот фонд нема да покаже никаква профитабилност, додека профитабилноста на депозитот е сè уште фиксна. Во принцип, фер е да се спореди приносот на заедничките фондови не со депозит, туку со индекс. Потоа можете да разберете колку активното управување е попрофитабилно – само инвестирање во индексот.

- Зборуваат за ниски провизии , но информациите не се секогаш вистинити. Взаемните фондови се прилично скапа приказна за оној што ги купува и, се разбира, е многу поскапо отколку да инвестирате сами.

- Ликвидност . Акциите на отворените фондови може да се продаваат во секое време без дополнителни загуби, тоа е точно, но ако зборуваме за акции во ликвидни инструменти, тогаш тоа може да се направи во секое време без дополнителни загуби.

- Преференцијално оданочување . Некои финансиски компании велат дека со растот на средствата на заедничките фондови, инвеститорите можат да бидат ослободени од данок на доход ако заработуваат помалку од три милиони рубли годишно на акции, ако поседуваат акции повеќе од три години. Ова е исто како кај редовните и берзите. Соодветно на тоа, данокот на доход за растот на вредноста на средствата не се плаќа.

Која е разликата помеѓу заеднички фонд и ЕТФ?

Денес, инструментот ЕТФ се здобива со популарност

, односно, средствата со кои се тргува на берзата, тие се попопуларни од старите добри ретроградски заеднички фондови. Ако ги споредиме заедничките фондови и ЕТФ, тогаш предностите на вториот лежат на површината.

- Прво, тие се поликвидни, полесни за купување, се купуваат преку брокерска сметка или можеме да ги купиме и на други платформи, има и даночна поволност.

- Взаемните средства се купуваат во канцеларијата на друштвото за управување, на нивната веб-страница. Невозможно е да се купи заеднички фонд преку брокерска сметка и други платформи. Ова е негативна точка.

- Активно се управуваат со заеднички фондови. Менаџерите секогаш се обидуваат да го надминат индексот, додека ЕТФ речиси секогаш го следат индексот на акции.

- За заеднички фонд, ако провизијата е во опсег од 3,5 проценти, не сметајќи ги ознаките и попустите, тогаш за ЕТФ провизиите се помали. Во Русија тоа е помалку од еден процент и тука не треба да се очекуваат дополнителни изненадувања.

ЕТФ

Инвестициските фондови постепено застаруваат кога станува збор за инвестициски фондови кои нудат да инвестираат во инструменти со кои се тргува на берзата. Тука има две алтернативи:

- Инвестирањето во ЕТФ обично е попрофитабилна алтернатива за инвеститорот отколку заеднички фонд.

- Втората алтернатива е независно купување на акции, обврзници, други финансиски инструменти : на индивидуална инвестициска сметка за долгорочна инвестиција, а потоа последователно добивање на даночен одбиток.

портфолио за себе не полошо отколку што тоа го прават професионалните менаџери за него. Друга работа е што за ова треба да имате одредени вештини, ако инвеститорот нема такви вештини, тогаш подобро е да купите средства од ЕТФ.

Во која ситуација заедничките фондови можат да бидат од интерес?

На пример, ако некое лице гледа во недвижен имот, тогаш заедничките фондови за недвижнини можат да станат единствена алатка за него. Ова е всушност рускиот аналог на американските стапки. Или заеднички фондови кои инвестираат во уметнички објекти, бидејќи за инвеститор без специфични вештини е доста тешко да инвестира во ИТ индустријата, тогаш заедничките фондови овде им помагаат на сите што сакаат да се обидат во оваа област да го направат тоа.

Како да инвестирате во заеднички фондови?

За да инвестирате во заеднички фонд, ќе треба да отворите сметка кај брокер, ако сметката е отворена, тогаш останува да го пронајдете јазичето со списокот на заеднички фондови и да го изберете соодветниот. Мислењето на професионалците е добро, но пожелно е инвеститорот да ги разбере основите на економијата и да има идеја за берзата, ако е можно, потоа консултирајте се со брокер. Ова го олеснува изборот на вистинскиот PIF.

Важно: проверете ја достапноста на лиценцата на страницата: https://www.cbr.ru/registries/RSCI/activity_uk_if/

рејтинг на принос на заеднички фондови

| заеднички фонд | Принос | Веб-страница |

| Системски капитал – мобилен | 14,88% | https://sistema-capital.com/catalog/ |

| УРАЛСИБ злато | 3,66% | https://www.uralsib.ru/investments-and-insurance/ivestitsii/paevye-investitsionnye-fondy-pif-/ |

| Сбербанк – Глобален пазар на долгови | 2,58% | https://www.sber-am.ru/individuals/funds/ |

| RGS-Zoloto | 2,09% | https://www.rgsbank.ru/personal/investment/pif/open/ |

| Рајфајзен – злато | 2,02% | https://www.raiffeisen.ru/retail/deposit_investing/funds/ |

| Газпромбанк – злато | 1,75% | https://www.gpb-am.ru/individual/pif |

| Нова градба | 1,72% | http://pif.naufor.ru/pif.asp?act=view&id=3164 |

| Капитал-злато | 1,69% | http://www.kapital-pif.ru/ru/about/ |

Заемни фондови (заемни фондови): што е тоа и како функционира заеднички фонд, рејтинг на најдобрите заеднички фондови по профитабилност: https://youtu.be/GB_UJvUDy_s

Заеднички фондови на Сбербанк – што е удел во Сбербанк?

Сбербанк е препознатлива и доверлива банка која постои повеќе од 100 години. Разумно е да се инвестира во таква банка, а за ова има многу варијанти на заеднички фондови, ќе ги истакнеме главните:

- Фонд за обврзници – Илја Муромец ( https://www.sberbank.ru/ru/person/investments/pifs/fund_bond_im ). Се состои од државни, општински, корпоративни обврзници на сигурни руски издавачи. Добива приход од купонски плаќања и раст на вредноста на средството. Заеднички инвестициски фонд со низок процент на ризик од 0-5%, приход над инфлацијата од 8-10% и умерена ликвидност.

- Фонд за акции и обврзници – Балансиран ( https://www.sberbank.ru/ru/person/investments/pifs/fund_balanced ). Мешовит заеднички фонд комбинира два вида хартии од вредност. Добивка од капитални добивки, приходи од обврзници. Вложува главно во руски финансиски инструменти, принос од 10-20%, висок ризик и умерена ликвидност.

- Фондот Добриња Никитич ( https://www.sberbank.ru/ru/person/investments/pifs/fund_equity_dn- ) се состои од акции на руски компании. Она што го прави фондот високо ризичен, профитабилен 15-20% и одржува умерена ликвидност.

Инвестициски фондови на Сбербанк што се тргуваат со размена: дали вреди да се инвестира – заеднички фондови SBMX, SBSP, SBRB, SBCB и SBGB: https://youtu.be/DBRrF-z-1do

Заемни фондови Тинкоф

Зазема водечка позиција меѓу популарните брокери, е рангирана на прво место во однос на бројот на активни клиенти и инвестиции во заеднички фондови на банката, се смета за сигурен и профитабилен бизнис.

- Вечно портфолио RUB ( https://www.tinkoff.ru/invest/etfs/TRUR/ ) – Фондот инвестира во три инструменти, руски акции и обврзници, злато. Инвестирањето во различни финансиски инструменти ви овозможува да преземете минимален ризик при инвестирање, но во исто време го прави ниско-приносен 5-10%. Влезна цена од 6,04 рубли.

- Постојан приход USD ( https://www.tinkoff.ru/invest/etfs/TUSD/ ) – предвидува инвестиции во американски акции, обврзници и злато во три еднакви акции. Принос во долари 5-10%, со ниско ниво на ризик. Цената на акцијата е 0,2 долари.

- Вечен приход EU R ( https://www.tinkoff.ru/invest/etfs/TEUR/ ) – предвидува инвестиции во европски акции, обврзници и злато во три еднакви акции. Принос во евра 3-5%, низок ризик. Цената на инвестициите е 0,10 евра.

Заеднички фондови Алфа Капитал

Друштвото за управување нуди интересен тип на инвестиции во различни светски и руски компании. Професионалци ја анализираат секоја компанија и потоа инвестираат.

- Ресурс ( https://www.alfacapital.ru/individual/pifs/opifa_akn/ ) – менаџерот бара, анализира ветувачки залихи во секторите за нафта и гас и петрохемија, рударство. Приносот е 15-30%.

- Течни акции ( https://www.alfacapital.ru/individual/pifs/opifa_akliq/ ) – се избираат најголемите руски и странски издавачи, со најдобри финансиски перформанси и изгледи за раст. Принос 15-25%.

- Биланс ( https://www.alfacapital.ru/individual/pifs/opif_aks/ ) – инвестиции во најдобрите руски акции и обврзници. Умерен ризик и принос од 15-20%.

Инвестициски рок

Инвеститорот може да купи и продаде удел во истиот ден, но треба да разберете дека тогаш средствата се губат поради провизии. Колку подолго држите акција, толку е поисплатлива инвестицијата, привлекување со убави бројки со високи приноси, тие значат период од 3 или 5 години, за еден месец инвестициите може да не ја додадат вредноста на акцијата.

Ризик

Има различни акции со низок степен на ризик, но тогаш приносот ќе биде помал. Колку е поголем приносот, толку е поголем ризикот. Бидејќи финансиските инструменти не се имуни на пазарните флуктуации и кога пазарот паѓа, вредноста на фондот може да падне.

i would like to invested.