Өз ара фонд (PIF) – инвестициялоону каалаган адамдар үчүн менеджер тарабынан чогултулган баалуу кагаздардын портфели. Кеп өз алдынча портфелди чогултуунун кереги жок, үлүштүк фонддор рыноктун кесипкөй катышуучулары (

брокерлер , банк бөлүмдөрү, башкаруучу компаниялар) финансылык инструменттердин бир нече түрлөрүнөн жана кардарларга үлүштүк фонддун үлүшүн сатып алууну сунуштайт.

- Өз ара фонддун үлүшү

- Өз ара фонддун ээлери

- Кандай өз ара фонддор бар жана кайсы вариант кимге ылайыктуу болушу мүмкүн

- Бир акция канча турат

- Өз ара фонд менен ETFтин ортосунда кандай айырма бар?

- ETFs

- Кайсы кырдаалда өз ара фонддор кызыкдар болушу мүмкүн?

- Өз ара фонддорго кантип инвестициялоо керек?

- өз ара фонддун кирешелүүлүгүнүн рейтинги

- Сбербанктын өз ара каражаттары – Сбербанктын үлүшү деген эмне?

- Өз ара фонддор Tinkoff

- Өз ара фонддор Alfa Capital

- Инвестиция мөөнөтү

- Тобокел

Өз ара фонддун үлүшү

Кардар үлүштүк фондду сатып алуу үчүн өзүнүн жеке эсебине киргенде, ага ар кандай секторлордун облигацияларынан жана акцияларынан турган портфелдерди тандоо сунушталат: мунай жана газ, металл иштетүү, чийки зат, IT жана башкалар. Портфелдин сатып алуу баасы – бул үлүштүк фонддун же үлүштүн үлүшү. Аны сатып алууга, сатууга, жада калса күрөөгө коюуга болот. Акциянын баасы убакыттын өтүшү менен өсөт деп болжолдонууда, эгерде бул фонддун стратегиясы компетенттүү болуп чыкса, бир нече убакыт өткөндөн кийин инвестор өз үлүшүн сатып алгандан кымбатка сатып, пайда таба алат, жок дегенде бул баары идеалдуу дүйнөдө кандай көрүнөт.

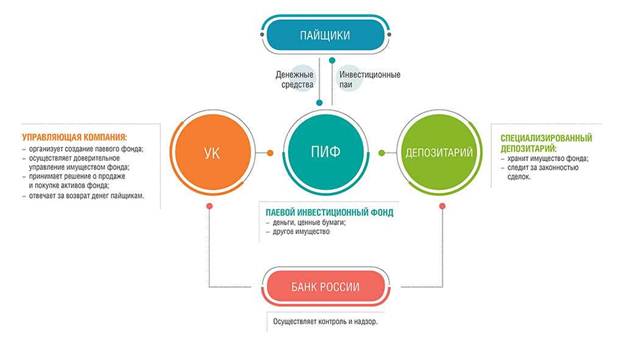

Өз ара фонддун ээлери

Үлүштүк фонддун каражаттарын башкаруучу компания башкарат, акционерлердин акчасына каржылык пайда алып келүү үчүн кайсы инструменттерди сатып алууну башкаруучу компаниянын кызматкерлери чечет. Башкаруучу компания каржылык мекеме болуп саналат. Россияда 50гө жакын ири башкаруучу компаниялар бар, алардын эң мыктылары ири финансылык топтун курамына кирет. Мисалы, банк, брокердик компания жана башкаруучу компанияны камтыйт каржылык топ Сбербанк – Сбербанк Asset Management.

Кандай өз ара фонддор бар жана кайсы вариант кимге ылайыктуу болушу мүмкүн

Эгерде инвестор акцияларга инвестициялоону ойлосо, бир нече факторлорду эске алуу керек:

- Өз ара фонддор инвестиция багыты боюнча ар кандай болот , башкача айтканда, акцияларга, облигацияларга, валюталарга, кыймылсыз мүлккө, баалуу металлдарга жана искусствого инвестициялаган үлүштүк фонддор бар. Бирок сиз түшүнүшүңүз керек, үлүштөрдүн үлүштүк фонддору дайыма эле бардык акчанын жүз пайызын акцияларга жөнөтө бербейт, эреже катары, белгилүү бир белгиленген чектөөлөр бар, мисалы, эгерде бул үлүштөрдүн үлүштүк фонду болсо, анда 80% акча акцияларга салынышы керек, 20% облигацияларга түшүшү мүмкүн.

- 50% дан 50% га чейин инвестициялаган аралаш инвестициялык фонддор бар . Жарымы акцияларга, калганы облигацияларга берилет. Россияда алар ар кандай активдерге, атүгүл эң кооптуу болгондорго инвестиция салган квалификациялуу инвесторлор үчүн үлүштүк фонддорго, ошондой эле кеңири аудиторияга жеткиликтүү болгон өз ара фонддорго бөлүнөт: квалификациясы жок инвесторлор же чекене инвесторлор. Алардын жеткиликтүү активдеринин диапазону эң аз тобокелдүү финансылык инструменттер менен чектелет.

экенин эскертебиз . Ошондуктан, инвестор үлүштүк фонд өз акчасын кайда жумшаарын түшүнгөндө, ар бир үлүштүк фонддун инвестициялык декларациясы менен таанышып чыгуу зарыл, анткени анда каражаттардын кандай үлүшү жана башкаруучу компаниялар кандай инвестиция салууга укуктуу экени так жазылган. Аманатчылардын акчасы кеткен инструменттерден тышкары, үлүштүк фонддор акцияларды сатып алуу жана сатуу боюнча убакыт жагынан айырмаланат. Бул жерде 3 негизги категориялар бар:

- үлүштөрүн күн сайын түзмө-түз сатып алууга жана сатып алууга мүмкүн болгон ачык инвестициялык фонддор. Мындай өз ара фонддор, алардан акчаны тез эле алууга мүмкүн экендигин эске алып, ликвиддүү активдерге, мисалы, көк чиптердин акцияларына инвестициялайт , алар үчүн суроо-талап дайыма бар;

- интервалдык каражаттар – белгилүү бир убакыт аралыгында сатып алууга же сатууга мүмкүн болгон бирдиктер. Эреже катары, бул жылына бир нече жолу жасалышы мүмкүн;

- Үчүнчү категорияга жабык фонддор кирет, алардын акциялары жалпысынан фонд түзүлүп жаткан учурда гана сатып алынышы мүмкүн, ал эми фонд жабылган учурда сатылышы мүмкүн.

Экинчи жана үчүнчү сорттор – интервалдык жана жабык фонддор аз ликвиддүү инструменттерге инвестициялай алат, анткени алар инвесторлор алардан акчаны качан алаарын алдын ала айтышат. Бир жагынан алганда, аз ликвиддүү инструменттер көбүрөөк тобокелдиктерге ээ, бирок экинчи жагынан, алар жакшыраак пайда потенциалына ээ. Ошондуктан, консерваторлор ачык инвестициялык фонддорду тандаганы жакшы. Эгерде инвестор тобокелге барууга даяр болсо, анда интервал же жабык болот.

Бир акция канча турат

Акциянын баасы күн сайын өзгөрүп, ошого жараша фонд сатып алган активдердин наркына түздөн-түз көз каранды экенин эскертебиз. Инвесторлордун кирешеси акциянын баасы канчага өскөнүнө жараша аныкталат. Сиз башкаруучу компаниялардын веб-сайтында жана башка ачык булактардан акциянын баасынын динамикасын байкай аласыз. Бул каражаттар акциянын баасын күн сайын күндүн аягында, ал эми интервалдык жана жабыктарды айына бир жолудан кем эмес жарыялайт. Акцияны сатып алууда инвестор премиум төлөйт. Ал инвестицияланган каражаттардын көлөмүнө жана үлүштүк фонддорду сатып алуу жүзөгө ашырылуучу агентке жараша инвестициялардын суммасынын 5 пайызына жетиши мүмкүн. Акцияны сатууда сиз арзандатуу деп аталган нерсе менен жасайсыз. Бул инвестордун үлүшкө канча убакыт ээлик кылганына, агенттин конкреттүү шарттарына жараша болот. Эреже катары, арзандатуу анын наркынын үч пайызынан ашпайт.

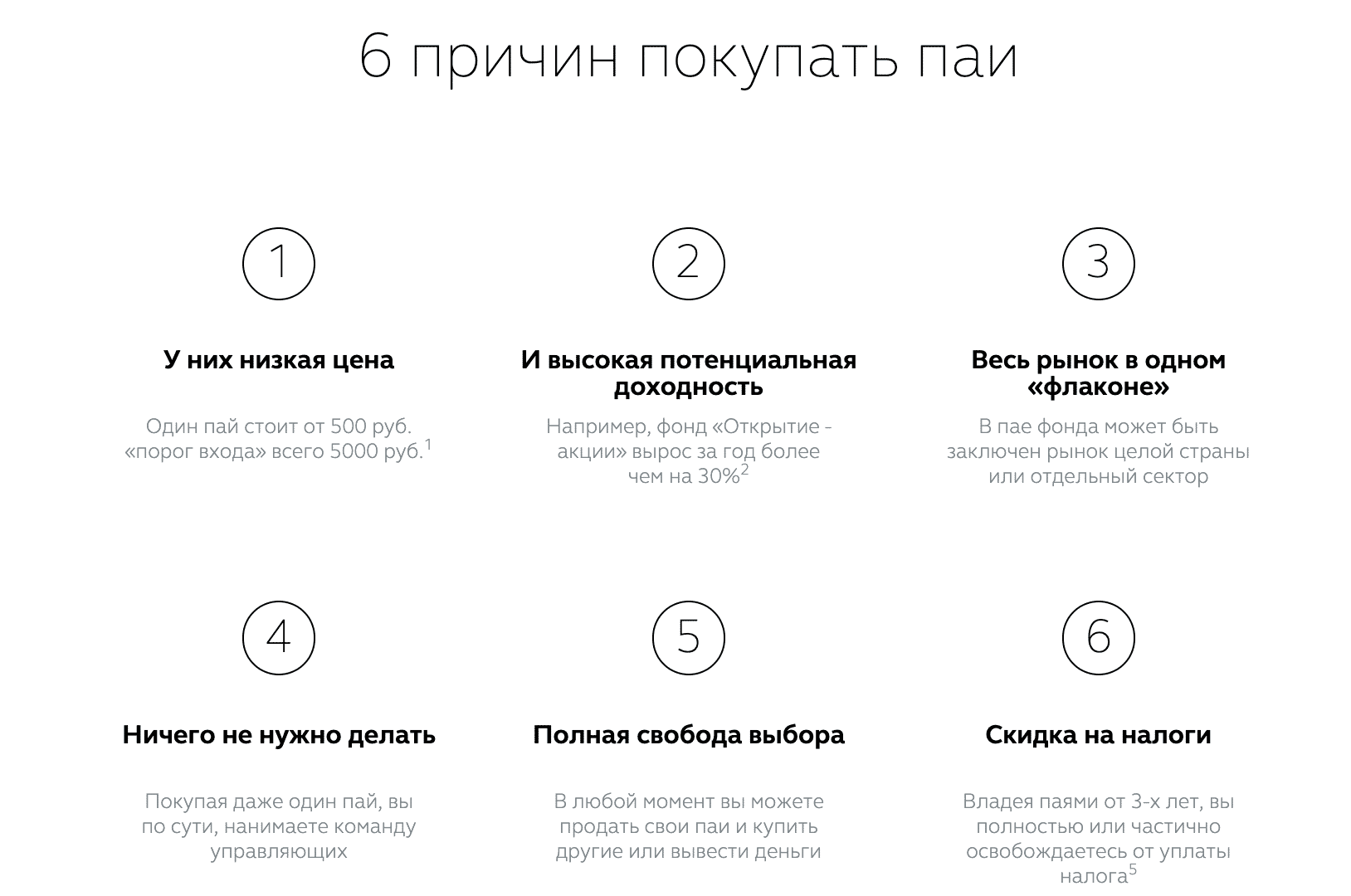

- Жеткиликтүүлүк . Өз ара фонддорго инвестициялардын кирүү босогосу төмөн. Сиз 1000 рублден баштаса болот

- Башкаруудагы кесипкөйлүк . Эксперттер инвесторлордун акчасын башкарат. Чынында, бул аргумент талашсыз, анткени эксперттер техникалык жактан кантип инвестициялоону билишет: эсеп ачуу, финансылык инструменттерди сатып алуу, соода ачуунун шартын коюу. Бирок эксперттер эртең миллионер болуу үчүн эмне сатып аларын билишпейт, анткени, тилекке каршы, каржы базарлары табиятынан күтүүсүз. Ошондуктан, кээде, Пабыл осьминог көп жылдык тажрыйбасы бар экспертке караганда көбүрөөк так прогноз бере алат.

- Жогорку түшүм . Өз ара фонддор сатылганда, сатып алуучуга депозиттер боюнча кирешеден жогору боло турган потенциалдуу жогорку киреше жөнүндө айтылат. Биринчиден, өз ара фонддун кирешеси эч кандай кепилдикке алынбайт жана өз ара фонд активдин кандайдыр бир түрүнө инвестициялайт. Эгерде инвестор үлүштүк фондго ээлик кылып турганда рынок ошол убакыттын ичинде өспөсө, анда үлүштүк фонд эч кандай рентабелдүүлүк көрсөтпөйт, ал эми депозиттин рентабелдүүлүгү дагы эле белгиленген. Жалпысынан, үлүштүк фонддордун кирешелүүлүгүн депозит менен эмес, индекс менен салыштыруу туура болот. Жөн гана индекске инвестициялоо – Ошондо сиз жигердүү башкаруу канчалык пайдалуу экенин түшүнүүгө болот.

- Алар төмөн комиссиялар жөнүндө сүйлөшөт , бирок маалымат дайыма эле чындыкка дал келбейт. Өз ара фонддор, аларды сатып алган адам үчүн абдан кымбат окуя болуп саналат, жана, албетте, бул өз алдынча салым караганда алда канча кымбат.

- Ликвиддүүлүк . Ачык фонддордун акциялары каалаган убакта кошумча жоготууларсыз сатыла алат, бул туура, бирок ликвиддүү инструменттердеги үлүштөр жөнүндө сөз кыла турган болсок, анда бул кошумча жоготууларсыз каалаган убакта жүргүзүлүшү мүмкүн.

- Жеңилдетилген салык салуу . Кээ бир каржы компаниялары үлүштүк фонддун активдеринин өсүшү менен инвесторлор акциялардан жылына үч миллион рублдан аз киреше тапса, үч жылдан ашык акцияларга ээ болсо, киреше салыгынан бошотулушу мүмкүн дешет. Бул кадимки жана биржалардагыдай эле. Ошого жараша активдердин наркынын өсүшүнөн киреше салыгы төлөнбөйт.

Өз ара фонд менен ETFтин ортосунда кандай айырма бар?

Бүгүнкү күндө, ETF инструменти популярдуулукка ээ болууда

, башкача айтканда, биржада сатылган каражаттар, алар жакшы эски ретро-граддык өз ара фонддорго караганда популярдуу. Эгерде биз өз ара фонддорду жана ETFтерди салыштыра турган болсок, анда экинчисинин артыкчылыктары бетинде.

- Биринчиден, алар өтүмдүү, сатып алуу оңой, алар брокердик эсеп аркылуу сатылып алынат же биз аны башка платформалардан да сатып алсак болот, салык жеңилдиги да бар.

- Өз ара каражаттар башкаруучу компаниянын кеңсесинде, алардын веб-сайтында сатып алынат. Бул брокердик эсеп жана башка аянтчалар аркылуу өз ара фондду сатып алуу мүмкүн эмес. Бул терс жагдай.

- Өз ара фонддор активдүү башкарылат. Менеджерлер ар дайым индекстен ашып кетүүгө аракет кылышат, ал эми ETFs дээрлик дайыма биржа индексин ээрчишет.

- Өз ара фонд үчүн, эгерде комиссия үстөктөрдү жана арзандатууларды эсепке албаганда, 3,5 пайыз чегинде болсо, анда ETFs үчүн комиссиялар төмөн. Орусияда бул бир пайыздан аз, бул жерде эч кандай кошумча сюрприз күтпөш керек.

ETFs

Инвестициялык фонддор биржада сатылуучу инструменттерге инвестициялоону сунуш кылган үлүштүк фонддорго келгенде бара-бара эскирип баратат. Бул жерде эки альтернатива бар:

- ETFке инвестиция салуу, адатта, өз ара фондго караганда инвестор үчүн пайдалуу альтернатива болуп саналат.

- Экинчи альтернатива – акцияларды, облигацияларды, башка финансылык инструменттерди өз алдынча сатып алуу : узак мөөнөттүү инвестициялоо үчүн жеке инвестициялык эсепке, андан кийин салыктык чегерүүлөрдү алуу.

, ал үчүн профессионал менеджерлер жасагандан жаман эмес. Дагы бир нерсе, бул үчүн белгилүү бир көндүмгө ээ болушуңуз керек, эгерде инвестордун мындай жөндөмү жок болсо, анда ETF каражаттарын сатып алганыңыз жакшы.

Кайсы кырдаалда өз ара фонддор кызыкдар болушу мүмкүн?

Мисалы, эгерде адам кыймылсыз мүлккө көз чаптырса, анда кыймылсыз мүлктүн пай фонддору ал үчүн уникалдуу курал болуп калышы мүмкүн. Бул, чынында, америкалык чендердин орус аналогу болуп саналат. Же арт объекттерине инвестиция салган үлүштүк фонддор, анткени IT тармагына инвестиция салуу конкреттүү көндүмдөрү жок инвестор үчүн абдан кыйын, анда бул жерде өз ара фонддор бул чөйрөдө аракет кылгысы келгендердин баарына жардам берет.

Өз ара фонддорго кантип инвестициялоо керек?

Өз ара фондго инвестициялоо үчүн, сиз брокерден эсеп ачууңуз керек, эгерде эсеп ачык болсо, анда үлүштүк фонддордун тизмеси менен өтмөктү таап, тиешелүүсүн тандоо керек. Профессионалдардын пикири жакшы, бирок инвестор экономиканын негиздерин түшүнүп, биржа жөнүндө түшүнүккө ээ болушу абзел, эгер мүмкүн болсо, брокер менен кеңешип. Бул туура PIF тандоону жеңилдетет.

Маанилүү иш: сайттан лицензиянын бар экендигин текшериңиз: https://www.cbr.ru/registries/RSCI/activity_uk_if/

өз ара фонддун кирешелүүлүгүнүн рейтинги

| өз ара фонд | Түшүм | Вебсайт |

| Системалык капитал – мобилдик | 14,88% | https://sistema-capital.com/catalog/ |

| URALSIB Gold | 3,66% | https://www.uralsib.ru/investments-and-insurance/ivestitsii/paevye-investitsionnye-fondy-pif-/ |

| Сбербанк – Глобалдык карыз рыногу | 2,58% | https://www.sber-am.ru/individuals/funds/ |

| RGS-Zoloto | 2,09% | https://www.rgsbank.ru/personal/investment/pif/open/ |

| Райффайзен – Алтын | 2,02% | https://www.raiffeisen.ru/retail/deposit_investing/funds/ |

| Газпромбанк – Алтын | 1,75% | https://www.gpb-am.ru/individual/pif |

| Жаңы курулуш | 1,72% | http://pif.naufor.ru/pif.asp?act=view&id=3164 |

| Капитал-алтын | 1,69% | http://www.kapital-pif.ru/ru/about/ |

Өз ара фонддор (үлүштүк фонддор): бул эмне жана үлүштүк фонд кантип иштейт, кирешелүүлүгү боюнча эң мыкты үлүштүк фонддордун рейтинги: https://youtu.be/GB_UJvUDy_s

Сбербанктын өз ара каражаттары – Сбербанктын үлүшү деген эмне?

Сбербанк – 100 жылдан ашуун убакыттан бери иштеп келе жаткан таанымал жана ишенимдүү банк. Мындай банкка инвестиция салуу жөндүү жана бул үчүн өз ара фонддордун көптөгөн түрлөрү бар, биз алардын негизгилерин бөлүп көрсөтөбүз:

- Облигациялар фонду – Илья Муромец ( https://www.sberbank.ru/ru/person/investments/pifs/fund_bond_im ). Россиянын ишенимдүү эмитенттеринин мамлекеттик, муниципалдык, корпоративдик облигацияларынан турат. Ал купондук төлөмдөрдөн жана активдин наркынын өсүшүнөн киреше алат. Тобокелдиктин төмөн пайызы 0-5%, кирешеси 8-10% инфляциядан жогору жана орточо ликвиддүүлүк менен пай инвестициялык фонд.

- Акциялар жана облигациялар үчүн фонд – Балансталган ( https://www.sberbank.ru/ru/person/investments/pifs/fund_balanced ). Аралаш өз ара фонд баалуу кагаздардын эки түрүн бириктирет. Капиталдан түшкөн пайда, облигациялардан түшкөн киреше. Негизинен россиялык каржы инструменттерине инвестиция салат, 10-20% кирешелүүлүк, жогорку тобокелдик жана орточо ликвиддүүлүк.

- Добрынья Никитич фонду ( https://www.sberbank.ru/ru/person/investments/pifs/fund_equity_dn- ) орусиялык компаниялардын акцияларынан турат. Фондду өтө кооптуу, 15-20% кирешелүү жана орточо ликвиддүүлүктү сактайт.

Сбербанктын биржадагы пайлык фонддору: инвестициялоо керекпи – SBMX, SBSP, SBRB, SBCB жана SBGB пайлык фонддору: https://youtu.be/DBRrF-z-1do

Өз ара фонддор Tinkoff

Ал популярдуу брокерлердин арасында алдыңкы орунду ээлейт, активдүү кардарлардын саны жана банктын үлүштүк фонддоруна салымдары боюнча биринчи орунду ээлейт, ишенимдүү жана кирешелүү бизнес болуп эсептелет.

- Түбөлүк RUB портфели ( https://www.tinkoff.ru/invest/etfs/TRUR/ ) – Фонд үч инструментке, орус акцияларына жана облигацияларына, алтынга инвестиция салат. Ар кандай каржылык инструменттерге инвестиция салуу, инвестициялоодо минималдуу тобокелдикти өзүнө алууга мүмкүндүк берет, бирок ошол эле учурда аны 5-10% төмөн кирешелүү кылат. Кирүү баасы 6,04 руб.

- Түбөлүк киреше АКШ доллары ( https://www.tinkoff.ru/invest/etfs/TUSD/ ) – америкалык акцияларга, облигацияларга жана алтынга үч бирдей үлүштө инвестициялоону камсыз кылат. Доллардагы кирешелүүлүк 5-10%, тобокелдиктин төмөн деңгээли менен. Акциянын баасы 0,2 долларды түзөт.

- Түбөлүк киреше EU R ( https://www.tinkoff.ru/invest/etfs/TEUR/ ) – үч бирдей үлүштө европалык акцияларга, облигацияларга жана алтынга инвестициялоону камсыз кылат. Евродо кирешелүүлүк 3-5%, тобокелдиги аз. Инвестициялардын баасы 0,10 еврону түзөт.

Өз ара фонддор Alfa Capital

Башкаруучу компания ар кандай дүйнөлүк жана орусиялык компанияларга инвестициянын кызыктуу түрүн сунуштайт. Профессионалдар ар бир компанияны талдап, анан инвестиция салат.

- Ресурс ( https://www.alfacapital.ru/individual/pifs/opifa_akn/ ) – менеджер издеп жатат, мунай-газ жана мунай-химия, тоо-кен тармагында келечектүү запастарды талдоо. Түшүмдүүлүк 15-30% түзөт.

- Ликвиддүү үлүштөр ( https://www.alfacapital.ru/individual/pifs/opifa_akliq/ ) – ири россиялык жана чет өлкөлүк эмитенттер тандалып алынат, мыкты каржылык көрсөткүчтөр жана өсүү келечеги бар. Түшүмдүүлүк 15-25%.

- Баланс ( https://www.alfacapital.ru/individual/pifs/opif_aks/ ) – мыкты орус акцияларына жана облигацияларына инвестициялар. Орточо тобокелдик жана 15-20% кирешелүүлүгү.

Инвестиция мөөнөтү

Инвестор ошол эле күнү үлүшүн сатып алып, сата алат, бирок анда комиссиялар боюнча каражаттар жоголуп кетерин түшүнүү керек. Канчалык көп үлүшкө ээ болсоңуз, ошончолук кирешелүү инвестиция, жогорку кирешелүү кооз сандар менен азгырылып, алар 3 же 5 жылдык мөөнөттү билдирет, бир айга салымдар үлүштүн наркына кошулбашы мүмкүн.

Тобокел

Тобокелдиктин төмөн деңгээли менен ар кандай үлүштөр бар, бирок андан кийин түшүмдүүлүк төмөн болот. Кайтылуу канчалык жогору болсо, тобокелдик ошончолук жогору болот. Финансылык инструменттер рыноктун олку-солкулугунан иммунитетке ээ болбогондуктан жана рынок төмөндөгөндө фонддун наркы төмөндөшү мүмкүн.

i would like to invested.