Фонди муштарак (PIF) як портфели коғазҳои қиматнокест, ки аз ҷониби менеҷер барои одамоне, ки мехоҳанд сармоягузорӣ кунанд, ҷамъоварӣ мекунанд. Гап дар он аст, ки ба шумо лозим нест, ки портфелро мустақилона ҷамъ кунед, фондҳои муштарак иштирокчиёни касбии бозор (

брокерҳо , воҳидҳои бонкӣ, ширкатҳои идоракунӣ) аз якчанд намуди воситаҳои молиявӣ мебошанд ва ба мизоҷон пешниҳод мекунанд, ки саҳми фонди муштаракро харидорӣ кунанд.

- Ҳиссаи фонди муштарак

- Соҳибони фондҳои муштарак

- Кадом фондҳои муштарак вуҷуд доранд ва кадом вариант ба кӣ мувофиқат мекунад

- Як саҳмия чанд пул аст

- Фарқи байни фонди муштарак ва ETF чист?

- ETFs

- Дар кадом ҳолат фондҳои муштарак метавонанд манфиатдор бошанд?

- Чӣ тавр ба фондҳои муштарак сармоягузорӣ кардан мумкин аст?

- рейтинги ҳосилнокии фондҳои муштарак

- Фондҳои муштараки Сбербанк – саҳмия дар Сбербанк чист?

- Фондҳои муштараки Tinkoff

- Фондҳои муштараки Alfa Capital

- Мӯҳлати сармоягузорӣ

- Хавф

Ҳиссаи фонди муштарак

Вақте ки муштарӣ барои харидани фонди муштарак ба суратҳисоби шахсии худ ворид мешавад, ба ӯ интихоби портфелҳои иборат аз вомбаргҳо ва саҳмияҳои соҳаҳои гуногун: нафту газ, коркарди металл, ашёи хом, IT ва ғайра пешниҳод карда мешавад. Нархи хариди портфел саҳми фонди муштарак ё саҳмия мебошад. Онро харидан, фурӯхтан ва ҳатто ба гарав додан мумкин аст. Тахмин меравад, ки нархи саҳмия бо мурури замон афзоиш хоҳад ёфт, агар стратегияи ин фонд салоҳиятнок гардад, пас аз чанд вақт сармоягузор метавонад саҳмияи худро ба маблағи зиёдтар аз харидаш фурӯхта, фоида ба даст орад, ҳадди аққал ин чи тавр хамаи он дар чахони идеалй ба назар мерасад.

Соҳибони фондҳои муштарак

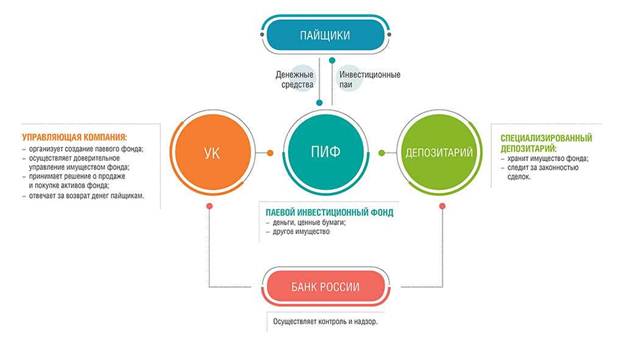

Маблағҳои фонди инвеститсионалӣ аз ҷониби ширкати идоракунанда идора карда мешавад, маҳз кормандони ширкати идоракунанда қарор мекунанд, ки кадом асбобҳоро бо пули саҳҳомон харидорӣ кунанд, то ба онҳо фоидаи молиявӣ расонанд. Ширкати идоракунӣ як муассисаи молиявӣ мебошад. Дар Русия тақрибан 50 ширкати бузурги идоракунӣ мавҷуд аст, ки беҳтарини онҳо як гурӯҳи бузурги молиявӣ мебошанд. Масалан, гурӯҳи молиявии Сбербанк, ки бонк, ширкати брокерӣ ва ширкати идоракуниро дар бар мегирад – Sberbank Asset Management.

Кадом фондҳои муштарак вуҷуд доранд ва кадом вариант ба кӣ мувофиқат мекунад

Агар сармоягузор дар бораи сармоягузорӣ ба саҳмияҳо фикр кунад, якчанд омилҳоро бояд ба назар гирифт:

- Фондҳои муштарак дар самти сармоягузорӣ фарқ мекунанд , яъне фондҳои муштарак мавҷуданд, ки ба саҳмияҳо, вомбаргҳо, асъор, амволи ғайриманқул, металлҳои қиматбаҳо ва санъат сармоягузорӣ мекунанд. Аммо шумо бояд фаҳмед, ки фондҳои муштараки саҳмияҳо на ҳама вақт сад фоизи тамоми пулро ба саҳмияҳо мефиристанд, чун қоида, маҳдудиятҳои муайяни собит мавҷуданд, масалан, агар ин фонди муштараки саҳмияҳо бошад, пас 80% пул бояд ба саҳмияҳо гузошта шавад, 20% метавонад ба вомбаргҳо афтад.

- Фондҳои муштараки омехта мавҷуданд , ки аз 50% то 50% сармоягузорӣ мекунанд. Нисфаш ба сахмияхо, бокимондааш ба облигацияхо дода мешавад. Дар Русия, онҳо ба фондҳои муштарак барои сармоягузорони соҳибихтисос, ки ба ҳама гуна дороиҳо, ҳатто дороиҳои аз ҳама хатарнок сармоягузорӣ мекунанд, инчунин фондҳои муштарак, ки барои аудиторияи васеъ дастрасанд: сармоягузорони беихтисос ё сармоягузорони чакана тақсим карда мешаванд. Доираи дороиҳои дастраси онҳо бо воситаҳои молиявии камтар хавфнок маҳдуд аст.

мебошанд. Аз ин рӯ, вақте сармоягузор мефаҳмад, ки фонди муштарак маблағҳои худро ба куҷо сармоягузорӣ мекунад, бояд бо декларатсияи сармоягузории ҳар як фонди муштарак шинос шавад, зеро дар он возеҳ гуфта шудааст, ки кадом саҳмияи маблағҳо ва ширкатҳои идоракунӣ ҳуқуқи сармоягузорӣ карданро доранд. Илова ба воситаҳое, ки пули амонатгузорон ба он ҷо меравад, фондҳои муштарак аз ҷиҳати хариду фурӯши саҳмияҳо аз рӯи вақт фарқ мекунанд. Дар ин ҷо 3 категорияи асосӣ мавҷуданд:

- фондхои инвестиционй кушода , ки сахмияхои онхоро хар руз айнан харидан ва харидан мумкин аст. Чунин фондҳои муштарак, бо назардошти он, ки пулро аз онҳо зуд гирифтан мумкин аст, ба дороиҳои пардохтпазир сармоягузорӣ мекунад, масалан, ба саҳмияҳои чипҳои кабуд , ки ҳамеша талабот вуҷуд дорад;

- Фондҳои фосилавӣ – воҳидҳое, ки метавонанд дар фосилаҳои муайяни вақт харидорӣ ё фурӯхта шаванд. Чун қоида, ин метавонад дар як сол якчанд маротиба анҷом дода шавад;

- Категорияи сеюм фондхои пушида мебошанд , ки сахмияхои онхоро умуман танхо дар лахзаи ташкил ёфтани фонд харидан ва хангоми баста шудани фонд фурухтан мумкин аст.

Навъҳои дуюм ва сеюм – фондҳои фосилавӣ ва пӯшида метавонанд ба воситаҳои камтар моеъ сармоягузорӣ кунанд, зеро онҳо пешгӯӣ мекунанд, ки кай сармоягузорон метавонанд аз онҳо пул гиранд. Аз як тараф, воситаҳои камтар моеъ хатари бештар доранд, аммо аз тарафи дигар, онҳо потенсиали фоидаи беҳтар доранд. Аз ин рӯ, барои консерваторон беҳтар аст, ки фондҳои муштараки кушодро интихоб кунанд. Агар сармоягузор омода бошад, ки таваккал кунад, пас фосилавӣ ё пӯшида кор мекунанд.

Як саҳмия чанд пул аст

Хотиррасон менамоем, ки нархи саҳмия ҳар рӯз тағйир меёбад ва мутаносибан он бевосита аз арзиши дороиҳое, ки фонд ба даст овардааст, вобаста аст. Даромади сармоягузорон аз рӯи он муайян хоҳад шуд, ки нархи саҳмия чӣ қадар афзоиш ёфтааст. Шумо метавонед динамикаи нархи саҳмияҳоро дар вебсайти ширкатҳои идоракунанда ва дигар манбаъҳои кушод пайгирӣ кунед. Ин фондҳо нархи саҳмияҳоро ҳар рӯз дар охири рӯз ва фосилавӣ ва бастаҳоро ҳадди аққал як маротиба дар як моҳ нашр мекунанд. Ҳангоми харидани саҳмия сармоягузор мукофотпулӣ медиҳад. Он вобаста ба хачми маблагхои гузошташуда ва агенте, ки ба воситаи он хариди фондхои инвестиционй сурат мегирад, метавонад ба 5 фоизи маблаги маблаггузорй расад. Ҳангоми фурӯши саҳмия шумо онро бо тахфиф ба истилоҳ анҷом медиҳед. Ин аз он вобаста аст, ки сармоягузор то чӣ андоза саҳмияро дар ихтиёр дорад, аз шартҳои мушаххаси агент вобаста аст. Аз руи коида тахфиф аз се фоизи арзиши он зиёд нест.

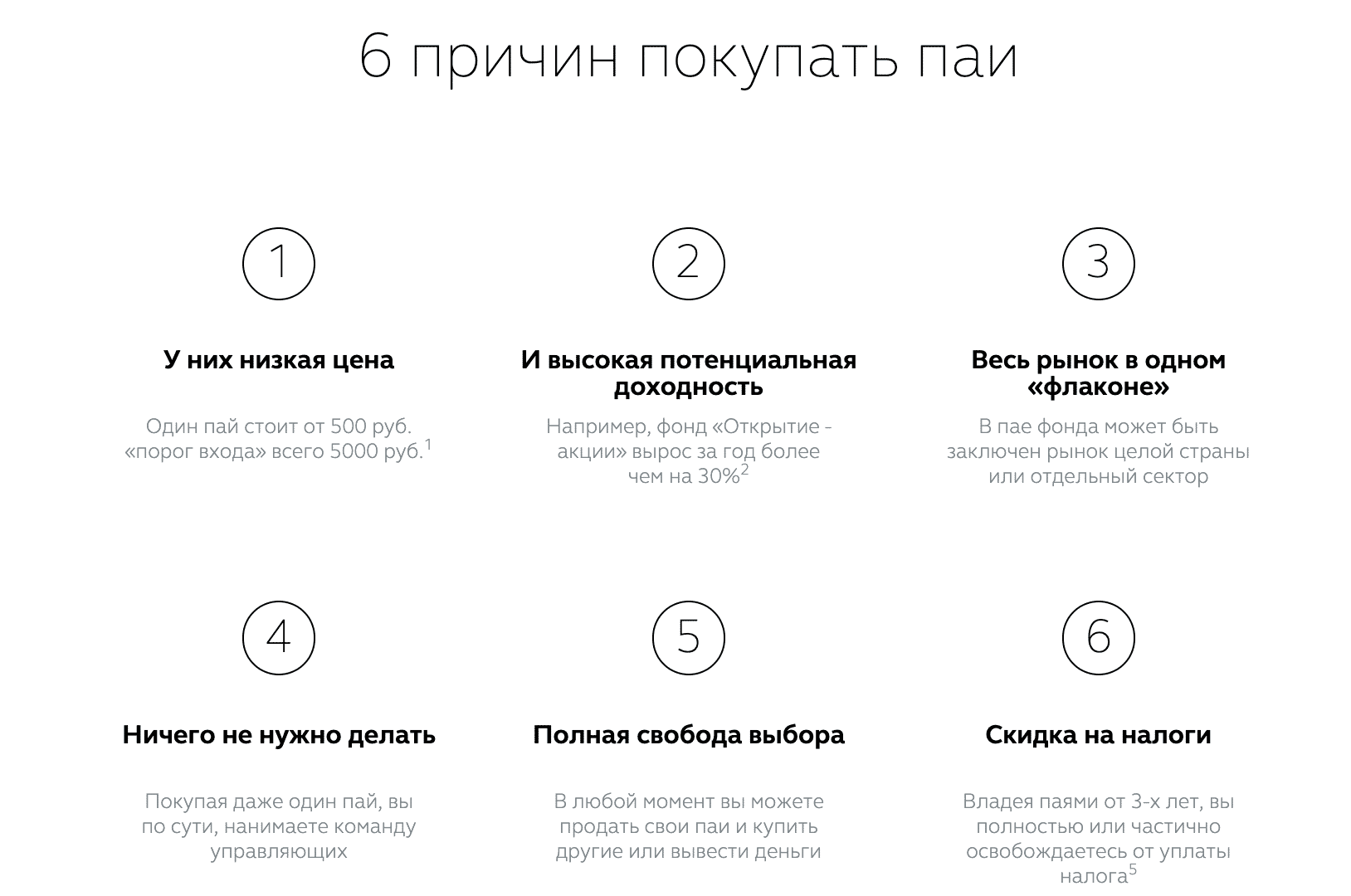

- Мавҷудият . Сармоягузориҳо ба фондҳои муштарак ҳадди ақали даромад доранд. Шумо метавонед аз 1000 рубл оғоз кунед

- Маҳорати касбӣ дар идоракунӣ . Коршиносон пулҳои сармоягузоронро идора мекунанд. Дарвоқеъ, ин далел баҳснок аст, зеро коршиносон аз ҷиҳати техникӣ чӣ гуна сармоягузорӣ карданро медонанд: суратҳисоб кушоед, воситаҳои молиявӣ харед, шарти кушодани савдоро муқаррар кунед. Аммо коршиносон намедонанд, ки фардо барои миллионер шудан чӣ харанд, зеро мутаассифона, бозорҳои молиявӣ табиатан пешгӯинашавандаанд. Аз ин рӯ, баъзан, Павлус ҳаштпо метавонад пешгӯии саҳмияҳоро дақиқтар аз коршиноси дорои таҷрибаи чандинсола диҳад.

- Хосили баланд . Ҳангоми фурӯхтани фондҳои муштарак ба харидор дар бораи даромади эҳтимолии баланд, ки аз даромади пасандозҳо зиёдтар хоҳад буд, гуфта мешавад. Аввалан, даромад аз фонди муштарак ба ҳеҷ ваҷҳ кафолат дода намешавад ва фонди муштарак ба як намуди дороиҳо сармоягузорӣ мекунад. Агар дар ин муддат бозор нашъунамо наёбад, дар ҳоле ки сармоягузор соҳиби фонди муштарак аст, пас фонди муштарак ягон даромаднокӣ нишон намедиҳад, дар ҳоле ки даромаднокии пасандоз то ҳол муқаррар карда мешавад. Умуман, даромади фондҳои муштаракро на бо пасандоз, балки бо индекс муқоиса кардан аз рӯи адолат аст. Пас шумо метавонед бифаҳмед, ки чӣ гуна идоракунии фаъол фоидаовартар аст – танҳо сармоягузорӣ ба индекс.

- Онҳо дар бораи комиссияҳои кам гап мезананд , аммо маълумот на ҳамеша дуруст аст. Фондҳои муштарак барои шахсе, ки онҳоро мехарад, як ҳикояи хеле гаронбаҳост ва, албатта, он аз сармоягузории худ хеле гаронтар аст.

- Пардохтпазирӣ . Саҳмияҳои фондҳои кушода метавонанд дар ҳар вақт бидуни талафоти иловагӣ фурӯхта шаванд, ин дуруст аст, аммо агар мо дар бораи саҳмияҳо дар воситаҳои пардохтшаванда гап занем, пас ин метавонад дар ҳар вақт бидуни талафоти иловагӣ анҷом дода шавад.

- Андозбандии имтиёзнок . Бархе аз ширкатҳои молӣ мегӯянд, ки бо афзоиши дороиҳои фондҳои муштарак, сармоягузорон дар сурати камтар аз се миллион рубл дар як сол аз саҳмияҳо, агар беш аз се сол саҳмия дошта бошанд, метавонанд аз андоз аз даромад озод шаванд. Ин ҳамон тавре ки бо бозорҳои муқаррарӣ ва саҳҳомӣ аст. Мутобиқан андоз аз даромад аз афзоиши арзиши дороиҳо пардохта намешавад.

Фарқи байни фонди муштарак ва ETF чист?

Имрӯз, асбоби ETF маъруфият пайдо

мекунад, яъне маблағҳое, ки дар биржа савдо карда мешаванд, онҳо нисбат ба фондҳои муштараки хуби ретро-градӣ маъмултаранд. Агар мо фондҳои муштарак ва ETF-ро муқоиса кунем, пас бартариҳои дуюм дар рӯи замин ҳастанд.

- Аввалан, онҳо моеътаранд, харидани онҳо осонтар аст, онҳо тавассути ҳисоби брокерӣ харида мешаванд ё мо метавонем онро дар дигар платформаҳо харем, инчунин имтиёзи андоз вуҷуд дорад.

- Маблағҳои муштарак дар офиси ширкати идоракунӣ, дар вебсайти онҳо харидорӣ карда мешаванд. Тавассути ҳисоби брокерӣ ва дигар платформаҳо харидани фонди муштарак ғайриимкон аст. Ин як нуқтаи манфӣ аст.

- Фондхои муштарак фаъолона идора карда мешаванд. Менеҷерҳо ҳамеша мекӯшанд, ки аз нишондиҳандаҳо бартарӣ дошта бошанд, дар ҳоле ки ETFҳо қариб ҳамеша индекси саҳҳомро пайравӣ мекунанд.

- Барои фонди муштарак, агар комиссия дар ҳудуди 3,5 фоиз бошад, баҳоҳо ва тахфифҳоро ҳисоб накарда, пас барои ETFҳо, комиссияҳо камтаранд. Дар Русия ин камтар аз як фоизро ташкил медиҳад ва дар ин ҷо набояд сюрпризҳои иловагӣ интизор шавад.

ETFs

Фондҳои сармоягузорӣ тадриҷан кӯҳна мешаванд, вақте сухан дар бораи фондҳои муштарак меравад, ки сармоягузорӣ ба воситаҳои мубодилаи асъорро пешниҳод мекунанд. Дар ин ҷо ду алтернатива вуҷуд дорад:

- Сармоягузорӣ дар ETF одатан барои сармоягузор алтернативаи фоидаовартар аз фонди муштарак мебошад.

- Варианти дуюм ин хариди мустақили саҳмияҳо, вомбаргҳо ва дигар воситаҳои молиявӣ мебошад : ба суратҳисоби инфиродии сармоягузорӣ барои сармоягузории дарозмуддат ва сипас гирифтани тарҳи андоз.

барои худ портфел эҷод кунад , бадтар аз он ки менеҷерони касбӣ барои ӯ ин корро мекунанд. Чизи дигар ин аст, ки барои ин шумо бояд малакаҳои муайян дошта бошед, агар сармоягузор чунин малака надошта бошад, пас беҳтар аст, ки маблағҳои ETF-ро харед.

Дар кадом ҳолат фондҳои муштарак метавонанд манфиатдор бошанд?

Масалан, агар шахс ба амволи ғайриманқул назар кунад, пас фондҳои муштараки амволи ғайриманқул метавонанд барои ӯ як воситаи беназир гардад. Ин дар асл аналоги русии нархҳои амрикоӣ аст. Ё фондҳои муштараке, ки ба объектҳои санъат сармоягузорӣ мекунанд, зеро барои сармоягузори бидуни малакаҳои мушаххас сармоягузорӣ ба соҳаи ТИ хеле душвор аст, пас фондҳои муштарак дар ин ҷо ба ҳама онҳое, ки мехоҳанд дар ин соҳа кӯшиш кунанд, кӯмак мекунанд.

Чӣ тавр ба фондҳои муштарак сармоягузорӣ кардан мумкин аст?

Барои сармоягузорӣ ба фонди муштарак, шумо бояд бо брокер суратҳисоб кушоед, агар суратҳисоб кушода бошад, пас он боқӣ мемонад, ки ҷадвалро бо рӯйхати фондҳои инвеститсионӣ пайдо кунед ва мувофиқи онро интихоб кунед. Фикри мутахассисон хуб аст, вале матлуб аст, ки сармоягузор асосҳои иқтисодро дарк кунад ва дар бораи бозори саҳҳомӣ тасаввуроте дошта бошад, агар имкон бошад, бо брокер машварат кунад. Ин интихоби дурусти PIF-ро осон мекунад.

Муҳим: мавҷудияти иҷозатномаро дар сайт санҷед: https://www.cbr.ru/registries/RSCI/activity_uk_if/

рейтинги ҳосилнокии фондҳои муштарак

| фонди муштарак | Ҳамоиш | Вебсайт |

| Сармояи система – мобилӣ | 14,88% | https://sistem-capital.com/catalog/ |

| Тиллои УРАЛСИБ | 3,66% | https://www.uralsib.ru/investments-and-insurance/ivestitsii/paevye-investitsionnye-fondy-pif-/ |

| Сбербанк – Бозори ҷаҳонии қарз | 2,58% | https://www.sber-am.ru/individuals/funds/ |

| RGS-Золото | 2,09% | https://www.rgsbank.ru/personal/investment/pif/open/ |

| Райффайзен – Тилло | 2,02% | https://www.raiffeisen.ru/retail/deposit_investing/funds/ |

| Газпромбонк – тилло | 1,75% | https://www.gpb-am.ru/individual/pif |

| Сохтмони нав | 1,72% | http://pif.naufor.ru/pif.asp?act=view&id=3164 |

| Капитал-тилло | 1,69% | http://www.kapital-pif.ru/ru/about/ |

Фондҳои муштарак (фондҳои муштарак): ин чист ва чӣ гуна фонди муштарак кор мекунад, рейтинги беҳтарин фондҳои муштарак аз рӯи даромаднокӣ: https://youtu.be/GB_UJvUDy_s

Фондҳои муштараки Сбербанк – саҳмия дар Сбербанк чист?

Сбербанк як бонки шинохта ва боэътимод аст, ки зиёда аз 100 сол вуҷуд дорад. Маблағгузорӣ ба чунин бонк оқилона аст ва барои ин бисёр навъҳои фондҳои муштарак мавҷуданд, ки мо асосиро таъкид мекунем:

- Фонди вомбаргҳо – Иля Муромец ( https://www.sberbank.ru/ru/person/investments/pifs/fund_bond_im ). Аз вомбаргҳои давлатӣ, мунисипалӣ ва корпоративии эмитентҳои боэътимоди Русия иборат аст. Он аз пардохтҳои купон ва афзоиши арзиши дороиҳо даромад мегирад. Фонди сармоягузории муштарак бо фоизи пасти хавфи 0-5%, даромад аз сатҳи таваррум аз 8-10% ва пардохтпазирии мӯътадил.

- Фонди саҳмияҳо ва вомбаргҳо – Balanced ( https://www.sberbank.ru/ru/person/investments/pifs/fund_balanced ). Фонди муштараки муштарак ду намуди коғазҳои қиматнокро муттаҳид мекунад. Фоида аз даромади сармоя, даромад аз облигацияҳо. Сармоягузориҳо асосан ба воситаҳои молиявии Русия, 10-20% даромад, хавфи баланд ва пардохтпазирии мӯътадил.

- Фонди Добрыня Никитич ( https://www.sberbank.ru/ru/person/investments/pifs/fund_equity_dn- ) аз саҳмияҳои ширкатҳои Русия иборат аст. Он чизе, ки фондро хеле хатарнок, 15-20% фоидаовар мекунад ва пардохтпазирии мӯътадилро нигоҳ медорад.

Фондҳои муштараки биржаи Сбербанк: оё маблағи сармоягузорӣ – SBMX, SBSP, SBRB, SBCB ва SBGB: https://youtu.be/DBRrF-z-1do

Фондҳои муштараки Tinkoff

Он дар байни брокерҳои машҳур мавқеи пешсафро ишғол мекунад, аз рӯи шумораи муштариёни фаъол ва сармоягузорӣ ба фондҳои инвеститсионии бонк ҷои аввалро ишғол мекунад, тиҷорати боэътимод ва даромаднок ҳисобида мешавад.

- Портфели ҷовидонаи RUB ( https://www.tinkoff.ru/invest/etfs/TRUR/ ) – Фонд дар се асбоб, саҳмияҳо ва вомбаргҳои Русия, тилло сармоягузорӣ мекунад. Сармоягузорӣ ба воситаҳои гуногуни молиявӣ ба шумо имкон медиҳад, ки ҳангоми сармоягузорӣ хатари ҳадди аққалро ба даст оред, аммо дар айни замон онро 5-10% камҳосил мекунад. Нархи воридот 6.04 рубл.

- Даромади доимии доллари ИМА ( https://www.tinkoff.ru/invest/etfs/TUSD/ ) – барои сармоягузорӣ ба саҳмияҳо, вомбаргҳо ва тилло дар се ҳиссаи баробар пешбинӣ шудааст. Даромад бо доллар 5-10%, бо сатҳи пасти хавф. Арзиши як саҳмия 0,2 долларро ташкил медиҳад.

- Даромади доимии EU R ( https://www.tinkoff.ru/invest/etfs/TEUR/ ) – сармоягузориро ба саҳмияҳои аврупоӣ, вомбаргҳо ва тилло дар се ҳиссаи баробар пешбинӣ мекунад. Даромад бо евро 3-5%, хатари паст. Арзиши сармоягузорӣ 0,10 евро аст.

Фондҳои муштараки Alfa Capital

Ширкати идоракунӣ як намуди ҷолиби сармоягузориро дар ширкатҳои гуногуни ҷаҳонӣ ва Русия пешниҳод мекунад. Мутахассисон ҳар як ширкатро таҳлил мекунанд ва сипас сармоягузорӣ мекунанд.

- Сарчашма ( https://www.alfacapital.ru/individual/pifs/opifa_akn/ ) – менеҷер ҷустуҷӯ мекунад, захираҳои ояндадорро дар бахшҳои нафту газ ва нафту кимиё, истихроҷи маъдан таҳлил мекунад. Хосилнокй 15—30 фоизро ташкил медихад.

- Саҳмияҳои моеъ ( https://www.alfacapital.ru/individual/pifs/opifa_akliq/ ) – бузургтарин эмитентҳои Русия ва хориҷӣ бо беҳтарин нишондиҳандаҳои молиявӣ ва дурнамои рушд интихоб карда мешаванд. Хосил 15—25 фоиз.

- Тавозуни ( https://www.alfacapital.ru/individual/pifs/opif_aks/ ) – сармоягузорӣ дар беҳтарин саҳмияҳо ва вомбаргҳои Русия. Хавфи миёна ва даромади 15-20%.

Мӯҳлати сармоягузорӣ

Сармоягузор метавонад саҳмияро дар ҳамон рӯз бихарад ва фурӯшад, аммо шумо бояд фаҳмед, ки пас аз он маблағҳо аз ҳисоби комиссияҳо гум мешаванд. Чӣ қадаре ки шумо саҳмия дошта бошед, ҳамон қадар сармоягузорӣ фоидаовартар аст, ки бо рақамҳои зебо бо даромади баланд ҷалб карда мешавад, онҳо маънои давраи 3 ё 5 солро доранд, барои як моҳ сармоягузорӣ метавонад ба арзиши саҳмия илова карда нашавад.

Хавф

Саҳмияҳои гуногун бо сатҳи пасти хавф вуҷуд доранд, аммо он гоҳ ҳосилнокӣ камтар хоҳад буд. Чӣ қадаре ки даромад баланд бошад, хавф ҳамон қадар зиёд мешавад. Азбаски воситаҳои молиявӣ аз тағирёбии бозор эмин нестанд ва ҳангоми паст шудани бозор, арзиши фонд метавонад паст шавад.

i would like to invested.