En gensidig investeringsfond (MIF) er en portefølje af værdipapirer indsamlet af en forvalter for folk, der ønsker at investere. Pointen er, at der ikke er behov for at samle en portefølje på egen hånd, investeringsforeninger består af professionelle markedsdeltagere (

mæglere , bankafdelinger, administrationsselskaber) fra flere typer finansielle instrumenter og tilbyder kunderne at købe en andel af den gensidige fond.

- Andel af investeringsforening

- Ejere af investeringsforeninger

- Hvilke investeringsforeninger er der, og hvem der kan passe til hvilken mulighed

- Hvor meget er en andel

- Hvad er forskellen mellem en PIF og en ETF?

- ETF-fonde

- I hvilken situation kan investeringsforeninger være interessante?

- Hvordan investerer man i investeringsforeninger?

- Rentabilitetsvurdering af investeringsforeninger

- Sberbank investeringsforeninger – hvad er en andel i Sberbank?

- PIF’er Tinkoff

- PIFs Alfa-Capital

- Investeringsperiode

- Risiko

Andel af investeringsforening

Når en kunde indtaster sin personlige konto for at købe en investeringsforening, tilbydes han et udvalg af porteføljer bestående af obligationer og aktier i forskellige sektorer: olie og gas, metalbearbejdning, råmaterialer, IT og andre. Købsprisen for porteføljen er en aktie i Pif eller en aktie. Det kan henholdsvis købes, sælges og endda pantsættes. Det antages, at prisen på en aktie vil vokse over tid, såfremt denne fonds strategi viser sig at være kompetent, kan investoren efter nogen tid sælge sin andel til en højere pris, end han købte den, og opnå en fortjeneste, som minimum sådan ser det hele ud i en ideel verden.

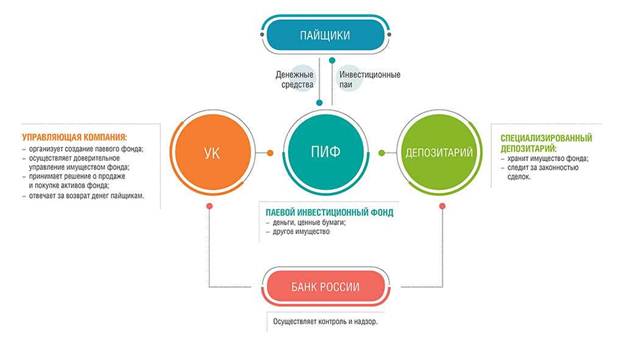

Ejere af investeringsforeninger

Fondens midler forvaltes af administrationsselskabet; det er administrationsselskabets ansatte, der beslutter, hvilke instrumenter der skal købes med aktionærernes penge for at give dem økonomiske fordele. Et administrationsselskab er en finansiel institution. Der er omkring 50 store administrationsselskaber i Rusland, hvoraf de bedste er en del af en større finanskoncern. For eksempel den finansielle gruppe Sberbank, som omfatter en bank, et mæglerselskab og et administrationsselskab – Sberbank Asset Management.

Hvilke investeringsforeninger er der, og hvem der kan passe til hvilken mulighed

Hvis en investor overvejer at investere i loddemidler, er der flere faktorer at overveje:

- Gensidige fonde varierer i investeringsretningen , det vil sige, at der er investeringsforeninger, der investerer penge i aktier, obligationer, valuta, fast ejendom, ædelmetaller og kunstgenstande. Men du skal forstå, at aktiefonde ikke altid sender hundrede procent af alle penge til aktier, som regel er der visse faste begrænsninger, for eksempel hvis dette er en aktiefond, så skal 80% af pengene være investeret i aktier, kan 20% falde på obligationer.

- Der er blandede investeringsforeninger, der investerer 50 til 50 %. Halvdelen af det går til aktier, resten til obligationer. I Rusland er de opdelt i PIF’er for kvalificerede investorer, der investerer i alle aktiver, selv de mest risikable, samt PIF’er, der er tilgængelige for et bredt publikum: ukvalificerede investorer eller detailhandel. Deres række af tilgængelige aktiver er begrænset af de mindst risikable finansielle instrumenter.

. Når en investor forstår, hvor investeringsfonden vil investere sine penge, er det derfor værd at sætte sig ind i investeringserklæringen for hver enkelt investeringsforening, fordi det tydeligt fremgår, hvilken andel af fondene og hvilke administrationsselskaber, der har ret til at investere i. . Ud over de instrumenter, hvor indskydernes penge går, adskiller investeringsforeninger sig med hensyn til deres evne til at købe og sælge aktier i forhold til vilkår. Der er 3 hovedkategorier her:

- åbne PIF’er, hvoraf aktier kan købes og indløses bogstaveligt talt hver dag. Sådanne PIF’er investerer i lyset af det faktum, at penge hurtigt kan trækkes fra dem, i likvide aktiver, for eksempel i blue-chip-aktier , som der altid er en efterspørgsel efter;

- intervalfonde – enheder, der kan købes eller sælges med bestemte intervaller. Typisk kan dette gøres flere gange om året;

- Den tredje kategori er lukkede fonde, hvis aktier generelt kun kan købes i det øjeblik, hvor fonden dannes og sælges, når fonden lukkes.

Den anden og tredje type – interval- og lukkede fonde har råd til at investere i mindre likvide instrumenter, fordi de forudsiger, hvornår indskydere kan hæve penge fra dem. Mindre likvide instrumenter har på den ene side flere risici, men på den anden side har de bedre potentiale for profit. Derfor er det bedre for konservative at vælge åbne PIF’er. Hvis investoren er klar til at tage risikoen, så vil interval eller lukkede dem gøre det.

Hvor meget er en andel

Vi minder om, at prisen på en aktie ændrer sig hver dag, og den afhænger derfor direkte af værdien af de aktiver, som fonden har erhvervet. Investorernes indkomst vil være bestemt af, hvor meget aktiekursen er steget. Du kan spore dynamikken i aktiekursen på administrationsselskabers hjemmeside og i andre åbne kilder. Disse fonde offentliggør aktiekursen hver dag sidst på dagen, og interval- og lukkede fonde mindst en gang om måneden. Ved køb af en aktie betaler investoren en præmie. Det kan, afhængigt af mængden af investerede midler, og den agent, gennem hvem købet af PIF’er foretages, nå 5 procent af investeringsbeløbet. Når du sælger en aktie, gør du det med en såkaldt rabat. Det afhænger af, hvor længe investoren har ejet aktien, af agentens specifikke forhold. Som regel overstiger rabatten ikke tre procent af omkostningerne.

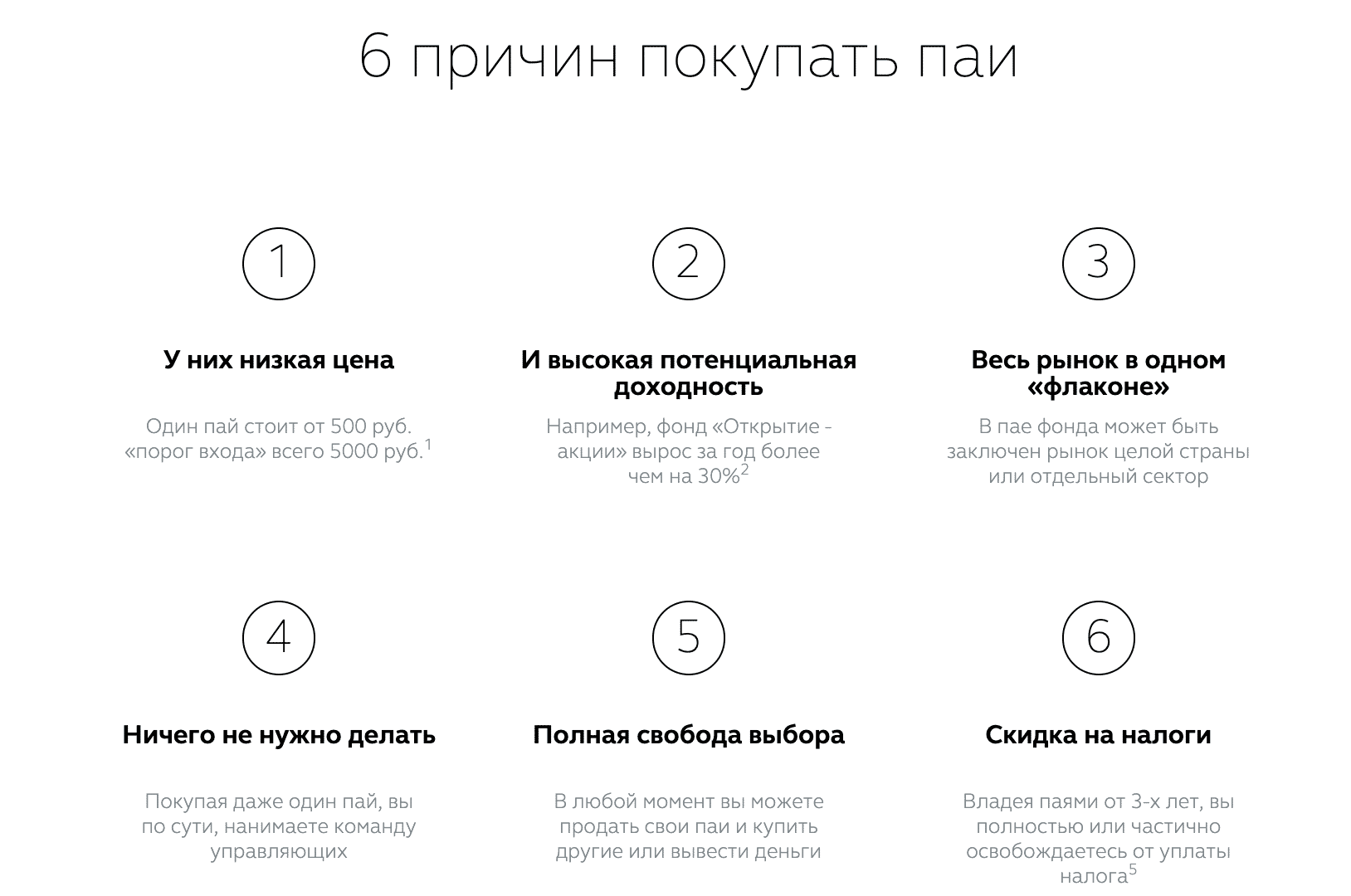

- Tilgængelighed . Investeringer i investeringsforeninger har en lav indgangstærskel. Du kan starte fra 1000 rubler

- Faglighed i ledelsen . Investorernes penge forvaltes af eksperter. Faktisk er dette argument kontroversielt, fordi eksperter teknisk set ved, hvordan man investerer: Åbn en konto, køb finansielle instrumenter, sæt en betingelse for at åbne en handel. Men eksperter ved ikke, hvad de skal købe for at blive millionær i morgen, for desværre er de finansielle markeder i sagens natur uforudsigelige. Derfor kan blæksprutten Paul nogle gange give mere præcise aktieforudsigelser end en ekspert med mange års erfaring.

- Høj rentabilitet . Når investeringsforeninger sælges, får køberen besked om en potentielt høj indkomst, som vil være højere end indkomsten på indlån. For det første er indkomsten fra en investeringsforening ikke garanteret på nogen måde, og investeringsforeningen investerer i en eller anden form for aktiver. Hvis markedet ikke vokser i løbet af den periode, mens investoren ejer PIF’en, vil PIF’en ikke vise nogen rentabilitet, mens rentabiliteten for indskuddet stadig er fast. Generelt er det rimeligt at sammenligne rentabiliteten af investeringsforeninger ikke med et indskud, men med et indeks. Så kan du forstå, hvor meget mere rentabel aktiv forvaltning – blot at investere i indekset.

- De taler om lave provisioner , men oplysningerne er ikke altid sande. Piths er en historie, der er ret dyr for den, der køber dem, og det er naturligvis meget dyrere end at investere på egen hånd.

- Likviditet . Aktier i åbne fonde kan til enhver tid sælges uden yderligere tab, det er rigtigt, men hvis vi taler om aktier i likvide instrumenter, så kan dette gøres til enhver tid uden yderligere tab.

- Fortrinsbeskatning . Nogle finansielle virksomheder siger, at med væksten i investeringsforeningsaktiver kan investorer blive fritaget for indkomstskat, hvis de tjente mindre end tre millioner rubler om året på aktier, hvis de har aktier i mere end tre år. Dette er det samme som med det konventionelle marked og aktiemarkedet. Som følge heraf betales der ikke indkomstskat af en stigning i værdien af aktiver.

Hvad er forskellen mellem en PIF og en ETF?

I dag er ETF ved at vinde popularitet

, det vil sige fonde handlet på børsen, de er mere populære end de gode gamle retro Grad Pifs. Hvis vi sammenligner PIF’er og ETF’er, så ligger fordelene ved den anden på overfladen.

- For det første er de mere likvide, nemmere at købe, de købes gennem en mæglerkonto, eller vi kan også købe det på andre platforme, og der er givet skatteincitamenter.

- Gensidige fonde købes på administrationsselskabets kontor på deres hjemmeside. Det er umuligt at købe investeringsforeninger via en mæglerkonto og andre platforme. Dette er et negativt punkt.

- Investeringsfondene forvaltes aktivt. Forvaltere forsøger altid at overhale indekset, mens ETF’er næsten altid følger aktieindekset.

- For en investeringsforening, hvis provisionen er i intervallet 3,5 procent, eksklusive markups og rabatter, så har ETF en lavere provision. I Rusland er det mindre end én procent, og der bør ikke forventes yderligere overraskelser her.

ETF-fonde

Investeringsfonde er efterhånden forældede, når det kommer til investeringsforeninger, der tilbyder at investere i børshandlede instrumenter. Der er to alternativer på overfladen her:

- Investering i ETF’er er normalt et mere rentabelt alternativ for investoren end en investeringsforening.

- Det andet alternativ er det uafhængige køb af aktier, obligationer og andre finansielle instrumenter : til en individuel investeringskonto for en langsigtet investering og derefter den efterfølgende modtagelse af et skattefradrag.

ikke er værre, end professionelle ledere kan gøre det for ham. En anden ting er, at for dette skal du have visse færdigheder, hvis investoren ikke har sådanne færdigheder, så er det bedre at købe ETF-fonde.

I hvilken situation kan investeringsforeninger være interessante?

For eksempel, hvis en person kigger på fast ejendom, så kan ejendomsfonde blive et unikt værktøj for ham. Dette er faktisk den russiske analog af amerikanske kurser. Eller investeringsforeninger, der investerer i kunst, for det er ret svært for en investor uden specifikke kompetencer at investere i IT-branchen, så hjælper investeringsforeninger her alle, der har lyst til at forsøge sig på dette område med at gøre det.

Hvordan investerer man i investeringsforeninger?

For at investere i en investeringsforening skal du åbne en konto hos en mægler, hvis kontoen er åben, er det tilbage at finde en fane med en liste over investeringsforeninger og vælge den passende. Meningen fra fagfolk er god, men det er tilrådeligt for en investor at forstå det grundlæggende i økonomi og have en idé om aktiemarkedet, hvis det er muligt, rådfør dig med en mægler. Det gør det nemmere at vælge en passende investeringsforening.

Vigtigt: Søg efter en licens på webstedet: https://www.cbr.ru/registries/RSCI/activity_uk_if/

Rentabilitetsvurdering af investeringsforeninger

| investeringsforening | Rentabilitet | websted |

| Kapitalsystem – Mobil | 14,88 % | https://sistema-capital.com/catalog/ |

| URALSIB guld | 3,66 % | https://www.uralsib.ru/investments-and-insurance/ivestitsii/paevye-investitsionnye-fondy-pif-/ |

| Sberbank – Globalt gældsmarked | 2,58 % | https://www.sber-am.ru/individuals/fund/ |

| RGS-Guld | 2,09 % | https://www.rgsbank.ru/personal/investment/pif/open/ |

| Raiffeisen – Guld | 2,02 % | https://www.raiffeisen.ru/retail/deposit_investing/funds/ |

| Gazprombank – Guld | 1,75 % | https://www.gpb-am.ru/individual/pif |

| Nybyggeri | 1,72 % | http://pif.naufor.ru/pif.asp?act=view&id=3164 |

| Kapital-guld | 1,69 % | http://www.kapital-pif.ru/ru/about/ |

Gensidige investeringsfonde (gensidige fonde): hvad er og hvordan en investeringsforening fungerer, en vurdering af de bedste investeringsforeninger med hensyn til rentabilitet: https://youtu.be/GB_UJvUDy_s

Sberbank investeringsforeninger – hvad er en andel i Sberbank?

Sberbank er en genkendelig og pålidelig bank, der har eksisteret i over 100 år. Det er rimeligt at investere i en sådan bank, og til dette er der mange typer af investeringsforeninger, vi vil fremhæve de vigtigste:

- Obligationsfond – Ilya Muromets ( https://www.sberbank.ru/ru/person/investments/pifs/fund_bond_im ). Består af statslige, kommunale, virksomhedsobligationer fra pålidelige russiske udstedere. Modtager indtægter fra kuponbetalinger og vækst i aktivets værdi. Investeringsfond med lav risikoprocent på 0-5 %, indkomst over inflation 8-10 % og moderat likviditet.

- Aktie- og obligationsfond – Balanceret ( https://www.sberbank.ru/ru/person/investments/pifs/fund_balanced ). En blandet investeringsforening kombinerer to typer værdipapirer. Fortjeneste fra kursgevinster, obligationsindkomst. Investerer hovedsageligt i russiske finansielle instrumenter, afkast 10-20%, høj risiko og moderat likviditet.

- Dobrynya Nikitich Fund ( https://www.sberbank.ru/ru/person/investments/pifs/fund_equity_dn- ) består af aktier i russiske virksomheder. Det gør fonden meget risikabel, rentabel 15-20% og opretholder moderat likviditet.

Børshandlede investeringsforeninger i Sberbank: er det værd at investere – BPIFs SBMX, SBSP, SBRB, SBCB og SBGB: https://youtu.be/DBRrF-z-1do

PIF’er Tinkoff

Det indtager en førende position blandt populære mæglere, rangerer først i antallet af aktive kunder og investeringer i bankfonde, betragtes som en pålidelig og rentabel forretning.

- Den evige RUB-portefølje ( https://www.tinkoff.ru/invest/etfs/TRUR/ ) – Fonden investerer penge i tre instrumenter, russiske aktier og obligationer og guld. Investering i forskellige finansielle instrumenter giver dig mulighed for at indrømme minimal risiko, når du investerer, men gør det samtidig til en lav rentabel 5-10%. Indgangspris 6, 04 rubler.

- Perpetual income USD ( https://www.tinkoff.ru/invest/etfs/TUSD/ ) – giver mulighed for investeringer i amerikanske aktier, obligationer og guld i tre lige store andele. Afkast i dollars 5-10%, med et lavt risikoniveau. Aktiekursen er $0,2.

- Evig indkomst EU R ( https://www.tinkoff.ru/invest/etfs/TEUR/ ) – giver mulighed for investeringer i europæiske aktier, obligationer og guld i tre lige store andele. Rentabilitet i EUR 3-5 %, lav risiko. Investeringsomkostningerne er 0,10 euro.

PIFs Alfa-Capital

Administrationsselskabet tilbyder en interessant form for investering i forskellige internationale og russiske virksomheder. Fagfolk analyserer hver virksomhed og investerer derefter.

- Ressource ( https://www.alfacapital.ru/individual/pifs/opifa_akn/ ) – lederen leder efter og analyserer lovende aktier i olie- og gas- og petrokemiske, minesektoren. Udbyttet er 15-30%.

- Likvide aktier ( https://www.alfacapital.ru/individual/pifs/opifa_akliq/ ) – de største russiske og udenlandske udstedere med de bedste økonomiske resultater og vækstudsigter er udvalgt. Udbyttet er 15-25%.

- Balance ( https://www.alfacapital.ru/individual/pifs/opif_aks/ ) – investeringer i de bedste russiske aktier og obligationer. Moderat risiko og 15-20% afkast.

Investeringsperiode

En investor kan købe og sælge en aktie på én dag, men du skal forstå, at så går midler tabt på provisioner. Jo længere du besidder en aktie, jo mere rentabel er investeringen, at lokke med smukke tal med høj rentabilitet betyder en periode på 3 eller 5 år, en måneds investering kan ikke øge værdien af aktien.

Risiko

Der er forskellige aktier med et lavt risikoniveau, men så bliver afkastet lavere. Jo højere udbytte, jo højere risiko. Da finansielle instrumenter ikke er sikret mod markedsudsving, og hvis markedet falder, kan fondens værdi falde.

i would like to invested.