Fundusz Inwestycyjny (MIF) to portfel papierów wartościowych gromadzony przez zarządzającego dla osób, które chcą inwestować. Chodzi o to, że nie ma potrzeby samodzielnego zbierania portfela, fundusze inwestycyjne składają się z profesjonalnych uczestników rynku (

maklerów , oddziałów bankowych, firm zarządzających) z kilku rodzajów instrumentów finansowych i oferują klientom zakup akcji fundusz.

- Udział funduszu inwestycyjnego

- Właściciele funduszy inwestycyjnych

- Jakie są fundusze inwestycyjne i kto może pasować do której opcji

- Ile kosztuje jedna akcja

- Jaka jest różnica między PIF a ETF?

- Fundusze ETF

- W jakiej sytuacji fundusze inwestycyjne mogą być interesujące?

- Jak inwestować w fundusze inwestycyjne?

- Ocena rentowności funduszy inwestycyjnych

- Fundusze inwestycyjne Sbierbanku – jaki jest udział w Sbierbanku?

- MTP Tinkoff

- MTP Alfa-Capital

- Okres inwestycji

- Ryzyko

Udział funduszu inwestycyjnego

Gdy klient wchodzi na swoje konto osobiste, aby kupić fundusz inwestycyjny, oferuje mu wybór portfeli składających się z obligacji i akcji różnych sektorów: ropy i gazu, obróbki metali, surowców, IT i innych. Ceną zakupu portfela jest akcja Pif lub akcja. Można go odpowiednio kupić, sprzedać, a nawet zastawić. Zakłada się, że cena akcji będzie z czasem rosła, jeśli strategia tego funduszu okaże się słuszna, po pewnym czasie inwestor może sprzedać swoją akcję po cenie wyższej niż ją kupił i osiągnąć przynajmniej zysk tak to wszystko wygląda w idealnym świecie.

Właściciele funduszy inwestycyjnych

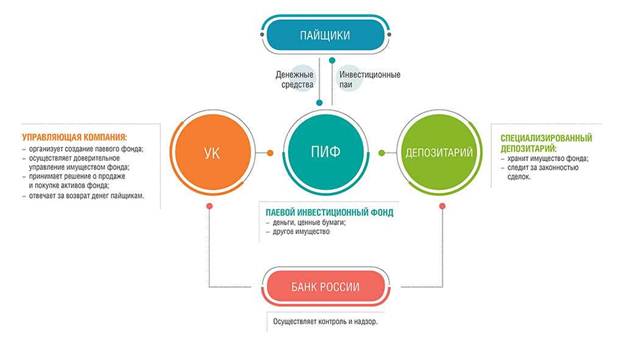

Funduszami funduszu inwestycyjnego zarządza spółka zarządzająca, to pracownicy spółki zarządzającej decydują, jakie instrumenty kupić za pieniądze udziałowców, aby przynosić im korzyści finansowe. Spółka zarządzająca to instytucja finansowa. W Rosji istnieje około 50 dużych firm zarządzających, z których najlepsze należą do dużej grupy finansowej. Na przykład grupa finansowa Sberbank, w skład której wchodzą bank, firma maklerska i firma zarządzająca – Sberbank Asset Management.

Jakie są fundusze inwestycyjne i kto może pasować do której opcji

Jeśli inwestor myśli o zainwestowaniu w luty, należy wziąć pod uwagę kilka czynników:

- Fundusze inwestycyjne różnią się kierunkiem inwestowania , to znaczy istnieją fundusze inwestycyjne, które inwestują w akcje, obligacje, walutę, nieruchomości, metale szlachetne i sztukę. Ale musisz zrozumieć, że akcyjne fundusze inwestycyjne nie zawsze wysyłają sto procent wszystkich pieniędzy do akcji, z reguły istnieją pewne stałe ograniczenia, na przykład jeśli jest to fundusz akcyjny, to 80% pieniędzy powinno być inwestowane w akcje, 20% może być w obligacjach.

- Istnieją mieszane fundusze inwestycyjne, które inwestują od 50 do 50%. Połowa idzie na akcje, reszta na obligacje. W Rosji dzieli się je na PIFy dla inwestorów kwalifikowanych, którzy inwestują w dowolne aktywa, nawet te najbardziej ryzykowne, oraz PIFy dostępne dla szerokiego grona: inwestorów niekwalifikowanych lub detalicznych. Ich zakres dostępnych aktywów jest ograniczony przez najmniej ryzykowne instrumenty finansowe.

. Dlatego też, gdy inwestor rozumie, gdzie fundusz inwestycyjny zainwestuje swoje pieniądze, warto zapoznać się z deklaracją inwestycyjną każdego funduszu inwestycyjnego, ponieważ jasno określa, jaki udział środków i w jakie spółki zarządzające mają prawo inwestować . Poza instrumentami, do których trafiają pieniądze deponentów, fundusze inwestycyjne różnią się między sobą zdolnością do kupna i sprzedaży akcji na warunkach. Istnieją tutaj 3 główne kategorie:

- otwarte PIF-y, których akcje można kupować i umarzać dosłownie każdego dnia. Takie PIF-y ze względu na to, że można z nich szybko wypłacić pieniądze, inwestują w płynne aktywa, np. w akcje blue chipów , na które zawsze jest popyt;

- fundusze interwałowe – jednostki, które można kupić lub sprzedać w określonych interwałach. Zazwyczaj można to zrobić kilka razy w roku;

- Trzecią kategorią są fundusze zamknięte , których akcje można kupić na ogół dopiero w momencie utworzenia funduszu, a sprzedać, gdy fundusz jest zamknięty.

Drugi i trzeci rodzaj – fundusze interwałowe i zamknięte mogą sobie pozwolić na inwestowanie w mniej płynne instrumenty, ponieważ przewidują, kiedy deponenci mogą z nich wypłacić pieniądze. Mniej płynne instrumenty z jednej strony wiążą się z większym ryzykiem, ale z drugiej mają większy potencjał zysku. Dlatego dla konserwatystów lepiej jest wybierać otwarte PIF-y. Jeśli inwestor jest gotowy do podjęcia ryzyka, wystarczą te interwałowe lub zamknięte.

Ile kosztuje jedna akcja

Przypominamy, że cena akcji zmienia się każdego dnia i odpowiednio zależy bezpośrednio od wartości aktywów, które nabył fundusz. Dochód inwestorów będzie zależał od tego, jak bardzo wzrosła cena akcji. Możesz śledzić dynamikę kursu akcji na stronach internetowych spółek zarządzających oraz w innych otwartych źródłach. Fundusze te publikują kurs akcji codziennie na koniec dnia, a fundusze interwałowe i zamknięte przynajmniej raz w miesiącu. Kupując udział, inwestor płaci premię. W zależności od wielkości zainwestowanych środków oraz pośrednika, za pośrednictwem którego dokonywany jest zakup PIF-ów, może sięgać 5 proc. kwoty inwestycji. Sprzedając akcję, robisz to z tzw. rabatem. Zależy to od tego, jak długo inwestor jest właścicielem akcji, od konkretnych warunków agenta. Z reguły rabat nie przekracza trzech procent jego kosztu.

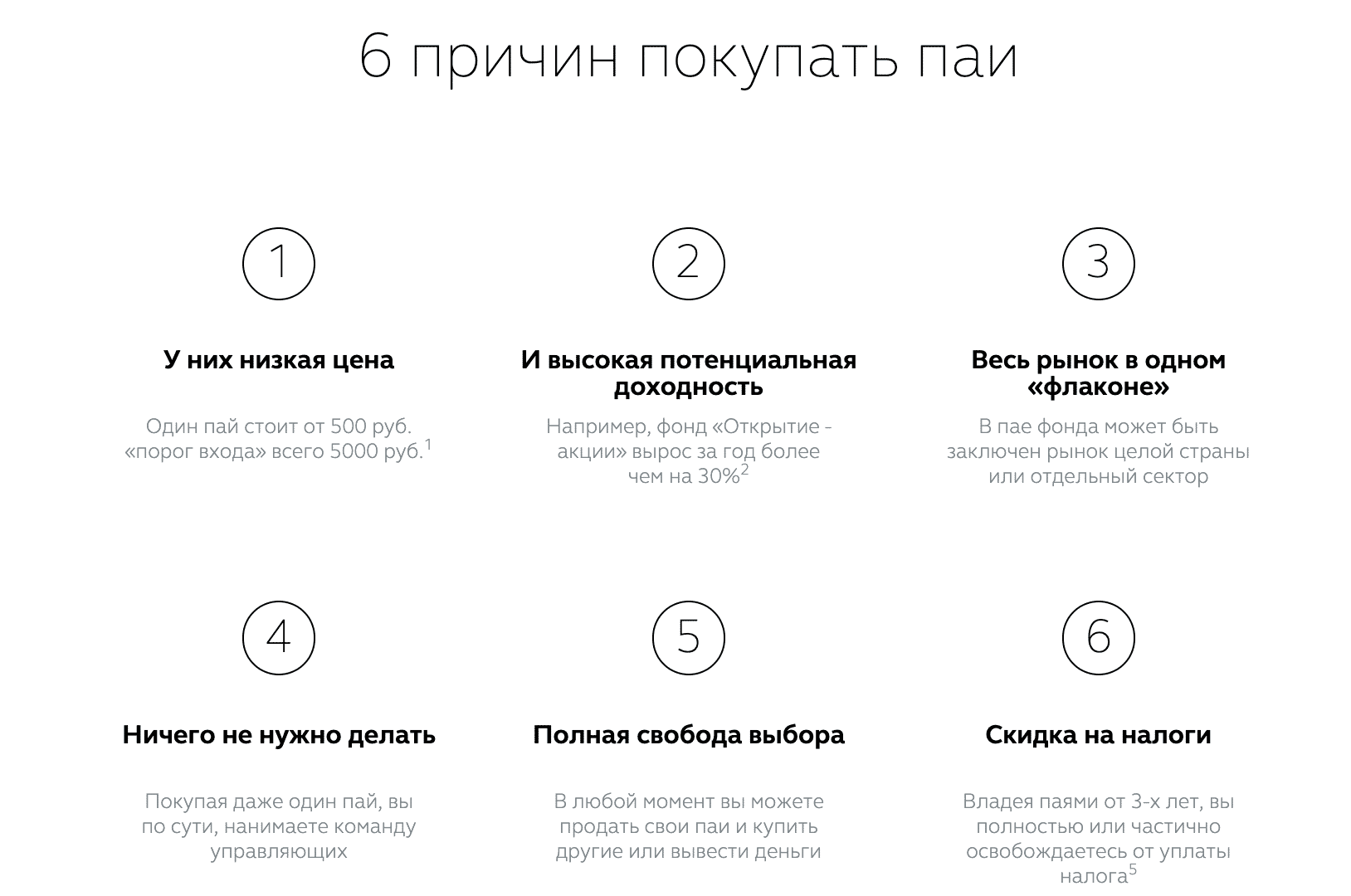

- Dostępność . Inwestycje w fundusze inwestycyjne mają niski próg wejścia. Możesz zacząć od 1000 rubli

- Profesjonalizm w zarządzaniu . Pieniędzmi inwestorów zarządzają eksperci. W rzeczywistości ten argument jest kontrowersyjny, ponieważ eksperci technicznie wiedzą, jak inwestować: otworzyć konto, kupić instrumenty finansowe, ustalić warunek otwarcia transakcji. Ale eksperci nie wiedzą, co kupić, aby jutro zostać milionerem, bo niestety rynki finansowe są z natury nieprzewidywalne. Dlatego czasami ośmiornica Paul może podać dokładniejsze prognozy giełdowe niż ekspert z wieloletnim doświadczeniem.

- Wysoka rentowność . W przypadku sprzedaży funduszy inwestycyjnych nabywca dowiaduje się o potencjalnie wysokim dochodzie, który będzie wyższy niż dochód z lokat. Po pierwsze, dochód z funduszu inwestycyjnego nie jest w żaden sposób gwarantowany, a fundusz inwestycyjny inwestuje w pewien rodzaj aktywów. Jeżeli w tym czasie rynek nie będzie rósł, a inwestor jest właścicielem MTP, to MTP nie wykaże żadnej rentowności, a rentowność lokaty jest nadal stała. Ogólnie rzecz biorąc, uczciwe jest porównywanie rentowności funduszy inwestycyjnych nie z depozytem, ale z indeksem. Wtedy możesz zrozumieć, o ile bardziej opłacalne jest aktywne zarządzanie – po prostu inwestowanie w indeks.

- Mówią o niskich prowizjach , ale informacje nie zawsze są prawdziwe. Korki to historia dość droga dla osoby, która je kupuje i oczywiście jest znacznie droższa niż inwestowanie na własną rękę.

- Płynność . Akcje funduszy otwartych można sprzedać w dowolnym momencie bez dodatkowych strat, to prawda, ale jeśli mówimy o akcjach w instrumentach płynnych, to można to zrobić w dowolnym momencie bez dodatkowych strat.

- Preferencyjne opodatkowanie . Niektóre firmy finansowe twierdzą, że wraz ze wzrostem aktywów funduszy inwestycyjnych inwestorzy mogą być zwolnieni z podatku dochodowego, jeśli zarobili na akcjach mniej niż trzy miliony rubli rocznie, jeśli posiadają akcje dłużej niż trzy lata. To tak samo, jak na rynku konwencjonalnym i giełdzie. W związku z tym podatek dochodowy od wzrostu wartości aktywów nie jest płacony.

Jaka jest różnica między PIF a ETF?

Dziś popularność zyskują

ETF , czyli fundusze obracane na giełdzie, są one bardziej popularne niż stare, dobre retro Grad Pifs. Jeśli porównamy PIF i ETF, to zalety drugiego leżą na powierzchni.

- Po pierwsze są bardziej płynne, łatwiejsze do kupienia, kupowane są za pośrednictwem rachunku maklerskiego lub możemy je również kupić na innych platformach i przewidziane są zachęty podatkowe.

- Fundusze inwestycyjne nabywane są w siedzibie spółki zarządzającej, na ich stronie internetowej. Za pośrednictwem rachunku maklerskiego i innych platform nie można kupić funduszy inwestycyjnych. To jest punkt ujemny.

- Fundusze inwestycyjne są aktywnie zarządzane. Menedżerowie zawsze starają się wyprzedzić indeks, podczas gdy fundusze ETF prawie zawsze podążają za indeksem giełdowym.

- W przypadku funduszu inwestycyjnego, jeśli prowizja mieści się w przedziale 3,5 procent, z wyłączeniem narzutów i rabatów, to ETF ma niższą prowizję. W Rosji jest to mniej niż jeden procent i nie należy się tu spodziewać dodatkowych niespodzianek.

Fundusze ETF

Fundusze inwestycyjne stopniowo stają się przestarzałe, jeśli chodzi o fundusze inwestycyjne, które oferują inwestowanie w instrumenty giełdowe. Na powierzchni są dwie alternatywy:

- Inwestowanie w fundusze ETF jest zazwyczaj bardziej opłacalną alternatywą dla inwestora niż fundusz inwestycyjny.

- Drugą alternatywą jest samodzielny zakup akcji, obligacji i innych instrumentów finansowych : na indywidualny rachunek inwestycyjny pod inwestycję długoterminową, a następnie otrzymanie ulgi podatkowej.

portfel nie gorzej niż profesjonalni menedżerowie mogą to zrobić za niego. Inna sprawa, że do tego trzeba mieć określone umiejętności, jeśli inwestor takich umiejętności nie posiada, to lepiej kupić fundusze ETF.

W jakiej sytuacji fundusze inwestycyjne mogą być interesujące?

Na przykład, jeśli dana osoba patrzy na nieruchomość, fundusze inwestycyjne nieruchomości mogą stać się dla niego wyjątkowym narzędziem. W rzeczywistości jest to rosyjski odpowiednik stawek amerykańskich. Albo fundusze inwestycyjne, które inwestują w sztukę, bo inwestorowi bez konkretnych umiejętności dość trudno jest inwestować w branżę IT, to fundusze inwestycyjne tutaj pomagają każdemu, kto chce spróbować w tym obszarze.

Jak inwestować w fundusze inwestycyjne?

Aby zainwestować w fundusz inwestycyjny trzeba będzie otworzyć rachunek u brokera, jeśli rachunek jest otwarty, to pozostaje znaleźć zakładkę z listą funduszy inwestycyjnych i wybrać odpowiedni. Opinia profesjonalistów jest dobra, ale wskazane jest, aby inwestor rozumiał podstawy ekonomii i miał pojęcie o giełdzie, jeśli to możliwe, skonsultował się z brokerem. Ułatwia to wybór odpowiedniego funduszu inwestycyjnego.

Ważne: sprawdź licencję na stronie: https://www.cbr.ru/registries/RSCI/activity_uk_if/

Ocena rentowności funduszy inwestycyjnych

| Fundusz powierniczy | Rentowność | Strona |

| System kapitałowy — telefon komórkowy | 14,88% | https://sistema-capital.com/catalog/ |

| URALSIB Złoto | 3,66% | https://www.uralsib.ru/investments-and-insurance/ivestitsii/paevye-investitsionnye-fondy-pif-/ |

| Sbierbank – Globalny rynek długu | 2,58% | https://www.sber-am.ru/individuals/fund/ |

| RGS-Złoty | 2,09% | https://www.rgsbank.ru/personal/investment/pif/open/ |

| Raiffeisen – Złoto | 2,02% | https://www.raiffeisen.ru/retail/deposit_investing/funds/ |

| Gazprombank – Złoto | 1,75% | https://www.gpb-am.ru/individual/pif |

| Nowa konstrukcja | 1,72% | http://pif.naufor.ru/pif.asp?act=view&id=3164 |

| Stolica-złota | 1,69% | http://www.kapital-pif.ru/ru/about/ |

Fundusze Inwestycyjne (fundusze inwestycyjne): co to jest i jak działa fundusz inwestycyjny, ranking najlepszych funduszy inwestycyjnych pod względem rentowności: https://youtu.be/GB_UJvUDy_s

Fundusze inwestycyjne Sbierbanku – jaki jest udział w Sbierbanku?

Sbierbank to rozpoznawalny i wiarygodny bank, który istnieje od ponad 100 lat. Rozsądnie jest inwestować w taki bank, a do tego istnieje wiele rodzajów funduszy inwestycyjnych, wyróżnimy główne:

- Fundusz obligacji – Ilya Muromets ( https://www.sberbank.ru/ru/person/investments/pifs/fund_bond_im ). Składa się z obligacji rządowych, komunalnych, korporacyjnych wiarygodnych rosyjskich emitentów. Otrzymuje dochód z płatności kuponowych i wzrostu wartości aktywów. Jednostkowy fundusz inwestycyjny o niskim ryzyku procentowym 0-5%, dochodach powyżej inflacji 8-10% i umiarkowanej płynności.

- Fundusz akcji i obligacji – zrównoważony ( https://www.sberbank.ru/ru/person/investments/pifs/fund_balanced ). Mieszany fundusz inwestycyjny łączy dwa rodzaje papierów wartościowych. Zyski z zysków kapitałowych, dochody z obligacji. Inwestuje głównie w rosyjskie instrumenty finansowe, rentowność 10-20%, wysokie ryzyko i umiarkowana płynność.

- Fundusz Dobrynya Nikitich ( https://www.sberbank.ru/ru/person/investments/pifs/fund_equity_dn- ) składa się z akcji rosyjskich spółek. To sprawia, że fundusz jest bardzo ryzykowny, rentowny 15-20% i utrzymuje umiarkowaną płynność.

Giełdowe fundusze inwestycyjne Sberbank: czy warto inwestować – BPIFs SBMX, SBSP, SBRB, SBCB i SBGB: https://youtu.be/DBRrF-z-1do

MTP Tinkoff

Zajmuje wiodącą pozycję wśród popularnych brokerów, zajmuje pierwsze miejsce pod względem liczby aktywnych klientów i inwestycji w bankowe fundusze inwestycyjne, uważany jest za rzetelny i dochodowy biznes.

- Wieczny portfel RUB ( https://www.tinkoff.ru/invest/etfs/TRUR/ ) – Fundusz inwestuje pieniądze w trzy instrumenty, rosyjskie akcje i obligacje oraz złoto. Inwestowanie w różne instrumenty finansowe pozwala na przyznanie się do minimalnego ryzyka podczas inwestowania, ale jednocześnie sprawia, że jest ono nisko opłacalne 5-10%. Cena wejścia 6, 04 rubli.

- Dochód wieczysty USD ( https://www.tinkoff.ru/invest/etfs/TUSD/ ) – przewiduje inwestycje w amerykańskie akcje, obligacje i złoto w trzech równych udziałach. Zwrot w dolarach 5-10%, przy niskim poziomie ryzyka. Cena akcji wynosi 0,2 USD.

- Dochód wieczny EU R ( https://www.tinkoff.ru/invest/etfs/TEUR/ ) – przewiduje inwestycje w europejskie akcje, obligacje i złoto w trzech równych udziałach. Rentowność w 3-5% EUR, niskie ryzyko. Koszt inwestycji to 0,10 euro.

MTP Alfa-Capital

Spółka zarządzająca oferuje ciekawy rodzaj inwestycji w różne firmy międzynarodowe i rosyjskie. Profesjonaliści analizują każdą firmę, a następnie inwestują.

- Resource ( https://www.alfacapital.ru/individual/pifs/opifa_akn/ ) – menedżer poszukuje i analizuje obiecujące udziały w sektorach naftowo-gazowym i petrochemicznym, wydobywczym. Wydajność wynosi 15-30%.

- Akcje płynne ( https://www.alfacapital.ru/individual/pifs/opifa_akliq/ ) – wybierani są najwięksi rosyjscy i zagraniczni emitenci o najlepszych wynikach finansowych i perspektywach wzrostu. Wydajność wynosi 15-25%.

- Saldo ( https://www.alfacapital.ru/individual/pifs/opif_aks/ ) – inwestycje w najlepsze rosyjskie akcje i obligacje. Umiarkowane ryzyko i 15-20% zwrotu.

Okres inwestycji

Inwestor może kupić i sprzedać akcję w ciągu jednego dnia, ale musisz zrozumieć, że wtedy środki na prowizjach są tracone. Im dłużej posiadasz udział, tym bardziej opłaca się inwestycja, wabiąc pięknymi liczbami o wysokiej rentowności to okres 3 lub 5 lat, miesiąc inwestycji może nie zwiększać wartości akcji.

Ryzyko

Istnieją różne akcje o niskim poziomie ryzyka, ale wtedy rentowność będzie niższa. Im wyższa wydajność, tym większe ryzyko. Ponieważ instrumenty finansowe nie są ubezpieczone od wahań rynkowych i jeśli rynek spadnie, wartość funduszu może spaść.

i would like to invested.