ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ (ಪಿಐಎಫ್) ಹೂಡಿಕೆ ಮಾಡಲು ಬಯಸುವ ಜನರಿಗಾಗಿ ಮ್ಯಾನೇಜರ್ ಸಂಗ್ರಹಿಸಿದ ಭದ್ರತೆಗಳ ಪೋರ್ಟ್ಫೋಲಿಯೊ ಆಗಿದೆ. ನಿಮ್ಮದೇ ಆದ ಪೋರ್ಟ್ಫೋಲಿಯೊವನ್ನು ನೀವು ಸಂಗ್ರಹಿಸುವ ಅಗತ್ಯವಿಲ್ಲ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು

ಹಲವಾರು ರೀತಿಯ ಹಣಕಾಸು ಸಾಧನಗಳಿಂದ

ವೃತ್ತಿಪರ ಮಾರುಕಟ್ಟೆ ಭಾಗವಹಿಸುವವರು ( ದಲ್ಲಾಳಿಗಳು , ಬ್ಯಾಂಕಿಂಗ್ ವಿಭಾಗಗಳು, ನಿರ್ವಹಣಾ ಕಂಪನಿಗಳು) ಮತ್ತು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನ ಪಾಲನ್ನು ಖರೀದಿಸಲು ಗ್ರಾಹಕರಿಗೆ ನೀಡುತ್ತವೆ.

- ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಪಾಲು

- ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಮಾಲೀಕರು

- ಯಾವ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಿವೆ ಮತ್ತು ಯಾವ ಆಯ್ಕೆಯು ಯಾರಿಗೆ ಸರಿಹೊಂದಬಹುದು

- ಒಂದು ಪಾಲು ಎಷ್ಟು

- ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಮತ್ತು ಇಟಿಎಫ್ ನಡುವಿನ ವ್ಯತ್ಯಾಸವೇನು?

- ಇಟಿಎಫ್ಗಳು

- ಯಾವ ಪರಿಸ್ಥಿತಿಯಲ್ಲಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಆಸಕ್ತಿಯನ್ನು ಹೊಂದಿರಬಹುದು?

- ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಹೇಗೆ?

- ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಇಳುವರಿ ರೇಟಿಂಗ್

- Sberbank ನ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು – Sberbank ನಲ್ಲಿನ ಪಾಲು ಏನು?

- ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಸ್ ಟಿಂಕಾಫ್

- ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಆಲ್ಫಾ ಕ್ಯಾಪಿಟಲ್

- ಹೂಡಿಕೆ ಅವಧಿ

- ಅಪಾಯ

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ ಪಾಲು

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಖರೀದಿಸಲು ಕ್ಲೈಂಟ್ ತನ್ನ ವೈಯಕ್ತಿಕ ಖಾತೆಯನ್ನು ಪ್ರವೇಶಿಸಿದಾಗ, ಅವನಿಗೆ ವಿವಿಧ ವಲಯಗಳ ಬಾಂಡ್ಗಳು ಮತ್ತು ಸ್ಟಾಕ್ಗಳನ್ನು ಒಳಗೊಂಡಿರುವ ಪೋರ್ಟ್ಫೋಲಿಯೊಗಳ ಆಯ್ಕೆಯನ್ನು ನೀಡಲಾಗುತ್ತದೆ: ತೈಲ ಮತ್ತು ಅನಿಲ, ಲೋಹದ ಕೆಲಸ, ಕಚ್ಚಾ ವಸ್ತುಗಳು, ಐಟಿ ಮತ್ತು ಇತರರು. ಪೋರ್ಟ್ಫೋಲಿಯೊದ ಖರೀದಿ ಬೆಲೆಯು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅಥವಾ ಷೇರಿನ ಪಾಲು. ಅದನ್ನು ಖರೀದಿಸಬಹುದು, ಮಾರಾಟ ಮಾಡಬಹುದು ಮತ್ತು ಅದಕ್ಕೆ ಅನುಗುಣವಾಗಿ ಅಡಮಾನ ಇಡಬಹುದು. ಒಂದು ಷೇರಿನ ಬೆಲೆಯು ಕಾಲಾನಂತರದಲ್ಲಿ ಬೆಳೆಯುತ್ತದೆ ಎಂದು ಊಹಿಸಲಾಗಿದೆ, ಈ ನಿಧಿಯ ಕಾರ್ಯತಂತ್ರವು ಸಮರ್ಥವಾಗಿ ಹೊರಹೊಮ್ಮಿದರೆ, ಸ್ವಲ್ಪ ಸಮಯದ ನಂತರ ಹೂಡಿಕೆದಾರನು ತನ್ನ ಪಾಲನ್ನು ತಾನು ಖರೀದಿಸಿದ್ದಕ್ಕಿಂತ ಹೆಚ್ಚಿನದಕ್ಕೆ ಮಾರಾಟ ಮಾಡಬಹುದು ಮತ್ತು ಲಾಭವನ್ನು ಗಳಿಸಬಹುದು, ಕನಿಷ್ಠ ಇದು ಆದರ್ಶ ಜಗತ್ತಿನಲ್ಲಿ ಎಲ್ಲವೂ ಹೇಗೆ ಕಾಣುತ್ತದೆ.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಮಾಲೀಕರು

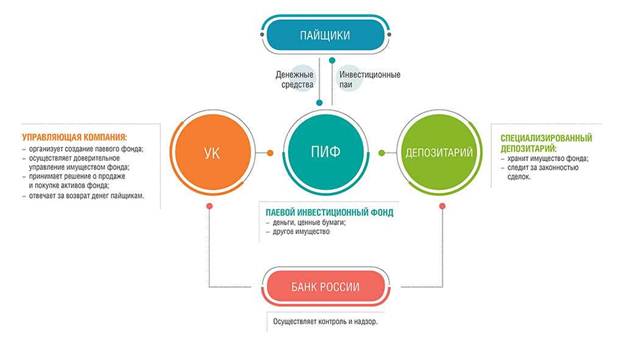

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನ ಹಣವನ್ನು ಮ್ಯಾನೇಜ್ಮೆಂಟ್ ಕಂಪನಿಯು ನಿರ್ವಹಿಸುತ್ತದೆ, ಷೇರುದಾರರ ಹಣದಿಂದ ಯಾವ ಸಾಧನಗಳನ್ನು ಖರೀದಿಸಬೇಕು ಎಂಬುದನ್ನು ನಿರ್ಧರಿಸುವ ನಿರ್ವಹಣಾ ಕಂಪನಿಯ ಉದ್ಯೋಗಿಗಳು ಅವರಿಗೆ ಹಣಕಾಸಿನ ಪ್ರಯೋಜನಗಳನ್ನು ತರಲು. ನಿರ್ವಹಣಾ ಕಂಪನಿಯು ಹಣಕಾಸು ಸಂಸ್ಥೆಯಾಗಿದೆ. ರಷ್ಯಾದಲ್ಲಿ ಸುಮಾರು 50 ದೊಡ್ಡ ನಿರ್ವಹಣಾ ಕಂಪನಿಗಳಿವೆ, ಅವುಗಳಲ್ಲಿ ಉತ್ತಮವಾದವು ದೊಡ್ಡ ಹಣಕಾಸಿನ ಗುಂಪಿನ ಭಾಗವಾಗಿದೆ. ಉದಾಹರಣೆಗೆ, ಹಣಕಾಸು ಗುಂಪು Sberbank, ಇದರಲ್ಲಿ ಬ್ಯಾಂಕ್, ಬ್ರೋಕರೇಜ್ ಕಂಪನಿ ಮತ್ತು ನಿರ್ವಹಣಾ ಕಂಪನಿ – Sberbank ಆಸ್ತಿ ನಿರ್ವಹಣೆ.

ಯಾವ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಿವೆ ಮತ್ತು ಯಾವ ಆಯ್ಕೆಯು ಯಾರಿಗೆ ಸರಿಹೊಂದಬಹುದು

ಹೂಡಿಕೆದಾರರು ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಯೋಚಿಸುತ್ತಿದ್ದರೆ, ಪರಿಗಣಿಸಲು ಹಲವಾರು ಅಂಶಗಳಿವೆ:

- ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಹೂಡಿಕೆಯ ದಿಕ್ಕಿನಲ್ಲಿ ಬದಲಾಗುತ್ತವೆ , ಅಂದರೆ, ಷೇರುಗಳು, ಬಾಂಡ್ಗಳು, ಕರೆನ್ಸಿಗಳು, ರಿಯಲ್ ಎಸ್ಟೇಟ್, ಅಮೂಲ್ಯ ಲೋಹಗಳು ಮತ್ತು ಕಲೆಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿವೆ. ಆದರೆ ಷೇರುಗಳ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಯಾವಾಗಲೂ ಎಲ್ಲಾ ಹಣವನ್ನು ನೂರು ಪ್ರತಿಶತದಷ್ಟು ಷೇರುಗಳಿಗೆ ಕಳುಹಿಸುವುದಿಲ್ಲ ಎಂದು ನೀವು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಬೇಕು, ನಿಯಮದಂತೆ, ಕೆಲವು ಸ್ಥಿರ ನಿರ್ಬಂಧಗಳಿವೆ, ಉದಾಹರಣೆಗೆ, ಇದು ಷೇರುಗಳ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಆಗಿದ್ದರೆ, ನಂತರ 80% ಹಣವನ್ನು ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಬೇಕು, 20% ಬಾಂಡ್ಗಳ ಮೇಲೆ ಬೀಳಬಹುದು.

- 50% ರಿಂದ 50% ವರೆಗೆ ಹೂಡಿಕೆ ಮಾಡುವ ಮಿಶ್ರ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಿವೆ. ಅರ್ಧವನ್ನು ಷೇರುಗಳಿಗೆ ನೀಡಲಾಗುತ್ತದೆ, ಉಳಿದವು ಬಾಂಡ್ಗಳಿಗೆ. ರಷ್ಯಾದಲ್ಲಿ, ಯಾವುದೇ ಸ್ವತ್ತುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಅರ್ಹ ಹೂಡಿಕೆದಾರರಿಗೆ ಅವುಗಳನ್ನು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಾಗಿ ವಿಂಗಡಿಸಲಾಗಿದೆ, ಹೆಚ್ಚು ಅಪಾಯಕಾರಿ, ಹಾಗೆಯೇ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ವ್ಯಾಪಕ ಪ್ರೇಕ್ಷಕರಿಗೆ ಲಭ್ಯವಿದೆ: ಅನರ್ಹ ಹೂಡಿಕೆದಾರರು ಅಥವಾ ಚಿಲ್ಲರೆ ಹೂಡಿಕೆದಾರರು. ಅವರ ಲಭ್ಯವಿರುವ ಸ್ವತ್ತುಗಳ ವ್ಯಾಪ್ತಿಯು ಕಡಿಮೆ ಅಪಾಯಕಾರಿ ಹಣಕಾಸು ಸಾಧನಗಳಿಗೆ ಸೀಮಿತವಾಗಿದೆ.

ಎಂದು ನಾವು ನಿಮಗೆ ನೆನಪಿಸುತ್ತೇವೆ . ಆದ್ದರಿಂದ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ತನ್ನ ಹಣವನ್ನು ಎಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ ಎಂಬುದನ್ನು ಹೂಡಿಕೆದಾರರು ಅರ್ಥಮಾಡಿಕೊಂಡಾಗ, ಪ್ರತಿ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನ ಹೂಡಿಕೆ ಘೋಷಣೆಯೊಂದಿಗೆ ಪರಿಚಯ ಮಾಡಿಕೊಳ್ಳುವುದು ಯೋಗ್ಯವಾಗಿದೆ, ಏಕೆಂದರೆ ಇದು ನಿಧಿಗಳ ಯಾವ ಪಾಲು ಮತ್ತು ಯಾವ ನಿರ್ವಹಣಾ ಕಂಪನಿಗಳು ಹೂಡಿಕೆ ಮಾಡುವ ಹಕ್ಕನ್ನು ಸ್ಪಷ್ಟವಾಗಿ ಹೇಳುತ್ತದೆ. ಠೇವಣಿದಾರರ ಹಣ ಹೋಗುವ ಸಾಧನಗಳ ಜೊತೆಗೆ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಸಮಯದ ಪರಿಭಾಷೆಯಲ್ಲಿ ಷೇರುಗಳನ್ನು ಖರೀದಿಸುವ ಮತ್ತು ಮಾರಾಟ ಮಾಡುವ ವಿಷಯದಲ್ಲಿ ಭಿನ್ನವಾಗಿರುತ್ತವೆ. ಇಲ್ಲಿ 3 ಮುಖ್ಯ ವರ್ಗಗಳಿವೆ:

- ತೆರೆದ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು, ಅದರ ಷೇರುಗಳನ್ನು ಪ್ರತಿದಿನ ಅಕ್ಷರಶಃ ಖರೀದಿಸಬಹುದು ಮತ್ತು ಪಡೆದುಕೊಳ್ಳಬಹುದು. ಅಂತಹ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು, ಅವರಿಂದ ಹಣವನ್ನು ತ್ವರಿತವಾಗಿ ತೆಗೆದುಕೊಳ್ಳಬಹುದು ಎಂಬ ಅಂಶದ ದೃಷ್ಟಿಯಿಂದ, ದ್ರವ ಸ್ವತ್ತುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ, ಉದಾಹರಣೆಗೆ, ಬ್ಲೂ ಚಿಪ್ಗಳ ಷೇರುಗಳಲ್ಲಿ , ಇದಕ್ಕಾಗಿ ಯಾವಾಗಲೂ ಬೇಡಿಕೆ ಇರುತ್ತದೆ;

- ಮಧ್ಯಂತರ ನಿಧಿಗಳು – ನಿರ್ದಿಷ್ಟ ಸಮಯದ ಮಧ್ಯಂತರದಲ್ಲಿ ಖರೀದಿಸಬಹುದಾದ ಅಥವಾ ಮಾರಾಟ ಮಾಡಬಹುದಾದ ಘಟಕಗಳು. ನಿಯಮದಂತೆ, ಇದನ್ನು ವರ್ಷಕ್ಕೆ ಹಲವಾರು ಬಾರಿ ಮಾಡಬಹುದು;

- ಮೂರನೆಯ ವರ್ಗವು ಮುಚ್ಚಿದ -ಅಂತ್ಯ ನಿಧಿಗಳು, ಇವುಗಳ ಷೇರುಗಳನ್ನು ಸಾಮಾನ್ಯವಾಗಿ ನಿಧಿಯನ್ನು ರಚಿಸುವ ಕ್ಷಣದಲ್ಲಿ ಮಾತ್ರ ಖರೀದಿಸಬಹುದು ಮತ್ತು ನಿಧಿಯನ್ನು ಮುಚ್ಚಿದಾಗ ಮಾರಾಟ ಮಾಡಬಹುದು.

ಎರಡನೇ ಮತ್ತು ಮೂರನೇ ವಿಧಗಳು – ಮಧ್ಯಂತರ ಮತ್ತು ಮುಚ್ಚಿದ-ಅಂತ್ಯ ನಿಧಿಗಳು ಕಡಿಮೆ ದ್ರವ ಉಪಕರಣಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ಶಕ್ತರಾಗಿರುತ್ತವೆ, ಏಕೆಂದರೆ ಹೂಡಿಕೆದಾರರು ಅವರಿಂದ ಹಣವನ್ನು ಹಿಂಪಡೆಯಬಹುದು ಎಂದು ಅವರು ಊಹಿಸುತ್ತಾರೆ. ಒಂದೆಡೆ, ಕಡಿಮೆ ದ್ರವ ಉಪಕರಣಗಳು ಹೆಚ್ಚು ಅಪಾಯಗಳನ್ನು ಹೊಂದಿವೆ, ಆದರೆ ಮತ್ತೊಂದೆಡೆ, ಅವುಗಳು ಉತ್ತಮ ಲಾಭದ ಸಾಮರ್ಥ್ಯವನ್ನು ಹೊಂದಿವೆ. ಆದ್ದರಿಂದ, ಸಂಪ್ರದಾಯವಾದಿಗಳು ತೆರೆದ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳನ್ನು ಆಯ್ಕೆ ಮಾಡುವುದು ಉತ್ತಮ. ಹೂಡಿಕೆದಾರರು ಅಪಾಯವನ್ನು ತೆಗೆದುಕೊಳ್ಳಲು ಸಿದ್ಧರಿದ್ದರೆ, ಮಧ್ಯಂತರ ಅಥವಾ ಮುಚ್ಚಿದವುಗಳು ಮಾಡುತ್ತವೆ. [ಶೀರ್ಷಿಕೆ id=”attachment_12094″ align=”aligncenter” width=”565″]

ಒಂದು ಪಾಲು ಎಷ್ಟು

ಷೇರಿನ ಬೆಲೆ ಪ್ರತಿದಿನ ಬದಲಾಗುತ್ತದೆ ಎಂದು ನಾವು ನಿಮಗೆ ನೆನಪಿಸುತ್ತೇವೆ ಮತ್ತು ಅದರ ಪ್ರಕಾರ ಅದು ನೇರವಾಗಿ ನಿಧಿಯನ್ನು ಸ್ವಾಧೀನಪಡಿಸಿಕೊಂಡಿರುವ ಸ್ವತ್ತುಗಳ ಮೌಲ್ಯವನ್ನು ಅವಲಂಬಿಸಿರುತ್ತದೆ. ಷೇರಿನ ಬೆಲೆ ಎಷ್ಟು ಹೆಚ್ಚಾಗಿದೆ ಎಂಬುದರ ಮೇಲೆ ಹೂಡಿಕೆದಾರರ ಆದಾಯವನ್ನು ನಿರ್ಧರಿಸಲಾಗುತ್ತದೆ. ನಿರ್ವಹಣಾ ಕಂಪನಿಗಳ ವೆಬ್ಸೈಟ್ನಲ್ಲಿ ಮತ್ತು ಇತರ ತೆರೆದ ಮೂಲಗಳಲ್ಲಿ ನೀವು ಷೇರಿನ ಬೆಲೆಯ ಡೈನಾಮಿಕ್ಸ್ ಅನ್ನು ಟ್ರ್ಯಾಕ್ ಮಾಡಬಹುದು. ಈ ನಿಧಿಗಳು ದಿನದ ಕೊನೆಯಲ್ಲಿ ಪ್ರತಿ ದಿನವೂ ಷೇರು ಬೆಲೆಯನ್ನು ಪ್ರಕಟಿಸುತ್ತವೆ ಮತ್ತು ಮಧ್ಯಂತರ ಮತ್ತು ಮುಚ್ಚಿದವುಗಳನ್ನು ತಿಂಗಳಿಗೊಮ್ಮೆಯಾದರೂ ಪ್ರಕಟಿಸುತ್ತವೆ. ಷೇರನ್ನು ಖರೀದಿಸುವಾಗ, ಹೂಡಿಕೆದಾರರು ಪ್ರೀಮಿಯಂ ಪಾವತಿಸುತ್ತಾರೆ. ಇದು, ಹೂಡಿಕೆ ಮಾಡಿದ ನಿಧಿಗಳ ಪ್ರಮಾಣವನ್ನು ಅವಲಂಬಿಸಿ ಮತ್ತು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಖರೀದಿಯನ್ನು ಮಾಡುವ ಏಜೆಂಟ್, ಹೂಡಿಕೆಯ ಮೊತ್ತದ 5 ಪ್ರತಿಶತವನ್ನು ತಲುಪಬಹುದು. ಷೇರನ್ನು ಮಾರಾಟ ಮಾಡುವಾಗ, ರಿಯಾಯಿತಿ ಎಂದು ಕರೆಯಲ್ಪಡುವ ಮೂಲಕ ನೀವು ಹಾಗೆ ಮಾಡುತ್ತೀರಿ. ಇದು ಏಜೆಂಟ್ನ ನಿರ್ದಿಷ್ಟ ಷರತ್ತುಗಳ ಮೇಲೆ ಹೂಡಿಕೆದಾರರು ಎಷ್ಟು ಸಮಯದವರೆಗೆ ಪಾಲನ್ನು ಹೊಂದಿದ್ದಾರೆ ಎಂಬುದರ ಮೇಲೆ ಅವಲಂಬಿತವಾಗಿರುತ್ತದೆ. ನಿಯಮದಂತೆ, ರಿಯಾಯಿತಿಯು ಅದರ ಮೌಲ್ಯದ ಮೂರು ಪ್ರತಿಶತವನ್ನು ಮೀರುವುದಿಲ್ಲ.

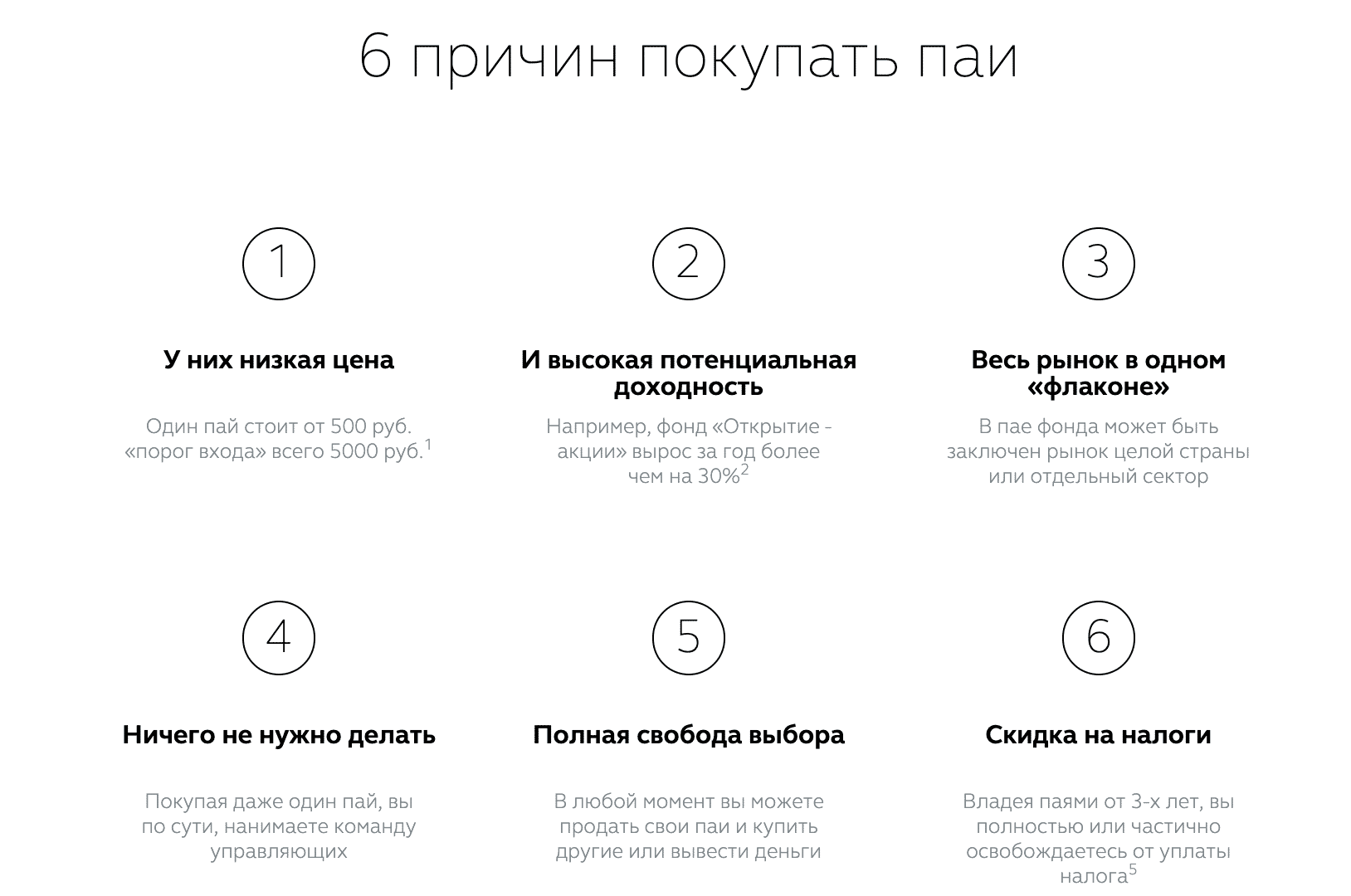

- ಲಭ್ಯತೆ . ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿನ ಹೂಡಿಕೆಗಳು ಕಡಿಮೆ ಪ್ರವೇಶ ಮಿತಿಯನ್ನು ಹೊಂದಿರುತ್ತವೆ. ನೀವು 1000 ರೂಬಲ್ಸ್ಗಳಿಂದ ಪ್ರಾರಂಭಿಸಬಹುದು

- ನಿರ್ವಹಣೆಯಲ್ಲಿ ವೃತ್ತಿಪರತೆ . ತಜ್ಞರು ಹೂಡಿಕೆದಾರರ ಹಣವನ್ನು ನಿರ್ವಹಿಸುತ್ತಾರೆ. ವಾಸ್ತವವಾಗಿ, ಈ ವಾದವು ವಿವಾದಾಸ್ಪದವಾಗಿದೆ, ಏಕೆಂದರೆ ತಜ್ಞರು ತಾಂತ್ರಿಕವಾಗಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಹೇಗೆ ಎಂದು ತಿಳಿದಿರುತ್ತಾರೆ: ಖಾತೆಯನ್ನು ತೆರೆಯಿರಿ, ಹಣಕಾಸು ಸಾಧನಗಳನ್ನು ಖರೀದಿಸಿ, ವ್ಯಾಪಾರವನ್ನು ತೆರೆಯಲು ಷರತ್ತುಗಳನ್ನು ಹೊಂದಿಸಿ. ಆದರೆ ನಾಳೆ ಮಿಲಿಯನೇರ್ ಆಗಲು ಏನನ್ನು ಖರೀದಿಸಬೇಕೆಂದು ತಜ್ಞರು ತಿಳಿದಿಲ್ಲ ಏಕೆಂದರೆ, ದುರದೃಷ್ಟವಶಾತ್, ಹಣಕಾಸು ಮಾರುಕಟ್ಟೆಗಳು ಅಂತರ್ಗತವಾಗಿ ಅನಿರೀಕ್ಷಿತವಾಗಿವೆ. ಆದ್ದರಿಂದ, ಕೆಲವೊಮ್ಮೆ, ಪಾಲ್ ಆಕ್ಟೋಪಸ್ ಅನೇಕ ವರ್ಷಗಳ ಅನುಭವ ಹೊಂದಿರುವ ತಜ್ಞರಿಗಿಂತ ಹೆಚ್ಚು ನಿಖರವಾದ ಸ್ಟಾಕ್ ಮುನ್ಸೂಚನೆಗಳನ್ನು ನೀಡಬಹುದು.

- ಹೆಚ್ಚಿನ ಇಳುವರಿ . ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳನ್ನು ಮಾರಾಟ ಮಾಡಿದಾಗ, ಖರೀದಿದಾರರಿಗೆ ಸಂಭಾವ್ಯ ಹೆಚ್ಚಿನ ಆದಾಯದ ಬಗ್ಗೆ ಹೇಳಲಾಗುತ್ತದೆ, ಇದು ಠೇವಣಿಗಳ ಮೇಲಿನ ಆದಾಯಕ್ಕಿಂತ ಹೆಚ್ಚಾಗಿರುತ್ತದೆ. ಮೊದಲನೆಯದಾಗಿ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನಿಂದ ಆದಾಯವು ಯಾವುದೇ ರೀತಿಯಲ್ಲಿ ಖಾತರಿಪಡಿಸುವುದಿಲ್ಲ ಮತ್ತು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಕೆಲವು ರೀತಿಯ ಆಸ್ತಿಯಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ಹೂಡಿಕೆದಾರರು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅನ್ನು ಹೊಂದಿರುವಾಗ ಆ ಅವಧಿಯಲ್ಲಿ ಮಾರುಕಟ್ಟೆಯು ಬೆಳೆಯದಿದ್ದರೆ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಯಾವುದೇ ಲಾಭದಾಯಕತೆಯನ್ನು ತೋರಿಸುವುದಿಲ್ಲ, ಆದರೆ ಠೇವಣಿಯ ಲಾಭದಾಯಕತೆಯು ಇನ್ನೂ ಸ್ಥಿರವಾಗಿರುತ್ತದೆ. ಸಾಮಾನ್ಯವಾಗಿ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಇಳುವರಿಯನ್ನು ಠೇವಣಿಯೊಂದಿಗೆ ಅಲ್ಲ, ಆದರೆ ಸೂಚ್ಯಂಕದೊಂದಿಗೆ ಹೋಲಿಸುವುದು ನ್ಯಾಯೋಚಿತವಾಗಿದೆ. ನಂತರ ನೀವು ಸಕ್ರಿಯ ನಿರ್ವಹಣೆ ಹೆಚ್ಚು ಲಾಭದಾಯಕ ಎಂಬುದನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಬಹುದು – ಕೇವಲ ಸೂಚ್ಯಂಕದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು.

- ಅವರು ಕಡಿಮೆ ಆಯೋಗಗಳ ಬಗ್ಗೆ ಮಾತನಾಡುತ್ತಾರೆ , ಆದರೆ ಮಾಹಿತಿಯು ಯಾವಾಗಲೂ ನಿಜವಲ್ಲ. ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಅವುಗಳನ್ನು ಖರೀದಿಸುವ ವ್ಯಕ್ತಿಗೆ ಸಾಕಷ್ಟು ದುಬಾರಿ ಕಥೆಯಾಗಿದೆ, ಮತ್ತು, ಸಹಜವಾಗಿ, ಇದು ನಿಮ್ಮ ಸ್ವಂತ ಹೂಡಿಕೆಗಿಂತ ಹೆಚ್ಚು ದುಬಾರಿಯಾಗಿದೆ.

- ಲಿಕ್ವಿಡಿಟಿ . ಮುಕ್ತ ನಿಧಿಗಳ ಷೇರುಗಳನ್ನು ಹೆಚ್ಚುವರಿ ನಷ್ಟವಿಲ್ಲದೆ ಯಾವುದೇ ಸಮಯದಲ್ಲಿ ಮಾರಾಟ ಮಾಡಬಹುದು, ಇದು ನಿಜ, ಆದರೆ ನಾವು ದ್ರವ ಉಪಕರಣಗಳಲ್ಲಿನ ಷೇರುಗಳ ಬಗ್ಗೆ ಮಾತನಾಡಿದರೆ, ಹೆಚ್ಚುವರಿ ನಷ್ಟವಿಲ್ಲದೆ ಯಾವುದೇ ಸಮಯದಲ್ಲಿ ಇದನ್ನು ಮಾಡಬಹುದು.

- ಆದ್ಯತೆಯ ತೆರಿಗೆ . ಕೆಲವು ಹಣಕಾಸು ಕಂಪನಿಗಳು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಸ್ವತ್ತುಗಳ ಬೆಳವಣಿಗೆಯೊಂದಿಗೆ, ಹೂಡಿಕೆದಾರರು ಮೂರು ವರ್ಷಗಳಿಗಿಂತ ಹೆಚ್ಚು ಕಾಲ ಷೇರುಗಳನ್ನು ಹೊಂದಿದ್ದರೆ, ಅವರು ಷೇರುಗಳ ಮೇಲೆ ವರ್ಷಕ್ಕೆ ಮೂರು ಮಿಲಿಯನ್ ರೂಬಲ್ಸ್ಗಳಿಗಿಂತ ಕಡಿಮೆ ಗಳಿಸಿದರೆ ಆದಾಯ ತೆರಿಗೆಯಿಂದ ವಿನಾಯಿತಿ ಪಡೆಯಬಹುದು ಎಂದು ಹೇಳುತ್ತಾರೆ. ಇದು ಸಾಮಾನ್ಯ ಮತ್ತು ಷೇರು ಮಾರುಕಟ್ಟೆಗಳಂತೆಯೇ ಇರುತ್ತದೆ. ಅಂತೆಯೇ, ಆಸ್ತಿಗಳ ಮೌಲ್ಯದ ಬೆಳವಣಿಗೆಯ ಮೇಲೆ ಆದಾಯ ತೆರಿಗೆಯನ್ನು ಪಾವತಿಸಲಾಗುವುದಿಲ್ಲ.

[ಶೀರ್ಷಿಕೆ id=”attachment_12096″ align=”aligncenter” width=”710″]

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಮತ್ತು ಇಟಿಎಫ್ ನಡುವಿನ ವ್ಯತ್ಯಾಸವೇನು?

ಇಂದು, ಇಟಿಎಫ್ ಉಪಕರಣವು ಜನಪ್ರಿಯತೆಯನ್ನು ಗಳಿಸುತ್ತಿದೆ

, ಅಂದರೆ, ವಿನಿಮಯದಲ್ಲಿ ವ್ಯಾಪಾರ ಮಾಡುವ ನಿಧಿಗಳು, ಅವು ಉತ್ತಮ ಹಳೆಯ ರೆಟ್ರೊ-ಗ್ರಾಡ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಗಿಂತ ಹೆಚ್ಚು ಜನಪ್ರಿಯವಾಗಿವೆ. ನಾವು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಮತ್ತು ಇಟಿಎಫ್ಗಳನ್ನು ಹೋಲಿಸಿದರೆ, ನಂತರ ಎರಡನೇ ಸುಳ್ಳಿನ ಅನುಕೂಲಗಳು ಮೇಲ್ಮೈಯಲ್ಲಿವೆ.

- ಮೊದಲನೆಯದಾಗಿ, ಅವುಗಳು ಹೆಚ್ಚು ದ್ರವವಾಗಿರುತ್ತವೆ, ಖರೀದಿಸಲು ಸುಲಭವಾಗಿದೆ, ಅವುಗಳನ್ನು ಬ್ರೋಕರೇಜ್ ಖಾತೆಯ ಮೂಲಕ ಖರೀದಿಸಲಾಗುತ್ತದೆ ಅಥವಾ ನಾವು ಅದನ್ನು ಇತರ ಪ್ಲಾಟ್ಫಾರ್ಮ್ಗಳಲ್ಲಿ ಖರೀದಿಸಬಹುದು, ತೆರಿಗೆ ಪ್ರಯೋಜನವೂ ಇದೆ.

- ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳನ್ನು ನಿರ್ವಹಣಾ ಕಂಪನಿಯ ಕಚೇರಿಯಲ್ಲಿ, ಅವರ ವೆಬ್ಸೈಟ್ನಲ್ಲಿ ಖರೀದಿಸಲಾಗುತ್ತದೆ. ಬ್ರೋಕರೇಜ್ ಖಾತೆ ಮತ್ತು ಇತರ ಪ್ಲಾಟ್ಫಾರ್ಮ್ಗಳ ಮೂಲಕ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಅನ್ನು ಖರೀದಿಸುವುದು ಅಸಾಧ್ಯ. ಇದು ನಕಾರಾತ್ಮಕ ಅಂಶವಾಗಿದೆ.

- ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳನ್ನು ಸಕ್ರಿಯವಾಗಿ ನಿರ್ವಹಿಸಲಾಗುತ್ತದೆ. ವ್ಯವಸ್ಥಾಪಕರು ಯಾವಾಗಲೂ ಸೂಚ್ಯಂಕವನ್ನು ಮೀರಿಸಲು ಪ್ರಯತ್ನಿಸುತ್ತಿದ್ದಾರೆ, ಆದರೆ ಇಟಿಎಫ್ಗಳು ಯಾವಾಗಲೂ ಸ್ಟಾಕ್ ಇಂಡೆಕ್ಸ್ ಅನ್ನು ಅನುಸರಿಸುತ್ತವೆ.

- ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಾಗಿ, ಆಯೋಗವು 3.5 ಪ್ರತಿಶತದ ವ್ಯಾಪ್ತಿಯಲ್ಲಿದ್ದರೆ, ಮಾರ್ಕ್ಅಪ್ಗಳು ಮತ್ತು ರಿಯಾಯಿತಿಗಳನ್ನು ಲೆಕ್ಕಿಸದೆ ಇದ್ದರೆ, ನಂತರ ಇಟಿಎಫ್ಗಳಿಗೆ, ಆಯೋಗಗಳು ಕಡಿಮೆ. ರಷ್ಯಾದಲ್ಲಿ, ಇದು ಶೇಕಡಾ ಒಂದಕ್ಕಿಂತ ಕಡಿಮೆಯಿರುತ್ತದೆ ಮತ್ತು ಇಲ್ಲಿ ಯಾವುದೇ ಹೆಚ್ಚುವರಿ ಆಶ್ಚರ್ಯಗಳನ್ನು ನಿರೀಕ್ಷಿಸಬಾರದು.

[ಶೀರ್ಷಿಕೆ id=”attachment_12084″ align=”aligncenter” width=”624″]

ಇಟಿಎಫ್ಗಳು

ವಿನಿಮಯ-ವಹಿವಾಟು ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು ನೀಡುವ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿಗೆ ಬಂದಾಗ ಹೂಡಿಕೆ ನಿಧಿಗಳು ಕ್ರಮೇಣ ಬಳಕೆಯಲ್ಲಿಲ್ಲ. ಇಲ್ಲಿ ಎರಡು ಪರ್ಯಾಯಗಳಿವೆ:

- ಇಟಿಎಫ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಸಾಮಾನ್ಯವಾಗಿ ಹೂಡಿಕೆದಾರರಿಗೆ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಿಂತ ಹೆಚ್ಚು ಲಾಭದಾಯಕ ಪರ್ಯಾಯವಾಗಿದೆ.

- ಎರಡನೆಯ ಪರ್ಯಾಯವು ಷೇರುಗಳು, ಬಾಂಡ್ಗಳು, ಇತರ ಹಣಕಾಸು ಸಾಧನಗಳ ಸ್ವತಂತ್ರ ಖರೀದಿಯಾಗಿದೆ : ದೀರ್ಘಾವಧಿಯ ಹೂಡಿಕೆಗಾಗಿ ವೈಯಕ್ತಿಕ ಹೂಡಿಕೆ ಖಾತೆಗೆ, ಮತ್ತು ನಂತರ ತೆರಿಗೆ ಕಡಿತದ ರಸೀದಿ.

ವೃತ್ತಿಪರ ವ್ಯವಸ್ಥಾಪಕರು ತನಗಾಗಿ ಅದನ್ನು ಮಾಡುವುದಕ್ಕಿಂತ ಕೆಟ್ಟದ್ದಲ್ಲ. ಇನ್ನೊಂದು ವಿಷಯವೆಂದರೆ ಇದಕ್ಕಾಗಿ ನೀವು ಕೆಲವು ಕೌಶಲ್ಯಗಳನ್ನು ಹೊಂದಿರಬೇಕು, ಹೂಡಿಕೆದಾರರು ಅಂತಹ ಕೌಶಲ್ಯಗಳನ್ನು ಹೊಂದಿಲ್ಲದಿದ್ದರೆ, ಇಟಿಎಫ್ ಹಣವನ್ನು ಖರೀದಿಸುವುದು ಉತ್ತಮ.

ಯಾವ ಪರಿಸ್ಥಿತಿಯಲ್ಲಿ ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳು ಆಸಕ್ತಿಯನ್ನು ಹೊಂದಿರಬಹುದು?

ಉದಾಹರಣೆಗೆ, ಒಬ್ಬ ವ್ಯಕ್ತಿಯು ರಿಯಲ್ ಎಸ್ಟೇಟ್ ಅನ್ನು ನೋಡುತ್ತಿದ್ದರೆ, ರಿಯಲ್ ಎಸ್ಟೇಟ್ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಅವನಿಗೆ ಒಂದು ಅನನ್ಯ ಸಾಧನವಾಗಬಹುದು. ಇದು ವಾಸ್ತವವಾಗಿ ಅಮೆರಿಕನ್ ದರಗಳ ರಷ್ಯಾದ ಅನಲಾಗ್ ಆಗಿದೆ. ಅಥವಾ ಕಲಾ ವಸ್ತುಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು, ನಿರ್ದಿಷ್ಟ ಕೌಶಲ್ಯವಿಲ್ಲದ ಹೂಡಿಕೆದಾರರಿಗೆ ಐಟಿ ಉದ್ಯಮದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ತುಂಬಾ ಕಷ್ಟ, ನಂತರ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಈ ಪ್ರದೇಶದಲ್ಲಿ ಪ್ರಯತ್ನಿಸಲು ಬಯಸುವ ಪ್ರತಿಯೊಬ್ಬರಿಗೂ ಇದನ್ನು ಮಾಡಲು ಸಹಾಯ ಮಾಡುತ್ತದೆ.

ಮ್ಯೂಚುವಲ್ ಫಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಹೇಗೆ?

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡಲು, ನೀವು ಬ್ರೋಕರ್ನೊಂದಿಗೆ ಖಾತೆಯನ್ನು ತೆರೆಯಬೇಕಾಗುತ್ತದೆ, ಖಾತೆ ತೆರೆದಿದ್ದರೆ, ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ಪಟ್ಟಿಯೊಂದಿಗೆ ಟ್ಯಾಬ್ ಅನ್ನು ಹುಡುಕಲು ಮತ್ತು ಸೂಕ್ತವಾದದನ್ನು ಆಯ್ಕೆ ಮಾಡಲು ಅದು ಉಳಿದಿದೆ. ವೃತ್ತಿಪರರ ಅಭಿಪ್ರಾಯವು ಒಳ್ಳೆಯದು, ಆದರೆ ಹೂಡಿಕೆದಾರರು ಅರ್ಥಶಾಸ್ತ್ರದ ಮೂಲಭೂತ ಅಂಶಗಳನ್ನು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಲು ಮತ್ತು ಷೇರು ಮಾರುಕಟ್ಟೆಯ ಬಗ್ಗೆ ಕಲ್ಪನೆಯನ್ನು ಹೊಂದಲು ಅಪೇಕ್ಷಣೀಯವಾಗಿದೆ, ಸಾಧ್ಯವಾದರೆ, ನಂತರ ಬ್ರೋಕರ್ನೊಂದಿಗೆ ಸಮಾಲೋಚಿಸಿ. ಇದು ಸರಿಯಾದ PIF ಅನ್ನು ಆಯ್ಕೆ ಮಾಡಲು ಸುಲಭಗೊಳಿಸುತ್ತದೆ.

ಪ್ರಮುಖ: ಸೈಟ್ನಲ್ಲಿ ಪರವಾನಗಿಯ ಲಭ್ಯತೆಯನ್ನು ಪರಿಶೀಲಿಸಿ: https://www.cbr.ru/registries/RSCI/activity_uk_if/

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಇಳುವರಿ ರೇಟಿಂಗ್

| ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ | ಇಳುವರಿ | ಜಾಲತಾಣ |

| ಸಿಸ್ಟಮ್ ಕ್ಯಾಪಿಟಲ್ – ಮೊಬೈಲ್ | 14.88% | https://sistema-capital.com/catalog/ |

| URALSIB ಚಿನ್ನ | 3.66% | https://www.uralsib.ru/investments-and-insurance/ivestitsii/paevye-investitsionnye-fondy-pif-/ |

| Sberbank – ಜಾಗತಿಕ ಸಾಲ ಮಾರುಕಟ್ಟೆ | 2.58% | https://www.sber-am.ru/individuals/funds/ |

| ಆರ್ಜಿಎಸ್-ಝೊಲೊಟೊ | 2.09% | https://www.rgsbank.ru/personal/investment/pif/open/ |

| ರೈಫಿಸೆನ್ – ಚಿನ್ನ | 2.02% | https://www.raiffeisen.ru/retail/deposit_investing/funds/ |

| Gazprombank – ಚಿನ್ನ | 1.75% | https://www.gpb-am.ru/individual/pif |

| ಹೊಸ ನಿರ್ಮಾಣ | 1.72% | http://pif.naufor.ru/pif.asp?act=view&id=3164 |

| ಬಂಡವಾಳ-ಚಿನ್ನ | 1.69% | http://www.kapital-pif.ru/ru/about/ |

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು (ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು): ಅದು ಏನು ಮತ್ತು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಹೇಗೆ ಕೆಲಸ ಮಾಡುತ್ತದೆ, ಲಾಭದಾಯಕತೆಯ ಮೂಲಕ ಉತ್ತಮ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳ ರೇಟಿಂಗ್: https://youtu.be/GB_UJvUDy_s

Sberbank ನ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು – Sberbank ನಲ್ಲಿನ ಪಾಲು ಏನು?

Sberbank ಒಂದು ಗುರುತಿಸಬಹುದಾದ ಮತ್ತು ವಿಶ್ವಾಸಾರ್ಹ ಬ್ಯಾಂಕ್ ಆಗಿದ್ದು ಅದು 100 ವರ್ಷಗಳಿಂದ ಅಸ್ತಿತ್ವದಲ್ಲಿದೆ. ಅಂತಹ ಬ್ಯಾಂಕಿನಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದು ಸಮಂಜಸವಾಗಿದೆ, ಮತ್ತು ಇದಕ್ಕಾಗಿ ಹಲವು ವಿಧದ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಿವೆ, ನಾವು ಮುಖ್ಯವಾದವುಗಳನ್ನು ಹೈಲೈಟ್ ಮಾಡುತ್ತೇವೆ:

- ಬಾಂಡ್ ಫಂಡ್ – ಇಲ್ಯಾ ಮುರೊಮೆಟ್ಸ್ ( https://www.sberbank.ru/ru/person/investments/pifs/fund_bond_im ). ವಿಶ್ವಾಸಾರ್ಹ ರಷ್ಯಾದ ವಿತರಕರ ರಾಜ್ಯ, ಪುರಸಭೆ, ಕಾರ್ಪೊರೇಟ್ ಬಾಂಡ್ಗಳನ್ನು ಒಳಗೊಂಡಿದೆ. ಇದು ಕೂಪನ್ ಪಾವತಿಗಳಿಂದ ಆದಾಯವನ್ನು ಪಡೆಯುತ್ತದೆ ಮತ್ತು ಆಸ್ತಿಯ ಮೌಲ್ಯದಲ್ಲಿನ ಬೆಳವಣಿಗೆಯನ್ನು ಪಡೆಯುತ್ತದೆ. 0-5% ನಷ್ಟು ಕಡಿಮೆ ಅಪಾಯದ ಶೇಕಡಾವಾರು, 8-10% ನಷ್ಟು ಹಣದುಬ್ಬರಕ್ಕಿಂತ ಹೆಚ್ಚಿನ ಆದಾಯ ಮತ್ತು ಮಧ್ಯಮ ದ್ರವ್ಯತೆ ಹೊಂದಿರುವ ಮ್ಯೂಚುಯಲ್ ಹೂಡಿಕೆ ನಿಧಿ.

- ಷೇರುಗಳು ಮತ್ತು ಬಾಂಡ್ಗಳಿಗೆ ನಿಧಿ – ಸಮತೋಲಿತ ( https://www.sberbank.ru/ru/person/investments/pifs/fund_balanced ). ಮಿಶ್ರಿತ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ ಎರಡು ರೀತಿಯ ಸೆಕ್ಯುರಿಟಿಗಳನ್ನು ಸಂಯೋಜಿಸುತ್ತದೆ. ಬಂಡವಾಳ ಲಾಭದಿಂದ ಲಾಭ, ಬಾಂಡ್ಗಳಿಂದ ಆದಾಯ. ಮುಖ್ಯವಾಗಿ ರಷ್ಯಾದ ಹಣಕಾಸು ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ, 10-20% ಇಳುವರಿ, ಹೆಚ್ಚಿನ ಅಪಾಯ ಮತ್ತು ಮಧ್ಯಮ ದ್ರವ್ಯತೆ.

- ಡೊಬ್ರಿನ್ಯಾ ನಿಕಿಟಿಚ್ ಫಂಡ್ ( https://www.sberbank.ru/ru/person/investments/pifs/fund_equity_dn- ) ರಷ್ಯಾದ ಕಂಪನಿಗಳ ಷೇರುಗಳನ್ನು ಒಳಗೊಂಡಿದೆ. ಇದು ನಿಧಿಯನ್ನು ಹೆಚ್ಚು ಅಪಾಯಕಾರಿ, ಲಾಭದಾಯಕ 15-20% ಮಾಡುತ್ತದೆ ಮತ್ತು ಮಧ್ಯಮ ದ್ರವ್ಯತೆ ನಿರ್ವಹಿಸುತ್ತದೆ.

Sberbank ನ ವಿನಿಮಯ-ವಹಿವಾಟು ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು: ಇದು ಹೂಡಿಕೆಗೆ ಯೋಗ್ಯವಾಗಿದೆಯೇ – SBMX, SBSP, SBRB, SBCB ಮತ್ತು SBGB ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು: https://youtu.be/DBRrF-z-1do

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಸ್ ಟಿಂಕಾಫ್

ಇದು ಜನಪ್ರಿಯ ಬ್ರೋಕರ್ಗಳಲ್ಲಿ ಪ್ರಮುಖ ಸ್ಥಾನವನ್ನು ಪಡೆದುಕೊಂಡಿದೆ, ಸಕ್ರಿಯ ಕ್ಲೈಂಟ್ಗಳ ಸಂಖ್ಯೆ ಮತ್ತು ಬ್ಯಾಂಕಿನ ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳಲ್ಲಿನ ಹೂಡಿಕೆಗಳ ವಿಷಯದಲ್ಲಿ ಮೊದಲ ಸ್ಥಾನದಲ್ಲಿದೆ, ಇದನ್ನು ವಿಶ್ವಾಸಾರ್ಹ ಮತ್ತು ಲಾಭದಾಯಕ ವ್ಯವಹಾರವೆಂದು ಪರಿಗಣಿಸಲಾಗುತ್ತದೆ.

- ಎಟರ್ನಲ್ RUB ಪೋರ್ಟ್ಫೋಲಿಯೊ ( https://www.tinkoff.ru/invest/etfs/TRUR/ ) – ನಿಧಿಯು ಮೂರು ಉಪಕರಣಗಳು, ರಷ್ಯಾದ ಷೇರುಗಳು ಮತ್ತು ಬಾಂಡ್ಗಳು, ಚಿನ್ನದಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುತ್ತದೆ. ವಿವಿಧ ಹಣಕಾಸು ಸಾಧನಗಳಲ್ಲಿ ಹೂಡಿಕೆ ಮಾಡುವುದರಿಂದ ಹೂಡಿಕೆ ಮಾಡುವಾಗ ಕನಿಷ್ಠ ಅಪಾಯವನ್ನು ಊಹಿಸಲು ನಿಮಗೆ ಅವಕಾಶ ನೀಡುತ್ತದೆ, ಆದರೆ ಅದೇ ಸಮಯದಲ್ಲಿ ಅದು 5-10% ಕಡಿಮೆ ಇಳುವರಿ ನೀಡುತ್ತದೆ. ಪ್ರವೇಶ ಬೆಲೆ 6.04 ರೂಬಲ್ಸ್ಗಳು.

- ಶಾಶ್ವತ ಆದಾಯ USD ( https://www.tinkoff.ru/invest/etfs/TUSD/ ) – ಮೂರು ಸಮಾನ ಷೇರುಗಳಲ್ಲಿ ಅಮೇರಿಕನ್ ಸ್ಟಾಕ್ಗಳು, ಬಾಂಡ್ಗಳು ಮತ್ತು ಚಿನ್ನದಲ್ಲಿ ಹೂಡಿಕೆಗಳನ್ನು ಒದಗಿಸುತ್ತದೆ. ಕಡಿಮೆ ಮಟ್ಟದ ಅಪಾಯದೊಂದಿಗೆ 5-10% ಡಾಲರ್ಗಳಲ್ಲಿ ಇಳುವರಿ. ಒಂದು ಷೇರಿನ ಬೆಲೆ 0.2 ಡಾಲರ್.

- ಶಾಶ್ವತ ಆದಾಯ EU R ( https://www.tinkoff.ru/invest/etfs/TEUR/ ) – ಯುರೋಪಿಯನ್ ಷೇರುಗಳು, ಬಾಂಡ್ಗಳು ಮತ್ತು ಚಿನ್ನದಲ್ಲಿ ಮೂರು ಸಮಾನ ಷೇರುಗಳಲ್ಲಿ ಹೂಡಿಕೆಗಳನ್ನು ಒದಗಿಸುತ್ತದೆ. ಯೂರೋ 3-5% ರಲ್ಲಿ ಇಳುವರಿ, ಕಡಿಮೆ ಅಪಾಯ. ಹೂಡಿಕೆಯ ವೆಚ್ಚ 0.10 ಯುರೋಗಳು.

ಮ್ಯೂಚುಯಲ್ ಫಂಡ್ಗಳು ಆಲ್ಫಾ ಕ್ಯಾಪಿಟಲ್

ನಿರ್ವಹಣಾ ಕಂಪನಿಯು ವಿವಿಧ ಜಾಗತಿಕ ಮತ್ತು ರಷ್ಯಾದ ಕಂಪನಿಗಳಲ್ಲಿ ಆಸಕ್ತಿದಾಯಕ ರೀತಿಯ ಹೂಡಿಕೆಯನ್ನು ನೀಡುತ್ತದೆ. ವೃತ್ತಿಪರರು ಪ್ರತಿ ಕಂಪನಿಯನ್ನು ವಿಶ್ಲೇಷಿಸುತ್ತಾರೆ ಮತ್ತು ನಂತರ ಹೂಡಿಕೆ ಮಾಡುತ್ತಾರೆ.

- ಸಂಪನ್ಮೂಲ ( https://www.alfacapital.ru/individual/pifs/opifa_akn/ ) – ವ್ಯವಸ್ಥಾಪಕರು ಹುಡುಕುತ್ತಿದ್ದಾರೆ, ತೈಲ ಮತ್ತು ಅನಿಲ ಮತ್ತು ಪೆಟ್ರೋಕೆಮಿಕಲ್, ಗಣಿಗಾರಿಕೆ ಕ್ಷೇತ್ರಗಳಲ್ಲಿ ಭರವಸೆಯ ಷೇರುಗಳನ್ನು ವಿಶ್ಲೇಷಿಸುತ್ತಾರೆ. ಇಳುವರಿ 15-30%.

- ಲಿಕ್ವಿಡ್ ಷೇರುಗಳು ( https://www.alfacapital.ru/individual/pifs/opifa_akliq/ ) – ಅತ್ಯುತ್ತಮ ಆರ್ಥಿಕ ಕಾರ್ಯಕ್ಷಮತೆ ಮತ್ತು ಬೆಳವಣಿಗೆಯ ನಿರೀಕ್ಷೆಗಳೊಂದಿಗೆ ಅತಿದೊಡ್ಡ ರಷ್ಯನ್ ಮತ್ತು ವಿದೇಶಿ ವಿತರಕರನ್ನು ಆಯ್ಕೆ ಮಾಡಲಾಗುತ್ತದೆ. ಇಳುವರಿ 15-25%.

- ಬ್ಯಾಲೆನ್ಸ್ ( https://www.alfacapital.ru/individual/pifs/opif_aks/ ) – ಅತ್ಯುತ್ತಮ ರಷ್ಯಾದ ಷೇರುಗಳು ಮತ್ತು ಬಾಂಡ್ಗಳಲ್ಲಿ ಹೂಡಿಕೆಗಳು. ಮಧ್ಯಮ ಅಪಾಯ ಮತ್ತು 15-20% ಆದಾಯ.

ಹೂಡಿಕೆ ಅವಧಿ

ಹೂಡಿಕೆದಾರರು ಒಂದೇ ದಿನದಲ್ಲಿ ಷೇರನ್ನು ಖರೀದಿಸಬಹುದು ಮತ್ತು ಮಾರಾಟ ಮಾಡಬಹುದು, ಆದರೆ ಆಯೋಗಗಳಲ್ಲಿ ನಿಧಿಗಳು ಕಳೆದುಹೋಗುತ್ತವೆ ಎಂದು ನೀವು ಅರ್ಥಮಾಡಿಕೊಳ್ಳಬೇಕು. ಮುಂದೆ ನೀವು ಪಾಲನ್ನು ಹೊಂದಿದ್ದೀರಿ, ಹೂಡಿಕೆಯು ಹೆಚ್ಚು ಲಾಭದಾಯಕವಾಗಿದೆ, ಹೆಚ್ಚಿನ ಆದಾಯದೊಂದಿಗೆ ಸುಂದರವಾದ ಸಂಖ್ಯೆಗಳೊಂದಿಗೆ ಆಮಿಷವೊಡ್ಡುತ್ತದೆ, ಅವರು 3 ಅಥವಾ 5 ವರ್ಷಗಳ ಅವಧಿಯನ್ನು ಅರ್ಥೈಸುತ್ತಾರೆ, ಒಂದು ತಿಂಗಳ ಹೂಡಿಕೆಗಳು ಷೇರಿನ ಮೌಲ್ಯವನ್ನು ಸೇರಿಸುವುದಿಲ್ಲ.

ಅಪಾಯ

ಕಡಿಮೆ ಮಟ್ಟದ ಅಪಾಯದೊಂದಿಗೆ ವಿಭಿನ್ನ ಷೇರುಗಳಿವೆ, ಆದರೆ ನಂತರ ಇಳುವರಿ ಕಡಿಮೆ ಇರುತ್ತದೆ. ಹೆಚ್ಚಿನ ಆದಾಯ, ಹೆಚ್ಚಿನ ಅಪಾಯ. ಹಣಕಾಸು ಸಾಧನಗಳು ಮಾರುಕಟ್ಟೆಯ ಏರಿಳಿತಗಳಿಂದ ನಿರೋಧಕವಾಗಿರುವುದಿಲ್ಲ ಮತ್ತು ಮಾರುಕಟ್ಟೆಯು ಕುಸಿದಾಗ, ನಿಧಿಯ ಮೌಲ್ಯವು ಕುಸಿಯಬಹುದು.

i would like to invested.