In ûnderlinge fûns (PIF) is in portefúlje fan weardepapieren sammele troch in behearder foar minsken dy’t wolle ynvestearje. It punt is dat jo net hoege te sammeljen in portefúlje op jo eigen, de ûnderlinge fûnsen binne profesjonele merk dielnimmers (

makelders , banking divyzjes, behear bedriuwen) út ferskate soarten fan finansjele ynstruminten en biede klanten te keapjen in oandiel fan de ûnderlinge fûns.

- Oandielen fan it ûnderlinge fûns

- Eigners fan ûnderlinge fûnsen

- Hokker ûnderlinge fûnsen binne der en hokker opsje kin passe by wa

- Hoefolle is ien oandiel

- Wat is it ferskil tusken in fûnemintele fûns en in ETF?

- ETFs

- Yn hokker situaasje kinne ûnderlinge fûnsen fan belang wêze?

- Hoe ynvestearje yn ûnderlinge fûnsen?

- opbringstwurdearring fan ûnderlinge fûnsen

- Underlinge fûnsen fan Sberbank – wat is in oandiel yn Sberbank?

- Mutual Funds Tinkoff

- Mutual Funds Alfa Capital

- Investment term

- Risiko

Oandielen fan it ûnderlinge fûns

As in klant syn persoanlike akkount ynfiert om in fûnemintele fûns te keapjen, wurdt hy in kar oanbean oan portfolios besteande út obligaasjes en oandielen fan ferskate sektoaren: oalje en gas, metaalbewurking, grûnstoffen, IT en oaren. De oankeappriis fan in portefúlje is in oandiel fan in fûnemintele fûns as oandiel. It kin wurde kocht, ferkocht, en sels hypoteek neffens. Der wurdt fan útgien dat de priis fan in oandiel yn ‘e rin fan’ e tiid sil groeie, as de strategy fan dit fûns kompetint die bliken te wêzen, nei in skoft kin de ynvestearder syn oandiel foar mear ferkeapje as hy it kocht en winst meitsje, teminsten dit is hoe’t it der allegear útsjocht yn in ideale wrâld.

Eigners fan ûnderlinge fûnsen

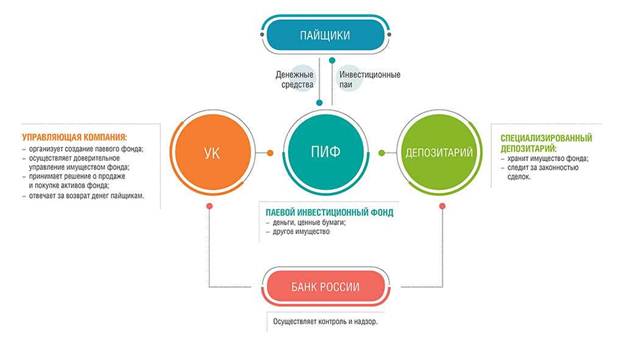

De fûnsen fan it ûnderlinge fûns wurde beheard troch it behearbedriuw, it binne de meiwurkers fan it behearbedriuw dy’t beslute hokker ynstruminten te keapjen mei it jild fan ‘e oandielhâlders om har finansjele foardielen te bringen. It behearbedriuw is in finansjele ynstelling. D’r binne sa’n 50 grutte managementbedriuwen yn Ruslân, wêrfan de bêste diel útmeitsje fan in grutte finansjele groep. Bygelyks, de finansjele groep Sberbank, dy’t omfiemet in bank, in makelderbedriuw en in behear bedriuw – Sberbank Asset Management.

Hokker ûnderlinge fûnsen binne der en hokker opsje kin passe by wa

As in ynvestearder tinkt om te ynvestearjen yn oandielen, binne d’r ferskate faktoaren te beskôgjen:

- Underlinge fûnsen fariearje yn ‘e rjochting fan ynvestearring , dat is, d’r binne ûnderlinge fûnsen dy’t ynvestearje yn oandielen, obligaasjes, munten, ûnreplik guod, edele metalen en keunst. Mar jo moatte begripe dat ûnderlinge fûnsen fan oandielen net altyd hûndert prosint fan alle jild yn oandielen stjoere, as regel binne d’r bepaalde fêste beheiningen, bygelyks as it in fûnemintele fûns fan oandielen is, dan 80% fan ‘e jild moat wurde ynvestearre yn oandielen, 20% kin falle op obligaasjes.

- D’r binne mingde fûnemintele fûnsen dy’t 50% oant 50% ynvestearje. De helte wurdt jûn oan oandielen, de rest oan obligaasjes. Yn Ruslân binne se ferdield yn fûnemintele fûnsen foar kwalifisearre ynvestearders dy’t ynvestearje yn alle fermogen, sels de meast risikofolle, en ek fûnemintele fûnsen beskikber foar in breed publyk: net kwalifisearre ynvestearders, of detaillearre ynvestearders. Har oanbod fan beskikbere aktiva is beheind ta de minste risikofolle finansjele ynstruminten.

. Dêrom, as in ynvestearder begrypt wêr’t it fûnemintele fûns syn jild sil ynvestearje, is it wurdich yn ‘e kunde te kommen mei de ynvestearringsferklearring fan elk fûnemintele fûns, om’t it dúdlik stelt hokker oandiel fan ‘e fûnsen en hokker behearbedriuwen it rjocht hawwe om te ynvestearjen. Neist de ynstruminten dêr’t it jild fan de depositors giet, ûnderlinge fûnsen ferskille yn termen fan keapjen en ferkeapjen fan oandielen yn termen fan tiid. D’r binne hjir 3 haadkategoryen:

- iepen ûnderlinge fûnsen, wêrfan de oandielen letterlik elke dei kinne wurde kocht en ferlost. Sokke fûnemintele fûnsen, mei it each op it feit dat jild gau fan har ôfnommen wurde kin, ynvestearret yn floeibere aktiva, bygelyks yn oandielen fan blauwe chips , wêrfoar’t altyd in fraach is;

- yntervalfûnsen – ienheden dy’t kinne wurde kocht of ferkocht op spesifike yntervallen fan tiid. As regel kin dit ferskate kearen yn ‘t jier dien wurde;

- De tredde kategory is sletten fûnsen, wêrfan de oandielen yn ‘t algemien allinich kinne wurde kocht op it momint dat it fûns wurdt foarme, en ferkocht as it fûns sletten is.

De twadde en tredde farianten – ynterval en sletten-ein fûnsen kinne betelje te ynvestearjen yn minder floeibere ynstruminten, omdat se foarsizze wannear’t ynvestearders kinne weromlûke jild út harren. Oan ‘e iene kant hawwe minder flüssige ynstruminten mear risiko’s, mar oan’ e oare kant hawwe se better winstpotinsjeel. Dêrom is it better foar konservativen om iepen fûnemintele fûnsen te kiezen. As de ynvestearder ree is om it risiko te nimmen, dan sil ynterval of sluten dwaan.

Hoefolle is ien oandiel

Wy herinnerje jo dat de priis fan in oandiel elke dei feroaret, en dêrom hinget it direkt ôf fan ‘e wearde fan’ e aktiva dy’t it fûns hat oankocht. Ynkommen fan ynvestearders sil wurde bepaald troch hoefolle de oandielpriis is tanommen. Jo kinne de dynamyk fan ‘e priis fan in oandiel folgje op’ e webside fan behearbedriuwen en yn oare iepen boarnen. Dizze fûnsen publisearje de oandielpriis elke dei oan ‘e ein fan’ e dei, en ynterval en sluten op syn minst ien kear yn ‘e moanne. By it keapjen fan in oandiel betellet de ynvestearder in preemje. It, ôfhinklik fan it bedrach fan ynvestearre fûnsen, en de agint troch dêr’t de oankeap fan ûnderlinge fûnsen wurdt makke, kin berikke 5 prosint fan it bedrach fan ynvestearrings. By it ferkeapjen fan in oandiel dogge jo dat mei in saneamde koarting. It hinget ôf fan hoe lang de ynvestearder it oandiel hat, op ‘e spesifike betingsten fan’ e agint. As regel is de koarting net mear as trije prosint fan har wearde.

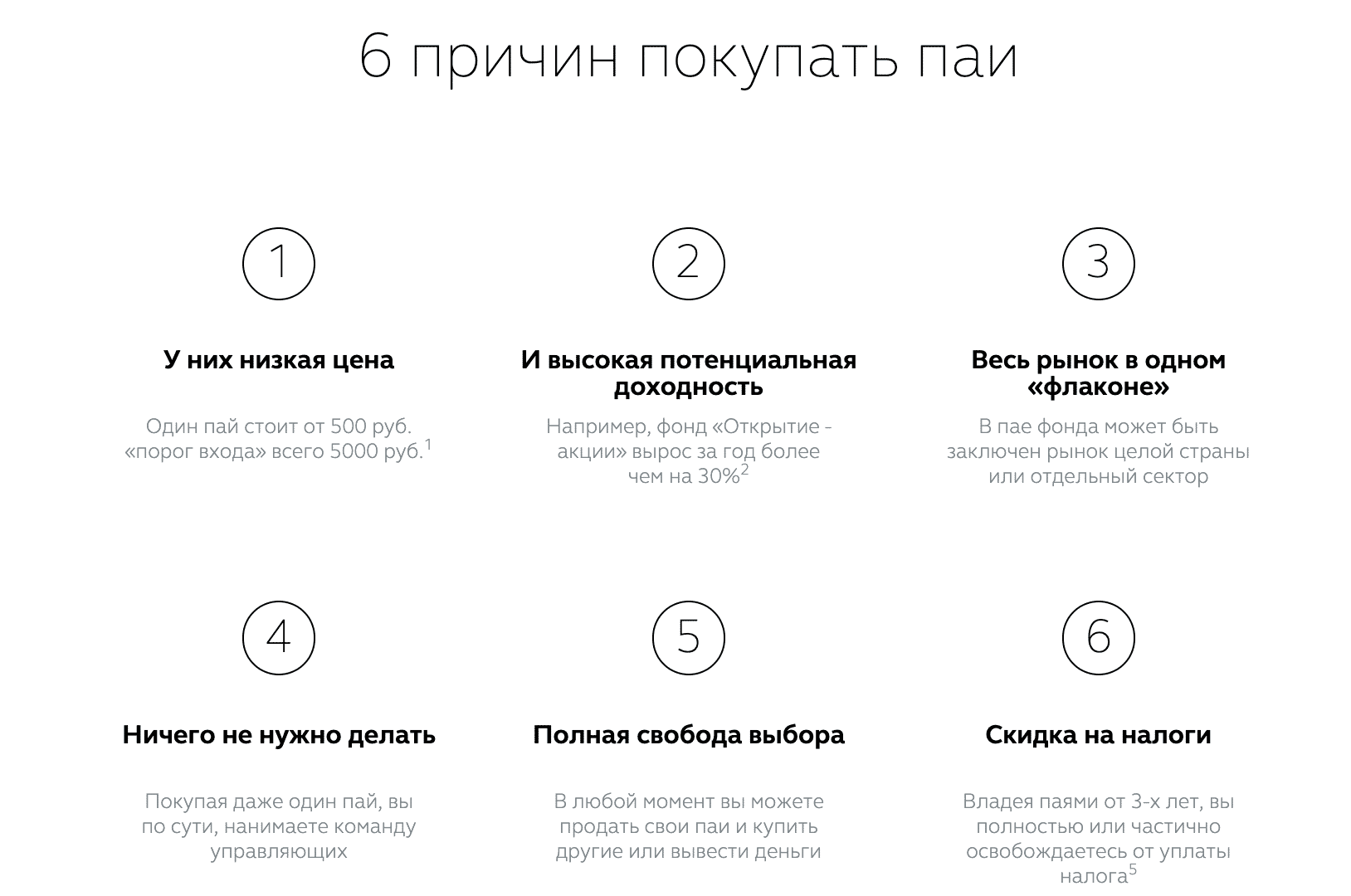

- Beskikberens . Ynvestearingen yn fûnemintele fûnsen hawwe in lege yntreedrompel. Jo kinne begjinne út 1000 roebel

- Profesjonalisme yn behear . Eksperts beheare jild fan ynvestearders. Yn feite, dit argumint is moot, omdat saakkundigen technysk witte hoe te ynvestearjen: iepenje in akkount, keapje finansjele ynstruminten, set in betingst foar it iepenjen fan in hannel. Mar saakkundigen witte net wat se moatte keapje om moarn in miljonêr te wurden, om’t, spitigernôch, finansjele merken ynherint ûnfoarspelber binne. Dêrom, soms, Paul de octopus kin jaan krekter stock prognoazes dan in ekspert mei in protte jierren fan ûnderfining.

- Hege opbringst . As fûnemintele fûnsen wurde ferkocht, wurdt de keaper ferteld oer it potinsjele hege ynkommen, dat heger sil wêze as it ynkommen op ôfsettings. Earst is it ynkommen fan in fûnemintele fûns op gjin inkelde manier garandearre en it fûnemintele fûns ynvestearret yn ien of oare soarte fan asset. As de merk yn dy perioade net groeit, wylst de ynvestearder it fûnemintele fûns hat, dan sil it fûnemintele fûns gjin profitabiliteit sjen litte, wylst de profitabiliteit fan ‘e boarch noch fêst is. Yn ‘t algemien is it earlik om de opbringst fan fûnemintele fûnsen te fergelykjen net mei in boarch, mar mei in yndeks. Dan kinne jo begripe hoe’t aktyf behear mear rendabel is – gewoan ynvestearje yn ‘e yndeks.

- Se prate oer lege kommisjes , mar de ynformaasje is net altyd wier. Underlinge fûnsen binne nochal in djoer ferhaal foar de persoan dy’t se keapet, en, fansels, it is folle djoerder dan ynvestearje op jo eigen.

- Liquiditeit . Oandielen fan iepen fûnsen kinne op elk momint ferkocht wurde sûnder ekstra ferliezen, dit is wier, mar as wy prate oer oandielen yn floeibere ynstruminten, dan kin dit op elk momint dien wurde sûnder ekstra ferliezen.

- Foarkarsbelesting . Guon finansjele bedriuwen sizze dat mei de groei fan fûnemintele fûnsen, ynvestearders kinne frijsteld wurde fan ynkommensbelesting as se minder dan trije miljoen roebels yn ‘t jier fertsjinje op oandielen, as se mear as trije jier oandielen hâlde. Dit is itselde as mei de reguliere en stock merken. Dêrtroch wurdt ynkomstebelesting op ‘e groei fan’ e wearde fan aktiva net betelle.

[caption id = "attachment_12096" align = "aligncenter" width = "710"]

Wat is it ferskil tusken in fûnemintele fûns en in ETF?

Tsjintwurdich wint it ETF-ynstrumint populêrens

, dat is, fûnsen dy’t op ‘e útwikseling ferhannele binne, se binne populêrder as de goede âlde retro-grad-ûnderlinge fûnsen. As wy ûnderlinge fûnsen en ETF’s fergelykje, dan lizze de foardielen fan ‘e twadde op it oerflak.

- As earste binne se flüssiger, makliker te keapjen, se wurde kocht fia in brokerage-akkount of wy kinne it ek keapje op oare platfoarms, d’r is ek in belestingfoardiel.

- Underlinge fûnsen wurde kocht op it kantoar fan it behearbedriuw, op har webside. It is ûnmooglik om in fûnemintele fûns te keapjen fia in brokerage-akkount en oare platfoarms. Dit is in negatyf punt.

- Mutual funds wurde aktyf beheard. Managers besykje altyd de yndeks te oertsjûgjen, wylst ETF’s hast altyd de stockyndeks folgje.

- Foar in fûnemintele fûns, as de kommisje is yn it berik fan 3,5 prosint, net telle markups en koartingen, dan foar ETFs, de kommisjes binne leger. Yn Ruslân is dit minder as ien persint, en hjir moatte gjin ekstra ferrassingen wurde ferwachte.

[caption id = "attachment_12084" align = "aligncenter" width = "624"]

ETFs

Ynvestearingsfûnsen wurde stadichoan ferâldere as it giet om ûnderlinge fûnsen dy’t oanbiede om te ynvestearjen yn útwikseljende ynstruminten. D’r binne hjir twa alternativen:

- Ynvestearje yn in ETF is normaal in mear profitable alternatyf foar in ynvestearder dan in fûnemintele fûns.

- It twadde alternatyf is in ûnôfhinklike oankeap fan oandielen, obligaasjes, oare finansjele ynstruminten : nei in yndividuele ynvestearringskonto foar in lange-termyn ynvestearring, en dan de dêropfolgjende ûntfangst fan in belesting ôftrek.

portfolio foar himsels net slimmer meitsje as profesjonele managers it foar him dogge. In oar ding is dat jo hjirfoar bepaalde feardichheden hawwe moatte, as in ynvestearder gjin sokke feardichheden hat, dan is it better om ETF-fûnsen te keapjen.

Yn hokker situaasje kinne ûnderlinge fûnsen fan belang wêze?

Bygelyks, as in persoan nei unreplik guod sjocht, dan kinne ûnderlinge fûnsen foar unreplik guod in unyk ark wurde foar him. Dit is eins de Russyske analoog fan Amerikaanske tariven. Of ûnderlinge fûnsen dy’t ynvestearje yn keunstfoarwerpen, om’t it foar in ynvestearder sûnder spesifike feardichheden frijwat lestich is om te ynvestearjen yn ‘e IT-sektor, dan helpe ûnderlinge fûnsen hjir elkenien dy’t op dit gebiet besykje wol om dit te dwaan.

Hoe ynvestearje yn ûnderlinge fûnsen?

Om te ynvestearjen yn in fûnemintele fûns, moatte jo in akkount iepenje mei in makelder, as it akkount iepen is, dan bliuwt it om de ljepper te finen mei de list mei fûnemintele fûnsen en selektearje de passende. De miening fan professionals is goed, mar it is winsklik foar in ynvestearder om de basis fan ekonomy te begripen en in idee te hawwen oer de oandielmerk, as it mooglik is, dan rieplachtsje mei in makelder. Dit makket it makliker om de juste PIF te kiezen.

Wichtich: kontrolearje de beskikberens fan in lisinsje op ‘e side: https://www.cbr.ru/registries/RSCI/activity_uk_if/

opbringstwurdearring fan ûnderlinge fûnsen

| ûnderlinge fûns | Opbringst | Website |

| Systeem Haadstêd – Mobyl | 14.88% | https://sistema-capital.com/catalog/ |

| URALSIB Goud | 3.66% | https://www.uralsib.ru/investments-and-insurance/ivestitsii/paevye-investitsionnye-fondy-pif-/ |

| Sberbank – Global skuld merk | 2.58% | https://www.sber-am.ru/individuals/funds/ |

| RGS-Zoloto | 2.09% | https://www.rgsbank.ru/personal/investment/pif/open/ |

| Raiffeisen – Goud | 2.02% | https://www.raiffeisen.ru/retail/deposit_investing/funds/ |

| Gazprombank – Goud | 1.75% | https://www.gpb-am.ru/individual/pif |

| Nijbou | 1.72% | http://pif.naufor.ru/pif.asp?act=view&id=3164 |

| Kapitaal-goud | 1.69% | http://www.kapital-pif.ru/ru/about/ |

Underlinge fûnsen (ûnderlinge fûnsen): wat is it en hoe wurket in fûnemintele fûns, beoardieling fan ‘e bêste ûnderlinge fûnsen troch profitabiliteit: https://youtu.be/GB_UJvUDy_s

Underlinge fûnsen fan Sberbank – wat is in oandiel yn Sberbank?

Sberbank is in werkenbere en betroubere bank dy’t mear as 100 jier bestiet. It is ridlik om te ynvestearjen yn sa’n bank, en dêrfoar binne d’r in protte farianten fan fûnemintele fûnsen, wy sille de wichtichste markearje:

- Bond fûns – Ilya Muromets ( https://www.sberbank.ru/ru/person/investments/pifs/fund_bond_im ). Bestiet út steat, gemeentlike, bedriuwsobligaasjes fan betroubere Russyske útjouwers. It ûntfangt ynkomsten út kûponbetellingen en groei yn ‘e wearde fan’ e asset. Underlinge ynvestearringsfûns mei in leech risiko persintaazje fan 0-5%, in ynkommen boppe ynflaasje fan 8-10% en matige liquiditeit.

- Fûns foar oandielen en obligaasjes – Balanced ( https://www.sberbank.ru/ru/person/investments/pifs/fund_balanced ). In mingd fûnemintele fûns kombinearret twa soarten weardepapieren. Winsten út kapitaalwinsten, ynkommen út obligaasjes. Ynvestearret benammen yn Russyske finansjele ynstruminten, 10-20% opbringst, heech risiko en matige liquiditeit.

- It Dobrynya Nikitich Fûns ( https://www.sberbank.ru/ru/person/investments/pifs/fund_equity_dn- ) bestiet út oandielen fan Russyske bedriuwen. Wat makket it fûns tige risikofolle, profitable 15-20% en ûnderhâldt matige liquidity.

Exchange-ferhannele ûnderlinge fûnsen fan Sberbank: is it wurdich te ynvestearjen – SBMX, SBSP, SBRB, SBCB en SBGB ûnderlinge fûnsen: https://youtu.be/DBRrF-z-1do

Mutual Funds Tinkoff

It nimt in liedende posysje ûnder populêre makelders, ranks earste yn termen fan it oantal aktive kliïnten en ynvestearrings yn ûnderlinge fûnsen fan ‘e bank, wurdt beskôge as in betrouber en rendabel bedriuw.

- Eternal RUB portfolio ( https://www.tinkoff.ru/invest/etfs/TRUR/ ) – It fûns ynvestearret yn trije ynstruminten, Russyske oandielen en obligaasjes, goud. Ynvestearje yn ferskate finansjele ynstruminten kinne jo oannimme minimal risiko by ynvestearjen, mar tagelyk makket it leech-opbringst 5-10%. Yntreepriis 6,04 roebel.

- Ivige ynkommen USD ( https://www.tinkoff.ru/invest/etfs/TUSD/ ) – soarget foar ynvestearrings yn Amerikaanske oandielen, obligaasjes en goud yn trije gelikense oandielen. Opbringst yn dollars 5-10%, mei in leech nivo fan risiko. De kosten fan in oandiel binne 0,2 dollar.

- Ivige ynkommen EU R ( https://www.tinkoff.ru/invest/etfs/TEUR/ ) – soarget foar ynvestearrings yn Europeeske oandielen, obligaasjes en goud yn trije gelikense oandielen. Opbringst yn euro 3-5%, leech risiko. De kosten fan ynvestearrings binne 0,10 euro.

Mutual Funds Alfa Capital

It behear bedriuw biedt in nijsgjirrige soarte fan ynvestearrings yn ferskate globale en Russyske bedriuwen. Professionals analysearje elk bedriuw en ynvestearje dan.

- Boarne ( https://www.alfacapital.ru/individual/pifs/opifa_akn/ ) – de behearder siket, analysearret kânsrike oandielen yn ‘e oalje en gas en petrochemyske, mynbou sektoaren. De opbringst is 15-30%.

- Flüssige oandielen ( https://www.alfacapital.ru/individual/pifs/opifa_akliq/ ) – de grutste Russyske en bûtenlânske útjouwers wurde selektearre, mei de bêste finansjele prestaasjes en groeiperspektyf. Yield 15-25%.

- Balâns ( https://www.alfacapital.ru/individual/pifs/opif_aks/ ) – ynvestearrings yn ‘e bêste Russyske oandielen en obligaasjes. Matich risiko en rendemint fan 15-20%.

Investment term

In ynvestearder kin op deselde dei in oandiel keapje en ferkeapje, mar jo moatte begripe dat dan fûnsen ferlern gean op kommisjes. Hoe langer jo in oandiel hâlde, hoe rendabeler de ynvestearring, lokket mei prachtige sifers mei hege rendeminten, se betsjutte in perioade fan 3 of 5 jier, foar in moanne ynvestearrings meie net tafoegje oan ‘e wearde fan it oandiel.

Risiko

D’r binne ferskate oandielen mei in leech nivo fan risiko, mar dan sil de opbringst leger wêze. Hoe heger it rendemint, hoe heger it risiko. Om’t finansjele ynstruminten net ymmún binne fan merkfluktuaasjes en as de merk falt, kin de wearde fan it fûns falle.

i would like to invested.