மியூச்சுவல் ஃபண்ட் (பிஐஎஃப்) என்பது முதலீடு செய்ய விரும்பும் நபர்களுக்காக மேலாளரால் சேகரிக்கப்பட்ட பத்திரங்களின் போர்ட்ஃபோலியோ ஆகும். முக்கிய விஷயம் என்னவென்றால், நீங்கள் சொந்தமாக ஒரு போர்ட்ஃபோலியோவைச் சேகரிக்கத் தேவையில்லை, பரஸ்பர நிதிகள் பல வகையான நிதிக் கருவிகளிலிருந்து தொழில்முறை சந்தை பங்கேற்பாளர்கள் (

தரகர்கள் , வங்கி பிரிவுகள், மேலாண்மை நிறுவனங்கள்) மற்றும் பரஸ்பர நிதியில் ஒரு பங்கை வாங்க வாடிக்கையாளர்களுக்கு வழங்குகின்றன.

- மியூச்சுவல் ஃபண்டின் பங்கு

- மியூச்சுவல் ஃபண்ட் உரிமையாளர்கள்

- என்ன பரஸ்பர நிதிகள் உள்ளன மற்றும் எந்த விருப்பம் யாருக்கு பொருந்தும்

- ஒரு பங்கு எவ்வளவு

- மியூச்சுவல் ஃபண்டுக்கும் ப.ப.வ.நிதிக்கும் என்ன வித்தியாசம்?

- ப.ப.வ.நிதிகள்

- எந்த சூழ்நிலையில் பரஸ்பர நிதிகள் ஆர்வமாக இருக்கலாம்?

- மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்வது எப்படி?

- பரஸ்பர நிதி விளைச்சல் மதிப்பீடு

- Sberbank இன் பரஸ்பர நிதிகள் – Sberbank இல் ஒரு பங்கு என்ன?

- மியூச்சுவல் ஃபண்ட்ஸ் டின்காஃப்

- மியூச்சுவல் ஃபண்டுகள் ஆல்ஃபா கேபிடல்

- முதலீட்டு காலம்

- ஆபத்து

மியூச்சுவல் ஃபண்டின் பங்கு

பரஸ்பர நிதியை வாங்க வாடிக்கையாளர் தனது தனிப்பட்ட கணக்கில் நுழையும் போது, எண்ணெய் மற்றும் எரிவாயு, உலோக வேலை, மூலப்பொருட்கள், தகவல் தொழில்நுட்பம் மற்றும் பல துறைகளின் பத்திரங்கள் மற்றும் பங்குகளைக் கொண்ட போர்ட்ஃபோலியோக்களின் தேர்வு அவருக்கு வழங்கப்படுகிறது. ஒரு போர்ட்ஃபோலியோவின் கொள்முதல் விலையானது மியூச்சுவல் ஃபண்ட் அல்லது பங்கின் பங்கு ஆகும். அதை வாங்கலாம், விற்கலாம், அதற்கேற்ப அடமானம் வைக்கலாம். ஒரு பங்கின் விலை காலப்போக்கில் வளரும் என்று கருதப்படுகிறது, இந்த நிதியின் மூலோபாயம் திறமையானதாக மாறினால், சிறிது நேரம் கழித்து முதலீட்டாளர் தனது பங்கை வாங்கியதை விட அதிகமாக விற்று லாபம் ஈட்டலாம், குறைந்தபட்சம் இது ஒரு சிறந்த உலகில் இது எப்படி இருக்கிறது.

மியூச்சுவல் ஃபண்ட் உரிமையாளர்கள்

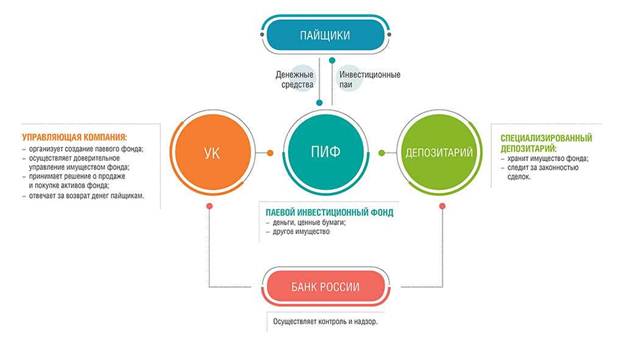

மியூச்சுவல் ஃபண்டின் நிதிகள் மேலாண்மை நிறுவனத்தால் நிர்வகிக்கப்படுகின்றன, பங்குதாரர்களின் பணத்தில் எந்த கருவிகளை வாங்க வேண்டும் என்பதை நிர்வாக நிறுவனத்தின் ஊழியர்கள் தீர்மானிக்கிறார்கள், அவர்களுக்கு நிதி நன்மைகள் கிடைக்கும். மேலாண்மை நிறுவனம் ஒரு நிதி நிறுவனம். ரஷ்யாவில் சுமார் 50 பெரிய மேலாண்மை நிறுவனங்கள் உள்ளன, அவற்றில் சிறந்தவை ஒரு பெரிய நிதிக் குழுவின் பகுதியாகும். உதாரணமாக, ஒரு வங்கி, ஒரு தரகு நிறுவனம் மற்றும் ஒரு மேலாண்மை நிறுவனம் – Sberbank Asset Management ஆகியவற்றை உள்ளடக்கிய Sberbank நிதிக் குழு.

என்ன பரஸ்பர நிதிகள் உள்ளன மற்றும் எந்த விருப்பம் யாருக்கு பொருந்தும்

ஒரு முதலீட்டாளர் பங்குகளில் முதலீடு செய்ய நினைத்தால், கருத்தில் கொள்ள வேண்டிய பல காரணிகள் உள்ளன:

- பரஸ்பர நிதிகள் முதலீட்டின் திசையில் வேறுபடுகின்றன, அதாவது பங்குகள், பத்திரங்கள், நாணயங்கள், ரியல் எஸ்டேட், விலைமதிப்பற்ற உலோகங்கள் மற்றும் கலை ஆகியவற்றில் முதலீடு செய்யும் பரஸ்பர நிதிகள் உள்ளன. ஆனால் பங்குகளின் பரஸ்பர நிதிகள் எப்போதும் நூறு சதவீத பணத்தை பங்குகளுக்கு அனுப்புவதில்லை என்பதை நீங்கள் புரிந்து கொள்ள வேண்டும், ஒரு விதியாக, சில நிலையான கட்டுப்பாடுகள் உள்ளன, எடுத்துக்காட்டாக, இது பங்குகளின் பரஸ்பர நிதியாக இருந்தால், 80% பணத்தை பங்குகளில் முதலீடு செய்ய வேண்டும், 20% பத்திரங்களில் விழலாம்.

- 50% முதல் 50% வரை முதலீடு செய்யும் கலப்பு மியூச்சுவல் ஃபண்டுகள் உள்ளன . பாதி பங்குகளுக்கும், மீதி பத்திரங்களுக்கும் கொடுக்கப்படுகிறது. ரஷ்யாவில், எந்தவொரு சொத்துக்களிலும் முதலீடு செய்யும் தகுதிவாய்ந்த முதலீட்டாளர்களுக்கான பரஸ்பர நிதிகளாகப் பிரிக்கப்படுகின்றன, மிகவும் ஆபத்தானவை, அத்துடன் பரந்த பார்வையாளர்களுக்குக் கிடைக்கும் பரஸ்பர நிதிகள்: தகுதியற்ற முதலீட்டாளர்கள் அல்லது சில்லறை முதலீட்டாளர்கள். அவர்களின் கிடைக்கக்கூடிய சொத்துகளின் வரம்பு குறைந்த ஆபத்துள்ள நிதிக் கருவிகளுக்கு மட்டுமே.

என்பதை நாங்கள் உங்களுக்கு நினைவூட்டுகிறோம் . எனவே, ஒரு முதலீட்டாளர் தனது பணத்தை மியூச்சுவல் ஃபண்ட் எங்கு முதலீடு செய்யும் என்பதைப் புரிந்து கொள்ளும்போது, ஒவ்வொரு மியூச்சுவல் ஃபண்டின் முதலீட்டு அறிவிப்பையும் அறிந்து கொள்வது மதிப்புக்குரியது, ஏனெனில் இது நிதிகளின் எந்தப் பங்கு மற்றும் எந்த நிர்வாக நிறுவனங்களுக்கு முதலீடு செய்ய உரிமை உள்ளது என்பதை தெளிவாகக் கூறுகிறது. வைப்புத்தொகையாளர்களின் பணம் செல்லும் கருவிகளுக்கு கூடுதலாக, பரஸ்பர நிதிகள் நேரத்தின் அடிப்படையில் பங்குகளை வாங்குதல் மற்றும் விற்பதில் வேறுபடுகின்றன. இங்கே 3 முக்கிய வகைகள் உள்ளன:

- திறந்த பரஸ்பர நிதிகள், பங்குகளை ஒவ்வொரு நாளும் வாங்கலாம் மற்றும் மீட்டெடுக்கலாம். அத்தகைய பரஸ்பர நிதிகள், அவர்களிடமிருந்து பணத்தை விரைவாக எடுக்க முடியும் என்ற உண்மையைக் கருத்தில் கொண்டு, திரவ சொத்துக்களில் முதலீடு செய்கின்றன, எடுத்துக்காட்டாக, நீல சில்லுகளின் பங்குகளில் , இதற்கு எப்போதும் தேவை உள்ளது;

- இடைவெளி நிதிகள் – குறிப்பிட்ட கால இடைவெளியில் வாங்க அல்லது விற்கக்கூடிய அலகுகள். ஒரு விதியாக, இது ஒரு வருடத்திற்கு பல முறை செய்யப்படலாம்;

- மூன்றாவது வகை மூடிய -இறுதி நிதிகள் ஆகும், இதன் பங்குகள் பொதுவாக நிதி உருவாகும் தருணத்தில் மட்டுமே வாங்க முடியும், மேலும் நிதி மூடப்படும் போது விற்கப்படும்.

இரண்டாவது மற்றும் மூன்றாவது வகைகள் – இடைவெளி மற்றும் மூடிய-இறுதி நிதிகள் குறைந்த திரவ கருவிகளில் முதலீடு செய்ய முடியும், ஏனெனில் முதலீட்டாளர்கள் அவர்களிடமிருந்து பணத்தை எடுக்கும்போது அவர்கள் கணிக்கிறார்கள். ஒருபுறம், குறைந்த திரவ கருவிகள் அதிக அபாயங்களைக் கொண்டிருக்கின்றன, ஆனால் மறுபுறம், அவை சிறந்த இலாப திறனைக் கொண்டுள்ளன. எனவே, பழமைவாதிகள் திறந்த பரஸ்பர நிதிகளைத் தேர்ந்தெடுப்பது நல்லது. முதலீட்டாளர் ரிஸ்க் எடுக்கத் தயாராக இருந்தால், இடைவெளி அல்லது மூடியவர்கள் செய்வார்கள்.

ஒரு பங்கு எவ்வளவு

ஒரு பங்கின் விலை ஒவ்வொரு நாளும் மாறுகிறது என்பதை நாங்கள் உங்களுக்கு நினைவூட்டுகிறோம், அதற்கேற்ப அது நேரடியாக நிதி வாங்கிய சொத்துக்களின் மதிப்பைப் பொறுத்தது. முதலீட்டாளர்களின் வருமானம் பங்கு விலை எவ்வளவு உயர்ந்துள்ளது என்பதைப் பொறுத்தே நிர்ணயிக்கப்படும். நிர்வாக நிறுவனங்களின் இணையதளத்திலும் பிற திறந்த மூலங்களிலும் ஒரு பங்கின் விலையின் இயக்கவியலை நீங்கள் கண்காணிக்கலாம். இந்த நிதிகள் ஒவ்வொரு நாளும் பங்கு விலையை நாள் முடிவில் வெளியிடுகின்றன, மற்றும் இடைவெளி மற்றும் மூடியவற்றை மாதத்திற்கு ஒரு முறையாவது வெளியிடுகின்றன. ஒரு பங்கை வாங்கும் போது, முதலீட்டாளர் பிரீமியம் செலுத்துகிறார். இது, முதலீடு செய்யப்பட்ட நிதிகளின் அளவு மற்றும் மியூச்சுவல் ஃபண்டுகளை வாங்கும் முகவரைப் பொறுத்து, முதலீடுகளின் தொகையில் 5 சதவீதத்தை அடையலாம். ஒரு பங்கை விற்கும்போது, தள்ளுபடி என்று அழைக்கப்படும். இது முகவரின் குறிப்பிட்ட நிபந்தனைகளின் அடிப்படையில் முதலீட்டாளர் எவ்வளவு காலம் பங்கு வைத்திருந்தார் என்பதைப் பொறுத்தது. ஒரு விதியாக, தள்ளுபடி அதன் மதிப்பில் மூன்று சதவீதத்திற்கு மேல் இல்லை.

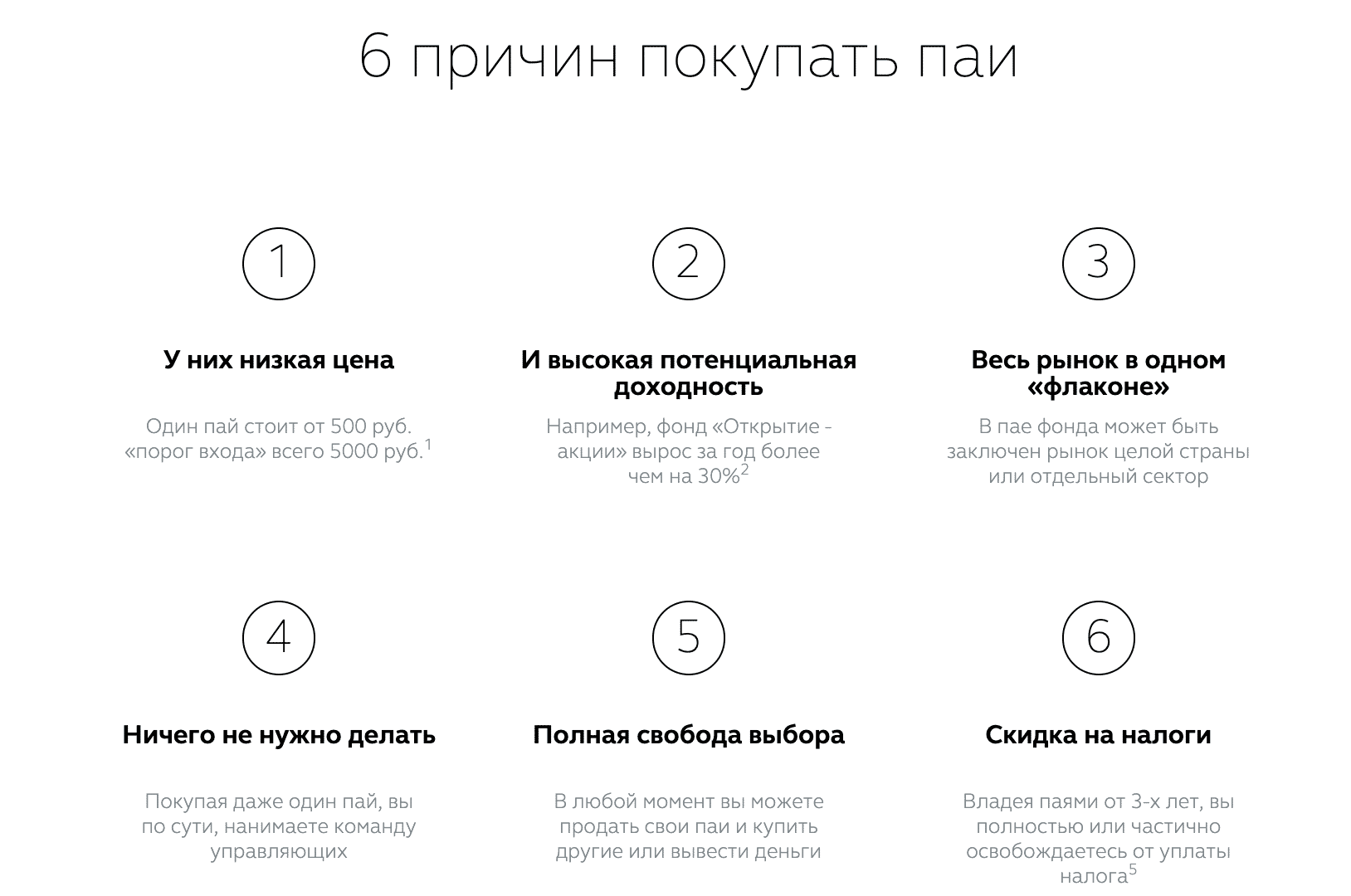

- கிடைக்கும் தன்மை . மியூச்சுவல் ஃபண்டுகளில் முதலீடுகள் குறைந்த நுழைவு வரம்பைக் கொண்டுள்ளன. நீங்கள் 1000 ரூபிள் இருந்து தொடங்கலாம்

- நிர்வாகத்தில் நிபுணத்துவம் . நிபுணர்கள் முதலீட்டாளர்களின் பணத்தை நிர்வகிக்கிறார்கள். உண்மையில், இந்த வாதம் சர்ச்சைக்குரியது, ஏனென்றால் நிபுணர்கள் எவ்வாறு முதலீடு செய்வது என்பதை தொழில்நுட்ப ரீதியாக அறிந்திருக்கிறார்கள்: ஒரு கணக்கைத் திறக்கவும், நிதிக் கருவிகளை வாங்கவும், வர்த்தகத்தைத் திறப்பதற்கான நிபந்தனையை அமைக்கவும். ஆனால், துரதிர்ஷ்டவசமாக, நிதிச் சந்தைகள் இயல்பாகவே கணிக்க முடியாதவை என்பதால், நாளை கோடீஸ்வரராக மாறுவதற்கு என்ன வாங்குவது என்பது நிபுணர்களுக்குத் தெரியாது. எனவே, சில நேரங்களில், பால் ஆக்டோபஸ் பல வருட அனுபவமுள்ள நிபுணரை விட துல்லியமான பங்கு கணிப்புகளை வழங்க முடியும்.

- அதிக மகசூல் . பரஸ்பர நிதிகள் விற்கப்படும் போது, வாங்குபவருக்கு சாத்தியமான அதிக வருமானம் பற்றி கூறப்படுகிறது, இது வைப்புத்தொகையின் வருமானத்தை விட அதிகமாக இருக்கும். முதலாவதாக, மியூச்சுவல் ஃபண்டிலிருந்து வரும் வருமானம் எந்த வகையிலும் உத்தரவாதம் அளிக்கப்படாது மற்றும் பரஸ்பர நிதி சில வகையான சொத்தில் முதலீடு செய்கிறது. முதலீட்டாளர் மியூச்சுவல் ஃபண்டை வைத்திருக்கும் அந்த காலகட்டத்தில் சந்தை வளரவில்லை என்றால், மியூச்சுவல் ஃபண்ட் எந்த லாபத்தையும் காட்டாது, அதே நேரத்தில் வைப்புத்தொகையின் லாபம் இன்னும் நிலையானதாக இருக்கும். பொதுவாக, பரஸ்பர நிதிகளின் விளைச்சலை வைப்புத்தொகையுடன் ஒப்பிடாமல், குறியீட்டுடன் ஒப்பிடுவது நியாயமானது. சுறுசுறுப்பான மேலாண்மை எவ்வளவு லாபகரமானது என்பதை நீங்கள் புரிந்து கொள்ளலாம் – குறியீட்டில் முதலீடு செய்வது.

- அவர்கள் குறைந்த கமிஷன்களைப் பற்றி பேசுகிறார்கள் , ஆனால் தகவல் எப்போதும் உண்மையாக இருக்காது. மியூச்சுவல் ஃபண்டுகள் வாங்கும் நபருக்கு மிகவும் விலையுயர்ந்த கதையாகும், நிச்சயமாக, சொந்தமாக முதலீடு செய்வதை விட இது மிகவும் விலை உயர்ந்தது.

- பணப்புழக்கம் . திறந்த நிதிகளின் பங்குகளை எந்த நேரத்திலும் கூடுதல் இழப்புகள் இல்லாமல் விற்கலாம், இது உண்மைதான், ஆனால் திரவ கருவிகளில் பங்குகளைப் பற்றி பேசினால், கூடுதல் இழப்புகள் இல்லாமல் எந்த நேரத்திலும் இதைச் செய்யலாம்.

- முன்னுரிமை வரிவிதிப்பு . சில நிதி நிறுவனங்கள் பரஸ்பர நிதி சொத்துக்களின் வளர்ச்சியுடன், முதலீட்டாளர்கள் பங்குகளில் ஆண்டுக்கு மூன்று மில்லியனுக்கும் குறைவான ரூபிள் சம்பாதித்தால், மூன்று ஆண்டுகளுக்கு மேல் பங்குகளை வைத்திருந்தால், அவர்களுக்கு வருமான வரியிலிருந்து விலக்கு அளிக்கப்படலாம் என்று கூறுகின்றன. இது வழக்கமான மற்றும் பங்குச் சந்தைகளைப் போலவே உள்ளது. அதன்படி, சொத்து மதிப்பு வளர்ச்சிக்கு வருமான வரி செலுத்தப்படவில்லை.

மியூச்சுவல் ஃபண்டுக்கும் ப.ப.வ.நிதிக்கும் என்ன வித்தியாசம்?

இன்று, ETF கருவி பிரபலமடைந்து

வருகிறது, அதாவது, பரிமாற்றத்தில் வர்த்தகம் செய்யப்படும் நிதிகள், நல்ல பழைய ரெட்ரோ-கிராட் மியூச்சுவல் ஃபண்டுகளை விட மிகவும் பிரபலமாக உள்ளன. பரஸ்பர நிதிகள் மற்றும் ப.ப.வ.நிதிகளை ஒப்பிட்டுப் பார்த்தால், இரண்டாவது நன்மைகள் மேற்பரப்பில் இருக்கும்.

- முதலாவதாக, அவை அதிக திரவம், வாங்க எளிதானது, அவை ஒரு தரகு கணக்கு மூலம் வாங்கப்படுகின்றன அல்லது வேறு தளங்களில் வாங்கலாம், வரிச் சலுகையும் உள்ளது.

- பரஸ்பர நிதிகள் மேலாண்மை நிறுவனத்தின் அலுவலகத்தில், அவர்களின் இணையதளத்தில் வாங்கப்படுகின்றன. தரகு கணக்கு மற்றும் பிற தளங்கள் மூலம் பரஸ்பர நிதியை வாங்குவது சாத்தியமில்லை. இது ஒரு எதிர்மறை புள்ளி.

- பரஸ்பர நிதிகள் தீவிரமாக நிர்வகிக்கப்படுகின்றன. மேலாளர்கள் எப்போதும் குறியீட்டை விஞ்ச முயற்சி செய்கிறார்கள், அதே சமயம் ப.ப.வ.நிதிகள் எப்போதும் பங்குக் குறியீட்டைப் பின்பற்றுகின்றன.

- ஒரு மியூச்சுவல் ஃபண்டிற்கு, கமிஷன் 3.5 சதவீத வரம்பில் இருந்தால், மார்க்அப்கள் மற்றும் தள்ளுபடிகளை எண்ணாமல், ப.ப.வ.நிதிகளுக்கு, கமிஷன்கள் குறைவாக இருக்கும். ரஷ்யாவில், இது ஒரு சதவீதத்திற்கும் குறைவாக உள்ளது, மேலும் கூடுதல் ஆச்சரியங்கள் இங்கு எதிர்பார்க்கப்படக்கூடாது.

ப.ப.வ.நிதிகள்

பரிமாற்ற-வர்த்தகக் கருவிகளில் முதலீடு செய்யும் பரஸ்பர நிதிகள் வரும்போது முதலீட்டு நிதிகள் படிப்படியாக வழக்கற்றுப் போகின்றன. இங்கே இரண்டு மாற்று வழிகள் உள்ளன:

- ப.ப.வ.நிதியில் முதலீடு செய்வது பொதுவாக ஒரு முதலீட்டாளருக்கு மியூச்சுவல் ஃபண்டை விட அதிக லாபம் தரும் மாற்றாகும்.

- இரண்டாவது மாற்று என்பது பங்குகள், பத்திரங்கள், பிற நிதிக் கருவிகள் ஆகியவற்றின் சுயாதீனமான கொள்முதல் ஆகும் : நீண்ட கால முதலீட்டிற்கான தனிப்பட்ட முதலீட்டுக் கணக்கிற்கு, பின்னர் வரி விலக்கு பெறுதல்.

போர்ட்ஃபோலியோவை உருவாக்க முடியும், தொழில்முறை மேலாளர்கள் அவருக்காக அதைச் செய்வதை விட மோசமாக இல்லை. மற்றொரு விஷயம் என்னவென்றால், இதற்கு நீங்கள் சில திறன்களைக் கொண்டிருக்க வேண்டும், ஒரு முதலீட்டாளருக்கு அத்தகைய திறன்கள் இல்லையென்றால், ETF நிதிகளை வாங்குவது நல்லது.

எந்த சூழ்நிலையில் பரஸ்பர நிதிகள் ஆர்வமாக இருக்கலாம்?

உதாரணமாக, ஒரு நபர் ரியல் எஸ்டேட் பார்க்கிறார் என்றால், ரியல் எஸ்டேட் பரஸ்பர நிதிகள் அவருக்கு ஒரு தனித்துவமான கருவியாக மாறும். இது உண்மையில் அமெரிக்க விலைகளின் ரஷ்ய அனலாக் ஆகும். அல்லது கலைப் பொருட்களில் முதலீடு செய்யும் மியூச்சுவல் ஃபண்டுகள், குறிப்பிட்ட திறன்கள் இல்லாத முதலீட்டாளர் ஐடி துறையில் முதலீடு செய்வது மிகவும் கடினம் என்பதால், இந்தப் பகுதியில் முயற்சி செய்ய விரும்பும் அனைவருக்கும் இங்கே பரஸ்பர நிதிகள் உதவுகின்றன.

மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்வது எப்படி?

மியூச்சுவல் ஃபண்டில் முதலீடு செய்ய, நீங்கள் ஒரு தரகருடன் ஒரு கணக்கைத் திறக்க வேண்டும், கணக்கு திறந்திருந்தால், பரஸ்பர நிதிகளின் பட்டியலுடன் தாவலைக் கண்டுபிடித்து பொருத்தமான ஒன்றைத் தேர்ந்தெடுக்க வேண்டும். தொழில் வல்லுநர்களின் கருத்து நல்லது, ஆனால் ஒரு முதலீட்டாளர் பொருளாதாரத்தின் அடிப்படைகளைப் புரிந்துகொள்வது மற்றும் பங்குச் சந்தையைப் பற்றிய யோசனையைப் பெறுவது விரும்பத்தக்கது, முடிந்தால், ஒரு தரகருடன் கலந்தாலோசிக்கவும். இது சரியான PIF ஐத் தேர்ந்தெடுப்பதை எளிதாக்குகிறது.

முக்கியமானது: தளத்தில் உரிமம் இருப்பதைச் சரிபார்க்கவும்: https://www.cbr.ru/registries/RSCI/activity_uk_if/

பரஸ்பர நிதி விளைச்சல் மதிப்பீடு

| பரஸ்பர நிதி | மகசூல் | இணையதளம் |

| கணினி மூலதனம் – மொபைல் | 14.88% | https://sistema-capital.com/catalog/ |

| URALSIB தங்கம் | 3.66% | https://www.uralsib.ru/investments-and-insurance/ivestitsii/paevye-investitsionnye-fondy-pif-/ |

| Sberbank – உலகளாவிய கடன் சந்தை | 2.58% | https://www.sber-am.ru/individuals/funds/ |

| RGS-Zoloto | 2.09% | https://www.rgsbank.ru/personal/investment/pif/open/ |

| Raiffeisen – தங்கம் | 2.02% | https://www.raiffeisen.ru/retail/deposit_investing/funds/ |

| காஸ்ப்ரோம்பேங்க் – தங்கம் | 1.75% | https://www.gpb-am.ru/individual/pif |

| புதிய கட்டுமானம் | 1.72% | http://pif.naufor.ru/pif.asp?act=view&id=3164 |

| மூலதனம்-தங்கம் | 1.69% | http://www.kapital-pif.ru/ru/about/ |

மியூச்சுவல் ஃபண்டுகள் (பரஸ்பர நிதிகள்): அது என்ன, பரஸ்பர நிதி எவ்வாறு செயல்படுகிறது, லாபத்தின் அடிப்படையில் சிறந்த பரஸ்பர நிதிகளின் மதிப்பீடு: https://youtu.be/GB_UJvUDy_s

Sberbank இன் பரஸ்பர நிதிகள் – Sberbank இல் ஒரு பங்கு என்ன?

Sberbank என்பது 100 ஆண்டுகளுக்கும் மேலாக இருக்கும் அங்கீகரிக்கப்பட்ட மற்றும் நம்பகமான வங்கியாகும். அத்தகைய வங்கியில் முதலீடு செய்வது நியாயமானது, இதற்காக பல வகையான பரஸ்பர நிதிகள் உள்ளன, முக்கியவற்றை நாங்கள் முன்னிலைப்படுத்துவோம்:

- பத்திர நிதி – இல்யா முரோமெட்ஸ் ( https://www.sberbank.ru/ru/person/investments/pifs/fund_bond_im ). நம்பகமான ரஷ்ய வழங்குநர்களின் மாநில, நகராட்சி, கார்ப்பரேட் பத்திரங்களைக் கொண்டுள்ளது. இது கூப்பன் கொடுப்பனவுகள் மற்றும் சொத்தின் மதிப்பின் வளர்ச்சியிலிருந்து வருமானத்தைப் பெறுகிறது. மியூச்சுவல் முதலீட்டு நிதி 0-5% குறைந்த ஆபத்து சதவீதம், பணவீக்கத்திற்கு மேல் 8-10% மற்றும் மிதமான பணப்புழக்கம்.

- பங்குகள் மற்றும் பத்திரங்களுக்கான நிதி – சமநிலையானது ( https://www.sberbank.ru/ru/person/investments/pifs/fund_balanced ). ஒரு கலப்பு மியூச்சுவல் ஃபண்ட் இரண்டு வகையான பத்திரங்களை ஒருங்கிணைக்கிறது. மூலதன ஆதாயங்களிலிருந்து லாபம், பத்திரங்கள் மூலம் வருமானம். முக்கியமாக ரஷ்ய நிதிக் கருவிகளில் முதலீடு செய்கிறது, 10-20% மகசூல், அதிக ஆபத்து மற்றும் மிதமான பணப்புழக்கம்.

- Dobrynya Nikitich Fund ( https://www.sberbank.ru/ru/person/investments/pifs/fund_equity_dn- ) ரஷ்ய நிறுவனங்களின் பங்குகளைக் கொண்டுள்ளது. இது நிதியை மிகவும் ஆபத்தானதாகவும், 15-20% லாபகரமாகவும் மற்றும் மிதமான பணப்புழக்கத்தை பராமரிக்கவும் செய்கிறது.

Sberbank இன் எக்ஸ்சேஞ்ச்-வர்த்தக பரஸ்பர நிதிகள்: முதலீடு செய்வது மதிப்புக்குரியதா – SBMX, SBSP, SBRB, SBCB மற்றும் SBGB பரஸ்பர நிதிகள்: https://youtu.be/DBRrF-z-1do

மியூச்சுவல் ஃபண்ட்ஸ் டின்காஃப்

இது பிரபலமான தரகர்களிடையே ஒரு முன்னணி இடத்தைப் பிடித்துள்ளது, செயலில் உள்ள வாடிக்கையாளர்களின் எண்ணிக்கை மற்றும் வங்கியின் பரஸ்பர நிதிகளில் முதலீடுகள் ஆகியவற்றின் அடிப்படையில் முதலிடத்தில் உள்ளது, இது நம்பகமான மற்றும் லாபகரமான வணிகமாகக் கருதப்படுகிறது.

- நித்திய RUB போர்ட்ஃபோலியோ ( https://www.tinkoff.ru/invest/etfs/TRUR/ ) – இந்த நிதி ரஷ்ய பங்குகள் மற்றும் பத்திரங்கள், தங்கம் ஆகிய மூன்று கருவிகளில் முதலீடு செய்கிறது. பல்வேறு நிதிக் கருவிகளில் முதலீடு செய்வது, முதலீடு செய்யும் போது குறைந்தபட்ச ஆபத்தை எடுத்துக்கொள்ள உங்களை அனுமதிக்கிறது, ஆனால் அதே நேரத்தில் 5-10% குறைந்த மகசூலை அளிக்கிறது. நுழைவு விலை 6.04 ரூபிள்.

- நிரந்தர வருமானம் USD ( https://www.tinkoff.ru/invest/etfs/TUSD/ ) – மூன்று சம பங்குகளில் அமெரிக்க பங்குகள், பத்திரங்கள் மற்றும் தங்கத்தில் முதலீடுகளை வழங்குகிறது. டாலர்களில் மகசூல் 5-10%, குறைந்த அளவிலான அபாயத்துடன். ஒரு பங்கின் விலை 0.2 டாலர்கள்.

- நிரந்தர வருமானம் EU R ( https://www.tinkoff.ru/invest/etfs/TEUR/ ) – மூன்று சம பங்குகளில் ஐரோப்பிய பங்குகள், பத்திரங்கள் மற்றும் தங்கத்தில் முதலீடுகளை வழங்குகிறது. யூரோவில் மகசூல் 3-5%, குறைந்த ஆபத்து. முதலீடுகளின் விலை 0.10 யூரோக்கள்.

மியூச்சுவல் ஃபண்டுகள் ஆல்ஃபா கேபிடல்

மேலாண்மை நிறுவனம் பல்வேறு உலகளாவிய மற்றும் ரஷ்ய நிறுவனங்களில் ஒரு சுவாரஸ்யமான வகை முதலீட்டை வழங்குகிறது. வல்லுநர்கள் ஒவ்வொரு நிறுவனத்தையும் பகுப்பாய்வு செய்து முதலீடு செய்கிறார்கள்.

- ஆதாரம் ( https://www.alfacapital.ru/individual/pifs/opifa_akn/ ) – மேலாளர் தேடுகிறார், எண்ணெய் மற்றும் எரிவாயு மற்றும் பெட்ரோகெமிக்கல், சுரங்கத் துறைகளில் நம்பிக்கைக்குரிய பங்குகளை பகுப்பாய்வு செய்கிறார். மகசூல் 15-30% ஆகும்.

- திரவ பங்குகள் ( https://www.alfacapital.ru/individual/pifs/opifa_akliq/ ) – சிறந்த நிதி செயல்திறன் மற்றும் வளர்ச்சி வாய்ப்புகளுடன் மிகப்பெரிய ரஷ்ய மற்றும் வெளிநாட்டு வழங்குநர்கள் தேர்ந்தெடுக்கப்படுகிறார்கள். மகசூல் 15-25%.

- இருப்பு ( https://www.alfacapital.ru/individual/pifs/opif_aks/ ) – சிறந்த ரஷ்ய பங்குகள் மற்றும் பத்திரங்களில் முதலீடுகள். மிதமான ஆபத்து மற்றும் 15-20% வருவாய்.

முதலீட்டு காலம்

ஒரு முதலீட்டாளர் ஒரே நாளில் ஒரு பங்கை வாங்கலாம் மற்றும் விற்கலாம், ஆனால் கமிஷன்களில் நிதி இழக்கப்படுகிறது என்பதை நீங்கள் புரிந்து கொள்ள வேண்டும். நீங்கள் எவ்வளவு காலம் ஒரு பங்கை வைத்திருக்கிறாரோ, அவ்வளவு லாபகரமான முதலீடு, அதிக வருமானத்துடன் கூடிய அழகான புள்ளிவிவரங்களுடன் கவர்ந்திழுக்கும், அவை 3 அல்லது 5 வருட காலப்பகுதியைக் குறிக்கின்றன, ஒரு மாதத்திற்கான முதலீடுகள் பங்கின் மதிப்பை அதிகரிக்காது.

ஆபத்து

குறைந்த அளவிலான அபாயத்துடன் வெவ்வேறு பங்குகள் உள்ளன, ஆனால் மகசூல் குறைவாக இருக்கும். அதிக வருமானம், அதிக ஆபத்து. நிதிக் கருவிகள் சந்தை ஏற்ற இறக்கங்களிலிருந்து விடுபடாததால், சந்தை வீழ்ச்சியடையும் போது, நிதியின் மதிப்பு குறையலாம்.

i would like to invested.