Verðbréfasjóður (PIF) er safn verðbréfa sem framkvæmdastjóri safnar fyrir fólk sem vill fjárfesta. Aðalatriðið er að þú þarft ekki að safna eignasafni á eigin spýtur, verðbréfasjóðirnir eru faglegir markaðsaðilar (

miðlarar , bankadeildir, rekstrarfélög) frá nokkrum gerðum fjármálagerninga og bjóða viðskiptavinum að kaupa hlut í verðbréfasjóðnum.

- Hlutur verðbréfasjóðs

- Verðbréfasjóðseigendur

- Hvaða verðbréfasjóðir eru til og hvaða kostur gæti hentað hverjum

- Hvað er einn hlutur

- Hver er munurinn á verðbréfasjóði og ETF?

- ETFs

- Við hvaða aðstæður geta verðbréfasjóðir haft áhuga?

- Hvernig á að fjárfesta í verðbréfasjóðum?

- ávöxtunarkröfu verðbréfasjóða

- Verðbréfasjóðir Sberbank – hvað er hlutur í Sberbank?

- Verðbréfasjóðir Tinkoff

- Verðbréfasjóðir Alfa Capital

- Fjárfestingartími

- Áhætta

Hlutur verðbréfasjóðs

Þegar viðskiptavinur fer inn á persónulegan reikning sinn til að kaupa verðbréfasjóð býðst honum val um eignasöfn sem samanstanda af skuldabréfum og hlutabréfum úr ýmsum geirum: olíu og gas, málmvinnslu, hráefni, upplýsingatækni og fleira. Kaupverð eignasafns er hlutur í verðbréfasjóði eða hlut. Það er hægt að kaupa, selja og jafnvel veðsetja í samræmi við það. Gert er ráð fyrir að verð hlutabréfa muni vaxa með tímanum, ef stefna þessa sjóðs reyndist hæf, eftir nokkurn tíma getur fjárfestirinn selt hlut sinn fyrir meira en hann keypti hann og hagnast, a.m.k. hvernig þetta lítur allt út í hugsjónum heimi.

Verðbréfasjóðseigendur

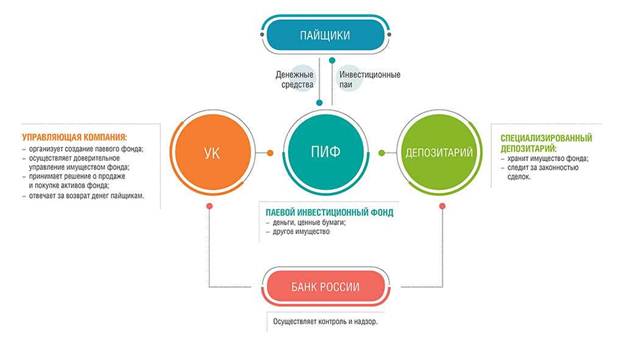

Sjóðir verðbréfasjóðsins eru í umsjón rekstrarfélagsins, það eru starfsmenn rekstrarfélagsins sem ákveða hvaða gerninga er keypt fyrir fé hluthafa til að skila þeim fjárhagslegum ávinningi. Rekstrarfélagið er fjármálastofnun. Um 50 stór rekstrarfyrirtæki eru í Rússlandi, þau bestu eru hluti af stórri fjármálasamstæðu. Til dæmis, fjármálahópurinn Sberbank, sem inniheldur banka, verðbréfafyrirtæki og rekstrarfélag – Sberbank Asset Management.

Hvaða verðbréfasjóðir eru til og hvaða kostur gæti hentað hverjum

Ef fjárfestir er að hugsa um að fjárfesta í hlutabréfum eru nokkrir þættir sem þarf að hafa í huga:

- Verðbréfasjóðir eru mismunandi í átt að fjárfestingu , það er að segja, það eru verðbréfasjóðir sem fjárfesta í hlutabréfum, skuldabréfum, gjaldmiðlum, fasteignum, góðmálmum og listum. En þú þarft að skilja að hlutabréfasjóðir senda ekki alltaf hundrað prósent af öllum peningum í hlutabréf, að jafnaði eru ákveðnar fastar takmarkanir, til dæmis ef það er verðbréfasjóður með hlutabréf, þá eru 80% af fé ætti að fjárfesta í hlutabréfum, 20% geta fallið á skuldabréf.

- Það eru blandaðir verðbréfasjóðir sem fjárfesta 50% til 50%. Helmingurinn er gefinn í hlutabréf, afgangurinn í skuldabréf. Í Rússlandi er þeim skipt í verðbréfasjóði fyrir hæfa fjárfesta sem fjárfesta í hvers kyns eignum, jafnvel þeim áhættusömustu, sem og verðbréfasjóði sem eru í boði fyrir breiðan markhóp: óhæfa fjárfesta eða almenna fjárfesta. Tiltækar eignir þeirra takmarkast við áhættuminnstu fjármálagerningana.

. Þegar fjárfestir átta sig á því hvar verðbréfasjóðurinn mun ávaxta fé sitt er vert að kynna sér fjárfestingaryfirlýsingu hvers verðbréfasjóðs, því þar kemur skýrt fram hvaða hlutdeild sjóðanna er og í hvaða rekstrarfélög eiga rétt á að fjárfesta. Auk þeirra gerninga sem peningar innstæðueigenda fara í eru verðbréfasjóðir mismunandi hvað varðar kaup og sölu hlutabréfa hvað varðar tíma. Hér eru 3 aðalflokkar:

- opnir verðbréfasjóðir, sem hægt er að kaupa og innleysa hlutabréf í bókstaflega á hverjum degi. Slíkir verðbréfasjóðir fjárfesta, í ljósi þess að hægt er að taka fé fljótt af þeim, í lausafé, til dæmis í hlutabréfum í bláum flísum , sem alltaf er eftirspurn eftir;

- Interval funds – hlutdeildarskírteini sem hægt er að kaupa eða selja með ákveðnu millibili. Að jafnaði er hægt að gera þetta nokkrum sinnum á ári;

- Þriðji flokkurinn eru lokaðir sjóðir, sem almennt er aðeins hægt að kaupa á því augnabliki sem sjóðurinn er stofnaður og seldur þegar sjóðurinn er lokaður.

Annað og þriðja afbrigðið – millibils- og lokaðir sjóðir hafa efni á að fjárfesta í minna seljanlegum gerningum, vegna þess að þeir spá fyrir um hvenær fjárfestar geta tekið fé úr þeim. Annars vegar hafa minni lausafjárgerningar meiri áhættu en hins vegar betri hagnaðarmöguleika. Þess vegna er betra fyrir íhaldsmenn að velja opna verðbréfasjóði. Ef fjárfestirinn er tilbúinn að taka áhættuna, þá duga millibil eða lokuð.

Hvað er einn hlutur

Við minnum á að verð hlutabréfa breytist á hverjum degi og fer það því beint eftir verðmæti þeirra eigna sem sjóðurinn hefur aflað sér. Tekjur fjárfesta ráðast af því hversu mikið gengi hlutabréfa hefur hækkað. Hægt er að fylgjast með gangverki gengis hlutabréfa á heimasíðu rekstrarfélaga og í öðrum opnum heimildum. Þessir sjóðir birta gengi hlutabréfa á hverjum degi í lok dags, og millibili og lokaðir að minnsta kosti einu sinni í mánuði. Við kaup á hlut greiðir fjárfestirinn yfirverð. Það fer eftir fjárhæð fjárfesta og umboðsmannsins sem kaupir verðbréfasjóða fara í gegnum, getur náð 5 prósentum af fjárhæð fjárfestinga. Við sölu á hlut gerir þú það með svokölluðum afslætti. Það fer eftir því hversu lengi fjárfestirinn hefur átt hlutinn, eftir sérstökum skilyrðum umboðsmanns. Að jafnaði fer afslátturinn ekki yfir þrjú prósent af verðmæti hans.

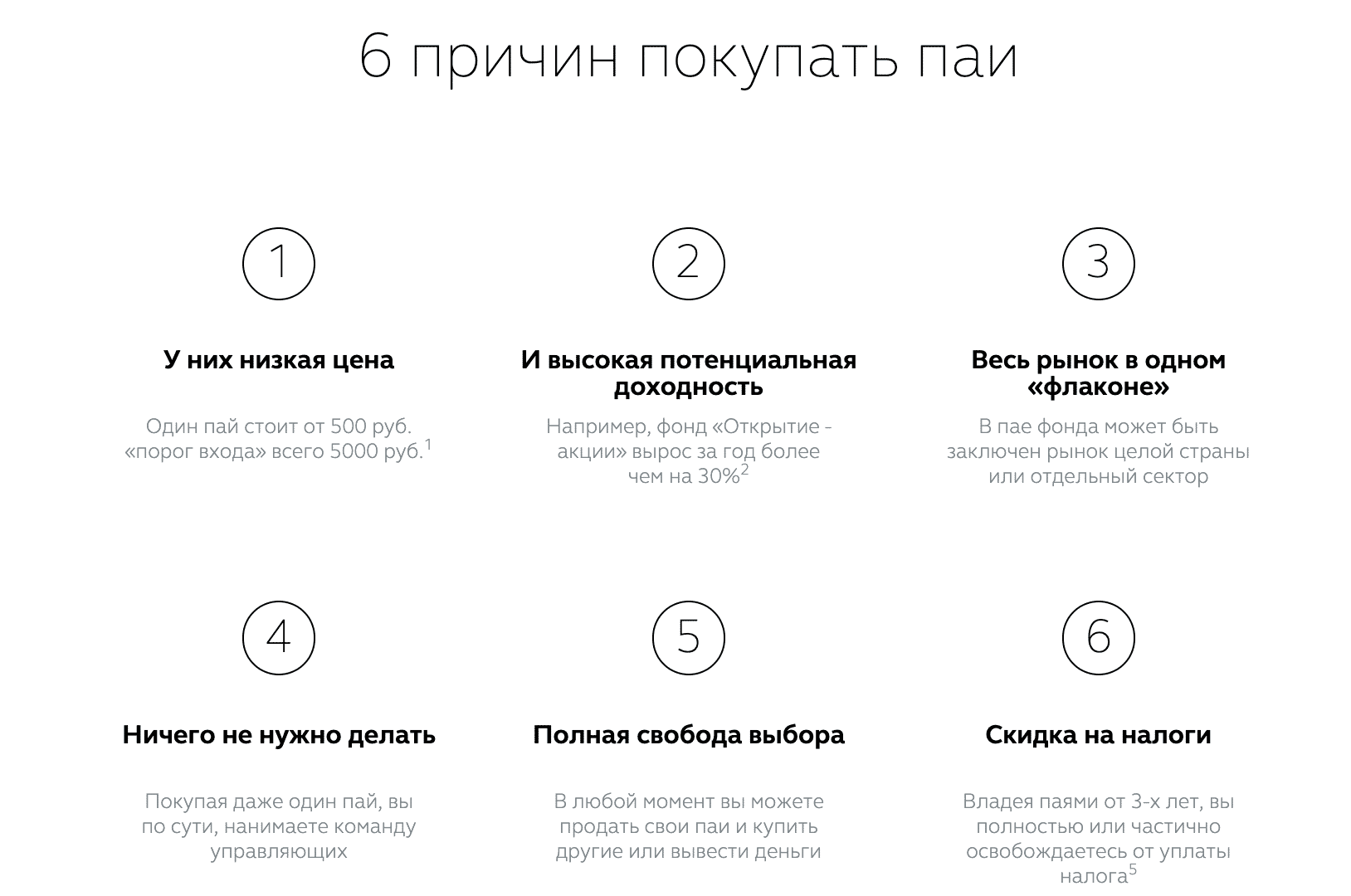

- Framboð . Fjárfestingar í verðbréfasjóðum eru með lágan aðgangsþröskuld. Þú getur byrjað frá 1000 rúblur

- Fagmennska í stjórnun . Sérfræðingar stjórna fjármunum fjárfesta. Reyndar eru þessi rök óhugsandi, vegna þess að sérfræðingar vita tæknilega hvernig á að fjárfesta: opna reikning, kaupa fjármálagerninga, setja skilyrði fyrir opnun viðskipta. En sérfræðingar vita ekki hvað þeir eiga að kaupa til að verða milljónamæringur á morgun því því miður eru fjármálamarkaðir í eðli sínu ófyrirsjáanlegir. Þess vegna getur kolkrabbinn Páll stundum gefið nákvæmari stofnspár en sérfræðingur með margra ára reynslu.

- Hár ávöxtun . Þegar verðbréfasjóðir eru seldir er kaupanda sagt frá hugsanlegum hátekjum, sem verða hærri en tekjur af innlánum. Í fyrsta lagi eru tekjur af verðbréfasjóði ekki tryggðar á nokkurn hátt og verðbréfasjóðurinn fjárfestir í einhvers konar eign. Ef markaðurinn vex ekki á því tímabili á meðan fjárfestirinn á verðbréfasjóðinn mun verðbréfasjóðurinn ekki sýna neina arðsemi á meðan arðsemi innláns er enn föst. Almennt séð er sanngjarnt að bera saman ávöxtunarkröfu verðbréfasjóða ekki við innlán heldur við vísitölu. Þá geturðu skilið hvernig virk stjórnun er arðbærari – bara að fjárfesta í vísitölunni.

- Þeir tala um lág þóknun , en upplýsingarnar eru ekki alltaf sannar. Verðbréfasjóðir eru frekar dýr saga fyrir þann sem kaupir þá og auðvitað er það miklu dýrara en að fjárfesta sjálfur.

- Lausafjárstaða . Hlutabréf opinna sjóða er hægt að selja hvenær sem er án viðbótartaps, þetta er rétt, en ef talað er um hlutabréf í lausafjármunum, þá er hægt að gera það hvenær sem er án viðbótartaps.

- Ívilnandi skattlagning . Sum fjármálafyrirtæki segja að með vexti verðbréfasjóða geti fjárfestar verið undanþegnir tekjuskatti ef þeir græða minna en þrjár milljónir rúblur á ári á hlutabréfum, ef þeir eiga hlutabréf í meira en þrjú ár. Þetta er það sama og á venjulegum og hlutabréfamörkuðum. Samkvæmt því er ekki greiddur tekjuskattur af verðmætavexti eigna.

Hver er munurinn á verðbréfasjóði og ETF?

Í dag er ETF gerningurinn að ná vinsældum

, það er sjóðir sem verslað er með í kauphöllinni, þeir eru vinsælli en gömlu góðu retro-grad verðbréfasjóðirnir. Ef við berum saman verðbréfasjóði og ETFs, þá liggja kostir þess síðari á yfirborðinu.

- Í fyrsta lagi eru þau fljótari, auðveldari að kaupa, þau eru keypt í gegnum miðlunarreikning eða við getum líka keypt þau á öðrum kerfum, það er líka skattaávinningur.

- Verðbréfasjóðir eru keyptir á skrifstofu rekstrarfélagsins, á heimasíðu þeirra. Það er ómögulegt að kaupa verðbréfasjóð í gegnum miðlunarreikning og aðra vettvang. Þetta er neikvæður punktur.

- Verðbréfasjóðir eru í virkri stjórn. Stjórnendur eru alltaf að reyna að standa sig betur en vísitöluna, á meðan ETFs fylgja næstum alltaf hlutabréfavísitölunni.

- Fyrir verðbréfasjóði, ef þóknunin er á bilinu 3,5 prósent, án álagningar og afslátta, þá eru þóknunin lægri fyrir ETFs. Í Rússlandi er þetta minna en eitt prósent og ekki ætti að búast við frekari óvart hér.

ETFs

Fjárfestingarsjóðir eru smám saman að verða úreltir þegar kemur að verðbréfasjóðum sem bjóðast til að fjárfesta í verðbréfaviðskiptum. Það eru tveir kostir hér:

- Fjárfesting í ETF er venjulega arðbærari valkostur fyrir fjárfesta en verðbréfasjóði.

- Annar kosturinn er sjálfstæð kaup á hlutabréfum, skuldabréfum, öðrum fjármálagerningum : á einstakan fjárfestingarreikning fyrir langtímafjárfestingu, og síðan fá skattafslátt.

eignasafn fyrir sjálfan sig ekki verra en faglegir stjórnendur gera það fyrir hann. Annað er að til þess þarf að hafa ákveðna færni, ef fjárfestir hefur ekki slíka færni þá er betra að kaupa ETF sjóði.

Við hvaða aðstæður geta verðbréfasjóðir haft áhuga?

Til dæmis, ef einstaklingur er að skoða fasteignir, þá geta fasteignasjóðir orðið einstakt tæki fyrir hann. Þetta er í raun rússnesk hliðstæða bandarískra gjalda. Eða verðbréfasjóðir sem fjárfesta í listmuni, því það er frekar erfitt fyrir fjárfesti án sérstakrar kunnáttu að fjárfesta í upplýsingatækniiðnaðinum, þá hjálpa verðbréfasjóðir hér öllum sem vilja reyna á þessu sviði að gera þetta.

Hvernig á að fjárfesta í verðbréfasjóðum?

Til þess að fjárfesta í verðbréfasjóði þarftu að opna reikning hjá miðlara, ef reikningurinn er opinn, þá er eftir að finna flipann með lista yfir verðbréfasjóði og velja viðeigandi. Álit fagfólks er gott en æskilegt er að fjárfestir skilji undirstöðuatriði hagfræði og hafi hugmynd um hlutabréfamarkaðinn ef mögulegt er, ráðfærðu sig síðan við miðlara. Þetta gerir það auðveldara að velja rétta PIF.

Mikilvægt: athugaðu hvort leyfi sé tiltækt á síðunni: https://www.cbr.ru/registries/RSCI/activity_uk_if/

ávöxtunarkröfu verðbréfasjóða

| sameiginlegur sjóður | Uppskera | Vefsíða |

| System Capital – Farsími | 14,88% | https://sistema-capital.com/catalog/ |

| URALSIB Gull | 3,66% | https://www.uralsib.ru/investments-and-insurance/ivestitsii/paevye-investitsionnye-fondy-pif-/ |

| Sberbank – Alþjóðlegur skuldamarkaður | 2,58% | https://www.sber-am.ru/individuals/funds/ |

| RGS-Zoloto | 2,09% | https://www.rgsbank.ru/personal/investment/pif/open/ |

| Raiffeisen – Gull | 2,02% | https://www.raiffeisen.ru/retail/deposit_investing/funds/ |

| Gazprombank – Gull | 1,75% | https://www.gpb-am.ru/individual/pif |

| Nýbygging | 1,72% | http://pif.naufor.ru/pif.asp?act=view&id=3164 |

| Kapital-gull | 1,69% | http://www.kapital-pif.ru/ru/about/ |

Verðbréfasjóðir (verðbréfasjóðir): hvað er það og hvernig virkar verðbréfasjóður, einkunnir bestu verðbréfasjóðanna eftir arðsemi: https://youtu.be/GB_UJvUDy_s

Verðbréfasjóðir Sberbank – hvað er hlutur í Sberbank?

Sberbank er þekktur og áreiðanlegur banki sem hefur verið til í yfir 100 ár. Það er sanngjarnt að fjárfesta í slíkum banka og fyrir þetta eru margar tegundir verðbréfasjóða, við munum draga fram þær helstu:

- Skuldabréfasjóður – Ilya Muromets ( https://www.sberbank.ru/ru/person/investments/pifs/fund_bond_im ). Samanstendur af ríkis-, bæjar-, fyrirtækjaskuldabréfum traustra rússneskra útgefenda. Það fær tekjur af afsláttarmiðagreiðslum og vexti í verðmæti eignarinnar. Verðbréfasjóður með lágt áhættuhlutfall 0-5%, tekjur yfir verðbólgu 8-10% og hóflegt lausafé.

- Sjóður fyrir hlutabréf og skuldabréf – Balanced ( https://www.sberbank.ru/ru/person/investments/pifs/fund_balanced ). Blandaður verðbréfasjóður sameinar tvær tegundir verðbréfa. Hagnaður af söluhagnaði, tekjur af skuldabréfum. Fjárfestir aðallega í rússneskum fjármálagerningum, 10-20% ávöxtunarkröfu, mikil áhætta og hóflegt lausafé.

- Dobrynya Nikitich sjóðurinn ( https://www.sberbank.ru/ru/person/investments/pifs/fund_equity_dn- ) samanstendur af hlutabréfum rússneskra fyrirtækja. Hvað gerir sjóðinn mjög áhættusaman, arðbæran 15-20% og heldur hóflegu lausafé.

Verðbréfasjóðir Sberbank með kauphallarviðskiptum: er það þess virði að fjárfesta – SBMX, SBSP, SBRB, SBCB og SBGB verðbréfasjóðir: https://youtu.be/DBRrF-z-1do

Verðbréfasjóðir Tinkoff

Það er í leiðandi stöðu meðal vinsælra miðlara, er í fyrsta sæti hvað varðar fjölda virkra viðskiptavina og fjárfestingar í verðbréfasjóðum bankans, er talið áreiðanlegt og arðbært fyrirtæki.

- Eternal RUB portfolio ( https://www.tinkoff.ru/invest/etfs/TRUR/ ) – Sjóðurinn fjárfestir í þremur gerningum, rússneskum hlutabréfum og skuldabréfum, gulli. Fjárfesting í ýmsum fjármálagerningum gerir þér kleift að taka á sig lágmarksáhættu við fjárfestingu, en á sama tíma gerir það 5-10% lág ávöxtunarkröfu. Aðgangsverð 6,04 rúblur.

- Ævarandi tekjur USD ( https://www.tinkoff.ru/invest/etfs/TUSD/ ) – kveður á um fjárfestingar í bandarískum hlutabréfum, skuldabréfum og gulli í þremur jöfnum hlutum. Ávöxtunarkrafa í dollurum 5-10%, með lítilli áhættu. Kostnaður við hlut er 0,2 dollarar.

- Ævarandi tekjur EU R ( https://www.tinkoff.ru/invest/etfs/TEUR/ ) – kveður á um fjárfestingar í evrópskum hlutabréfum, skuldabréfum og gulli í þremur jöfnum hlutum. Ávöxtunarkrafa í evrum 3-5%, lítil áhætta. Kostnaður við fjárfestingar er 0,10 evrur.

Verðbréfasjóðir Alfa Capital

Rekstrarfélagið býður upp á áhugaverða tegund fjárfestinga í ýmsum alþjóðlegum og rússneskum fyrirtækjum. Sérfræðingar greina hvert fyrirtæki og fjárfesta síðan.

- Resource ( https://www.alfacapital.ru/individual/pifs/opifa_akn/ ) – framkvæmdastjórinn er að leita að, greinir efnilega birgðir í olíu- og gas- og jarðolíu-, námugeiranum. Afraksturinn er 15-30%.

- Fljótandi hlutabréf ( https://www.alfacapital.ru/individual/pifs/opifa_akliq/ ) – stærstu rússnesku og erlendu útgefendurnir eru valdir, með bestu afkomu og vaxtarhorfur. Afrakstur 15-25%.

- Jafnvægi ( https://www.alfacapital.ru/individual/pifs/opif_aks/ ) – fjárfestingar í bestu rússnesku hlutabréfum og skuldabréfum. Hófleg áhætta og ávöxtun 15-20%.

Fjárfestingartími

Fjárfestir getur keypt og selt hlut á sama degi, en þú þarft að skilja að þá tapast fjármunir á þóknun. Því lengur sem þú heldur hlut, því arðbærari er fjárfestingin, tálbeita með fallegum tölum með hárri ávöxtun, þeir þýða 3 eða 5 ára tímabil, í mánuð getur fjárfesting ekki bætt við verðmæti hlutarins.

Áhætta

Það eru mismunandi hlutabréf með litla áhættu en þá verður ávöxtunarkrafan lægri. Því meiri ávöxtun, því meiri áhætta. Þar sem fjármálagerningar eru ekki ónæm fyrir sveiflum á markaði og þegar markaðurinn fellur getur verðmæti sjóðsins lækkað.

i would like to invested.